Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Три главных документа для финансового учета

В финансовом учете используют несколько документов, из них выделяют три главных:

- отчет о прибылях и убытках (ОПУ);

- отчет о движении денежных средств (ДДС);

- управленческий баланс.

Отчет о прибылях и убытках (или отчет о финансовых результатах) показывает доходы и расходы бизнеса за конкретный период — неделю, месяц, квартал. Вы видите полученную прибыль и совершенные траты, закупки и объем продаж, поэтому можете понимать, получила компания прибыль или несет убыток. На расчетном счете могут быть деньги, но они не всегда ваши, и ОПУ как раз помогает это понять.

Отчет о прибылях и убытках показывает, как можно снизить расходы. Например, книжный магазин продает все больше книг, тетрадей и открыток, но чистая прибыль почему-то не растет. Директор магазина смотрит в ОПУ и видит, что большие суммы идут на закупку скетчбуков. Он ищет более дешевый аналог и закупает сразу крупную партию, чтобы в следующем периоде прибыль была больше.

ОПУ можно строить на будущее, чтобы понимать прибыли и убытки в ближайшее время. С его помощью можно рассчитывать потенциальную прибыль, расходы, точку безубыточности. Такой опрокинутый в будущее отчет — это финансовая модель, она показывает, стоит ли запускать бизнес.

Положительный финансовый результат еще не гарантирует, что на расчетном счете будут деньги для выполнения обязательств: например, у вас могут быть покупатели-должники. Поэтому ОПУ всегда рассматривают в связке с отчетом о движении денежных средств.

Отчет о движении денежных средств отражает денежные потоки в бизнесе за период. В начале периода на счете и в кассе была сумма А, затем в течение периода были такие-то поступления и платежи, после чего на конец периода мы видим в бизнесе сумму Б. Этот отчет показывает только операции и объемы денег, которыми вы можете распоряжаться, а ваши ли это деньги или их предстоит отдать по обязательствам — покажет ОПУ.

ДДС помогает избежать кассовых разрывов. Это неприятная ситуация, когда пора платить зарплату или налоги, а у вас на расчетном счете нет денег даже на оплату мобильной связи. Тогда приходится срочно брать кредит или займ у самого себя, искать деньги и вводить их в бизнес. Такая ситуация не всегда сигнализирует об отчаянном положении, потому что в ближайшие дни на счет может поступить крупная сумма от покупателя, — и ДДС помогает все это просчитать и понимать реальную ситуацию. Поэтому стоит строить отчет ДДС с небольшим заходом в будущее: он покажет, сколько нужно денег, чтобы исключить кассовые разрывы.

С другой стороны ДДС в связке с ОПУ может показывать, что крупную сумму, которая скопилась на вашем счете, можно пустить на развитие бизнеса или выплатить дивиденды учредителям.

Платежи в ДДС разделяют по категориям: продажи, аренда, зарплата, поставки кофе и так далее. Также в этом отчете выделяют три части, которые анализируют по-отдельности:

- операционная часть — операции по основной деятельности, которая приносит прибыль бизнесу;

- инвестиционная часть — инвестиции в активы (оборудование, новые магазины) или доходы от продажи активов;

- финансовая часть — движение денег по кредитам и займам.

Все это вы можете сделать в нашем сервисе Seeneco

Способы ведения финансового учёта

Вести финансовый учёт для бизнеса можно по-разному: заполнять таблицы в Excel или пользоваться автоматизированными системами контроля и анализа. Микро—, малым предприятиям и ИП не обязательно устанавливать сложные учётные программы, особенно на этапах становления бизнеса. Вполне можно обойтись экселевскими или Гугл-таблицами.

В интернете имеется множество табличных шаблонов бюджетов, настроенных для разных сфер ведения бизнеса — торговли, производства, оказания услуг и т.д. Можно бесплатно скачать подходящий вариант и настроить его под себя. Нужно будет разобраться с формулами и построением таблиц, еженедельно вносить данные и отслеживать изменения. Есть минус такого инструмента для финансового учёта бизнеса — формулы могут сбиться и тогда данные потеряются.

Специальные программы по автоматизации учёта — идут как надстройки к бухгалтерскому ПО (например 1С, Парус, Галактика). За их внедрение, настройку и обслуживание придётся платить. В то же время это оперативность и правильность анализируемых данных. Бюджеты можно настроить под свои запросы и получать визуальные отчёты (графики, диаграммы, схемы).

Есть промежуточный вариант — применение встроенных инструментов финансового учёта в облачных сервисах бухгалтерии. Большинство малых компаний выбирают такие сервисы из-за низкой стоимости обслуживания по сравнению с содержанием штатного бухгалтера и большими функциональными возможностями.

Сервис для управления финансами Моё дело Финансы позволяет пользователю составлять 5 видов управленческих отчётов и визуализировать все показатели в отдельном модуле. При этом не надо забивать бухгалтерские показатели — сервис интегрируется с любой программой бухучёта, системой «банк-клиент» и загружает данные самостоятельно. Можно бесплатно опробовать сервис в течение 14 дней.

Необходимость финансового учёта

Управленческий учёт (это другое название финучёта), применяется в целях подготовки данных для анализа текущего состояния компании и принятия управленческих решений. Включает в себя перечень отчётов, которые содержат информацию о:

- продажах товаров (реализации продукции);

- затратах и расходах на производство и реализацию (себестоимости продукции);

- состоянии расчётов по обязательствам (дебиторская и кредиторская задолженность);

- фактических и предстоящих поступлениях и платежах.

На основании этих отчётов собственник или руководитель видит финансовое положение компании, и принимает решение о внесении изменений в её хозяйственной деятельности. Например, снизить издержки производства, увеличить выпуск более рентабельной продукции, заняться поиском дополнительных источников финансирования.

Учёт финансов для малого бизнеса может вести бухгалтер-финансист, экономист, или сам руководитель. Базой для управленческих отчётов обычно служат данные бухгалтерского учёта.

Законодательно утверждённых бланков финансовой отчётности нет, каждая организация может применять самостоятельно разработанные формы. Отчёты применяют для внутреннего пользования, информация в них считается конфиденциальной.

Банк при проведении анализа платёжеспособности потенциального заёмщика может запросить заполненную отчётную форму по ФУ.

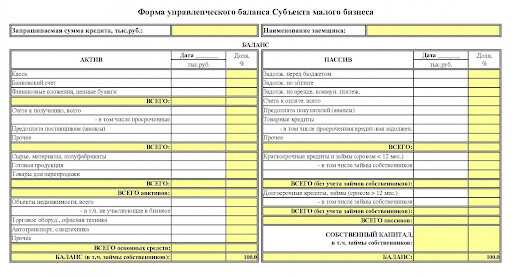

Форма управленческого баланса от банка — для заполнения

Форма управленческого баланса от банка — для заполнения

Как вести финансовый учет

Многое зависит от масштабов бизнеса. Если у вас одно направление и десяток ассортиментных позиций, поначалу хватит и Гугл-таблиц. Если бизнес крупнее — стоит задуматься о специальном сервисе для управленческого учета. У предпринимателей редко есть время, чтобы ежедневно переносить в таблицы итоги делового дня: они полагаются на чутье и объем поступлений на расчетный счет. Но этот подход часто доводит до проблем, когда становится ясно, что сумма на счете не равна чистой прибыли.

Поэтому стоит завести ценную привычку следить за деньгами компании с самого начала работы, тем более что для этого есть инструменты.

- Excel или Google-таблицы – бесплатный инструмент, но заполнять его должны вы сами. В сети есть много шаблонов таблиц для разных типов бизнеса. Найдите свой вариант и “доточите” его до нужного вам состояния. После этого придется хотя бы раз в неделю, а лучше — через день-другой вносить в таблицы данные о поступлениях и расходах, анализировать их и понимать, что происходит в бизнесе.

- Специализированные сервисы для финансового и управленческого учета – отдельные программы, за которые вы уже платите целенаправленно. Они автоматизированы: нужно только настроить интеграцию с интернет-банком и, возможно, бухгалтерским сервисом, чтобы система строила отчеты. Например, сервис финансового и управленческого учета Seeneco

– Организует финансовый и управленческий учет

– Покажет, сколько денег в бизнесе

– Предупредит о кассовом разрыве

– Рассчитает рентабельность проектов

– Обеспечит планирование доходов и расходов

– Посчитает чистую прибыль и другие ключевые показатели

– Отчеты, аналитика и инфографика для максимизации прибыли

– Выставление счетов клиентам и онлайн контроль дебиторки