Часто задаваемые вопросы

Можно ли применять ПСН по маркированным товарам?

НК РФ запрещает применять этот режим при торговле товарами, подлежащими маркировке. Но в статье прямо указан запрет на продажу лекарств, обуви и одежды из меха. Другие товары, которые уже маркируются, но пока не вписаны в НК РФ (вроде парфюмерии или товаров легкой промышленности), прямо под запрет не попадают. А значит, их можно продавать на ПСН.

Можно ли вернуть деньги за неиспользованный патент, если ИП прекратил деятельность?

Да, можно. Чтобы получить сумму налога за неиспользованный период, предприниматель должен закрыть ИП, подать заявление на прекращение деятельности по патенту и заявление о перерасчете налога. ФНС вернет часть денег пропорционально количеству неиспользованных дней.

Стоимость патента для ИП на 2024 год

Основное о патентной системе

Понятным языком патент можно назвать заранее оплаченным налогом за бизнес. Патентная система относится к льготным режимам и удобна тем, что цена патента всегда фиксированная.

- Плата за патент — это и есть налог ПСН. Фиксированная цена рассчитывается из потенциальной прибыли ИП, а не из реальных показателей. В каждом субъекте разный уровень потенциальной прибыли, налог рассчитывается как 6% от этого значения. Еще ИП на патенте платят НДФЛ и взносы за своих наемных работников и несколько видов налога при необходимости — земельный, имущественный и транспортный (если имеют эти активы).

- Срок патента — от 1 до 12 месяцев, можно выбрать любой, но в пределах текущего календарного года. Дата начала патента не принципиальна.

- Лимит по доходу с начала года — максимум 60 млн рублей. А если ИП совмещает упрощенку и патент, то выручка суммируется с обоих режимов при расчете порога ограничения.

-

Разрешенные направления деятельности на патентном режиме перечислены в п. 2 ст. 346.43 Налогового Кодекса РФ. Патент удобен кафетериям, розничным магазинам, мастерам по ремонту и пр. Но, по решению местных властей список видов деятельности на патенте в отдельных регионах может изменяться.

Субъекты вправе добавлять или исключать отдельные направления бизнеса из утвержденного списка. Необходимо заранее проверить свой вид бизнеса на наличие патента в регионе и убедиться в отсутствии запрета (чем нельзя заниматься на патенте, указано в п. 6 ст. 346.43 Налогового Кодекса РФ). К примеру, запрещается продажа лекарств на ПСН, нельзя производить подакцизные товары и пр. - Лимит на численность персонала. Среднее количество сотрудников — до 15 человек за весь налоговый период. В расчет берется весь штат, по всем направлениям бизнеса, включая внешних сотрудников и подрядчиков.

- Лимиты в регионах. Власти в регионах могут также устанавливать дополнительные ограничения — на площадь торгового зала или зала кафе, на количество транспорта, на географию действия патента и пр.

- Отчетность на патенте не ведется. ИП достаточно заполнять Книгу учета доходов и направлять отчетность за сотрудников.

- Налоговая декларация на патенте не заполняется и не подается.

Оформите патент онлайн

Стать ИП на патенте можно, не выходя из дома. Даже если вы еще не зарегистрированы, как ИП — наш сервис составит все необходимые документы. У вас будет возможность получить правильно заполненные заявления и сразу отправить их на регистрацию в инспекцию. А если не подходит онлайн-подача, просто сохраните и распечатайте готовое заявление для самостоятельной подачи. Сервис упрощает задачи предпринимателей, это удобно и надежно!

Подробнее

Подробнее

- Правила оплаты патента в 2024 году для ИП

- Заполнение заявления на патент для ИП в 2024 году

- Все налоги ИП на патенте

- Цена и оплата патента для ИП в 2024 году

Если получен отказ

Случается, что в выдаче патента отказывают. Причины могут быть таковы:

- в заявлении указаны не те виды деятельности, в отношении которых в регионе выдаются патенты;

- патент запрашивается на неверный срок (например, за границами календарного года);

- ИП не удовлетворяет условиям, при которых может приобрести патент.

Если так произошло, нужно устранить ошибки и снова подать заявление на патент.

Итак, мы разобрались, когда подавать заявление на покупку патента при открытии ИП. Как оказалось, вовсе не требуется сначала регистрироваться, а затем отдельно его приобретать — все можно сделать одновременно.

В заключение напомним, что покупка патента — право предпринимателя. Он дает возможность при занятии определенным бизнесом уплачивать небольшой фиксированный платеж и не считать налог исходя из реально полученной суммы дохода. Часто это более выгодно, однако все же не всегда. Поэтому перед покупкой патента рекомендуется просчитать налоговую нагрузку на разных режимах.

Что ждёт в 2019

С 01 июля 2019 г. индивидуальные предприниматели, у которых была отсрочка, должны приобрести кассу. Если хотите проверить, нужна ли вам касса, пройдите тест на сайте налоговой. Он справа сбоку ![]()

Не нужно применять кассу тем, кто ведёт деятельность в отдаленных или труднодоступных регионах.

Если занимаетесь только теми видами деятельности, которые перечислены ниже, то кассу применять вы не обязаны: — продажа газет и журналов на бумаге, а также продажа в газетно-журнальных киосках сопутствующих товаров ;

— продажа ценных бумаг;

— питание обучающихся и работников образовательных организаций, реализующих основные общеобразовательные программы, во время учебных занятий;

— торговля в киосках мороженым, а также торговля в розлив безалкогольными напитками, молоком и питьевой водой;

— приём от населения стеклопосуды и утильсырья, за исключением металлолома, драгоценных металлов и драгоценных камней; ремонт и окраска обуви;

Это не всё ![]() Больше видов деятельности, по которым не нужна касса, смотрите в законе.

Больше видов деятельности, по которым не нужна касса, смотрите в законе.

Налогоплательщики могут уменьшить сумму налога на сумму расходов по покупке кассы. Но не более 18 000 ₽ на каждый экземпляр при условии регистрации указанной контрольно-кассовой техники в налоговых органах с 1 февраля 2017 года до 1 июля 2019 года.

За 2019 годом пришёл 2020, потом 2021… Напоминаем, что этот текст курсивом мы пишем 3 февраля 2021 года ![]()

Патентная система налогообложения — одна из самых простых в России. Можно вести бухгалтерию самостоятельно и без особых трудностей. А если нет времени и желания заниматься бизнес-рутиной самостоятельно и нужны консультации — подключайтесь к Кнопке.

Подсказала — Катя Шуракова, юрист в Кнопке.

Рассказала всем — Маша Копко, маркетолог.

Нужно ли ИП сдавать декларацию по патенту

Одно из главных преимуществ данного режима — вам не нужно будет сдавать никаких отчетов. Предприниматель освобожден от ведения налогового учета, но для себя следует вести книгу учета доходов. А если ИП занимается видами деятельности, попадающими под другие налоговые режимы, необходимо сдавать отчеты по ним. Например, ИП на ПСН и УСН не сдает отчеты по патенту, но сдает их по УСН.

Если в штате предпринимателя числятся работники, отчеты по ним сдаются в обязательном порядке. Декларации подают в ФНС, Пенсионный фонд, Фонд социального страхования, при этом страховые взносы на медицинское и пенсионное страхование за работников уплачиваются каждый месяц.

Патентная система налогообложения

id=»korotko-o-glavnom» id=»korotko-o-glavnom» >Коротко о главном

-

Предприниматель на патенте может заниматься разнообразной деятельностью — от ремонта мебели до организации мероприятий. Налоговый кодекс предусматривает 80 видов разрешённой деятельности, а региональные власти вправе этот список расширять.

-

Есть деятельность, которая однозначно запрещена для ИП на патенте. Это оптовая торговля, розничная торговля бензином, финансово-кредитные сделки, пассажирские и грузоперевозки, если у предпринимателя в собственности больше 20 автомобилей.

-

Потенциально возможный доход, от которого зависит стоимость патента, устанавливают власти субъекта РФ. В некоторых регионах, например в Подмосковье, цена патента к 2022 году сильно выросла.

-

Ключевое новшество: стоимость патента разрешили уменьшать на взносы, уплаченные за себя и за работников. За себя — полностью, за работников — до 50%. Чтобы воспользоваться этим правом, ИП нужно подать в налоговую инспекцию.

-

Теперь на патенте могут работать кафе, рестораны, магазины с площадью зала до 150 м. кв.

-

Программу налоговых каникул для новых ИП на патенте государство продлило до 2024 года. Ищите соответствующее распоряжение на портале вашей администрации, либо уточните в налоговой инспекции до регистрации.

-

Для перехода на патент подайте в налоговую не позднее чем за 10 дней до начала работы. В течение 5 дней вам выдадут документ. Во время работы соблюдайте ограничения по видам деятельности, сотрудникам — не больше 15, и доходу — не больше 60 млн. с начала календарного года.

Возможен ли переход с УСН на патент?

Патент — выгодная система налогообложения. Ее основной плюс в том, что размер налога всегда единый (при неизменных физических показателях) и не зависит от реально полученных доходов. Поэтому если бизнес подходит под условия применения ПСН, то переход с УСН на патент будет большим шагом в вопросе оптимизации налогообложения.

Для наглядности проведем сравнительный анализ патента и УСН:

|

ПАРАМЕТР |

УСН |

ПСН |

|

Кто может применять |

Организации и ИП |

ИП |

|

Виды деятельности |

Любые, за малым исключением (банки, страховщики, ломбарды) полный перечень исключений в п. 3 ст. 346.12 НК РФ |

Определенные виды деятельности. Полный перечень – в п. 2 ст. 346.43 НК РФ |

|

Лимит выручки |

200 млн |

60 млн |

|

Лимит количества человек |

130 чел |

15 чел |

|

Ставка налога |

6% или 15% (регионы могут снижать ставки). С 2021 года для переходного периода для УСН предусмотрены повышенные ставки |

6% |

|

Налоговая база |

Фактически полученные доходы или разница между фактически полученными доходами и фактически произведенными расходами. Не все доходы и расходы могут учитываться при расчете базы |

Потенциально возможный к получению годовой доход, установленный регионом. То есть размер налога не зависит от ваших реальных доходов |

|

Сроки уплаты |

Ежеквартально |

Один или два раза за срок действия патента |

|

Страховые взносы ИП за себя |

Уплачиваются. Учитываются при расчете налога |

Уплачиваются. Учитываются при расчете налога |

|

Страховые взносы за работников |

||

|

Сроки применения |

Бессрочно. Пока не будут превышены лимиты или при добровольном отказе от УСН |

На любой срок не менее месяца в пределах календарного года. С нового года надо приобретать новый патент |

|

Учет |

Ведение КУДиР |

Ведение КУД |

|

Отчетность |

Декларация раз в год (при наличии работников – отчетность в отношении их доходов) |

Нет отчетности (при наличии работников – отчетность в отношении их доходов) |

У предпринимателей часто возникает вопрос, можно ли перейти с УСН на патент? Вернее, можно ли перевести с УСН на патент определенный вид деятельности.

Да, можно, но при соблюдении определенных условий.

Первое и основное условие — деятельность должна подходить под общие ограничения патентной системы налогообложения:

- соблюдаются лимиты по выручке и количеству наемных работников;

- такой вид деятельности упомянут среди разрешенных для патента.

Что нового в патенте для ИП с 2021 года, мы писали в статье

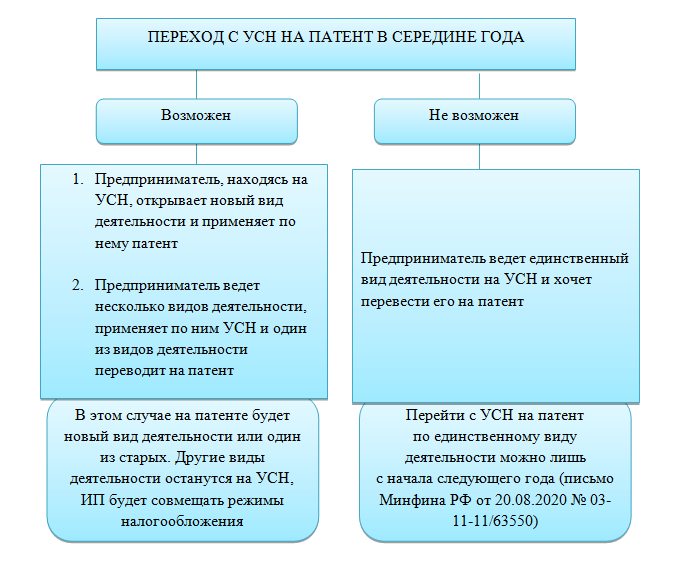

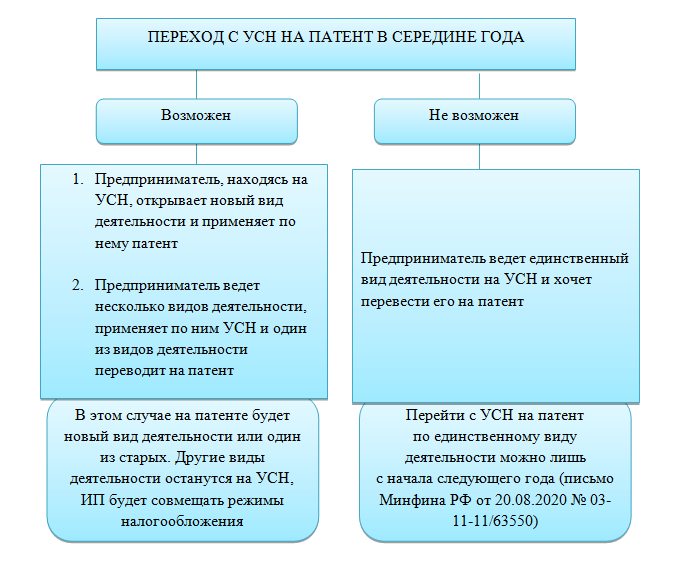

Еще один частый вопрос: как перейти на патент с УСН в середине года?

Сменить упрощенную систему налогообложения на другую можно только с начала года (п. 3 ст. 346.13 НК РФ). Однако напоминаем: патент всегда совмещается с ОСНО или УСН. В данном случае, раз речь о том, как ИП на УСН перейти на патент, предполагаем, что имеем дело с УСН. И здесь играет большую роль, сколькими видами деятельности занимается ИП и какой именно вид деятельности он хочет переводить на патент.

Совмещение режимов налогообложения

Прежде чем перейти к описанию процесса смены УСН на патент, отметим важный нюанс: работать только на патенте невозможно, так как на этот спецрежим переводят только некоторые виды деятельности. Патент действует в том регионе, где его выдали. Если вы совершите хозяйственную операцию, не подпадающую под ПСН, или будете вести аналогичную патенту деятельность в другом регионе, то доходы от такой операции/деятельности облагаются по правилам общей системы налогообложения или упрощенной системы налогообложения, если вы, конечно, подавали уведомление о ее применении.

Какие платежи совершают ИП на патенте, мы писали в статье

Поэтому рекомендуем при регистрации бизнеса подать документы на применение упрощенной системы налогообложения параллельно с документами о ПСН.

Бланк и образец уведомления о переходе на УСН вы найдете в начале статьи.

Грозит это лишь подачей один раз в год нулевой декларации по УСН. Зато в случае совершения операции, выходящей за рамки ПСН, вам не придется уплачивать налоги по общей системе налогообложения.

Как перейти на патент в 2024 году: пошаговая инструкция

Закон разрешает перейти на этот режим с любого момента – хоть с середины года или с середины любого месяца. Перейти можно на срок от 1 до 12 месяцев, но в этих пределах можно выбирать любое количество дней.

Например, если предприниматель хочет поработать по патенту с 19 октября по 31 декабря 2024 года, проблем нет – он вправе оформить документ на 73 дня. Рассмотрим подробнее, что ему нужно для этого сделать.

Подача заявления

Заявление на патент по форме № 26.5-1 предприниматель должен подать не позднее, чем за 10 дней перед желаемой датой перехода. Подается документ в ИФНС по месту жительства. Выглядит он следующим образом:

| «Бланк заявления на патент для ИП на 2023 год»Актуальная форма |

Заполнить бланк можно от руки или на компьютере и подать одним из способов:

- при личном визите в ИФНС;

- отправить через «Почту России» ценным письмом с описью вложения;

- подать через личный кабинет ИП на сайте ФНС (но тогда нужно подписать его электронной подписью).

Форма этого документа утверждена приказом ФНС России от 09.12.2020. При заполнении нужно указать:

- ФИО предпринимателя полностью;

- планируемую дату перехода на новый режим;

- вид деятельности;

- адрес, где ИП будет вести деятельность;

- ставку налога;

- планируемый период применения патента;

- ИНН;

- поставить дату подачи и подпись.

Дополнительно нужно указать номер контактного телефона, по которому инспектор сможет связаться с ИП.

Постановка на учет

В течение 5 дней ФНС должна выдать патент или уведомить об отказе.

Подтверждением факта перехода на ПСН будет сам патент, выданный налоговой службой. Он может быть выдан в бумажном виде (при личном обращении в ИФНС) или в электронном (при подаче заявления через личный кабинет налогоплательщика). Предприниматель будет официально применять ПСН с той даты, которую указал в заявлении – соответственно, с момента получения патента до начала его применения пройдет минимум 5 дней.

Почему могут отказать

Если ФНС вынесет решение об отказе в выдаче патента, ИП об этом уведомят также в течение 5 дней. Все основания для отказа прописаны в п. 4 ст. 346.45. Среди них:

- сфера деятельности, которая не подходит для этого режима;

- предполагаемый срок использования патента превышает 12 месяцев;

- превышение численности персонала или годового дохода;

- неверно или не по форме оформленное заявление;

- долг по прошлому патенту.

Другие причины отказа считаются незаконными и могут быть обжалованы.

Если предприниматель считает, что ему несправедливо отказали, он может пожаловаться на это решение в вышестоящий налоговый орган. Жалоба составляется в письменном виде, при желании ее можно подать через личный кабинет на сайте ИФНС.

Сколько стоит патент для ИП

Стоимость патента зависит от возможной выручки, а не от реальной. Законодательство РФ по каждому виду деятельности установило размер потенциально допустимого дохода. Предприниматель оплачивает налог в размере 6% с этого дохода. Конечная стоимость ПСН рассчитывается исходя из трех показателей: срока действия, ставки налога и величины возможной выручки за год.

Рассчитать стоимость можно на калькуляторе с сайта налоговой — налог.ру. Калькулятор прост: для получения итоговой суммы необходимо ввести срок использования налогового патента в месяцах, указать регион, муниципальное образование и вид деятельности. Чтобы посчитать конечную сумму к оплате, в зависимости от направления деятельности программа попросит ввести еще одно значение: это может быть количество работников, единиц транспорта или площадь торговой точки.

Пример расчета, по которому можно узнать итоговую сумму патента на образовательную деятельность:

Формула расчёта налога: базовая доходность х налоговая ставка. Так, в Санкт-Петербурге потенциально возможный доход по обучению на курсах и по репетиторству составляет 450 000 рублей. (450 000 х 6% = 27000 руб. — это и есть стоимость годового патента).

Какие физические показатели патента ИП могут измениться

Патент выдается ИП на выбранный им срок от одного до двенадцати месяцев в пределах одного календарного года. За этот период порой меняются физические показатели предпринимательской деятельности. Так, например, может увеличиться количество работников (в пределах допустимых 15 человек), уменьшиться число торговых залов (допустим, трое из пяти залов закрылись в связи с окончанием срока аренды), измениться количество транспортных средств и др.

Однако полученный патент действует только в отношении тех показателей, которые в нем уже указаны. То есть работать по конкретному патенту можно, например, с девятью работниками и двумя торговыми залами, как указано в данном патенте. Поэтому вести бизнес с имеющимся патентом, если изменились физические показатели предпринимательской деятельности, не получится.

Однако внесение изменений в патент ИП невозможно. Как же быть бизнесмену, в предпринимательской деятельности на ПСН которого обновились данные? Рассмотрим в следующем пункте.

2. Куда обращаться ИП при новых показателях бизнеса на ПСН

Так как внести изменения в патент для ИП, который еще действует, невозможно, при обновлении физических показателей нужно получить новый патент, ведь меняется потенциально возможный доход. Новый патент следует получать на этот же вид предпринимательской деятельности.

А если подать в налоговую заявление в свободной форме, ФНС пересчитает сумму налога по ранее полученному патенту, учитывая срок действия текущего патента с даты начала такого срока до момента начала действия нового патента.

Также ИП вправе получить новый патент и заявить о проведении перерасчета налога в связи со сменой адреса места осуществления предпринимательской деятельности.

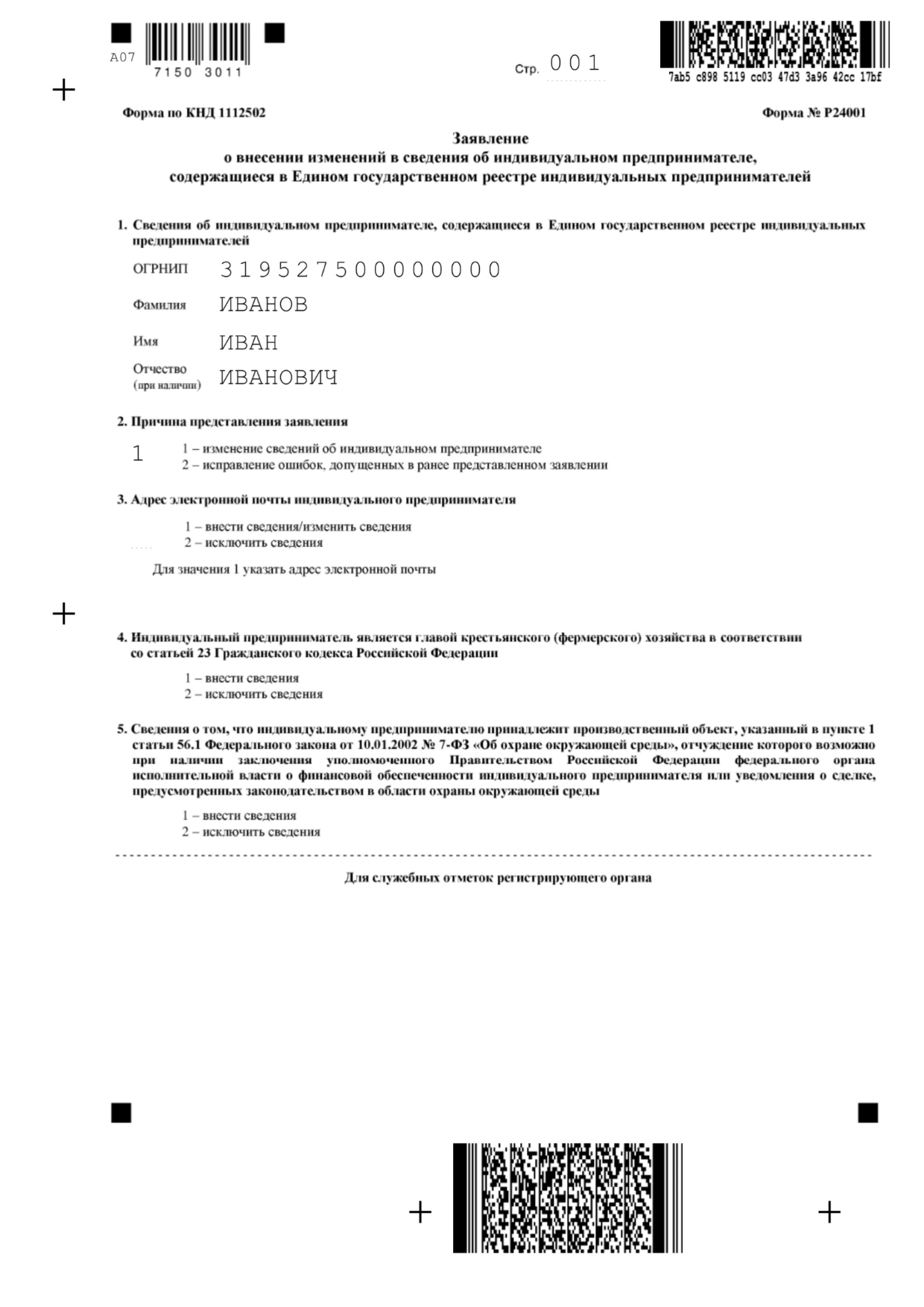

Внесение изменений для ИП — Создать заявление

Сформировать документ автоматически

Укажите свои данные в форме, скачайте уже заполненное заявление Р24001 и все нужные

документы для внесения изменений в ИП

Скачать бланк для распечатки и заполнения от руки

PDF, 633 KB

Скачать бланк для заполнения вручную на компьютере

XLS, 175 KB

Создать документ

Получить ИП новый патент можно, выполнив следующие шаги:

- Подготовить заявление на получение патента (его форму и порядок заполнения можно найти на сайте ФНС в разделе о процедуре перехода на ПСН).

- Подать в налоговую инспекцию заявление не позднее чем за 10 дней до начала работы с новыми физическими показателями. Если деятельность ведется по месту жительства — обращайтесь в ИФНС по месту прописки. А при работе в регионе, в котором ИП не стоит на налоговом учете, подайте заявление в любую ИФНС субъекта по месту планируемого осуществления бизнеса.

- Заявление может быть подано лично, через представителя с нотариальной доверенностью, направлено по почте ценным письмом с описью вложений, передано онлайн с помощью ЭЦП.

- Получите результат обращения в ФНС через пять дней: новый патент или уведомление об отказе в его выдаче.

Сформировать документ автоматически

Укажите свои данные в форме, скачайте уже заполненное заявление Р24001 и все нужные документы для внесения изменения в ИП

Внести изменения ИП

Как перейти на ПСН в 2022 году

Чтобы использовать ПСН, предпринимателю нужно подать заявление в налоговую инспекцию по месту жительства не позднее чем за 10 дней до начала работы на патенте. Если вы — новый ИП, подайте заявление на получение патента одновременно с документами на госрегистрацию.

Галина Азарова, налоговый консультант ИП, который работает в нескольких регионах, например, занимается грузоперевозками, может получить патент как по месту регистрации, так и по месту осуществления деятельности. Самое главное здесь — место заключения договора с клиентом. Это должен быть именно тот регион, в котором вы получили свой патент. К примеру, зарегистрирован ИП в Красноярске и там же получил право на применение ПСН. А грузы он перевозит из Красноярска в Москву и из Москвы в Новосибирск. Чтобы у налоговой не было претензий, в шапках всех договоров указываем в качестве места заключения договора Красноярск. Если местом составления договора будет Москва, придется получать патент и там.

. В ней укажите ФИО, ОГРНИП, срок действия патента (от 1 до 12 месяцев), вид бизнеса и численность наёмного персонала.

В течение 5 рабочих дней налоговики выдадут патент, либо уведомление об отказе. Отказ может последовать, если:

-

В заявлении указаны виды деятельности, в отношении которых патент не применяется.

-

Заявлен срок действия патента меньше 1 месяца или больше 12 месяцев в пределах календарного года.

-

ИП уже утратил право на применение патента в этом календарном году.

-

У предпринимателя есть недоимка по оплате патента.

-

В заявлении заполнены не все обязательные поля.

Заявление разрешается переделать, но лучше сразу будьте внимательны.

Отказ в продлении патента

Право на продление патента признается утерянным налогоплательщиком, если:

- доход ИП за год увеличился и превысил предельно допустимое значение в 60 миллионов рублей;

- количество наемных сотрудников в штате работодателя составило больше 15 человек;

- налоговый платеж оплачен налогоплательщиком с нарушением срока или не полностью (при несвоевременной оплате положенной суммы предприниматель будет обязан оплатить начисленные НС пени и штраф).

Уведомление налоговой структуры об утрате права на работу по ПСН и о переходе на общий режим уплаты налогов направляется в НС в срок до 10 дней (календарных) от дня возникновения обстоятельства, послужившего причиной утраты права на ПСН.

Если предприниматель решил завершить деятельность, для ведения которой был получен патент, то после прекращения деятельности следует направить в ФНС соответствующее заявление с учетом предоставленного для этого срока (5 календарных дней).

ИФНС также уведомит заявителя об отказе в продлении действия документа в следующих случаях:

- на заявленный ИП вид занятости не распространено использование ПСН;

- до конца действия патента осталось 10 дней, но ИП не направил в налоговую службу уведомление-заявление с указанием его дальнейших намерений (по использованию системы или переходу на другой метод учета);

- в заявлении указан недопустимый период действия запрашиваемого документа или заполнены не все обязательные к заполнению графы бланка;

- налогоплательщик лишился права на работу по патентному методу до окончания срока действия последнего.

Сколько стоит патент для ИП в 2022 году

Стоимость патента рассчитывается так:

Стоимость патента = Налоговая база (потенциально возможный доход) * 6%

Каким будет годовой потенциально возможный доход — опять же решают региональные власти. Соответственно, чем больше власти установят доход по конкретному виду бизнеса, тем дороже будет стоить патент.

В 2022 году цены на патенты вырастут. К примеру, раньше для московских предпринимателей, оказывающих услуги парикмахерских, был установлен потенциально возможный доход в 900 тыс. руб. (Закон № 53 от 31.10.2012). И патент на год стоил 54 000 руб.

С этого года власти установили возможный доход в 1 980 000 руб. Теперь годовой патент обойдется ИП в 118 800 руб. Стоимость налога разрешено снизить на страховые взносы — об этом читайте далее.

Чтобы быстро прикинуть цену патента, используйте калькулятор ФНС — он автоматически всё рассчитает, нужно только подставить свои данные.

Патент оплачивайте по следующим правилам:

-

Если он получен на срок до 6 месяцев — полностью до окончания его действия.

-

Если получен на срок от 6 месяцев до 1 года, то ⅓ налога не позднее 90 дней после начала действия патента; ⅔ — до окончания действия.

Плюсы и минусы патента

- Во многих регионах стоимость патента на определенный вид деятельности очень невысокая. Например, парикмахер в Белгородской области заплатит всего 717 рублей за месяц деятельности, если он работает один, без работников.

- Налоговые декларации на этом режиме не сдаются.

- ПСН освобождает от уплаты других налогов – НДФЛ, налога на имущество, НДС (кроме ввоза товаров на территорию Российской Федерации).

- Патент можно получить в любом муниципальном образовании, т.е. работать по всей территории России, независимо от прописки предпринимателя.

Теперь о недостатках:

- На ПСН разрешены определенные виды деятельности. В основном, это разные виды бытовых услуг и розничная торговля. Оптовой торговлей или производством на этом режиме заниматься нельзя.

- На каждый вид деятельности оформляется свой патент, который действует на определенной территории. Если у предпринимателя несколько направлений или мест деятельности, то общая налоговая нагрузка может оказаться выше, чем на других режимах.

- Численность работников ИП на патенте не должна превышать 15 человек, а годовой доход не более 60 млн рублей.

- ПСН – единственный режим, на котором страховые взносы за себя или работников не учитываются при расчете налога.

Как правило, выбирает эту систему налогообложения микробизнес – небольшие торговые точки площадью до 50 кв. м или объекты бытовых услуг с небольшим количеством работников. Для более масштабной деятельности ПСН не подходит.

Особенности режима ПСН в 2024 году

Главное о патенте в 5 пунктах

Как перейти на ПСН

Перейти работать на патентную систему налогообложения можно в любое время года. Патент можно совмещать с другими налоговыми режимами – УСН, ОСНО, ЕНВД. Если вы рассчитали стоимость патента и решили, что для вас это выгодно, надо обратиться в налоговую инспекцию по месту деятельности.

На первой странице формы 26.5-1 указывают данные предпринимателя (ИНН, ОГРНИП, полное имя, адрес регистрации), а также желаемую дату начала действия патента и количество месяцев работы. На второй – полное название выбранного вида деятельности, наличие наемных работников и налоговую ставку. Если ИП оформляет патент в рамках налоговых каникул, то ставка будет нулевой, т.е. платить налог вообще не потребуется.

ИФНС может отказать в выдаче патента по причинам, перечисленным в статье 346.45 Налогового кодекса. Это указание в заявлении вида деятельности, не разрешенного для ПСН, ошибки при заполнении, наличие недоимки по уже выданным патентам и др.

Получение патента ИП

В получении патента есть нюанс — подать заявление в налоговую необходимо не позже, чем за 10 дней до начала работы с применением патентного режима. Форма заявления — 26.5-1, подается без оплаты госпошлины.

Если вы еще не стали предпринимателем, можно подать документы на регистрацию и получение патента одновременно. Такой вариант возможен, если прописка ИП совпадает с регионом, в котором он планирует работать.

Для самостоятельного уведомления налоговой о переходе на патент вам потребуется найти актуальный бланк формы и правильно его заполнить, изучив строгие требования ИФНС. Если вы допустите ошибку в заполнении, документ может быть отклонен.

Инструкция по удобному получению патента:

- Перейдите на наш

- Укажите свой вариант:

- Регистрация нового ИП сразу на ПСН, если регистрация совпадает с регионом работы

- Получение патента для действующего ИП

- Заполните форму по всплывающим подсказкам. Система поможет верно указать характеристики выбранного патента и заполнит заявление без ошибок. Вы получите готовые документы, заполненные по требованиям ФНС.

- Отправьте готовые документы сразу онлайн в налоговую через сервис или скачайте их, если хотите подать в инспекцию самостоятельно.

Что такое патент для ИП простыми словами

ИП все чаще переходят на патентную систему налогообложения, так как это самый простой режим для ведения бизнеса. Преимущества работы на ПСН:

- не придется сдавать отчетность;

- стоимость патента известна заранее;

- никаких других налогов, кроме патента, рассчитывать и оплачивать не нужно.

Недостаток режима в том, что не учитывается реальный доход предпринимателя. Стоимость налога рассчитывается исходя из потенциально возможной годовой прибыли, установленной законами муниципальных властей.

Кто имеет право применять ПСН

Получить патент может только индивидуальный предприниматель. ООО независимо от режима налогообложения или вида деятельности на ПСН перейти не могут.

Какие есть ограничения

Предприниматель автоматически утрачивает право на применение патента, если:

- общая сумма доходов за год превышает 60 млн рублей (при совмещении двух налоговых режимов учитываются все доходы);

- превышена средняя численность работников, нанятых по трудовому договору или договору ГПХ (не более 15 человек).

Есть и ограничения по территории действия режима. Стоимость одного и того же патента отличается в зависимости от региона РФ. В 2023 году существуют патенты на 63 вида бизнеса.

Можно ли ПСН совмещать с другими налоговыми режимами

ПСН можно совмещать с ОСНО, УСН и ЕНВД и только по видам деятельности, не указанным в патенте. Исключение составляют виды, перечисленные в п.2 ст. 346.43 НК РФ (подпункты 10-11, 19, 32-33, 45-47) — в их числе розничная торговля, услуги общественного питания, перевозка пассажиров автомобильным транспортом.

Но ведение бизнеса на патентной системе налогообложения и осуществление деятельности, попадающей под другой налоговый режим, означает, что предприниматель обязан вести налоговый учет в соответствии с этим режимом.

Говоря простыми словами, если ИП находится на патентном режиме и упрощенной системе налогообложения, нужно вести книгу учета доходов и расходов на УСН и книгу учета доходов на ПСН. Помимо этого на упрощенной системе обязательна сдача отчетности. И если на УСН налог можно уменьшить на страховые взносы, то на ПСН — нельзя.

Большинство предпринимателей забывает подать заявление о переходе на определенный режим налогообложения. В этом случае ИП автоматически встает на учет в качестве плательщика НДС. Тогда перед тем, как перейти на режим ПСН, предпринимателю нужно сдать отчет по НДС, даже если деятельность не велась.

Рекомендуется переходить на патент, если вы уверены, что будете получать прибыль от деятельности. Например, частный парикмахер может изучить все о патенте для ИП и приобрести его лишь на несколько месяцев, чтобы понять, насколько он будет востребован в текущих условиях.

Как работать на патенте

Для начала работы с патентом ИП подает заявление в ФНС, указывая вид деятельности, а также срок, в течение которого будет пользоваться ПСН. Патентная система налогообложения «работает» максимум год, то есть можно выбрать период от 1 до 12 месяцев.

Объектом налогового обложения является доход, который предприниматель планирует получить в результате деятельности. Это и есть главная особенность ПСН. То есть ставка в размере 6% берется с потенциально возможного годового дохода по определенному виду бизнеса в конкретном регионе.

После получения патента необходимо купить кассовый аппарат. Но на ПСН многие виды деятельности освобождены от ККТ. Льготы касаются ИП без сотрудников, оказывающих услуги, выполняющих работы и реализующих товары собственного производства.

Ответственность

Если ИП утрачивает право на применение патента, то он обязан платить налог по общей системе налогообложения за период, в котором утрачено указанное право. При этом не уплачиваются пени в случае несвоевременной уплаты авансовых платежей по налогам с общей системой налогообложения в течение того периода, на который был выдан патент. А так же сумма НДФЛ, подлежащая уплате за налоговый период, в котором предприниматель утратил право на применение патента, уменьшается на сумму налога, уплаченного в связи с применением патентной системы налогообложения.

Если изначально ИП подавал заявление на применение УСН или другого спецрежима, то при утрате права на применение ПСН, он переходит на тот спецрежим, который он совмещал с патентом. И в таком случае налог по спецрежиму также уменьшается на сумму, уплаченную по патенту.

«Нет» УСН, «да» ПСН

Если предприниматель сделал выбор в пользу полного перехода на патент, он потеряет право на применение «упрощенки». В этом случае нужно полностью рассчитаться с соответствующими налоговыми платежами и отчитаться по ним:

- Патентный налог платится в начале того квартала, в котором предприниматель утрачивает право на УСН.

- Если ежемесячные платежи по УСН вносились несвоевременно, и за это насчитаны штрафы и пени и они не распространяются на квартал, в котором предприниматель перешел на ПСН.

- Нужно уведомить органы ФНС о прекращении действия УСН. Для этого у ИП есть срок в 15 дней после завершения работы по «упрощенке».

- Если ИП планирует позже вернуться на УСН, ему придется проработать на другом налоговом режиме не менее года (п. 7 ст. 346.13 НК РФ).

Почему можно получить отказ в получении патента

- Неверное заполнили заявление.

- Просрочили по оплате действующего патента.

- Превысили лимиты в сотрудниках и реальных доходах.

- Оформляете патент на вид деятельности, который не подпадает под него.

Если ИП утратил право на применения патента, то оформить новый патент на этот же вид деятельности можно со следующего календарного года. Поэтому, например, когда необходимо внезапно перенести торговую точку в течение года, то следует сначала получить патент по новому адресу, а потом отказываться от патента по старому адресу. Если сделать наоборот, то в патенте по новому адресу откажут.