Что нужно сделать работодателям до начала 2024

Вот пошаговая инструкция, как подготовиться к изменению МРОТ:

-

Проверьте, установлен ли у вас региональный МРОТ, либо надо ориентироваться на федеральный. Если в регионе действует районный коэффициент, умножьте его на федеральный МРОТ.

-

Сравните зарплаты персонала с МРОТ. Данные по зарплате возьмите из трудовых договоров и штатного расписания.

-

Оформите повышение с нового года для тех, у кого зарплата ниже минималки.

-

Обновите штатное расписание и положение об оплате труда. Оформите дополнительные соглашения к трудовым договорам.

Зарплату увеличивают через повышение оклада или установление доплаты. Приказ о доплате можно составить по нашему образцу:

Зарплата меньше минималки по закону считается выплаченной не полностью. За это предусмотрен штраф по ст. 5.27 КоАП: для должностных лиц — до 20 тысяч, для ИП — до 5 тыс., для организаций — до 50 тыс. За повторное нарушение штраф будет больше.

Важные новости для бизнеса — в нашем Телеграме.

Подпишитесь, чтобы узнавать о мерах поддержки и получать новые решения для вашего дела!

Подписаться

Сроки выплаты аванса в 2024 году

Все предприятия обязаны дважды в течение календарного месяца производить выплату заработной платы своим работникам. Можно чаще, но реже — нельзя. В ТК есть требование, чтобы промежуток между обеими выплатами составлял не более 15 календарных дней.

Конкретных дат законодатели не определяют — их устанавливает само предприятие и прописывает в правилах внутреннего распорядка.

Должны быть зафкисированы именно точные даты. Формулировки по типу «каждый второй и четвертый вторник» неприемлемы.

Поясним на примере:

Выплата аванса в компании N происходит 25 числа. В этом случае окончательный расчет должен выдаваться не позднее 10 числа следующего месяца.

Важно!

Когда дата авансовой выплаты попадает на выходной, ее обязательно нужно перечислить сотрудникам в последний рабочий день перед выходным (Ч. 8 ст. 136 ТК РФ). Однако если промежуток превысил 15 дней из-за того, что в месяце 31 день, это не будет считаться ошибкой и нарушением.

Сроки выплаты аванса

О чем говорит законодательство

Сколько процентов от зарплаты составляет аванс

Аванс расчетом по произвольной формуле

Назначение сотруднику способа расчета аванса

Способ расчета заработной платы за первую половину месяца (аванс) настраивается для каждого сотрудника индивидуально. Назначение способа расчета и размера аванса сотруднику производится при регистрации его приема на работу в документе Прием на работу или Прием на работу списком (Кадры

– Приемы, переводы, увольнения) на закладке Оплата труда в поле Аванс.

В программе реализовано три способа расчета аванса: Фиксированной суммой, Процентом от тарифа, Расчетом за первую половину месяца

(установлен по умолчанию).

При выборе способа расчета Фиксированной суммой

необходимо указать сумму аванса в рублях.

При выборе способа расчета аванса Процентом от тарифа

необходимо указать размер процента.

Расчет аванса Фиксированной суммой и Процентом от тарифа производится без учета отработанного времени сотрудников непосредственно в документах на выплату аванса, т.е. предварительный расчет аванса с помощью специализированных документов не требуется. Аванс выплачивается ровно в том же размере, что указан в ведомости. Причем способ расчета Процентом от тарифа подразумевает собой расчет аванса процентом от всего фонда оплаты труда (ФОТ) сотрудника, т.е. в расчет берутся все плановые начисления сотрудника, составляющие ФОТ (в карточке начисления для этого должен быть установлен флаг Включать в ФОТ).

Способ расчета аванса Расчетом за первую половину месяца

предполагает собой учет отработанного времени сотрудников, поэтому предварительный расчет аванса требуется и производится он с помощью документа Начисление за первую половину месяца (Зарплата – Все начисления), он доступен, только если кому-либо из сотрудников установлен такой способ расчета аванса. Но перед его расчетом в месяце выплаты аванса необходимо зарегистрировать специализированными расчетными документами все отсутствия сотрудников. Далее рассчитать суммы аванса, которые попадут в ведомость на выплату.

В дальнейшем способ расчета или размер аванса можно изменить каждому сотруднику индивидуально с помощью следующих документов:

>>> Изменение оплаты труда

(Кадры – Изменение оплаты сотрудников – Создать – Изменение оплаты труда), установив флаг Изменить аванс

>>> Кадровый перевод (Кадры – Приемы, переводы, увольнения – Создать – Кадровый перевод) на закладке Оплата труда, установив флаг Аванс

>>> Кадровый перевод списком

(Кадры – Приемы, переводы, увольнения – Создать – Кадровый перевод списком) на закладке Оплата труда, установив флаг Аванс

>>> Перевод к другому работодателю

(Кадры – Все кадровые документы – Создать – Перевод к другому работодателю) на закладке 2. Куда переводим в поле Аванс

>>> Восстановление в должности

(Кадры – Приемы, переводы, увольнения – Создать – Восстановление в должности) на закладке Оплата труда в поле Аванс

>>> Возврат из отпуска по уходу

(Кадры – Отпуска по уходу и возвраты из отпуска – Создать – Возврат из отпуска по уходу) на закладке Аванс, установив флаг Изменить аванс

>>> Изменение условий оплаты отпуска по уходу за ребенком (Кадры – Отпуска по уходу и возвраты из отпуска – Создать – Изменение условий оплаты отпуска по уходу за ребенком) на закладке Аванс, установив флаг Изменить аванс.

Способ расчета и размер аванса также можно установить или изменить массовым способом – всем сотрудникам организации, подразделения или произвольному списку сотрудников. Для этого предназначен документ Изменение аванса (Зарплата – Изменения авансов).

Табличная часть документа Изменение аванса по кнопке Заполнить

заполняется сотрудниками выбранной организации и подразделения (если оно выбрано), работающими на начало месяца, указанного в поле Изменить аванс с. Состав сотрудников может быть изменен вручную непосредственно в табличной части. В документе указывается способ расчета аванса, который будет

установлен для всех выбранных сотрудников в одноименном поле. Если расчет аванса производится фиксированной суммой или процентом, то для всех сотрудников в табличной части можно установить одинаковый размер аванса, указав его по кнопке Установить размер. Размер аванса также может быть скорректирован вручную в табличной части в колонке Аванс (…). В колонке Прежнее значение в справочных целях указывается прежний размер аванса.

Актуальную информацию об авансе сотрудника можно посмотреть в его карточке – в справочнике Сотрудники (Кадры – Сотрудники).

Изменения в системе авансов в 2024 году

С каждым годом система авансов в России становится более гибкой и удобной для работников. В 2024 году ожидаются новые изменения, которые позитивно скажутся на финансовом положении сотрудников.

Одним из главных изменений будет увеличение размера аванса с 10% до 20% от зарплаты. Это означает, что работники смогут получить большую часть своей заработной платы заранее, что может быть особенно полезно в случае неожиданных расходов или финансовых трудностей.

Кроме того, в 2024 году будет внедрена электронная система авансов, которая позволит сотрудникам подавать заявки на получение аванса онлайн. Это значительно упростит процесс и сократит время ожидания, так как сотрудники смогут получить аванс быстрее и без лишней бумажной волокиты.

Система авансов в 2024 году также будет более прозрачной и справедливой. Работники будут иметь возможность отслеживать статус своей заявки на получение аванса и узнавать о ее рассмотрении. Это поможет избежать недоразумений и повысит доверие между работниками и работодателями.

Новая система авансов в 2024 году будет учитывать индивидуальные потребности работников. Сотрудники смогут выбирать размер аванса в пределах установленного лимита и указывать дату его получения. Это позволит каждому работнику планировать свои финансы более эффективно и удобно.

В целом, изменения в системе авансов в 2024 году направлены на улучшение условий работы и финансового благополучия сотрудников. Больший размер аванса, электронная система подачи заявок, прозрачность и гибкость — все это делает систему авансов более современной и удобной для всех участников процесса.

Облагается ли аванс НДФЛ

Нет, если его выплачивают не в последний день месяца. Подтверждение в письмах Минфина № 03-04-05/44802 от 13.07.2017г., № 03-04-06/63250 от 28.10.2016г., № 03-04-06/4321 от 01.02.2016г.

В соответствии с п. 2 ст. 223 Налогового кодекса РФ при исчислении НДФЛ с заработной платы датой получения дохода признается последний день месяца. Если аванс выплатили, например, 25 числа, то удержать с него НДФЛ невозможно, ведь последний день месяца ещё не настал. Поэтому, НДФЛ работодатель удержит, когда пройдет весь месяц, при выплате основной части зарплаты.

А вот если работодатель перечисляет аванс в последний день месяца, то даты получения аванса и получения дохода за месяц в целях исчисления НДФЛ совпадают, а значит у работодателя появляется обязанность удержать с аванса НДФЛ и перечислить его в бюджет.

Для того, чтобы не делать лишнюю работу и не перечислять НДФЛ дважды в месяц, лучше не оставлять выплату аванса на последний день месяца, а прописать в документах более ранний срок.

Вся отчётность по кадрам будет в порядке

Пока вы занимаетесь развитием бизнеса, мы посчитаем зарплату, отпускные, больничные и подготовим документы на оплату труда

Узнать подробнее

В каком размере выплачивать аванс в 2023 году, соблюдая ТК РФ

Куда обратиться с жалобой по авансу

Нередкими являются случаи, когда сотрудник после самостоятельного расчета своего аванса по всем вышеперечисленным правилам обнаружил какие-либо неполадки. Первым делом в такой ситуации следует выяснить данную проблему непосредственно с работодателем или его представителем.

Если они откажут в принятии мер, а также не объяснят причину неверной суммы выплат, сотрудник вправе обратиться в иные организации и государственные структуры.

Перечень инстанций:

Нередки случаи, когда работодатель начинает угрожать своему подчиненному, в таком случае, стоит обратиться сразу в несколько инстанций.

Правила выплаты аванса

Чтобы сотрудник мог понять, действует ли работодатель в общих интересах со своим подчиненным, следует ознакомиться с некоторыми основными правилами, которые должны в обязательном порядке соблюдаться организацией или предприятием. Например, если работодатель не выплачивает аванс, вероятно, начальство нарушает одну или несколько статей Трудового кодекса РФ.

Сроки выплат

Аванс должен выплачиваться в строгом соответствии со сроками, установленными законодательством. Работодатель не имеет права устанавливать в организации порядок выплат заработной платы, происходящих только один раз в месяц, наличие аванса обязательно при любых ситуациях.

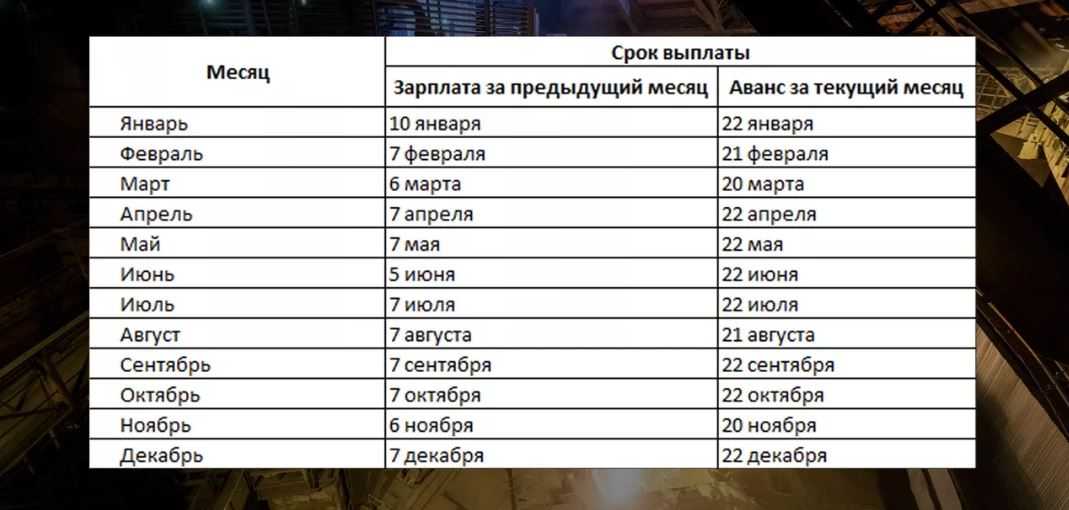

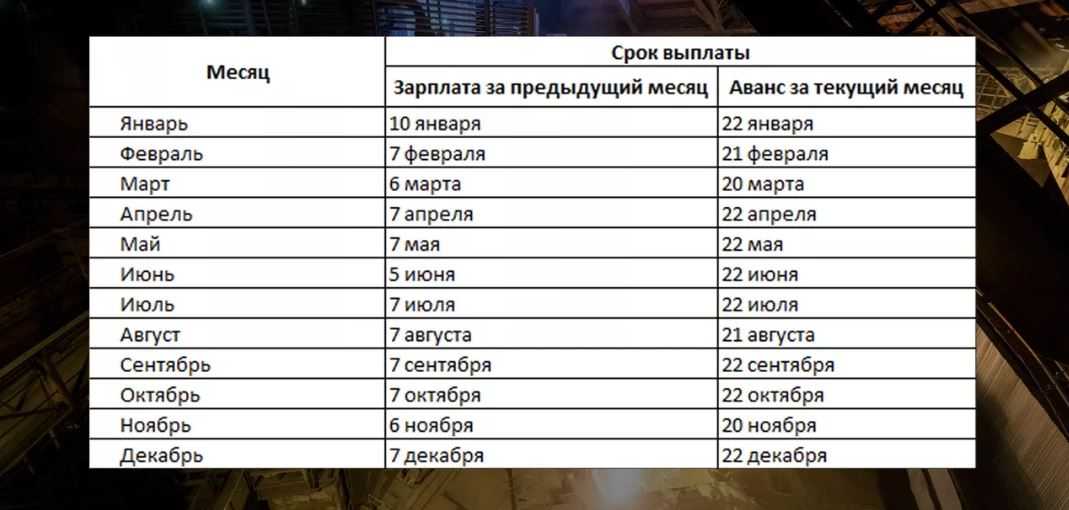

Трудовой Кодекс РФ четко оговаривает, что аванс должен быть выплачен до 30-31 числа текущего месяца, а остаток зарплаты — не позднее 15-го числа следующего месяца. На основании этого каждый работодатель самостоятельно определяет даты выплат. Например, может быть составлен такой график:

Пример сроков выплат аванса и заработной платы

Сроки выплаты аванса должны быть регулярными, при изменении даты получения аванса необходимо заблаговременно уведомить сотрудника.

Если сотрудник имеет несколько мест работы, соответственно ведет свою деятельность по совмещению, то работодатель все равно обязан выплачивать аванс каждый месяц по всем правилам, применяемым в отношении основного персонала, работающего на полной ставке.

Промежуток времени между выплатой аванса и основной заработной платы не должен превышать пятнадцать дней, в противном случае сотрудник в полном праве обратиться с жалобой в государственные структуры, работодателю грозит административное наказание. Примерная схема выплаты аванса и зарплаты такая:

Пример календаря выплат аванса и основной зарплаты

НДФЛ с аванса

Налог на доходы физических лиц (НДФЛ) не должен высчитываться из аванса при его выплате. На момент выдачи аванса сотрудник отработал лишь половину месяца, поэтому данная выплата не является его полным доходом, а НДФЛ изымается только в процессе получения основной зарплаты.

Довольно часто работодатели пользуются невнимательностью своих сотрудников и вычитают НДФЛ как с аванса, так и с основной выплаты. Это неправильно — НДФЛ с аванса удерживается уже при выплате остатка, со всей выплаченной суммы:

Оформление документов

Аванс должен начисляться работнику официально, его размеры, вместе с суммой заработной платы, должны быть отражены в расчетной документации. Если авансовые выплаты производятся в очном режиме, то сотруднику должна быть предоставлена определенная форма ведомости, в которой работник оставляет свою подпись, тем самым подтверждая, что выплату он получил.

Пример, как может выглядеть ведомость:

Работодатель также может установить отдельным локальным нормативным актом, когда выплачивается аванс и сколько процентов от зарплаты он составляет.

Работник может изменить банк, в котором происходит начисление его аванса и заработной платы. На размер выплат данный аспект никак не влияет. Чтобы изменить реквизиты зарплатной карты, следует предоставить работодателю письменное заявление, сделать это нужно минимум за пять рабочих дней до начисления выплат.

Какие выплаты включаются в аванс

Минтруд рекомендует учитывать при расчете аванса оклад и те доплаты к нему, которые не зависят от результатов труда. Например:

- доплаты за работу по совместительству;

- районный коэффициент;

- доплаты за работу в ночное время;

- доплаты за профессиональное мастерство;

- доплаты за стаж работы и некоторые другие.

Не включаются в расчет аванса те доплаты, которые зависят от результатов труда за месяц (то есть, которые невозможно просчитать заранее, пока месяц не закончился). К ним относятся, в частности, премии, выплаты за результативность работы, доплаты за сверхурочную работу, за работу в выходные и праздничные дни.

Изменения в налоговых вычетах

С 2024 года работники могут больше сэкономить на НДФЛ за счёт социальных вычетов. Напомним, что большую часть из них физлица могут получать через работодателей. Это касается вычетов на медицину, обучение, фитнес, страхование и дополнительное пенсионное обеспечение. Нельзя получить через налогового агента социальный вычет за благотворительные пожертвования и за прохождение независимой оценки квалификации.

Кратко перечислим изменения, которые введены в части социальных вычетов в 2024 году:

- предоставляется вычет на очное образование супруги / супруга в образовательном учреждении (раньше вычет за супругов не давался);

- до 150 тыс. рублей увеличена сумма вычета на обучение (кроме детей), на лечение, исключая дорогостоящее, на фитнес, на страхование, на пенсионное обеспечение и на оценку квалификации;

- на обучение детей суммарно обоим родителям положен вычет 110 тыс. рублей в расчёте на каждого ребёнка;

- по расходам, понесённым с 01.01.2024, вычеты могут быть получены в упрощённом порядке через личный кабинет налогоплательщика. Работнику не придётся подавать 3-НДФЛ и другие документы, поскольку ФНС получит информацию непосредственно от компаний, которые оказывали услуги;

- если всё же потребуется подтвердить расходы, понесённые после 01.01.2024, то для этого будут применяться справки установленных форм, которые нужно будет получать в этих компаниях.

Консультация юриста онлайн бесплатно без регистрации

Какой будет процент аванса от зарплаты в 2024 году?

В 2024 году процент аванса от зарплаты будет зависеть от внутриорганизационных правил и политики компании. Он может быть фиксированным или изменяться в зависимости от доходов и стажа сотрудника. Поэтому точный процент аванса будет определяться в каждом конкретном случае.

Какие бывают размеры аванса в фиксированном размере?

Размер аванса в фиксированном размере может определяться как абсолютной суммой, так и в процентах от зарплаты сотрудника. Например, компания может предоставлять аванс в размере 5000 рублей или 10% от заработной платы.

Когда можно ожидать выплаты аванса?

Выплата аванса может зависеть от технических возможностей и внутренних правил компании. Обычно аванс выплачивается перед праздничными днями, чтобы сотрудники могли воспользоваться этими средствами на подготовку к празднику. Однако, каждая компания может иметь свои собственные сроки выплаты аванса.

Могут ли региональные факторы влиять на размер аванса?

Да, региональные факторы могут влиять на размер аванса. Отраслевые минимальные зарплаты и прожиточный минимум могут отличаться в разных регионах, поэтому размер аванса может быть установлен с учетом этих факторов. Например, в регионах с более высоким прожиточным минимумом аванс может быть установлен в большем размере.

Какие могут быть требования к получению аванса?

Требования к получению аванса могут варьироваться в зависимости от компании. Обычно сотрудник должен иметь определенный стаж работы или быть на должности определенного уровня. Также возможны требования предоставления документов, подтверждающих финансовую обязательность или необходимость получения аванса.

Сколько процентов от зарплаты составит аванс в 2024 году?

В 2024 году процент от зарплаты, который будет выплачиваться в качестве аванса, зависит от ряда факторов, таких как законодательство страны, размеры фонда оплаты труда и политика компании. Однако, часто аванс составляет 30-50% от зарплаты. Но точные цифры могут отличаться в каждом конкретном случае.

Можно ли получить аванс в фиксированном размере?

Да, возможно получить аванс в фиксированном размере. Это зависит от политики компании и договоренностей между работником и работодателем. В таком случае, сумма аванса может быть определена заранее и оставаться неизменной каждый месяц. Однако, стоит учитывать, что при этом сумма аванса не будет меняться в зависимости от размера заработной платы.

🟠 Задавайте свой вопрос в форме ниже

Правила банка

Советует налогова

Готовим документы

Порядок получения

Отстоять права

Тарифы для счетов

Правила учета

Необходимые бумаги

Сроки действия

Размер начислений

Новое правило применения налоговых ставок

Ставки НДФЛ перечислены в статье 224 НК РФ. С большинства выплат, которые производят физическим лицам наниматели, нужно считать налог по ставкам:

- 13% с суммы до 5 млн рублей;

- 650 тыс. + 15% с суммы более 5 млн рублей.

✐ Пример ▼

Приведём пример. В 2023 году компания выплатила физлицу зарплату в сумме 3 млн рублей и дивиденды также в сумме 3 млн рублей. Это 2 разные базы, но они облагаются НДФЛ по одинаковой ставке. По правилам 2023 года каждая из этих баз облагалась налогом отдельно. Поскольку каждая база не превышала 5 млн рублей, то применялась ставка 13%: 3 000 000 * 13% = 390 000 рублей. Столько налога нужно было удержать с заработной платы и столько же – с дивидендов. Общая сумма НДФЛ, удержанного налоговым агентом за год, составила 780 000 рублей.

Когда работодатель передал эту информацию в налоговую, инспектор увидел, что суммарно база по ставке 13% превышает 5 млн: 3 000 000 + 3 000 000 = 6 000 000 рублей. Поэтому налог должен считаться так: 650 000 + (6 000 000 — 5 000 000) * 15% = 800 000 рублей.

Таким образом, недоплата составляет 800 000 — 780 000 = 20 000 рублей. ФНС сама всё рассчитала и направила налогоплательщику уведомление, по которому он должен доплатить эту сумму.

В 2024 году работодатель обязан считать налог по совокупной базе. То есть он должен сам сложить базы по зарплате и по дивидендам и удержать с работника суммарно за год 800 000 рублей. ФНС не должна будет пересчитывать НДФЛ, а работнику не придётся его доплачивать. Хотя фактически сумма налога за год не изменится.

Опытный бухгалтер выполнит все требования законодательства

Сроки выплаты

Аванс, по сути своей, — предоплата заработной платы за первую часть месяца. В 2024 году существуют особые правила для расчета аванса работникам. Трудовой кодекс РФ строго определяет сроки перечисления аванса, и работодатели могут быть привлечены к ответственности за нарушение этих норм.

Единой даты выплаты аванса заработной платы не существует. ТК РФ предусматривает следующие правила для установления крайнего срока перечисления заработной платы за первую половину месяца: сотрудники должны получать заработную плату каждые полмесяца в соответствии с положениями ТК РФ.

Работодатель обязан четко указать во внутренних документах организации точные даты выплаты аванса и зарплаты за вторую половину месяца. Аванс должен быть перечислен не позднее последнего дня текущего месяца (месяца начисления), а заработная плата должна быть выплачена не позднее 15-го числа следующего месяца после месяца начисления. Кроме того, обязательно необходимо соблюдать интервал в 15 календарных дней между выплатой аванса и зарплаты за отработанный месяц.

Для того, чтобы обезопасить компанию от неприятных вопросов от ГИТ, важно соблюдать сроки выплат. Между выплатой зарплаты и аванса должно пройти не более 15 дней

Например, если аванс планируется выплатить 20-го числа, то зарплату следует выдать не позднее 5-го числа следующего месяца. В случае, когда аванс будет выплачиваться 25-го числа, зарплата должна быть выдана не позднее 10-го числа. Чтобы установить точные даты выплаты зарплаты и аванса, необходимо закрепить их в локальных актах работодателя, таких как трудовой договор, дополнительное соглашение к трудовому договору, коллективный договор, правила внутреннего трудового распорядка, положение по оплате труда, отдельный приказ или другое распоряжение руководства. Это поможет установить ясные и понятные правила и предупреждать возможные конфликты или недоразумения.

Важно избегать нечетких формулировок в документах, таких как «зарплата и аванс должны быть выплачены не позднее 10 и 25 числа соответственно». Рекомендуется указывать конкретные даты выплат, чтобы избежать проблем с удержанием НДФЛ и расчетом компенсации за задержку трудовых выплат

Нужно платить НДФЛ за нерезидентов на удалёнке

Начиная с 2024 года компании должны перечислять НДФЛ с дохода дистанционных сотрудников, которые находятся за границей.

| Как было в 2023 году | Как стало с 2024 года |

|---|---|

|

Работник трудился дистанционно и выехал за пределы России. Он должен был сам платить налог с полученной зарплаты. А если он находился за территорией страны дольше 183 дней в течение 12 следующих подряд месяцев, то больше не считался налоговым резидентом РФ и вовсе переставал платить НДФЛ. |

Теперь заработок удалённых сотрудников, работодателями которых выступают российские компании или зарегистрированные в РФ подразделения иностранных организаций, будет считаться полученным на территории России. Компания должна удержать НДФЛ с выплат такому дистанционному работнику вне зависимости от того, где он находится и является ли налоговым резидентом РФ или нет. |

НДФЛ с надбавок, доплат, компенсаций, связанных с режимом работы

Как рассчитывается аванс

Используется два основных метода расчета.

Фиксированные выплаты аванса

Фиксироваться может как точная сумма аванса, так и сумма в виде процента от оклада. Пример расчета с учетом суммы оклада (при выплате аванса в 40%):

| Должность сотрудника | Токарь |

| Сумма оклада | 20 000 рублей |

| Сумма аванса | 20 000 рублей * 40% = 8 000 рублей |

Полностью фиксированную сумму (например, аванс в размере 6 тысяч рублей) для всех сотрудников устанавливать нежелательно — контролирующие органы могут посчитают это нарушением.

Выплаты, регулируемые количеством отработанных смен

В силу того, что работодатели часто неверно производили выплаты аванса и получали за это крупные штрафы, от Минтруда поступила рекомендация об использовании формулы для расчета аванса с учетом количества рабочих дней.

Так, согласно письму Минтруда от 10.08.2017 № 14-1/В-725, вместо выплаты фиксированной суммы аванса стоит использовать расчет по количеству рабочих смен. Тогда работник будет понимать, как считается аванс и какая часть от зарплаты в него входит. Формула для расчета выглядит так:

Итак, чтобы узнать реально заработанный аванс при переработках или недоработках, следует весь оклад работника разделить на количество рабочих дней во всем месяце, а после этого умножить полученное число на число дней, отработанных на момент выдачи аванса.

Данный метод требует больших усилий со стороны бухгалтерского отдела, однако при его применении сотрудник получает именно ту сумму денег, которая ему положена.

Рассчитаем аванс с учетом отработанных смен на определенном примере. Рассмотрим расчетный лист некоторого сотрудника, чтобы наглядно увидеть процесс расчета аванса, а также его взаимосвязь с назначенным окладом:

| Должность сотрудника | Слесарь-механик |

| Всего рабочих смен в месяце | 20 смен |

| Отработано смен на момент выдачи аванса | 12 смен |

| Сумма оклада | 15 000 рублей |

| Сумма аванса | 15 000 рублей / 20 смен * 12 смен = 9 000 рублей |

Как оценить свою потребность в авансе?

1. Оцените свои финансовые обязательства: прежде чем принимать решение о запросе аванса, проанализируйте свои текущие финансовые обязательства. Учтите все платежи, которые вам необходимо будет сделать до следующей зарплаты.

2. Рассчитайте сумму аванса: определите точную сумму, которая вам необходима до следующей выплаты. Учтите все расходы, включая покупку продуктов, оплату коммунальных услуг и другие неотложные расходы.

3. Проверьте возможность погашения аванса: убедитесь, что сможете вернуть аванс в срок, указанный в договоре. Подумайте о способах, как вы сможете вернуть деньги без ущерба для своего бюджета.

Процент аванса от зарплаты

Ни в одном нормативном акте, регулирующем положения о труде, не указано, какую часть от заработной платы должен составлять аванс. Это должен установить сам работодатель. Как правило, аванс составляет 30 – 40% от заработной платы. Чаще всего, этот показатель не меняется из месяца в месяц. Начальство устанавливает конкретную сумму, которая будет выплачиваться в виде аванса сотруднику на той или иной должности.

Эти нюансы он должен закрепить в локальном нормативном акте, регулирующем положения об оплате труда. Также размер аванса прописывается и в трудовом договоре, заключаемом с новым работником.

Каждый работодатель должен иметь свою методику и способы расчёта аванса. Их необходимо закрепить в локальном нормативном акте. Вне зависимости от выбранного способа расчёт аванса производится на основании табеля учёта рабочего времени.