Учет несущественных активов

Порядок признания в расходах стоимости несущественных активов различен:

- БУ – в момент приобретения;

- НУ – в момент ввода в эксплуатацию (расхода).

Поэтому в 1С для учета таких активов предусмотрена методика учета на счете 10.21 «Малоценное оборудование и запасы». Применяется для учета несущественных:

- ОС;

- запасов.

Учет несущественных активов в 1С:

- 10.21.1 «Приобретение малоценного оборудования и запасов»;

- 10.21.2 «Выбытие малоценного оборудования и запасов».

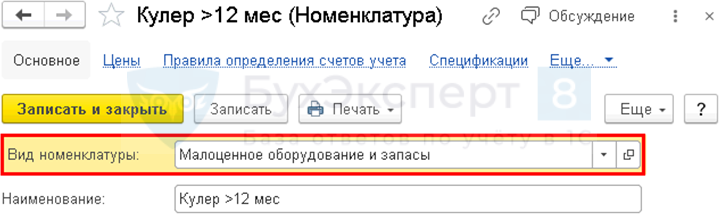

Вид номенклатуры – Малоценное оборудование и запасы

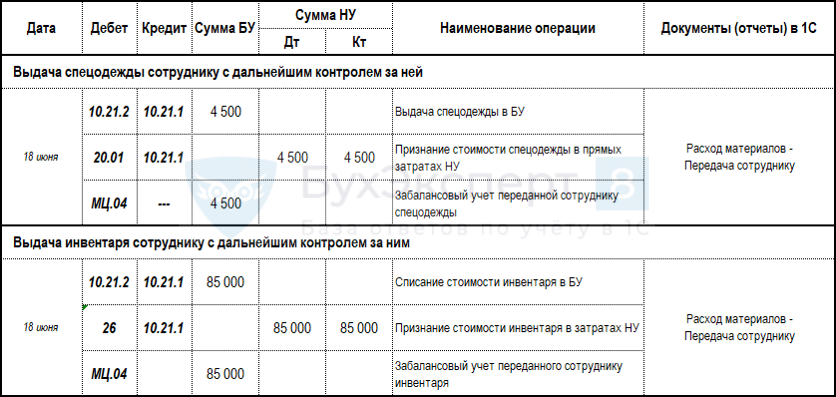

В момент приобретения активов:

- документ Поступление (акт, накладная, УПД)

- Дт 10.21.1 Кт 60 – принятие к учету активов в БУ и НУ;

- Дт счета расходов Кт 10.21.2 – признание в затратах стоимости активов только в БУ.

Счет расходов соответствует счету, куда включалась бы амортизация данного ОС.

В момент ввода в эксплуатацию несущественных активов лучше использовать:

- документ Расход материалов

- Дт 10.21.2 Кт 10.21.1 – передача в эксплуатацию активов в БУ;

- Дт счета затрат Кт 10.21.1 – признание в затратах стоимости активов в НУ;

- Дт МЦ.04 – учет активов за балансом, если вид операции Передача сотруднику Учитывать по сотруднику Расход и остатки.

Пример УСН

27 мая организацией приобретены и отправлены на основной склад

- для производственного отдела

- Комбинезон зимний (СПИ 36 мес.) – 2 шт. общей стоимостью 7200 руб.

- Комбинезон летний (СПИ 10 мес.) – 1 шт. стоимостью 1800 руб.

- для АУП

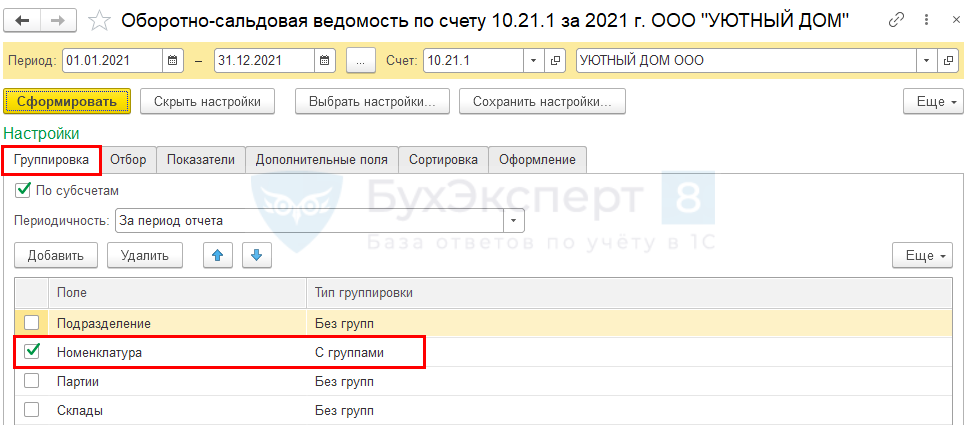

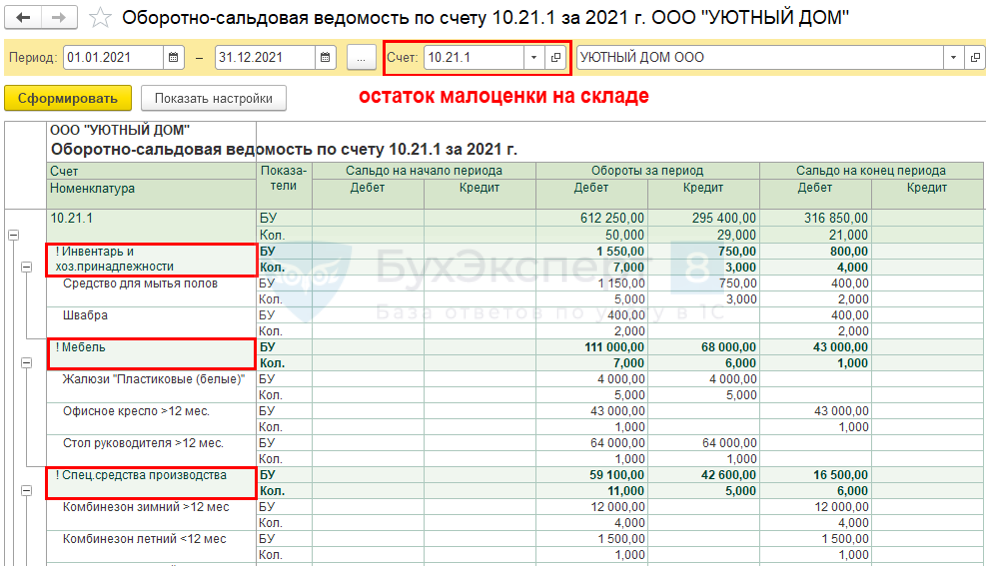

ОСВ по счету 10.21.1 контролирует остатки малоценки на складе:

Склад – Материалы, выданные сотрудникам

Все ли активы < 100 000 руб. учитываются на 10.21?

Стоимостной лимит может быть установлен в учетной политике отдельно для запасов и для ОС. Объекты, стоимостью ниже лимита, учитываются как активы, несущественной стоимостью.

Методика в 1С для учета несущественных ОС и запасов одна и та же – с использованием счета 10.21 и Вида номенклатуры Малоценное оборудование и запасы.

МОС, приобретенные в декабре 2021

Все зависит от учетной политики на 2021, если:

- лимит, превышающий 43 тыс. руб., не был установлен, то ноутбук учитывайте на 01 счете. При переходе на ФСБУ 6, если новый лимит превысит 43 тыс. руб., спишите его с баланса как ОС несущественное по стоимости. В балансе за 2021 год ноутбук будет отражен по стр.1150 «Основные средства»;

- установили новый лимит для ОС, превышающий 43 тыс. руб., то учитывайте его в декабре на счете 10.21 – в БУ будет списан в расходы, в балансе за 2021 остатка не будет.

Подписывайтесь на наши YouTube

и Telegram чтобы не

пропустить важные изменения 1С и законодательства

Ликвидационная стоимость основных средств

Сейчас ликвидационная стоимость означает сумму, которую компания планирует получить при выбытии имущества с того момента, как начала его использовать. До нынешних стандартов такое понятие в учёте не применялось. Издержки, понесённые на выбытие, в эту стоимость не входят.

Предприятия самостоятельно назначают стоимость ликвидации, отталкиваясь от характеристик и особенностей объекта и опыта его применения. Состояние имущества на момент выбытия должно соответствовать окончанию СПИ.

Ликвидационная стоимость и срок полезного использования обязательно учитывают в работе с объектами ОС. Компании составляют списки, в которых отдельно указывают имущество, требующее демонтажа, ликвидации или утилизации, когда его СПИ закончится. Все затраты на ликвидацию включаются в первоначальную стоимость.

Как будете оценивать инвестиционную недвижимость

Инвестиционная недвижимость – это недвижимость, которая сразу предназначена для сдачи в аренду. Доход также можно получать просто от роста ее рыночной стоимости.

Для оценки инвестиционки есть два способа: по первоначальной, и по рыночной стоимости.

Если выберите второй вариант, объекты амортизировать не нужно. Но переоценку придется проводить на каждую отчетную дату. А рост или падение стоимости сразу включать в финансовый результат.

Что уточнить

Выделяйте инвестиционку в отдельную группу, только если точно не планируете использовать объекты в производственной деятельности.

Кроме того, для оценки инвестиционки придется привлекать профессиональных оценщиков. Причем на каждую отчетную дату.

Поступление основных средств

Когда объект поступает на предприятие, его принимают к учёту по первоначальной стоимости. По действующим правилам, именно она определяет дальнейший порядок учёта ОС, которые приобретались по договору купли-продажи или поставки.

Первоначальную стоимость сопоставляют с лимитом:

- Когда стоимость превышает лимит, объект причисляют к основным средствам и заносят на счёт 01.

- Объекты, чья стоимость не доходит до лимита, считается малоценным имуществом. Затраты на его приобретение списывают в расходы.

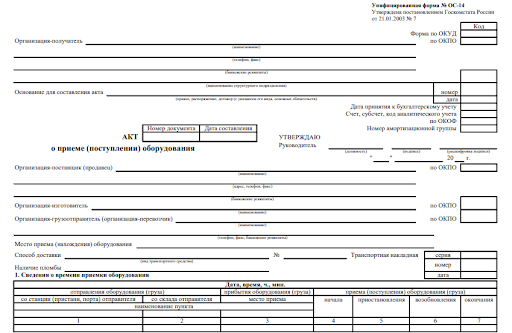

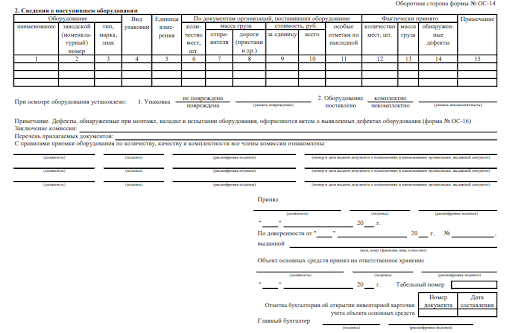

Процесс приобретения активов оформляется документально. Составляют:

- договор купли-продажи;

- акт приемки-передачи, если объект причислили к основным средствам;

- накладную ТОРГ-12, если имущество посчитали малоценным.

Специальных форм, установленных законом для таких случаев, нет. Можно взять на основу шаблоны Госкомстата или разработать собственные формы.

Унифицированная форма акта о поступлении ОС (1)

Унифицированная форма акта о поступлении ОС (1)

Унифицированная форма акта о поступлении ОС (2)

Унифицированная форма акта о поступлении ОС (2)

Затраты на приобретение проводят по одному из счетов бухучёта:

- 08 — вложения во внеоборотные активы;

- 07 — оборудование к установке.

Процесс оприходования объектов ОС оформляют бухгалтерскими проводками:

- приняли к учёту стоимость объекта, который бизнес собирается признать основным средством — Д/т 08 (07), К/т 60 (76);

- приняли к учёту затраты, которые бизнес понёс, чтобы приобрести актив и довести его до пригодного к эксплуатации состояния — Д/т 08 (07), К/т 23 (70, 76);

- выделен НДС: Д/т 19, К/т 60 (76);

- актив приняли к учёту и ввели в эксплуатацию: Д/т 01 (03); К/т 08 (07);

- начислена амортизация: Д/т 20 (23, 25, 44), К/т 02;

- переведены амортизационные начисления по имуществу, которое применялось в ремонте/доработке другого внеоборотного актива: Д/т 08, К/т 02;

- начислена амортизация по прочим объектам: Д/т 91-2; К/т 02.

Общие принципы и подготовительный этап

Инвентаризация основных средств имеет две стороны и цели:

- установить фактическое наличие ОС и их рабочее состояние;

- установить соответствие этих данных данным бухгалтерского учета.

В своей работе инвентаризационная комиссия руководствуется Методическими указаниями Минфина (пр. № 49 от 13/06/95).

Сроки и периодичность проведения инвентаризации по общему правилу определяются руководителем. Он издает приказ (распоряжение) на проведение инвентаризации по ф. ИНВ-22 либо по форме, принятой в организации. Случаи, когда инвентаризация необходима, указаны в п. 1.5 документа (один из них – составление годового отчета).

Важно! Инвентаризация основных средств может проводиться один раз в 3 года, а библиотечных фондов — один раз в 5 лет. Перед непосредственным началом инвентаризации необходимо проверить:

Перед непосредственным началом инвентаризации необходимо проверить:

- инвентарные карточки (книги), другие регистры аналитического учета ОС, используемые в организации;

- техническую документацию объектов ОС;

- документацию на арендованные ОС, объекты на хранении.

Такая проверка позволяет заранее исправить ошибки, которые возникают в бухгалтерских записях при переносе данных из технической документации. Если документы на хранение или аренду ОС не оформлялись, утеряны, не получены, этот пробел необходимо восполнить.

Далее основные средства инвентаризируются с заполнением двух форм: ИНВ-1 и ИНВ-18. Первая – это инвентаризационная опись, куда заносятся данные ОС, количество и стоимость по факту, количество и стоимость по данным БУ. Второй документ представляет собой сличительную ведомость, где выявляются результаты инвентаризации: излишек или недостача. Он заполняется по объектам, фактическое наличие которых отличается от данных бухучета.

Основные принципы учёта основных средств

Согласно приказу Минфина №204н, компании работают с учетом ОС в соответствии с нормами ФСБУ 6/2020 — с нынешнего года он обязателен для всех организаций за исключением бюджетных.

Чтобы отнести актив к основным средствам, он должен подходить определенным параметрам:

- полезность для бизнеса — предприятие приобретает имущество для дела и не будет перепродавать;

- длительность пользования — бизнес планирует работать с ОС минимум год;

- финансовая выгода — пользование активом должно приносить предприятию выгоду;

- материальная форма.

Эти требования касаются не только бухгалтерского, но и налогового учета. Лимитов по стоимости ОС в новых стандартах бухучета нет. Компании должны самостоятельно определить оптимальный лимит, закрепить показатель в локальных актах и придерживаться его при ведении учета.

Если актив соответствует всем критериям основных средств, но его стоимость меньше лимита или равен ему, бизнес вправе не признавать его в качестве ОС.

Обычно основными средствами компании считают различную недвижимость (жилую или коммерческую), станки, грузовики, тракторы, инвентарь. Согласно регламенту, в бухучёте их нужно распределить по категориям в соответствии с характером пользования. Отдельно недвижимость, транспорт, оборудование и т.д.

Способы оценки и амортизации у каждой из категорий должен быть свой. Порядок обязательно прописывают в учётной политике компании.

ФСБУ 6/2020 применяется с прошлого года. Объекты ОС, поступившие до этого времени, оценивались по другим нормам. Все активы необходимо пересчитать в соответствии с новыми правилами. Для тех, чья стоимость ниже лимита — провести списание. Затем пересчитать амортизацию оставшихся активов, отталкиваясь от стоимости ликвидации. Получившуюся разницу фиксируют на счёте 84 бухучёта.

Порядку могут не следовать учреждения с упрощённым бухгалтерским учётом. Им не обязательно пересчитывать стоимость ОС, оформленных до начала применения ФСБУ 6/2020. По новым правилам они работают с основными средствами, поступившими после 2022.

Похожие курсы

Семинар, 8 академических часов

5 марта 2024

Москва

10:00-17:00

Скидка 6%

7 990 руб.

8 500 руб.

Семинар, 8 академических часов

5 марта 2024

10:00-17:00

Скидка 6%

7 990 руб.

8 500 руб.

Семинар, 7 академических часов

11 марта 2024

Москва

10:00-17:00

Последний раз заказывали недавно

14 250 руб.

15 000 руб.

Семинар, 7 академических часов

11 марта 2024

10:00-17:00

Последний раз заказывали недавно

11 875 руб.

12 500 руб.

Семинар, 6 академических часов

18 марта 2024

10:00-15:00

Скидка 7%

10 137 руб.

10 900 руб.

Посмотрите похожие семинары по бухгалтерии (74) и выбирайте подходящее! Обращаем ваше внимание на список курсов по бухгалтерскому учету, налогообложению и аудиту (261) или семинаров по основным средствам (194), а также вам могут быть интересны риск менеджер обучение (171), полный список курсов и приятная скидка!

На какие основные средства начисляется амортизация по ФСБУ 6/2020

Какой лимит стоимости основных средств установили

Раньше предельная величина стоимости основных средств была 40 000 руб. Организация могла установить лимит меньшего размера (п. 5 ПБУ 6/01). Но не более.

Сейчас предельная величина не определена. Компания вправе установить этот лимит самостоятельно (п. 5 ФСБУ 6/2020). Объекты со сроком полезного использования больше года, но стоимостью ниже лимита разрешено списывать в расходы сразу.

Лимит стоимости надо было прописать в учетной политике.

Помимо основных средств еще надо применять другие пять ФСБУ. Мы уже разобрали их с профи в бухгалтерском учете. Вам осталось только посмотреть и применить в работе.

Все ФСБУ, необходимые бухгалтеру Семь новых ФСБУ: Аренда, НМА, ОС, Капвложения, Документооборот, Запасы, Инвентаризация.

Научитесь работать со всеми ФСБУ без штрафов.Получите официальное удостоверение на 144 ак. часа. Внесем его в госреестр ФИС ФРДО, оригинал отправим вам по почте.Сможете изменить учетную политику под новые правила бухучета.

Что уточнить

Минфин пояснил, что сумму лимита нужно установить в расчете на каждый отдельный объект. А не на группу активов в целом (письмо от 25.08.2021 № 07-01-09/68312).

Лимит определяйте исходя из существенности информации об активах. Но здесь возможны конфликты с налоговиками. Если лимит будет слишком большой, то часть активов может выпасть из-под налога на имущество.

Безопасно установить лимит такого же размера, как в налоговом учете – 100 тыс. руб. (). Кроме того, так вы еще и синхронизируете два вида учета.

Правила инвентаризации ОС

Основной смысл инвентаризации заключается в определении реального наличия и состояния объекта, чтобы при необходимости скорректировать имеющиеся бухгалтерские данные. На это указывают правила проведения инвентаризации ОС (пр. № 49):

Объект, не принятый к учету, а также в случаях, когда по нему указаны неверные данные, или данные отсутствуют, комиссия должна описать на месте верно и полно, включить все технические показатели и иные показатели по нему в опись. Пример: по зданиям указать материалы постройки, назначение, обмеры, площадь, этажность (за исключением подвальных помещений), дату постройки.

К обнаруженным неучтенным объектам должна применяться рыночная оценка. Износ определяется по фактическому состоянию

Для постановки на учет таких объектов составляется соответствующий акт.

При фактическом переоборудовании (расширении, реконструкции, восстановлении), в результате чего объект используется по другому назначению, в опись вносится обновленные сведения.

Если комиссия установила, что на объекте производились капитальные работы: пристраивались помещения, достраивались этажи; или часть подверглась слому, ликвидировалась, обращают внимание, как объект отражен в бухучете. Если изменения не отражены, необходимо по данным первичной документации о работах скорректировать балансовую стоимость ОС. В описи приводятся данные об изменениях.

По общему правилу машины, оборудование, транспорт вносятся индивидуально, с указанием технических характеристик, изготовителя и других значимых данных. В некоторых случаях однотипный инвентарь, станки и инструменты, имеющие одинаковую стоимость и используемые в одном подразделении организации, учитываются в инвентарной карточке соответствующей формы группой. В описи они отражаются одной строкой с указанием фактического количества объектов.

Объекты, временно выбывшие с мест стоянки, используемые или находящиеся вне территории организации (например, железнодорожный подвижной состав, машины, машины в капремонте), необходимо инвентаризировать заранее, до выбытия. В то же время ОС, находящиеся в ремонте, целесообразно инвентаризировать с внесением данных в отдельную форму ИНВ-10 (акт). Комиссия осматривает объект в ремонте и сравнивает фактические затраты на ремонт с планируемыми. В акте отражаются данные об экономии или перерасходе, используемые в дальнейшем для анализа и выявления экономических резервов. Указывается процент технической готовности объекта.

Отдельные описи составляются на ОС:

- непригодные к использованию – полностью изношенные, испорченные (указывается причина непригодности);

- арендованные и на ответственном хранении (указываются реквизиты документов, подтверждающих аренду, ответственное хранение).

Порядок проведения проверки объектов ОС

Порядок проведения инвентаризации объектов основных средств содержится в п. 3.1 – 3.7 Методических рекомендаций. Отметим основные правила проверки указанных объектов, которые учреждение может предусмотреть в учетной политике.

До начала инвентаризации основных средств необходимо проверить:

-

наличие и состояние инвентарных карточек, инвентарных книг, описей и других регистров аналитического учета;

-

наличие и состояние технических паспортов или другой технической документации;

-

наличие документов на основные средства, сданные или принятые организацией в аренду и на хранение.

При отсутствии документов нужно обеспечить их получение или оформление.

При инвентаризации зданий, сооружений необходимо проверить наличие документов о закреплении права оперативного управления этими объектами.

В ходе инвентаризации комиссия проводит осмотр объектов и вносит в инвентаризационные описи соответствующую информацию.

Данные об основных средствах вносятся в инвентаризационные описи по наименованиям в соответствии с прямым назначением объекта. Если объект подвергся восстановлению, реконструкции, расширению или переоборудованию и вследствие этого изменилось его основное назначение, то он отражается в описи под наименованием, соответствующим новому назначению.

Если комиссией установлено, что работы капитального характера (надстройка этажей, пристройка новых помещений и др.) или частичная ликвидация строений и сооружений (слом отдельных конструктивных элементов) не отражены в бухгалтерском учете, необходимо по соответствующим документам определить сумму увеличения или снижения балансовой стоимости объекта и привести в описи данные о произведенных изменениях.

Сведения о машинах, оборудовании и транспортных средствах вносятся в описи индивидуально с указанием заводского инвентарного номера по техническому паспорту организации-изготовителя, года выпуска, назначения и мощности.

Основные средства, не пригодные к эксплуатации и не подлежащие восстановлению, отражаются в отдельной описи, в которой указываются даты ввода объектов в эксплуатацию и причины, приведшие эти объекты к непригодности (например, порча, полный износ). Согласно ФСБУ «Основные средства» такие объекты не отвечают критериям признания их активами.

При выявлении объектов, не принятых на учет, а также объектов, по которым в регистрах бухгалтерского учета отсутствуют сведения или указаны неправильные данные, комиссия должна включить в опись правильные сведения и технические показатели по этим объектам.

В отношении объектов, имеющих признаки обесценения (снижения убытка от обесценения), информация может быть отражена в инвентаризационной описи (ф. 0504087) или иных документах, предусмотренных учетной политикой учреждения.

Выявление признаков обесценения (снижения ранее признанного обесценения)

Признаки, указывающие на обесценение активов (снижение убытка от обесценения), могут быть внешними (п. 7, 19 ФСБУ «Обесценение активов»)ивнутренними (п. 8, 20 ФСБУ «Обесценение активов»).

В случае выявления признаков снижения стоимости актива инвентаризационной комиссией принимается решение о необходимости определения справедливой стоимости актива с учетом существенности влияния на нее выявленных признаков обесценения.

Справедливая стоимость актива определяется комиссией, на которую возложены такие полномочия (при необходимости – с привлечением сторонних специалистов), с применением метода рыночных цен либо метода амортизированной стоимости замещения (п. 11 ФСБУ «Обесценение активов»). Порядок применения данных методов предусмотрен в п. 54 – 56 ФСБУ «Концептуальные основы». Учреждение использует тот метод, который позволяет наиболее достоверно оценить справедливую стоимость актива.

Одновременно при принятии решения об определении справедливой стоимости комиссией оценивается необходимость корректировки в отношении актива оставшегося срока его полезного использования (п. 13 ФСБУ «Обесценение активов»).

Если по результатам анализа выявленных признаков обесценения актива инвентаризационной комиссией принимается решение об учете актива на забалансовых счетах, в дальнейшем тест на обесценение такого актива (определение справедливой стоимости) не проводится (п. 14 ФСБУ «Обесценение активов»).

В бухгалтерском учете убыток от обесценения актива признается, когда остаточная стоимость актива на годовую отчетную дату превышает его справедливую стоимость за вычетом затрат на выбытие такого актива.

Расчет убытка производится в следующем порядке: остаточная стоимость актива на годовую отчетную дату уменьшается до его справедливой стоимости, определенной согласно решению инвентаризационной комиссии (комиссии по поступлению и выбытию активов), за вычетом затрат на выбытие такого актива, но не более остаточной стоимости актива на годовую отчетную дату. При расчете учитываются особенности признания убытков, предусмотренные п. 16, 17 ФСБУ «Обесценение активов».

Обратите внимание! Решение о признании убытка от обесценения подлежит согласованию с собственником имущества (п. 15 ФСБУ «Обесценение активов»):

-

у казенных учреждений – в отношении всего имущества;

-

у бюджетных и автономных учреждений – в отношении недвижимого и особо ценного движимого имущества, приобретенного учреждением за счет средств учредителя.

В случае выявления признаков, указывающих на снижение убытка, признанного в предыдущих периодах, инвентаризационной комиссией принимается также решение об определении справедливой стоимости актива (порядок приведен выше) (п. 18 ФСБУ «Обесценение активов»).

Убыток от обесценения актива не подлежит восстановлению, если с момента последнего признания убытка метод определения справедливой стоимости в отношении данного актива не изменился. В этом случае комиссией принимается решение только о корректировке оставшегося срока полезного использования актива (п. 23 ФСБУ «Обесценение активов»).

Восстановление убытка от обесценения актива, признанного в предыдущие периоды, производится в случае изменения метода определения справедливой стоимости актива с момента последнего признания убытка от обесценения (п. 24 ФСБУ «Обесценение активов»).

Главное об учёте объектов ОС

- Учёт основных средств ведут по стандартам, установленным ФСБУ 6/2020.

- Считаться основным средством в бухучёте может актив, который прослужит компании больше года, будет приносить ему выгоду и не предназначается для перепродажи.

- В налоговом учёте критерий другой — объектом ОС считается актив, который используется непосредственно в ключевой деятельности для создания и продажи товаров, реализации услуг/работ.

- Организации самостоятельно определяют лимит по стоимости для имущества в составе ОС. В налоговом учёте требования прежние — свыше 100 000 рублей. Чтобы избежать сильных разрывов, рекомендуется и в бухучёте установить такой лимит.

- Поступление актива на предприятие, его выбытие и другие ключевые этапы использования сопровождаются документальным оформлением. Специальных форм закон не содержит, можно обратиться к шаблонам Госкомстата или разработать собственные бланки.

- Компании должны проводить переоценку активов в соответствии с тем, как меняется их справедливая стоимость. Вести учёт можно как по первоначальной, так и переоценённой стоимости.

- Стоимость ликвидации активов предприятия определяют самостоятельно с учётом эксплуатационных качеств объекта и опыта его применения.

- Каждый объект ОС в бухучёте перманентно амортизируется, пока его ликвидационная стоимость не превысит балансовую или не сравняется с ней. Способов начисления амортизации здесь несколько: линейный, методом уменьшаемого остатка или пропорционально количеству продукции. В налоговом учёте методов амортизации два — линейный и нелинейный.

- Бизнес оформляет выбытие активов, которые больше не амортизируются и не приносят выгоды.

Как отразить в учете

Излишки основных средств отражают в составе прочих доходов, проводки при выявлении недостачи будут зависеть от наличия или отсутствия виновных лиц.

Проводки при наличии излишков:

- Дт 08 Кт 91/1.

- Дт 01 Кт 08.

Проводки при обнаружении недостачи:

- Дт 01/выбытие Кт 01 – списана первоначальная стоимость ОС.

- Дт 02 Кт 01/выбытие – списана амортизация.

- Дт 94 Кт 01/выбытие – остаточная стоимость ОС отнесена на недостачи.

- Дт 73/2 Кт 94 – сумма объекта по остаточной стоимости отнесена на виновных лиц.

- Дт 50, 51, 70 Кт 73/2 – недостача удержана из зарплаты, погашена в кассу или на расчетный счет.

- Дт 91/2 Кт 94 – если виновник не установлен, недостачу относят в прочие расходы. Проводка делается на дату получения соответствующих документов от госорганов (ст. 265-2(5) НК РФ).

В налоговом учете стоимость излишков основных средств входит в состав внереализационных доходов, недостача ОС считается внереализационным расходом. Внесенная виновником недостача отражается как внереализационный доход.

При списании недостачи необходимо восстановить НДС по основному средству, поскольку объект не работает в производстве. Восстанавливают входной НДС в соответствии с размером остаточной стоимости.

Налоговый учет ОС

В нем под ОС понимается имущество или его часть, которое используют качестве механихма труда для производства и реализации товаров (работ, услуг). Или для управления организацией. Первоначальная стоимость такого имущества должна быть более 100 000 руб.. Об этом сказано в пункте 1 статьи 257 НК.

ОС со сроком полезного использования более 12 месяцев входят в состав амортизируемого имущества (пункт1 статья 256 НК).

Основные средства, стоимость которых равна 100 000 руб. и менее, относят к имуществу, которое не является амортизируемым. И списывают в составе материальных расходов (пункт 1 статья 256, подпункт 3 пункт 1 статья 254 НК).

Нужно ли включить в состав основных телефонный номер, выделенный организации по договору об оказании услуг связи

Нет, не нужно, потому что когда заключаете договор на выделение телефонного номера, организация платит не за прокладку новой кабельной линии, а за подключение к уже существующей телефонной сети.

Сделайте проводки:

Дебет 20 (23, 25, 26, 44…) | Кредит 60 (76…) – учтены расходы на оплату услуг связи;

Дебет 19 | Кредит 60 (76…) – отражен входной НДС по приобретенным услугам связи.

Нужно ли включить локальную вычислительную сеть

Да, нужно, при соблюдении определенных условий.

Подробный перечень объектов, которые могут быть отнесены к основным средствам. Он приведен в Общероссийском классификаторе основных фондов ОК 013-2014 (СНС 2008) (ОКОФ, Дата введения — 2016-01-01). Локальные сети относятся к группе «Информационное, компьютерное и телекоммуникационное (икт) оборудование». С общим кодом 320.00.00.00.000.

Как отражается стоимость программного обеспечения операционной системы), приобретаемого организацией при покупке нового компьютера?

Исходные данные для проводок:

- Стоимость приобретаемого компьютера (ноутбука) — 44 840 руб., в том числе НДС 6840 руб.,

- Стоимость программного обеспечения — 5900 руб., в том числе НДС 900 руб.

- Срок полезного использования компьютера в бухгалтерском и налоговом учете установлен равным 25 месяцам,

- Амортизация начисляется линейным способом (методом).

| Содержание операций | Дебет | Кредит | Сумма, руб. | Первичный документ |

|---|---|---|---|---|

| Отражена цена приобретения компьютера (без НДС) (44 840 — 6840) | 08-4 | 60 | 38 000 | Отгрузочные документы продавца |

| Отражена сумма НДС, предъявленная продавцом | 19 | 60 | 6 840 | Счет-фактура |

| Отражена цена приобретения программного обеспечения (без НДС) (5900 — 900) | 08-4 | 60 | 5 000 | Отгрузочные документы продавца |

| Отражена сумма НДС, предъявленная продавцом | 19 | 60 | 900 | Счет-фактура |

| Принят к вычету НДС, уплаченный при приобретении компьютера и программного обеспечения (6840 + 900) | 68 | 19 | 7 740 | Счет-фактура |

| Принят к учитыванию компьютер. С установленным на нем программным обеспечением. (38 000 + 5000) | 01 | 08-4 | 43 000 | Акт о приеме — передаче объекта основных средств |

| Ежемесячно до полного погашения стоимости компьютера. Либо до списания компьютера с баланса | ||||

| Начислена амортизация компьютера (43 000 / 25 мес.) | 20 | 02 | 1 720 | Бухгалтерская справка-расчет |

| ИСПОЛЬЗУЕМАЯ ЛИТЕРАТУРА и ДОПОЛНИТЕЛЬНЫЕ ССЫЛКИ |

- Проводки ОС: бухучет, списание и продажаБухучет ОС. Списание, амортизация и налоговое учитывание ОС. Поступление, инвентаризация, приобретение ОС.

Как решили считать амортизацию

Определите дату начала амортизации

Раньше амортизацию начисляли только по одному правилу: с 1-го числа месяца, который следует за месяцем, когда объект приняли на учет (п. 21 ПБУ 6/01). А прекращали – с 1-го числа месяца, следующего за месяцем, когда стоимость объекта погашена. Или он снят с учета (п. 22 ПБУ 6/01).

Сейчас амортизация начинается и прекращается сразу же с даты признания объекта в учете, и с даты его списания. Однако разрешено применять и старые правила (п. 33 ФСБУ 6/2020). Этот выбор также должен был быть зафиксирован в учетной политике.

Выберите способ амортизации

Новый стандарт оставил три способа амортизации: линейный, способ уменьшаемого остатка и пропорционально количеству продукции. А варианта «по сумме чисел лет срока полезного использования» больше нет.

При этом в стандарте убрали формулу для способа уменьшаемого остатка. Теперь компания должна разработать ее сама.

Что уточнить

В отличие от бухучета, в налоговом учете по срокам амортизации ничего не изменилось. Начинать амортизацию нужно с 1-го числа месяца, следующего за месяцем, в котором объект был введен в эксплуатацию (). Прекращается амортизация также с 1-го числа следующего месяца (,). Поэтому лучше и в бухучете продолжать пользоваться старыми правилами.

А вот способы амортизации, кроме линейного, придется пересмотреть. Если использовали способ «по сумме чисел лет» – замените его. Например, способом «уменьшаемого остатка».

Для способа «уменьшаемого остатка» можно использовать формулу из ПБУ 6/01. Исходя из остаточной стоимости объекта на начало года, срока полезного использования и коэффициента не выше 3. Размер коэффициента должна установить организация. А формулу пропишите в учетке.

Как будете проводить переоценку

По новому стандарту переоценка не обязательна. Поэтому компании нужно решить, будет ли она проводить переоценку основных средств. И если да – то для каких групп.

Выберите частоту переоценки. Раньше основные средства можно было переоценивать не чаще раза в год (п. 15 ПБУ 6/01). По новому стандарту частоту определяет сама компания (п. п. 15, 16 ФСБУ 6/2020).

Установите, как будете отражать результаты переоценки в учете. Есть два варианта.

Первый – привычный. Изменяются и первоначальная стоимость, и сумма накопленной амортизации.

Второй – новый. Вся накопленная амортизация списывается. А остаток на счете 01 доводится до рыночной стоимости объекта.

Частоту переоценки закрепите в учетной политике. Как и вариант учета ее результатов.

Что уточнить

Если рыночная стоимость основных средств часто меняется, лучше выбрать вариант с переоценкой. Это вытекает из пункта ПБУ 1/2008 «Учетная политика организации», (утв. приказом Минфина от 06.12.2008 № 106н). Отчетность требует достоверности. Ее пользователи должны быть уверены, что стоимость активов компании соответствует рыночной.

Чтобы оценить, нужна ли корректировка стоимости основного средства, пропишите уровень существенности. Законом этот показатель не регулируется. Установлено только, что это информация, без которой пользователь бухотчетности не примет верного решения (п. 6.2.1 Концепции бухгалтерского учета в рыночной экономике России).

Для каждой организации уровень существенности будет свой. Например, можно установить его в процентах к балансовой стоимости актива. Выбор закрепите в учетной политике.