Введение в вопрос премий

В соответствии с действующим законодательством, премиями являются выплаты стимулирующего характера, которые могут делаться работникам за надлежащее выполнение трудовых обязанностей.

Вопрос о начислении премий является добровольным решением руководителя организации или ИП. В некоторых случаях премии применяют для увеличения заинтересованности квалифицированного и/или добросовестного работника, независимо от его трудовых успехов на данный момент.

В ст. 135 ТК РФ раскрыт обобщенный принцип начисления премий, предусматривающий право работодателя на создание системы премирования, которая фиксируется в локальных актах ИП или организации.

В соответствии со ст. 129 ТК РФ, премии могут быть включены в состав зарплаты. В этом случае данный вопрос должен быть отражен в трудовом договоре или локальных нормативных актах организации.

Таким образом, премия представляет собой полноценный элемент системы оплаты труда. Из этого следует, что одновременно с изменениями сроков выплаты зарплаты, меняются и сроки выплаты премий с 2016 года. Теперь премии также должны выплачиваться в срок не позже 15 календарных дней с момента окончания периода начисления соответствующей премии.

Как рассчитать средний заработок

Чаще всего средний заработок рассчитывают по формуле:

Но для каждого вида выплат действуют свои нюансы.

Кликните таблицу, чтобы увеличить

При расчете пособий по временной нетрудоспособности заработок за два года всегда делится на 730 дней, независимо от того, попадает ли в расчет високосный год.

При расчете пособий по БиР и уходу за ребенком до 1,5 лет заработок за два года делится на количество календарных дней, за минусом исключаемых периодов. То есть, если в расчетный период попадает високосный год, и не было исключаемых периодов, то может получиться цифра 731 или даже 732 — если для расчета взяты два високосных года.

Но в двух случаях все-таки используется цифра 730 для этих пособий:

- при расчете пособия по МРОТ;

- при расчете ограничения максимального среднего дневного заработка.

Кратко рассмотрим сроки других выплат по среднему

При увольнении сотрудника, нужно выплатить окончательный расчёт, который состоит из заработной платы работника и компенсации за неиспользованный отпуск, в редких случаях выходное пособие при увольнении. Срок выплаты окончательного расчёта в день увольнения (ст. 140 ТК РФ).

Пособия по беременности и родам, ежемесячное пособие по уходу за ребенком до 1,5 лет (или до 3 лет) по общим правилам выплачивают в день выплаты заработной платы. Пособие по временной нетрудоспособности — в ближайший день выплаты зарплаты после назначения пособия (ч. 1 ст. 15 Федерального закона от 29 декабря 2006 г. № 255-ФЗ).

Какую зарплату просить?

Рынок труда подчиняется всем законам экономики, поэтому понятия «справедливая зарплата» на нем не существует: любой труд стоит ровно столько, за сколько его продают. И устройство на новую работу — удобный повод увеличить свой доход. Мы разобрались, какие цифры называть и какого повышения можно ждать, перейдя на новое место.

Чтобы попасть к первым, нужно быть настоящей звездой или уникальным специалистом. Устроиться на топовую должность в госкомпанию тоже нелегко. Поэтому мы решили рассмотреть случай попроще: на собеседовании рекрутер спросил о желаемой зарплате, и вы начали думать, какую же цифру назвать.

- Почему бы не попробовать? Так рисковать можно в двух ситуациях: когда у вас уже есть хорошая работа или сразу несколько компаний борются за возможность подписать с вами договор.

- В первом случае вы ничего не теряете, во втором — ну что же, кажется, за обладание вами действительно нужно платить.

- Универсальный совет — называть сумму на 15-25% больше зарплаты на предыдущем месте.

Это покажется рекрутеру обоснованным, и, скорее всего, будет соответствовать рынку. Будьте готовы к тому, что работодатель будет торговаться, и в процессе обсуждения вы остановитесь только на 10 —15% прибавки. Эта тактика подойдет тем, кто получал действительно хорошую зарплату на предыдущем месте.

- Если на новой работе вас будут мотивировать интересные задачи и отличный коллектив, то можно соглашаться на те же деньги, не боясь остаться разочарованным.

- Обязательно уточните, что имеет в виду рекрутер: зарплату gross — то есть до вычета налогов, или net — сумму, которую вы будете получать на руки.

Вы уже почти договорились, но вдруг выяснили, что зарплата вас категорически не устраивает: работа интересная, но работодатель по каким-то причинам не хочет пойти на уступки и предложить больше. Не стесняйтесь торговаться и говорите открыто, что это некомфортная для вас сумма.

А нужно ли говорить, сколько тебе платили на предыдущем месте работы? Как показывает статистика hh.ru, HR-менеджеры уверены, что на вопрос о зарплате на собеседовании люди обычно лгут. Выходит, кандидат в сложном положении: врать нехорошо, а правде могут не поверить.

Что такое вилка по зарплате?

Формирование заработной платы в организации начинается с вилок зарплатных значений. Вилки зарплатных значений — это, по сути, диапазоны зарплатных значений. Вилки – это элемент управления системой оплаты труда:

- разработанный с учетом результатов анализа рынка, внутренних ресурсов и возможностей компании

- представляющий собой интервал или фиксированную ставку, в пределах которых отдельным лицам может производиться оплата вознаграждения

- учитывающий различия в опыте сотрудников и степень соответствия должностным требованиям

Когда удержание НДФЛ является мошенничеством

Рассматривая вопрос о том, что значит зарплата до вычета НДФЛ, следует иметь в виду то, что подоходный налог на законных основаниях может удерживаться из зарплаты работника только налоговым агентом.

Таким агентом является

работодатель, который действует в рамках существующих законов – в основном, это

Гражданский, Трудовой и Налоговый кодекс РФ. Исключительно действуя в рамках

закона, работодатель заключает с сотрудником письменный трудовой договор, оплачивает

предусмотренные законом отпуска и больничные, уплачивает за работника взносы в

фонды пенсионного, медицинского и социального страхования, обеспечивает рабочее

место и охрану труда, а также удерживает и перечисляет в бюджет налог на доходы

физических лиц.

Таким образом, указание в вакансии размера оплаты труда до вычета НДФЛ можно расценивать как признак того, что на предприятии выплачивается «белая» зарплата, перечисляются налоги и взносы, а сотрудникам начисляется пенсионный стаж.

В свою очередь, вакансии

с указанием зарплаты на руки с высокой долей вероятности предусматривают

использование частичной либо полной неофициальной оплаты труда, поэтому

необходимо сразу уточнить у работодателя условия оформления трудовых отношений.

Фактически своими действиями по удержанию подоходного налога из зарплаты работодатель вводит сотрудника в заблуждение и просто обкрадывает, так как удержанные из заработной платы сотрудника суммы налога на доходы физических лиц не перечисляются в бюджет.

Одна из проблем, которые могут возникнуть у работника при попытках взыскать задержанную зарплату через суд – неуплаченный НДФЛ с ранее полученных сумм вознаграждения за труд. Поскольку работодатель – мошенник не перечислял налог в бюджет, то работнику придется либо уплачивать его самостоятельно, либо пытаться доказать фактическое удержание сумм налога работодателем – что крайне сложно при отсутствии документов о трудовых правоотношениях.

Положение о премировании

Сроки по выплате премии в организации лучше закрепить в локальных документах компании. Например, в положении о премировании. Это обезопасит от претензий со стороны самих работников и трудинспеции. Для этого в положении указываются сроки, в которые выплачивается каждый вид выплаты: ежемесячные, годовые или квартальные. Формулировки в положении могут быть следующими:

| Вид стимулирующей выплаты | Формулировка в положении о премировании |

| Ежемесячная | «Премия начисляется не позднее 10-го числа месяца, следующего за отработанным месяцем» |

| Ежеквартальная | «Премия начисляется не позднее 30 числа месяца, следующего за истекшим кварталом» |

| Годовая | «Премия начисляется по решению руководителя не позднее 20 дней после утверждения годовой бухгалтерской отчетности» |

В сроках по выплате премий в положении о премировании указывается: «Компания выдает ежемесячные, ежеквартальные и годовые премии 15 числа месяца, следующего за месяцем, в котором они начислены».

Сроки выплат дохода, рассчитанного по среднему заработку и выплата премий

При получении дохода, у сотрудника может возникнуть вопрос, почему в этом месяце размер моего дохода отличается от обычного. Самостоятельно работодатель не может изменить зарплату, а я не подписывал никаких бумаг.

Значит, скорее всего сотрудник отсутствовал на работе, и если причина отсутствия была уважительной, то бухгалтер за этот период, рассчитал его доход по среднему заработку. Давайте вспомним, какие начисления заработной платы мы рассчитываем по среднему заработку. К ним относятся служебные командировки, очередной и дополнительный отпуска, оплата донорских, перерывов на кормление, периоды повышения квалификации или прохождения медосмотров, компенсация отпуска при увольнении, расчёт выходного пособия при сокращении штата и другие.

Многое из вышеперечисленного относится к доходу заработная плата и сроки выплат установлены статьей 136 ТК РФ для выплаты зарплаты. Рассмотрим самые распространённые случаи, когда применяется расчёт по среднему — отпуск и командировка.

Например, в письме Министерства труда и социальной защиты РФ от 27 июня 2019 № 14-1/ООГ-4422, специалисты рассматривали сроки выплат работнику, который находился в командировке и доход его рассчитан по среднему заработку. В трудовом кодексе нет нормативных документов, нет пункта о выплатах в положениях о командировках, т.е. нет определённых сроков выплат дохода, когда работник был в командировке.

Поэтому в данном письме были даны рекомендации, чтобы работодатель самостоятельно закрепил данный пункт в своих внутренних нормативных документах, например, положении о командировках и прописал сроки выплат, которые должны быть такими же, как при расчёте заработной платы сотрудника.

Внесение такого пункта в нормативные документы, позволит предупредить всевозможные трудовые споры. Опираясь на статью 136 ТК РФ, зарплату нужно выплачивать не позднее 15 дней со дня окончания периода, за который она начислена. При этом перечислять её необходимо не реже, чем каждые полмесяца.

Но также важным остаётся вопрос о начислении отпуска (очередного, дополнительного, учебного). За сколько же дней до наступления отпуска, нужно выплатить сотруднику доход? Когда выплачивать отпускные? Этот вопрос интересует не только бухгалтера, но и работника, которому нужно запланировать свои расходы перед отпуском. Выплата данного дохода определена в трудовом законодательстве, и мы не можем эти сроки нарушать. Иначе работодателя ждут серьезные штрафы. Так давайте рассмотрим более подробно, за сколько же дней до наступления отпуска, работнику положено выплатить отпускные, ведь Роструд ограничил крайний срок для их выплаты.

Срок выплаты сотруднику из частной фирмы должен быть за 3 дня до начала его отпуска (ст.136 ТК РФ). А какие эти 3 дня — календарные или рабочие? Есть Письмо Роструда от 30.07.2014 № 1693-6-1, и специалисты утверждают, что, исходя из ч.3 статьи 14 ТК РФ можно сделать вывод — сроки для оплаты отпуска исчисляются в календарных днях. Но нужно учитывать, что при условии совпадения дня выплаты с выходным или праздничным днём, выплачиваем на день ранее. Также не запрещено выплатить отпускные в более ранние сроки.

Но позже, Роструд в письме от 06.06.2018 №ТЗ/3464-6-1, уточнил, что между выплатой и отпуском должно пройти не менее трёх полных календарных дней. Например, если сотрудник идёт в отпуск в понедельник, то предельный срок выплаты отпускных — четверг.

Для безопасности работодателю лучше раньше выплатить отпускные своему работнику. Если всё же срок будет нарушен, то работник может потребовать компенсацию за несвоевременную оплату отпускных (1/150 ставки ЦБ РФ по ст.236 ТК РФ), а проверяющие инспекторы — трудовики выпишут штраф от 1 000 до 50 000 (п. 6 ст. 5.27 КоАП РФ).

Если ожидается перечисление отпускных через банк, то бухгалтерия обычно формирует перевод средств за несколько дней до крайнего срока (3–5), оставляя немного времени на зачисление.

Почему нельзя говорить о своей зп?

Законно ли включать зарплату в NDA? — Когда вы устраиваетесь на работу, вас часто просят подписать NDA — соглашение о неразглашении. Популярная практика: включать информацию о зарплате в NDA и запрещать рассказывать кому бы то ни было о том, сколько зарабатываете.

- Никита Однороб, фронтенд-разработчик в TradingView отмечает: что в российском законодательстве есть термин коммерческая тайна.

- И законом устанавливается перечень сведений, которые к такой тайне отнести не могут.

- Среди них — условия и оплата труда, состав коллектива и другие пункты Чтобы сведения считались конфиденциальными, в том числе на основании договоров с сотрудниками, компании необходимо принять определенные меры.

Например, ввести режим коммерческой тайны или секрета производства. «Но сами по себе сведения о размере заработной платы не могут быть секретом производства, поскольку не относятся к информации о результатах интеллектуальной деятельности в научно-технической сфере и о способах осуществления профессиональной деятельности, как требует закон — ».

- Алексей Зайцев, юрист и внешний эксперт LegIT Как отмечает Алексей Зайцев, прямо ограничивает возможность установить в компании режим конфиденциальности в отношении заработной платы работников.

- Соответствующий документ действует и на него ссылаются суды, в частности Верховный Суд РФ в Постановлении Пленума от 13.12.2012 N 35.

Это означает, что говорить о своей зарплате можно. А вот рассказывать сколько зарабатывает коллега закон действительно запрещает. В соответствии с позицией Роскомнадзора информация о заработной плате лица содержит персональные данные. Рассказывая, сколько платят коллеге, вы нарушите законодательство о персональных данных и можете понести дисциплинарную ответственность.

Когда выплачивать премию

На сегодняшний день выплачивать премию нужно не позднее 15 дней с момента окончания периода, за который она выплачивается (письмо Минтруда №14-1/в-800 от 23.08.2016). Такой срок совпадает и новыми сроками для выплаты зарплаты. Выплатить ее нужно также не позднее 15 дней после периода начисления.

Премия представляет собой одну из составных частей заработной платы. Поэтому возникает вопрос: когда выплачивать премию, если по итоговым выплатам компании принимают решения уже после 15 числа следующего за месяцем начисления. Компаниям в этом случае менять ничего не придется. Они вправе выплачивать премию не позже 15-ти дней, следующих не за периодом за который выплачивается премия, а в котором начислена.

Например, компании начисляют премию за январь только в феврале. В этом случае выплатить ее нужно в срок до 15 марта. Премия по итогам работы иногда начисляется не в конце года, не в январе, а например, в марте. В этом случае работникам выплатить ее нужно до 15 апреля. И нарушением это считаться не будет.

Сроки по выплате премий определяет работодатель самостоятельно. Некоторые премии выплачивать удобнее в те же сроки, в которые выплачивают зарплату. Например, ежемесячные, являющиеся составной частью зарплаты.

Понятие премии и ее предназначение

Важно! Ежемесячная премия представлена в виде денежного вознаграждения или поощрения для работника компании, причем обычно выплачивается, если он показал высокие результаты своей работы.

Данное вознаграждение может указываться непосредственно в трудовом договоре или в нормативных актах самой организации. Оно может иметь фиксированный размер или постоянно рассчитываться, для чего учитывается заработок работника и определенный процент.

Ежемесячные вознаграждения могут быть представлены в двух видах:

- производственные, которые являются частью самой зарплаты, поэтому имеют отношение к объему работы, выполненному работником;

- непроизводственные, например, дается надбавка к зарплате в связи с наличием у сотрудника несовершеннолетнего ребенка или возникновения других причин для выплаты данной премии.

Выплачиваются оба вида только по инициативе работодателя. Как проводить операцию по начислению и выплате ежемесячной премии в 1С – смотрите в этом видео:

Как рассчитывается размер ежемесячной премии

В ст. 114 ТК содержится информация о том, что компания сама устанавливает и контролирует начисление и перечисление премии. Фирма определяет, когда выплачиваются средства, и в каком размере.

Важно! Для расчета оптимального размера ежемесячной вознаграждений учитывается оклад работника и конкретный период работы

Формула и пример расчета

Для расчета используется простая формула:

Размер премии = оклад / число дней в периоде * кол-во отработанных дней за определенный промежуток времени.

Например, у сотрудника организации имеется оклад, равный 35 тыс. руб., а за месяц он отработал 22 дня, но 3 дня он не приходил на работу, так как по личным обстоятельствам вынужден был оформить отпуск без содержания. В таком случае размер премии равен: 35 000/22*19=30227 руб.

Также для расчета может использоваться формула, в которой учитывается не только оклад, но и поощрение, представленное в виде процента от этого значения. В этом случае используется формула:

Размер премии = величина оклада * процентное выражение поощрения / 100 / общее кол-во дней в месяц * число отработанных дней.

При вышеуказанных условиях дополнительно может устанавливаться, что процент равен 40%. В таком случае размер премии равен: 35000*40%/100/22*19=12090 руб.

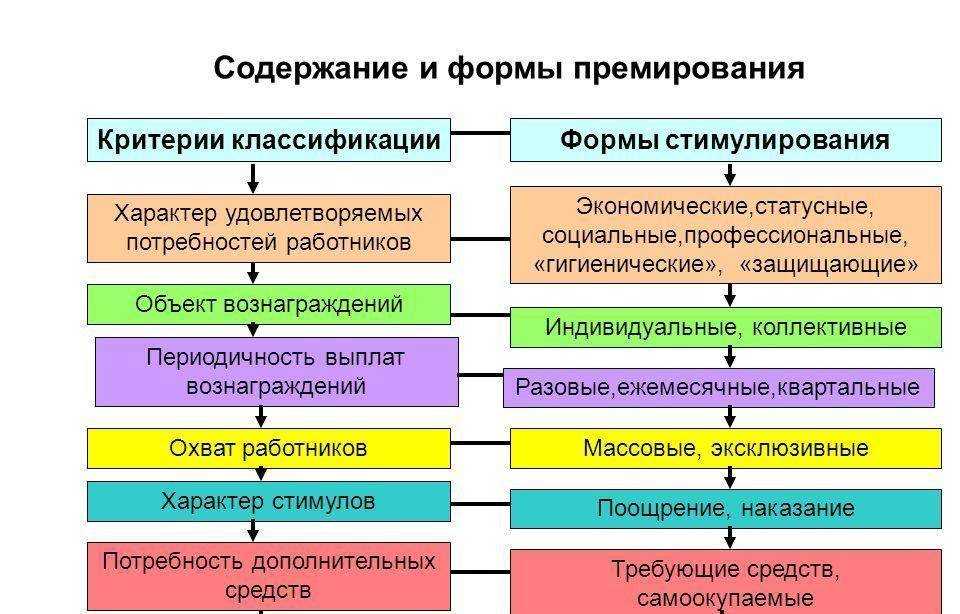

Содержание и формы премирования работников.

Юридическая консультация онлайн

Почему моя зарплата не соответствует справке о доходах?

Возможно, это связано с тем, что в справке о доходах указывается общая сумма дохода за определенный период, включая не только заработную плату, но и другие доходы, такие как премии, бонусы, выплаты по дополнительным стимулирующим программам и т. д. Кроме того, справка о доходах является декларацией о доходах, а не документом, подтверждающим полученную зарплату, поэтому могут быть расхождения с фактическим заработком. Возможно, также в справке указан доход в брутто, а не в нетто, и вам нужно учесть налоги и отчисления в обязательные фонды.

Моя зарплата больше, чем указано в справке о доходах, что делать?

Если ваша зарплата больше, чем указано в справке о доходах, возможно, вы указали неполные данные в декларации, или были ошибки при ее составлении. Вам следует проверить свои доходы, убедиться, что вы указали все получаемые доходы, и оформить в соответствующих органах документы о корректировке сведений о доходах. Если вы считаете, что разница в заработной плате и справке о доходах является ошибкой работодателя, вам следует обратиться к соответствующим органам по защите прав работников или к адвокату для согласования дальнейших действий.

Как часто проверяет прокуратура справки о доходах?

Прокуратура может проверять справки о доходах в рамках контроля за исполнением налогового законодательства, противодействия коррупции и других мер по обеспечению финансовой прозрачности. Частота проверок может быть разной и зависит от ряда факторов, таких как общая ситуация с налогообложениям и борьбой с коррупцией в стране, информация о несоответствии данных в справке о доходах и фактической ситуации, а также влияние жалоб и документальных фактов на принятие решения о проверке.

Почему зарплата не соответствует справке о доходах?

Зарплата может не соответствовать справке о доходах по нескольким причинам. Во-первых, справка о доходах предоставляется налоговыми органами и содержит информацию о доходах за определенный период времени. Она может не учитывать возможные изменения в заработной плате, такие как повышение или сокращение оклада, премии, компенсации и прочие дополнительные выплаты. Во-вторых, работник может получать доходы не только от основной зарплаты, но и от других источников, таких как дополнительные работы, дивиденды, сдача имущества в аренду и т.д. Такие доходы могут не быть указаны в справке о доходах. В-третьих, справка о доходах может быть устаревшей или содержать ошибки, что приводит к несоответствию с фактическими зарплатными выплатами.

Как часто прокуратура проверяет справки о доходах?

Прокуратура проводит проверку справок о доходах неправилностей и нарушений в финансово-хозяйственной деятельности организаций и государственных служащих. Однако, конкретная частота проверок зависит от региона и условий работы прокуратуры. В общем случае, прокуратура может проводить проверку справок о доходах как постоянно, так и периодически. Основной целью проверки является выявление нарушений законодательства о доходах и установление их соответствия фактическим доходам. Проверка может быть назначена случайно, по жалобе граждан или по данным контролирующих органов, таких как налоговая инспекция.

Какие последствия могут быть, если справка о доходах не соответствует фактической зарплате?

Если справка о доходах не соответствует фактической зарплате, это может иметь серьезные последствия для работника или организации. В случае, если работник не указал все доходы или указал неверные суммы, он может быть привлечен к ответственности налоговыми органами за уклонение от уплаты налогов и штрафы. Организация, в свою очередь, может быть оштрафована за предоставление неправильных справок о доходах, а также столкнуться с проверками и расследованиями со стороны налоговых органов или прокуратуры. Возможными последствиями могут быть также увольнение работника, имиджевые и репутационные потери для организации, а также уголовная ответственность в случае установления факта систематического сокрытия доходов.

🟠 Введите свои вопросы в форму для бесплатной консультации

Подать иск

Составляем заявление

Обращение в суд

Права и обязанности

Составить текст жалобы

Трудовое право

Следует знать работникам

Подача документов

Судебное решение

Учет выплат при расчете среднего дохода сотрудника

Следуя нормам ч. 2 ст. 139 ТК РФ и п. 2 Положения, при вычислении среднего размера заработка сотрудника необходимо учитывать все переводы, отраженные в системе оплаты трудовой деятельности на предприятии. В их числе:

- зарплата (окладная часть дохода);

- заработанное по сдельным тарифам;

- комиссионное вознаграждение (в процентном выражении от выручки);

- оплата труда, произведенная в неденежной форме;

- жалование госслужащих, депутатов, участников местных органов самоуправления и постоянных членов избиркома;

- оплата труда муниципальных служащих;

- гонорар штатным сотрудникам СМИ и организаций искусства и/или оплата их труда по тарифам авторского вознаграждения;

- оплата трудовой деятельности педагогических работников за повышенную или сниженную преподавательскую нагрузку;

- зарплата, окончательно рассчитанная в предыдущем году согласно внутренним положениям, независимо от даты начисления;

- доплаты за выдающиеся профессиональные качества и другие достижения (квалификацию, выслугу лет, совмещение профессий и т. п.);

- доплаты за трудовую обстановку (опасные и вредные условия, ночной труд, особый климат и т. д.);

- оплата классного руководства в школе;

- премиальные и поощрительные выплаты, установленные внутренней документацией;

- прочие зарплатные выплаты, установленные на конкретном предприятии.

Выплаты же, перечисленные в п. 3 Положения, при подсчетах средних показателей оплаты трудовой деятельности специалистов не учитываются. Это компенсации, не регулируемые документацией по оплате труда предприятия:

- социальные дотации;

- матпомощь;

- доплата за питание и жилищно-коммунальные расходы;

- оплата обучения, проезда и т. д.

Как учесть премию при расчете

При определении среднего заработка учитываются:

- ежемесячные премии, фактически начисленные в расчетном периоде, но не более одной выплаты за каждый показатель за каждый месяц расчетного периода;

- премии за период работы, превышающий один месяц (например, квартальные), но не более одного года;

- премии за период больше расчетного;

- премия по итогам года.

В расчетном периоде может быть начислено несколько ежемесячных премий за один показатель. В этом случае в расчет включается какая-то одна премия. Если основания разные, включаются все премии. Например, когда одна премия начислена за продажи, а другая — за выход на работу в выходные.

Премии за период больше месяца включаются по одной за каждый показатель. Если выплачивалась премия по итогам работы за квартал и еще была премия отдельным сотрудникам за выполнение срочных заданий.

Премии за период больше расчетного включаются в расчет следующим образом:

Это может быть премия по окончании большого проекта, который длился несколько лет. В этом случае за год расчет будет включен в размере 1/3.

Премия по итогам года, как правило, начисляется в феврале. Если сотрудник уволился в конце января, начисление премии будет зависеть от норм, которые приняты в компании. Если во внутренних документах прописано, что премия выплачивается по итогам года, то работник должен ее получить.

Если же в них указано, что работник, который уволился до начисления премии, не имеет права на нее, то работник не вправе претендовать на выплату. Законодательство не регулирует этот вопрос.

Вознаграждение по итогам работы за год, начисленное за предшествующий событию календарный год, учитывается независимо от времени его начисления.

***

В расчете среднего заработка нет ничего сложного:

- ориентируйтесь на требования закона;

- помните, какие выплаты и периоды нужно учитывать, а какие — нет.

Как оформляются и начисляются премии по итогам работы

Начислением вознаграждения занимаются некоторые ответственные лица, к которым относятся:

- руководители различных отделов организации, в обязанности которых входит анализ эффективности работы специалистов;

- руководство всей фирмы, которое оценивает, насколько оптимально развиваются направления бизнеса за счет активности работников;

- ответственные лица, которые могут работать в любом подразделении, поэтому назначаются ответственными путем формирования руководителем фирмы соответствующего приказа.

Сам процесс начисления делится на последовательные этапы:

- выбираются критерии, по которым выплачиваются средства, а для этого учитывается финансовое состояние компании и прибыль за период;

- выпускается соответствующая служебная записка;

- фиксируется основания, используемые для перечисления поощрения;

- определяются работники, получающие средства, а также определяется размер выплаты;

- размер вознаграждения согласуется с финансовым отделом;

- руководитель формирует и подписывает приказ на основании полученных данных;

- выплачиваются средства отделом бухгалтерии.

Таким образом, порядок начисления и выплаты премии считается понятным для каждой компании.

Какой используется код дохода

При учете премии важно правильно определять код дохода, имеющий отношение к ней. Важно! Особенно актуален этот код при заполнении справки 2-НДФЛ. Образец справки 2-НДФЛ.

Образец справки 2-НДФЛ.

Определенный доход прописывается в качестве числа из 4 знаков, а так как премия выступает частью зарплаты, то для ее определения используется код 2000.

Как рассчитываются отпускные при назначении премии

При расчете отпускных учитываются влияющие на них факторы, к которым относится:

- имеется ли превышение премиальных или нет;

- был ли полностью выработан период или нет.

Например, работник полностью отработал конкретный период, поэтому в расчетный лист включается вознаграждение. Это приводит к тому, что данная выплата должна включаться полностью в отпускные.