Бланки строгой отчётности

Бланки строгой отчётности (БСО) никуда не сдаются, а хранятся в организации. Они отличаются тем, что имеют бумажную форму и являются единицей учёта, но при этом не относятся к денежным документам и не могут быть учтены как обязательства или активы.

Существуют различные виды БСО, среди которых можно выделить следующие:

- Квитанция. Подтверждает факт оплаты услуг в парикмахерских, ателье, салонах.

- Абонемент. Применяется при приобретении клиентом права на посещение серии культурных мероприятий, а также тренажёрных залов, бассейнов, фитнес-клубов на определённый срок.

- Путёвка. Бланк о приобретении туристического тура.

- Билет. Бланк БСО при покупке билетов в театры, филармонии, для проезда на различных видах транспорта.

- Талон. Применяется как факт оплаты, например, места на парковке.

Хранение бланков строгой отчётности в организации регламентировано положением о документах и документообороте. Срок хранения зависит от вида БСО.

Отчет о движении денежных средств

Основной формой бухгалтерской отчетности отражающей движения денежных средств является «Отчет о движении денежных средств» (приложение 4), он должен содержать сведения о потоках денежных средств (поступление, направление денежных средств) с учетом остатков денежных средств на начало и конец отчетного периода, в разрезе текущей, инвестиционной и финансовой деятельности. В отчете расшифровывают дебетовые и кредитовые обороты за год по счетам учета денежных средств (счета 50, 51, 52, 55).

29 марта 2011 г. Минюст России зарегистрировал новое ПБУ 23/2011 «Отчет о движении денежных средств». Этот документ устанавливает правила, по которым коммерческим организациям следует составлять отчеты о движении денежных средств за истекший год. Новая форма отчета утверждена приказом Минфина России от 2 июля 2010 г. № 66н. Первый раз ее нужно будет подготовить по итогам 2011г.

Новое Положение повторяет МСФО (IAS) 7 с тем же названием. В ПБУ 23/2011 определены такие понятия, как денежные средства и эквиваленты денежных средств (скажем, депозиты до востребования). Их движение образует потоки денежных средств.

Денежные потоки нужно подразделять на полученные от текущей, инвестиционной или финансовой деятельности.

Денежные потоки по текущей деятельности формируются в ходе обычной деятельности организации, приносящей выручку, целью которой является получение прибыли. По текущей деятельности в отчете отражают:

- поступления от продаж покупателям (заказчикам) продукции и товаров, выполнения работ, оказания услуг;

- поступления от сдачи имущества в аренду, комиссионные и другие доходы;

- поступление процентов по дебиторской задолженности и т. д.

Денежные средства направленные:

- поставщикам (подрядчикам) за сырье, материалы, работы, услуги;

- на оплату труда работников организации, а также платежи в пользу третьих лиц;

- на уплату процентов по долговым обязательствам.

К инвестиционной относят деятельность по покупке и продаже недвижимости, оборудования, нематериальных активов, долгосрочных финансовых вложений. По инвестиционной деятельности в отчете показывают:

- выручку от продажи объектов основных средств и иных внеоборотных активов;

- выручку от продажи ценных бумаг и иных финансовых вложений;

- полученные дивиденды, проценты;

- поступления от погашения займов;

- приобретение объектов основных средств, доходных вложений в материальные ценности и нематериальных активов;

- приобретение ценных бумаг и иных финансовых вложений;

- займы, предоставленные другим организациям.

Финансовая деятельность связана с краткосрочными финансовыми вложениями (выпуском и реализацией акций, облигаций).

Финансовая деятельность — это деятельность, которая меняет величину и структуру собственного капитала компании и ее заемных средств.

В этой части отчета отражают:

- поступления от эмиссии акций иных долевых ценных бумаг;

- поступления от займов и кредитов, предоставленных другими организациями;

- погашение займов и кредитов (без процентов);

- погашение обязательств по финансовой аренде.

Кроме того, есть операции, которые к денежным потокам вообще не относятся. Например, валютно-обменные операции, инвестиции в денежные эквиваленты или, напротив, их погашение (за исключением начисленных процентов).

Денежные потоки можно отразить в отчете свернуто в случаях, если:

- они характеризуют не столько деятельность организации, сколько деятельность ее контрагентов;

- поступления от одних лиц обусловливают соответствующие выплаты другим лицам;

- они отличаются быстрым оборотом, большими суммами и короткими сроками возврата.

Все показатели в отчете указываются в рублях. Величины потоков в иностранной валюте пересчитываются в рубли по курсу ЦБ РФ на день поступления или осуществления платежа.

В Положении установлены требования к раскрытию информации и ее перечень. В частности, организация должна представлять увязку сумм, указанных в отчете о движении денежных средств, с соответствующими статьями бухгалтерского баланса.

Услуги бухгалтера для ООО

Подведем итоги. Бухгалтерское обслуживание ООО обязательно на всех налоговых режимах и даже при отсутствии реальной деятельности компании. Вести бухгалтерию может сам руководитель, штатный специалист или специализированная аутсорсинговая компания. Стоимость бухгалтерских услуг для ООО будет зависеть от объема работы: количества хозяйственных операций, сложности выбранного режима, численности работников, способа ведения учета.

Для наших пользователей, желающих самостоятельно вести бухгалтерию ООО, мы хотим предложить онлайн-программу 1С Предприниматель. Это абсолютно новый инструмент для повышения эффективности бизнеса, который позволяет:

- вести полноценный бухгалтерский и налоговый учет;

- проводить расчеты с контрагентами;

- выставлять и оплачивать счета и платежные поручения;

- рассчитывать любые выплаты работникам;

- сохранять все документы ООО в единой базе;

- анализировать продажи, доходы и расходы;

- выбирать минимально возможную налоговую нагрузку и др.

Принципы работы с отчётностью и правила оформления

Есть несколько важных нюансов, которые нужно учитывать при ведении бухучёта:

- Повторим еще раз — сведения в бухгалтерской отчётности должны быть полностью непредвзятыми. Нельзя вести документацию в интересах определенной группы пользователей, умалчивая о каких-то показателях и искажая другие. Главная задача учёта — достоверно отразить финансовые дела бизнеса. Если информация в отчётах влияет на решения определённых лиц, но при этом недостоверна, — она не может считаться нейтральной.

- В учёт нужно включать сведения о деятельности всех структурных подразделений.

- Все документы — баланс, отчёты, приложения, уточняющие сведения — нужно оформлять последовательно. Учёт ведут соответственно течению периодов, от одного к другому. В отдельных ситуациях в содержание или формы документов можно внести корректировки. Например, при смене руководителя или направления деятельности. Все изменения необходимо обосновывать. Существенные корректировки нужно подкреплять документально, с помощью пояснений к бухотчётности. Туда же нужно включить причину, по которой эти изменения внесли.

- Все данные в отчётных документах нужно приводить одновременно за отчётный и предыдущий периоды. Это не касается компаний, которые начали свою деятельность в отчётном году — у них не может быть данных за другие периоды. При этом сведения за нынешний и предшествующий периоды должны быть сопоставимы. Если этого не происходит, сведения нужно корректировать. Изменения, внесённые в учётные документы, также нужно обосновать в пояснительной записке — обязательно с указанием причин.

- Если по каким-то статьям отчётов нет числовых показателей, графы нужно заполнить прочерками. Их можно оставить пустыми в отдельных случаях. Например, в пояснительных записках или формах, которые бизнес разработал сам.

- Данные по отдельным активам, затратам, операциям или другим показателям вносят, если без них у пользователя не сложится полной и достоверной картины о финансовом положении и текущих результатах бизнеса. В отчётности их можно отразить суммарным значением, если каждый показатель будет отдельно детализирован в пояснительных документах.

Отчётная дата для оформления бухгалтерских документов — последний календарный день отчётного периода.

Каждая форма отчётных документов должна содержать обязательные данные:

- название документа;

- дату и период, за который составляется отчёт;

- название предприятия;

- его организационно-правовую форму;

- формат данных.

Всю финансовую и бухгалтерскую отчётность подписывают уполномоченные сотрудники компании. Чаще всего, это руководитель или главный бухгалтер. Если бизнес передал бухучёт на аутсорсинг или делегировал это отдельному специалисту, то отчётность визирует тот, кто занимается его ведением.

БФО хранят не менее пяти лет с окончания отчётного периода. Можно сделать собственный архив, который защищён от вредного воздействия внешних факторов (например, повышенной влажности) и проникновения третьих лиц. Если такой возможности нет, пользуются услугами муниципальных и государственных архивов.

Заполняйте бухгалтерскую отчётность с правильными инструментами. Воспользуйтесь сервисом «Моё дело», чтобы автоматизировать формирование документов и закрыть задачу за 10-15 минут.

Что считается упрощённой бухгалтерской отчётностью

Финансовая бухгалтерская отчётность в исходном виде — объёмный пакет документов, заполнение которых требует автоматизации и подготовленного специалиста. В маленьких фирмах зачастую не хватает опыта и ресурсов, чтобы выполнять обязательства в полном объёме.

Поэтому налоговики предусмотрели послабления, чтобы снизить нагрузку и освободить небольшим организациям ресурсы для развития бизнеса.

Упрощённая отчётность предусмотрена для:

- субъектов малого и среднего предпринимательства (МСП);

- некоммерческих организаций;

- участников проекта «Сколково».

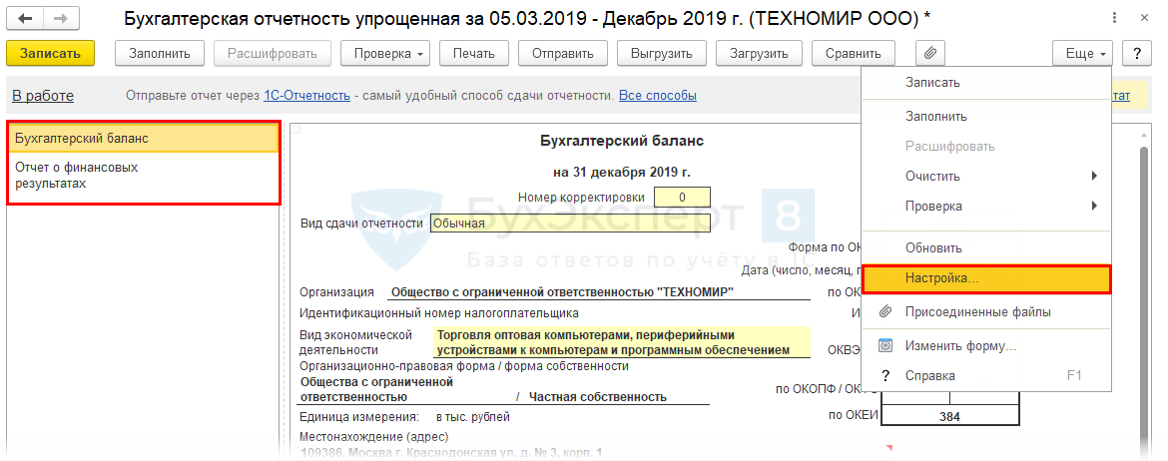

Основные документы в составе упрощённой бухотчётности:

- бухгалтерский баланс;

- отчёт о финансовых результатах;

- отчёт о целевом использовании денежных средств (для некоммерческих компаний).

Упрощённые формы отличаются от стандартных обобщением. Здесь показатели разделены на группы, не нужна детализация по статьям. Это упрощает отражение результатов и экономит время специалиста — а в малом бизнесе руководителю часто приходится делать это самому.

Ключевой критерий использования упрощённой бухотчётности — вхождение в МСП. Система налогообложения роли не играет — даже пользователи общего режима имеют право отчитываться по упрощённым формам. При этом решение остаётся на усмотрение организации — можно пользоваться стандартными отчётами, даже если есть право на упрощённые.

Отдельным субъектам российского бизнеса вести упрощённый учёт запрещено — они указаны в статье 6 закона №402-ФЗ.

Отчетные формы

Отличительная черта и одновременно неизменное требование к отчетности – это ее формализация, иначе говоря, необходимость обязательного использования утвержденных форм.

Бухгалтерская отчетность, которую использует большинство российских компаний, — это, прежде всего:

- бухгалтерский баланс (форма №1);

- отчет о финансовых результатах (форма №2).

Многие бухгалтеры со стажем помнят ф. 2 по прежнему наименованию «Отчет о прибылях и убытках».

Каким требованиям должна удовлетворять промежуточная бухгалтерская отчетность?

Заполняются также отчеты об изменениях капитала и о движении денежных средств (формы 3, 4). НКО отчитываются о целевом использовании средств.

Пояснения к балансу и отчету о финрезультатах жестко не регламентированы формой, но есть рекомендательный пример Минфина, который целесообразно использовать организациям. В большинстве случаев без пояснений оценить объективно данные отчетности достаточно сложно. Все названые формы приведены в приказе Минфина №66н 02/07/10 г. (в ред. от 19/04/2019 г.). Финансовое ведомство периодически вносит коррективы в содержание бланков, этот процесс необходимо отслеживать и использовать их с учетом изменений. Иначе контролирующие органы откажут в приеме отчетности.

Что такое — грубое нарушение требований к бухгалтерскому учету, в том числе к бухгалтерской (финансовой) отчетности?

Заметим, для малого и среднего бизнеса требования к заполнению форм значительно ниже. Им нужно сдавать только ф. 1 и ф. 2, причем форма баланса упрощена и гораздо менее детализирована. Она содержит лишь основные балансовые статьи.

Упрощенная бухгалтерская отчетность

- Бухгалтерский баланс (ББ);

- Отчет о финансовых результатах (ОФР) – для коммерческих организаций;

- Отчет о целевом использовании средств – для НКО;

- Приложения к основным формам;

- отчет об изменениях капитала (ОИК);

- отчет о движении денежных средств (ОДДС);

- Пояснения в таблицах и текстовой форме.

(Приказ Минфина РФ от 02.07.2010 N 66н)

Имеют право сдавать упрощенную БФО (ч. 4 ст. 6 Федерального закона N 402-ФЗ):

- субъекты малого предпринимательства;

- некоммерческие организации;

- организации со статусом участников проекта «Сколково».

Если организация подлежит обязательному аудиту, она не имеет права на упрощенные способы ведения учета и упрощенную отчетность (ч. 5 ст. 6 Федерального закона N 402-ФЗ).

Формы, представляемые по упрощенной системе:

- ББ, ОФР, Отчет о целевом использовании – Приложение N 5, утв. Приказом Минфина РФ от 02.07.2010 N 66н (в ББ, ОФР, Отчет о целевом использовании средств включаются показатели только по группам статей (без детализации показателей по статьям));

- в приложениях к ББ, ОФР, отчету о целевом использовании приводится только самая важная информация, без которой невозможна оценка финансового положения или финансовых результатов организации (п. 6, 6.1 Приказа Минфина РФ от 02.07.2010 N 66н).

Организации, имеющие право применять упрощенную бухгалтерскую (финансовую) отчетность, могут также применять полную БФО (абз. 4 п. 6 Приказа Минфина РФ от 02.07.2010 N 66н).

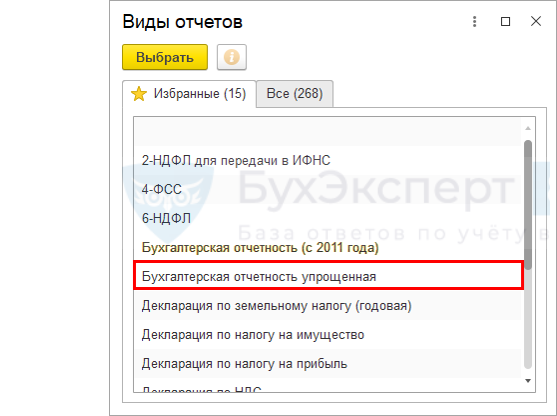

Отчеты – Регламентированные отчеты – Создать

Для формирования БФО из Списка задач

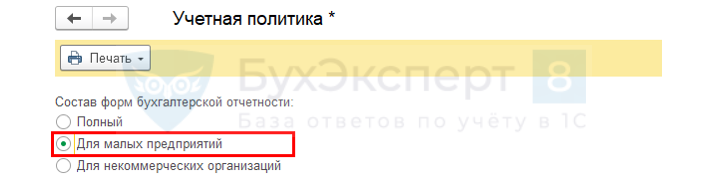

Главное – Учетная политика

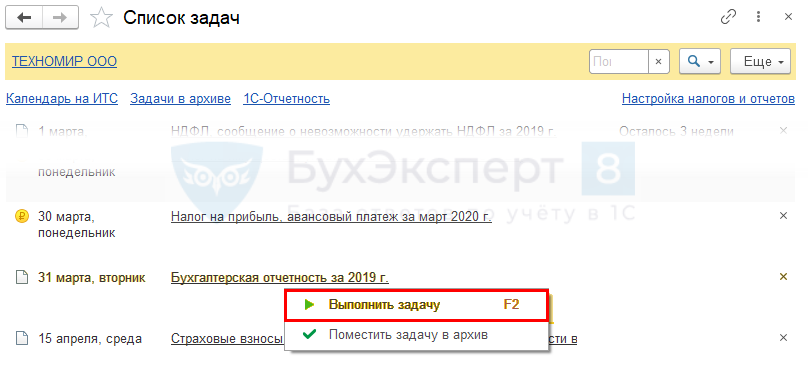

Главное – Список задач

Искажения бухгалтерской (финансовой) отчетности по характеру возникновения

По характеру возникновения выделяют непреднамеренные и

преднамеренные искажения.

Непреднамеренными искажениями являются ошибки, совершенные по

некомпетентности, халатности и невнимательности, а также вызванные

несовершенством системы бухучета и действующего законодательства. К

этому же типу относятся отклонения, допущенные по невнимательности,

неправильные переносы сальдо по счетам и т.д. Подавляющая часть

подобных искажений должна быть выявлена и устранена системой

внутрихозяйственного контроля.

Преднамеренные ошибки являются средством деловой политики

предприятия. Все преднамеренные ошибки можно разделить на

непротиворечащие и противоречащие законодательству. К непротиворечащим

законодательству относятся налоговая оптимизация и вуалирование баланса.

Термин «налоговая оптимизация», как и

«налоговое планирование», «налоговая

минимизация», относятся к действиям по легальному уменьшению

налогов.

- Вуалирование баланса

-

лишение его конкретности и определенности, вследствие чего

создается возможность получения выводов, противоречащих

действительности.

Противоречащие законодательству искажения делятся на налоговые

преступления и фальсификацию баланса.

Налоговые преступления находят свое отражение в различных

документах, на основании которых составляется бухгалтерская отчетность,

направляемая налогоплательщиком в налоговые органы. Отклонения

появляются вследствие преднамеренного характера внесения в учетные

регистры ложной информации об объектах и других элементах

налогообложения, например:

- занижения объема реализации товаров, оказанных услуг,

выполняемых работ; - занижения расчетных показателей фонда оплаты труда,

численности работников; - оформления фиктивных документов о возврате товаров, об

оплате

услуг консультационного и информационного характера, связанных с

обеспечением производственного процесса; - не оприходования полученной выручки и т.д.

Фальсификация баланса представляет собой совокупность приемов,

направляющих экономическую информацию по ложному пути (подмена одних

показателей другими, создание превратного представления о финансовом

состоянии предприятия, качественных результатах его деятельности и

т.д.). Обычно фальсификация баланса используется для привлечения

инвестиций (завышают доходы для подъема биржевой стоимости акций

общества либо искажают данные бухгалтерского баланса, на основании

которых рассчитываются показатели ликвидности и финансовой

устойчивости).

Формы бухгалтерской (финансовой) отчетности

Формы годовой бухгалтерской (финансовой) отчетности установлены:

- для упрощенной бухгалтерской (финансовой) отчетности — приложением № 5 к Приказу Минфина России от 02.07.2010 N 66н;

- для бухгалтерской (финансовой) отчетности, составляемой в общем порядке — приложениями №№ 1 и 2 к Приказу Минфина России от 02.07.2010 N 66н.

Промежуточная бухгалтерская отчетность составляется по формам, установленным законодательством, договорами, учредительными документами или решениями собственника экономического субъекта (п. 3 ст. 14 Федерального закона от 06.12.2011 N 402-ФЗ; п. 49 ПБУ 4/99).

Какой бывает бухгалтерская финансовая отчётность

Виды отчётности в бухгалтерском учёте определяют по нескольким критериям:

| Критерий | Вид |

|---|---|

| Назначение | Внешний. Формы, которые получают внешние пользователи: налоговая инспекция, инвесторы, банки, контрагенты и другие. Бланки заполняют по правилам из нормативных актов |

| Внутренний. Формы, которыми пользуются собственники, ключевые сотрудники и руководители подразделений. Их используют для принятия решений и прогнозирования | |

| Полнота сведений | Полный. Организация сдаёт все формы бухгалтерской отчётности |

| Упрощённый. Предприятие заполняет два обобщённых бланка (этот вид доступен некоторым категориям бизнеса) | |

| Периодичность | Годовые. Бланки заполняют на основе данных за последний год. Эти формы предназначены для внешних пользователей |

| Промежуточные. Бланки заполняют на основе данных за месяц, квартал, полугодие или любой другой произвольный период. Такую отчётность составляют для внутреннего использования — например, краткосрочного планирования | |

| Характер | Первичный. Отчётность одной компании по данным собственного отчёта |

| Консолидированный. Отчётность группы компаний, в которой указывают общие показатели |

Ответственность за нарушение законодательства в области бухгалтерской (финансовой) отчетности

За нарушение срока представления годовой бухгалтерской (финансовой) отчетности в налоговый орган налагается штраф по п. 1 ст. 126 НК РФ в размере 200 руб. за каждую непредставленную (несвоевременно представленную) форму (составляющую) бухгалтерской (финансовой отчетности). Также на должностное лицо такой организации может быть наложен административный штраф в размере от 300 до 500 руб. по п. 1 ст. 15.6 КоАП РФ.

За нарушение срока представления годовой бухгалтерской (финансовой) отчетности в орган государственной статистики на организацию может быть наложен административный штраф по ст. 19.7 КоАП РФ от 3 000 до 5 000 руб., на должностное лицо такой организации — в размере от 300 до 500 руб.

Искажение любой статьи (строки) формы бухгалтерской отчетности не менее чем на 10 процентов влечет наложение административного штрафа на должностных лиц в размере от 2 до 3 тыс. руб., за исключением случая исправления ошибки в установленном порядке (включая представление пересмотренной бухгалтерской отчетности) до утверждения бухгалтерской отчетности в установленном законодательством РФ порядке (ст. 15.11 КоАП РФ).

Приложения

Отчет об изменениях капитала

Величина капитала на начало и на конец периода — всего и для каждой составляющей капитала

Изменение каждой составляющей капитала за период — всего

в том числе:

- за счет чистой прибыли (убытка);

- за счет нереализованных переоценок;

- в результате операций с собственниками организации, действующими в этом качестве (вклады (взносы) в капитал, в том числе изменяющие и не изменяющие величину уставного (складочного) капитала, выкуп собственных акций (долей), дивиденды, иные формы поступлений и изъятий);

- иных изменений.

Отчет о движении денежных средств

Пояснения должны раскрывать информацию, дополняющую и поясняющую данные основных отчетов.

В пояснениях должна быть представлена:

- информация об основе подготовки бухотчетности (о соответствии составленной бухотчетности требованиям ФСБУ, об отсутствии отступлений от них);

- информация о применяемой организацией учетной политике (краткий обзор конкретных положений учетной политики, имеющих значение для понимания пользователями представляемой бухотчетности);

- дополнительные данные по объектам учета, представленным в отчетах (детализация статей, иная информация качественного характера);

- информация, раскрытие которой предусмотрено ФСБУ, но не представленная ни в одном из отчетов (о событиях после отчетной даты, об условных обязательствах и активах и др.);

- прочая информация, не подлежащая представлению ни в одном из отчетов, но необходимая для понимания информации в них, включая информацию нефинансового характера.

Обучающий курс от команды «Клерка»

«Налоговые проверки. Тактика защиты»

Способы защиты, проверенные на практике, от Ивана Кузнецова, налогового эксперта, работавшего в ОБЭП.

- Первое видео — бесплатно.

- Даем сертификат в конце обучения.

- Дистанционное обучение.

Записаться на курс за 5 500 руб.

Бухгалтерская отчетность ООО

Бухгалтерский учет в ООО должен обеспечивать полноту сбора и учета информации о финансовой деятельности организации. С чего начать ведение бухгалтерского учета ООО?

Шаг 1. Определите ответственного за ведение бухгалтерского учета на предприятии. Часто после регистрации общества директор возлагает обязанности бухгалтера ООО на себя. На первое время это вполне допустимая ситуация, но как только подойдут сроки сдачи любой отчетности, необходимо самому разобраться в этом вопросе либо передать обслуживание специалистам.

Шаг 2. Выберите, на каком налоговом режиме вы будете работать. Это необходимо сделать сразу после регистрации ООО, а лучше – еще до того, как вы подадите документы в ИФНС. Мы рекомендуем при выборе режима получить бесплатную консультацию по налогообложению, что позволит существенно сэкономить на платежах в бюджетах. На разных режимах налоговая нагрузка одного и того же предприятия может отличаться в разы!

Шаг 3. Изучите налоговую отчетность вашего режима. Так, на УСН надо сдавать всего одну декларацию по итогам года, а на ОСНО каждый квартал сдают декларации по прибыли и НДС. Но если компания выберет АУСН, то полностью освобождается от налоговой отчетности.

Шаг 4. Разработайте и утвердите учетную политику организации.

Шаг 5. Утвердите рабочий план счетов. За основу документа надо брать план счетов, разработанный приказом Минфина России от 31 октября 2000 года N 94н.

Шаг 6. Организуйте учет первичных документов и отражение содержащихся в них сведений в регистрах бухгалтерского учета.

Шаг 7. Соблюдайте сроки сдачи отчетности выбранной системы налогообложения и отчетов за работников.

Наши пользователи могут получить бесплатный месяц оказания бухгалтерских услуг специалистами 1С:БО с передачей бухгалтерской информационной базы 1С Бухгалтерия после окончания пробного периода.

К бухгалтерской отчетности ООО закон № 402-ФЗ относит бухгалтерский баланс, отчет о финансовых результатах и приложения к ним: отчеты об изменениях капитала; движении денежных средств; о целевом использовании полученных средств (если они были получены).

Формы налоговой отчётности организации

Состав налоговой отчётности коммерческих и некоммерческих организаций совпадает. Он зависит от системы налогообложения, наличия у компании облагаемых объектов и от совершения определённых действий.

Рассмотрим стандартные формы отчётности по налогам и взносам:

| Налог/Взнос | Форма отчёта | Куда и когда сдавать | Сроки подачи |

|---|---|---|---|

| Налог на прибыль | Декларация утверждена приказом ФНС от 23.09.2019 № ММВ-7-3/475 (ред. от 05.10.2021 № ЕД-7-3/869@) | По итогам отчётного периода в ИФНС и после каждого отчётного периода | Годовой отчёт – до 25 марта следующего года За отчётный период – до 25 числа |

| Сельхозналог | Декларация по ЕСХН утверждена приказом ФНС от 28.07.2014 № ММВ-7-3/384(ред. от 18.12.2020 № ЕД-7-3/926@) | По итогам отчётного года в ИФНС по месту учёта | Платят в 2 этапа – первый (по итогам 6 месяцев не позднее 25 июля, второй – до 31 марта следующего года). |

| Единый налог по УСН | Декларация по УСН утверждена приказом ФНС от 25.12.2020 № ЕД-7-3/958 | По итогам отчётного года в ИФНС по месту учёта | В налоговой орган – не позднее 25 числа, а само перечисление налогов – не позднее 28 числа |

| НДС | Декларация по НДС утверждена приказом ФНС от 29.10.2014 № ММВ-7-3/558 (ред. от 26.03.2021 № ЕД-7-3/228@) | Каждый квартал в ИФНС по месту учёта, электронная форма (почти для всех) | До 25 числа (включительно) |

| Налог на имущество | Декларация утверждена приказом ФНС от 14.08.2019 № СА-7-21/405 | По итогам года в ИФНС по месту нахождения имущества в общем случае | Авансовые платежи – до 28 числа |

| НДФЛ | Расчёт 6-НДФЛ утверждён приказом ФНС от 15.10.2020 № ЕД-7-11/753 (ред. от 28.09.2021 № ЕД-7-11/845@) | По итогам квартала, полугодия, 9 месяцев и года в налоговую по месту учёта | Не позднее 25 числа |

| Взносы на пенсионное, медицинское и социальное страхование | Форма РСВ утверждена приказом ФНС от 06.10.2021 № ЕД-7-11/875@ (начиная с отчёта за 1 квартал 2022 года) | По итогам квартала, полугодия, 9 месяцев и года в налоговую по месту учёта | Не позднее 25 числа |

| Взносы на травматизм | Расчёт 4-ФСС утверждён приказом ФСС от 26.09.2016 № 381 | По итогам квартала, полугодия, 9 месяцев и года в ФСС по месту регистрации | До 15 числа текущего месяца за прошлый месяц |

*не позднее 25/28 числа имеется в виду не позднее 25/28 числа месяца, идущего после отчётного периода.

Перечень налоговых деклараций зависит также от вида деятельности организации: дополнительно к указанным в таблице отчётам ООО могут сдавать декларации по налогу на игорный бизнес, водному налогу, НДПИ и др.

Предоставление отчётности[править]

Промежуточная бухгалтерская отчетность представляется заинтересованным лицам в сроки, установленные законодательством, договорами, учредительными документами или решениями собственника экономического субъекта (п. 3 ст. 14 Федерального закона от 06.12.2011 N 402-ФЗ; п. 49 ПБУ 4/99).

Годовая бухгалтерская отчетность представляется всеми организациями (за исключением организаций государственного сектора и ЦБ РФ):

- в орган государственной статистики по месту государственной регистрации не позднее трех месяцев после окончания отчетного периода в порядке, установленном Приказом Росстата от 31.03.2014 N 220. При представлении обязательного экземпляра составленной годовой бухгалтерской (финансовой) отчетности, которая подлежит обязательному аудиту, аудиторское заключение о ней представляется вместе с такой отчетностью либо не позднее 10 рабочих дней со дня, следующего за датой аудиторского заключения, но не позднее 31 декабря года, следующего за отчетным годом (п.п. 1 и 2 ст. 18 Федерального закона от 06.12.2011 N 402-ФЗ);

- в налоговый орган по месту нахождения организации не позднее трех месяцев после окончания отчетного года (пп. 5 п. 1 ст. 23 НК РФ).

Налогоплательщики обязаны представлять налоговую декларацию в электронной форме ():

- если среднесписочная численность работников за предшествующий календарный год превышает 100 человек;

- если создана (в том числе реорганизована) организация с численностью работников превышающая 100 человек;

- если такая обязанность предусмотрена применительно к конкретному налогу (страховым взносам) (с 01.01.2014 года данная норма действуют в отношении НДС).

Бланки налоговых деклараций (расчётов) предоставляются налоговыми органами бесплатно.

Бухгалтерскую отчетность можно направить в ИФНС по почте. Направляя отчетность почтовым отправлением, убедитесь, что приложена опись вложения.

При отправке налоговой декларации (расчета) по почте днем ее представления считается дата отправки почтового отправления.

Административная ответственностьправить

За нарушение срока представления годовой бухгалтерской отчётности в налоговый орган налагается штраф по в размере 200 рублей за каждую непредставленную (несвоевременно представленную) форму (составляющую) бухгалтерской (финансовой отчётности). Также на должностное лицо такой организации может быть наложен административный штраф в размере от 300 до 500 рублей по .

За нарушение срока представления годовой бухгалтерской (финансовой) отчётности в орган государственной статистики на организацию может быть наложен административный штраф по от 3 000 до 5 000 рублей, на должностное лицо такой организации — в размере от 300 до 500 рублей.

Искажение любой статьи (строки) формы бухгалтерской отчетности не менее чем на 10 процентов влечет наложение административного штрафа на должностных лиц в размере от 2 до 3 тыс. руб., за исключением случая исправления ошибки в установленном порядке (включая представление пересмотренной бухгалтерской отчетности) до утверждения бухгалтерской отчетности в установленном законодательством РФ порядке ().

Внесение исправлений в бухгалтерскую отчетностьправить

Правила внесения исправлений в бухгалтерскую отчетность установлены в ПБУ 22/2010. Бухгалтерская отчетность считается составленной после подписания ее экземпляра на бумажном носителе руководителем экономического субъекта (). Промежуточная бухгалтерская отчетность утверждается в порядке, установленном законодательством, договорами, учредительными документами или решениями собственника экономического субъекта (; ). В большинстве случаев годовая бухгалтерская отчетность подлежит утверждению высшим органом управления предприятия, а в ряде случаев – и обязательной публикации (; ; и пр.).

В отношении бухгалтерской отчетности не может быть установлен режим коммерческой тайны ().