Чистые активы и уставный капитал ООО

Если компания стабильно работает с прибылью, то чистые активы всегда будут больше уставного капитала (УК), так как нераспределенная прибыль будет положительной.

Но если организация получит убыток, который перекроет всю накопленную прибыль, то в формуле появится минус и ЧА станут меньше, чем уставный капитал.

Тогда уставный капитал перестанет выполнять одну из своих основных функций — гарантировать выполнение обязательств перед кредиторами.

Если такая ситуация повторится два года подряд, не считая первого года работы организации, то собственники обязаны уменьшить УК до величины чистых активов.

Но у многих организаций уставный капитал и так минимальный — 10 000 рублей, и уменьшать его уже некуда. Поэтому, если у такой организации чистые активы два года подряд будут ниже этой суммы, то в течение 6 месяцев по окончании второго года собственники обязаны принять решение о ликвидации ООО (п. 4 ст. 30 закона № 14-ФЗ).

Пример:

Уставный капитал ООО «Дельта» — 50 000 рублей, резервные фонды не создавались. По данным баланса за 2017 год нераспредёленная прибыль компании составила 40 000 рублей. Чистые активы ООО «Дельта» на конец 2017 года были равны:

ЧА1 = 50 000 + 40 000 = 90 000 рублей.

В 2018 году ООО «Дельта» получило убыток в сумме 60 000 рублей. Поэтому в балансе за 2018 год вместо нераспределённой прибыли с плюсом появился непокрытый убыток с минусом:

НУ = 40 000 — 60 000 = — 20 000 руб.

Чистые активы компании на конец 2018 года стали равны:

ЧА2 = 50 000 — 20 000 = 30 000 руб.

В 2019 году компания получила убыток в сумме 10 000 рублей. Поэтому общий непокрытый убыток стал равен -30 000 рублей и чистые активы стали еще меньше:

ЧА3 = 50 000 — 30 000 = 20 000 руб.

Так как чистые активы два года подряд были меньше уставного капитала, то по итогам 2019 года учредители обязаны уменьшить уставный капитал ООО «Дельта» до текущей величины ЧА, т.е. до 20 000 рублей. На это закон отводит 6 месяцев после окончания второго года, т.е. в нашем случае — 2019 года.

Какие риски стоят при отказе от операционной системы управления

Любой руководитель хочет для своей организации стабильного роста и развития, но давайте обсудим риски, которые могут наступить, если вы решите всё-таки «тонуть в болоте» операционки:

Руководитель со стороны разрушит бизнес.

Частое опасение владельцев бизнеса состоит в том, что нанятый со стороны руководитель нарушит все бизнес-процессы. Трудно доверить «штурвал» всей организации человеку, которому не ясны приоритеты и цели компании. Однако минимизировать риски можно через указание его круга обязанностей.

Расхождение во взглядах.

Иногда, при найме руководителя, случаются споры по поводу пути развития бизнеса. Собственник видит его одним образом, нанятый руководитель – другим. Но всё же есть в этом положительная сторона: новый человек в команде, значит, новые и свежие взгляды. Даже может быть так, что владелец о новых технологиях и принципах построения коммуникаций с клиентами не задумывался.

Неприятие.

Смена характера, стиля управления и взаимоотношений с сотрудниками – путь к тому, чтобы в коллективе новый человек оказался «белой вороной». Избежать этого получится лишь тогда, кто у человека оговорены точки коммуникации с собственником, а тот в свою очередь всех в компании должен известить о структурных изменениях в руководящем составе.

Скрытые и непредвиденные риски.

Бывает, что предугадать возможные опасности для бизнеса довольно сложно. Надежный, профессиональный и опытный кандидат может оказаться некомпетентным управленцем. А это через время приведёт к разрушению бизнеса. Поиск кандидатуры на пост руководителя – дело непростое. Чтобы убедиться в надёжности нового человека, следует проверить его в деле и некоторое время более активно следить за эффективностью его работы.

Подготовиться к переходу не просто. Используйте наши знания!

Узнайте подробнее про эффективные программы тренингов для руководителей бизнеса.Возможно ЛИЧНОЕ менторство!Заполните форму и мы ответим на все вопросы!

Получить консультацию

Структура и задачи системы управления персоналом

Ясно, что управление производством осуществляется через человека: через людей вносятся определенные коррективы в техническую, технологическую и организационную стороны процесса производства.

Но и сами работники являются объектом управления. Это касается, прежде всего, количества и качества рабочей силы, формирования трудового потенциала, его развития и использования, мотивации трудового поведения, трудовых и личностных отношений и т.д. И чтобы раскрыть содержание этого специфического вида управленческой деятельности, уточним сначала, что является объектом и субъектом управления.

Объект управления — это отдельный работник, а также некая их совокупность, выступающая как трудовой коллектив. Совокупность работников может включать как весь персонал предприятия (организации, фирмы), на который распространяются управленческие решения общего характера, так и персонал структурного подразделения (отдела, цеха) или производственной ячейки (бригады).

14 стр., 6538 слов

Причины конфликтов и их роль в управлении организацией

… в предупреждении конфликтов играет служба управление персоналом. Так как именно они отвечают за формирование систем, структуру управления и за организацию труда. Цель исследования — исследовать причины … принятия более точного и творческого решения, которое несомненно скажется на эффективности деятельности организации. 3. Конфликт неизбежен, но необязателен. Конфликт — это социальное явление …

Отличительная особенность группы работников как объекта управления состоит в определенной взаимоувязке деятельности работников благодаря общим целям, что и характеризует их как коллектив. В качестве субъектов управления персоналом выступают группа специалистов, выполняющих соответствующие функции в качестве работников кадровой службы, а также руководители всех уровней, выполняющие функцию управления по отношению к своим подчиненным.

Сущность управления персоналом — это системное, планомерно организованное воздействие с помощью взаимосвязанных организационно-экономических и социальных мер на процесс формирования, распределения, перераспределения рабочей силы на уровне предприятия, на создание условий для использования трудовых качеств работника (рабочей силы) в целях обеспечения эффективного функционирования предприятия и всестороннего развития занятых на нем работников.

Несмотря на многообразие определений управления персоналом, мало чем отличающихся друг от друга по своей сущности, имеются и такие, которые свидетельствуют, что данное понятие не получило четкого толкования.

Например, отмечается, что управление персоналом связано с изучением человеческих ресурсов в управлении, т.е. касается непосредственно кадрового потенциала управления, когда сам персонал управления рассматривается как некий объект управленческих решений.

С такой подменой объектов управления (персонал предприятия на персонал управления предприятием) вряд ли можно согласиться. Существо любой деятельности может быть охарактеризовано конкретным перечнем составляющих ее работ или ее составными элементами.

Содержание системы эффективного управления персоналом составляет: 1 определение потребности в кадрах с учетом стратегии развития предприятия, объема производства продукции, услуг; 2 формирование численного и качественного состава кадров (система комплектования, расстановка); 3 кадровая политика (взаимосвязь с внешним и внутренним рынком труда, высвобождение, перераспределение и переподготовка кадров); 4 система общей и профессиональной подготовки кадров; 5 адаптация работников на предприятии; 6 оплата и стимулирование труда, система материальной и моральной заинтересованности; 7 система развития кадров (подготовка и переподготовка, повышение гибкости в использовании на производстве, обеспечение профессионально-квалификационного роста через планирование рабочей (трудовой) карьеры.

Как увеличить чистые активы ООО

Если компания работает с прибылью и не распределяет её полностью, то чистые активы будут расти естественным путем за счет накопления прибыли.

Но и убыточная компания имеет возможность увеличить ЧА, например — чтобы избежать принудительной ликвидации. Для этого собственники бизнеса могут:

- Увеличить уставный капитал или погасить задолженность по вкладам в него.

- Внести вклады в имущество компании без изменения уставного капитала.

- Переоценить активы.

- Списать кредиторскую задолженность.

Из всех перечисленных способов самый простой и универсальный — это вклад в имущество. В отличие от увеличения уставного капитала он не приводит к изменению учредительных документов и не требует государственной регистрации.

Переоценка активов и списание кредиторки подходят далеко не всем. Не у каждой компании найдутся активы для переоценки или просроченная кредиторка в нужном объеме. К тому же эти действия могут привести к увеличению налога на прибыль и имущество.

Анализ чистых активов

Анализ чистых активов проводится в следующих задачах:

- Оценка финансового состояния и платежеспособности компании (см.→ «Показатели платежеспособности компании«).

- Сравнение чистых активов с уставным капиталом.

Оценка платежеспособности

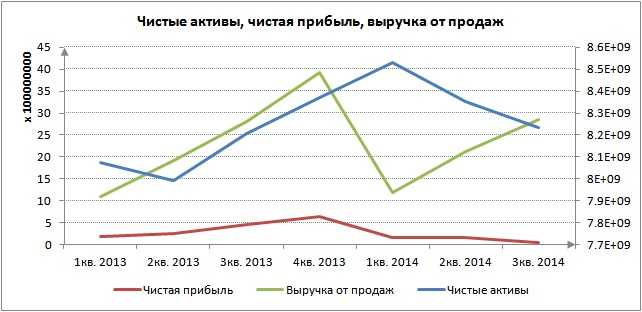

Платежеспособность представляет собой способность предприятия рассчитываться за свои обязательства своевременно и в полном объеме. Для оценки платежеспособности производят, во-первых, сравнение величины чистых активов с размером уставного капитала и, во-вторых, оценка тенденции изменения. На рисунке ниже показана динамика изменения чистых активов по кварталам.

Анализ динамики изменения чистых активов

Следует разделять платежеспособность и кредитоспособность, так кредитоспособность показывает возможность предприятия расплачиваться по своим обязательствам с помощью наиболее ликвидных видов актива (см.→ Как оценить кредитоспособности компании). Тогда как платежеспособность отражает возможность погашения долгов как с помощью наиболее ликвидных активов, так и медленно реализуемых: станки, оборудование, здания и т.д. В результате это может отразиться на устойчивости долгосрочного развития всего предприятия в целом.

На основе анализа характера изменения чистых активов производится оценка уровня финансового состояния. В таблице ниже показана взаимосвязь между тенденцией изменения чистых активов и уровнем финансового состояния.

|

Тенденция изменения чистых активов |

Анализ финансового состояния |

|

ЧА |

Улучшение финансового состояния предприятия и платежеспособности предприятия, уменьшение риска банкротства |

|

ЧА |

Ухудшение финансового состояния предприятия, снижение платежеспособности, что приводит к росту риска банкротства |

Сравнение чистых активов с уставным капиталом

Помимо динамической оценки, величину чистых активов для ОАО сравнивают с размером уставного капитала. Это позволяет оценить риск банкротства предприятия (см.→ 4 модели оценки банкротства). Данный критерий сравнения определен в законе ГК РФ (п. 4 ст. 99 ГК РФ; п. 4 ст. 35 Закона об акционерных обществах). Не соблюдение данного соотношение приведет к ликвидации в судебном порядке данного предприятия. На рисунке ниже представлено соотношение чистых активов и уставного капитала. Чистые активы ОАО «Газпром» превышают уставной капитал, что исключает риск банкротства предприятия в судебном порядке.

Калькулятор расчета чистых активов и действительной стоимости доли

Чистые активы общества с ограниченной ответственностью (ООО) и акционерного общества (АО) нужно считать в следующих случаях:

- при увеличении уставного капитала за счет имущества общества

- при выходе участника из общества (при выкупе акций у акционеров)

- при принятии решения о распределении прибыли (о выплате дивидендов)

- по требованию одного из участников или любого заинтересованного лица

- при составлении годового отчета

Порядок расчета чистых активов в настоящее время законодательно определен только для акционерных обществ. Он утвержден приказом Минфина РФ N 10н, ФКЦБ РФ N 03-6/пз от 29.01.2003 «Об утверждении Порядка оценки стоимости чистых активов акционерных обществ». Этот же порядок применяется и для оценки чистых активов обществ с ограниченной ответственностью. Обсуждение порядка расчета чистых активов на форуме можно почитать .

Действительная стоимость доли участника общества соответствует части стоимости чистых активов общества, пропорциональной размеру его доли.

Анализ причин изменений

Для оценки состоятельности, кредитоспособности субъекта бизнеса используется:

- сравнительный анализ абсолютного размера чистых активов в последние годы

- показатели рентабельности ЧА

- их оборачиваемость

- динамика соотношения чистых активов к совокупному размеру активов хозяйственного общества

Рентабельность ЧА определяется по формуле:

- РЧА – рентабельность ЧА

- ЧП – чистая прибыль после налогообложения за период

Пример. На 31.12.2016 г. ЧА в ООО «Дубль» составили 8 млн. рублей.

Прибыль после налогообложения за 2016 год равна 2 млн. рублей.

На 31.12.2017г. ЧА = 11 млн. рублей, ЧА за год = 3 млн. рублей.

Рентабельность ЧА в 2016 году = 2 / 8 х 100% = 25%, в 2017 г.= 3 / 11 х 100% = 27,27%.

Коэффициент оборачиваемости ЧА определяется по формуле:

Пример. В 2016 году выручка от реализации в ООО «Дубль» равна 70 млн. рублей, в 2017 году = 80 млн. рублей.

Коэффициент ЧА в 2016 году равен 70 / 8 = 8,75, в 2017 году 80 / 11 = 7,27. Показатель свидетельствует о небольшом уровне снижения деловой активности в деятельности общества.

Цели и задачи управленческого учёта: кому и когда он нужен

Главная цель управленческого учёта — предоставить руководителям информацию, которая поможет им решить разные управленческие задачи. Например, управленческий учёт помогает:

- определить текущее состояние компании в целом и отдельных направлений деятельности или продуктов;

- разработать долгосрочную стратегию развития и краткосрочный план действий;

- проконтролировать исполнение плана и найти причины расхождений, если фактический результат не соответствует плану;

- проанализировать принятые ранее управленческие решения;

- организовать и улучшить внутренние процессы производства, продаж, маркетинга, логистики, ценообразования и другие;

- установить KPI сотрудникам и оценить их выполнение.

Задачи управленческого учёта можно перечислять бесконечно, потому что у каждой компании они свои. Например, кто-то внедряет учёт, чтобы управлять денежными потоками и контролировать долги, кто-то — чтобы рассчитывать себестоимость продукции и искать точки роста.

Когда компании начинают использовать управленческий учёт? С момента создания бизнеса руководителям нужно получать информацию для принятия решений. Но пока компания небольшая, данные предоставляют нерегулярно и руководитель принимает решения на основании своих наблюдений и информации от бухгалтера, полученной по запросу.

Когда бизнес растёт, руководителю нужно получать всё больше информации. Наступает момент, когда отсутствие системности и регулярности перестаёт устраивать: например, отчёты формируются слишком долго или не отражают важные данные. Тогда компания выстраивает систему управленческого учёта. Появляется человек, ответственный за ведение учёта, — например, финансовый менеджер.

Похожие документы

- Расшифровка к балансовому счету нр 079 (код обозначения 0792)

- Сведения о движении средств на счетах нерезидентов в валюте Российской Федерации

- Сведения о просроченной задолженности по выдаче средств на заработную плату. Форма № 3-ф (месячная)

- Сведения о численности и заработной плате работников. Форма № 1-т (месячная)

- Сведения о численности, заработной плате и движении работников. Форма № 1-т (квартальная)

- Справка о кассовых операциях (приложение № 2 к письму ЦБ РФ от 3 сентября 1994 г. № 113)

- Справка о фактической задолженности по ссудам и остаткам средств на расчетных, депозитных и других счетах юридических и физических лиц

- Срочный отчет о строительстве объектов производственного назначения. Форма 2-кс (стройка) (письмо Госкомстата РФ от 13.03.96 № 24-1-21-483)

- Схема проводок бухгалтерией банка лизинговых операций

- Счет при оформлении оплаты за бронь, проживание и дополнительные платные услуги при отсутствии специальных талонов. Форма № 3-г

- Счет при оформлении оплаты за бронь, проживание и дополнительные платные услуги при отсутствии специальных талонов. Форма № 3-гм

- Сводный акт оценки стоимости основных и оборотных средств (приложение к положению о комиссии по приватизации земли и реорганизации колхоза (совхоза), утв. Минсельхозом РФ 22 января 1992 г.)

- Смета расходов на выполнение (обоснование цены)

- Смета расходов на выполнение работ

- Справка о движении средств финансирования капитальных вложений и других финансовых вложений (утв. Письмом Минфина РФ от 18 февраля 1993 г. № 15 «об отражении в бухгалтерском учете и отчетности средств, используемых на финансирование капитальных

- Схема расчетного баланса коммерческого банка

- Товарный отчет. Форма № 654 (утв.Приказом НКТ СССР от 23.12.1939)

- Форма № инв-16 инвентаризационная опись ценностей и бланков документов строгой отчетности

- Форма № инв-17 акт инвентаризации расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами

- Форма № инв-4 акт инвентаризации товаров отгруженных

✅ Задачник

Сам факт того, что задача записана уже приближает к её выполнению. Учёные доказали, что задачи из списка дел выполняются примерно в три раза чаще, чем любые другие. Кроме того наш мозг прекрасно подходит для того, чтобы о чём-то думать, но не лучшее место для хранения информации. Об этом ещё Дэвид Аллен писал в Getting Things Done.

Свои задачи я веду в Notion, но инструмент не важен: это может быть любой таск-менеджер или даже простой бумажный блокнот. Мне нужно, чтобы у задачи легко было поставить срочность и приоритетность.

Мой задачник показывает все дела на неделю, пару дней вперёд или вообще все таски одним списком. Но главное в нём то, что записать задачу можно буквально за пару секунд со смартфона или компьютера. Так ничего не забывается и всегда под рукой.

Мой список дел похож на детскую раскраску. Красные задачи нужно сделать, зелёные — хочется, потому что они приближают к поставленной цели. Оранжевые задачи повторяются, а ️ чёрные непонятно зачем существуют. Похожую цветовую градацию подсмотрел у Максима Дорофеева в «Пути джедая».

Чистые активы с отрицательным результатом

Бывают случаи, когда в балансе субъекта предпринимательства расчетный размер ЧА на конец финансового года становится меньше нуля. Причины этого негативного явления:

- результат его деятельности в нескольких отчетных периодах привел к значительному размеру убытков, превышающему общую величину всех составляющих его собственного капитала

- в последнем отчетном периоде произошли форс-мажорные события (пожар, наводнения), повлекшие значительные потери его имущества

- к предприятию применены финансовые санкции в большом размере со стороны контролирующих органов, банков, кредиторов

Анализ полученного результата: отрицательное значение

Плохие новости подкрадываются медленно. Вначале ЧА становятся меньше «уставняка» компании. А затем недалеко и до нуля. Отрицательное же значение величины чистых активов говорят о катастрофе.

Если ЧА планомерно снижаются от одного отчетного периода к другому, то можно утверждать, что предприятие не способно генерировать прибыль. Ситуация, аналогичная шахматному «цуг-цвангу» — что ни делай, все ведет к ухудшению положения. Сделки приносят убыток или же не приносят достаточно прибыли, чтобы покрывать постоянные затраты. Когда же ЧА становятся ниже нуля, то это значит, что фирма не способна будет закрыть все свои обязательства без посторонней помощи.

Анализ полученного результата: положительное значение

Для собственников и управляющих оно крайне желательно и в большинстве случаев достижимо. Это нормальное состояние равномерно развивающегося предприятия. Кстати, относительно развития и задолженности здесь, как правило, возникают вопросы.

Например, если фирма проводит агрессивную политику по заимствованиям, означает ли это что показатель ЧА у нее никогда не будет положительным? – Нет, не означает! Предположим, что компания заняла с помощью размещения выпуска облигаций на рынке сумму в 1 млрд. Тогда в ее бухгалтерском балансе, в разделе, посвященном задолженности (скорей всего, долгосрочной) появится цифра 1 млрд. (и это в пассиве). Но компания этот 1 млрд. получила и на свой расчетный счет, что увеличивает на эту сумму ее оборотные активы. Если взглянуть на алгоритм расчета ЧА, то можно понять, что мы увеличили на одну и ту же сумму (на 1 млрд.) два первых члена формулы. Таким образом, итоговый результат останется без изменений. И даже если дальше компания вложит эту сумму в развитие (купит новые станки, например), то это тоже будут активы, только уже в виде основных средств. Результат опять не меняется.

Вывод: не имеет значения, какова суммарная величина кредиторской задолженности предприятия. Главное, чтобы привлекаемые (занимаемые) средства не терялись, а использовались с прибылью. Купленное на заемные деньги оборудование будет изнашиваться и на бумаге (амортизация), и в жизненных реалиях (поломки, расходники). В этом случае размер ЧА будет снижаться все больше от периода к периоду. Плюс к тому, заемные средства имеют свою цену – по ним нужно платить обслуживающие проценты. Т.о., падение ЧА будет ускоряться.

В компактном формате и китайском стиле вышеизложенный совет звучит так: «Занимай ровно столько, сколько сможешь инвестировать».

Привлечение средств через размещение акций. Рассмотрим пример. Допустим, предприятие разместило свои акции и выручило от их реализации тот же самый 1 млрд. В этом случае активы (уставный капитал) вырастают, но пассивы – нет. ЧА компании вырастают на этот самый 1 млрд. Акции, в отличие от облигаций, кредитов и прочих форм долгов, не образуют задолженности (даже если речь идет о привилегированных акциях). Привлеченный через продажу долей (акций) капитал куда более раскован по сравнению с заемным, а руководство фирмы подотчетно только своим акционерам, но только раз в год, однако навсегда. Однако по акциям принято платить дивиденды, сотрудникам нужно платить зарплаты и если привлеченные средства не использовать, вложив с прибылью, то ЧА начнут снижаться и рано или поздно средства закончатся. (Да еще и акционеры превратятся в обманутых вкладчиков. Ситуация с АО «МММ» 1994 года).

Иными словами, если для поддержания ликвидности предприятия руководство приняло решение держать неснижаемый остаток на счете (как некую подушку безопасности), то цена данного решения – упущенная выгода от вложения данной суммы в самый выгодный альтернативный, адекватный с точки зрения рисков, проект.

Есть один уровень, ниже которого величине ЧА лучше не опускаться. Это размер уставного капитала предприятия. Если компания увеличила свой уставный капитал до 1 млрд., а потом потратила его приобретение оборудования, то (как было рассмотрено выше) это не приведет к снижению чистых активов. В момент увеличения уставного капитала они растут на 1 млрд., а при покупке оборудования просто переходят из одной формы в другую без изменения сальдо. Теперь руководство начинает управлять этим оборудованием: на нем производится какая-то продукция и продается с прибавочной стоимостью. Эта прибавка однозначно включает амортизацию и какую-то прибыль. В итоге компания будет иметь растущие чистые активы от периода к периоду. Это пример стратегически правильного управления.

А вот если после инвестирования чистые активы снижаются, то налицо ошибки:

- либо не был учтен некий фактор производства (без которого никак);

- либо был некачественно проанализирован рынок готовой продукции (и нет возможности роста отпускной цены).

И именно поэтому уровень уставного капитала является своеобразным дед-лайном для ЧА. Пересечение этой линии несет в себе сигнал менеджменту: «Ну уж если вы так науправляли, что начинаете проедать то, что собственники внесли в капитал при создании фирмы, то может, стоит задуматься о лучшем применении своих талантов?..»

Общий подход

Для цели расчета чистых активов по балансу важно понимать, что это активы, которые остались бы после погашения всех обязательств. То есть собственные средства предприятия

Законом Порядок определения стоимости чистых активов и конкретные показатели, используемые при исчислении, установлены в приказе Минфина России от 28.08.2014 № 84н (далее – Порядок). Согласно этому документу, размер чистых активов определяют по данным бухучета.

ВНИМАНИЕ Чистые активы ООО и акционерного общества (ОАО/ЗАО/ПАО) рассчитывают по одинаковым правилам (п. 1, 4-6 Порядка)

Величина чистых активов в целом зависит от двух показателей:

1. Стоимости имущества предприятия.

2. Размера обязательств, выполняемых путем использования этого имущества.

Чистые активы и чистая прибыль

Чистые активы анализируются также с другими экономико-финансовыми показателями организации. Так динамика роста чистых активов сопоставляется с динамикой изменения выручки от продаж и чистой прибыли. Выручка от продаж является показателем отражающим эффективность систем продаж и производства предприятия. Чистая прибыль является важнейшим показателем прибыльности деятельности бизнеса, именно за счет нее прежде всего финансируются активы предприятия. Как видно из рисунка ниже, чистая прибыль в 2014 году снизилась, что в свою очередь отразилось на величине чистых активов и финансовом состоянии.

Стоимость чистых активов это? Формула расчета

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

|

Стоимость чистых активов представляет собой разницу между всеми активами и пассивами предприятия. |

В состав активов входят внеоборотные и оборотные активы за исключением задолженности учредителей по взносам в уставной капитал и затрат на выкуп собственных акций. Пассивы включают в себя краткосрочные и долгосрочные обязательства за исключением доходов будущих периодов. Формула расчета имеет следующий вид:

![]()

где:

ЧА – стоимость чистых активов предприятия;

А1 – внеоборотные активы предприятия;

А2 – оборотные активы;

ЗУ – задолженности учредителей по взносам в уставной капитал;

ЗВА – затраты по выкупу собственных акций;

П2 – долгосрочные обязательства

П3 – краткосрочные обязательства;

ДБП – доходы будущих периодов.

Формула расчета чистых активов по балансу

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Бесплатный Экспресс-курс «Оценка инвестиционных проектов с нуля в Excel» от Ждановых. Получить доступ

Рассмотрим как рассчитать чистые активы в балансе предприятия. Их можно определить на основе данных бухгалтерского баланса (Форма №1). Формула имеет следующий вид:

![]()

Вывод

Чистые активы — это свободные средства, которые теоретически останутся в распоряжении собственников компании после продажи активов и расчетов со всеми контрагентами.

Чистые активы ООО всегда должны оставаться больше уставного капитала, в том числе при распределении прибыли и расчётах с участниками, которые выходят из компании.

При снижении чистых активов ООО нужно соответственно уменьшать и уставный капитал. А если чистые активы упадут ниже минимального размера УК в 10 000 рублей — организацию придется ликвидировать. Естественный способ увеличения чистых активов — получать прибыль и оставлять её, полностью или частично, в распоряжении компании.

Но есть и несколько вариантов, которые позволят нарастить чистые активы даже при работе в убыток. Самый универсальный и удобный из них — дополнительный вклад учредителей в имущество компании.

Не тратьте время на задачи, которые не приносят прибыль!

Воспользуйтесь аутсорсингом бухгалтерии — мы возьмём на себя ответственность за ваш бухгалтерский и налоговый учёт.

Узнать подробнее

Собираем новости законодательства, и рассказываем, как именно они повлияют на ваш бизнес. Без сложных бухгалтерских терминов и воды. Подписывайтесь: