Что такое основные финансовые показатели простыми словами

Основные финансовые показатели — это ключевые показатели бизнеса, через которые можно оценить его прибыльность, эффективность и финансовую устойчивость.

Процесс изучения основных финансовых показателей называется «финансовым анализом».

Принято разделять коэффициенты финансового анализа на 4 группы:

- Ликвидности (краткосрочная платежеспособность);

- Финансовой устойчивости (долгосрочная платежеспособность);

- Рентабельности (финансовая эффективность);

- Деловой активности (нефинансовая эффективность);

Первые две группы отражают платёжеспособность предприятия, третья и четвёртая группа — эффективность предприятия.

Как рассчитать ЧОК: примеры

Как рассчитать значение показателя на практике и оценить на его основе финансовое состояние компании? Стоит рассмотреть несколько примеров расчета.

|

Код показателя |

Статья баланса |

|||

|---|---|---|---|---|

|

Оборотные активы |

||||

|

Текущие обязательства |

||||

|

Net Working Capital |

Вывод! В 2015 году величина рабочего капитала возросла. Стремление компании в следующем году более эффективно использовать ресурсы привело к ухудшению ее платежеспособности. В краткосрочной перспективе оно может столкнуться с невозможностью покрытия своих текущих обязательств.

Рисунок 1. Динамика NWC для ПАО «НК «Роснефть» в 2014-2016 гг., млрд руб.

Динамика рабочего капитала показывает потерю нефтяной корпорацией «Роснефть» своей «подушки безопасности» в 2016 году.

|

Код показателя |

Статья баланса |

|||

|---|---|---|---|---|

|

Оборотные активы |

||||

|

Текущие обязательства |

||||

|

Net Working Capital |

Вывод! Величина показателя растет, следовательно, повышается финансовая устойчивость предприятия и его способность отвечать по своим обязательствам в краткосрочном периоде.

Рисунок 2. Динамика NWC для ПАО «Камаз» в 2014-2016 гг., млн руб.

Динамика коэффициента, рассчитанного на основании данных бухгалтерских балансов ПАО «Камаз» за 2015 и 2016 годы, показал его рост. Для столь крупного машиностроительного гиганта, требующего значительного объема ресурсов для обеспечения стабильного функционирования, рост NWC – весьма благоприятная тенденция.

Средние статистические значения коэффициента по годам для предприятий РФ*

| Размер выручки | Значения по годам, отн. ед | ||||||||||

| 2022 | 2021 | 2020 | 2019 | 2018 | 2017 | 2016 | 2015 | 2014 | 2013 | 2012 | |

| Микропредприятия (выручка < 10 млн. руб.) | 0.927 | 0.829 | 0.832 | 0.808 | 0.868 | 0.876 | 0.825 | 0.886 | 0.867 | 0.878 | 0.805 |

| Минипредприятия (10 млн. руб. ≤ выручка < 120 млн. руб.) | 1.077 | 0.994 | 0.937 | 0.930 | 0.913 | 0.872 | 0.899 | 0.860 | 0.882 | 0.908 | 0.851 |

| Малые предприятия (120 млн. руб. ≤ выручка < 800 млн. руб.) | 1.019 | 0.975 | 0.972 | 1.901 | 0.917 | 0.879 | 0.862 | 0.873 | 0.822 | 0.882 | 0.893 |

| Средние предприятия (800 млн. руб. ≤ выручка < 2 млрд. руб.) | 1.033 | 1.000 | 0.948 | 0.948 | 0.948 | 0.933 | 0.896 | 0.912 | 0.934 | 0.869 | 0.885 |

| Крупные предприятия (выручка ≥ 2 млрд. руб.) | 1.054 | 1.047 | 1.061 | 1.020 | 1.084 | 1.060 | 1.071 | 1.111 | 1.063 | 1.062 | 1.088 |

| Все организации | 1.042 | 1.008 | 1.004 | 1.126 | 1.010 | 0.981 | 0.974 | 0.996 | 0.971 | 0.976 | 0.987 |

* Значения таблицы рассчитаны на основании данных Росстата и ФНС (ГИР БО)

Средние численные значения показателя по видам деятельности: коэффициент критической ликвидности по отраслям

Какие факторы влияют на показатель

Ликвидность – достаточно сложный и комплексный показатель. Невозможно сделать все активы ликвидными – компания может влиять только на отдельные факторы.

Среди таких факторов выделяют:

- количество высоколиквидных активов – объем краткосрочных вложений и остатки по счетам;

- количество товаров или продукции на складе, которые можно оперативно и легко реализовать;

- репутация организации, которую определяют потребители, эксперты, партнеры, СМИ;

- уставный капитал предприятия и объем собственного капитала;

- показатель диверсифицированности вложений;

- система управления компанией.

На ликвидность компании влияют как внутренние, так и внешние факторы. Например, если в собственности у фирмы есть акции другой компании, при росте их котировок оборотные активы фирмы будут становиться ликвиднее.

Финансовая устойчивость

Бизнесмены обычно используют не только свои, но и заёмные средства. И это не только кредиты.

Купили товары и сырьё с отсрочкой — значит, заняли у поставщиков. Задолжали по зарплате или налогам — заняли у государства или своих сотрудников. Всё это тоже заёмные средства в обороте компании.

Так вот если заёмных средств слишком много — у компании плохая финансовая устойчивость и бизнес под угрозой. Если вдруг возникнут проблемы с выручкой, фирма не сможет рассчитаться по всем долгам и возникнет риск банкротства.

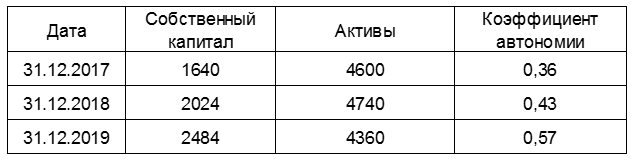

Чтобы оценить финансовую устойчивость бизнеса, нужно рассчитать коэффициент автономии. Это соотношение собственного капитала компании (строка 1300 баланса) к её активам (строка 1600): КА = СК / А

В нашем примере у ООО «Старт» показатели будут такие:

Коэффициент автономии ООО Старт

Коэффициент автономии ООО Старт

Средний норматив КА = 0,5. То есть не меньше половины средств, которые использует компания, должны быть собственными, а не заёмными. Чем ниже коэффициент автономии, тем рискованнее, и получить кредит тоже будет сложнее.

Но и здесь многое зависит от специфики бизнеса.

Торговые компании часто арендуют склады и берут товары под реализацию. Если такой товар пользуется спросом и продаётся с высокой наценкой, торговая фирма может работать и с более низким КА, вплоть до 0,3.

А вот производственные предприятия, напротив, стремятся приобрести помещения и оборудование в собственность. Ведь каждое производство имеет свою специфику, и если вдруг придётся съезжать с арендованного помещения, это надолго парализует бизнес.

Поэтому КА у производственных компаний должен быть выше среднего, вплоть до 0,7 – 0,8, чтобы можно было за счёт собственных ресурсов покрыть дорогостоящие основные средства.

А что, если коэффициент автономии, наоборот, выше нормы?

Банкротство такой компании точно не грозит, долгов-то нет. Но только на собственных средствах далеко не уедешь, и выходит, что компания лишает себя возможности развиваться за счёт привлечённых средств.

ООО «Старт» — торговая компания, поэтому её коэффициент в норме. 0,57 в 2019 году — это даже многовато для торгового бизнеса и можно подумать о том, чтобы привлечь дополнительные заёмные средства для развития.

Как оценивать платежеспособность компании

Хоть мы и обсудили показатели платежеспособности выше, но ориентироваться только на них нельзя. Платежеспособность отражает лишь наличие активов, но не их качество, поэтому ее нужно оценивать в связке с ликвидностью.

Например, в моменте у компании нет нужного количества денег, чтобы покрыть долги, — платежеспособность низкая. Но если есть активы, которые можно быстро продать, то по факту она справится: рассчитается с кредиторами.

И наоборот тоже бывает: вроде в недвижке и оборудовании закопаны миллиарды, но только превратить их обратно в деньги не выходит — ликвидность ужасная.

Чтобы понимать, как на самом деле обстоят дела с деньгами, платежеспособность и ликвидность всегда оценивают в комплексе.

Пример анализа коэффициентов платежеспособности

Пример № 1. Для исследования платежеспособности компании следует провести аналитику ряда коэффициентов, отраженных в таблице ниже.

Анализ платежеспособности ООО «Феникс» в 2016-2018гг

| № п/п | Показатель | Расчет | 2016 год | 2017 год | 2018 год | Абсолютное отклонение (2018/2016) |

| 1 | Собственный капитал, т.р. | П4 | 10 | 10 | 10 | |

| 2 | Наиболее срочные пассивы, т.р. | П1 | 120 | 35 | 35 | |

| 3 | Краткосрочные пассивы, т.р. | П2 | 250 | 240 | 390 | 140 |

| 4 | Долгосрочные пассивы, т.р. | П3 | ||||

| 5 | Внеобротные активы, т.р. | – | 250 | 360 | 425 | 175 |

| 6 | Выручка, т.р. | – | 3936 | 3892 | 2660 | -1276 |

| 7 | Число месяцев периода, мес. | – | 12 | 12 | 12 | |

| 8 | Краткосрочные займы, т.р. | – | ||||

| 9 | Оборотные активы, т.р. | – | 10 | 10 | 10 | |

| Расчетные показатели | ||||||

| 10 | Коэффициент платежеспособности | стр.1/(стр.2+стр.3+стр.4) | 0,040 | 0,028 | 0,024 | -0,016 |

| 11 | Коэффициент собственной платежеспособности | (стр.1-стр.5)/стр.3 | -0,960 | -1,458 | -1,064 | -0,104 |

| 12 | Общая степень платежеспособности | (стр.4+стр.3)/(стр.6/стр.7) | 0,762 | 0,740 | 1,759 | 0,997 |

| 13 | Коэффициент задолженности по кредитам | (стр.4+стр.8)/(стр.6/стр.7) | 0,000 | 0,000 | 0,000 | 0,000 |

| 14 | Степень платежеспособности по текущим обязательствам | стр.3/(стр.6/стр.7) | 0,762 | 0,740 | 1,759 | 0,997 |

| 15 | Коэффициент покрытия текущих обязательств | стр.9/стр.3 | 0,040 | 0,042 | 0,026 | -0,014 |

| 16 | Доля собственного капитала в оборотных активах | (стр.1-стр.5)/стр.9 | -24,000 | -35,000 | -41,500 | -17,500 |

| 17 | Долгосрочная платежеспособность | стр.4/стр.1 | 0,000 |

По таблице можно сделать следующие выводы:

- наблюдается снижение коэффициента платежеспособности на 0,016, что является негативной тенденцией снижения способности погашать свои обязательства перед кредиторами;

- снижение коэффициента собственной платежеспособности на 0,104 является негативной тенденцией снижения способности погашать свои обязательства перед кредиторами;

- рост общей степени платежеспособности на 0,997;

- рост степени платежеспособности по текущим обязательствам на 0,997;

- снижение коэффициента покрытия текущих обязательств на 0,014;

- снижение доли собственного капитала в оборотных активах на 17,5.

Пример № 2. В таблице 13 представлено сравнение рассчитанных коэффициентов с нормативами.

Сравнение коэффициентов платежеспособности с нормативными значениями ООО «Феникс» в 2016-2018гг

| Индикатор | Норматив | 2016 год | 2017 год | 2018 год |

| Коэффициент платежеспособности | >0,5 | зависимость предприятия от внешних источников финансирования, неустойчивость финансового положения | зависимость предприятия от внешних источников финансирования, неустойчивость финансового положения | зависимость предприятия от внешних источников финансирования, неустойчивость финансового положения |

| Общая степень платежеспособности | >2 | низкая платежеспособность | низкая платежеспособность | низкая платежеспособность |

| Долгосрочная платежеспособность | <1 | возможность предприятия расплатиться по долгосрочным займам собственными средствами, снижение рисков инвесторов | возможность предприятия расплатиться по долгосрочным займам собственными средствами, снижение рисков инвесторов | возможность предприятия расплатиться по долгосрочным займам собственными средствами, снижение рисков инвесторов |

| Степень платежеспособности по текущим обязательствам | <3 | предприятие считается платежеспособным | ||

| Коэффициент покрытия текущих обязательств | >2 | низкая способность предприятия рассчитаться по своим долгам перед кредиторами, высокий уровень риска банкротства | низкая способность предприятия рассчитаться по своим долгам перед кредиторами, высокий уровень риска банкротства | низкая способность предприятия рассчитаться по своим долгам перед кредиторами, высокий уровень риска банкротства |

По результатам анализа платежеспособности компании можно сделать вывод о том, что она является низкой и не соответствует требуемым нормативам коэффициентов, что отрицательно характеризует финансовое состояние компании.

Анализируем ликвидность предприятия с помощью относительных показателей

Наряду с абсолютными показателями для оценки ликвидности предприятия рассчитывают и относительные показатели:

1. Коэффициент абсолютной ликвидности (норма денежных резервов; Кабс) определяется как отношение денежных средств и краткосрочных финансовых вложений к сумме краткосрочных долгов предприятия:

Кабс = (ДС + ФВ) / КО,

где ДС — денежные средства (стр. 1250 ф. 1);

ФВ — финансовые вложения (стр. 1170 ф. 1);

КО — краткосрочные обязательства (стр. 1500 ф. 1).

Показывает, какая часть краткосрочных обязательств может быть погашена за счет имеющейся денежной наличности.

Нормативное значение данного коэффициента — > 0,1–0,2 (т. е. ежедневно подлежат погашению 10–20 % краткосрочных обязательств).

2. Коэффициент быстрой (срочной) ликвидности (КБЛ) — отношение денежных средств, финансовых вложений и дебиторской задолженности, платежи по которой ожидаются в течение 12 месяцев после отчетной даты, к краткосрочным обязательствам:

КБЛ = (ДС + ФВ + ДЗ) / КО,

где ДЗ — дебиторская задолженность (стр. 1230 ф. 1).

Характеризует способность компании погашать текущие (краткосрочные) обязательства за счет оборотных активов. Нормативные значения — от 0,7–0,8 до 1.

3. Коэффициент текущей ликвидности (общий коэффициент покрытия долгов; КТЛ) — отношение всей суммы оборотных активов к общей сумме краткосрочных обязательств:

КТЛ = ОА / КО,

где ОА — оборотные активы (стр. 1200 ф. 1).

Коэффициент дает общую оценку ликвидности активов, показывая, сколько рублей текущих активов предприятия приходится на один рубль текущих обязательств. Нормативное значение — > 1.

Результаты расчетов коэффициентов ликвидности ООО «Альфа» за 2013–2016 гг. представлены в табл. 4.

Таблица 4

Расчет коэффициентов ликвидности ООО «Альфа»

|

Показатель |

2013 г. |

2014 г. |

2015 г. |

2016 г. |

Нормативное значение показателя |

|

Коэффициент абсолютной ликвидности |

0,02 |

0,09 |

0,10 |

0,71 |

> 0,1–0,2 |

|

Коэффициент быстрой (срочной) ликвидности |

0,81 |

0,29 |

0,74 |

1,34 |

> 0,7–0,8 |

|

Коэффициент текущей ликвидности |

1,07 |

1,10 |

1,16 |

1,35 |

> 1 |

Вывод

Коэффициент абсолютной ликвидности в 2013–2016 гг. непрерывно растет, что говорит о хорошей тенденции развития предприятия.

Отметим при этом, что значения показателей в 2013 и 2014 гг. не удовлетворяли нормативному значению, т. е. предприятие не могло сбалансировать и синхронизировать приток и отток денежных средств по объему и срокам. А в 2015 и 2016 гг. значения показателей абсолютной ликвидности достигли нормативного значения.

В 2015 г. ежедневно подлежали погашению 10 % краткосрочных обязательств, а в 2016 — 70 %, что является очень хорошим показателем.

Значение коэффициента быстрой ликвидности в 2013 г. — 0,81 (соответствует нормативному значению), а в 2014 — 0,29 (снизился за счет сокращения размера дебиторской задолженности). Зато в 2015 г. предприятию вновь удалось достичь нормативного значения, а в 2016 г. — увеличить его до 1,34. Это свидетельствует о том, что предприятие способно погашать краткосрочные обязательства за счет быстрореализуемых активов.

На протяжении всего исследуемого периода растет значение коэффициента текущей ликвидности (показывает превышение оборотных активов над краткосрочными финансовыми обязательствами, которое обеспечивает резервный запас для компенсации убытков — на данном предприятии этого запаса достаточно для покрытия убытков).

Амплитуда значений и их интерпретация

Получившееся в результате расчета значение СОК может быть положительным, отрицательным или быть равным нулю. Разберемся, что это значит:

Разница показателей

- Если получился ноль, значит, текущие активы фирмы в полном объеме формируются с помощью займов, однако предприятие может расплатиться по всем своим краткосрочным долгам, не прибегая к реализации менее ликвидных ВНА.

- При цифре больше нуля часть собственных средств участвует в образовании ОА. Такое значение показателя желательно и отвечает состоянию равновесия статей баланса.

- Если число отрицательное (т.е. меньше нуля), это означает, что фирме не хватает внутренних источников и даже ее ВНА частично формируются краткосрочными обязательствами. Это не соответствует состоянию равновесия баланса. Такая ситуация в большинстве отраслей экономики говорит о неустойчивости компании в финансовом отношении.

Как видно из приведенных формул, изменение величины рассматриваемого показателя зависит от каждой строки бухгалтерского баланса. Так, например, прирост нераспределенной прибыли вызовет и увеличение суммы СОК. И наоборот, приобретение основных средств, вложение денег в долгосрочные финансовые инструменты уменьшают анализируемый показатель.

Однако получившиеся высокие цифры могут свидетельствовать о том, что компания выбрала неэффективную финансовую стратегию: избегает краткосрочного финансирования, не в полной мере использует кредиторскую задолженность, нерационально распоряжается полученной прибылью.

Анализ доходности предприятия

Устойчивое функционирование предприятия зависит от его способности приносить достаточную прибыль, что оказывает влияние на его платежеспособность.

В целом эффективность деятельности любого предприятия можно оценивать с помощью абсолютных и относительных показателей. С помощью абсолютных показателей можно проанализировать динамику различных показателей прибыли (экономической, бухгалтерской, от продаж, чистой прибыли) за ряд лет. Такие расчеты будут иметь скорее арифметический, чем экономический смысл (если при этом не используются соответствующие способы пересчета в сопоставимые цены).

Относительные показатели практически не подвержены влиянию инфляции, поскольку представляют собой различные соотношения прибыли и вложенного капитала (собственного, инвестированного, заемного и т.д.). Экономический смысл значений этих показателей (их принято называть показателями рентабельности) состоит в том, что они характеризуют прибыль, получаемую с каждого рубля средств (собственных или заемных), вложенных в предприятие.

Используется система показателей эффективности деятельности, среди них остановимся на следующих.

Этот коэффициент показывает, какую прибыль получает предприятие с каждого рубля, вложенного в активы.

Если предприятие ориентирует свою деятельность на перспективу, ему необходимо разработать инвестиционную политику (при этом под инвестированием понимается постоянное и долгосрочное финансирование). Информация о средствах, инвестированных в предприятие, может быть получена по данным баланса как сумма собственного капитала и долгосрочных обязательств или как разность общей суммы активов и краткосрочных обязательств:

Показатель рентабельности инвестиций рассматривается в зарубежной практике финансового анализа как способ оценки «мастерства» управления инвестициями. При этом, поскольку руководство компанией не может влиять на сумму уплачиваемого налога на прибыль, для более точного расчета показателя в числителе используется сумма прибыли до налогообложения.

Акционеры вкладывают в предприятие свои средства в целях получения прибыли от этих инвестиций, поэтому, с их точки зрения, наилучшей оценкой эффективности хозяйственной деятельности является наличие прибыли на вложенный капитал.

Этот коэффициент показывает, какую прибыль имеет предприятие с каждого рубля проданной продукции. Он может быть ориентиром в оценке конкурентоспособности продукции, так как снижение рентабельности реализованной продукции может означать и падение спроса на нее.

Существующая взаимосвязь между показателями рентабельности активов (имущества), оборачиваемостью активов и рентабельностью реализованной продукции может быть предоставлена в следующем виде:

Иначе говоря, прибыль предприятия, полученная с каждого рубля средств, вложенных в активы, зависит от скорости оборачиваемости средств, доли чистой прибыли в выручке от объема продаж и средней стоимости активов. Замедление оборачиваемости может быть вызвано как объективными причинами (инфляцией, разрывом хозяйственных связей), так и субъективными (неумелым управлением запасами товарно-материальных ценностей и состоянием расчетов с покупателями, а также отсутствием их надлежащего учета).

Рассчитаем показатели эффективности использования имущества (табл. 33.2).

Таблица 33.2. Показатели эффективности использования имущества

Выводы

1. Аналитическая работа касается всех сторон финансово-хозяйственной деятельности предприятия. Она заключается в глубоком и всестороннем изучении экономической информации о функционировании анализируемого субъекта хозяйствования для принятия оптимальных управленческих решений.

2. Бухгалтерская отчетность — основной источник информации для анализа финансового состояния и эффективности хозяйственной деятельности

Она является важной информационной базой для широкого круга пользователей, так как знакомит собственников, менеджеров, акционеров и других лиц, связанных с управлением, с имущественным состоянием предприятия

3. По бухгалтерскому балансу определяют финансовый результат работы предприятия в виде наращения собственного капитала за отчетный период. Он свидетельствует о том, сумеет ли предприятие выполнить взятые на себя обязательства перед третьими лицами (инвесторами, кредиторами, покупателями и др.) или у него финансовые трудности.

4. Анализ финансового положения и эффективности хозяйственной деятельности проводится с помощью большого круга показателей, которые служат важным инструментом анализа.

показать содержание

Сущность оборотных средств

Оборотные средства предприятия отличаются определенной сложностью в трактовке их сущности: существует множество концепций и подходов к определению данной экономической категории. Три основных подхода к трактовке понятия оборотных средств определяют их сущность, исходя из их формы, характера оборота либо использования в основной деятельности предприятия.

|

Подход |

Понятие оборотных средств |

Сущность оборотных средств |

|---|---|---|

|

Традиционный подход |

Оборотные средства – это часть капитала, совокупность денежных средств, авансированных для образования и использования оборотных производственных фондов и фондов обращения. |

Понятие оборотных средств приравнивается к понятию оборотного капитала. Оборотные средства, оборотные фонды, оборотный капитал используются как синонимы. |

|

Циклический подход |

Оборотные средства – это возобновляемые активы, необходимые для текущей деятельности и требующие регулярного возобновления или пополнения в течение производственного цикла. |

Экономическая сущность оборотных средств – это возобновляемость в течение хозяйственного цикла. |

|

Учетный подход |

Оборотные средства – это активы, отражаемые во втором разделе бухгалтерского баланса согласно данным учета. |

Нивелируется разница между оборотными «фондами» и «средствами». Оборотные средства используются, служат, либо погашаются в течение 12 месяцев. При этом использование является одномоментным. |

Сложность определения понятия и сущности оборотных средств проявляется в двух аспектах:

- Форма оборотных средств;

- Сфера использования оборотных средств.

Согласно традиционной концепции оборотные средства приравниваются к понятию оборотных активов. В рамках данного подхода оборотные средства, оборотные активы, оборотные фонды и оборотный капитал выступают равноценными понятиями по своему содержанию. При этом оборотные средства существуют не только материальной форме, к которой относятся материалы, полуфабрикаты, сырье, готовая продукция, но и в финансовой, т.е. в виде финансовых вложений, дебиторской задолженности и денежных средствах. Данный подход представляется наиболее объективным и целесообразным для применения на практике.

Циклический подход отражает экономическую сущность оборотных средств:

В рамках хозяйственной деятельности оборотные средства трансформируются сначала в оборотный капитал, затем в оборотные фонды, затем в фонды обращения и снова в оборотные средства.

В соответствии с данным подходом сущность оборотных средств обусловлена их ролью в производственном процессе. В отличие от основных фондов, неоднократно участвующих в процессе производства, оборотные средства функционируют только в одном производственном цикле и независимо от способа производственного потребления полностью переносят свою стоимость на готовый продукт.

Учетная концепция оборотных средств исходит из их внутренней природы и предполагает их единое отражение в качестве оборотных активов без дополнительного распределения по внутренним категориям, но с учетом их различных видов. Различий между средствами и фондами не делается. Основное положение данной концепции:

Оборотные активы используются, служат, либо погашаются в течение 12 месяцев. При этом учитывается, что они используются одномоментно. Например, разовый отпуск в производство материалов или полуфабрикатов, реализация готовой продукции, приобретение за денежные средства сырья и т.д. Данный подход основан на нормативно-учетном отражении оборотных активов в бухгалтерском балансе запасов, НДС по приобретенным ценностям, дебиторской задолженности, финансовых вложений (кроме денежных эквивалентов), денежных средств и денежных эквивалентов, прочих активов, удовлетворяющих признакам оборотных активов. Учетная концепция также отражает и основные принципы анализа оборотных средств, который направлен на оценку их достаточности для обеспечения текущей хозяйственно-экономической деятельности, расчетов, непрерывного процесса производства продукции, а также их оборачиваемости, что позволяет судить о совокупной эффективности использования оборотных средств.

Собственные оборотные средства

Оборотные средства — это категория хозяйствования, определяемая как совокупность оборотных производственных (производительных) фондов и фондов обращения в ценностном (денежном) выражении.

Оборотные средства формируются за счет двух основных источников. К данным источникам относятся собственные, то есть выделенные предприятию при его образовании и пополняемые в дальнейшем, средства и заемные средства. Потребность в последних у предприятия возникает тогда, когда собственных источников становится недостаточно в связи с несовпадением момента отгрузки и момента оплаты товара на предприятии.

Собственные оборотные средства (СОС), или рабочий капитал – это сумма, на которую оборотные активы организации превышают ее краткосрочные обязательства. Данный показатель используется для оценки возможности предприятия рассчитаться по краткосрочным обязательствам, реализовав все свои оборотные активы.

Собственные оборотные средства определяют степень платежеспособности и финансовой устойчивости организации.

Источниками СОС являются:

- уставной капитал;

- резервный фонд фирмы;

- различные финансовые фонды;

- чистая прибыль;

- целевое финансирование и поступление из бюджета и бюджетных фондов.

Собственные оборотные средства рассчитываются по формуле:

Такое же значение можно получить другим способом:

Расчет СОС — это один из первых шагов в анализе финансового состояния предприятия.

Излишек собственных оборотных средств может быть направлен на их прирост в будущем году или изъят вышестоящей организацией. Недостаток собственных оборотных средств покрывается за счет отчислений от прибыли, перераспределения оборотных средств вышестоящей организацией, кредита банка или ассигнованиями из бюджета.

Излишек собственных оборотных средств образуется, когда:

- их величина превышает сумму запасов и затрат;

- в обороте предприятия остается часть сверхплановой прибыли до ее распределения и использования.

При наличии излишка собственных оборотных средств наиболее целесообразно, если он находится на расчетном счете в банке. Размещение его в сверхнормативных запасах материалов и оборудования свидетельствует о неправильном использовании этого излишка.

Превышение наличия собственных и приравненных к ним оборотных средств над общей суммой нормативов показывает излишек собственных оборотных средств. Превышение общей суммы нормативов над наличием собственных и приравненных к ним оборотных средств характеризует имеющийся у предприятия недостаток собственных оборотных средств.

Достаточность у предприятия собственных оборотных средств для финансирования текущей деятельности показывает коэффициент обеспеченности собственными оборотными средствами. Данный показатель рассчитывается по следующей формуле:

Данный коэффициент не имеет распространения в западной практике финансового анализа. В российской практике коэффициент был введен нормативно Распоряжение Федерального управления по делам о несостоятельности (банкротстве) от 12.08.1994 г. N 31-р и ныне не действующим Постановление Правительства РФ от 20.05.1994 г. N 498 «О некоторых мерах по реализации законодательства о несостоятельности (банкротстве) предприятий». Согласно указанным документам, данный коэффициент используется как признак несостоятельности (банкротства) организации. Согласно указанным документам, нормальное значение коэффициента обеспеченности собственными средствами должно составлять не менее 0,1. Следует отметить, что это достаточно жесткий критерий, свойственный только российской практике финансового анализа; большинству предприятий сложно достичь указного значения коэффициента.

Таким образом, наличие собственных оборотных средств, которые могут быть использованы для приобретения материально-производственных запасов, поддержания незавершенного производства и на другие цели обеспечения производственно-хозяйственной и коммерческой деятельности предприятия, является необходимым условием успешной работы предприятия. Собственные оборотные средства предназначены для финансирования текущей деятельности предприятия и характеризуют сумму средств, вложенных в оборотные активы. При отсутствии таких средств предприятие обращается к заемным источникам.

Наглядный пример

Разберем пример расчета на конкретных цифрах. Для этого приведем условные данные отчетности несуществующей компании ООО «Радуга» на 31.12.2016 г. (тыс. рублей):

- 97 415 – ВНА

- 103 480 – ОА

- 61 500 – СК

- 65 103 – ДО

- 74 292 – КФО

Примеры расчета

Проверяем, что сумма активов и пассивов в балансе предприятия равны:

97 415 + 103 480 = 61 500 +65 103 + 74 292 = 200 895

Рассчитаем величину СОК по состоянию на отчетную дату в двух вариантах.

Вариант 1. Предположим, что долгосрочные займы и кредиты направлены на финансирование ВНА компании, что соответствует норме. В этом случае:

- первым способом 61 500 – (97 415 – 65 103)

- вторым способом 103 480 – 74 292 = 29 188

Видно, что по обеим формулам результат получился одинаковый: 29 188 тыс. руб. Если такого не произошло, в расчетах допущена ошибка.

Получилось положительное число. Значит, по этому показателю компания будет считаться финансово устойчивой. Текущие активы в размере 29 188 тыс. руб. финансируются за счет внутренних источников компании. ВНА в сумме 65 103 тыс. руб. формируются с помощью привлеченных внешних долгосрочных источников, остальная часть (32 312 тыс. руб.) – за счет собственных денег.

Вариант 2. За счет долгосрочных обязательств предприятие формирует ОА, что изначально не соответствует норме. Расчеты следующие:

- первым способом 61 500 – 97 415

- вторым способом 103 480 – 74 292 – 65 103

Как видно, показатель отрицательный, составляет –35 915 тыс. руб. Предприятие находится в сложной финансовой ситуации. Собственных средств компании не хватает на формирование ОА, фирма не в состоянии расплатиться по своим текущим долгам, используя только средства в обороте.

Рассмотренные два варианта расчета показывают, что одни и те же данные баланса могут интерпретироваться по-разному и приводить к противоположным результатам

Важно правильно оценить и классифицировать долгосрочные кредиты и займы. Не зная целей и направлений их использования, нельзя верно определить СОК

В реальности весь объем долгосрочных заимствований предприятия не имеет одной цели использования. Поэтому необходимо тщательно анализировать все имеющиеся кредиты.

В целом, для поддержания нормального уровня рассматриваемого показателя, а значит и обеспечения финансовой стабильности компании следует:

- стремиться к получению и увеличению прибыли

- оптимизировать внеоборотные активы предприятия

- следить за размером и качеством дебиторской задолженности

- не допускать использования долгосрочных обязательств для формирования оборотных активов

- поддерживать оптимальную структуру баланса

Эти меры помогут нормальному функционированию предприятия. С помощью показателя можно оценить, способна ли компания расплатиться по своим краткосрочным задолженностям с помощью ликвидных средств.

Напишите свой вопрос в форму ниже

Участие оборотных средств в технологическом процессе

По периодичности участия в цикле изготовления продукции текущие активы делятся на две группы:

- постоянные – не зависят от сезонности или иных внешних изменений деятельности компании. Они представляют ту часть имущества, которая необходима для постоянного функционирования предприятия

- переменные – необходимые для формирования в определенные периоды деятельности, например, при сезонном увеличении выпуска объема товаров

По особенностям планирования выделяют еще две группы текущих активов:

- нормируемые – материальные ценности, необходимые для бесперебойного выпуска продукции. Например, сырье, полуфабрикаты и прочее

- ненормируемые – не влияющие на эффективное использование ресурсов и производственный цикл. Компания не может спрогнозировать их появление со 100% вероятностью. Такими активами считают деньги, задолженность покупателей за товар и так далее

На предприятиях сферы производства преобладают нормируемые ОА, доля которых составляет 85% от их общего объема.

По степени участия выделяют производственные и финансовые оборотные средства. К первой группе относятся материальные ценности, незавершенное производство и готовые товары на складе. Ко второй – задолженность контрагентов за товар и деньги предприятия.

Коэффициент оборотных активов

Чем большее число раз за анализируемый период активы проходят цикл от покупки сырья до погашения задолженности покупателями, тем эффективнее их применение на предприятии. Для оценки эффективности использования рассчитывают коэффициент оборотных активов:

КОА=В/ОА, где В – выручка.

При расчете коэффициента следует брать среднегодовое значение. Для этого нужно взять показатель ОА на начало и на конец периода и разделить на 2:

Показатель выручки берется из отчета о прибылях и убытках:

КОА = 15 891 575 / ((17 741 966 + 11 861 567) / 2) = 1,07 (за 2018 г.)

Чтобы оценить эффективность работы компании, недостаточно просто рассчитать коэффициент. Его необходимо либо проследить в динамике, либо сравнить со среднеотраслевым показателем. Чем выше коэффициент оборотных активов, тем интенсивнее предприятие их использует.

Проследим в динамике. Из прошлой отчетности на 31 декабря 2017 года валовые ОА Селигдара составили 11 861 567 тыс. рублей, на 31 декабря 2016 года 9 959 047 тыс. рублей. Выручка на конец 2017 года была 11 638 005 тыс. Тогда

КОА = 11 638 005 / ((11 861 567 + 9 959 047) / 2) = 1,07 (за 2017 г.)

Т.е. в последние три года компания стабильно использует свои ОА.

Коэффициент сильно зависит от сферы деятельности компании. Например, в торговом предприятии этот показатель будет выше, чем в компании с большой фондоемкостью (т.е. с более весомыми затратами на внеоборотные активы, такими как промышленное оборудование), к которым относится ПАО «Селигдар».