Права работника при нарушении сроков выплаты зарплаты

Денежная компенсация за нарушение срока выплаты зарплаты

За нарушение установленного срока выплаты зарплаты работодатель должен выплатить работнику денежную компенсацию. Компенсация рассчитывается за все время задержки зарплаты. Первым днем задержки является день, следующий за установленной датой выплаты зарплаты. Последним днем — дата фактической выплаты зарплаты.

Размер компенсации должен быть не ниже 1/150 действующей ключевой ставки Банка России от не выплаченных в срок сумм за каждый день задержки, если коллективным, трудовым договором или локальным нормативным актом не установлен больший размер (ст. 236 ТК РФ).

Компенсация начисляется на суммы, полагающиеся работнику уже после удержания НДФЛ. Обязанность выплаты указанной денежной компенсации возникает независимо от наличия вины работодателя.

Право на возмещение морального вреда

Работнику возмещается моральный вред, причиненный в связи с длительной задержкой зарплаты. Моральный вред возмещается в денежной форме в размерах, определяемых соглашением между работником и работодателем.

В случае возникновения спора факт причинения работнику морального вреда и размеры его возмещения определяются судом независимо от подлежащего возмещению имущественного ущерба.

Право на приостановление работы

При задержке выплаты заработной платы на срок более 15 дней вы имеете право приостановить работу на весь период до выплаты задержанной суммы. О приостановлении работы работодателя необходимо известить в письменной форме (ч. 2 ст. 142 ТК РФ).

Рекомендуем получить доказательства извещения работодателя, например, попросив его расписаться на втором экземпляре уведомления о приостановке работ. Если работодатель отказывается это сделать, то уведомление можно направить почтовым отправлением с описью вложения и уведомлением о вручении. В этом случае работу можно приостановить с момента получения уведомления работодателем (Апелляционное определение Московского городского суда от 06.08.2021 года по делу № 33-32052/2021).

В период приостановления работы вы имеете право отсутствовать на рабочем месте. При этом вам нужно будет выйти на работу не позднее следующего рабочего дня после получения письменного уведомления от работодателя о готовности выплатить задержанную заработную плату в день выхода на работу. Время приостановки работы должно быть оплачено исходя из среднего заработка. Кроме того, должны быть выплачены и проценты за задержку выплаты заработной платы.

Следует учитывать, что вы не обязаны выходить на работу, если работодатель только частично погасил задолженность по заработной плате и письменно не уведомил вас о готовности произвести выплату в день вашего выхода на работу. Также в этом случае он не вправе уволить вас за прогул в связи с отсутствием на рабочем месте (Апелляционное определение Московского городского суда от 28.02.2019 по делу № 33-9270/2019).

Некоторые категории работников не имеют права на приостановку работы. К ним относятся:

- сотрудники и работники органов и организаций Вооруженных Сил РФ, других военных, военизированных и иных формирований и организаций, ведающих вопросами обеспечения обороны страны и безопасности государства, аварийно-спасательных, поисково-спасательных, противопожарных работ, работ по предупреждению или ликвидации стихийных бедствий и чрезвычайных ситуаций, правоохранительных органов

- государственные служащие

- работники организаций, непосредственно обслуживающих особо опасные виды производств, оборудования

- работники, выполняющие работы, непосредственно связанные с обеспечением жизнедеятельности населения (энергообеспечение, отопление и теплоснабжение, водоснабжение, газоснабжение, связь, станции скорой и неотложной медицинской помощи). К ним относятся, например, машинисты котельной, обеспечивающей население теплоэнергией (Определение Конституционного Суда РФ от 02.03.2006 № 60-О).

Также не допускается приостановка работ в периоды введения военного или чрезвычайного положения.

Право на увольнение по собственному желанию без предупреждения

Если факт невыплаты зарплаты установлен, в частности, государственной инспекцией труда, профсоюзом, комиссией по трудовым спорам, судом, то вы имеете право уволиться по собственному желанию в любое время, не предупреждая работодателя за 2 недели. Работодатель будет обязан расторгнуть трудовой договор в срок, указанный в вашем заявлении. Если факт невыплаты не установлен, то вы обязаны отработать 2 недели после предупреждения работодателя об увольнении.

Компенсация за задержку выплаты заработка

Согласно ст. 21 ТК РФ работник имеет право своевременно и в полном объеме получать зарплату в соответствии со своей квалификацией, сложностью труда, количеством и качеством выполненной работы. В свою очередь, работодатель в силу ст. 22 ТК РФ обязан выплачивать в полном размере причитающуюся работникам зарплату в сроки, установленные по ТК РФ, коллективному договору, правилам внутреннего трудового распорядка, трудовым договорам (Письмо Минтруда России от 24.05.2018 № 14-1/ООГ-4375).

В статье 136 ТК РФ сказано, что выплата заработка должна производиться не реже чем каждые полмесяца и конкретная дата выплаты должна быть закреплена во внутренних документах работодателя (в правилах внутреннего трудового распорядка, коллективном или трудовом договоре). Причем эта дата не должна быть позднее 15 календарных дней со дня окончания периода, за который начислена заработная плата.

Как видим, Трудовой кодекс не определяет конкретные сроки выплаты заработка, а лишь устанавливает требования о его выплате не реже чем каждые полмесяца и максимально допустимом промежутке времени после окончания отработанного периода (как правило, месяца), в течение которого должна быть выплачена часть заработной платы за этот период. Добавим: если компания установит не конкретную дату выплаты заработной платы, а интервал из нескольких дней, то ей грозит штраф по ч. 1 ст. 5.27 КоАП РФ (см., например, Апелляционное определение Свердловского областного суда от 10.08.2017 № 33а-13285/2017). Аналогичный штраф будет возложен на компанию, если она будет выплачивать заработную плату только один раз в месяц (см., например, Определение Приморского краевого суда от 06.07.2015 по делу № 33-5599) или если интервал между выплатами составит более 15 дней (см., например, Апелляционное определение Ульяновского областного суда от 01.04.2014 по делу № 33-980/2014).

Добавим: при выплате зарплаты за отработанный период нужно выдать сотруднику расчетный листок по форме, утвержденной приказом руководителя организации (ст. 136 ТК РФ, Письмо Минтруда России от 24.05.2018 № 14-1/ООГ-4375), способом (на бумаге или электронно), предусмотренным трудовым или коллективным договором (письма Минтруда России от 23.10.2018 № 14-1/ООГ-8459, от 21.02.2017 № 14-1/ООГ-1560).

Те работодатели (или уполномоченные им в установленном порядке представители), которые осуществили выплату заработка с нарушением предусмотренных внутренними документами сроков, несут ответственность по ТК РФ и иным федеральным законам (ст. 142 ТК РФ). В частности, ст. 236 ТК РФ предусмотрена обязанность работодателя выплатить денежную компенсацию при нарушении им сроков выплаты заработной платы, отпускных и (или) других сумм, причитающихся работнику. При этом обязанность выплаты компенсации не зависит от наличия вины работодателя.

Выплата компенсации производится за каждый день задержки начиная со следующего дня после установленного срока выплаты и заканчивая днем фактического расчета включительно. При этом минимальный размер такой компенсации не может быть ниже 1/150 действующей в период задержки ключевой ставки ЦБ РФ от не выплаченных в срок сумм. А максимальный размер можно установить коллективным или трудовым договором либо локальным нормативным актом.

Если в установленный срок выплата заработка (других сумм) произведена лишь частично, то размер компенсации исчисляется исходя из фактически не выплаченных в срок сумм.

ДК = Сумма выплаты х 1/150 КС х ПП

В трудовом договоре прописано, что зарплата за вторую половину месяца выдается (перечисляется) 10-го числа следующего месяца. Соответственно, в ноябре выплата зарплаты должна быть произведена 9-го числа. Но по факту зарплата за вторую половину октября Кузнецову С. А. в размере 31 768 руб. была выплачена лишь 16 ноября. Локальными актами работодателя не предусмотрен повышенный размер компенсации за задержку выплаты заработка.

Количество дней просрочки составило 7 дней.

С 17.09.2018 действует ключевая ставка ЦБ РФ – 7,5% (Информация ЦБ РФ от 14.09.2018).

Таким образом, компенсация, подлежащая выплате Кузнецову С. А., будет равна 111,2 руб. (31 768 руб. х 7,5%/150 х 7 дн.).

Учет в 1С

В 1С: Бухгалтерия ред. 3.0 ограниченный зарплатный блок. Специального документа для оформления начисления компенсации за задержку заработной платы в программе не предусмотрено. Используйте документы:

- Операция, введенная вручную — для начисления компенсации, НДФЛ и взносов;

- Операция учета НДФЛ — для отражения компенсации в регистрах и отчетности по НДФЛ;

- Операция учета взносов — для отражения компенсации в регистрах и отчетности по страховым взносам.

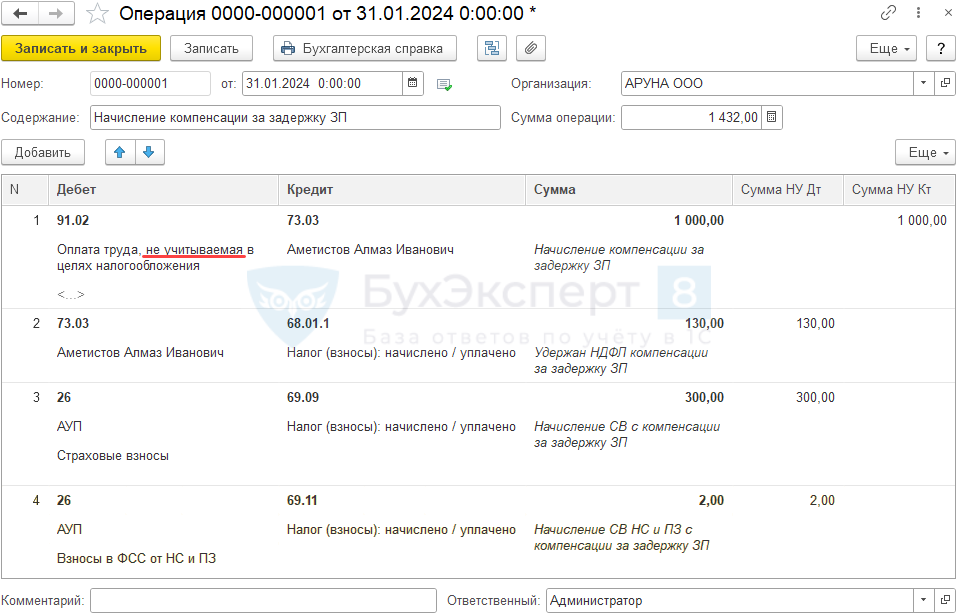

Начисление компенсации за задержку зарплаты, НДФЛ и СВ

Сумму компенсации за задержку зарплаты, НДФЛ и СВ рассчитайте вручную.

Начисление компенсации за задержку зарплаты оформите документом Операция, введенная вручную в разделе Операции.

Заполнение документа:

Строка 1:

-

Дебет

Субконто 1 — статья справочника Прочих доходов и расходов со снятым флажком Принимается к налоговому учету (например, предопределенная статья Оплата труда, не учитываемая в целях налогообложения);

— 91.02 «Прочие расходы»:

-

Кредит

Субконто 1 — сотрудник, которому начислена компенсация;

— 73.03 «Расчеты по прочим операциям» (компенсация за задержку зарплаты не относится к расходам на оплату труда):

- Сумма — сумма компенсации (в нашем примере — 1 000 руб.);

- Сумма НУ Дт — не заполняется;

- Сумма НУ Кт — заполнятся автоматически.

Строка 2:

-

Дебет

Субконто 1 — сотрудник, которому начислена компенсация;

— 73.03 «Расчеты по прочим операциям»:

-

Кредит

Субконто 1 — Налог (взносы): начислено / уплачено;

— 68.01.1 «НДФЛ исчисленный налоговым агентом»:

- Сумма — сумма НДФЛ (в нашем примере — 130 руб.);

- Сумма НУ Дт — заполнятся автоматически;

- Сумма НУ Кт — не заполняется.

Строка 3:

-

Дебет — 26 «Общехозяйственные расходы» (в нашем примере компенсация начисляется на тот же счет, что и основная зарплата работника):

- Субконто 1 — сотрудник, которому начислена компенсация;

- Субконто 2 — подразделение (при учете по подразделениям);

- Субконто 3 — статья с видом Страховые взносы.

-

Кредит

Субконто 1 — Налог (взносы): начислено / уплачено;

— 69.09 «Страховые взносы по единому тарифу»:

- Сумма — сумма взносов (в нашем примере — 300 руб.);

- Сумма НУ Дт — заполнятся автоматически;

- Сумма НУ Кт — не заполняется.

Строка 4:

-

Дебет — 26 «Общехозяйственные расходы» (в нашем примере компенсация начисляется на тот же счет, что и основная зарплата работника):

- Субконто 1 — сотрудник, которому начислена компенсация;

- Субконто 2 — подразделение (при учете по подразделениям);

- Субконто 3 — статья с видом Прочие расходы;

-

Кредит

Субконто 1 — Налог (взносы): начислено / уплачено;

— 69.11 «Расчеты по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний»:

- Сумма — сумма взносов (в нашем примере — 2 руб.);

- Сумма НУ Дт — заполнятся автоматически;

- Сумма НУ Кт — не заполняется.

Сумма компенсации не включается в ведомость на выплату зарплаты, перечислите ее отдельным платежным поручением.

В декларации по налогу на прибыль затраты на путевки отражаются:

- Лист 02 Приложение N 2: PDF

- стр. 040 «Косвенные расходы – всего» — общая сумма взносов:

Отражение в отчетности СВ и НДФЛ

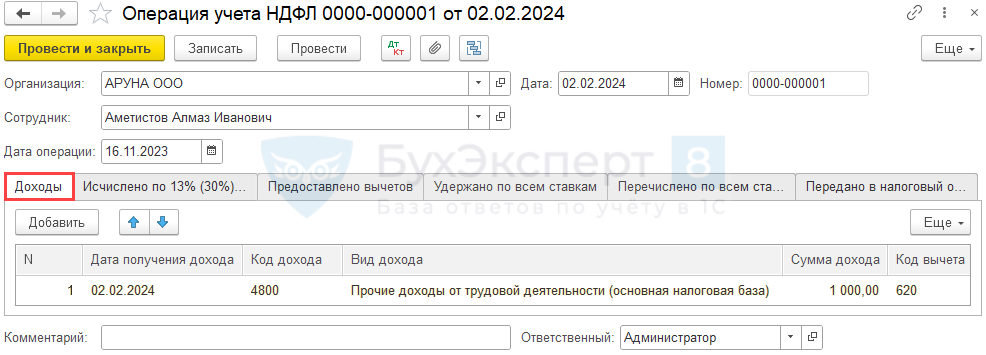

Отразите доход по НДФЛ в документе Операция учета НДФЛ (Зарплата и кадры — НДФЛ — Все документы по НДФЛ):

Вкладка Доходы:

- Дата получения дохода — дата фактического получения дохода (дата выплаты);

- Код дохода — выбирается из справочника Виды доходов НДФЛ (по компенсации — 4800);

- Вид дохода — Прочие доходы от трудовой деятельности (основная налоговая база);

- Сумма дохода— общая сумма дохода (в нашем примере — 1 000 руб.).

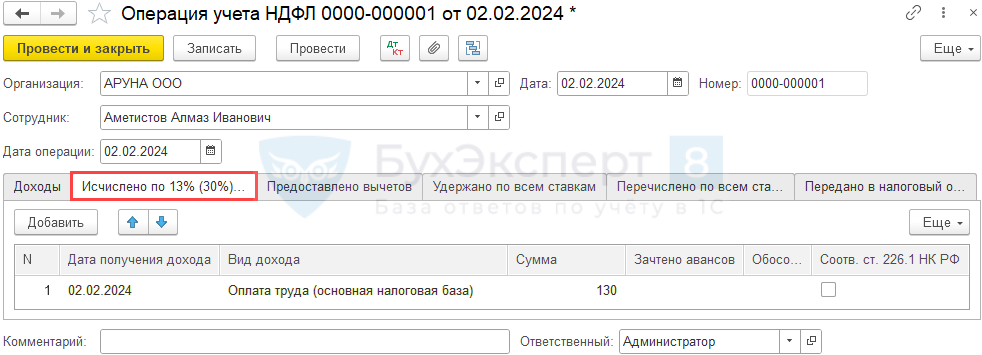

Вкладка Исчислено по 13% (30%) кроме дивидендов:

Сумма— сумма исчисленного НДФЛ (в нашем примере — 130 руб.).

После удержания и перечисления НДФЛ заполните .

не заполняется, сведения об уплате в регистрах по НДФЛ заполнятся при проведении регламентной операции Зачет авансов по единому налоговому счету в процедуре Закрытие месяца.

Сумма компенсации отразятся в Расчете 6-НДФЛ за 1 квартал: PDF

- Раздел 1 — после выплаты;

- Раздел 2 — в периоде начисления.

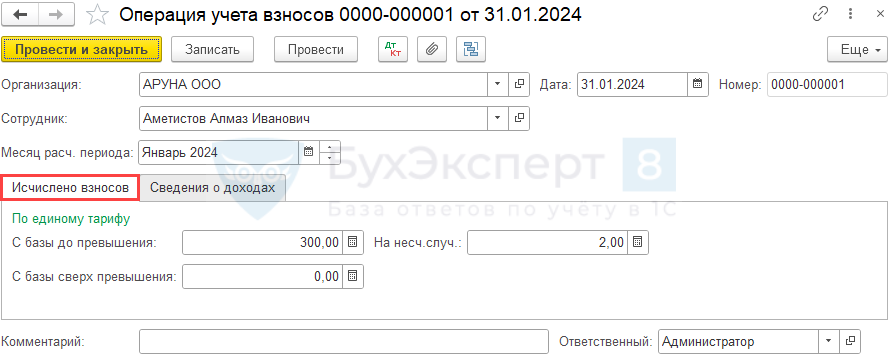

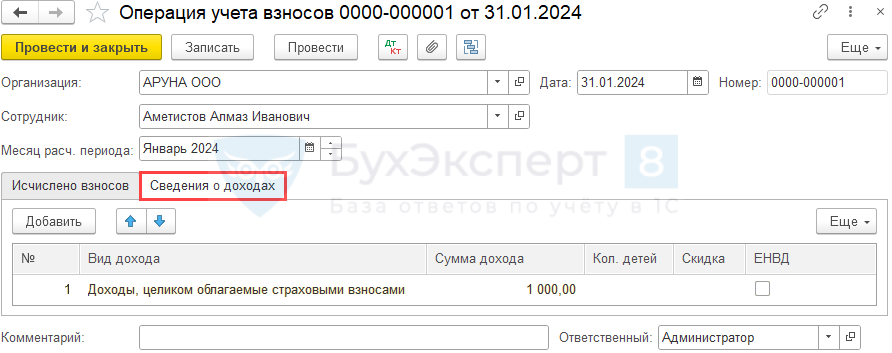

Заполните документ Операция учета взносов:

Месяц расч. периода — месяц начисления компенсации.

На вкладке Исчислено взносов заполните информацию о СВ с компенсации:

- С базы до превышения — по единому тарифу (в нашем примере — 300 руб.);

- На несч.случ. — на НС и ПЗ (в нашем примере — 2 руб.).

На вкладке Сведения о доходах:

- Вид дохода — Доходы, целиком облагаемые страховыми взносами;

- Сумма дохода — сумма компенсации (в нашем примере — 1 000 руб.)

Сумма компенсации отразятся в РСВ за 1 квартал:

- Раздел 1 (Подраздел 1) — база и взносы; PDF

- Раздел 3 — по физлицу.

Подписывайтесь на наши YouTube

и Telegram чтобы не

пропустить важные изменения 1С и законодательства

Обложение компенсацией НДФЛ и страховыми взносами

Компенсация, которая выдается работнику при задержке оплаты труда, не подлежит обложению НДФЛ (пункт 3 статьи 217 НК). Правило действует при выплате минимальной компенсации и если повышенная ставка компенсации предварительно документально оформляется работодателем.

Когда же повышенную ставку выплачивают без ее фиксации в договорах (коллективном, трудовом), то налог должен выплачиваться. Перед вычетом НДФЛ с компенсируемой суммы отнимается необлагаемая часть 1/150 ставки (по каждому из просроченных дней выплаты). Подобная позиция отражена в пункте 2 письма №03-04-05-01/450 (Минфин).

Схема уклонения от налога, когда организация завышает компенсационные суммы и намеренно задерживает оплату для получения скрытой зарплаты без вычета НДФЛ, не работает, о чем свидетельствует судебная практика.

Относительно страховых взносов позиции Минфина и судов расходятся.

Первые настаивают на необходимости оплаты страховых взносов с компенсаций, полагая, что взносами облагаются все выплаты, связанные с трудовыми отношениями. Свою позицию они закрепляют статьей 422 НК, где выплаты по задержкам зарплаты не определены как необлагаемые суммы (Письмо №03-15-06/16239 от 21 марта 2017).

Суды придерживаются другого мнения и уверены в том, что компенсация не входит в оплату труда, а значит, не относится к выплатам в рамках трудовых отношений. Компенсацию они считают материальной ответственностью работодателя. Судами указывается, что в списке, не облагаемом страховыми взносами, содержится пункт «компенсационных выплат при исполнении трудовых обязанностей».

Подобное разногласие приводит к конфликтам на практике – налоговые упорно штрафуют при невыплате взносов, а суды все отменяют.

Учитывая небольшое значение страховых взносов, следует изначально задуматься о целесообразности инициации судебного рассмотрения. Но каждый решает сам за себя. Большинство все же платит, желая сохранить собственные нервы и исключить конфликты с налоговой службой.

Связанные с трудовым правом вопросы, всегда требуют особого внимания. Иногда самостоятельно решить вопрос не удается. В таком случае правильным будет привлечь профильного юриста и получить консультацию в области трудового права. Все что необходимо – задать вопрос в специальную форму. При необходимости задаются уточняющие вопросы. Клиент сам выбирает, продолжать ли дальнейшее сотрудничество с юристом на платной основе или нет.

Москва +7(499) 325-45-68

Санкт-Петербург +7(812) 467-40-78

Бесплатная консультация 7(800) 350-23-68

Письмо Федеральной налоговой службы от 26 января 2023 г. N БС-4-11/850@ Об обложении НДФЛ сумм компенсации за несвоевременную выплату заработной платы, взысканной на основании решения суда с организации-работодателя

7 февраля 2023

Федеральная налоговая служба по вопросу обложения налогом на доходы физических лиц сумм компенсации за несвоевременную выплату заработной платы, взысканной на основании решения суда с организации-работодателя, сообщает следующее.

В соответствии со статьей 164 Трудовым кодексом Российской Федерации (далее — Трудовой кодекс) компенсации представляют собой денежные выплаты, установленные в целях возмещения работникам затрат, связанных с исполнением ими трудовых или иных обязанностей, предусмотренных Трудовым кодексом и другими федеральными законами.

На основании статьи 236 Трудового кодекса при нарушении работодателем установленного срока соответственно выплаты заработной платы, оплаты отпуска, выплат при увольнении и (или) других выплат, причитающихся работнику, работодатель обязан выплатить их с уплатой процентов (денежной компенсации) в размере не ниже одной стопятидесятой действующей в это время ключевой ставки Центрального банка Российской Федерации от не выплаченных в срок сумм за каждый день задержки начиная со следующего дня после установленного срока выплаты по день фактического расчета включительно.

Выплата денежных компенсаций работникам при нарушении работодателем установленного срока выплаты заработной платы относится к мерам материальной ответственности работодателя за нарушение договорных обязательств перед работниками и не является возмещением затрат работников, связанных с исполнением ими трудовых обязанностей.

Согласно пункту 1 статьи 210 Налогового кодекса Российской Федерации (далее — Кодекс) при определении налоговой базы по налогу на доходы физических лиц (далее — НДФЛ, налог) учитываются все доходы налогоплательщика, полученные им как в денежной, так и в натуральной форме, или право на распоряжение которыми у него возникло, а также доходы в виде материальной выгоды, определяемой в соответствии со статьей 212 Кодекса.

Перечень доходов, не подлежащих обложению НДФЛ, содержится в статье 217 Кодекса.

В соответствии с пунктом 1 статьи 217 Кодекса не подлежат обложению НДФЛ, если иное не предусмотрено данным пунктом, все виды компенсационных выплат, установленных законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления (в пределах норм, установленных в соответствии с законодательством Российской Федерации), связанных, в частности, с исполнением налогоплательщиком трудовых обязанностей.

Учитывая, что компенсация работникам при нарушении работодателем установленного срока выплаты заработной платы за нарушение договорных обязательств перед работниками не является возмещением затрат работников, связанных с исполнением ими трудовых обязанностей, то такая компенсация подлежит обложению НДФЛ в установленном порядке.

В случае, если организация — налоговый агент при выплате работникам указанной компенсации по каким-либо причинам не исчислила и не удержала сумму НДФЛ, то после выявления данного факта организация обязана удержать НДФЛ при выплате указанным лицам текущих доходов в денежной форме и перечислить соответствующую сумму налога в бюджет.

Вместе с тем, при невозможности в течение налогового периода удержать у налогоплательщика исчисленную сумму налога налоговый агент (например, в случае увольнения работника) на основании пункта 5 статьи 226 Кодекса (в редакции Федерального закона от 28.12.2022 N 565-ФЗ) обязан в срок не позднее 25 февраля года, следующего за истекшим налоговым периодом, в котором возникли соответствующие обстоятельства, письменно сообщить налогоплательщику и налоговому органу по месту своего учета о невозможности удержать налог, о суммах дохода, с которого не удержан налог, и сумме неудержанного налога.

Согласно пункту 6 статьи 81 Кодекса при обнаружении налоговым агентом в поданном им в налоговый орган расчете факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению или завышению суммы налога, подлежащей перечислению, налоговый агент обязан внести необходимые изменения и представить в налоговый орган уточненный расчет.

В этой связи, организация — налоговый агент обязана представить уточненные расчеты сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), за соответствующие периоды.

Данная позиция согласована с Департаментом налоговой политики Министерства финансов Российской Федерации (письмо от 28.12.2022 N 03-04-07/128967).

Доведите указанное письмо до нижестоящих налоговых органов.

| Действительныйгосударственный советникРоссийской Федерации2 класса | С.Л. Бондарчук |

Как рассчитать компенсацию за задержку заработной платы

При расчете нужно правильно определить сумму задолженности, срок задержки выплаты и ключевую ставку ЦБ, которая действовала в период просрочки.

Какую сумму задолженности брать для расчета компенсации. Учитывается сумма, которую сотрудник должен был получить на руки, но не получил. Поэтому из задолженности нужно вычесть НДФЛ и другие удержания, например долги по исполнительным листам, алименты.

п. 4 ст. 226 НК РФ — особенности исчисления налога

Предположим, зарплата сотрудника за первую половину месяца — 20 тысяч рублей. Значит, на руки за вычетом 13% НДФЛ он получает 17 400 рублей. От этой суммы и рассчитывается компенсация за задержку.

Какой размер (процент) за каждый день задержки использовать. Компенсация начисляется в размере 1/150 ключевой ставки ЦБ РФ за каждый день задержки платежа. Это минимальное значение, но можно и больше, если работодатель прописал более высокую ставку в правилах внутреннего трудового распорядка, трудовом или коллективном договоре.

Если хитрый работодатель и доверчивый работник договорятся, что компенсация не начисляется или начисляется в меньшем размере, чем положено по трудовому кодексу, такое условие будет недействительным.

ст. 8 ТК РФ — локальные нормативные акты, содержащие нормы трудового права

Также повышенная ставка может быть прописана в региональном, межрегиональном, отраслевом или территориальном соглашении. Если организация присоединилась к такому соглашению, она обязана соблюдать его условия.

Что такое ключевая ставка и чему она равна. Это ставка, по которой Центробанк дает деньги в долг банкам. Банки берут эти деньги и передают их людям и организациям в качестве кредитов, но под более высокий процент.

Низкая ключевая ставка стимулирует экономику, но провоцирует рост цен и усиливает инфляцию. Высокая — тормозит экономику, зато замедляет инфляцию. Центральный банк ищет баланс: повышает или понижает ключевую ставку исходя из экономической ситуации в стране.

Как считать количество дней задержки. Просрочка начинается со следующего календарного дня после даты, когда работник должен был получить выплату. А заканчивается в день погашения долга.

Например, сотрудник должен был получить зарплату 15 июля, а получил 15 августа. Первым днем просрочки будет 16 июля, а последним — 15 августа. Срок просрочки — 31 день.

Какую формулу выбрать. В соответствии с трудовым кодексом минимальная компенсация рассчитывается так:

Компенсация = Сумма задолженности × Количество дней просрочки × 1/150 ключевой ставки ЦБ

Если работодатель и работник договорились о повышенной компенсации, зафиксировали это документально, то применяются условия такого соглашения. Тогда компенсация считается так:

Компенсация = Сумма задолженности × Количество дней просрочки × Согласованная процентная ставка за просрочку

Пример расчета № 1. В организации зарплата выплачивается ежемесячно двумя частями: 25 числа текущего месяца — зарплата за первую половину месяца, 10 числа следующего месяца — окончательный расчет.

Оклад сотрудника — 100 тысяч рублей. Первая часть, 50 тысяч рублей, выплачена с задержкой — не 25 января 2021 года, а 1 февраля. Просрочка составила 7 дней.

Сумма к выплате на руки:

50 000 Р – 13% НДФЛ = 43 500 Р

Ключевая ставка в указанный период — 4,25% годовых. Считаем компенсацию:

43 500 Р × 7 дней × 4,25% × 1/150 = 86,28 Р

Пример расчета № 2. Если во время просрочки ключевая ставка менялась, нужно считать компенсацию до даты изменения и после, а потом сложить.

Организация задержала часть зарплаты — 50 тысяч рублей. Должна была перечислить 10 июля 2020 года, а перевела 31 июля. До 27 июля 2020 года ключевая ставка была 4,50% годовых, а потом — 4,25% годовых.

Сумма к выплате на руки:

50 000 Р – 13% НДФЛ = 43 500 Р

Просрочка до 27 июля — 16 дней. Ключевая ставка в указанный период — 4,50% годовых. Просрочка с 27 июля до 31 июля включительно — 5 дней. Ключевая ставка в указанный период — 4,25% годовых.

Компенсация до 27 июля:

43 500 Р × 16 дней × 4,50% × 1/150 = 208,80 Р

Компенсация с 27 июля:

43 500 Р × 5 дней × 4,25% × 1/150 = 61,63 Р

208,80 Р + 61,63 Р = 270,43 Р

Если считать самостоятельно не хочется, можно воспользоваться калькулятором.