Форма расчетного листка по заработной плате

В 2013 году унифицированная форма документа была отменена. То есть организациям дали возможность самостоятельно разработать и утвердить свой вариант документа, который учитывает особенности и специфику деятельности конкретно их юридического лица.

Отмена стандартной формы не является основанием для отказа в выдаче квитка сотрудникам! Это прямое нарушение ст. 136 ТК РФ, за которое предусмотрена административная ответственность.

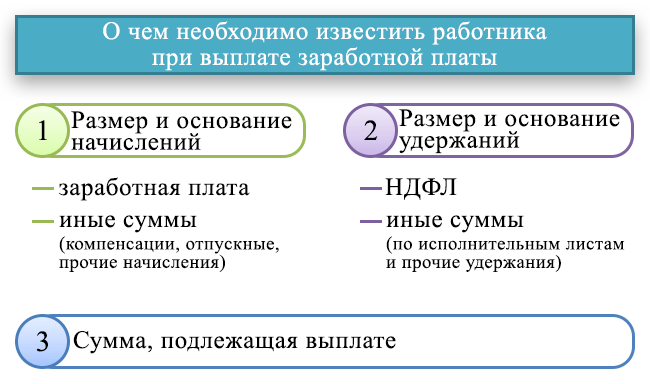

Утвердите индивидуальную форму бланка в учетной политике предприятия или отдельным приказом руководителя. Проследите, чтобы бланк содержал обязательную информацию:

- Наименование предприятия.

- Период (обычно равен календарному месяцу).

- Информация о работнике. Здесь пропишите должность, ФИО, подразделение и табельный номер сотрудника.

- Информация о расчетах. Удобнее всего представить виде таблицы, которую разделите на следующие части:

- доходы: здесь необходимо указать исчерпывающие сведения обо всех начисленных доходах работника (оклад, стимулирующие и компенсационные выплаты, пособия, отпускные, надбавки, совмещения и прочее);

- удержания: включите в эту часть таблицы НДФЛ, удержание по исполнительным листам, профсоюзные взносы, алименты, добровольные взносы в НПФ и прочее;

- выплаты: укажите даты и суммы перечислений, проведенных в конкретном периоде, авансы, компенсации на питание или сотовую связь, оплату больничного или отпускных в межрасчетный период;

- «Задолженность» или «К выплате»: итоговая табличная часть, в которой посчитана разница между начисленными доходами и произведенными выплатами.

Самостоятельно разрабатывая квиток, вы можете добавить иную информацию. Например, сведения о суммах вычетов по иждивенцам и не только.

Порядок выдачи расчетных листков по заработной плате

Порядок выдачи расчетных листков по заработной плате ТК РФ не установлен, этот вопрос решается на локальном уровне.

Письмом Минтруда РФ от 18.03.2010 № 739-6-1 подтверждается необходимость закрепления в локальных нормативных актах сроков и способов выдачи расчетных листков, в том числе при перечислении ЗП на счета работников, открытых в банке. Невыдача листка, в том числе при перечислении ЗП на карту работника является нарушением трудового законодательства (письмо Минтруда РФ от 23.10.2018 № 14-1/ООГ-459.)

Особенности выдачи расчеток в следующем:

- Согласно письму Минтруда России от 26.02.2015 № 17-3/В-83 ученический договор трудовым не является, так же как и выплаты по нему — оплатой труда. Поэтому выдавать расчетный листок работодатель не обязан.

- Сколько раз должна осуществляться выдача расчетного листка по заработной плате в случае перечисления или выплаты денег 2 раза в месяц (аванс и расчет), можно определить исходя из правил удержания НДФЛ.

Согласно п. 3 ст. 226 Налогового кодекса РФ НДФЛ исчисляется в дату фактического получения дохода, т. е. зарплаты. Такой датой является последний день месяца (п. 2 ст. 223 НК РФ).

При выплате аванса невозможно точно указать основание и сумму удержания налога, т. к. месяц еще не кончился, поэтому выдавать расчетку не имеет смысла.

ОБРАТИТЕ ВНИМАНИЕ! Когда выдаются расчетные листы по заработной плате, а когда сама зарплата, устанавливается отдельными положениями локального акта. Эти дни могут как совпадать, так и нет.

Как правильно хранить расчетные листки

Согласно установленным правилам при наличии электронного документооборота расчетные листки должны храниться на предприятии не меньше 5 лет – это необходимо для проведения финансовых проверок и выяснения всех вопросов по зарплате сотрудников. Если же на предприятии нет лицевых счетов, и деньги персоналу выдаются наличными в кассе, хранить расчетные листки необходимо в архиве в течение 75 лет. В дальнейшем эта информация может потребоваться при начислении пенсии сотрудников.

Законодательство предусматривает ответственность за отсутствие расчетных листков на предприятии или их неправильное заполнение. При выявлении подобных нарушений индивидуальному предпринимателю грозит штраф в размере до 5000 рублей, а для юридического лица размер штрафа может быть повышен до 50000 рублей.

Работодатель должен позаботиться о том, чтобы финансовая документация на предприятии поддерживалась в полном порядке. В дальнейшем это поможет избежать не только штрафов от налоговых органов и иных проверяющих организаций, но и претензий от сотрудников. При выявлении повторных нарушений штрафные санкции окажутся еще более серьезными, и это приведет к неприятным последствиям для организации.

Расшифровка кодов и образец

Кодировки доходов в расчетном листке могут быть двух типов: общепринятые в отчетности по НДФЛ либо принятые внутри организации. Во втором случае персонал должны ознакомить с расшифровками таких кодировок любым из следующих способов:

- рядом с кодом указать расшифровку;

- в коллективном договоре перечислить действующие кодировки и их расшифровку.

А вот расшифровки, принятые в отчетности по НДФЛ:

| Код | Расшифровка |

| 2000 | Начисленная зарплата за выполнение трудовых обязанностей. |

| 2012 | Отпускные выплаты. |

| 2002 | Выплата премии. |

| 2014 | Выходное пособие. |

| 2300 | Пособие по временной нетрудоспособности (больничные). |

| 2530 | Зарплата в натуральном выражении. |

| 2720 | Стоимость врученных подарков. |

| 2762 | Материальная помощь при рождении ребенка или усыновлении. |

| 1010 | Выплаченные дивиденды. |

| 2010 | Выплаты по договору ГПХ. |

В некоторых организациях коды доходов не пишут, а сразу пишут вид. В этом случае расчетный лист выглядит так.

Для кого необходимо делать расчетный лист

Расчетный листок нужно выдавать всем наемным сотрудникам, оформленным по трудовым договорам. Получить документ должны и сезонники, и совместители, и временные работники.

Есть только одно исключение: нулевые доходы. То есть если за прошедший месяц сотрудник ничего не заработал, то и выдавать ему документ не нужно.

Соответственно, если работник находится в декрете или в продолжительном административном отпуске, то бухгалтерии и кадровикам не нужно тратить время, чтобы в течение нескольких месяцев отправлять расчетку с нулевыми начислениями.

Расчетные листки также не нужно составлять для работников на договорах ГПХ. Если следовать норме закона, они не сотрудники компании, а наемные специалисты, которые оказывают услуги. Более того, выдача расчетного листка коллеге на договоре ГПХ влечет за собой риск переквалификации отношений из гражданско-правовых в трудовые.

Когда и как выдают расчетный листок

Зарплату выплачивают как минимум два раза в месяц, однако расчетный листок сотрудники должны получать при окончательном расчете. К примеру, в вашей организации выдают зарплату два раза в месяц: 20 числа — за первую половину месяца (аванс) и 5 числа следующего месяца — за оставшийся период (зарплата). Значит, расчетный лист работодатель выдаст вам в день получения зарплаты.

Когда сотрудник увольняется, документ выдается в последний рабочий день, после того как работодатель окончательно рассчитает выплату.

Расчетный лист касается только заработной платы, поэтому формировать его для выдачи, например, отпускных не нужно.

Как передать работнику расчетный лист

ТК РФ не регламентирует, как именно организации должны передавать документ сотрудникам, но есть позиция Минтруда. Ведомство разрешает выдавать электронную версию расчетного листа по электронной почте, в системе кадрового электронного документооборота или в личном кабинете корпоративного портала. Правда, это положение обязательно должно быть указано в трудовом договоре или в других коллективных внутренних нормативных документах.

Расчетный листок — личные данные сотрудника. Поэтому доступ к нему имеют только лица, под подпись ознакомленные, что эта информация — конфиденциальная. Обычно это бухгалтеры и кадровые специалисты. Они же должны убедиться, что информация о выплатах конкретного сотрудника не попадет другим коллегам.

Должен ли работодатель подтверждать, что выдал расчетный лист

Трудовой кодекс не требует от работодателей подтверждения, что сотрудники получили расчетные листы, то есть не требуется вести учетный журнал, когда и кто их получил. Но при этом есть наказание, если работник не получает информацию о заработной плате.

Чтобы в будущем избежать этого наказания, во многих организациях все-таки просят сотрудников подписываться в учетном журнале или на втором экземпляре расчетного листка. Это нормально.

Как направить расчетный лист по электронной почте

Компания вправе установить, что работники будут получать листки по электронной почте. Этот способ пропишите в том локальном нормативном акте, который утвердил форму. Так рекомендует Роструд в письме от 27.12.2016 № ПГ/36563-6-1.

Порядок извещения нужно закрепить в одном из документов:

- в трудовом договоре;

- коллективном договоре;

- локальном нормативном акте работодателя.

Формулировка в договоре может быть такая:

«Работодатель в день выплаты зарплаты за вторую половину месяца высылает на корпоративный адрес электронный почту работника листов по форме, который установлен в приложении X к настоящим Правилам».

Общий алгоритм настройки

Основные шаги по настройке рассылки:

- Создать в ЗУП 3.1 системную учетную запись (Администрирование – Органайзер – Почта – Настройка системной учетной записи). Она необходима для отправки писем из программы.

- Ввести адреса электронной почты для Сотрудников (Кадры – Сотрудники – Личные данные – Email).

- Настроить новую Рассылку отчетов (Администрирование – Печатные формы, отчеты и обработки – Рассылки отчетов) для отправки сотрудникам расчетных листков.

- Выполнить рассылку отчетов.

Разберем настройку рассылки в программе.

Шаг 1. Настройка учетной записи электронной почты

Для того чтобы отправлять из программы расчетные листки, выполним настройку системной учетной записи. Укажем Адрес почты и введем пароль, установленный для входа в электронную почту. Остальные настройки будут заполнены автоматически:

- Флажки Для отправки писем и Для получения писем установлены – это означает, что по выбранному адресу электронной почты можно вести двусторонний обмен письмами. Для рассылки расчетных листков достаточно флажка Для отправки писем, флажок Для получения писем можно сбросить.

- Имя отправителя можно указать произвольное – так сотрудники будут видеть наименование отправителя в полученных письмах.

После завершения настройки учетной записи будет оправлено тестовое письмо на указанный адрес электронной почты.

Заполним адреса электронной почты для сотрудников в разделе Личные данные (Кадры – Сотрудники).

Шаг 3. Настройка рассылки расчетных листков

Создадим новую Рассылку отчетов для отправки расчетных листков сотрудникам. Основные параметры рассылки:

- Наименование – это тема входящего письма.

- Порядок отправки отчета выберем Свой отчет для каждого получателя, чтобы каждый сотрудник получил в письме только свой расчетный листок.

- Тип получателей – Физические лица.

На вкладке Отчеты по кнопке Подобрать выберем отчет Расчетный листок.

Свяжем получателя рассылки с расчетным листком конкретного сотрудника. Для этого в таблице Настройки отчета отметим флажком реквизит Сотрудник и по кнопке Указать получателей рассылки установим правило отправки расчетных листков – Сотрудник Равно Получатель.

На вкладке Дополнительно можно выбрать формат файла, в котором будут отправлены расчетные листки.

Доступны дополнительные параметры рассылки:

- Транслитерировать имена файлов. При установленном флажке имена сохраненных файлов будут содержать только латинские буквы и цифры.

- Архивировать в ZIP. Сотрудники будут получать расчетный листок в виде вложенного к письму архива. Данная функция позволит снизить размер вложенного файла. Но нужно учитывать, что сотрудникам не может быть неудобно разархивировать файл, особенно при использовании мобильного приложения для просмотра почты.

- Поле Адрес ответа позволяет указать почтовый адрес, на который сотрудники смогут отправлять ответы на рассылку. Здесь можно указать, например, контакты бухгалтера по расчету зарплаты.

- Отправлять письма через скрытие копии. При установленном флажке сотрудники не будут видеть других получателей рассылки.

Шаг 4. Выполнение рассылки расчетных листков

Выполнить отправку расчетных листков можно:

- Вручную по кнопке Выполнить сейчас.

- Автоматически по расписанию, настроенному на вкладке Расписание. Для этого установим флажок Выполнить по расписанию и выберем периодичность отправки.

В журнале Рассылки отчетов можно посмотреть информацию о настроенных рассылках и результатах их отправки.

После выполнения рассылки сотрудникам на почту поступят письма с расчетными листками.

Порядок выдачи расчетных листков

2. Определение сроков выдачи

Необходимо определить сроки выдачи расчетных листков. Обычно они выдаются один раз в месяц. В зависимости от внутренних правил организации, выдачу можно проводить в конце месяца или в начале следующего месяца.

4. Выдача расчетных листков

Расчетные листки выдаются работникам в соответствии с установленными сроками. Они должны быть предоставлены лично каждому работнику или в случае его отсутствия, в другой удобный для работы сотрудника способ

Важно обеспечить конфиденциальность информации, содержащейся в расчетных листках

5. Подпись работника

Работники должны поставить свою подпись на расчетном листке в том случае, если они согласны с указанной в нем информацией. Это позволит иметь документальное подтверждение того, что они ознакомились с расчетным листком и согласны с его содержанием.

6. Предоставление возможности задать вопросы

Работникам необходимо предоставить возможность задать вопросы по поводу расчетных листков. Они могут обратиться к кадровой службе или непосредственно к своему руководителю, чтобы получить разъяснения по любым вопросам, связанным с их заработной платой и налогами.

7. Архивирование расчетных листков

Организации необходимо вести архив расчетных листков для дальнейшей проверки и контроля. Расчетные листки должны быть доступны работникам в течение определенного срока, установленного законодательством.

Таким образом, правильный порядок выдачи расчетных листков включает составление документов, определение сроков выдачи, уведомление работников, личную выдачу расчетных листков, получение подписи работника, предоставление возможности задать вопросы и архивирование.

Выполнение рассылки расчетных листков

Рассылку расчетных листков (Администрирование

– Печатные формы, отчеты и обработки – Рассылки отчетов) по сохраненным настройкам можно запустить вручную в любой момент времени с помощью кнопки Выполнить сейчас (если не задано расписание для регулярной автоматической рассылки). Перед ее запуском можно предварительно посмотреть расчетный листок выбранного получателя по кнопке Просмотр. При выполнении рассылки остается возможность выбрать в качестве получателя конкретного сотрудника, а не весь указанный в настройках список. Рассылка будет выполнена, если установлен флаг Подготовлена. По завершении будет выдано сообщение, что рассылка выполнена. Расчетные листки будут отправлены по электронной почте от имени отправителя указанным получателям (каждому сотруднику отправится только его расчетный листок).

Обратите внимание! Перед выполнением массовой рассылки расчетных листков рекомендуется протестировать ее на ограниченном круге получателей, чтобы убедиться, что все настройки сделаны корректно.

По кнопке События рассылки… можно открыть журнал регистрации, предварительно отфильтровав его по событиям рассылки со времени последнего запуска.

Сроки выдачи расчетных листков по зарплате сотрудникам

В части первой статьи 136 ТК РФ говорится, что извещать в письменной форме каждого работника о составных частях заработной платы, причитающейся ему за соответствующий период, работодатель должен при выплате заработной платы.

При этом работодатель должен выплачивать заработную плату не реже чем каждые полмесяца (часть шестая ст.136 ТК РФ). Естественно, возникает вопрос, каковы сроки выдачи расчетных листков по зарплате сотрудникам. Неясно, необходимо ли выдавать расчетный лист при выплате заработной платы за первую половину месяца (аванса) или можно выдавать его один раз в месяц при окончательном расчете.

На этот счет высказываются разные мнения. Иногда положение статьи 136 ТК РФ понимают буквально, что нужно выдавать расчетный лист два раза в месяц. Но превалирует точка зрения, что достаточно выдать расчетный лист при окончательном расчете за отработанный период (месяц).

В пользу второй точки зрения говорит следующее. Помимо составных частей заработной платы работник, получая расчетный листок, должен быть извещен и о размерах произведенных удержаний. К таким удержаниям относится, в том числе, и НДФЛ. Но, выплачивая заработную плату за первую половину месяца (аванс), работодатель еще не может сформировать базу по НДФЛ. Следовательно, он не может и рассчитать сумму налога на доходы физического лица.

Такая возможность у работодателя появится только в последний день месяца, когда будет начислена заработная плата за весь отработанный период. Поэтому, начисление и удержание НДФЛ производится только один раз в месяц. Такую позицию чиновники ФНС и Министерства финансов России неоднократно излагали в своих письмах (письмо ФНС России от 15.01.2016 № БС-4-11/320, письмо Минфина России от 22.07.2015 №03-04-06/42063).

Когда выдавать расчетные листки

Очевидно, что, получив расчетный лист при выплате заработной платы за первую половину месяца (аванс), работник просто не может получить полной и исчерпывающей информации ни о заработной плате, ни об удержаниях за указанный период. Поэтому, сроки выдачи расчетных листков по зарплате сотрудникам следующие — расчетные листки правильней выдавать один раз в месяц при окончательном расчете за отработанный месяц.

При этом форма выдачи заработной платы

(наличными в кассе организации или перечислением на банковскую карту) не имеет значения. В любом случае расчетный листок по зарплате 2017 должен быть передан работнику.

В каком порядке выдавать расчетные листки

Работодателю нужно понимать, в каком порядке выдавать расчетные листки. В статье 136 ТК РФ используется словосочетание «при выплате заработной платы». Если данные слова понимать буквально, то вместе с денежными средствами работник должен получить и листок.

Все ясно, если заработная плата выплачивается наличными. Но когда именно выдавать расчетный лист, если она перечисляется на банковский счет работника. Трудовой кодекс не дает ответа на данный вопрос. В письме от 18.03.2010 № 739-6-1 Федеральная служба по труду и занятости предлагает определить этот срок в документе, устанавливающем форму расчетного листка.

Поскольку, как правило, форма расчетного листка устанавливается приказом, в нем можно прописать и конкретный порядок выдачи. Данный ЛНА все чаще стал разрабатываться и утверждаться у работодателя. Также имеет смысл указать ответственное лицо и др.

Премии: как выплачивать, сколько платить и можно ли списать в расходы

Премии начисляются сверх оклада сотрудника в соответствии со

и

. Их можно отнести к расходам на заработную плату, но лишь в том случае, если соблюдены требования Налогового кодекса:

- выплата премий предусмотрена внутренним документом компании: трудовым или коллективным договором или положением о премировании (

и

НК РФ); - премия экономически обоснована (

и

НК РФ); - она не включена в список расходов, которые не уменьшают налоговую базу (

НК РФ).

Эти правила актуальны для всех ИП и ООО, вне зависимости от применяемой системы налогообложения.

Как оформить документы, чтобы не вызвать подозрений у налоговиков

- Разработать

, в котором детализировать, за какие достижения они получают вознаграждение, так как учитываемая в расходах премия должна быть выдана за трудовые показатели (

НК РФ). Достижения работника его руководитель может указать в служебной записке или в приказе о поощрении. - Убедиться, что премирование предусмотрено трудовым или коллективным договором либо другим локальным актом (

и

НК РФ). - В положении о премировании или в другом внутреннем документе указать виды премий и описать, кому и за что они полагаются.

- Сделать ссылку на положение о премировании в трудовых договорах работников. Например: «Сотруднику выплачиваются премии, предусмотренные положением о премировании (утверждено приказом от ______ № ___)». Эти требования описаны в письмах Минфина от

, от

и

.

Премии к праздникам

Эти доплаты не относятся к премиям за трудовые показатели и экономически не обоснованы, поэтому их нельзя учесть в расходы (письма Минфина от

и от

).

То же самое касается премий за работу без больничных и перекуров, премий за досрочное увольнение, премий к свадьбе или к рождению ребенка.

Размер премий

В ТК РФ не указаны минимальные и максимальные размеры премий. Также нет единого порядка их начисления. Размеры премий и порядок начисления работодатели разрабатывают самостоятельно и прописывают их в коллективном договоре или в локальном нормативном акте.

Сумма премий и необходимость их выплаты должны быть экономически обоснованы финансовыми, трудовыми или производственными достижениями сотрудника. Крупные премии руководству должны быть сопоставимы с финансовыми показателями компании. В противном случае их нельзя будет отнести к расходам при расчете налогов (

НК).

Может ли работодатель не выплатить премию

Закон не устанавливает ни варианты снижения премий, ни пределы их снижения. Так как система премирования регулируется локальными нормативными актами, то в них можно прописать основания для лишения премии или начисления ее с понижающими коэффициентами.

Если в локальных нормативных актах премия не прописана как обязательная часть зарплаты, работодатель имеет право ее не выплачивать (

).

Какой срок хранения расчетных листков определен законодательством?

Срок хранения расчетных листков:

- Для работодателей: законодательство требует хранить расчетные листки в течение определенного срока, который обычно составляет 75 лет с момента окончания календарного года, в котором выплачивалась заработная плата.

- Для работников: прием в расчете сроках их хранения — 2 года с момента выплаты заработной платы.

Утрата или порча расчетных листков:

Если расчетные листки были утрачены или повреждены, работодатель должен предоставить сотруднику их копии. Копии расчетных листков могут использоваться в качестве документов для подтверждения выплаты заработной платы.

Значимость правильного хранения расчетных листков:

Правильное хранение расчетных листков является важным фактором для обеспечения правовой защиты работников и работодателей. Расчетные листки могут служить доказательством факта выплаты заработной платы и условий трудового договора. Они могут быть также использованы при разрешении споров, связанных с выплатами, налогами и социальными отчислениями.

| Сущность | Срок |

|---|---|

| Хранение расчетных листков работодателем | 75 лет с момента окончания календарного года, в котором производилась выплата |

| Хранение расчетных листков работником | 2 года с момента выплаты |

Таким образом, срок хранения расчетных листков определен законодательством и зависит от стороны, которая имеет обязанность хранить эти документы

Важно соблюдать эти сроки, чтобы обеспечить правовую защиту и охрану интересов работников и работодателей

Сколько лет хранить расчетный лист

Как таковые расчетные листки работодатель хранить не обязан. Однако ведите журнал выдачи листков, который трудовики могут потребовать при проверке. Ведь как еще доказать им, что листки выдавались работникам?

Информация о работниках отражается на лицевых счетах, их надо хранить 75 лет.

Понятие и форма расчетного листа по заработной плате

Расчетный листок — это уведомление (информирование) работодателем работника о расчете и сумме выплачиваемой последнему зарплаты.

Его форма законом не установлена, она утверждается локальным нормативным актом, который предварительно согласуется с выборным органом профсоюза, представляющим интересы всех или большинства сотрудников (ч. 2 ст. 136 ТК РФ).

Если соответствующего полномочного органа профсоюза нет, то работодатель составляет образец расчетного листа самостоятельно. Отсутствие требуемого согласования с профсоюзом и т. п. нарушением законодательства не является (п. 3 письма Роструда от 08.12.2008 № 2742-6-1).

По умолчанию считается, что расчетный лист составляется только в письменной форме, но организация может предусмотреть и электронную форму оповещения и отправлять расчетку на электронную почту работника (письмо Минтруда России от 21.02.2017 № 14-1/ООГ-1560).

ВАЖНО! Обязанность работодателя по выдаче расчетных листков есть реализация работником права на получение достоверной информации о своей зарплате для осуществления им контроля за соблюдением работодателем предусмотренных трудовым договором условий труда (апелляционное определение Омского областного суда от 24.07.2013 по делу № 33-4740/2013).

В случае спора работник может ссылаться на содержание расчетного листа как на доказательство нарушения его прав (например, определение ВС РФ от 12.12.2016 № 56-КГ16-28).

Сколько процентов от зарплаты составляет аванс

Раньше размер аванса определял сам работодатель и мог свободно устанавливать его в твердой сумме или процентах от оклада — например, распространена была схема 70% на 30%, когда за первую половину месяца сотрудники получали фиксировано только 30% от оклада. В некоторых компаниях аванс составлял и того меньше — символическую сумму, которая позволяла людям дотягивать до получки, расходуя авансовые деньги только на товары и услуги первой необходимости.

Фиксированная сумма аванса для работников на трудовом договоре теперь стала нарушением.

В 2017 году Минтруд России озвучил новые рекомендации расчета заработной платы и уточнил, что аванс — часть заработной платы, поэтому оплачивать его нужно за фактическое отработанное время за первую половину месяца по окладу. В эту же сумму должны включаться надбавки. Но только те, которые не зависят от оценки работы за месяц — например, деньги за переработку или премии. Их выплачивают только после закрытия рабочего месяца.

Второй приемлемый для трудовой инспекции вариант — фиксированный процент от оклада, но не меньше суммы фактически отработанного времени. В этом случае, как правило, аванс устанавливают в диапазоне 40–50%. Если работодатель занижает эту сумму, то можно жаловаться в трудовую инспекцию. А чтобы понять, занижает ваш работодатель сумму или нет, приведем правила расчета.

Правила расчета аванса в 2023 году

Формула выглядит вот так:

Аванс = (оклад/количество рабочих дней) × количество отработанных дней − 13%.

Пример расчета. В ноябре — 21 рабочий день. До 15 числа Корней отработал десять рабочих дней. То есть при окладе 75 тыс. рублей гросс и 21 рабочем дне в расчетном месяце за десять отработанных дней Корней получит аванс 31 071,18 рублей.

Второй вариант расчета — по сумме оклада. Как правило, для аванса устанавливается фиксированный процент (ФП) — 40–50% оклада. При процентах ниже указанных выплата при нормальном месячном графике будет ниже, а значит, трудовая инспекция посчитает это нарушением.

Формула расчета аванса по сумме оклада такая:

Аванс = оклад × ФП − 13%

К примеру, у Корнея в компании принято выплачивать аванс в размере 45% от оклада. Тогда при той же сумме заработка в 75 тыс. рублей гросс аванс будет равен 33 750 рублям.

Если Корней уйдет в отпуск или на больничный, то зарплата и аванс будут рассчитываться исключительно по фактически отработанному времени.

Почему аванс стал меньше в 2023 году

С 1 января вступили в силу поправки в статью 223 Налогового кодекса. Теперь датой получения дохода в виде оплаты труда будет считаться не последний рабочий день месяца, а фактический день выплаты работнику. Ранее подоходный налог (НДФЛ) с аванса не удерживался.

Это значит, что формула расчета изменилась и в нее добавляется переменная в виде 13% НДФЛ.

Аванс = (оклад/количество рабочих дней) × количество отработанных дней − 13%.

Работники будут получать на руки аванс меньше, чем раньше. При обоих способах выплаты аванса общая зарплата не изменится, просто вторая часть оплаты станет больше. Это нужно учитывать при распределении ежемесячных расходов.

Что делать сотруднику, если ему не платят аванс

Частые вопросы

Можно ли отказаться от аванса и получать зарплату один раз в месяц?

Нет, нельзя. Согласно Трудовому кодексу Российской Федерации, наниматель должен выдавать заработную плату не реже двух раз в месяц. Чаще — можно, реже — нет. Это условие нельзя изменить ни при каких обстоятельствах, даже при обоюдном согласии.

Можно ли выплатить аванс в большей сумме, чем вторая часть зарплаты?

Законодательство напрямую это не запрещает, но снова возникнет нюанс, что вторая часть зарплаты не должна быть меньше, чем сумма за фактически отработанное время после 15 числа. Смысла в этом мало, а нагрузка на кадровую службу и бухгалтерию вырастет.

К тому же если вы уйдете в отпуск или на больничный после 15 числа текущего месяца, то аванс будет больше второй части зарплаты.

Если работодатель не выплачивает вознаграждение за труд реже двух раз в месяц, это прямое нарушение закона. Это административное правонарушение, согласно ст. 5.27 КоАП РФ:

Новые штрафы за невыдачу расчетных листков

Ранее были установлены штрафы за расчетные листки. Новые штрафы смотрите в таблице.

|

Нарушение, норма закона |

Наказание для… |

||

|---|---|---|---|

|

Бухгалтеров |

Предпринимателей |

Компаний |

|

|

Невыдача расчетных листков; (ч. 1-2 ст. 5.27 КоАП РФ) |

Первое нарушение |

||

|

штраф от 1000 до 5000 руб. |

штраф от 1000 до 5000 руб. |

штраф от 30 000 до 50 000 руб. |

|

|

Повторное нарушение* |

|||

|

штраф от 10 000 до 20 000 руб. или дисквалификация на 1-3 года |

штраф от 10 000 до 20 000 руб. |

штраф от 50 000 до 70 000 руб. |

*Повторное нарушение — невыплата зарплаты в течение года со дня вступления в силу постановления о первом штрафе.

Полезный документ: таблица штрафов за задержку зарплаты

Общие требования к оформлению первичных документов для расчетных листков

Оформление первичных документов имеет важное значение для правильного и аккуратного ведения учета и отчетности по заработной плате работников. В данной статье вы узнаете об общих требованиях к оформлению таких документов, как «первички», для расчетных листков

Первичные документы для расчетных листков должны быть составлены в соответствии с законодательством и общепринятыми стандартами. Далее приведен перечень общих требований к оформлению таких документов:

Орган — составитель. В документе должно быть указано наименование органа, который составил первичный документ. Это может быть отдел кадров или бухгалтерия.

Дата составления. Всегда указывайте дату, когда документ был составлен. Это позволяет иметь представление о времени его создания и прослеживать изменения при необходимости.

Персональные данные. Расчетный листок должен содержать персональные данные работника, такие как ФИО, должность и номер табельного номера. Это позволяет идентифицировать работника и правильно выплачивать заработную плату.

Зарплата и удержания. Расчетный листок должен содержать информацию о заработной плате работника, а также о всех удержаниях, таких как налоги и страховые взносы.

Учет налогов

Важно отразить на расчетном листке информацию о налоговых учетах, таких как НДФЛ (6-НДФЛ). Это позволяет работнику быть в курсе своих обязанностей по уплате налогов и сумме налогового вычета.

Отражение в бюджете

Расчетный листок должен содержать информацию о том, какие суммы были отнесены на бюджет. Это важно для учета и контроля за финансовыми потоками организации.

Соблюдение требований к оформлению первичных документов для расчетных листков не только позволит правильно выплачивать зарплату работникам, но и обеспечит соответствие законодательству и требованиям бухгалтерского учета. Кроме того, это сделает процесс учета и отчетности более прозрачным и удобным для всех сторон бизнеса.