Как заполнить доход по дивидендам в декларации на сайте налоговой?

Здесь мы рассматривали, как составить декларацию на инвестиционный вычет по ИИС, можно воспользоваться этой инструкцией, если вы не знаете, как начать создавать декларацию.

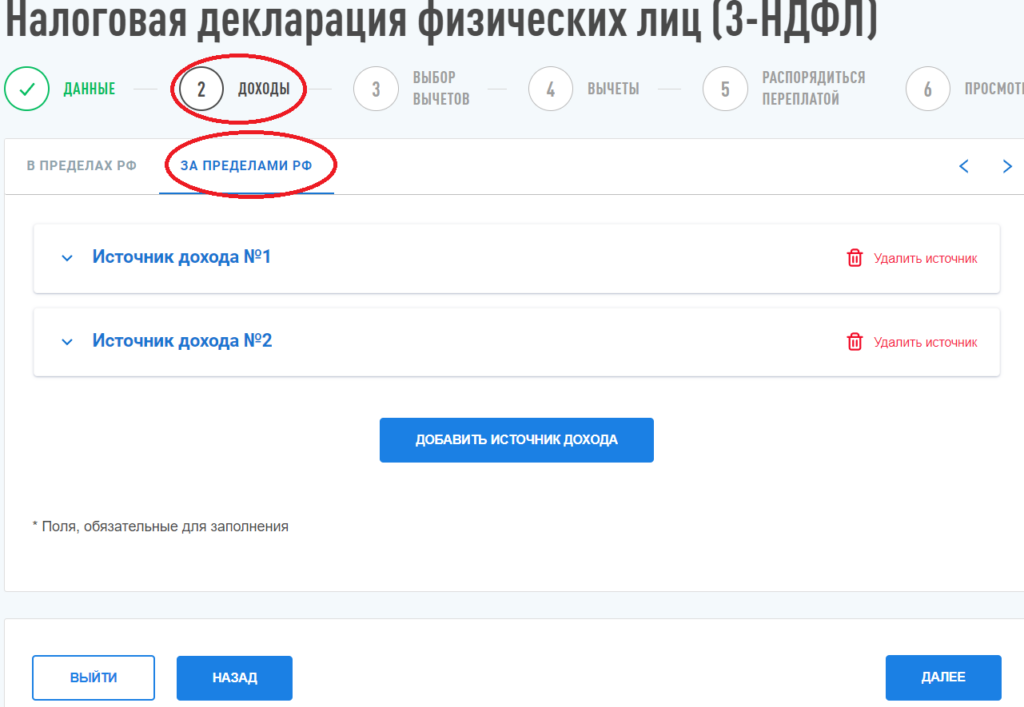

Во время заполнения налоговой декларации на вкладке Доходы нужно перейти на вкладку ЗА ПРЕДЕЛАМИ РФ.

Здесь нужно будет добавлять свои доходы. Одна выплата — один доход.

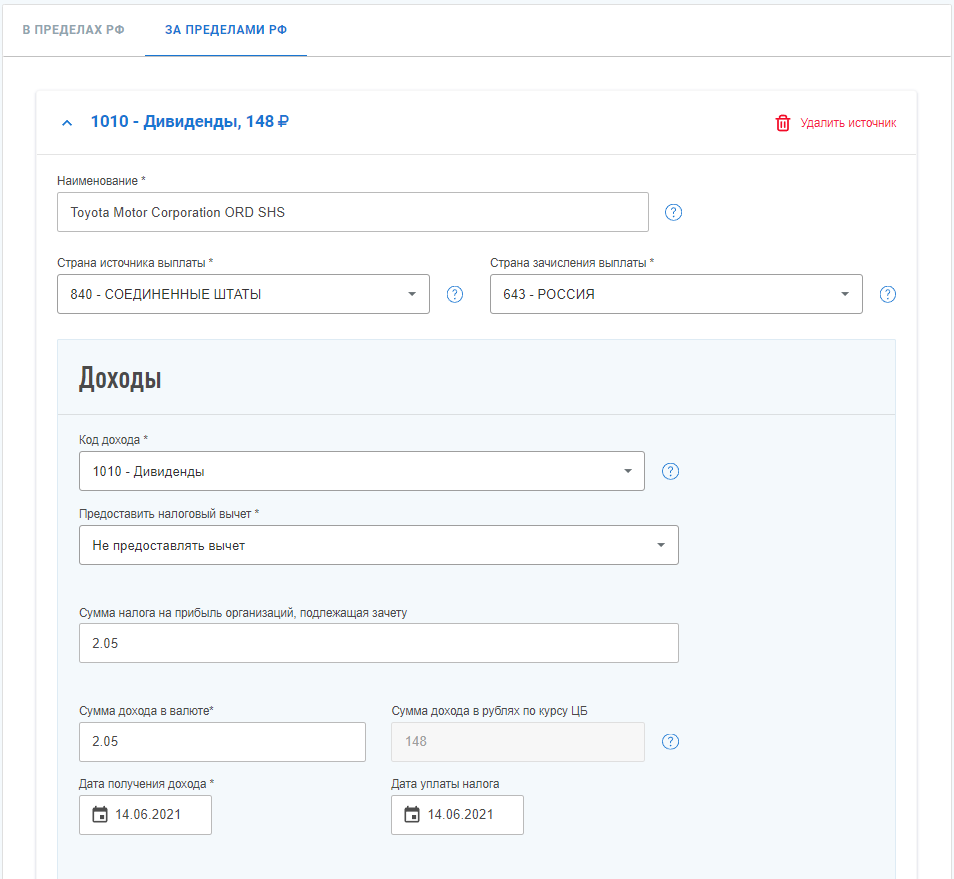

Пример отчета брокера у Сбербанка с выплатой дивидендов компанией Toyota. Заполняем данные как на скриншоте.

Наименование: название компании. Скопировать название из отчета брокера.

Страна источника выплаты: указывается код страны, где зарегистрирована компания-эмитент. Для США – 840

Страна зачисления выплаты: указывается код страны брокера. Для России — 643

Код дохода: 1010 – Дивиденды

Предоставить налоговый вычет: выбираем «Не предоставлять вычет».

Сумма налога на прибыль организаций, подлежащая зачету: оставляем пустым.

Сумма дохода в валюте: сумма дивидендной выплаты до уплаты налога. Из отчета брокера.

Дата получения дохода и Дата уплаты налога (одинаковые): дата, когда дивиденды поступили на счет из отчета брокера. Если налог иностранного государства равен нулю (например, для Тинькофф или КИВИ), то Дату уплаты налога не заполнять.

Наименование валюты: доллар США 840

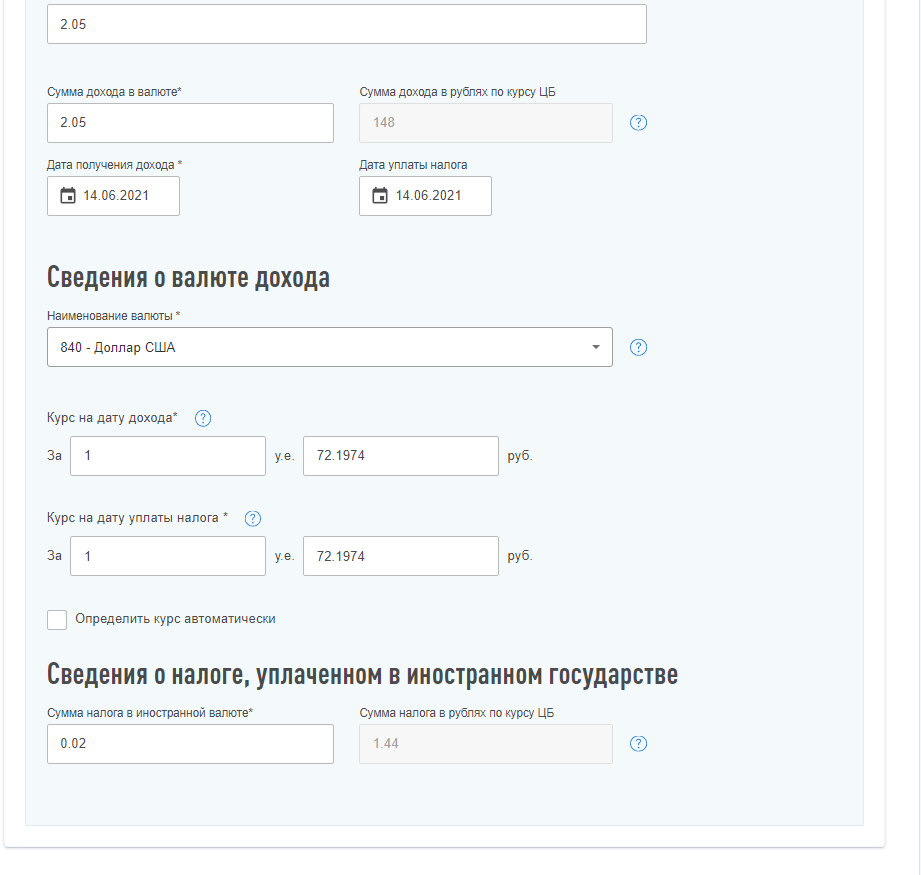

Для определения курса можно поставить галочку «Определить курс автоматически». Но для некоторых дивидендов у нас получалось так, что курс, отображенный автоматически, не совпадал с тем, что указано в отчете брокера. В таком случае мы вводили курс вручную из отчета брокера, как на скриншоте.

Сумма налога в иностранной валюте: переписываем из отчета брокера.

Таким образом, мы заполнили доход по одному факту получения дивидендов. Если у вас их несколько, то нужно составить столько источников дохода, сколько раз вам приходили дивиденды. А дальше автоматически произведется расчет, нужно ли вам что-либо доплатить в бюджет государства.

При отправке декларации нужно прикрепить документы, с которых вы переносили данные в декларацию («Справка о доходах за пределами РФ», «Отчет о выплатах по дивидендам и купонам» или отчеты брокера).

Надеюсь, наша статья вам помогла.

Налог на прибыль по операциям с ценными бумагами

Иностранные брокеры, в отличие от российских, не выступают налоговыми агентами в РФ. Поэтому с доходов по зарубежному брокерскому счету инвестору нужно самому рассчитать налог, заполнить декларацию 3-НДФЛ и подать ее в налоговую инспекцию не позднее 2 мая 2023 года (обычная дата подачи декларации — 30 апреля, но в этом году она приходится на выходной, поэтому перенесена на ближайший рабочий день). Оплатить сам налог необходимо до 17 июля 2023 года.

- Получили прибыль от сделок с ценными бумагами по зарубежному счету;

- Получили убыток по операциям с ценными бумагами по зарубежному счету;

- Получили дивиденды на зарубежный брокерский счет.

Как еще можно уменьшить налог с дохода от сделок с ценными бумагами у иностранного брокера:

прибыль, полученную в рамках календарного года по операциям с ценными бумагами и производными финансовыми инструментами (ПФИ) у зарубежного брокера, можно уменьшить на сумму убытка, полученного за тот же период у российского брокера. И наоборот. Такой «зачет» результатов производится в декларации 3-НДФЛ после ввода данных об операциях с ценными бумагами и ПФИ у российского и иностранного брокера;

также можно уменьшить полученную прибыль на сумму убытка по ценным бумагам прошлых лет. Нужно помнить, что убыток прошлых лет по ценным бумагам уменьшает прибыль текущего года только по ценным бумагам. А убыток по производным инструментам — только прибыль текущего года по ПФИ. Зачесть их между собой нельзя

При этом не важно, где получены прибыль и убыток — по российским или иностранным счетам;

если вы на зарубежном счете владеете ценными бумагами, которые обращаются на российских биржах, то к ним можно применить льготу трехлетнего владения (ЛДВ).

Декларирование — это кропотливая работа, которая потребует много времени, особенно если сделок было много. Чтобы ее облегчить, можно воспользоваться специальными сервисами или помощью налогового консультанта.

Если по операциям с ценными бумагами у зарубежного брокера был получен убыток, декларацию все равно придется подать. Если же в течение календарного года вы лишь покупали ценные бумаги и не продавали их (не фиксировали прибыль или убыток), то подавать декларацию не нужно. Однако проверьте, не получали ли вы дивиденды, поскольку каждое поступление дивидендов за налоговый период нужно задекларировать и рассчитать налог. Об этом дальше.

Способы подачи

Если среднесписочная численность сотрудников за предыдущий год не превышает 100 человек, то в текущем году организация может сдавать налоговые декларации одним из двух способов:

на бумаге (через уполномоченного представителя организации или по почте);

в электронном виде.

Если среднесписочная численность сотрудников за предыдущий год превышает 100 человек, то права выбора у организации нет. В текущем году декларации нужно представлять только в электронном виде. Это касается и организаций, которые отнесены к категории крупнейших налогоплательщиков. Они должны сдавать налоговую отчетность (в т. ч. годовые декларации за предыдущий год) в электронном виде в межрегиональные инспекции по крупнейшим налогоплательщикам.

Такой порядок подачи налоговой отчетности установлен пунктом 3 статьи 80 Налогового кодекса РФ.

Письмо Департамента налоговой и таможенной политики Минфина России от 17 июля 2018 г. N 03-03-06/1/49724 Об особенностях представления декларации о доходах, полученных российской организацией от источников за пределами РФ

6 августа 2018

Департамент налоговой и таможенной политики рассмотрел обращение и сообщает следующее.

Согласно пунктам 1 и 2 статьи 311 Налогового кодекса Российской Федерации (далее — НК РФ) доходы, полученные российской организацией от источников за пределами Российской Федерации, учитываются при определении ее налоговой базы. Указанные доходы учитываются в полном объеме с учетом расходов, произведенных как в Российской Федерации, так и за ее пределами. При определении налоговой базы расходы, произведенные российской организацией в связи с получением доходов от источников за пределами Российской Федерации, вычитаются в порядке и размерах, установленных главой 25 НК РФ.

В соответствии с пунктом 1 статьи 289 НК РФ налогоплательщики независимо от наличия у них обязанности пo уплате налога и (или) авансовых платежей по налогу, особенностей исчисления и уплаты налога обязаны по истечении каждого отчетного и налогового периода представлять в налоговые органы по месту своего нахождения и месту нахождения каждого обособленного подразделения, если иное не предусмотрено данным пунктом, соответствующие налоговые декларации в порядке, определенном статьей 289 НК РФ.

Декларация о доходах, полученных российской организацией от источников за пределами Российской Федерации, форма и инструкция по ее заполнению утверждены Приказом МНС РФ от 23.12.2003 N БГ-3-23/709@.

Согласно Приложению 2 к указанному приказу, налоговая декларация о доходах, полученных российской организацией от источников за пределами Российской Федерации (далее — декларация), представляется налогоплательщиками в налоговые органы пo месту постановки на учет.

Декларация может быть представлена в налоговые органы в любом отчетном (налоговом) периоде независимо от времени уплаты (удержания) налога в иностранном государстве одновременно с подачей декларации по налогу на прибыль организаций в Российской Федерации.

Указанная налоговая декларация представляется в налоговый орган на бланке установленной формы, действующей в том отчетном (налоговом) периоде, в котором первоначально была представлена декларация.

Учитывая, что на основании пункта 7 статьи 80 НК РФ формы и порядок заполнения форм налоговых деклараций (расчетов), утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов (ФНС России), по согласованию с Минфином России, по вопросам представления деклараций в налоговый орган, а также отражения сумм полученного дохода, следует обратиться в ФНС России.

| Заместитель директора Департамента | А.А. Смирнов |

5 Вопросов о налоговой декларации с иностранного дохода

-

В каком случае необходимо декларировать иностранные доходы?

Если Вы являетесь налоговым резидентом РФ (то есть находились на территории РФ боле 183 календарных дней за отчетный год) и Вы получили доход от источника за пределами РФ, то необходимо задекларировать доход и уплатить налог с такого дохода по окончании налогового периода. Например, Вы выполняли трудовые обязанности у иностранного работодателя, либо продали дом на территории иностранного государства.

В случае, если Вы находились менее 183 календарных дней в РФ в течение календарного года и потеряли статус налогового резидента РФ, то иностранные доходы нерезидента не являются обьектом налогообложения в РФ. -

Как рассчитать налог с иностранного дохода?

Если Вы получили доход за пределами РФ и все еще сохранили статус налогового резидента РФ, то Ваш доход подлежит обложению НДФЛ на территории РФ по соответствующей ставке (зависит от вида дохода). Основная ставка — 13%. Облагаемый доход может быть уменьшен на сумму налоговых вычетов, предусмотренных НК РФ (зависит от вида дохода). Если Ваш доход облагается на территории 2х государств (в стране источника получения дохода и на территории РФ), то необходимо проверить наличие Соглашения об избежании двойного налогообложения, заключенного с РФ. Условиями такого соглашения может быть предусмотрено полное или частичное освобождение от налога на территории одной из стран, а также возможность зачета иностранного налога на территории РФ. Это также поможет снизить налог к уплате на территории РФ.

-

Когда необходимо подать декларацию 3-НДФЛ об иностранном доходе?

Декларацию 3-НДФЛ необходимо подать в налоговый орган по месту основной регистрации (прописки) в срок не позднее 30 апреля года, в котором получен доход, если гражданин работает за рубежом, но при этом является налоговым резидентом РФ.

-

Срок уплаты налога с иностранных доходах?

Налог подлежит уплате не позднее 15 июля года, следующего за годом получения дохода.

-

Ответственность за несвоевременную подачу декларации и неуплату налога с иностранного дохода

Если у Вас есть налог к уплате, но вы не подали декларацию, то, согласно ст.119 НК РФ, Вам грозит штраф в размере 5% от суммы налога за каждый месяц просрочки (начиная с 1 мая), но не более 30% от общей суммы. В случае неуплаты суммы налога в срок до 15 июля года, следующего за годом получения дохода, за каждый день просрочки начисляются пени.