История

Вычисления дисконтированных денежных потоков в той или иной форме использовались с тех пор, как в древние времена деньги сначала давались под проценты. Исследования древнеегипетской и вавилонской математики предполагают, что они использовали методы, аналогичные дисконтированию будущих денежных потоков. Этот метод оценки активов дифференцирует учетную балансовую стоимость, которая основана на сумме, уплаченной за актив. После краха фондового рынка в 1929 году анализ дисконтированных денежных потоков приобрел популярность как метод оценки акций. Ирвинг Фишер в своей книге 1930 года «Теория процента» и Джон Берр Уильямс в тексте 1938 года Теория инвестиционной стоимости впервые формально выразил метод DCF в современной экономике.

Как рассчитать ставку дисконтирования: главное

- Ставка дисконтирования позволяет рассчитать доходность инвестиций в будущем и выбрать наиболее эффективный инструмент для вложения денег.

- По общему правилу при расчете этого показателя безрисковую ставку увеличивают на премию за риск, который инвестор принимает на себя при вложении средств в тот или иной актив.

- Для расчета ставки дисконтирования существует множество методов: интуитивная оценка, экспертная оценка, аналитические методы расчета и методы на основе премий за риск. Самый простой способ — интуитивная оценка, для которой не нужно использовать математические формулы, однако инвестор должен обладать обширными знаниями, чтобы провести такую оценку правильно.

- Ставка дисконтирования в России обычно выше, чем на Западе, и примерно находится на уровне других стран Восточной Европы, а также Латинской Америки и некоторых стран Африки и Азии. Показатель в России выше, так как он учитывает риски девальвации рубля и его более высокой инфляции, чем у доллара и евро.

С помощью сервиса Банки.ру вы можете найти подходящую дебетовую или кредитную карты, подобрать вклад или накопительный счет, больше изучить тему инвестиций, выбрать брокера, а также узнать ситуацию на рынке металлов, валюты и недвижимости.

Расчет NPV. Пример

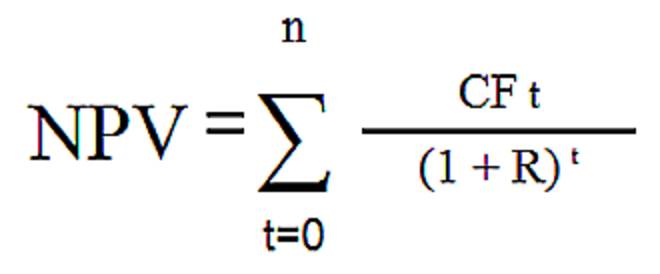

Формула расчета NPV выглядит сложно на взгляд человека, не относящего себя к математикам:где

- n, t — количество временных периодов;

- CF — денежный поток (англ. Cash Flow);

- R — стоимость капитала, она же ставка дисконтирования (англ. Rate).

На самом деле эта формула — всего лишь правильное математическое представление суммирования нескольких величин. Чтобы рассчитать NPV, возьмем для примера два проекта A и B, которые имеют следующую структуру денежных потоков на ближайшие 4 года:

Таблица 1. Денежный поток проектов A и B.

| Год | Проект A | Проект B |

|---|---|---|

| ($10,000) | ($10,000) | |

| 1 | $5,000 | $1,000 |

| 2 | $4,000 | $3,000 |

| 3 | $3,000 | $4,000 |

| 4 | $1,000 | $6,000 |

Оба проекта A и B имеют одинаковые первоначальные инвестиции в $10,000, но денежные потоки в последующие годы сильно разнятся. Проект A предполагает более быструю отдачу от инвестиций, но к четвертому году денежные поступления от проекта сильно упадут. Проект B, напротив, в первые два года показывает более низкие денежные притоки, чем поступления от Проекта A, но зато в последующие два года Проект B принесет больше денежных средств, чем проект A. Рассчитаем NPV инвестиционного проекта.

Для упрощения расчета предположим:

- все денежные потоки случаются в конце каждого года;

- первоначальный денежный отток (вложение денег) произошел в момент времени «ноль», т.е. сейчас;

- стоимость капитала (ставка дисконтирования) составляет 10%.

Напомним, что для того, чтобы привести денежный поток к сегодняшнему дню, нужно умножить денежную сумму на коэффициент 1/(1+R), при этом (1+R) надо возвести в степень, равную количеству лет. Величина этой дроби называется фактором или коэффициентом дисконтирования. Чтобы не вычислять каждый раз этот коэффициент, его можно посмотреть в специальной таблице, которая называется «таблица коэффициентов дисконтирования».

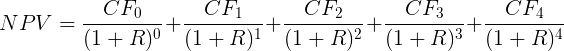

Применим формулу NPV для Проекта A. У нас четыре годовых периода и пять денежных потоков. Первый поток ($10,000) — это наша инвестиция в момент времени «ноль», то есть сегодня. Если развернуть формулу NPV, приведенную чуть выше, то мы получим сумму из пяти слагаемых:

Если подставить в эту сумму данные из таблицы для Проекта A вместо CF и ставку 10% вместо R, то получим следующее выражение:

![]()

То, что стоит в делителе, можно рассчитать, но проще взять готовое значение из таблицы коэффициентов дисконтирования и умножить эти коэффициенты на сумму денежного потока. В результате приведенная стоимость денежных потоков для проекта A равна $788,2. Расчет NPV для проекта A можно так же представить в виде таблицы и в виде шкалы времени:

Таблиц 2. Расчет NPV для проекта A.

| Год | Проект A | Ставка 10% | Фактор | Сумма |

|---|---|---|---|---|

| ($10,000) | 1 | 1 | ($10,000) | |

| 1 | $5,000 | 1 / (1.10)1 | 0.9091 | $4,545.5 |

| 2 | $4,000 | 1 / (1.10)2 | 0.8264 | $3,305.8 |

| 3 | $3,000 | 1 / (1.10)3 | 0.7513 | $2,253.9 |

| 4 | $1,000 | 1 / (1.10)4 | 0.6830 | $683.0 |

| ИТОГО: | $3,000 | $788.2 |

Рисунок 1. Расчет NPV для проекта А.

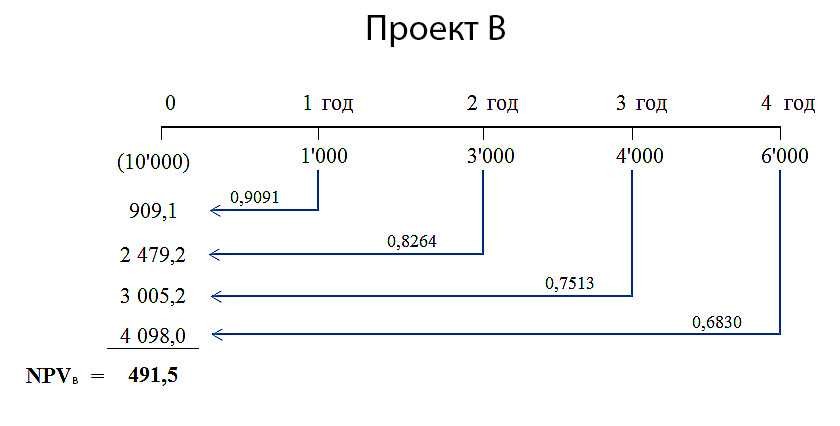

Аналогичным образом рассчитаем NPV для проекта B.

![]()

Поскольку коэффициенты дисконтирования уменьшаются с течением времени, вклад в приведенную стоимость проекта больших ($4,000 и $6,000), но отдалённых по времени (годы 3 и 4) денежных потоков будет меньше, чем вклад от денежных поступлений в первые годы проекта. Поэтому ожидаемо, что для проекта B чистая приведенная стоимость денежных потоков будет меньше, чем для проекта A. Наши расчеты NPV для проекта B дали результат — $491,5. Детальный расчет NPV для проекта B показан ниже.

Таблиц 2. Расчет NPV для проекта A.

| Год | Проект B | Ставка 10% | Фактор | Сумма |

|---|---|---|---|---|

| ($10,000) | 1 | 1 | ($10,000) | |

| 1 | $1,000 | 1 / (1.10)1 | 0.9091 | $909.1 |

| 2 | $3,000 | 1 / (1.10)2 | 0.8264 | $2,479.2 |

| 3 | $4,000 | 1 / (1.10)3 | 0.7513 | $3,005.2 |

| 4 | $6,000 | 1 / (1.10)4 | 0.6830 | $4,098.0 |

| ИТОГО: | $4,000 | $491.5 |

Рисунок 2. Расчет NPV для проекта B.

Вывод

Оба эти проекта можно принять, так как NPV обоих проектов больше нуля, а, значит осуществление этих проектов приведет к увеличению доходов компании-инвестора. Если эти проекты взаимоисключающие и необходимо выбрать только один из них, то предпочтительнее выглядит проект A, поскольку его NPV=$788,2, что больше NPV=$491,5 проекта B.

Из чего складывается ставка дисконтирования

Ставка дисконтирования состоит из двух элементов, поясняет Данилов: стоимость собственного капитала (cost of equity) и стоимость долгового капитала компании (cost of debt). Кроме того, большую роль в расчете показателя играют удельные доли собственного и долгового компонентов в структуре совокупного капитала эмитента, отмечает он.

При расчете ставки дисконтирования безрисковую ставку (процентная ставка инструментов с минимальным риском для инвестора, например ОФЗ) увеличивают на премию за риск, который инвестор принимает на себя при вложении средств в различные активы.

Размер премий для компаний, которые торгуются на бирже, определить чуть проще, отмечает Емельянов: премия определяет рост акций во времени. Показатель для других компаний выводят из сравнения с похожими публичными компаниями или консенсусом экспертов, добавляет он.

На величину премии влияет множество факторов:

- макроэкономические риски, или риски инвестирования в конкретную страну;

- принадлежность компании к определенной отрасли и отраслевые риски;

- подверженность деятельности эмитента изменению макроэкономической конъюнктуры (инфляции, процентных ставок, курса валюты и др.);

- величина компании;

- финансовое состояние эмитента;

- кредитная история;

- характер ликвидности и волатильность акций эмитента;

- деловая репутация эмитента, ожидания инвесторов от результатов деятельности компании.

Значение показателя DCF

Английское словосочетание Discounted Cash Flow, означающее дисконтирование денежных потоков, обычно представлено в формулах в виде аббревиатуры DCF или, в русском варианте, – ДДП. Инвестор, принимающий решение о наиболее выгодных вложениях, использует этот результат в целом ряде других методов, представляющих доходный подход, для более точного прогнозирования будущей ситуации и выбора экономической и финансовой стратегий. Среди них:

Английское словосочетание Discounted Cash Flow, означающее дисконтирование денежных потоков, обычно представлено в формулах в виде аббревиатуры DCF или, в русском варианте, – ДДП. Инвестор, принимающий решение о наиболее выгодных вложениях, использует этот результат в целом ряде других методов, представляющих доходный подход, для более точного прогнозирования будущей ситуации и выбора экономической и финансовой стратегий. Среди них:

- NPV – метод чистого дисконтированного дохода (ЧДД). Формула его расчёта, похожая на формулу DCF, отличается тем, что в NPV включены ещё и первоначальные инвестиционные затраты.

- IRR – внутренняя норма прибыли.

- NUS – эквивалент ежегодной ренты.

- PI – индекс прибыльности.

- NFV – чистая будущая стоимость.

- NRR – чистая норма доходности.

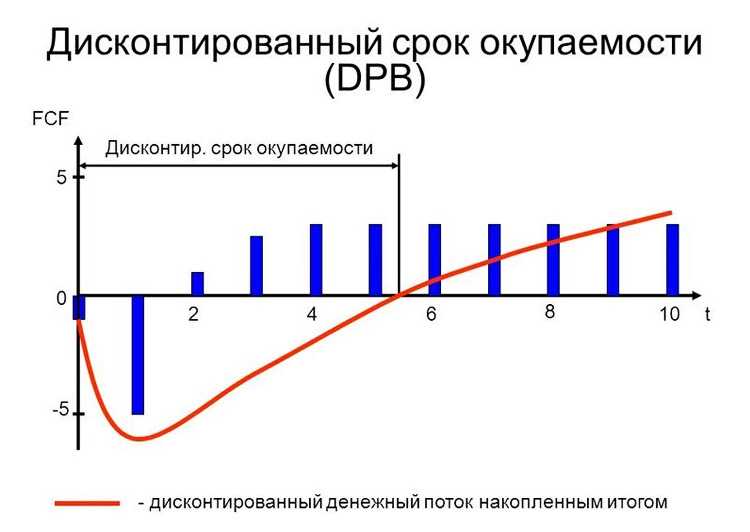

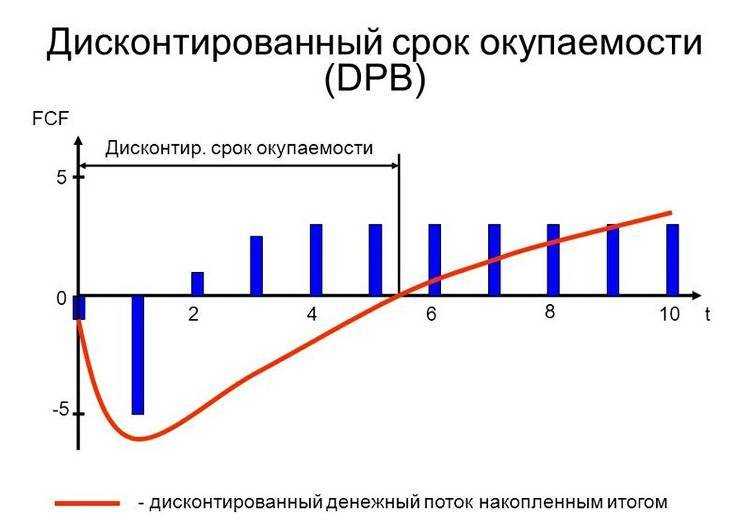

- DPP – дисконтированный срок окупаемости.

Так, например, введение параметра DCF в формулы расчётов срока окупаемости (DPP) делают результаты вычислений практически более достоверными, поскольку именно изменение стоимости денег во времени позволяет оценить общие перспективы проекта в движении. Благодаря учёту фактора движения в оценке эффективности инвестиционных проектов такие методы ещё принято называть динамическими.

Методы дисконтирования включены как составляющие в доходный подход, и в этом качестве помогают вычислить общую цену бизнеса и его потенциал. Даже при нестабильности финансовых потоков метод дисконтированных денежных потоков оправданно применим, поскольку демонстрирует высокую точность. Для повышения точности расчёт проводят с учётом специфических характеристик и способов поступления денежных средств.

Однако метод дисконтирования денежных потоков (Discounted Cash Flow Method) имеет и недостатки. Среди основных, чаще всего, называют два:

- Изменение экономической, политической, социальной среды влияет на ставку дисконтирования, но спрогнозировать изменения этой ставки на сколько-нибудь продолжительный период всегда довольно сложно.

- Так же сложно спрогнозировать изменение размеров будущих денежных потоков с учетом всех внешних и внутренних обстоятельств.

Тем не менее, метод активно применяется, если есть вероятность того, что прибыльность будущих финансовых потоков начнёт отличаться от прибыльности в настоящий момент, если потоки зависят от сезонности, если строительный проект находится на стадии реализации, и в ряде других случаев. Для того чтобы привести к текущему моменту чистый денежный поток (ЧДП) используют коэффициент дисконтирования.

Как рассчитать чистый дисконтированный доход

Применение метода дисконтирования

Метод дисконтирования денежных потоков является сложным, детальным и дает возможность оценки объекта в случае получения от него нестабильного денежного потока. Этот метод применяется в случаях, когда:

- Предполагают, что будущие денежные потоки существенно отличаются от текущих денежных потоков,

- При наличии данных, которые позволяют провести обоснование размера будущих потоков денежных средств недвижимого имущества,

- При сезонном характере потока дохода и расхода,

- Оцениваемая недвижимость является крупным, многофункциональным, коммерческим объектом,

- Объект недвижимости находится на этапе строительства, только что построил или только вводится в действие.

Метод дисконтированных денежных потоков — универсальный метод, который позволяет определить истинную стоимость будущих денежных потоков. Денежные потоки меняются произвольно, поступают неравномерные отличаются большим уровнем риска. Это происходит по причине специфики такого понятия, как недвижимость.

Недвижимое имущество инвестор приобретает в основном с целью получения определенной выгоды в будущем. Инвестор может рассматривать недвижимость как набор будущих преимуществ и производить его оценку по привлекательности с позиции того, как денежное выражение его перспективных преимуществ будет соотноситься с ценой, по которой объекты будут приобретены.

Получи помощь с рефератом от ИИ-шки

ИИ ответит за 2 минуты

Замечание 1

Метод дисконтирования денежных потоков позволяет производить оценку стоимости недвижимого имущества на основании текущей стоимости дохода, который состоит из прогнозируемого денежного потока и остаточной стоимости.

Назначение показателя NPV

Показатель чистого дисконтированного дохода позволяет определить ценность инвестиций в момент времени, давая представление о том, сколько вложенные инвестиции будут стоить завтра. Изучая NPV, можно предположить целесообразность вложений и сравнивать проекты, выбрать самый оптимальный.

В основе показателя лежит тот факт, что стоимость денег меняется во времени в силу различных факторов:

- Один из самых простых и понятных – инфляция, из-за роста цен меняется покупательная способность денег.

- Доходность от альтернативных инвестиций – например, инвестор может на старте не вкладываться в проект, а купить государственные облигации. Тогда доходность по этим облигациям и будет базой для сравнения (нет смысла рисковать, если можно получить гарантированную отдачу от бумаги).

- Отдача от инвестиций у конкурентов – если проект будет приносить меньше прибыли, чем у других компаний этой отрасли, это поставит бизнес в менее выгодное положение.

Соответственно, NPV – суммарный доход от инвестиций, из которого вычтена определенная часть. И эта часть соответствует тому, сколько стоимости потеряли вложенные деньги за срок реализации проекта.

Благодаря проводимым расчетам инвестор получает более полную картину и возможность оценить рентабельность проекта в данный момент времени.

Как определить ставку дисконтирования

Расчёт ЧДД в OpenOffice

Электронные

таблицы типа Excel или

OpenOffice содержат в себе

готовые функции для расчёта чистого

дисконтированного дохода. Давайте

рассмотрим пример расчёта на базе

бесплатного пакета программ OpenOffice.

Для расчёта

существует специальная функция, которая

так и называется NPV. Сначала

выберите ячейку в которую вы хотите

вывести результаты расчёта, затем

вызовите окно функций:

Введите все

исходные данные, а именно — ставку

дисконтирования и величины денежных

потоков. Для наглядности я изначально

забил все данные в таблицу, а в функцию

NPV() вводил уже только

номера ячеек им соответствующие (это

делается простым кликом мыши по

соответствующим ячейкам).

В итоге получаем

то же самое значение, что и рассчитанное

вручную по формуле выше:

Вы можете поделиться этой статьёй на своей странице в соцсетях:

Словарь трейдера

olegas ›

Торгую га финансовых рынках с 2008 года. Сначала это был FOREX, затем фондовая биржа. Сначала занимался преимущественно трейдингом (краткосрочными спекуляциями на валютных рынках), но сейчас все больше склоняюсь к долгосрочным инвестициям на фондовом рынке. Хотя иногда, дабы не терять форму и держать себя в тонусе, балуюсь спекуляциями на срочном рынке (фьючерсы, опционы). Пишу статьи на сайт ради удовольствия.

Значение показателя DCF

Английское словосочетание Discounted Cash Flow, означающее дисконтирование денежных потоков, обычно представлено в формулах в виде аббревиатуры DCF или, в русском варианте, – ДДП. Инвестор, принимающий решение о наиболее выгодных вложениях, использует этот результат в целом ряде других методов, представляющих доходный подход, для более точного прогнозирования будущей ситуации и выбора экономической и финансовой стратегий. Среди них:

Английское словосочетание Discounted Cash Flow, означающее дисконтирование денежных потоков, обычно представлено в формулах в виде аббревиатуры DCF или, в русском варианте, – ДДП. Инвестор, принимающий решение о наиболее выгодных вложениях, использует этот результат в целом ряде других методов, представляющих доходный подход, для более точного прогнозирования будущей ситуации и выбора экономической и финансовой стратегий. Среди них:

- NPV – метод чистого дисконтированного дохода (ЧДД). Формула его расчёта, похожая на формулу DCF, отличается тем, что в NPV включены ещё и первоначальные инвестиционные затраты.

- IRR – внутренняя норма прибыли.

- NUS – эквивалент ежегодной ренты.

- PI – индекс прибыльности.

- NFV – чистая будущая стоимость.

- NRR – чистая норма доходности.

- DPP – дисконтированный срок окупаемости.

Так, например, введение параметра DCF в формулы расчётов срока окупаемости (DPP) делают результаты вычислений практически более достоверными, поскольку именно изменение стоимости денег во времени позволяет оценить общие перспективы проекта в движении. Благодаря учёту фактора движения в оценке эффективности инвестиционных проектов такие методы ещё принято называть динамическими.

Методы дисконтирования включены как составляющие в доходный подход, и в этом качестве помогают вычислить общую цену бизнеса и его потенциал. Даже при нестабильности финансовых потоков метод дисконтированных денежных потоков оправданно применим, поскольку демонстрирует высокую точность. Для повышения точности расчёт проводят с учётом специфических характеристик и способов поступления денежных средств.

Однако метод дисконтирования денежных потоков (Discounted Cash Flow Method) имеет и недостатки. Среди основных, чаще всего, называют два:

- Изменение экономической, политической, социальной среды влияет на ставку дисконтирования, но спрогнозировать изменения этой ставки на сколько-нибудь продолжительный период всегда довольно сложно.

- Так же сложно спрогнозировать изменение размеров будущих денежных потоков с учетом всех внешних и внутренних обстоятельств.

Тем не менее, метод активно применяется, если есть вероятность того, что прибыльность будущих финансовых потоков начнёт отличаться от прибыльности в настоящий момент, если потоки зависят от сезонности, если строительный проект находится на стадии реализации, и в ряде других случаев. Для того чтобы привести к текущему моменту чистый денежный поток (ЧДП) используют коэффициент дисконтирования.

Срок окупаемости инвестиций (Payback Period, PP)

Наиболее распространенным статическим показателем оценки инвестиционных проектов является срок окупаемости (Payback Period — PP).

Под сроком окупаемости понимается период времени от момента начала реализации проекта до того момента эксплуатации объекта, в который доходы от эксплуатации становятся равными первоначальным инвестициям (капитальные затраты и эксплуатационные расходы).

Данный показатель дает ответ на вопрос: когда произойдет полный возврат вложенного капитала? Экономический смысл показателя заключается в определении срока, за который инвестор может вернуть вложенный капитал.

Для расчета срока окупаемости элементы платежного ряда суммируются нарастающим итогом, формируя сальдо накопленного потока, до тех пор, пока сумма не примет положительное значение. Порядковый номер интервала планирования, в котором сальдо накопленного потока принимает положительное значение, указывает срок окупаемости, выраженный в интервалах планирования.

Общая формула расчета показателя РР имеет вид:

РР = min n, при котором

где Pt — величина сальдо накопленного потока;

1B — величина первоначальных инвестиций.

При получении дробного числа оно округляется в сторону увеличения до ближайшего целого. Нередко показатель РР рассчитывается более точно, т. е. рассматривается и дробная часть интервала (расчетного периода); при этом делается предположение, что в пределах одного шага (расчетного периода) сальдо накопленного денежного потока меняется линейно. Тогда «расстояние» тот начала шага до момента окупаемости (выраженное в продолжительности шага расчета) определяется по формуле:

где Pк— — отрицательная величина сальдо накопленного потока на шаге до момента окупаемости;

Pк+ — положительная величина сальдо накопленного потока на шаге после момента окупаемости.

Для проектов, имеющих постоянный доход через равные промежутки времени (например, годовой доход постоянной величины — аннуитет), можно использовать следующую формулу периода окупаемости:

PP = I/A

где РР — срок окупаемости в интервалах планирования;

I — суммы первоначальных инвестиций;

А — размер аннуитета.

Следует иметь в виду, что элементы платежного ряда в этом случае должны быть упорядочены по знаку, т. е. сначала подразумевается отток средств (инвестиции), а потом приток. В противном случае срок окупаемости может быть рассчитан неверно, так как при смене знака платежного ряда на противоположный может меняться и знак суммы его элементов.

Дисконтирование и компаундирование

Когда речь идёт о том,

чтобы соотнести все будущие денежные

потоки относительно настоящего момента

времени, то речь идёт о дисконтировании.

В тех же случаях когда, наоборот, денежные

потоки приводятся к определённой точке

в обозримом будущем — речь идёт уже о

компаундировании (или наращении) денежных

потоков.

Для простоты понимания

вот вам два примера.

Пример первый.

Дисконтирование

Допустим вы поставили

себе целью поездку на очередные

Олимпийские игры которые должны

состояться ровно через 4 года. Вы

подсчитали, что с учётом всех сопутствующих

расходов (билеты, проезд, проживание и

т.п.) вам потребуется сумма денег в 10000

долларов.

Сумма эта достаточно

серьёзная для того, чтобы просто взять

и вырвать её из своего семейного бюджета,

поэтому вы решаете позаботиться о её

накоплении заранее. Можно начать

ежемесячно откладывать деньги. А можно

рассчитать какую сумму денег необходимо

вложить в банк сейчас, чтобы через 4 года

размер вклада достиг требуемых 10000

долларов.

Допустим вы решили

вложить деньги в банк под 7% годовых.

Рассчитать требуемую сумму вклада при

этом можно умножив требуемые 10000$

на коэффициент дисконтирования

вычисляемый по формуле:

Подставляя в формулу

наши цифры и умножая на 10000 получим:

10000*(1/(1+0,07)^4))=7633,58$

То есть, для того чтобы

через четыре года получить требуемые

10000$ вам потребуется

вложить в банк 7635$.

Приведённый выше расчёт есть ни что иное как дисконтирование

Обратите внимание, что при его проведении мы двигались от денежных сумм в будущем к суммам в настоящем. Или, оперируя общепринятыми терминами, от будущей стоимости FV (Future Value) к стоимости текущей PV (Present Value)

Пример второй.

Компаундирование

Теперь рассмотрим

другой пример. Допустим у вас образовался

определённый излишек денежных средств,

которые вам вряд ли потребуются в

ближайшие пять лет и вы хотите их

приумножить ничем при этом практически

не рискуя. Самый безрисковый вариант в

данном случае опять же банковский

депозит.

Пускай у вас есть

средства в размере 5000$ которые

вы готовы вложить под 7% годовых на срок

в 5 лет. Прибыль от этого вклада можно

рассчитать умножив вкладываемую сумму

денег на коэффициент наращения вычисляемый

по формуле:

Подставим наши цифры,

умножим на 5000 и получим:

5000*(1+0,07)^5=7012,75$

То есть, в итоге

через пять лет сумма вклада вырастет

до 7012 долларов. В данном примере мы

рассмотрели с вами операцию наращения

или компаундирования в которой опять-таки

фигурировали две основные составляющие

в виде текущей и будущей стоимости:

- PV=5000 долларов;

- FV=7012,75

долларов.

Обратите внимание на

то, что проводя данный расчёт мы с вами

двигались от денежных сумм в настоящем,

к суммам в будущем времени

Ставка дисконтирования

Методы определения ставки дисконтирования отличаются различными подходами, каждый из которых характеризуется специфическими достоинствами и недостатками.

CAPM-модель оценки капитальных активов, введённая в 70-х годах У. Шарпом для определения доходности акций. Сильной стороной модели считается учёт связи рыночного риска и доходности акции. В первоначальной модели этот фактор был единственным учётным

Во внимание не принимались трансакционные затраты, непрозрачность фондового рынка, налоги и другие факторы. Позднее, для увеличения точности, Ю.Фама и К

Френч применили дополнительные параметры.

Модель Гордона. Её другое название – модель дивидендов постоянного роста. «Минус» метода в том, что он применим лишь в том случае, если компания имеет обыкновенные акции с постоянными дивидендными выплатами, а «плюс» в относительной простоте расчёта.

Модель WACC – средневзвешенной стоимости капитала. Один из самых популярных методов для демонстрации нормы дохода, которую нужно выплатить за инвестиционную часть капитала. Экономический смысл метода – в вычислении минимально допустимой величины рентабельности (уровня прибыльности). Этот результат можно применить к оценке вложений в уже существующий проект.

Метод оценки рисковых премий. В методе используются дополнительные критерии риска, не предусмотренные другими моделями. Однако эта оценка субъективна, что относится к недостаткам метода.

Метод экспертной оценки. Среди достоинств – возможность учитывать нестандартные факторы риска и тонкая индивидуальная настройка анализа. В числе недостатков – субъективное восприятие ситуации. Эксперт оценивает мезо- макро и микрофакторы, которые, по его мнению, повлияют на нормы прибыли. Для каждого проекта будет свой специфический набор значимых рисков.

Есть целый ряд других простых и сложных методов, но в следующем ниже примере ставка дисконтирования будет рассчитываться для наглядности и прозрачности основной формулы как сумма «безрисковой ставки» и «премии за риск». Первая составляющая уравнения – безрисковая ставка – в примере расчёта равна 15% – ключевой ставке Центрального банка РФ. Это часть доходности по безрисковому активу. Вторая составляющая – премия за риск – устанавливается экспертным путём в размере 8% на основе условной оценки производственных, инновационных, социальных, технологических и других рисков. Это – норма прибыли на существующие риски. В сумме ставку дисконтирования будем считать равной 23%.

Основные методы расчета и формулы ставки дисконтирования

Преимущества DCF-анализа

1. Будущие денежные потоки: DCF фокусируется на оценке будущих денежных потоков, что позволяет инвесторам оценить долгосрочный потенциал инвестиций.

2. Внутренняя стоимость: DCF помогает определить внутреннюю стоимость инвестиций, которую можно сравнить с рыночными ценами, чтобы выявить недооцененные или переоцененные активы.

3. Гибкость: Анализ DCF адаптивен и может применяться к различным типам инвестиций, включая акции, облигации, недвижимость и бизнес-проекты.

4. Инструмент принятия решений: DCF обеспечивает структурированную основу для оценки инвестиционных возможностей, помогая инвесторам принимать обоснованные решения.

Формула дисконтирования

Часто возникает обратная задача: предполагается, что через n лет будет получена сумма Sn, надо найти равноценную ей сумму на текущий момент. Это типичная задача при разработке бизнес-планов, расчете окупаемости инвестиций, оценке стоимости бизнеса по величине ожидаемых доходов (доходный подход к оценке стоимости бизнеса). Иными словами, известна сумма Sn, надо определить S. В этом случае путем простых преобразований получаем формулу расчета:

S = Sn/(1+P)n — Формула дисконтирования

Эта операция называется дисконтированием, она является обратной к вычислению сложных процентов. Часто используется термин «приведение к текущей стоимости». Процентная ставка в этом случае называется ставкой дисконтирования.

Недостатки дисконтирования денежных потоков

Увы, не все так просто под луной.

Метод дисконтирования денежных потоков, используемый для получения численных значений стоимости компании, обладает и рядом недостатков, способных в некотором смысле подпортить ему репутацию.

И сводятся эти недостатки к следующим:

чрезмерно высокий удельный вес значения дисконтированого денежного потока, относящегося к послепрогнозному периоду (обычно, три четверти и более);

практическая невозможность предсказания экономических и прочих показателей на мало-мальски длительные периоды (от года и более), тогда как метод «пытается» манипулировать данными, характеризующими, по сути, бесконечный послепрогнозный период;

сильная зависимость результатов расчета от первоначальных значений размеров как денежных потоков, так и соответствующих им ставок дисконтирования; даже незначительное изменений этих значений на 1-2 пункта способно изменить итоговую прогнозную оценку стоимости компании на 10-20 %;

в процессе расчетов предполагается, что акционеры обладают возможностью распоряжаться денежными потоками полностью, тогда как в действительности такое случается крайне редко.

Все перечисленные недостатки, естественно, могут сослужить недобрую службу, особенно если «за дело» возьмутся недобросовестные управляющие капиталом или псевдоаналитики, поскольку позволяют исказить действительное положение дел в компании…

Практическое применение метода ДДП

Различия в дисконтировании в России и на Западе

В России базовые ставки и премии за риск всегда выше, отмечает Емельянов. По его словам, валютная ставка дисконтирования в России всегда выше, чем в Западной Европе, США или развитых азиатских странах, и примерно совпадает с показателями стран Восточной Европы, Латинской Америки, а также некоторых стран Азии и Африки.

В рублях требуемая доходность и, соответственно, ставка дисконтирования выше, так как добавляются риски девальвации рубля и его более высокой инфляции, чем у доллара или евро, уточняет аналитик.

«Интуитивно все инвесторы это понимают: в долларах они готовы получать меньше, чем в рублях, даже если это акции одной и той же компании», — подчеркивает Емельянов.