Субсидированные займы

Любой самозанятый, у которого нет просрочек по кредитам, может взять микрозайм от 50 тыс. до 500 тыс. рублей от фондов поддержки предпринимательства. Срок выплаты — до двух лет, можно взять отсрочку до 6 месяцев. Процент микрозайма зависит от региона проживания самозанятого. Обычно он составляет от 3 до 5% годовых. Условия оформления тоже зависят от региона.

Оформить займ можно на определенную цель — погасить бизнес-расходы или инвестировать. В залог можно отдать автомобиль, недвижимость, оборудование, которое используется в бизнесе, или найти поручителя. Поручителем может быть не человек, а региональная гарантийная организация из списка. Например, гарантийный фонд содействия кредитованию. При этом оформить займ могут и без залога, если у заемщика хорошая кредитная история.

Спустя 90 дней после получения займа нужно подготовить пакет документов, которые подтверждают, что деньги были потрачены на цель. Это могут быть договоры купли-продажи, акты, универсальные передаточные документы, платежные поручения, счета и так далее.

Минфин может ограничить виды деятельности, в отношении которых применяется НПД

20.12.2019. Минфин прорабатывает вопрос установления перечня видов деятельности, в отношении которых возможно применение специального налогового режима «Налог на профессиональный доход».

Об этом сообщается в письме от 25.11.2019 № 03-11-11/91294.

Ведомство напоминает, что налогоплательщиками НПД признаются физические лица, в том числе индивидуальные предприниматели, перешедшие на специальный режим для самозанятых.

Ограничения, связанные с применением этого специального налогового режима, установлены частью 2 статьи 4 и частью 2 статьи 6 Федерального закона от 27.11.2018 № 422-ФЗ.

При этом в настоящее время в законе указаны виды доходов и виды деятельности, в отношении которых не может применяться налог на профессиональный доход. Соответственно, в отношении доходов и видов деятельности, не подпадающих, в эти перечни физлица вправе применять спецрежим для самозанятых.

Ранее глава Минфина Антон Силуанов заявлял в Совете Федерации, что необходимо законодательно закрепить перечень профессий, представители которых могут регистрироваться в качестве самозанятых.

ЦБ РФ рассказал, какие банковские счета могут применять в бизнесе самозанятые

26.12.2019. Самозанятые граждане вправе применять свои текущие банковские счета для получения доходов от предпринимательской деятельности. Об этом сообщает ЦФ РФ в своем письме от 19.12.2019 № ИН-014-12/94.

Регулятор напоминает, что с 1 января 2020 года специальный налоговый режим для самозанятых смогут применять физические лица и ИП в 23 регионах.

В связи с этим ЦБ РФ обращает внимание, что Федеральным законом от 27.11.2018 № 422-ФЗ не установлена необходимость использования физическими лицами, применяющими специальный налоговый режим, конкретных видов банковских счетов.

Соответственно, использование такими физическими лицами своих текущих банковских счетов для получения профессионального дохода не противоречит требованиям законодательства Российской Федерации.

ЦБ РФ рекомендует банкам учитывать эту информацию и советует не принимать необоснованных решений об отказах от проведения операций по текущему банковскому счету только по причине поступления на такие счета денежных средств в виде профессиональных доходов физических лиц, применяющих специальный налоговый режим.

В каких регионах действует закон о самозанятых

Действующая редакция закона предполагает введение налогообложения самозанятых пока в пилотных регионах. Их четыре:

- Москва;

- Татарстан;

- Московская обл.;

- Калужская обл.

Чтобы платить НПД, физ. лицу или ИП нужно вести деятельность в любом из этих регионов. При этом не надо там жить или быть зарегистрированным. Самозанятость можно оформить в регионе, в котором находятся заказчики или клиенты.

Пример 1

Сергею по наследству от родителей досталась квартира в Казани. Сам давно живет и работает в Санкт-Петербурге. Родительскую квартиру Сергей сдает в аренду. Раньше мужчина ежегодно подавал по полученным доходам декларацию и платил 13 % НДФЛ. В 2019 году по закону о самозанятых Сергей зарегистрировался плательщиком НПД в Татарстане, где получает деньги от квартиросъемщиков. Теперь он платит 4% (и декларацию тоже подавать не нужно).

Важно!

При регистрации в качестве плательщика НПД разрешено выбрать только одну территорию для самозанятых, даже если вы работаете в нескольких.

Пример 2

Михаил — фотограф. Работает на свадьбах, делает выездные фотосессии. География его заказчиков — Москва и Московская область. Для оформления самозанятости Михаил вправе выбрать любой из этих двух регионов. На размер ставки и другие условия взимания налога выбор не влияет.

Несмотря на то, что закон о самозанятых распространяется на 4 региона, НПД можно применять, даже когда человек ведет деятельность не только в тестовом субъекте РФ, но и в других. Об этом говорит ФНС в письме от 21.02.2019 № СД-4-3/3012@.

Пример 3

Оксана фрилансер. Она делает сайты. У Оксаны есть постоянные заказчики из Калуги, Твери, Екатеринбурга и других городов. Девушка может зарегистрироваться на НПД в Калужской области, а платить налог со всех поступающих доходов, в том числе из регионов, не участвующих в эксперименте.

Согласно п.2 ст.1 закона № 422-ФЗ, эксперимент по НПД рассчитан на 10 лет, до конца 2028 г. Будет ли со временем расти количество регионов тестирования по налогу для самозанятых, зависит от того, насколько успешно он пойдет (см. письмо Минфина от 05.02.2019 № 03-11-11/6610).

Пока все предпосылки для этого есть. За 2 первых месяца 2019 г. количество самозанятых по регионам России составило более 33 тыс. чел. А общий оборот от их деятельности превысил 1 млрд. руб.

Государство старается сделать налоговый режим максимально привлекательным и простым в использовании. Не надо сдавать отчеты, заводить онлайн-кассы и платить страховые взносы. Последнее означает, что, например, у москвичей сохраняется региональная доплата к пенсии для самозанятых пенсионеров.

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Звонок по всей России бесплатный 8 800 350-94-43

Госдума одобрила закон о введении налога для самозанятых еще в 19 регионах

05.12.2019. Госдума РФ одобрила сегодня в третьем (окончательном) чтении закон о введении специального льготного налогового режима «Налог на профессиональный доход» еще в 19 регионах России. Об этом сообщает .

Напомним, в настоящее время спецрежим для самозанятых действует в Москве и Московской области, в Калужской области и Республике Татарстан.

Согласно одобренному закону, с 1 января 2020 года также самозанятыми смогут стать жители Санкт-Петербурга, Ленинградской, Воронежской, Волгоградской, Нижегородской, Омской, Новосибирской, Ростовской, Самарской, Сахалинской, Свердловской, Тюменской, Челябинской областей, Красноярского и Пермского краев, Ненецкого, Ханты-Мансийского, Ямало-Ненецкого автономные округов и Республики Башкортостан.

«Самозанятые — это лица, у которых нет работодателя и у которых нет наемных работников, то есть это граждане, получающие доход от своей личной трудовой деятельности. Кроме того, их максимальный доход не должен превышать 2,4 млн рублей в год (200 000 рублей в месяц)», — пояснил в ходе рассмотрения закона глава думского Комитета по бюджету и налогам Андрей Макаров.

Кроме того, одобренный закон разрешает применять специальный налоговый режим для самозанятых репетиторам и помощникам по хозяйству.

С 1 января 2020 года самозанятыми смогут стать жители 23 регионов

16.12.2019. Президент РФ Владимир Путин подписал Федеральный закон от 15.12.2019 № 428-ФЗ, который вводит специальный налоговый режим «Налог на профессиональный доход» еще в 19 регионах России. Документ правовой информации.

Напомним, до настоящего времени спецрежим для самозанятых действовал в Москве и Московской области, в Калужской области и Республике Татарстан.

Согласно новому закону, с 1 января 2020 года также самозанятыми смогут стать жители Санкт-Петербурга, Ленинградской, Воронежской, Волгоградской, Нижегородской, Омской, Новосибирской, Ростовской, Самарской, Сахалинской, Свердловской, Тюменской, Челябинской областей, Красноярского и Пермского краев, Ненецкого, Ханты-Мансийского, Ямало-Ненецкого автономные округов и Республики Башкортостан.

Кроме того, одобренный закон разрешает применять специальный налоговый режим для самозанятых репетиторам и помощникам по хозяйству.

Документ вступит в силу с 1 января 2020 года.

В «1С:Предприятии» изменения будут поддержаны с выходом очередных версий. О сроках см. в .

Налог на профессиональный доход может лечь в основу семейного патента

13.12.2019. Вице-президент Торгово-промышленной палаты РФ Елена Дыбова сообщила в кулуарах форума, посвященному семейному предпринимательству, что практика внедрения налога на профессиональный доход может лечь в основу семейного патента, который предлагается выдавать малым семейным предприятиям.

Представитель ТПП РФ отметила: «Скорее всего за основу мы возьмем ту практику, которая сейчас есть с самозанятыми, это 4% (при расчете с физическими лицами) и 6% (при расчете с физическими и юридическими лицами). Единственный вопрос, который нас беспокоит, что самозанятые платят налог государству, но они не получают трудовой стаж и право на пенсию, мы считаем, что это для семейных компаний неправильно».

По словам Елены Дыбовой, подготовленное ТПП РФ предложение по введению семейного патента уже одобрил Минтруд РФ. В настоящие время данное предложение рассматривает Минфин РФ. «Я рассчитываю, что в ближайшие три-четыре месяца нам удастся провести согласование с Минфином, ищем форму, чтобы схема была оптимальной», — приводит слова вице-президента ТПП РФ.

Напомним, еще год назад председатель Торгово-промышленной палаты РФ Сергей Катырин сообщал, что ТПП предложит правительству дополнить НК РФ нормами о «семейном» патенте. Предполагается, что в «семейный» патент можно будет включить всех членов семьи, которые занимаются общим бизнесом. Таким образом «семейный» патент должен снять проблему оформления трудовых договоров и бумаг, которые связаны с наймом работников в семье, и одновременно упростить внесение платежей в бюджет.

Как выдавать чеки и платить налоги

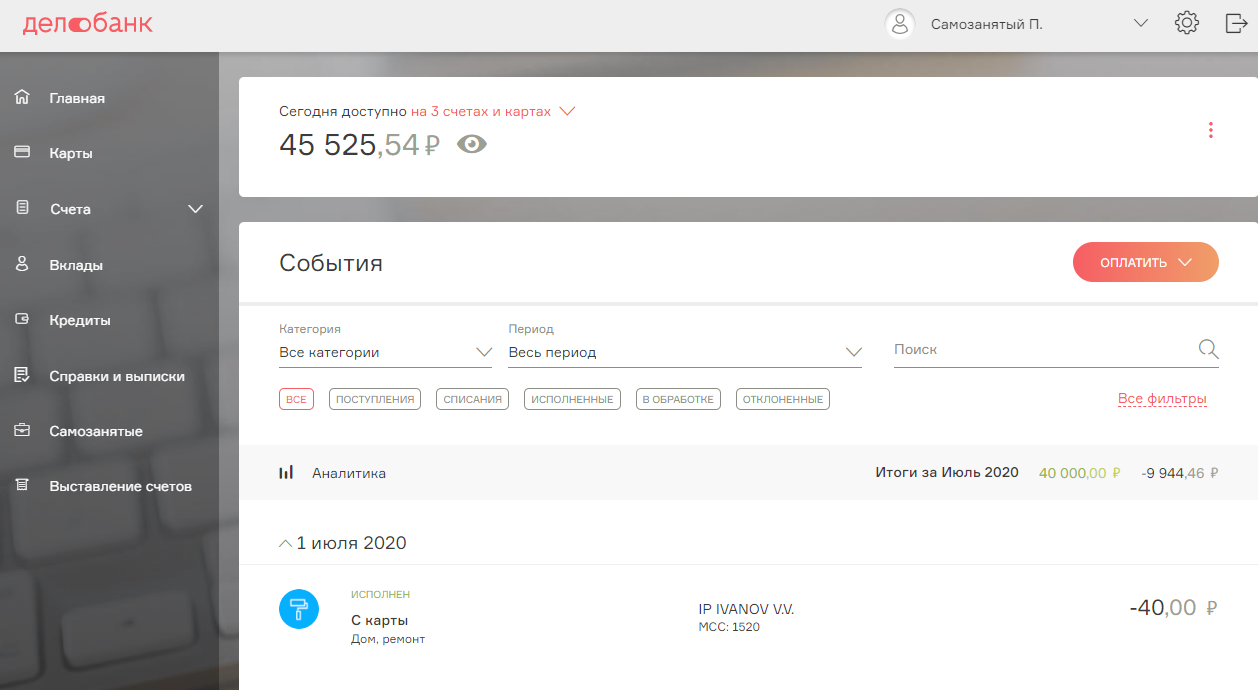

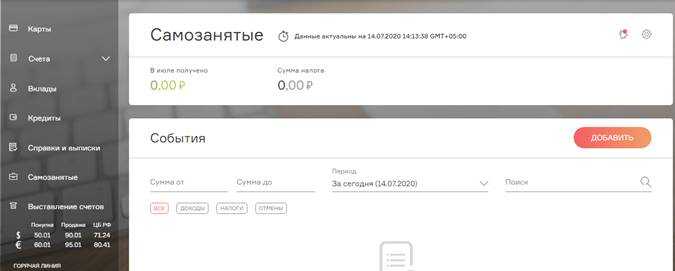

Выдать и отправить чек клиенту после каждого поступления на счёт — обязанность самозанятого. Если забудете, придётся заплатить 20% от суммы в качестве штрафа. Зарегистрировать чек можно в личном кабинете самозанятого в интернет-банке «Делобанка» или «СКБ-Банка». Работает просто: получаете деньги, вносите информацию о продаже через интернет-банк и отправляете чек клиенту.

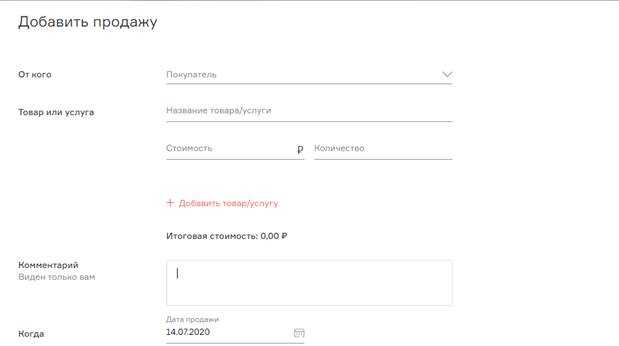

Вот как сформировать чек в личном кабинете «Делобанка»:

1. Зайдите в раздел «Самозанятые».

2. Нажмите в строке «События» кнопку «Добавить».

3. Напишите данные по продаже: статус клиента (физлицо, юрлицо или ИП), название товара, размер платежа.

4. Нажмите кнопку «Добавить продажу».

Скачайте и отправьте чек заказчику по электронной почте или мессенджеру. А ещё можете отправить клиенту ссылку на чек.

Налоговая сама считает, сколько налогов вы должны заплатить. В начале месяца вы получите уведомление из интернет-банка с общей суммой налога. Оплатить можно прямо с расчётного счёта. Срок — до 25 числа месяца, в котором пришло уведомление.

Спецрежим для самозанятых разрешили применять при реализации через интернет

25.11.2019. Федеральная налоговая служба выпустила разъяснения, что считать местом ведения деятельности в целях применения налога на профдоход при реализации посредством сети интернет.

Согласно письму ФНС от 18.11.2019 № СД-4-3/23424@, применять налог для самозанятых вправе физические лица, в том числе ИП, местом ведения деятельности которых является территория любого из субъектов РФ, включенных в эксперимент.

При этом нормы закона № 422-ФЗ не содержат определение места ведения деятельности, осуществляемой дистанционно. Поэтому до внесения изменений в закон место ведения такой деятельности может определяться по выбору налогоплательщика: либо по месту его нахождения, либо по месту нахождения покупателя или заказчика.

Следует отметить, что это хорошая новость для самозанятых кондитеров или портних, продающих результаты своей работы посредством социальных сетей, а также репетиторов, работающих на порталах удаленного обучения. Теперь они могут зарегистрироваться в качестве самозанятых, если их клиенты располагаются в регионах, участвующих в эксперименте по введению НПД.

Данная позиция по вопросу определения местонахождения согласована ФНС с Министерством финансов РФ.

Отметим, что ранее Минфин придерживался другого мнения. Так согласно разъяснениям, содержащимся в письме от 06.09.2019 № 03-11-11/68809, место регистрации заказчика товара, работ или услуг не имеет значения для определения места ведения деятельности налогоплательщика в целях применения НПД.

Особый чек

Самозанятый должен лишь формировать чеки по каждому поступлению от бизнеса, облагаемого налогом на профдоход. Применение налогового вычета, учет налоговых ставок в зависимости от плательщика, контроль над ограничением по сумме дохода и другие особенности расчета полностью автоматизированы.

«Выясните электронную почту или телефон покупателя вашей услуги. Укажите в приложении, какую сумму и за что вы получили. Наименование товара или услуги может быть любым, но при этом оно должно соответствовать реально оказанной услуге или проданному товару», – указано на сайте ГД.

Чтобы приложение определило правильную налоговую ставку, надо указать, от кого получен доход – от излица или от фирмы. Если клиент – юрлицо или ИП, то нужен их ИНН. Чек можно отравлять своим клиентам – для них такой чек приравнивается к документам, подтверждающим расходы.

Репетиторам и уборщицам разрешат платить налог на профессиональный доход

19.11.2019. В Государственную Думу поступил законопроект № 837124-7, вносящий изменения в Федеральный закон от 27.11.2018 № 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход».

Помимо прочего, документ предполагает упразднение нормы пункта 9 части 2 статьи 6 указанного Федерального закона. Эта норма на сегодняшний день позволяет ряду налогоплательщиков не становиться на учет в качестве самозанятых. В частности, не признаются объектом налогообложения доходы, полученные физлицами, не являющимися ИП, от физических лиц за оказание услуг:

- по присмотру и уходу за детьми, больными лицами, лицами, достигшими возраста 80 лет, а также иными лицами, нуждающимися в постоянном постороннем уходе по заключению медицинской организации;

- по репетиторству;

- по уборке жилых помещений и ведению домашнего хозяйства.

Заметим, что сейчас эта категория налогоплательщиков освобождена и от НДФЛ в соответствии с пунктом 70 статьи 217 НК РФ.

Если поправки в закон № 422-ФЗ будут приняты, то в тех регионах, где уже действует или будет введен с 1 января 2020 года режим для самозанятых, репетиторы и помощники по хозяйству попадут под уплату налога на профессиональный доход.

В чём суть налога на профессиональный доход

Налогообложение самозанятых граждан РФ характеризуется пониженными налоговыми ставками. Так, если самозанятый гражданин оказывает услуги физическим лицам, налоговая ставка для него составит 4% от дохода, а если юридическим лицам – 6%. Самозанятый должен уплачивать его ежемесячно, не позднее 25 числа месяца, следующего за расчётным.

Помимо этого, плательщики налога на профессиональный доход освобождены от обязанности уплачивать налог на доходы физических лиц (НДФЛ) и налог на добавленную стоимость (НДС). Исключение составляет только НДС, подлежащий уплате при ввозе товаров на территорию РФ или территории, находящиеся под её юрисдикцией.

Что касается взносов на обязательное пенсионное страхование – самозанятый может уплачивать их в добровольном порядке. Минимальный размер взносов совпадает с фиксированным размером, установленным на текущий год. В 2020 году он составляет 32 448 рублей.

Есть и верхняя планка. Максимальный размер страховых взносов не может превышать восьмикратный МРОТ, установленный на начало финансового года, умноженный на тариф страховых взносов в ПФР и на 12 месяцев.

Проще говоря, формула для расчёта максимального взноса выглядит так:

Так как с 1 января МРОТ повышается до 12 130 рублей, максимальный взнос в ПФР за 2020 год для самозанятого составит 32 023,2 рубля.

По сути, налог для самозанятых – это налог для тех, кто по каким-либо причинам не хочет регистрироваться как индивидуальный предприниматель. И государство хочет предложить им такие условия, на которых им выгодно будет работать легально.

Может возникнуть вопрос: а зачем вообще регистрироваться в качестве самозанятого?

Во-вторых, оформление в качестве самозанятого даёт возможность составлять официальные документы, подтверждающие факт оказания услуг. Это не только обезопасит самого самозанятого на случай, если недобросовестный клиент откажется платить за оказанные услуги, но и послужит гарантом для самого клиента.