ОФР — содержание и сроки сдачи

Все учреждения и компании обязаны вести бухучёт (БУ) и формировать бухгалтерскую отчётность (БО) по итогам года. Для государственных и муниципальных организаций, финансовых организаций предусмотрены свои формы отчётности, а предпринимательские структуры и некоммерческие организации (НКО) должны использовать бланки отчётности в соответствии с Приказом Минфина России от 02.07.2010 №66н.

ОФР вместе в балансом входит в перечень обязательных форм БО. Это означает, что вне зависимости от факта ведения деятельности, организационно-правовой формы и применяемого режима налогообложения, каждая коммерческая и некоммерческая организация должна сдавать годовые формы в свою ИФНС.

ОФР по привычке продолжают называть отчётом о прибылях и убытках (ОПиУ), несмотря на то что это название было официально отменено с 2012 года.

В ОФР содержатся укрупнённые данные о:

- выручке от реализации;

- себестоимости продукции или услуг;

- управленческих и коммерческих расходах;

- прочих доходах и расходах;

- налоге на прибыль.

Данные указываются за отчётный и предыдущий отчётному годы, без учёта НДС и акцизов. Цель ОФР — показать итог деятельности (прибыль или убыток), а также исчисленный налог с дохода.

По умолчанию все компании ведут стандартный БУ и сдают стандартную БО. Типовой бланк стандартного ОФР состоит из информационной части, основной таблицы с данными и дополнительных сведений — всего два листа. Изменения в документ вносить нельзя, но можно детализировать данные отчёта — расшифровать выручку по направлениям деятельности или затраты по статьям.

Субъекты, ведущие стандартный бухучёт, должны также подавать приложения к бухбалансу (ББ) и ОФР — отчёты:

- об изменениях капитала;

- о движении денежных средств;

- о целевом использовании средств;

- а также пояснения к балансу.

Малые, средние предприятия, НКО и компании-резиденты “Сколково” могут применять упрощённую систему БУ и сдавать упрощённую БО (пункт 6.1 Приказа Минфина России №66н).

В этом случае применяют упрощённые формы ОФР и ББ. Приложения не заполняются.

121 форма отчет о финансовых результатах как заполнить

Отчет о финансовых результатах деятельности (ОКУД 0503121)

Скачать форму отчета о финансовых результатах деятельности:

Материалы по заполнению отчета о финансовых результатах деятельности:

— Приказ Минфина РФ от 28.12.2010 N 191н

— Статья: Изменения в бюджетной отчетности (Заболонкова О.) («Силовые министерства и ведомства: бухгалтерский учет и налогообложение», 2021, N

— Статья: Изменения в порядке составления бюджетной отчетности (Гудова Т.) («Казенные учреждения: бухгалтерский учет и налогообложение», 2021, N

— Статья: Учитываем изменения при составлении бухотчетности (Ларцева Л.) («Учреждения образования: бухгалтерский учет и налогообложение», 2021, N

Архивные формы отчета о финансовых результатах деятельности:

— отчет о финансовых результатах деятельности с отчетности за 2019 год до 22 марта 2020 года

— отчет о финансовых результатах деятельности с отчетности за 2018 год до отчетности за 2019 год

— отчет о финансовых результатах деятельности с отчетности за 2016 год до отчетности за 2018 год

— отчет о финансовых результатах деятельности с отчетности за 2014 год до отчетности за 2016 год

— отчет о финансовых результатах деятельности с отчетности за январь 2013 года до отчетности за январь 2014 года

— отчет о финансовых результатах деятельности с отчетности за январь 2011 года до отчетности за январь 2013 года

Какие штрафы за непредставление НКО отчетности

Какие налоги платят на УСН

Прочие доходы (расходы)

Строка 2310 Доходы от участия в других организациях

- Кт оборот 91.01 по субконто (Вид движения):

- Участие в других организациях;

- Долевое участие в иностранных организациях;

- Долевое участие в российских организациях.

Строка 2320 Проценты к получению

- Кт оборот 91.01 по субконто (Вид движения):

- Проценты к получению (уплате);

- Проценты по государственным ценным бумагам;

- Проценты по государственным ценным бумагам по ставке 0%.

Строка 2330 Проценты к уплате

- Дт оборот 91.02 по субконто (Вид движения):

- Проценты, начисленные в соответствии со статьей 269;

- Проценты к получению (уплате).

Строка 2340 Прочие доходы

- переоценка внеоборотных активов:

- чрезвычайные расходы:

- Кт оборот 91.01 по всем остальным субконто минус оборот Дт 91.02 Кт 68.02 (76.ОТ).

Строка 2300 Прибыль (убыток) до налогообложения

- Сумма строк:

- стр. 2200 «Прибыль (убыток) от продаж»;

- стр. 2310 «Доходы от участия в других организациях»;

- стр. 2320 «Проценты к получению»;

- стр. 2330 «Проценты к уплате»;

- стр. 2340 «Прочие доходы»;

- стр. 2350 «Прочие расходы».

Заполнение формы №2 по строкам с расшифровкой

Что такое отчёт о финансовых результатах

Вместе с балансом отчёт о финансовых результатах — это одна из двух основных форм бухгалтерской отчётности. Поэтому на практике бухгалтеры часто называют его «формой № 2», хотя в нормативных актах это название не употребляется с 2013 года. Мы также будем для краткости использовать термин «форма № 2». Итог отчёта о финансовых результатах — это прибыль или убыток компании за период. Также в форме № 2 содержатся укрупнённые данные об основных статьях доходов и расходов.

Рассмотрим заполнение стандартной формы отчёта о финансовых результатах, которую может использовать любая организация: без расшифровок и без уменьшения количества статей.

Как сформировать данные о финансовых результатах и налоге на прибыль

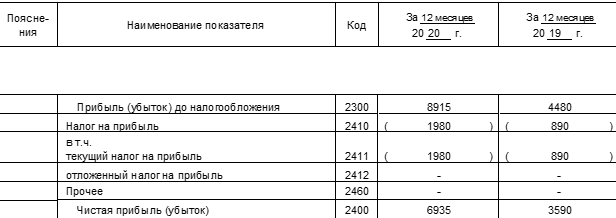

Чтобы рассчитать показатель для строки 2300 «Прибыль (убыток) до налогообложения» прибавьте к строке 2200 прочие доходы и вычтите прочие расходы:

СТР. 2300 = СТР. 2200 + СТР. 2310 + СТР. 2320 – СТР. 2330 + СТР. 2340 – СТР. 2350

Строку 2410 «Налог на прибыль» заполняйте только в том случае, если вы работаете на общей налоговой системе и платите налог на прибыль. Значение строки 2410 равно сумме строк 2411 и 2412.

Строка 2411 «Текущий налог на прибыль» — это сумма налога на прибыль, которая рассчитана по данным налогового учёта и отражена в декларации.

Строку 2412 «Отложенный налог на прибыль» используйте, если вы применяете ПБУ 18/02 «Учёт расчётов по налогу на прибыль организаций». Эта строка включает в себя налоговые разницы — отклонения между бухгалтерским и налоговым учётами. Чтобы заполнить строку 2412, сложите дебетовые обороты по счетам 09 «Отложенные налоговые активы» и 77 «Отложенные налоговые обязательства», а затем из получившейся суммы вычтите кредитовые обороты по этим же счетам.

В строку 2460 «Прочее» заносите другие доходы или расходы, которые не были учтены выше, но влияют на чистую прибыль. Например, если вы используете специальный налоговый режим, то включайте в эту строку налог по упрощённой системе налогообложения или единый сельхозналог.

Строка 2400 «Чистая прибыль (убыток)» равна разности строк 2300, 2410 и 2460:

СТР. 2400 = СТР. 2300 – СТР. 2410 – СТР. 2460

КАКОВЫ САМЫЕ ВАЖНЫЕ ЧАСТИ ФИНАНСОВОГО ОТЧЕТА

Люди, как правило, всегда спрашивают, какие части финансового отчета компании являются лучшими или наиболее важными. Для меня все важны и также играют свои отдельные роли.

Бухгалтерский баланс

Балансовый отчет важен, потому что он связан с отчетом о прибылях и убытках для получения суммы инвестиций, необходимой для поддержки продаж, а также прибыли, которая указана в отчете о прибылях и убытках.

Есть множество аналитиков, которые оценивают эффективность компании по ее балансу.

Тщательный анализ баланса также может дать быстрый обзор. Это связано с тем, что для балансировки активов активы, в свою очередь, должны быть равны пассивам плюс собственный капитал. Аналитики рассматривают вычитание активов из обязательств как балансовую стоимость фирмы.

Глядя на долгосрочные активы, аналитики определяют, насколько эффективно компании управляют своей дебиторской задолженностью в краткосрочной перспективе.

СПРАВКА О ДОХОДАХ

Это часто считается наиболее важным для некоторых пользователей финансовой отчетности, поскольку показывает способность бизнеса приносить прибыль. Однако отчет о прибылях и убытках не должен использоваться сам по себе, так как информация может вводить в заблуждение. Он не показывает сумму активов и пассивов, необходимых для получения прибыли. Кроме того, его результаты не приравниваются к денежному потоку, привлеченному бизнесом.

Как правило, отчет о прибылях и убытках предоставляет информацию о доходах компании, а также о расходах, связанных с ее операционной деятельностью. Он также предоставляет более подробную информацию о целостной деятельности компании. Прямые, косвенные и капитальные расходы, которые несет компания, также являются частью отчета о прибылях и убытках.

По сути, прозрачность является центральной задачей отчета о прибылях и убытках, особенно в отношении операционных услуг компании.

О ДВИЖЕНИИ ДЕНЕЖНЫХ СРЕДСТВ

В этом отчете отражаются все притоки и оттоки денежных средств финансовый учет периода с подведением итогов наличных денег в кассе. Общая ликвидность денежных операций компании видна также в отчете о движении денежных средств.

Два сектора отчета о движении денежных средств (инвестиции и финансирование) тесно связаны с работой по планированию капитала фирмы, которая также взаимосвязана с обязательствами и собственным капиталом в балансе.

Изменения в отчете о финансовых результатах с 2023 года

Форма 2 бухгалтерской отчетности в 2023 году заполняется по-другому из-за введения новых стандартов бухучета (ФСБУ). В последние 2-3 года Минфин принял несколько новых стандартов, которые повлияли на составление итогового финансового документа. Они пришли на смену устаревшим ПБУ, хотя последние тоже пока используются.

Больше всего на составление отчетности в 2023 году повлияли ФСБУ 6/2020 «Основные средства» и ФСБУ 27/2021 «Документооборот в бухучете».

Начиная с годовой отчетности за 2022 год, применение ФСБУ 6/2020 по внеоборотным активам стало обязательным. Его должны использовать все предприятия, кроме государственных и муниципальных учреждений. В паре с указанным стандартом всегда применяется 26/2020 «Капвложения». Перемены в учете ОС согласно новым стандартам стали весьма существенными, в некоторых моментах – кардинальными.

Наиболее заметные изменения:

- отменен лимит отнесения к ОС, организация определяет его самостоятельно;

- ОС с небольшой стоимостью относятся на затраты, а не учитываются в запасах;

- срок полезного использования и амортизации можно менять ежегодно;

- база начисления амортизации теперь не первоначальная стоимость, а остаточная;

- переоценка может проводиться неограниченное количество раз;

- стало возможным включать в расходы обесцененные инвестиции.

Нововведения приняты с учетом международной практики. Теперь расходы по основным средствам считаются по-другому, что влияет на финансовые результаты.

Стандарт ФСБУ 27/2021 «Документооборот в бухучете» совершенно новый, раньше бухгалтерскими положениями не регулировался оборот документов и отчетности. Применение нового стандарта предоставило возможность составить общий порядок формирования, составления, регистрации, перемещения бухгалтерских документов.

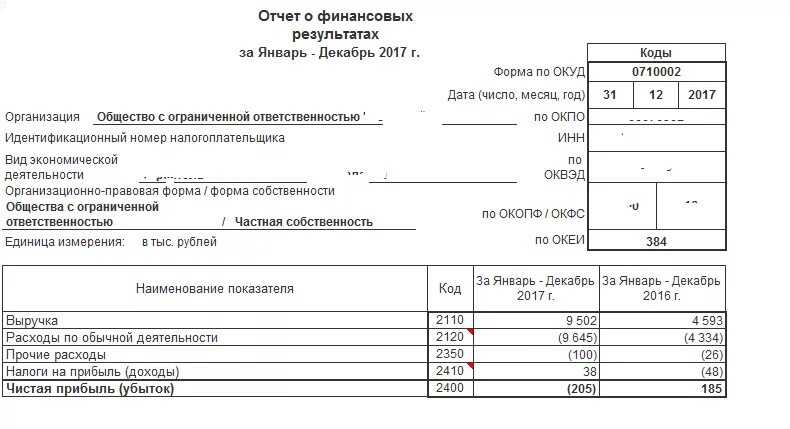

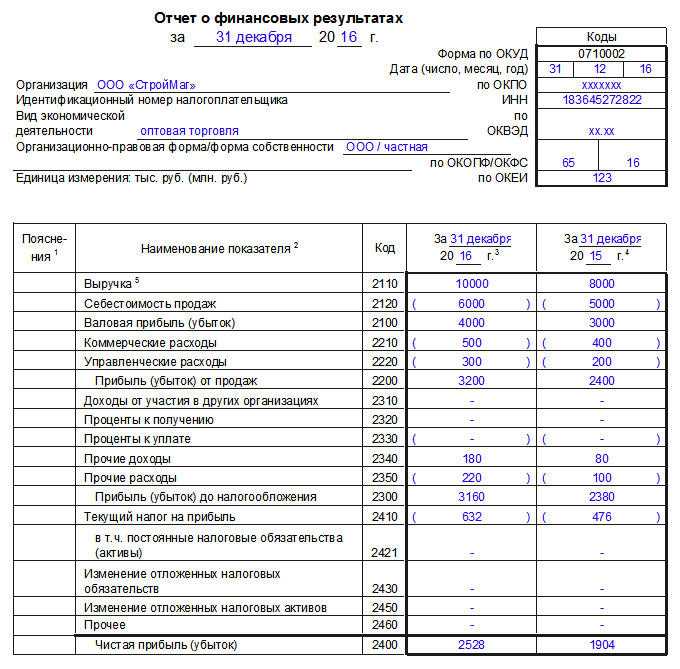

Образец оформления отчёта о финансовых результатах

Вначале бланка вписывается дата, на которую заполняется документ. Далее в строки с левой стороны вносятся:

- наименование организации,

- вид ее экономической деятельности (словами),

- организационно-правовой статус (ИП, ООО, ЗАО, ОАО),

- форма собственности (словами).

В табличку справа включаются:

- дата составления документа,

- код организации по ОКПО (Общероссийский классификатор предприятий и организаций),

- ИНН,

- код по ОКВЭД (Общероссийский классификатор видов экономической деятельности),

- коды ОКФС (Общероссийский классификатор форм собственности),

- код единицы измерения (рубли или миллионы) по ОКЕИ (Общероссийской классификатор единиц измерения).

Далее идет основная часть. Если разбирать ее построчно, то получится так:

В строку под шифром 2110 вписываются доходы от стандартных видов деятельности, таких как:

- выполнение работ,

- оказание различного вида услуг,

- продажа товаров.

Данные вносятся без акцизов и НДС;

Шифр 2120 включает расходы по тем же стандартным видам деятельности. Показатели сюда нужно вносить в круглых скобках, что будет говорить о том, что они подлежат вычитанию;

Шифр 2100 фиксирует валовую прибыль, равную следующей формуле: значение строки 2110 минус значение строки 2120;

Шифр 2210 здесь, также в круглых скобках, указываются затраты, понесенные при сбыте и реализации товаров и услуг;

Шифр 2220 учитывает расходы по управлению (тоже в круглых скобках);

Шифр 2200: тут ставится значение, высчитанное по формуле: из данных 2100 вычитаются данные 2210, далее минусуется строка 2220, т.е. образованные в результате продаж прибыли или убытки;

Шифр 2310 показывает доход организации из уставных долей иных компаний;

Шифр 2320 показывает проценты, полученные в виде прибыли по акциям, облигациям, депозитам и т.п.;

Шифр 2330 показывает проценты, подлежащие к оплате (значение вписывается в круглых скобках);

Шифр 2340 содержит все прочие доходы, не внесенные в вышестоящие строки (например, выручка от реализации нематериальных активов, основных средств, материалов и т.п.);

Шифр 2350 в круглых скобках содержит все прочие расходы (штрафы, пени и т.п.);

Шифр 2300 указывает на прибыль до подсчета и вычитания налога на прибыль. Формула расчета проста: строка 2200 плюс 2310 плюс 2320 минус 2330 плюс 2340 минус 2350;

Шифр 2410: Здесь указывается высчитанный налог на прибыль. Если предприятие использует в своей деятельности «упрощенку», здесь ничего писать не нужно;

Шифр 2460 включает штрафы, доплаты по налогам, пени и т.п.;

Шифр 2400: тут содержится чистая прибыль за год, подсчитанная из значений в предыдущих строках.

Вторая часть документа содержит в себе справочную информацию, которая также разнесена на отдельные пункты.

Шифр 2510 включает в себя не вошедшие в чистую прибыль данные об итогах переоценки активов;

Шифр 2520 фиксирует результат от не вошедших в чистую прибыль прочих операций;

Шифр 2500 регистрирует итоговый финансовый результат: т.е. из 2400 вычитается 2510 и прибавляется 2520;

Шифр 2900 показывает базовую прибыль или убыток на акцию (т.е. базовая прибыль (убыток) делиться на количество акций);

Шифр 2910 дает сведения о разводненной прибыли или убытке на акцию. Формула подсчета: (чистая прибыль минус дивиденды по привилегированным акциям) делиться на количество обычный акций.

После того, как вся необходимая информация в документ внесена, его необходимо подписать у руководителя компании и еще раз датировать.

Кто должен сдавать отчет о финансовых результатах

Законодательство определяет, что ведение бухгалтерского учета является обязанность каждого хозяйствующего субъекта, который состоит на учете в ИФНС как юридическое лицо.

Законодательство определяет, что ведение бухгалтерского учета является обязанность каждого хозяйствующего субъекта, который состоит на учете в ИФНС как юридическое лицо.

При этом никаких исключений не делается и не учитываются организационная форма предприятия, используемая система налогообложения и т. д. Бухгалтерская отчетность, а в ее составе и отчет о финансовых результатах, должны направляться в органы Ростата и ИНФС в обязательном порядке.

Организации некоммерческой сферы и коллегии адвокатов также должны представлять отчет о прибылях и убытках форма 2, так как этот бланк обязателен к заполнению всеми субъектами.

Освобождены от такой обязанности только граждане, которые зарегистрировали ИП в качестве организационно-правовой формы. Такое же право существует и у подразделений иностранных компаний. Отчетность все эти субъекты могут составлять и направлять в органы на добровольной основе. Ранее отчетность не надо было составлять и сдавать в соответствующие органы только применяющим УСН компаниям.

Фирма может относится к предприятиям малого бизнеса. В этом случае положениями законов для подобных компаний предусмотрен упрощенный порядок формирования отчетности.

Внимание! Даже, если использовать данную льготу, фирма должна составлять и сдавать бухгалтерские формы отчетности, но в упрощенном виде. Компании обязаны помнить, что этот состав отчетности включает в себя и отчет о финансовых результатах форму 2 и бухгалтерский баланс форму 1.

Финансовые результаты 2024 года

Финансовые результаты компании за 2024 год отражают ее финансовое состояние, эффективность деятельности и достижение поставленных целей. Результаты позволяют проанализировать выполнение планов, определить причины увеличения или уменьшения прибыли, а также определить дальнейшие стратегии развития компании.

В отчете о финансовых результатах за 2024 год представлены следующие показатели:

- Выручка от реализации товаров или оказания услуг. Данная позиция отражает объем продаж компании и является основным источником доходов.

- Себестоимость продаж. Данная позиция показывает затраты на приобретение и производство товаров или услуг, которые были проданы.

- Валовая прибыль. Разница между выручкой и себестоимостью продаж.

- Операционные расходы. Эти расходы включают затраты на рекламу, аренду помещений, заработную плату сотрудников и другие расходы, связанные с основной деятельностью компании.

- Чистая прибыль. Это прибыль, которая остается после вычета всех расходов, включая налоги и проценты по кредитам.

Отчет о финансовых результатах 2024 года позволяет оценить финансовую устойчивость компании, ее рентабельность и потенциал роста. Анализ результатов помогает выявить проблемные зоны и разработать меры по их улучшению. Также отчет может быть полезным инструментом для инвесторов, позволяя им оценить эффективность инвестиций и принять решение о дальнейшем сотрудничестве с компанией.

Как руководителю проверить отчёт о прибылях и убытках: два контрольных вопроса бухгалтеру

Комплексный анализ отчётности компании не должен превращаться в груду показателей. Коэффициентов много. Какие из них назначить главными решает руководитель совместно с бухгалтерами и финансистами.

Нужно выбрать «точки-маячки», которые:

- либо подтвердят правильность отчётности;

- либо заставят вашего главбуха задуматься и поработать над отчётом ещё.

1. Какая динамика статей отчёта?

В ОФР заполняют данные за два периода: текущий и предыдущий. Задача финансистов: провести факторный анализ и объяснить рост/снижение показателей.

Торговая наценка = Валовая прибыль / Выручка

Доля расходов в прибыли = Управленческие, Коммерческие расходы / Прибыль от продаж

Рентабельность = Прибыль от продаж / Выручка

Пример вертикального анализа отчёта о финансовых результатах пекарни «Колос» за 2019-2020 гг.

Пример горизонтального анализа отчёта о прибылях и убытках пекарни «Колос» за 2019-2020 гг.

2. Какая эффективная ставка налога на прибыль?

В отчёте о финансовых результатах налог на прибыль (2410) состоит из двух строк: налог из декларации +- «разницы» между бухгалтерским и налоговыми учётами.

Причины «разниц»:

требования законодательства;

Например, компенсация сотруднику за использование авто в служебных целях. В бухгалтерском учёте сумму принимают к расходам в полном размере, а в налоговом только в рамках установленного лимита (Постановление Правительства РФ № 92 от 08.02.2002). Сверхнормативную компенсацию в расчёт налога брать нельзя.

бухгалтер не собрал подтверждающие документы или не готов «отстаивать» в налоговой право учесть расходы.

Чтобы оценить размер неучтённых сумм рассчитывают эффективную ставку налога.

Пример

Сумма налога на прибыль из декларации / Прибыль до налогообложения по отчёту о финансовых результатах * 100%

Компания оплатила обучение сотрудника 1 000 руб.

В бухгалтерском учёте обучение показали в составе прочих расходов.

В налоговом учёте стоимость курсов не признали.

Из-за этого компания переплатила в ФНС 200 руб. налога. Эффективная (фактическая) ставка налога на прибыль составила 40% против 20% норматива.

| Бухгалтерский учет | Налоговый учет | |

|---|---|---|

| Доходы | 2 000 | 2 000 |

| Расходы | 1 000 | |

| Прибыль | 2 000 — 1 000 = 1 000 | 2 000 — 0 = 2 000 |

| Налог на прибыль | 1 000 * 20% = 200 | 2 000 * 20% = 400 |

| Эффективная ставка налога на прибыль | 400 / 1 000 = 40% |

Чтобы не переплачивать налог, бухгалтер должен был собрать пакет документов:

- Приказ руководителя о направлении сотрудника на повышение квалификации;

- Лицензия учебного учреждения;

- Договор на обучение;

- Сертификат о прохождении курсов.

Лариса Андреева, налоговый менеджер европейского производственного холдинга

Эффективная ставка — индикатор качества работы налогового менеджмента и финансового положения бизнеса. Руководители нашей компании установили допустимое верхнее значение ставки налога на прибыль — до 24%. Каждый квартал мы сравниваем этот показатель с фактическим. Наша задача: убедиться, что мы используем все возможности по уменьшению налоговой нагрузки на бизнес.

Где публикуются финансовые отчеты компаний

Обязательно компании должны раскрывать информацию на сайте одного из аккредитованных Банком России информационных агентств.

Существует пять таких агентств:

- «Интерфакс — Центр раскрытия корпоративной информации».

- Агентство экономической информации «ПРАЙМ».

- Система комплексного раскрытия информации и новостей (СКРИН).

- Ассоциация защиты информационных прав инвесторов (АЗИПИ).

- Закрытое акционерное общество «Анализ, Консультации и Маркетинг» (AK&M).

Также компания может дублировать информацию на своем сайте в разделе «Инвесторам» и сайте Мосбиржи. Для просмотра отчетности здесь нужно открыть меню, выбрать раздел «Листинг» и «Отчетность эмитентов». Далее нужно выбрать из списка компанию, отчетность которой вы хотите посмотреть.

Раздел 2. Прочий совокупный доход

| Номер строки | Наименование статьи | Номер пояснения | Данные за отчетный период, тыс. руб | Данные за соответствующий период прошлого года, тыс. руб |

|---|---|---|---|---|

| 1 | Прибыль (убыток) за отчетный период | 47 648 345 | 18 103 771 | |

| 2 | Прочий совокупный доход (убыток) | |||

| 3 | Статьи, которые не переклассифицируются в прибыль или убыток, всего, в том числе: | -315 180 | -344 925 | |

| 3.1 | изменение фонда переоценки основных средств и нематериальных активов | -315 180 | -344 925 | |

| 3.2 | изменение фонда переоценки обязательств (требований) по пенсионному обеспечению работников по программам с установленными выплатами | |||

| 4 | Налог на прибыль, относящийся к статьям, которые не могут быть переклассифицированы в прибыль или убыток | -60 179 | -61 160 | |

| 5 | Прочий совокупный доход (убыток), который не может быть проклассифицирован в прибыль или убыток, за вычетом налога на прибыль | -255 001 | -283 765 | |

| 6 | Статьи, которые могут быть переклассифицированы в прибыль или убыток, всего, в том числе: | -1 077 641 | 366 574 | |

| 6.1 | изменение фонда переоценки финансовых активов, оцениваемых по справедливой стоимости через прочий совокупный доход | |||

| 6.2 | изменение фонда переоценки финансовых обязательств, оцениваемых по справедливой стоимости через прибыль или убыток | |||

| 6.3 | изменение фонда хеджирования денежных потоков | |||

| 7 | Налог на прибыль, относящийся к статьям, которые могут быть переклассифицированы в прибыль или убыток | -213 987 | -11 948 | |

| 8 | Прочий совокупный доход (убыток), который может быть переклассифицирован в прибыль или убыток, за вычетом налога на прибыль | -863 654 | 378 522 | |

| 9 | Прочий совокупный доход (убыток) за вычетом налога на прибыль | -1 118 655 | 94 757 | |

| 10 | Финансовый результат за отчетный период | 46 529 690 | 18 198 528 |

Сроки сдачи отчета

Бухгалтерская отчетность, включающая в себя бухгалтерский баланс форма 1, отчет о финансовых результатах форма 2 и т.д., должна направлять в налоговые органы и Росстат не позднее 31 марта последующего года. Данное временное ограничение существует только для выше перечисленных органов.

Однако, для статистики возможно при наступлении определенных событий потребуется приложить к стандартному пакету еще и аудиторское заключение в отношении составленного годового отчета. Компания должна сдать его в Росстат в течение десяти дней с момента издания заключения аудиторами, но не позднее 31 декабря последующего после отчетного года.

Кроме того, отчетность может подавать и в другие компетентные органы, а также публиковаться в силу особенностей осуществляемого вида деятельности в соответствии с нормами законодательства. К примеру, компании, являющиеся туроператорами, должны представлять формы бухотчета в Ростуризм в течение трех месяцев с момента ее утверждения.

Нормами права устанавливается иной порядок представления отчетности для оформленных с 1 октября компаний. Они могут воспользоваться правом и сдавать отчетность не до 31 марта последующего года, а через год.

Например, ООО «Рассвет» было зарегистрировано в ИФНС 23 октября. По решению руководства годовой отчет фирма сдаст до 31 марта 2019 года, включив сведения за весь данный период деятельности в один отчет.

Внимание! Компании должны оформлять отчетность ежегодно. Отчетность, особенно отчет о финансовых результатах форма 2, может представляться кроме как за год, еще и помесячно или поквартально.. Как правило, в этом случае ее получателями выступают собственники, которые используют ее для принятия управленческих решений, кредитные учреждения для оформления займов и кредитов и т

д. Такая бухгалтерская отчетность называется промежуточной

Как правило, в этом случае ее получателями выступают собственники, которые используют ее для принятия управленческих решений, кредитные учреждения для оформления займов и кредитов и т. д. Такая бухгалтерская отчетность называется промежуточной.

Типы прибыли

В отчетной документации отражаются несколько разновидностей прибыли:

-

Валовая. Это промежуточный показатель прибыли, который характеризует полученный доход от реализации. Для его вычисления требуется от выручки отнять себестоимость товаров, работ;

-

От продаж. Тоже относится к промежуточному финансовому показателю. Он демонстрирует эффективность основной деятельности предприятия и не учитывает прочие доходы, расходы;

-

До обложения налогами или бухгалтерская. Этот показатель прибыльности предприятия. Он учитывает прибыль, которая была получена до оплаты налогов. Показатель учитывает все расходы организации, включая процентные, операционные, и доходы, но исключает суммы налогов;

-

Нераспределенная (чистая). Итоговой результат коммерческой деятельности предприятия после оплаты всех налогов.

Отчетность по транспортному и земельному налогу

С отчетности за 2020 г. декларации по транспортному и земельному налогу сдавать не надо (Федеральные законы от 15.04.2019 N 63-ФЗ и от 29.09.2019 N 325-ФЗ, Приказы ФНС Pоссии от 05.07.2019 N ММВ-7-21/337@, от 04.09.2019 N ММВ-7-21/440@ и от 25.02.2020 N ЕД-7-21/124@, Письма ФНС Pоссии от 17.04.2019 N БС-4-21/7176@, от 31.10.2019 N БС-4-21/22311@ и от 16.01.2020 N БС-4-21/452@).

Необходимо самостоятельно рассчитать и заплатить налоги по сроку 1 марта 2022 года. Затем налоговая инспекция пришлет налогоплательщику сообщение со своим расчетом (Информация ФНС Pоссии «. С 2021 года для организаций отменяется обязанность представления деклараций по транспортному и земельному налогам»). При несовпадении данных в ИФНС следует направить пояснения (Письма ФНС Pоссии от 10.09.2020 N БС-4-21/14695@, от 17.07.2020 N БС-4-21/11555@, Письмо Минфина Pоссии от 19.06.2019 N 03-05-05-02/44672).

Отчетность за 2021 год по многим параметрам будет отличаться от предыдущих периодов. Пожалуй, только налогоплательщиков на УСН не коснутся серьезные изменения законодательства по итогам 2021 года, правила признания доходов и расходов остались прежними, декларация не поменялась (Приказ ФНС Pоссии от 26.02.2016 N ММВ-7-3/99@).

Типы доходов в отчете о финансовых результатах

Все суммы (расходы и доходы) в форме подразделены на финансовые, операционные, неоперационные. С учетом этой классификации выделяется несколько типов доходов:

-

Процентные. Они включают суммы от финансовой деятельности предприятия. К таким суммам относятся проценты, которые организация получила за предоставленные кредитные средства другим юрлицам, ИП, или полученные проценты по банковским депозитам;

-

Выручка. К этому типу относится доход, который был получен от основного типа коммерческой деятельности предприятия. Финансовый результат по выручке – важный показатель, который подлежит анализу со стороны собственников, банковских организаций, инвесторов, других заинтересованных лиц. Он демонстрирует общее, объективное финансовое состояние компании:

-

Доходы от участия в иных предприятиях. В строке указываются дивиденды, которые организация получила от вложений в другие компании: покупка ценных бумаг, вклад в уставный капитал другого юрлица;

-

Прочие. Здесь отражаются остальные типы доходов, которые предприятие получило за отчетный период. К этому виду относятся доходы от неоперационной деятельности организации. Пример, компания получила деньги от реализации основных средств, в результате инвестирования, безвозмездного получения имущества и т. д.

Что такое отчёт о финансовых результатах

Вместе с балансом отчёт о финансовых результатах — это одна из двух основных форм бухгалтерской отчётности. Поэтому на практике бухгалтеры часто называют его «формой № 2», хотя в нормативных актах это название не употребляется с 2013 года. Мы также будем для краткости использовать термин «форма № 2». Итог отчёта о финансовых результатах — это прибыль или убыток компании за период. Также в форме № 2 содержатся укрупнённые данные об основных статьях доходов и расходов.

Рассмотрим заполнение стандартной формы отчёта о финансовых результатах, которую может использовать любая организация: без расшифровок и без уменьшения количества статей.

Как внести в отчёт сведения о прочих доходах и расходах

Прочие доходы и расходы не связаны с основной деятельностью организации. Обычно эти расходы составляют небольшую долю от общего оборота, а у некоторых компаний их может вообще не быть. Подобные доходы и расходы учитываются на отдельном счёте 91, к которому обычно открывают два субсчёта. Доходы отражаются по кредиту субсчёта 91.1 «Прочие доходы», а расходы — по дебету субсчёта 91.2 «Прочие расходы».

В строку 2310 «Доходы от участия в других организациях» занесите сумму полученных дивидендов или выручку от продажи долей в уставном капитале либо акций.

В строке 2320 «Проценты к получению» отразите ваши процентные доходы: по депозитам, выданным займам и т.п.

В строке 2330 «Проценты к уплате» укажите ваши процентные выплаты: по полученным кредитам, выпущенным облигациям и т.п.

В строки 2340 «Прочие доходы» и 2350 «Прочие расходы» включите все иные виды доходов и расходов, не связанные с основной деятельностью компании, которые не вошли в строки 2310, 2320, 2330.

Какую форму использовать — упрощенную или полную

Предприятие, не соответствующее критериям отнесения к малому бизнесу, должно сдавать бухгалтерский баланс форма 1 и отчет о финансовых результатах форма 2 в полном объеме по предусмотренным бланкам отчетности.

Организации, имеющие право использовать упрощенные отчеты, определяются законодательством «О бухучете», к ним относятся:

- Компании, отнесенные к малому бизнесу.

- Организации некоммерческой сферы.

- Участники проектов исследования, разработок по законодательству о Сколково.

Только эти субъекта дано право составлять бухгалтерскую упрощенную отчетность. Они самостоятельно на основании сложившихся обстоятельств и особенностей предприятия могу принимать решение о применении форм отчетности. Данное решение они должны закрепить в учетной политике компании.

Однако, использование упрощенной отчетности недопустимо для таких хозяйствующих субъектов как:

- Фирмы, отчетность которых должна обязательно проверяться обязательным аудитом. Они определяются соответствующим законодательством.

- Компании, относящихся к жилищным и жилищно-строительным кооперативам.

- Кредитные потребительские кооперативы.

- Микрофинансовые компании.

- Государственным организациям.

- Партии и их отделения в регионах.

- Коллегии адвокатов, адвокатскими бюро, адвокатскими палатами, юридическими консультациям.

- Нотариусам.

- Предприятиям некоммерческой сферы.

Основные строки отчетности

Фактический финансовый результат — это важный показатель деятельности компании. Поэтому отчет играет большую роль не только для налоговой, но и для самого предприятия.

У многих бухгалтеров возникают вопросы, которые связаны с заполнением формы. Основные строки в ОФР:

-

стр. 2110 (выручка). Здесь указываются доходы от основного типа деятельности предприятия: реализации продукции, материалов, услуг и т. д. Это оборот по кредиту 90-1, который уменьшается на сумму по дебету по субсчетам 90-3 и 90-4;

-

стр. 2120 (себестоимость). Сумма расходов, которые связаны с основной деятельности компании: траты на производство, закупку сырья и т. д. Это сумма по 90-2 по обороту по дебету в корреспонденции с 20, 23, 29, 41, 43, 40, 46. Счета 26 и 44 не учитываются;

-

стр. 2100 (валовая прибыль). Для расчета требуется из стр. 2110 вычесть стр. 2120;

-

стр. 2210 (коммерческие расходы). Сумма формируется при проводках по дебету 90-2, кредиту 44;

-

стр. 2220 (управленческие расходы). Сюда входят суммы, которые тратятся на управление, если они не включаются в себестоимость согласно утвержденной в компании учетной политики. Цифры можно посмотреть по проводкам по дебету 90 и кредиту 26;

-

стр. 2200 (прибыль или убыток от реализации). Для вычисления суммы из строки 2100 вычисляются значения в стр. 2210 и 2220. Стр. 2200 должна равняться остатку на сч. 99 по аналитическому счету прибыли от продаж;

-

стр. 2310 (дивиденды, реализация долей в уставном капитале других ЮЛ). Доходы от участия в иных предприятиях отражаются по дебету 76, кредиту 91-1;

-

стр. 2320 (проценты от вкладов, предоставленных кредитов). Проценты к получению можно увидеть по проводкам: по дебету 73 и кредиту 76 или 91-1;

-

стр. 2330. (проценты к оплате). Сумма формируется в результате проводок по дебету 91-2 и кредиту 66 или 67;

-

стр. 2340 (прочие доходы). Это оборот за период по кредиту 91-2 за минусом сумм из строк 2310 и 2320;

-

стр. 2350 (прочие расходы). Это оборот по дебету 91-2 за исключением стр. 2330;

-

стр. 2300 (прибыль до обложения налогом). Для вычисления суммы необходимо сложить значения из строк 2200, 2310, 2320, 2340 и вычесть цифры из стр. 2330, 2350;

-

стр. 2410 (налог на прибыль). Он складывается из сумм стр. 2411 и 2412;

-

стр. 2411 (текущий налог);

-

стр. 2412 (отложенный налог);

-

стр. 2460 (прочее). В графе прописывается сумма единого налога к уплате;

-

стр. 2400 (чистая прибыль). Суммы складывается из значений строк 2300, 2410, 2460.

Показатели могут быть отрицательными, если они выступают как убытки. В этом случае сумма указывается в скобках. Отчет содержит кроме основного еще блок с дополнительными данными.