Кому можно вести упрощённый бухучёт

Бухучёт обязаны вести все организации, включая малые и микропредприятия

Неважно, какой режим налогообложения они применяют, — даже на упрощёнке у юрлиц нет освобождения от бухгалтерского учёта

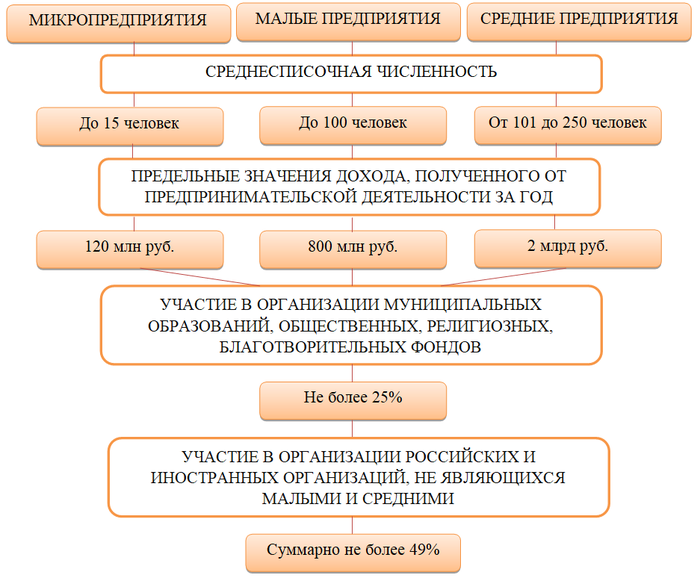

Но п. 4 ст. 6 закона № 402-ФЗ «О бухгалтерском учёте» разрешает субъектам малого предпринимательства использовать для ведения бухучёта упрощённые способы. В 2021 году это касается организаций, у которых:

- среднесписочная численность работников за 2020 г. — не более 100 человек;

- доход от предпринимательской деятельности за 2020 г. — не выше 800 млн. руб.;

- в уставном капитале доля участия государства, субъектов РФ, муниципалитета, общественных и религиозных организаций и фондов — не более 25%;

- доля иностранных компаний и (или) организаций, которые не относятся к малым, не превышает 49%.

Налоговая вносит такие организации в Единый реестр субъектов малого и среднего предпринимательства (реестр МСП). Вновь созданное юрлицо можно считать малым предприятием, если оно соответствует всем критериям за период со дня госрегистрации. В реестр МСП его включат автоматически 10-го числа месяца, следующего после регистрации.

Кроме малых предприятий, упрощённые способы ведения бухучёта и составления бухотчётности могут выбрать некоммерческие организации (НКО) и участники проекта «Сколково».

Согласно п.п. 1 п. 2 ст. 6 закона № 402-ФЗ у индивидуальных предпринимателей нет обязанности вести бухгалтерию при условии, что они ведут налоговый учёт доходов, расходов и других объектов налогообложения. Но если ИП решит, что ему нужен бухучёт, то может выбрать полный или упрощённый вариант. В любом случае предпринимателям не надо сдавать в ИФНС бухгалтерскую отчётность.

Убедитесь лично в функциональных возможностях сервиса

Зарегистрируйтесь прямо сейчас в интернет-бухгалтерии «Моё дело» и оцените все возможности системы в течение бесплатного пробного периода.

Получить бесплатный доступ

Нюансы и рекомендации

Отметим еще несколько важных нюансов, о которых необходимо помнить предпринимателю при организации бухгалтерского учета.

Для писем, обращений, указаний и рекомендаций госорганов, органов муниципальной власти необходима отдельная папка. Каждый документ, который «отработан», т.е. по нему произведены необходимые действия, целесообразно помечать.

Сверяйтесь с ИФНС, Фондами не реже раза в год по налогам, дабы избежать ненужных переплат и задолженностей. Правильно организованный бухгалтерский учет послужит основой для исправления возможных ошибок.

Не пренебрегайте советами грамотных специалистов, консультантов, коллег по бизнесу, опытных бухгалтеров на начальном этапе организации БУ. Отслеживайте изменения законодательства, касающиеся вашего бизнеса.

Коротко о главном

Индивидуальный предприниматель имеет право вести бухгалтерский учет, но по закону освобожден от обязанности делать это.

Организацию бухгалтерского учета начинают с анализа финансовых возможностей ИП, перспектив развития бизнеса, выбора предполагаемой системы НО

Далее необходимо определиться, будет ли применяться ИП упрощенная система бухучета или БУ предполагается вести по обычной, полной схеме.

Принимается решение о выборе бухгалтерской программы учета, передаче полномочий по ведению БУ сторонней фирме либо о закупке бумажных первичных документов и учетных регистров – в зависимости от выбора способа ведения БУ.

Важно уже на начальном этапе учетной бухгалтерской работы организовать правильное хранение документов, с неукоснительным соблюдением сроков

Особое внимание следует уделить хранению бухгалтерских документов по заработной плате, если у ИП есть наемные работники.

Как вести бухгалтерию ООО на УСН

Отметим, что в ситуации, если в результате деятельности ООО не получило прибыли в конкретном отчетном году или же не проводило хоздеятельность в принципе, то во всех пунктах отчетных документов для налоговой следует поставить прочерки. Хотя в балансовом отчете нужно указать величину уставного капитала и его составляющих, показать результаты предыдущего отчетного периода.

Основным документом является уведомление в ИФНС по юридическому месту нахождения ООО. Разрешается подача уведомления в бумажном или электронном виде. Новому предприятию необходимо подать уведомление на протяжении 30 дней после конкретной даты постановки на учет. Для перехода на УСН уже функционирующего ООО – не позднее 31 декабря текущего года. В уведомлении необходимо указать объект налогообложения – доходы (ставка 6%) или прибыль (ставка 15%), сумму доходов за 9 месяцев текущего года и остаточную стоимость ОС по состоянию на 1 октября текущего года.

Как вести бухгалтерию ООО самостоятельно: пошаговая инструкция 2020

Каждая организация сразу после создания обязана вести бухгалтерский учет. Согласно закону от 06.12.2011 № 402-ФЗ ведение бухгалтерского учета и хранение документов организуется руководителем ООО. На директоре лежит ответственность за постановку учета в организации, и даже бухгалтерская отчетность признается составленной после подписи руководителя, а не главного бухгалтера. Предпринимателям в этом смысле повезло больше — ведение бухгалтерского учета ИП законом не требуется.

Шаг 2. Выберите, на каком налоговом режиме вы будете работать. Это необходимо сделать сразу после регистрации ООО, а лучше – еще до того, как вы подадите документы в ИФНС. Мы рекомендуем вам при выборе режима получить бесплатную консультацию по налогообложению, что поможет вам существенно сэкономить на платежах в бюджетах. На разных режимах налоговая нагрузка одного и того же предприятия может отличаться в разы!

Сферы применения кассового метода и метода начисления

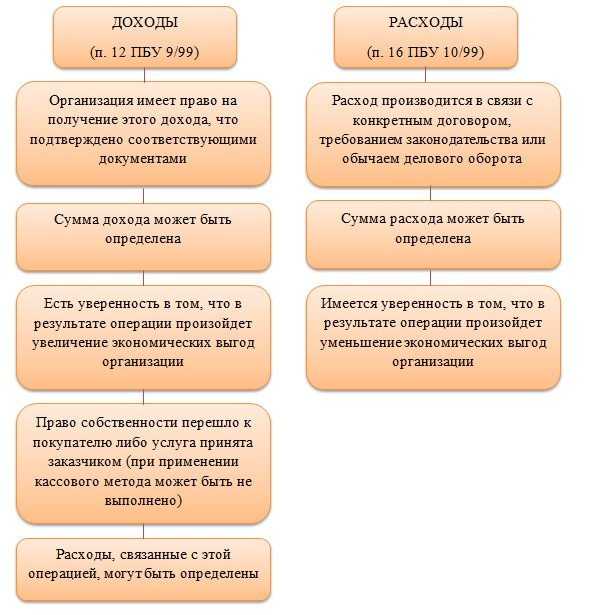

При этом доходы и расходы могут быть признаны таковыми в бухгалтерском учете только при соблюдении следующих условий, что относится как к методу начисления, так и к кассовому.

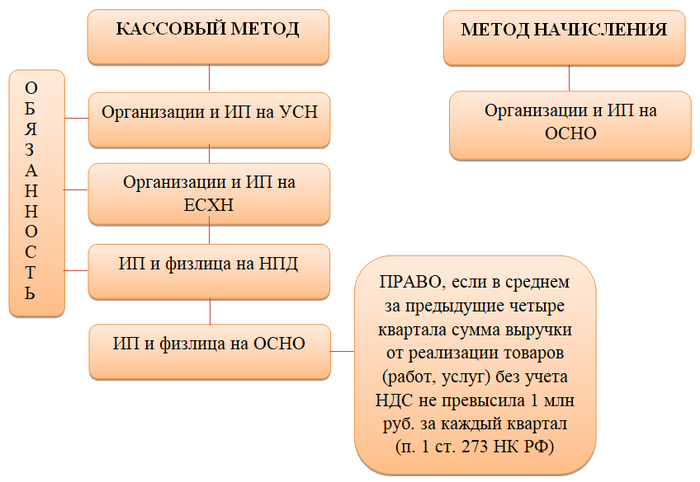

Рассмотрим возможности применения того или иного метода признания доходов и расходов в налоговом учете. На данный момент в России существуют следующие режимы налогообложения:

Расчет налога при ПСН не зависит от произведенных расходов и полученных доходов, так как в данном случае налог — величина постоянная, зависящая от иных факторов. Таким образом, при применении этого режима налогообложения не приходится говорить о кассовом методе или методе начисления — как при УСН, ОСНО, ЕСХН или НПД.

Ограничения на применение кассового метода или метода начисления в 2021 году при УСН, ОСНО, ЕСХН и НПД отразим на схеме:

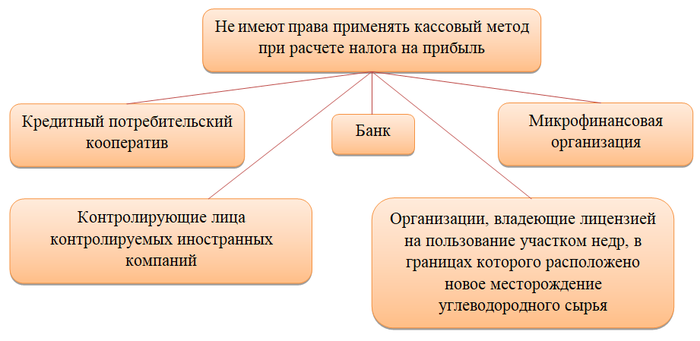

Не имеют права применять кассовый метод при расчете налога на прибыль (п. 1 ст. 273 НК РФ):

Итак, подведем итоги:

- использовать кассовый метод в бухучете могут те, кто имеет право на применение упрощенных способов ведения бухгалтерии;

- применять кассовый метод при расчете налога при работе на УСН, ЕСХН, НПД — обязанность налогоплательщика,

- применять кассовый метод при ОСНО можно при соблюдении определенных условий.

Очевидно, что организации на УСН зачастую относятся к субъектам малого предпринимательства, критерии которого определены законом «О развитии малого и среднего предпринимательства в РФ» от 24.07.2007 № 209-ФЗ.

Подробнее читайте в статье «Субъекты малого и среднего предпринимательства».

III) Кассовые операции

Указанием Банка России от 11.03.2014 N 3210-У утвержден Порядок ведения кассовых операций юридическими лицами и упрощенном порядке ведения кассовых операций индивидуальными предпринимателями и субъектами малого предпринимательства. Требования этого документа распространяются на все организации, осуществляющие операции с наличными денежными средствами.

Если налогоплательщик, к примеру, выдал средства в подотчет своему работнику, то работник должен отчитаться о понесенных расходах, а налоговый орган вправе проверить этот отчет. При отсутствии такого отчета налоговый орган может включить в доход такого работника сумму полученных подотчетных средств.

Письмо УФНС РФ по г. Москве от 20.01.2009 N 19-11/003082 указывает, что налогоплательщик на УСН (6%) должен подтверждать расходы по кассовым операциям.

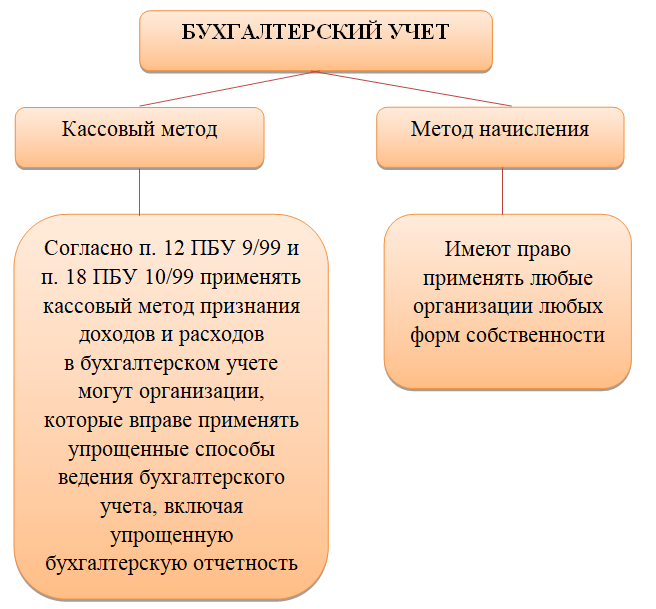

Способы признания доходов и расходов

Практически любая организация обязана вести два учета:

- бухгалтерский — для достоверного отражения хозяйственной деятельности, анализа финансового состояния предприятия, составления отчетности;

- налоговый — для корректного расчета налога на прибыль или налога, уплачиваемого в связи с применением какого-либо специального режима налогообложения.

Индивидуальные предприниматели освобождены от бухгалтерского учета, но многие из них его ведут, чтобы оценить деятельность, проанализировать эффективность продаж.

Существует два метода, с помощью которых отражают доходы и расходы как в бухгалтерском, так и в налоговом учете.

Однако для применения указанных методов существуют определенные ограничения.

Бухгалтерская отчетность при УСН

Годовая бухгалтерская отчетность упрощенца состоит из бухгалтерского баланса, отчета о финансовых результатах и приложений к ним (отчет об изменениях капитала, отчет о движении денежных средств, отчет о целевом использовании средств) (п. 1 ст. 14 Федерального закона от 06.12.2011 № 402-ФЗ ).

Те организации на УСН, которые применяют упрощенные способы ведения бухгалтерского учета, могут составлять и упрощенную бухгалтерскую отчетность. Это означает, что в бухгалтерский баланс, отчет о финансовых результатах, отчет о целевом использовании средств включаются показатели только по группам статей (без детализации показателей по статьям), а в приложениях к бухгалтерскому балансу, отчету о финансовых результатах, отчету о целевом использовании средств приводится только наиболее важная на взгляд упрощенца информация (п. 6 Приказа Минфина от 02.07.2010 № 66н).

При организации собственного бизнеса в форме индивидуального предпринимательства, большинство ИП работают с документами по системе упрощенного налогообложения.

Ведение бухгалтерского учета ИП на УСН в 2019 году подробно излагается в данной статье. Для этого следует уяснить, что же такое налогообложение в упрощенной форме, виды и специфику ее применения.

Упрощённая бухгалтерская отчётность: кто сдаёт

Кто имеет право применять УСН в 2024 году

ИП и организации, отвечающие определенным условиям, в частности:

- Лимит дохода по итогам отчетного или налогового периода не превышает 265,8 млн руб. Базовая сумма составляет 200 млн руб., но она корректируется на коэффициент-дефлятор, который ежегодно устанавливает Минэкономразвития. В 2024 году он равен 1,329, а лимит дохода — 200 х 1,329 = 265,8 млн.

- Количество сотрудников — не более 130 человек.

- Стоимость основных средств — не более 150 млн руб.

- Доля участия других организаций — не более 25% (условие для юридических лиц).

Обратите внимание, что с 2021 года изменились лимиты на применение УСН и появились повышенные налоговые ставки. По общему правилу, если доход с начала года укладывается в диапазон 150-200 млн рублей и/или количество работников составляет 101-130 человек, право на УСН сохраняется

При этом начиная с того квартала, в котором произошло превышение лимитов, применяется повышенная ставка налога. Она равна 8% для объекта «доходы» и 20% — для объекта «доходы минус расходы». Если доход превысит 200 млн рублей и/или количество работников станет более 130 человек, право на «упрощенку» будет утрачено. Указанные лимиты дохода подлежат корректировке на коэффициент-дефлятор, установленный Минэкономразвития на текущий год.

Примечание: для действующих организаций и ИП лимит дохода за 9 месяцев предыдущего года, позволяющего перейти на УСН, составляет 112,5 млн руб. Это значение корректируется на коэффициент-дефлятор и в 2023 году равно 149,5 млн руб. То есть чтобы компании перейти на УСН с 2024 года, в ее доход за 9 месяцев 2023 года должен быть не более 149,5 млн руб. А вот какой лимит будет для перехода на УСН в 2025 году, мы узнаем ближе в концу 2024, так как именно тогда Минэкономразвития определяет коэффициент.

Отметим, что совсем недавно Минфин поменял свое мнение относительно того, коэффициент за какой год нужно применять для расчета предельного дохода. Ранее в ведомстве считали, что для применения УСН со следующего года доход за 9 месяцев текущего года нужно умножить на дефлятор также текущего года.

В 2021 году Минфин разрешил использовать для расчета коэффициент следующего года (письмо от 26.11.2021 № 03-11-06/2/95943). Поэтому для перехода на УСН с 2024 года предельное значение дохода за 9 месяцев 2023 года должно составлять 112,5 млн руб. х 1,329 = 149,5 млн руб.

Упрощенная бухгалтерская (финансовая) отчетность

Условия перехода на УСН

II) Расходы, которые подлежат зачету в счет уплаты налога УСН

Если налогоплательщик осуществляет расходы, предусмотренные п. 3.1 ст. 346.21 НК РФ, и уменьшает на них сумму единого налога, такие расходы должны быть документально подтверждены и налоговые органы при осуществлении налогового контроля вправе их истребовать.

Такой вывод делает Министерство финансов Российской Федерации (Минфин РФ) в своем письме от 01.09.2006 N 03-11-04/2/181.

Пункт 3.1 ст. 346.21 НК РФ позволяет уменьшить сумму расходов УСН на суммы:

1) страховых взносов на обязательное пенсионное страхование, обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, обязательное медицинское страхование, обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, уплаченных (в пределах исчисленных сумм) в данном налоговом (отчетном) периоде в соответствии с законодательством Российской Федерации;

2) расходов по выплате в соответствии с законодательством Российской Федерации пособия по временной нетрудоспособности (за исключением несчастных случаев на производстве и профессиональных заболеваний) за дни временной нетрудоспособности работника, которые оплачиваются за счет средств работодателя и число которых установлено Федеральным законом от 29 декабря 2006 года N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством», в части, не покрытой страховыми выплатами, произведенными работникам страховыми организациями, имеющими лицензии, выданные в соответствии с законодательством Российской Федерации, на осуществление соответствующего вида деятельности, по договорам с работодателями в пользу работников на случай их временной нетрудоспособности (за исключением несчастных случаев на производстве и профессиональных заболеваний) за дни временной нетрудоспособности, которые оплачиваются за счет средств работодателя и число которых установлено Федеральным законом от 29 декабря 2006 года N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством»;

3) платежей (взносов) по договорам добровольного личного страхования, заключенным со страховыми организациями, имеющими лицензии, выданные в соответствии с законодательством Российской Федерации, на осуществление соответствующего вида деятельности, в пользу работников на случай их временной нетрудоспособности (за исключением несчастных случаев на производстве и профессиональных заболеваний) за дни временной нетрудоспособности, которые оплачиваются за счет средств работодателя и число которых установлено Федеральным законом от 29 декабря 2006 года N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством». Указанные платежи (взносы) уменьшают сумму налога (авансовых платежей по налогу), если сумма страховой выплаты по таким договорам не превышает определяемого в соответствии с законодательством Российской Федерации размера пособия по временной нетрудоспособности (за исключением несчастных случаев на производстве и профессиональных заболеваний) за дни временной нетрудоспособности работника, которые оплачиваются за счет средств работодателя и число которых установлено Федеральным законом от 29 декабря 2006 года N 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством».

Расходы кассовым методом в бухучете при УСН «доходы минус расходы»

Как отражаются некоторые виды расходов в бухучете кассовым методом и в целях исчисления упрощенного налога?

Главное отличие: в бухгалтерском учете принимаются все расходы, соответствующим образом понесенные, принятые и оплаченные, а в целях расчета налога при УСН — только указанные в закрытом перечне. Кроме того, при УСН «доходы» расходы не учитываются вовсе.

О том, какие траты можно отнести к расходам на УСН, читайте в нашей статье.

Что касается авансов, выданных в счет будущих поставок товара, оказания услуг, выполнения работ, они не относятся к расходам в бухгалтерском учете по п. 3 ПБУ 10/99. Аналогичная ситуация — в налоговом учете: аванс нельзя признать в расходах до того, как товары или услуги будут приняты.

Сравним бухгалтерский и налоговый учет при отражении расходов по некоторым позициям:

- товар;

- материально-производственные запасы;

- основные средства;

- заработная плата.

Налоговый учет и отчетность ИП и ООО на УСН в 2024 году

Налоговая декларация

По итогам календарного года необходимо подать одну налоговую декларацию УСН.

Организации должны подавать годовую декларацию по УСН не позже 25-го марта, а индивидуальные предприниматели – не позже 25-го апреля. Сроки сдачи декларации при закрытии бизнеса или в случае утраты права на УСН не изменятся.

Крайний срок сдачи декларации УСН в 2024 году:

| Налоговый период | Срок сдачи декларации |

|---|---|

| 2023 год | Для ИП – 25 апреля 2024 года |

| Для организаций – 25 марта 2024 года | |

| 2024 год | Для ИП – 25 апреля 2025 года |

| Для организаций – 25 марта 2025 года |

Примечание: если срок подачи декларации УСН выпадает на выходной или праздник, тогда крайний срок уплаты переносится на ближайший рабочий день.

Учет доходов и расходов (КУДиР)

ИП и организации, применяющие УСН, обязаны вести книгу учета доходов и расходов (КУДиР). Заверять в налоговой инспекции КУДиР не нужно.

Бухгалтерский учет и отчетность

ИП, применяющие УСН, не обязаны представлять бухгалтерскую отчетность и вести учет.

Организации на УСН, помимо налоговой декларации и КУДиР, обязаны вести бухгалтерский учет и сдавать бухгалтерскую отчетность.

Бухгалтерская отчетность для разных категорий организаций различается. В общем случае она состоит из следующих документов:

- Бухгалтерский баланс (форма 1).

- Отчет о финансовых результатах (форма 2).

- Отчет об изменениях капитала (форма 3).

- Отчет о движении денежных средств (форма 4).

- Отчет о целевом использовании средств (форма 6).

- Пояснения в табличной и текстовой форме.

Более подробно о бухгалтерской и налоговой отчетности в календаре бухгалтера.

Эту отчетность сдают только работодатели.

Более подробно про отчетность за работников.

Кассовая дисциплина

Организации и ИП, осуществляющие операции, связанные с приемом, выдачей и хранением наличных денежных средств (кассовые операции) обязаны соблюдать правила кассовой дисциплины.

Более подробно про кассовую дисциплину.

Обратите внимание, в 2024 году онлайн-кассы обязаны применять все организации и ИП на УСН, осуществляющие расчеты с физическими лицами

Дополнительная отчетность

Осуществление некоторых видов деятельности, а также владение определенным имуществом, подразумевает уплату дополнительных налогов и ведение отчетности.

Более подробно о .

Более подробно о .

Авансовые платежи ООО при УСН

Аванс –это платеж, который ООО должно уплачивать за отчетный период (квартал, полгода, 9 месяцев). В конечном итоге налоговый аванс – часть единого налога, который уплачивается по истечении налогового периода. Суммы авансовых платежей учитываются в конце года в общей сумме начисленного единого налога, даже если по итогу деятельности будет необходимо использовать фиксированный минимальный налог (при УСН Доход-Расход).

Рассчитывается аванс по тем же формулам, что и единый налог6%(15%), по которому ведет свою деятельность предприятие. В качестве налогооблагаемой базы берется доход (доход-расход) за соответствующий отчетный период.

Аванс выплачивает три раза в год. Определены следующие сроки выплат:

- I квартал – до 25 апреля.

- За полугодие – до 25 июля.

- За 9 месяцев – до 25 октября.

Виды объектов при УСН

Бухгалтерский учет у ИП на УСН в 2024 году направлен на составление отчетности по двум видам объектов: доходы и доходы минус расходы.

| Сравнительные характеристики | Доходы | Доходы минус расходы |

|---|---|---|

| Налоговый процент | 6% | 15 % |

| Право на вычитание из налога взносов, внесённых в ПФР и ФСС |

Имеется. Если ИП:

|

Не имеется. |

| Право на уменьшение налоговой ставки региональными нормативными актами | Может уменьшаться до 1% | Сокращается до 5% |

| Расчет суммы налоговых взносов и их оплата | Расчёт происходит нарастающим итогом поквартально. Итог выводится, исходя из полученных доходов, а уплаченные авансовые налоговые взносы суммируются. В случае переплаты, она переходит на последующий период отчётности. Доплата за нужный период производится до 30 апреля. | При вычислении берётся сумма дохода и из неё отнимается сумма расхода. Расчёт происходит авансовым методом, поквартально. Налоговая декларацию ИП должен предоставить в срок до 30 апреля. |

Ставки и порядок расчета

Сближение налогового и бухгалтерского учета при УСН

Таким образом, организации, применяющие УСН, в подавляющем большинстве имеют право на упрощенные способы ведения бухучета, один из которых — кассовый метод. Также напомним, что при УСН кассовый метод подсчета упрощенного налога обязателен. Следовательно, использование кассового метода при УСН «доходы», равно как и кассового метода при УСН «доходы минус расходы» позволит сблизить бухгалтерский и налоговый учет, что упростит бухгалтерию хозяйствующего субъекта.

Рассмотрим способы отражения хозяйственных операций кассовым методом в налоговом и бухучете при УСН и выясним, действительно ли применение в бухучете кассового метода, а не метода начисления при УСН «доходы» или УСН «доходы минус расходы» позволяет организации упростить учет операций.

Минимальный налог (убыток при УСН)

Если по итогам календарного года у ИП или ООО на объекте «Доходы минус расходы» получен убыток (расходы превысили доходы), то необходимо уплатить минимальный налог (1% с всех полученных доходов).

При этом убыток можно будет включить в расходы в следующем году или в течение одного из последующих 10 лет (после чего он аннулируется). Если убыток был не один, то они переносятся в том же порядке, в котором были получены.

Также при расчете налога по УСН можно будет учесть не только убыток прошлого периода, но и сумму минимального налога, уплаченного в прошлом году. Рассмотрим на примере, как правильно учесть убыток прошлых лет.

Пример учета убытка прошлых лет

2022 год

Доходы — 2 650 000 рублей.

Расходы — 3 200 000 рублей.

Убыток — 550 000 рублей.

Минимальный платеж по итогам года — 26 500 рублей (2 650 000 х 1%).

2023 год

Доходы — 4 800 000 рублей.

Расходы — 3 100 000 рублей.

Налоговая база по итогам 2023 года может быть уменьшена на сумму минимального налога, уплаченного за 2022 год и убытка, полученного в 2022 году. Таким образом, база по единому налогу составит 1 123 500 рублей (4 800 000 — 3 100 000 — 26 500 — 550 000). Налог, который нужно будет заплатить за 2023 год, будет равен 168 525 рублей (1 123 500 х 15%).

IV) Расходы, по которым налогоплательщик выступает налоговым агентом

В некоторых случаях налогоплательщик может выступать налоговым агентом по понесенным расходам, обязан исчислить и уплатить налог с выплачиваемых другим лицам сумм. Налоговый орган вправе проверить такие расходы на предмет исполнения обязанности налогового агента.

Если, к примеру, налогоплательщик выплачивает вознаграждение физическим лицам (не ИП) по договорам гражданско-правового характера, то он выступает налоговым агентом по НДФЛ по таким выплатам и налоговый орган вправе проверить такой расход.

Другой пример — налогоплательщик приобретает товары (работы, услуги) у иностранной организации, не стоящей на учете в российских налоговых органах. В этом случае налогоплательщик должен удержать и перечислить в бюджет НДС, несмотря на то, что сам он плательщиком НДС не признается (ст. 161 НК РФ).

Рубрики:

Анализ целесообразности применения кассового метода бухучета упрощенцами

Предположение, что ведение бухучета кассовым методом позволит упрощенцам сблизить два вида учета, дало следующие результаты:

- По доходам полной аналогии быть не может, так как учет авансов происходит по-разному.

- В отношении расходов все зависит от их вида. Некоторые затраты учитываются идентичными способами, но есть виды затрат, учет которых происходит разными способами.

Стоит рассмотреть недостатки кассового метода при ведении бухучета:

- при учете доходов кассовым методом в бухучете отсутствуют сведения о дебиторской задолженности;

- необходим дополнительный учет товаров и МПЗ, которые отгружены, но затраты на них не могут быть признаны в расходах в силу того, что они еще не оплачены;

- отчетность, касающаяся расчетов с персоналом (6-НДФЛ, расчет по страховым взносам), составляется в отношении начисленных сотрудникам выплат и страховых взносов, а не уплаченных.

Учитывая вышеизложенное, можно сделать вывод, что ведение бухучета кассовым методом при применении УСН не представляется разумным решением.

***

Малым предприятиям, применяющим упрощенную систему налогообложения, позволено вести бухгалтерский учет упрощенным способом. Одним из упрощенных методов является ведение бухучета кассовым методом — отражение доходов и расходов в момент поступления или выбытия денежных средств. Таким же методом упрощенцы рассчитывают свой налог. Однако при учете некоторых доходов или расходов сохраняются разные методы для бухучета и УСН, поэтому сблизить эти два вида учета не получится. Кроме того, бухучет кассовым методом имеет свои недостатки, не связанные с УСН.

***

Еще больше материалов по теме — в рубрике «УСН».

Понятие УСН, ее преимущества и субъекты

УСН – это обособленный налоговый режим, который можно применить к средним и малым образованиям бизнеса. Позволяет минимизировать убытки и пакет документов, предоставляемых для отчетности, а также упростить их заполнение. Относительно других способов контроля доходов, бухгалтерский учет ИП на УСН отличается в положительную сторону так, как освобождает ИП:

- От налогообложения на доходы физических лиц;

- От начисления налога на добавочную стоимость;

- От стабильности суммы взносов, установленной законодательством (в ПФР и ФСС);

- От необходимости вести сложные расчеты.

Отдельно нужно рассмотреть условия, при наличии которых субъект налогообложения приобретает право вести бухучет ИП на упрощенке в 2019 году. Это случаи, при которых:

- По итогам годового отчетного или налогового периода, лимит дохода ИП не превышает сумму в 79 740 000 рублей;

- Штат зарегистрированных работников менее 100 человек;

- Сумма базовых активов не превышает 100 млн. рублей;

- Другие организации имеют долю менее 25%.

Предприниматель, ведущий бухгалтерский учет ИП на УСН, может работать без начислений:

- НДФЛ;

- НДС (помимо экспорта);

- Имущественного налога (если налоговая база не является их кадастровой стоимостью).

Для понимания того, как вести бухгалтерский учет ИП на упрощенке, следует подробно рассмотреть виды налоговых ставок этой системы.

Как ИП вести бухгалтерию самостоятельно: пошаговая инструкция 2024 года

Итак, на вопрос: «Обязан ли ИП вести бухгалтерский учет в 2024 году?» мы получили отрицательный ответ. Но хотя бухгалтерский учет ИП не ведут и не сдают бухгалтерскую отчетность, выше мы уже сказали, что вести документооборот, связанный с бизнесом, предпринимателям необходимо. С чего начать ведение бухгалтерии ИП? Читайте в нашей пошаговой инструкции.

Шаг 1. Сделайте предварительный расчет предполагаемых доходов и расходов вашего бизнеса. Эти данные потребуются вам при расчете налоговой нагрузки.

Шаг 2. Выберите налоговый режим. Узнать в подробностях, на каких режимах или системах налогообложения работает ИП в России, вы можете в статье: «Системы налогообложения: как сделать правильный выбор?». Здесь же мы только перечислим их: основная система налогообложения (ОСНО) и специальные налоговые режимы (УСН, ЕСХН, ПСН, НПД, АУСН). От выбора системы налогообложения напрямую зависит налоговая нагрузка ИП. Суммы, которые вы должны выплачивать в бюджет, на разных режимах могут различаться в разы. Если вы не знаете, как сделать расчет налоговой нагрузки, рекомендуем получить бесплатную консультацию по налогообложению.