Риск увеличения производственного цикла

Наиболее важная причина, по которой нужно избегать задержек платежей даже на небольшой срок, – потенциальное увеличение сроков производственного цикла.

Сотрудники имеют право не работать, если им задерживают зарплату более, чем на 15 дней. Поставщики могут задержать поставку, если вы оплатили её не вовремя. Что произойдёт дальше в этой цепочке? Производственные процессы потеряют стабильность: раньше компания вырабатывала по 100 единиц в день, сейчас то 70 (не хватило рук или сырья), то 120 (пришлось нагонять и доплачивать сотрудникам за переработку). Но в итоге всё равно на 10 единиц меньше нормы. Такие колебания уже ведут к нарушению сроков поставок – покупатели недовольны.

Величина последствий зависит от конкретных обстоятельств и масштабов временной нехватки денег, но есть причины, по которым даже небольшое увеличение производственного цикла считается серьёзным.

- Увеличение расходов. Долгий производственный цикл может потребовать дополнительных затрат на обслуживание оборудования, складирование сырья и готовой продукции, оплату сотрудникам (если они получают фиксированный оклад).

- Потеря клиентов. Если бизнес не может удовлетворить потребности клиентов из-за дефицита средств и увеличения производственного цикла, то они будут разрывать контракты и уходить к более стабильным конкурентам.

- Ещё бОльшие финансовые трудности. Увеличивая производственный цикл, компания увеличивает и финансовый. Оборот снижается, денег становится меньше. Это ведёт к необходимости искать кредиты, займы или инвестиций, что может увеличить финансовую нагрузку на компанию и сделать её ещё менее стабильной.

Причины возникновения кассового разрыва

– это временный недостаток у компании денежных средств, необходимых для финансирования наступивших очередных расходов. Причина возникновения такого разрыва – несовпадение сроков поступления финансовых средств и их расходования.

В первую очередь, если ваше предприятие страдает от кассовых разрывов, стоит проверить эффективность планирования. Конечно же, зачастую причиной возникновения этой проблемы служат внешние факторы, на которые управление компании повлиять никак не может, но стоит для начала проверить график входящих и исходящих транзакций, чтобы убедиться, что проблемы не в хаотичной организации финансовых процессов и не в огрехах планирования.

В случае, если вышеописанные факторы вопросов не вызывают, и причиной кассового разрыва выступают срывы сроков оплаты заказчиками или их задолженности, сложности с проведением платежей, то будет разумным задуматься о формировании финансовых резервов на случай форс-мажоров, а проблему несвоевременной оплаты ваших товаров или услуг решить при помощи факторинга или иных банковских продуктов.

Оцениваем предстоящие расходы

Подумайте, какие платежи можно отсрочить, а какие подвинуть никак не выйдет. Например, предприниматели часто стараются договориться с работниками об отсрочке по зарплате, и сотрудники даже идут навстречу. Однако не всё так просто.

Поэтому задерживать зарплату, даже если работники согласны – вариант не самый безопасный. Хотя бизнес нередко идёт на этот шаг, игнорируя риски или не задумываясь о них. То же самое касается и налоговых обязательств – тянуть с их оплатой также не рекомендуется. Как минимум на сумму просрочки начислят пени. А ещё налоговая инспекция может взыскать деньги за счёт имущества компании.

При этом бывает, что перевести оплату подрядчику можно на пару недель позже срока без ущерба для кармана. Нужно внимательно изучить договор на предмет штрафных санкций.

Как избежать?

Для предотвращения кассовых разрывов необходимо немедленно проанализировать ситуацию и принять соответствующие меры. Это поможет избежать неожиданных расходов и необходимости обращаться за дополнительными кредитами. Снизить вероятность возникновения кассовых разрывов можно с помощью пяти простых шагов:

1. Внедрение платежного календаря, который автоматически регистрирует поступления и расходы и определяет их приоритет. Это идеальный способ предотвратить кассовые разрывы. Полная автоматизация и учет помогут заранее заметить нехватку средств.

2. Тщательное планирование бюджета и ведение учета всех финансовых операций. Это позволит иметь полное представление о текущем финансовом состоянии и своевременно принимать решения для предотвращения кассовых разрывов.

3. Регулярный анализ и оптимизация расходов. Необходимо постоянно оценивать эффективность затрат и искать способы сокращения издержек, чтобы иметь достаточные средства для покрытия всех обязательств.

4. Создание резервного фонда на случай неожиданных ситуаций. Это позволит иметь подушку безопасности и предотвратить возникновение кассовых разрывов в случае неожиданных расходов или снижения доходов.

5. Установка системы контроля и учета задолженностей и дебиторской задолженности. Это позволит своевременно отслеживать просроченные платежи и принимать меры для их взыскания, чтобы минимизировать потери и обеспечить стабильный приток денежных средств.

Кроме того, необходимо наладить эффективную систему управления дебиторской задолженностью, чтобы иметь полный контроль над своевременной оплатой задолженностей.

Для обеспечения полного контроля над поступлением и распределением денежных средств, необходимо внедрить систему наказаний за просрочку платежей и систему бонусов за своевременное или предварительное пополнение счета. Однако, наиболее надежным способом избежать неприятностей является предоплата, как частичная, так и полная.

Почему возникают задержки с оплатой?

В современном мире, несмотря на все достижения ЭДО, многие компания продолжают использовать бумажные документы, что может привести к проблемам с оплатой. Документы могут потеряться или их доставка может занять слишком много времени. Кроме того, такой документооборот непрозрачен и не предоставляет подтверждения о том, что документ был получен. Это может создать сложности в случае, если клиент утверждает, что ничего не получал, несмотря на наличие документа о необходимости оплаты. Использование электронного документооборота и эффективного контроля за финансами и работой ответственного персонала помогут избежать задержек и улучшить процесс оплаты.

Кассовый разрыв: найти и обезвредить

“Деньги были, деньги будут, сейчас денег нет!” — эта цитата одиозного олигарха Бориса Березовского пожалуй наиболее емко описывает суть кассового разрыва. По статистике, в 2020 году более половины российских предпринимателей столкнулись с этим явлением. Возникает кассовый разрыв в результате разбалансированности входящих и исходящих денежных потоков в компании.

Кассовый разрыв

Накопление дебиторки, необоснованные отсрочки клиентам и крупные траты, внезапный вывод капитала собственником, сезонность бизнеса — все это может быть причинами кассовых разрывов. Дефицит денег возникает в самый неподходящий момент, когда надо рассчитываться с сотрудниками, контрагентами или налоговиками. В конечном итоге, неспособность выполнить взятые на себя обязательства приводит к репутационным и финансовым потерям для компании. Приходится залезать в долги, распродавать имущество или прослыть плохим работодателем.

В нестабильной экономической ситуации риски возникновения таких разрывов значительно возрастают. Например, во время пандемии многие доселе успешные компании впервые узнали о том, что это такое. Так можно ли прогнозировать кассовые разрывы, что делать для их предотвращения и как быть, если это все-таки произошло?

Как можно избежать кассовых разрывов

Развивайте системность и финансовую грамотность, потому что из этих качеств вытекает все остальное. Системность нужна, так как при работе с финансами требуется иногда монотонная, но важная работа. Такой вид деятельности не всегда соответствует характеру предпринимателя, поэтому сбор данных и ежедневную аналитику лучше делегировать более подходящему человеку. При этом собственник должен не просто получать отчеты, но и принимать на основе цифр и фактов осознанные решения.

До старта бизнеса

Работа над финансами начинается задолго до подписания учредительных документов и найма первого сотрудника. Обязательно постройте финансовую модель бизнеса, заложите в нее риски и предусмотрите хотя бы 2–3 сценария развития. На этом этапе ваша цель — хотя бы примерно понимать, насколько реалистичен ваш план. Как денежные потоки будут распределяться во времени и хватит ли денег на выполнение целей, или уже сейчас пахнет еженедельными кассовыми разрывами.

В первые недели

С первых дней работы пропишите базовую учетную политику компании и основные процедуры регулярного финансового учета, анализа и планирования. Что делать с прибылью: как ее считать, какой процент прибыли оставлять в компании и с какими целями; что и в какой момент считать доходом, а что — расходом; как рассчитать дивиденды к выплате; какие установить нормативы расходных коридоров по разным направлениям компании. Все это должно быть зафиксировано в учетной политике.

Вести учет по начислениям, активам и обязательствам — в рамках ОПУ и баланса, полезно, но недостаточно

Важно сформировать отчет ДДС, а для этого анализировать поступления и выплаты. Возьмите за правило пятого числа каждого месяца распечатывать отчет по финансовому состоянию компании и делать выводы относительно эффективности расходной модели

Полезно будет сразу назначить ответственного — например, финдира или финансового аналитика.

Когда бизнес немного подрастет

Когда ежемесячная выручка превышает 1–1,5 миллиона рублей, штат — 5–10 человек, а счет контрагентов идет на десятки, неминуемо возникают отсрочки платежей, авансы и долги, и вот что нужно будет сделать.

Разобраться в отчетности

Хорошо, если у вас есть сильный финдиректор

Но вам как собственнику важно и самому разобраться с понятием «начисление», освоить отчет ОПУ и научиться считать чистую прибыль и рентабельность компании. Оперативно разобраться, что такое прибыль и точно ли она есть в бизнесе

Научиться видеть, в каких агрегатных состояниях кроме счетов и налички находятся деньги. Например, в виде товаров на складе.

Завести платежный календарь

Бюджет ДДС — вещь полезная, но не всегда практичная. Например, вы прогнозируете к концу квартала хороший рабочий остаток денег на счетах, но будет ли хватать денег каждый день? Выручит платежный календарь — подробный план исполнения обязательств и получения доходов по дням. Чтобы заранее прогнозировать потребность в деньгах, предсказывать кассовый разрыв и успевать вовремя реагировать, нужно знать: какого числа платить налоги, когда аванс и зарплата, когда клиент перечисляет аванс по новому договору.

Начать формировать подушку безопасности

Ни один бюджет и ни одна финмодель не предскажет аварию на производстве, пандемию или очередной пакет санкций. Отдельные риски можно застраховать, но подавляющее большинство — непредсказуемы, и серьезно влияют на бизнес в любой отрасли. На этот случай можно подумать о финансовой подушке безопасности — резерве для непредвиденных расходов. Постарайтесь регулярно откладывать процент прибыли на финансовую подушку.

Когда компания выросла

Постепенно обороты компании растут, она начинает мыслить в терминах уже не сотен тысяч, а десятков миллионов, и становятся актуальны более продвинутые механики планирования и бюджетирования. Например, это выстраивание структуры Центров финансовой ответственности или построение отдельных бюджетов по направлениям бизнеса, проектам, юрлицам, регионам присутствия или торговым точкам.

На всех этапах постоянно нужно работать над снижением рисков: анализировать и оптимизировать расходы, следить за кредитной нагрузкой, регулярно актуализировать финмодель и плановый БДДС в соответствии с текущей ситуацией.

Вывод: даже небольшой кассовый разрыв может серьезно выбить бизнес из колеи. Бороться с ним и исправлять ситуацию сложно, и может дорого обойтись компании, поэтому идеальное решение — заниматься профилактикой и прогнозировать кассовые разрывы заранее.

От кассовых разрывов спасает платёжный календарь

Кассовые разрывы чаще всего возникают из-за неправильного планирования денежного потока или отсутствия планирования в принципе.

По опыту компании «Нескучные финансы», если каждый месяц планировать деньги компании, то кассовые разрывы вскоре перестанут возникать.

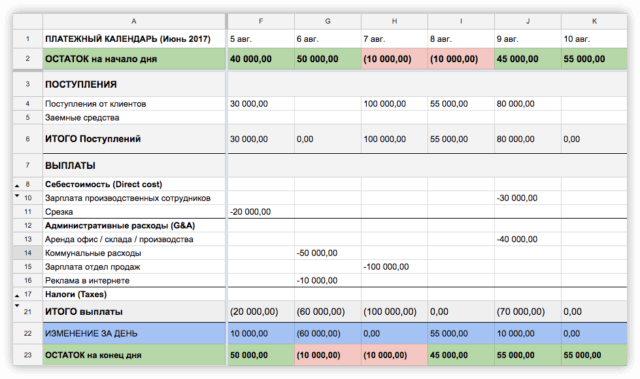

Удобнее всего для планирования денежного потока использовать платёжный календарь — таблицу для занесения планируемых поступлений и выбытий. Ведение календаря позволит не потратить лишнего.

Пользоваться платёжным календарем несложно:

- вносите в календарь все планируемые поступления в текущем месяце: платежи, кредиты, постоплаты, дотации и инвестиции;

- распишите все планируемые расходы: зарплата, амортизация, ГСМ, аренда, оплата поставщикам, налоги и другое;

- если видите, что кассовый разрыв может наступить, подумайте, как его избежать: перенесите часть оплат на следующий месяц, сократите период отсрочки для клиентов или отложите закупку.

Может случиться и так, что при заполнении платёжного календаря обнаружится, что через две недели случится кассовый разрыв. И это хорошая ситуация, ведь деньги и так закончились бы, но теперь компания заранее узнала об этом и может принять меры. Например, договориться с клиентом о более ранней оплате, отказаться от какой-то траты или передвинуть её на другое время.

Пример платёжного календаря: 7‒8 августа компания в кассовом разрыве

→ Скачать шаблон платёжного календаря можно здесь.

А тут — наглядно посмотреть, как его заполнять. Ссылка на эту инструкцию есть и в шаблоне на одноимённой вкладке.

Почему появляется кассовый разрыв

Не менее важно для предпринимателя понять, по какой причине разрыв случился изначально. Только в таком случае можно будет предпринять какие-либо действия, чтобы справиться с проблемой

В списке распространенных причин есть такие, как:

Неправильное планирование бюджета. Часто о появлении кассового разрыва приходится говорить в ситуации, когда ответственный специалист неверно рассчитывает суммы доходов и расходов

Стоит обратить внимание на характер и график регулярных платежей. По этой причине может оказаться, что у компании плюс по финансам, но большие расходы и постоянные сторонние отчисления полностью его нивелируют.

Неправильное построение закупок

Из-за этого часть средств компании часто оказывается замороженной. Потому не удается прогнозировать, когда именно придет кассовый разрыв. Проблема может появиться и из-за того, что запасы пополняются неравномерно, отсутствует анализ и правильный учет спроса со стороны конечного потребителя продукции.

Сезонность работы бизнеса. Очень часто с кассовым разрывом сталкиваются компании, для которых характерны сезонные колебания спроса на товар. Это требует правильного подхода к распределению средств на протяжении всего года, в том числе, когда востребованность продукции становится ниже по разным причинам.

Накапливание дебиторской задолженности. Это очень коварный фактор, с которым сталкиваются многие компании. Причина обычно заключается в необдуманном стимулировании продаж рассрочкой или другими формами отсроченного платежа.

Как избежать кассового разрыва: семь шагов

Шаг 1. Заведите платежный календарь. Это такая табличка, куда вы запишете будущие поступления и выбытия.

Шаг 2. Берите столько предоплаты, сколько хватит до конца проекта. Учтите все расходы и непредвиденные риски.

Шаг 3. Давайте клиентам такие отсрочки платежа, при которых у вас всегда будет хватать денег на выполнение обязательств перед поставщиками, сотрудниками и арендодателями.

Шаг 4. Следите за сроками проекта. Когда сроки растягиваются, проект теряет в цене, а значит, уменьшается ваша прибыль.

Шаг 5. Имейте деньги про запас. Всегда должны быть деньги на случай, если что-то пойдет не так: сломается станок или сотрудник «сгорит» на работе.

Шаг 6. Когда растут продажи, смотрите не на рост денег на расчетном счету и в кассе, а ведите учет обязательств и считайте чистую прибыль.

Шаг 7. Покупайте себе Бентли не на пике хайпа сезонности. Покупайте после того, как посчитаете выручку, чистую прибыль, будущие расходы и оставите деньги на развитие бизнеса. Помните про налоги, кредиты и амортизацию.

Как не допустить

Чтобы минимизировать риск возникновения кассовых разрывов, придерживайтесь нескольких простых правил.

Старайтесь работать по предоплате

Постарайтесь добиться ситуации, когда оплаты гарантированно поступают к вам в срок, а исходящие платежи попробуйте сделать более гибкими, с возможностью отсрочки. Переведите клиентов на предоплату. Если вам удастся договориться об этом, компания станет более устойчивой финансово.

Управляйте дебиторской задолженностью

Выстраивайте работу с клиентами и их задолженностью. Это поможет быстрее получить деньги и ускорить расчеты. Назначьте в своей компании ответственных за работу с дебиторами: они будут оперативно напоминать о предстоящих платежах и вести переговоры с дебитором по вопросам просроченной задолженности. Внедряйте собственную систему штрафов за просрочку платежей, а тех, кто платит вовремя, поощряйте бонусами.

Проверьте уровень защиты компании от долгов (чек-лист):

- Перед тем, как начать работу с клиентом, вы предварительную оцениваете его (платежеспособность, документы).

- Вы используете залог имущества должника и другие меры (поручительство и т.д.), чтобы обеспечить товарное кредитование.

- У вас есть учетная система, где можно отследить момент возникновения и оплаты дебиторской задолженности и возникновение просрочек.

- Вы регулярно анализируете возникновение просроченной задолженности по сделкам.

- У вас есть скидки, которые стимулируют клиентов закупать с меньшей отсрочкой платежа. Также действует система штрафов за длительность просрочки платежа.

- В компании действуют правила и условия кредитования (кредитная политика) по отношению к клиентам.

- Максимальная сумма товарного кредита зависит от кредитного лимита, установленного для данного клиента.

- Клиенты компании разделены на группы в зависимости от кредитного статуса (рейтинга) и уровня платежной дисциплины.

- Процесс работы сотрудников компании с просроченной задолженностью регламентирован во внутренних документах компании.

- Сбором просроченной дебиторской задолженности занимается отдельный специалист.

- Все сделки осуществляются в соответствии с правилами ведения торгового документооборота и сопровождаются всеми необходимыми документами.

- Система оплаты труда стимулирует сотрудников компании к возврату долгов.

Составляйте платежный календарь и бюджет движения денежных средств

Заранее обсуждайте сроки платежей, формируйте индивидуальные графики выплат для должников. В нашем сервисе Seeneco мастер планирования сформирует календарь платежей. Вы всегда будете знать, какие расходы вы можете позволить себе сейчас.

Появление кассового разрыва: четыре главные причины

- Отсутствие планирования и контроля

- Балансировка денежных потоков – первоочередная задача руководства компании. Необходим точный прогноз движения средств с учётом всех будущих поступлений и выплат на несколько недель, месяцев вперёд. В ином случае риск кассового разрыва присутствует независимо от того, насколько прибыльным является бизнес. Без контроля даже в многомиллионной компании может не хватать свободных средств для совершения платежей.

-

Работа с покупателями по постоплате

Наиболее надёжные покупатели – крупные торговые сети и государственные учреждения. У них сложная система распределения бюджета, поэтому они готовы расплачиваться с поставщиками только на своих условиях: раз в 30-60 дней, раз в квартал или вовсе в конце календарного года. Для небольших предпринимателей такие условия создают ряд проблем. Нужно вложить большие средства, чтобы удерживать бизнес на плаву до получения платежа или найти дополнительные источники дохода. В ином случае – кассового разрыва не избежать. -

Несвоевременная оплата от дебиторов

Договорённость с клиентами об удобных условиях постоплаты не исключает возможности неполучения платежа. Нехватка средств у клиента, банкротство его компании, задержка перевода банком или недобросовестность и хитрость вашего контрагента – если вы не учли эти риски, то ваша компания остаётся нестабильной и кассовый разрыв может произойти в любой момент. -

Сезонность бизнеса

Труднее всего избегать нехватки средств компаниям, которые не имеют прибыли вне сезона. Без чёткого плана и жёсткого контроля расходов сезонный бизнес точно уйдёт в минус. Даже если всё рассчитано до копейки, то непредвиденные траты всё равно могут нарушить баланс. Повышение арендной платы, внезапная поломка оборудования, рост цен на сырье – без финансовой подушки риск кассового разрыва очень велик.

Почему возникает кассовый разрыв

- Руководитель не планирует финансы: есть деньги — гуляем, платим, инвестируем в развитие, нет денег — «ужимаемся» и тушим пожары.

- Планы у компании есть, но они нереалистичны: например, вы ожидаете каждую неделю по 10 оплат от клиентов на сумму 300 000 грн, но кто-то стабильно задерживается с переводом, на счет поступает только 240 000 грн.

- У бизнеса нет резерва: например, постоянный клиент швейного цеха всегда платил вовремя, вы рассчитывали на его перевод, но в один день у него форс-мажор — сгорел магазин. Он заплатить не может, а компании нужно платить швеям зарплату, иначе — уйдут к конкурентам.

Как управление кассового разрыва

Управление кассовым разрывом представляет собой комплексный процесс, направленный на обеспечение финансовой устойчивости организации. Этот процесс включает в себя несколько ключевых аспектов. Первым из них является бюджетирование и прогнозирование. Разработка детальных бюджетов и прогнозов помогает планировать кассовые потоки и адекватно реагировать на изменения в финансовой ситуации.

Важным компонентом управления является эффективное управление запасами и кредитными условиями. Оптимизация уровня запасов и улучшение отношений с поставщиками способствует сглаживанию кассовых разрывов и обеспечению доступности наличности. Кроме того, создание резервных фондов и использование линий кредита предоставляют дополнительные источники наличности, которые можно активировать в случае неожиданных финансовых трудностей.

Важно также управлять сроками платежей и контролировать дебиторскую задолженность. Соблюдение сроков платежей от клиентов и эффективное взыскание долгов помогают поддерживать здоровые кассовые потоки

Активное взаимодействие с финансовыми институтами, такими как банки, может предоставить дополнительные финансовые ресурсы в случае необходимости.

Определение кассового разрыва

Кассовые разрывы – это временная нехватка денежных средств, необходимых для погашения текущих обязательств. К примеру, пришло время платить налоги, а поступление выручки от покупателей еще не было осуществлено. Инструментом для покрытия кассового разрыва может служить краткосрочный кредит или займ, необходимый для пополнения оборотных средств.

Не менее распространенной банковской услугой является овердрафт. Банк может пополнить текущий счет клиента, чтобы последний смог оплатить последние расчетно-кассовые документы, если собственные средства отсутствуют или их не хватает. При этом предоставляемая в кредит сумма полностью покрывает недостающую.

Как покрыть уже имеющийся кассовый разрыв?

Перечисленные методы позволяют не допустить образования разрыва. Однако что делать, если он уже появился? Для этого есть способы:

Рассрочка. Обеспечивает сглаживание движения средств. Небольшие выплаты каждый месяц позволяют не держать большой остаток на счете. Рассрочку можно просить и от поставщиков, и от покупателей. В последнем случае имеет смысл потребовать частичную предоплату. Получение средств раньше срока и сокращение текущих расходов уменьшает разрыв

Этот метод имеет важное преимущество – отсутствие комиссии и процентов.

Введение счета с овердрафтом. Овердрафт представляет собой кредитование счета компании

То есть если средств на счете на оплату текущих расходов будет недостаточно, их можно получить от банка без оформления кредита. На счете после получения средств образуется минус. Деньги, которые переводятся на него, идут на оплату задолженности. Преимущества овердрафта – это получение средств в минимальные сроки, автоматическое покрытие долга. Некоторые банковские учреждения выдают льготный период кредитования. То есть в этот период проценты начисляться не будут.

Факторинг. Представляет собой комплексные услуги для организаций, которые работают по принципу постоплаты. Рассмотрим принципы факторинга. Сначала магазин доставляет продукцию потребителю. Затем магазин уступает право требования задолженности фактору. Следующий шаг – перечисление фактором части денег компании. Средства покупателя идут фактору. Оставшуюся часть он также переводит компании. При этом вычитается комиссия. У этого способа есть масса плюсов: быстрое получение средств, что важно при затяжных оборотах, предоставление денег без залога, частичная передача функций по контролю над дебиторскими долгами фактору.

Оформление кредиток со льготными условиями кредитования. Многие обязательства компаний покрываются за счет личных банковских карт руководителя. Оформление кредитной карты позволит проводить безналичную оплату текущих расходов. Плюсы способа – мгновенное получение денег и отсутствие процентов в рамках льготного периода.

Все эти способы имеют свои преимущества. Однако наиболее эффективными являются именно превентивные меры (планирование расходов, составление платежного календаря, избегание товарных кредитов, реализация продукции по предоплате).

Такой план и был

Условия расчётов с покупателями не совпадают с условиями оплаты поставщикам и подрядчикам. Иногда такое происходит по невнимательности, но чаще предприниматели сознательно идут на такие условия. Например, при работе с крупными муниципальными заказами предприниматель зачастую сначала вкладывает деньги на реализацию контракта, а от заказчика расчёт поступает спустя несколько месяцев.

Чтобы избежать кассового разрыва в этой ситуации, необходимо тщательно планировать движение денежных средств на период до окончания реализации контракта. И если окажется, что в какой-то момент денег может не хватить, необходимо заранее продумать пути решения этой ситуации. Это могут быть договорённости с контрагентами об отсрочке платежа, возможно, даже платной. И называется это «товарный кредит». Или привлечение кредитов и займов на период реализации контракта.

Четыре основные причины появления кассовых разрывов

- Прибыль бизнеса «спрятана» в дебиторскую задолженность. Когда предприниматель часто даёт своим контрагентам или клиентам рассрочки и отсрочки по платежам, он рискует столкнуться с серьёзной дебиторкой. Деньги как будто заработаны, выручка есть, но по факту на счетах пусто, потому что клиент заплатит позже.

- Неверные решения при планировании бюджета. Когда предприниматель замечает, что дела у бизнеса идут неплохо, на счётах остаётся достаточно средств даже после уплаты по всем обязательствам, он решает инвестировать деньги в свой бизнес. Например, покупает дорогостоящую неоновую рекламную вывеску, оплачивает обучение сотрудников или заказывает у веб-дизайнеров сайт. Проходит месяц, и вот нужно не только оплачивать налоги, закупать сырьё и рассчитываться с контрагентами, но и платить за рекламу, обучающие курсы и гонорары дизайнерам. В итоге денег может не хватить.

- Для бизнеса наступил мёртвый сезон. В декабре пользуются спросом товары для праздников, в сентябре — канцелярия, в мае — угли для шашлыка. Это называется сезонность, и она тоже может стать причиной появления кассового разрыва. Когда нет выручки, а платить по обязательствам нужно каждый месяц, регулярные расходы могут стать достаточно серьёзным обременением для бизнеса.

- Закупки были спланированы неправильно. Предприниматель заказывает из Китая огромную партию спинеров. Он недостаточно изучил спрос целевой аудитории, и теперь на складе у него лежит товар, который не продаётся. Деньги, которые ИП планировал получить от реализации спинеров, «подвисли», средств в обороте нет.

Что такое кассовый разрыв: поясняем на примере

Когда у предпринимателя накопилась сумма к оплате больше, чем у него есть сейчас на счёте, он попадает в кассовый разрыв. Разберём на примере:

1 сентября ИП Булочкин заплатил за аренду склада, закупил сырья и выплатил зарплату сотрудникам — потратил все деньги, что были у него на расчётном счёте. Оплаты от клиентов придут после 10 сентября. Получается, в период с 1 по 10 число может случиться кассовый разрыв: ИП потребуется за что-то заплатить контрагентам, а денег на счёте у него не будет.

Последствия кассового разрыва могут быть неприятными — придётся договариваться с поставщиками и контрагентами об отсрочках, платить штрафы налоговой и терпеть репутационные риски.

Причина 4. Собственник тратит деньги компании на себя

Информационные технологии и кассовые разрывы

Информационные технологии играют важную роль в современном бизнесе, в том числе и в учетно-кассовой системе. Они позволяют автоматизировать процессы, ускоряют выполнение операций и улучшают качество обслуживания клиентов. Однако, иногда использование информационных технологий может приводить к возникновению кассовых разрывов.

Причины возникновения кассовых разрывов в связи с информационными технологиями:

- Неисправность оборудования: сбои в работе компьютера, сети или кассового аппарата могут привести к невозможности проведения операций и выдачи чеков.

- Отсутствие электропитания: в случае отключения электричества оборудование может не работать.

- Проблемы с программным обеспечением: ошибки в программе учета или кассовой программе могут привести к некорректной регистрации операций или сбоям системы.

- Отсутствие доступа к базе данных: если информационная система не имеет доступа к базе данных с товарами и ценами, то операции могут быть затруднены.

Для предотвращения возникновения кассовых разрывов в связи с использованием информационных технологий, необходимо проводить регулярное техническое обслуживание оборудования, проверять работоспособность программного обеспечения, следить за наличием электропитания и резервных источников, а также обеспечивать надежное соединение с базой данных.

Однако, даже при соблюдении всех рекомендаций, кассовые разрывы могут возникать по разным причинам. Поэтому для успешного функционирования учетно-кассовой системы необходимо иметь план действий для быстрого устранения возникших проблем и минимизации времени простоя кассового аппарата.

Почему появляются кассовые разрывы?

Временные кассовые разрывы – это недопоступление в течение определенного периода доходов, без которых невозможно осуществить неотложные расходы. Последние предусматриваются утвержденной бюджетной росписью с учетом источников финансирования дефицита бюджета.

Кассовый разрыв бюджета обычно возникает ввиду определенных объективных обстоятельств, а именно: сезонный характер проведения мероприятий по финансированию достаточного завоза грузов, выплата отпускных, оплата бюджетным работникам проезда, проведение капитального расхода и т. д. Все это является неравномерным проведением значительной части расходов.

Для основного временного кассового разрыва присущ периодический характер и регулярное ежегодное повторение. Следовательно, ничего не препятствует разработке методики, позволяющей спланировать временные кассовые разрывы на основе прогнозных значений доходов и расходов в течение определенных периодов финансового года, за исключением чрезвычайных ситуаций.

Кассовый разрыв — это ситуация, когда бизнесу не хватает денег

Не хватать может на зарплаты, оплату поставщикам, налоги — на что угодно. При этом точно известно, что они обязательно ожидаются позднее, то есть это временное явление.

С 22 апреля до 6 мая компания в кассовом разрыве до поступления следующей крупной оплаты

Кассовый разрыв — это не убыток.

Когда компания убыточна, это значит, что у неё расходов больше, чем доходов.

При кассовом разрыве с прибылью всё нормально — проблема в задержках поступлений денег или стремительных расходах.

Так часто бывает в проектном бизнесе. Компания выполнила заказ, потратив деньги на сырьё, аренду, зарплаты. При этом клиенту дали отсрочку и деньги придут в компанию только через месяц. Прибыль есть, но есть и кассовый разрыв.