А за чей счет этот банкет?

Ну так, а за счет чего у нас тогда деньги в кассе остаются? Если ОПУ оказывает убытки, почему же у нас деньги все еще имеются?

Смотрим на отчет о ДДС, собранный косвенным методом. Этот отчет просто показывает изменение всех статей баланса за период. Т.к. все статьи баланса связаны, то сумма изменений всех, кроме одной, будет равна изменению этой одной.

Иначе я называю этот отчет «Где бабло?».

По нему очень хорошо видно, что в остаток в кассе не уходит ниже нуля просто потому, что мы активно наращиваем кредиторскую задолженность. Т.е. проще говоря, не платим поставщикам.

В октябре мы ее нарастили на 136,6 тыс. р., в ноябре – на 325,5, в декабре – на 482 тыс. Отсюда и деньги. Теперь еще самое время посмотреть на Балансовый отчет, чтобы понять, до чего мы «донаращивались».

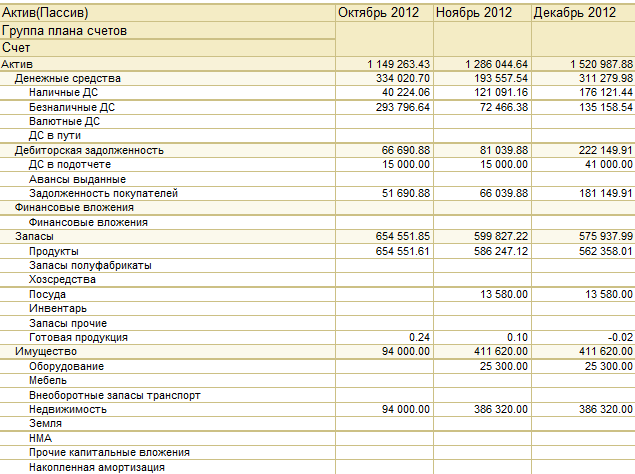

Сначала посмотрим на Актив:

И отметим, что оборотных средств у нас (Актив минус Имущество) где-то на 1,14 млн.р. Это деньги, дебиторка и запасы. Все то, что можно хоть как-то превратить деньги в ходе обычной операционной деятельности, чтобы расплатиться по долгам. Если этого не хватит, придется распродавать имущество, что, понятное дело, деятельности предприятия сильно помешает.

В этом балансе сейчас не отражено все имущество, что есть, но для анализа операционной деятельности это пока и не нужно.

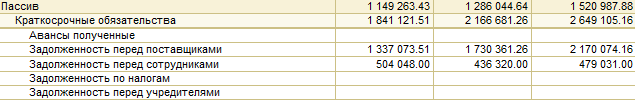

Теперь посмотрим, а что же у нас в Пассиве.

Т.к. в Капитале у нас в основном непокрытые убытки прошлых месяцев, то посмотрим только краткосрочную задолженность.

О, во как. Мы должны поставщикам 2,17 млн. р.! Т.е. почти в два раза больше, чем у нас есть оборотных средств. Т.е. мы эта… того… банкроты, типа…

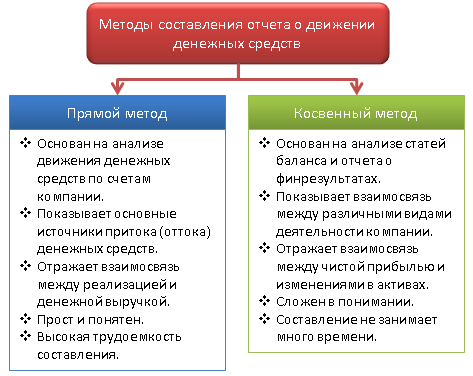

Методы составления отчета о движении денежных средств

Существуют два основных метода построения детализированных

отчетов о денежных потоках – прямой

и косвенный. (рис. 1)

При этом согласно МСФО потоки денежных средств детализируются

в разрезе трех ключевых видов деятельности:

операционная (основная); инвестиционная; финансовая.

Разделение всей деятельности предприятия на три указанные

составляющие очень важно для российской практики, поскольку

положительный совокупный поток может быть получен за счет компенсации

отрицательного денежного потока от основной деятельности притоком

средств от продажи активов (инвестиционная деятельность) или

привлечением кредитов банка (финансовая деятельность). В этом случае

величина совокупного потока «маскирует» реальную

убыточность предприятия

Отчет о движении денежных средств

Отчет о движении денежных средств сравнительно недавно пополнил комплект форм финансовой отчетности, которую компании предоставляют акционерам и другим пользователям. Раньше они должны были составлять только баланс и отчет о прибылях и убытках. Считалось, что две эти формы отчетности содержат всю необходимую пользователям финансовую информацию. Такой взгляд вытекал из предположения, что раз компания прибыльна, то и денежных средств у нее достаточно. Хотя в долгосрочном плане это и так, в краткосрочной или среднесрочной перспективе ситуация может быть иной.

Отчет о прибылях и убытках показывает выручку и расходы компании за тот или иной период, а не ее денежные поступления и платежи за этот период. Поэтому прибыль или убыток компании, представляющий собой разницу между выручкой и расходами за этот период, может быть слабо связан либо вообще не иметь никакого отношения к полученным за тот же период денежным средствам. Проиллюстрируем это на примере компании, осуществляющей продажу (генерирующей выручку). Это может приводить к увеличению активов, что отражается в отчете о прибылях и убытках. Однако если продажа осуществляется в кредит, передача денежных средств, по крайней мере в момент совершения сделки, не происходит, и увеличивается другая статья активов — дебиторская задолженность. Одновременно активы сокращаются в результате снижения запасов, иначе говоря, компания несет определенные расходы, которые отражаются в отчете о прибылях и убытках. И вновь передачи денежных средств не происходит. Вот почему прибыль компании за период редко бывает эквивалентна полученным за этот период денежным средствам.

Следующее задание наглядно показывает, что конкретные операции компании или события по-разному влияют на ее прибыль и денежные средства за период.

Из сказанного следует, что отчет о прибылях и убытках не дает представления об изменении остатка денежных средств со временем. Для этого нам нужен отдельный финансовый отчет. В последние годы это стало настолько общепризнанным, что в 1991 г. в Великобритании был введен стандарт финансовой отчетности FRS 1, согласно которому все компании, кроме самых маленьких, должны составлять и публиковать отчет о движении денежных средств. С 2005 г. место этого стандарта занял МСФО (IAS) 7. Требования этих двух стандартов в значительной мере совпадают. В этой главе мы будем руководствоваться положениями МСФО (IAS) 7.

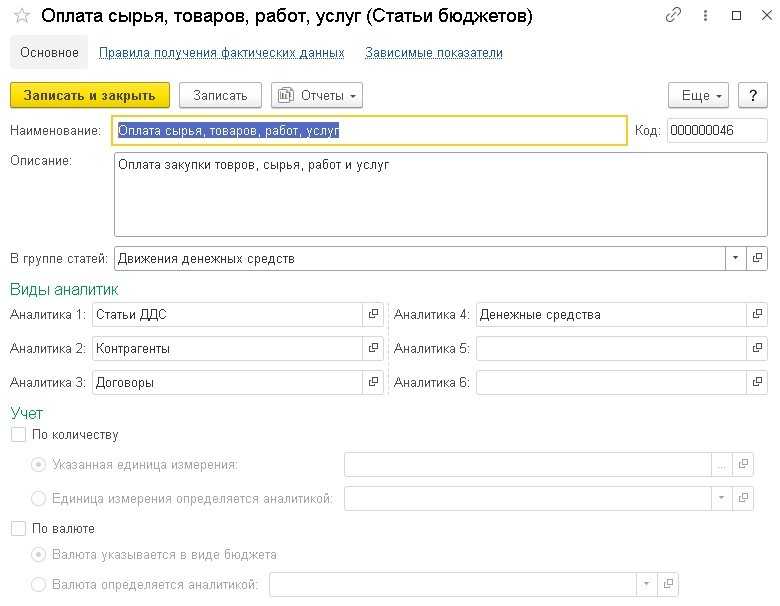

Статьи бюджета

Основной составляющей структуры бюджета являются статьи. Примеры статей бюджета представлены на рисунке ниже

(рис.6). Включенные статьи в структуру бюджетных средств формируются из оборотов и влияют на остаточные

показатели основных активов.

Рис.6. Справочник «Статьи бюджетов»

Рис.6. Справочник «Статьи бюджетов»

При заполнении статьи бюджетов можно указать шесть различных аналитик денег, включить количественный и

валютный учет платежей по статье (рис.7).

Рис.7. Форма статьи бюджетов

Рис.7. Форма статьи бюджетов

Перейдя по гиперссылке «Правила получения фактических данных», есть возможно определить, каким образом будут

собираться денежные данные по статье. При настройке правил требуется указать источник получения информации.

Данные могут попадать как из одного из трех типов учета (оперативного, регламентированного или

международного), так и из настроенной вручную произвольной схемы получения информации.

В зависимости от выбранного источника меняется состав полей на закладке «Настройка источника данных». На

рисунке оперативный учет выбран источником, поэтому требуется указание хозяйственной операции и источника

суммы (рис.8).

Рис.8. Форма правила получения фактических данных

Рис.8. Форма правила получения фактических данных

На закладках «Дополнительный отбор» и «Заполнение аналитик статьи» указываются источники заполнения аналитик

и неограниченное количество отборов для получения желаемого результата (рис.9,10).

Рис.9. Форма правила получения фактических данных

Рис.9. Форма правила получения фактических данных

Рис.10. Форма правила получения фактических данных

Рис.10. Форма правила получения фактических данных

А когда поступления и списания не попадают в ОПиУ?

В ОПиУ мы записываем не поступления или списания денег, а выручку и расходы.

Выручка — это выполненные нами обязательства, например, если мы — строительная компания и строим дома на заказ, таким обязательством будет построенный и принятый заказчиком дом или часть дома, если сдаем работы поэтапно. Подтверждает это обычно акт приемки. При этом денег за дом мы можем не получить сразу, тогда у нас будет выручка в ОПиУ и дебиторка в балансе.

А расходы попадают в ОПиУ в тот месяц, когда мы используем то, на что потратились. Например, если мы оплатили аренду на год вперед, то в ДДС один раз указываем списание, а в ОПиУ каждый месяц добавляем расход на аренду.

Денежные средства и эквиваленты денежных средств

Определение значений для других разделов отчета о движении денежных средств

В примере 3 показано, как составляется полный отчет о движении денежных средств.

Пример 3

Отчет о прибылях и убытках Torbryan plc за год, завершившийся 31 декабря 2008 г., и балансы по состоянию на 31 декабря 2007 и 2008 г. выглядят следующим образом.

Отчет о прибылях и убытках за год, завершившийся 31 декабря 2008 г.

Баланс по состоянию на 31 декабря 2007 и 2008 г.

В 2008 г. компания израсходовала £95 млн на новые станки и оборудование. Других приобретений и продаж внеоборотных активов не было.

В течение года был выплачен дивиденд по обыкновенным акциям в размере £50 млн. Проценты к получению и к уплате за год представляли соответственно приток и отток денежных средств.

Отчет о движении денежных средств выглядит следующим образом.

Torbryan plc. Отчет о движении денежных средств за год, завершившийся 31 декабря 2008 г.

Чтобы увидеть, как чистый прирост соотносится с денежными средствами компании на начало и на конец года, полезно выполнить следующее сравнение.

Анализ изменения денежных средств и их эквивалентов за год, завершившийся 31 декабря 2008 г.

Примечания

- Этот показатель просто берется из отчета о прибылях и убытках за год.

- Поскольку реализация внеоборотных активов не осуществлялась, начисленный износ должен быть равным разнице между стоимостью основных средств (внеоборотных активов) на начало и на конец года с корректировкой на стоимость вновь приобретенных активов.

- Проценты к получению необходимо вычесть, чтобы получить прибыль до их начисления, поскольку они связаны не с операционной, а с инвестиционной деятельностью. Приток денежных средств из этого источника отражается в разделе «денежные потоки от инвестиционной деятельности».

- Проценты к уплате необходимо прибавить к показателю прибыли. Впоследствии мы вычтем денежные средства, уплаченные в течение года в погашение процентов к уплате. В этом случае оба показателя одинаковы.

- Налог уплачивается компанией на 50% в соответствующем учетном году и на 50% в следующем году. В результате платеж 2008 г. складывается из половины налога на прибыль 2007 г. (т. е. показателя, который отражается в краткосрочных обязательствах на конец 2007 г.) и из половины начисленного налога 2008 г. (т. е. 16 + (1/2 x 46) = 39). Проще всего сумма, уплаченная в течение года до 31 декабря 2008 г., определяется следующим образом.

Этот расчет основан на том, что если взять причитающуюся к уплате сумму на начало года, прибавить к ней прирост, обусловленный начислением налога за текущий год, а затем вычесть причитающуюся к уплате сумму на конец года, то результат будет равен сумме, уплаченной в течение года.

- Считается, что облигации погашаются по их балансовой стоимости. Однако это не всегда так.

- В результате выпуска акций привлечено £90 млн, из которых £50 млн отражены в балансе как акционерный капитал, а £40 млн — как премия по акциям.

- В данном случае нет «эквивалентов денежных средств», а есть только денежные средства (хотя и отрицательная сумма).

Пример составления отчета о движении денежных средств

Порядок составления отчета

Этапы проведения анализа отчёта о прибылях и убытках

При проведении анализа отчёта о прибылях и убытках не требуется придерживаться жёстких правил — компания самостоятельно выбирает методы анализа, набор инструментов и итоговых показателей.

Предлагаем к рассмотрению примерный перечень этапов по проведению анализа отчёта о прибылях и убытках.

Этап №1 — Проведение горизонтального анализа

Его суть заключается в том, что нужно понять, каким образом изменились финансовые результаты по сравнению с аналогичным предшествующим периодом. Иными словами, информация по различным показателям сравнивается в течение нескольких лет.

Особенности горизонтального анализа:

- сравнение производится минимум за два года, из которых один (как правило, наиболее ранний) принимается в качестве базы для сравнения;

- при анализе рассчитываются или абсолютные (единица измерения та же, что и у самого показателя), или относительные (единица измерения — % или доли) отклонения фактического показателя от базового;

- при нулевых значениях базового показателя темпы роста или прироста рассчитать не получится.

Абсолютные отклонения рассчитываются по формуле:

N1 — N0

Относительные отклонения рассчитываются по формулам:

Темпы роста = N1 / N0 * 100%

Темпы прироста = (N1 — N0) / N0 * 100%

где 1 и 0 — соответственно фактические и базовые значения показателя.

Этап № 2 — Проведение вертикального анализа

Его суть заключается в том, что рассчитывается удельный вес каждого показателя в общей сумме однородных величин. Иными словами, анализ заключается в оценке структуры, при которой производится соотношение отдельного элемента с некой целой величиной, частью которой он является.

Что касается аналитического отчёта о прибылях и убытках, то такой подход к его анализу имеет особенности, поскольку не сразу понятно, что является целой величиной. Причина заключается в том, что отчёт формируется по принципу вычитания, а не суммирования, как, к примеру, бухгалтерский баланс.

В соответствии с этим вертикальный анализ можно провести по двум направлениям:

- по нераспределенной прибыли из бухгалтерского баланса определить её долю в собственном капитале или в пассиве;

- для иных видов прибыли, которые указываются в отчёте о прибылях и убытках, соотносятся их значения с доходами. При этом валовая прибыль и прибыль от продаж соотносятся с выручкой, а прибыль до налогообложения и чистая прибыль соотносятся с суммой выручки и прочих доходов.

Внимание! Проведение вертикального анализа не имеет никакого смысла, если получена не прибыль, а убыток. Удельный вес рассчитывается по такой формуле:

Удельный вес рассчитывается по такой формуле:

Ni = ∑Ni * 100%,

где Ni — величина конкретного показателя (часть);

∑Ni — значение общего показателя (целое), в который входит составная часть Ni.

Этап № 3 — Расчет показателей рентабельности

Показатели рентабельности — это соотношение показателей финансового результата с прочими показателями деятельности компании. Преимущество их использования заключается в возможности проводить сравнение изначально несопоставимых абсолютных величин.

Для рассчитанных относительных величин имеется несколько характерных особенностей:

- по показателям используется базовая схема расчёта, при которой в числителе всегда указывается прибыль, а в знаменателе ставится показатель, по которому определяется рентабельность. К примеру, это может быть собственный капитал, активы или выручка — в зависимости от того, рентабельность какого показателя нужно рассчитать;

- в числителе наиболее часто указываются значения чистой прибыли или прибыли от продаж, но могут использоваться и иные виды прибыли;

- рентабельность в общем случае рассчитывается в процентах, а реже — в долях единицы;

- рассчитанные показатели не считаются рентабельностью, если в их числителе — показатель с отрицательным значением (т.е. убыток). В данном случае рассчитывается не рентабельность, а убыточность.

Показатели рентабельности рассчитываются по таким формулам:

Рентабельность активов = ЧП / А * 100% или ПП / А * 100%

Рентабельность собственного капитала = ЧП / СК * 100% или ПП / СК * 100%

Рентабельность заёмного капитала = ЧП / ЗК * 100% или ПП / ЗК * 100%

Рентабельность продаж = ЧП / В * 100% или ПП / В * 100%

где:

- ЧП — чистая прибыль;

- ПП — прибыль от продаж;

- А — средняя стоимость активов;

- СК — средняя стоимость собственного капитала;

- ЗК — средняя стоимость заёмного капитала;

- В — выручка.

Критерии управленческой отчетности

Каждая организация вольна разрабатывать собственные формы управленческой отчетности, приспосабливая их к особенностям своей деятельности.

Для выполнения своей цели любой вариант управленческой отчетности по форме и содержанию должен соответствовать нескольким критериям:

- Актуальность. Отчеты должны отражать ситуацию, существующую в выбранный конкретный момент времени, как в настоящем, так и в прошлом.

- Адресность. Отчеты должны быть скомпонованы в соответствии с целями получателей информации.

- Достоверность. Данные должны отражать реальные процессы и результаты деятельности.

- Объективность. Нельзя компоновать данные так, чтобы приукрасить или ухудшить положение дел, отчетность должна быть сформирована беспристрастно.

- Полезность. Содержание информации в отчёте должно быть пригодным для принятия управленческих решений.

Отчет «Полный анализ себестоимости реализованной продукции» для 1С:ERP (ЕРП), 1С:КА, 1С:ERP УХ

Данный отчет показывает себестоимость реализованной продукции в разузлованном виде, как с выделением входящих в нее полуфабрикатов любых уровней, так и свернутый до статей затрат и материалов, видов работ. Отчет работает независимо от метода оценки стоимости товаров и подходит для любых производственных компаний с многопередельным производством. Отчет можно использовать как в типовой 1С:ERP, так и в отраслевых решениях на ее базе (например, 1С:ERP Управление птицеводческим предприятием, Молокозавод и т.д.).Отчет подходит для анализа затрат на гособоронзаказы ГОЗ.

70000

38500 руб.

13

отчет о движении денежных средств

В Отчете о Движении Денежных Средств (ОДДС) отражается движение денежных средств организации за отчетный период. ОДДС может составляться двумя методами: прямым и косвенным. В ОДДС, рассчитанном косвенным методом показатель Чистой прибыли организации связывается с поступлениями и выплатами денежных средств. В рамках данной статьи я этот метод рассматривать не буду.

При прямом методе в ОДДС отражаются полученные и выплаченные в отчетном периоде денежные суммы. Результирующим показателем ОДДС является чистый исходящий денежный поток, т.е.та сумма денежных средств, которая остается в распоряжении компании на конец отчетного периода. Пример ОДДС для торговой компании приведен в Примере 2.

Пример 2. Пример структуры Отчета о Движении Денежных Средств (прямой метод)

Движение денежных средств организации происходит по трем основным направлениям – текущая деятельность (т.е.денежные потоки, возникающие в результате основной деятельности, направленной на получение прибыли), финансовая деятельность (т.е.деятельность, связанная с привлечением и размещением денежных средств компании, а также получением средств от собственников и выплаты им доходов на вложенные средства) и инвестиционная деятельность (сюда относятся поступления/выплаты денежных средств от реализации/закупки основных средств, а также инвестиции компании в новые проекты и в другие компании и поступления денежных средств от инвестиций).

Эх, Марфуша, нам ли быть в печали?

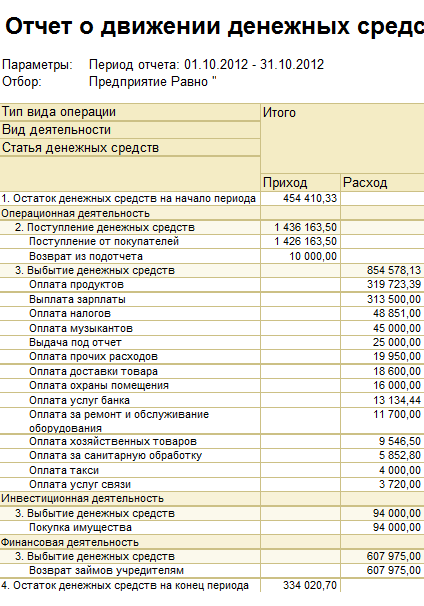

Смотрим отчет за октябрь.

«Ооо!», говорите вы, неплохо. Выручка 1,4 млн. р., расходы 850 тыс. р. Да я в прибыли! И даже смог учредителям отдать 600 тыс. р. И на остекление веранды выделил средства! Да я крут! Посмотрим, как дальше будет…

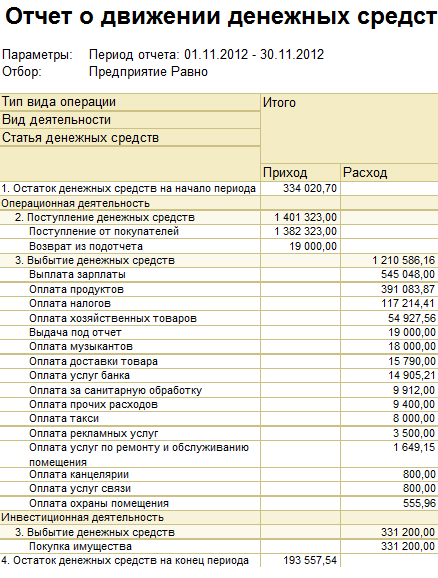

Смотрим ноябрь.

Ну что, тоже неплохо! Выручка опять 1,4 млн. р. Расходы 1,2 млн. Мы опять в плюсе. Я опять выделил средства на веранду. Я – молодец! Расходы чуть больше, но пришлось, блин, заплатить налоги за несколько месяцев подряд…

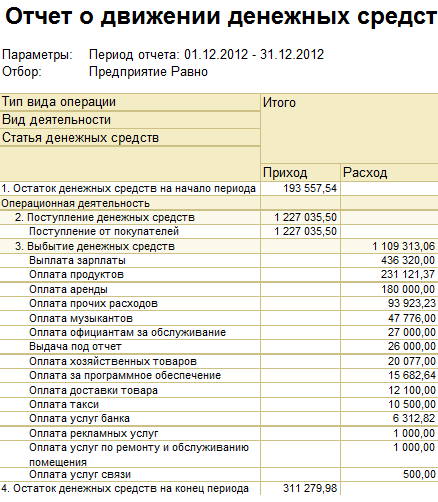

Теперь смотрим декабрь.

Ну вообще красота! Да, выручка немного упала (были закрыты из-за ремонта веранды), но мы все равно в плюсе! Даже кассовый остаток вырос! Да я просто феерический ресторатор!

Царь-то не настоящий!

Теперь вспомним о том, что ДДС – это не настоящий ОПУ.

Посмотрим же на настоящий ОПУ, собранный по начислению, а не по оплате. Да, я соглашусь с тем, что ОПУ собирать несколько сложнее, чем ДДС. Но у меня уже есть некоторые мысли о том, как этот процесс облегчить.

Но вернемся к нашему заведению. Смотрим, что же на самом деле происходило у нас в последнем квартале.

Ой-ой-ой! Что это? Какой еще убыток? Это вы что-то там не так собрали в своем дурацком ОПУ!

Да нет, собрали все правильно. По крайней мере три крупнейшие цифры собрать было не так сложно. Мелочевки было много, но она сильно на результат не влияет.

Себестоимость продаж («Переменные расходы»), полученная из Сторхауса и посчитанная там по техкартам, составляет 23-25%. Это довольно неплохой результат. Все остальные потери отражены в «Расходах на производство» и составляют 4-8%. В общем, в итоге результат нормальный.

А вот зарплата и аренда в относительном выражении (35-40%) явно выше среднего по рынку.

Если предположить, что аренда выставляется по рыночным ставкам, тогда в этом помещении надо просто больше зарабатывать. Т.е. срочно повышать продажи где-нибудь до 2 млн. р. и выше. Тогда, кстати, не придется и ФОТ пересматривать – он тоже станет в относительном выражении ближе к среднерыночным показателям.

Иначе, если выручку никак повысить нельзя, надо слезно просить арендатора снизить ставку и резать ФОТ.

Три правила разработки информативной управленческой отчетности

Правило 1. Основные пользователи отчетов определены и участвуют в разработке форматов отчетов.

Это правило в первую очередь касается топ-менеджеров предприятия. Чтобы его выполнить, в компании на основе организационной структуры и стратегии разрабатывается финансовая структура. Она устанавливает степень и характер ответственности руководителей центров финансовой ответственности (ЦФО) за финансовый результат и потребляемые для его достижения ресурсы.

Пример 1

В торговой компании «СлавинЪ» есть коммерческая дирекция и дирекция по маркетингу. На основе организационной структуры построена финансовая структура компании. Фрагмент финансовой структуры с типизацией ЦФО по проекции бюджета доходов и расходов (БДР) представлен в табл. 1. Руководители ЦФО участвовали в разработке отчетов, основными пользователями которых они являются.

Правило 2. Пользователи понимают цели и задачи, для решения которых извлекается информация.

Руководителям ЦФО четко поставлены годовые цели (например, разработанные с помощью стратегических карт), они понимают, какие задачи надо решить для достижения целей. В соответствии с целями и задачами руководителям установлены целевые показатели, рассчитанные по известным пользователям методам.

Пример 2

Ключевые показатели:

Коммерческому директору компании «СлавинЪ» поставлена задача сохранить на падающем рынке объем валовой прибыли и маржу валовой прибыли при сокращении коммерческих расходов.

Ключевые показатели:

Правило 3. Пользователи понимают, что надо делать с отчетом, какие данные смотреть.

Пример 3

Коммерческий директор компании «СлавинЪ» сказал, что данные управленческой отчетности не дают ответа на вопросы:

- увеличилась ли в соответствии с планом коммерческая прибыль;

- что повлияло на рост коммерческой прибыли, снижение коммерческих расходов или рост валовой прибыли;

- чем вызвано снижение маржи валовой прибыли.

Это учли на этапе разработки формата отчета и разработали отчет для коммерческого директора так, чтобы можно было получить данные для ответов на эти вопросы.

Три способа повысить информативность управленческой отчетности

Способ 1. Структурировать и группировать данные.

Извлечь информацию из не структурированных под конкретные задачи данных очень сложно. Более того, такие данные могут привести к дезинформации.

Важно!

Структурирование данных — не только способ, но и необходимое условие извлечения необходимой и достаточной информации для принятия управленческих решений.

В первую очередь структурируют статьи отчетов.

Пример 4

В отчете о доходах и расходах компании «СлавинЪ» коммерческие, маркетинговые, транспортно-логистические, логистические складские расходы находились в одном разделе — «Коммерческие расходы». Это приводило к постоянным спорам о том, кто за какую статью отвечает. А чтобы рассчитать долю коммерческих или маркетинговых расходов в выручке, нужны были дополнительные расчеты, так как таких данных в отчете не было.

Чтобы структурировать статьи расходов, сначала выделили основные бизнес-процессы: маркетинг, коммерция, транспортная логистика, производство (склад), управление и администрирование:

Затем в соответствии с бизнес-процессами сгруппировали статьи расходов и расположили их в отчете о доходах и расходах в соответствии с логикой бизнес-процессов (табл. 2).

Способ 2. Включить необходимые аналитики в отчетность.

В общепринятых бухгалтерских формах отчетности ограниченное число аналитических разрезов, например, статьи доходов и расходов в отчете о финансовом результате. Управленческая отчетность требует большего числа аналитик. Их может быть от 3 до 7. Такими аналитиками, например, в отчете о движении денежных средств могут быть:

- статьи поступления денежных средств;

- статьи платежей;

- центры финансовой ответственности (ЦФО);

- время.

Пример аналитического отчета о движении денежных средств (аналитики — ЦФО, статьи поступления и платежей по операционной деятельности) представлен далее.

Способ 3. Использовать корректную базу для сравнения.

Повысить информативность отчетности можно, если предоставить данные для сравнения. При стратегическом управлении это могут быть данные за прошлые годы, при тактическом управлении рекомендуется выбирать плановые значения показателей (табл. 2).

Для анализа отклонений можно применять технику «светофор»: если отклонение превышает установленную норму, например, на –5 % и меньше, то ячейка с данными выделяется красным цветом, если находится на границе нормы — желтым, если в норме — зеленым.

Общие характеристики управленческой отчетности

В научной литературе под управленческой отчетностью понимается взаимосвязанный комплекс фактических, плановых, прогнозных данных, отражающих показатели функционирования организации как хозяйственной и экономической единицы.

Система управленческой отчетности представляет собой совокупность всех внутренних отчетов, фиксирующих количественные показатели деятельности организации в целом, а также ее отдельных структурных частей, на конкретную дату.

Управленческая отчетность формируется на добровольной основе с целью получить максимально достоверную и объективную информацию об экономических результатах компании.

Составление управленческой отчетности должно подчиняться базовым принципам:

- Простота восприятия информации: данные отчета должны восприниматься однозначно, без множественных толкований.

- Объективность (достоверность): в ее основе должны лежать только реальные данные, никакие операции не должны утаиваться.

- Оперативность: возможность сформировать отчет в любой момент.

- Существенность: включение в конкретный отчет только значимой информации.

- Сопоставимость: разработка таких форм отчетности, которые дают возможность сравнения данных в целях анализа и дальнейшего планирования работы.

Шаг 2. Сгруппировать статьи поступлений и трат

Шаг 3. Разделить денежные потоки по видам деятельности

Сейчас будет скукотища, но эта скукотища важная, поэтому потерпите немножко. Итак, денежные потоки в бизнесе делятся на три вида деятельности:

Операционная — все, что связано с основной деятельностью вашей компании: поступления от клиентов, закупка товара, зарплаты, аренда офиса, налоги и так далее. Это то, что вы делаете каждый день, чтобы зарабатывать.

Финансовая деятельность — это разные виды займов, вкладов и выплата дивидендов.

Инвестиционная деятельность — вложения денег, которые приносят прибыль в долгосрочной перспективе: покупка оборудования, недвижимости.

Это нужно, чтобы видеть: за счет чего вам приходят деньги и на что вы их тратите. Например, если операционная деятельность постоянно в минусе, а финансовая в плюсе — это значит, что вы постепенно закредитовываетесь и плохи будут дела.

Таким должен стать список статей за три шага

Таким должен стать список статей за три шага