Как вести налоговый учёт расходов на покупку ОС при УСН

Если объект ОС поступил в период до перехода на УСН, то первоначальную стоимость объекта нужно учитывать по правилам, применяемым для прежнего режима налогообложения. Затем нужно перевести стоимость ОС при УСН согласно информации из таблицы, представленной выше.

Если объект ОС поступил в период применения УСН, то первоначальная стоимость объекта представляет собой сумму понесённых расходов согласно ст. 257 НК.

Списание стоимости основного средства производится частями в зависимости от квартала, в котором оно поступило (п. 3 ст. 346.16 НК):

- I кв. — по ¼ стоимости ОС;

- II кв. — по ⅓ стоимости ОС;

- III кв. — по ½ стоимости ОС;

- IV кв. — единовременно вся стоимость ОС.

При приобретении объекта ОС нужно оформить следующую корреспонденцию:

- Дт 08 Кт 60, 76, 10, 70 — покупка (сооружение) ОС (с учётом НДС)

- Дт 07 Кт 60 — услуги по доработке и монтажу ОС (с учётом НДС)

- Дт 08 Кт 07 — передача ОС в монтаж

- Дт 01 Кт 08 — ввод ОС в эксплуатацию

При списании расходов по объекту ОС нужно учесть следующее:

- если объект поступил до применения УСН, то учитывается срок полезного использования. Если он до 3-х лет, списать расходы можно в течение первого года применения УСН. Если от 3-х до 15-ти лет — 50% в первый год применения УСН, 30% — во второй год и 20% — в третий год. Если более 15-ти лет — в первые 10 лет применения УСН. В течение самого года указанные суммы списываются равномерно по кварталам;

- если объект поступил в момент применения УСН, то расходы списываются равными частями каждый квартал. Если при этом ведётся упрощённый бухучёт, разрешено списывать расходы единовременно 31 декабря.

Бухгалтерия отнимает всё время? Передайте её нам!

Ведём 100% учёта от 1666 рублей.Оставить заявку

Методы расчета амортизации основных средств в налоговом учете

Способы начисления амортизации (с примерами)

Существует 4 основных метода начисления амортизации, которыми пользуются на предприятиях:

- уменьшаемого остатка;

- линейный;

- по сумме чисел лет полезного использования;

- пропорционально объемам работ и продукции.

Линейный

Этот вариант подразумевает начисление исходя из срока полезного использования данного объекта, нормы амортизации, а также изначальной цены данного конкретного объекта.

Пример: компания приобрела в качестве актива ПК в марте 2016 года. Эта покупка стоила 50 000 рублей и в этом же месяце была введена в использование. Объект относится ко второй амортизационной группе, что определяет срок его эффективного использования на уровне в 2-3 года. Организация в качестве срока полезного использования определила 36 месяцев.

Месячная норма амортизации при этом составила: (1: 36) х 100% = 2,77777%

Сумма амортизации в месяц составляет: 50 000 руб. х 2,77777% = 1 388,89 рублей

Проводки по учету: Дебет 20, 23, 25, 26, 29, 44 и др. Кредит только 02 — начислена амортизация данного объекта основных средств.

Метод уменьшаемого остатка

При таком методе требуется ежегодное определение амортизации, ведь она пересматривается на основании остаточной стоимости на расчетный период. Он исчисляется также на основании нормы амортизации, которую определяет конкретный объект и которая не будет превышать показателя в 3 пункта.

Коэффициент всегда самостоятельно устанавливается компанией и это обязательно должно быть отражено в учетной политике.

Пример: Цена объекта составляет 200 000 рублей. Определено, что срок полезного использования находится на уровне 5 лет. Годовые размеры нормы амортизации составляют 20%. Результат составляется при учете коэффициента ускорения данного процесса, который составляет 60%.

Для первого года будет работать такая схема начисления:

200 000х60% = 120 000 рублей

Второй год будет иметь другие цифры:

200 000—120 000 = 80 000х60% = 48 000 рублей

На третий будет следующая картина:

80 000—48 000 = 32 000х60% = 19 200 рублей

Для четвертого года будут такие расчеты:

32 000—19 200 = 12 80060% = 7 680 рублей

Последний год:

12 800 — 7 680 = 5 120х60% = 3 072 рублей

В итоге получается, что за все годы использования основного средства будет накоплена общая сумма амортизации в 197 952 рубля. В итоге ликвидационная цена конкретного объекта составит всего лишь 2 048 руб, что является разницей между его начальной стоимостью и суммой амортизации.

По сумме срока полезного применения и чисел

Этот способ требует учета начальной стоимости амортизации, суммы по числам срока использования и количества лет, которые остаются до его окончания.

Пример: Цена объекта основного средства будет те же самые 200 000 рублей. Срок также 5 лет. В итоге сумма чисел будет рассчитываться так: 1+2+3+4+5=15.

В первый год будет использован коэффициент соотношения 5/15 и на него придется самая большая сумма.

Амортизация будет: 200 000х5/15 = 66 666,66 рублей

Для второго года применяется коэффициент соотношения 4/15

Расчет амортизации: 200 000х4/15 = 53 333,33 рубля

Третий будет иметь коэффициент соотношения 3/15

Размеры амортизации будут: 200 000х3/15 = 40 000 рублей

В четвертый год учет будет использовать коэффициент соотношения 2/15

Расчет амортизации: 200 000х2/15 = 26 666,66 рублей

Пятый год будет выглядеть следующим образом: коэффициент соотношения 1/15

Расчеты: 200 000х1/15 = 13 333,33 рубля.

Пропорционально объемам продукции и остаткам

Этот вариант требует учета натурального показателя объема продукции предприятия, которую оно производит за отчетный период

Принимается во внимание также предполагаемый объем продукции, которая будет выпущена за данный период. . Пример: итоговая цена техники для производства мороженного составляет 80 000 рублей

Предполагается, что за время полезного использования она сможет выпустить 100 000 штук. За первый год изготавливается примерно 20 000 единиц мороженного.

Пример: итоговая цена техники для производства мороженного составляет 80 000 рублей. Предполагается, что за время полезного использования она сможет выпустить 100 000 штук. За первый год изготавливается примерно 20 000 единиц мороженного.

Рассчитаем итоговую стоимость использования за первый год:

80 000/100 000х20 000 = 16 000 рублей

Амортизация за полный период составит:

100 000х80 000/100 000 = 80 000 рублей

Амортизация основных средств в бухгалтерском и налоговом учете

Особенности налогового учёта расходов на ОС в связи с продажей ОС

При продаже основного средства, нужно учесть важный момент. Если срок полезного использования объекта ещё не истёк, то нужно сравнить две величины — расходы по ОС, отраженные при применении УСН, и возможную амортизацию при применении общего режима налогообложения. Если расходы больше амортизации, в некоторых случаях необходимо их пересчитать.

Пересчёт делается, если:

- срок полезного использования объекта до 15-ти лет включительно и период от списания стоимости ОС в расходы при УСН до его продажи меньше 3-х лет;

- срок полезного использования объекта больше 15-ти лет и период списания стоимости ОС в расходы при УСН до его продажи меньше 10-ти лет.

Если нужно сделать пересчёт, тогда выполняются такие действия:

- рассчитывается амортизация согласно гл. 25 НК, результаты оформляются бухгалтерской справкой;

- сравнивается рассчитанная амортизация с суммой расходов по объекту ОС, учтённых в налоговом периоде;

- исключается из налогового учёта сумма превышения расходов над амортизацией;

- сдаётся уточнённая декларация по УСН;

- доплачивается налог УСН в бюджет;

- рассчитывается и уплачивается пени по налогу.

Внимание! Порядок пересчёта действует для всех ОС — приобретенных до применения УСН и во время действия налогового режима

1С:Бухгалтерия 8

«1C:Бухгалтерия 8» — это самая популярная бухгалтерская программа, способная вывести автоматизацию учета на качественно новый уровень. Удобный продукт и подключаемые к нему сервисы позволят эффективно решать задачи бухгалтерской службы любого бизнеса!

- Поддержка разных систем налогообложения, ведение бухгалтерского и налогового учета, сдача отчетности;

- Учет МПЗ, партионный учет, расчеты с контрагентами, выписка первичных документов;

- Расчет зарплаты, учет денежных операций;

- Интеграция с другими программами 1С и сайтами;

- Работа с электронными листами нетрудоспособности (ЭЛН).

Попробовать 30 дней бесплатно Заказать

Когда начинать начислять амортизацию по основному средству

Общее описание

Зачем нужен счет 01 «Основные средства» (таблица)

Выбрав информацию по счету, можно быстро определить состав (список) основных средств, которые находятся в собственности организации.

Критерии отнесения объектов к основным средствам:

Объект, который мы приобрели, будут является «основным средством» в нашем балансе, а НЕ товаром для продажи и НЕ материалом, если выполняются следующие условия:

— объект со сроком использования свыше 12 месяцев;- объект, который мы приобрели НЕ для продажи;- объект, который может приносить организации экономические выгоды (доход) в будущем;- объект, у которого стоимость за единицу не меньше лимита стоимости 40 000 рублей (без НДС)

Формирование первоначальной стоимости объекта ОС:

Вы должны понимать, что на счете 01 мы отражаеи «информацию» о всех, даже не существенных расходах на ОС. Главное, чтобы окончательно сформированный ОС по сумме превышал лимит стоимости в 40 000 руб. и соответствовал остальным критериям ОС.

Например при строительстве дороги необходимо совершить тысячу расходов от покупку ГСМ, болтов, песка, ЗП рабочим и прочие расходы. Все эти расходы собираются предварительно на счете 08 «Вложения во внеоборотные активы», а уже после того как дорога построена и принята комиссией, данные расходы переносятся на счет 01 «Основные средства».

Какие стоимости бывают у ОС:

«Первоначальная» стоимость ОС — это все «расходы», которые наша организация понесла, чтобы «ввести в работу» объект ОС. Первоначальная стоимость для разных организаций по одному и тому же объекту может быть разная. Например, при покупке кондиционера, для его работы требуется монтаж одного из блоков кондиционера на фасад здания. В зависимости от региона в котором производиться монтаж, стоимость такой работы тоже разная. В результате у одной организации стоимость такого ОС будет 45 000 руб. с монтажем, у другой организации 85 000 руб с монтажем.

«Рыночная» стоимость ОС — это «стоимость», по которой объект ОС готовы приобрести в данном регионе третьи, не связанные с вашей организацией лица. Для примера с кондиционером рыночная стоимость может быть примерно 30% от стоимости самого кондиционера, понятно что монтаж и прочие ваши расходы никого не интересуют, рынок готов купить только кондиционер, который будет лежать на складе.

«Остаточная» стоимость ОС — это «стоимость» вычисляется как разница между «первоначально» стоимостью ОС (нам известной, и зафиксированной на счете 01 четкой суммой) и стоимостью ОС, списанной в расходы (нам известной, и зафиксированной на счете 02 четкой суммой).

В целом мы имеем полную информацию об объекте ОС если нам известны:

— «первоначальная стоимость» ОС;- «дата ввода» в эксплуатацию; — «метод» начисления «амортизации» (линейный, не линейный);- «срок» полезного «использования» в годах и месяцах.

Резюме по счету 01: (смотрите все закладки)

— на счете собираем «информацию» о «первоначальной стоимости» ОС.

— проводки в 1С 8.3 по счету 01 в основном формируют три документа: док.»Принятие к учету ОС» (приход на счет) док.»Передача ОС» (расход со счета) док.»Списание ОС» (расход со счета)

— если построить ОСВ по счету 01, то увидим все ОС находятся в эксплуатации по текущее время.

Основные принципы учёта основных средств

Согласно приказу Минфина №204н, компании работают с учетом ОС в соответствии с нормами ФСБУ 6/2020 — с нынешнего года он обязателен для всех организаций за исключением бюджетных.

Чтобы отнести актив к основным средствам, он должен подходить определенным параметрам:

- полезность для бизнеса — предприятие приобретает имущество для дела и не будет перепродавать;

- длительность пользования — бизнес планирует работать с ОС минимум год;

- финансовая выгода — пользование активом должно приносить предприятию выгоду;

- материальная форма.

Эти требования касаются не только бухгалтерского, но и налогового учета. Лимитов по стоимости ОС в новых стандартах бухучета нет. Компании должны самостоятельно определить оптимальный лимит, закрепить показатель в локальных актах и придерживаться его при ведении учета.

Если актив соответствует всем критериям основных средств, но его стоимость меньше лимита или равен ему, бизнес вправе не признавать его в качестве ОС.

Обычно основными средствами компании считают различную недвижимость (жилую или коммерческую), станки, грузовики, тракторы, инвентарь. Согласно регламенту, в бухучёте их нужно распределить по категориям в соответствии с характером пользования. Отдельно недвижимость, транспорт, оборудование и т.д.

Способы оценки и амортизации у каждой из категорий должен быть свой. Порядок обязательно прописывают в учётной политике компании.

ФСБУ 6/2020 применяется с прошлого года. Объекты ОС, поступившие до этого времени, оценивались по другим нормам. Все активы необходимо пересчитать в соответствии с новыми правилами. Для тех, чья стоимость ниже лимита — провести списание. Затем пересчитать амортизацию оставшихся активов, отталкиваясь от стоимости ликвидации. Получившуюся разницу фиксируют на счёте 84 бухучёта.

Порядку могут не следовать учреждения с упрощённым бухгалтерским учётом. Им не обязательно пересчитывать стоимость ОС, оформленных до начала применения ФСБУ 6/2020. По новым правилам они работают с основными средствами, поступившими после 2022.

На какие основные средства начисляется амортизация по ФСБУ 6/2020

Что считается основным средством

В соответствии с ФСБУ 6/2020 к основным средствам в целях бухгалтерского учёта относятся объекты, используемые более 12 мес. для получения прибыли и имеющие материально-вещественную форму. При этом по новому стандарту не регламентируется ограничение по стоимости, на основании которой объект признаётся основным средством. Компания определяет этот лимит самостоятельно и закрепляет в учётной политике для целей бухгалтерского учёта.

Внимание! Капитальные вложения не являются основными средствами и учитываются по правилам ФСБУ 26/2020. Учёт предметов договора аренды осуществляется на основании ФСБУ 25/2018

Совет! Поскольку в налоговом учёте лимит стоимости основного средства не изменён, целесообразно в бухучёте установить его такое же значение. В этом случае расхождения между бухгалтерским и налоговым учётом будут минимальными.

При расчёте стоимости ОС учитываются затраты на его поступление

Важно, в какой период ОС поступило и какой у него СПИ. Согласно п

3 ст. 346.16 НК расходы учитываются так:

- ОС поступило в период УСН — затраты принимаются с ввода объекта в эксплуатацию;

-

ОС поступило до периода УСН — затраты принимаются таким образом:

- ОС, имеющее СПИ до 3-х лет — в первом календарном году действия УСН;

- ОС, имеющее СПИ от 3-х до 15-ти лет — 50% в первом календарном году действия УСН, 30% — во втором году, 20% — в третьем году;

- ОС, имеющее СПИ более 15-ти лет — в первые 10 лет действия УСН одинаковыми частями.

Стоимость объекта ОС учитывается:

- по первоначальной стоимости, устанавливаемой согласно правилам бухучёта, если УСН применяется налогоплательщиком с момента регистрации в ИФНС;

- по стоимости, устанавливаемой на основании п. 2.1 и п. 4 ст. 346.25 НК, если УСН применяется налогоплательщиком после перехода с иного режима налогообложения.

Расходы на ОС отражаются по пп. 4 п. 2 ст. 346.17 НК — на последнее число отчётного (налогового) периода. Затраты указываются в размере сумм, уплаченных по факту. В качестве расходов учитываются затраты только по объектам, используемым в бизнесе.

Переоценка ОС

Виды методов начисления амортизации

Амортизация представляет собой постепенное списание первоначальной стоимости ОС в течение СПИ. Её исчисление начинается с даты признания объекта в бухучёте. Кроме того, допустимо начинать начисление амортизации с первого числа месяца, идущего за месяцем признания ОС в бухучёте (это нужно прописать в учётной политике компании).

Начисление амортизации в бухгалтерском учёте производится такими методами:

- линейный. Сначала рассчитывается норма амортизации (100% делится на количество лет СПИ), а затем результат умножается на первоначальную стоимость ОС;

- уменьшаемого остатка. Сначала определяется остаточная стоимость на начало отчётного года (первоначальная стоимость минус амортизация). Затем рассчитывается норма амортизации (100% делится на количество лет СПИ), и она умножается на коэффициент ускорения. Далее полученные результаты перемножаются;

- пропорционально объему выпускаемой готовой продукции. Расчет производится на основании натурального показателя объёма продукции и соотношения первоначальной стоимости и предполагаемого объёма продукции за весь СПИ объекта.

Начисление амортизации в налоговом учёте производится такими методами:

- линейный. Амортизация исчисляется аналогично, как и в бухучёте на основании первоначальной стоимости и нормы амортизации;

- нелинейный. Изначально на 1 число налогового года рассчитывается суммарный баланс — суммарная стоимость всех объектов амортизационной группы. Затем определяется суммарный баланс на 1 число месяца, для которого рассчитывается амортизация. После этого суммарный баланс умножается на норму амортизации для конкретной амортизационной группы.

Начисление амортизации осуществляется каждый месяц.

Наиболее часто компании используют линейный метод начисления амортизации, поскольку его можно применять как в бухгалтерском, так и в налоговом учёте. Соответственно, не будет расхождений в информации. Рассмотрим пример начисления амортизации по линейному методу.

Пример

ООО «Импульс» приобрело ОС стоимостью 250 000 руб. Срок его полезного использования составляет 6 лет (или 72 мес.).

Годовая норма амортизации = 100% / 6 лет = 16,67%

Ежемесячная норма амортизации = 16,67% / 12 (или 1 / 72 мес.) = 1,39%

Размер ежемесячной амортизации = 250 000 * 1,39% = 3 475 руб.

Размер ежегодной амортизации = 250 000 * 16,67% = 41 675 руб.В последний месяц начисления размер амортизации будет немного меньше за счёт округления при расчёте нормы амортизации.

Особенность начисления амортизации при УСН

В перечне расходов согласно ст 346.16 НК, которые учитываются при расчёте налоговой базы по УСН «Доходы минус расходы», не указана амортизация. В этом случае налогоплательщики на данном режиме вправе списывать стоимость приобретённого объекта ОС не в течение срока их полезного использования, а в течение текущего года.

Расходы признаются с момента ввода в эксплуатацию объекта. Соответственно, правильно говорить, что при УСН «Доходы минус расходы» начисление амортизации в налоговом учёте не производится. Но одновременно с этим стоимость объекта всё же списывается в расходы.

Однако это касается случая, если ОС приобретено в период применения УСН. Если же оно поступило в организацию до перехода на УСН, то используется иной порядок признания расходов. В этой ситуации период признания затрат зависит от срока полезного использования объекта.

Бухгалтерский учёт ОС и амортизации при УСН «Доходы минус расходы» ведётся в обычном порядке на основании ФСБУ 6/2020.

Что такое амортизация

Способы амортизации основных средств

Начисление амортизации объектов основных средств производится одним из способов:

- линейный способ;

- способ уменьшаемого остатка;

- способ списания стоимости по сумме чисел лет срока полезного использования;

- способ списания стоимости пропорционально объему продукции (работ).

Применение одного из способов начисления амортизации по группе однородных объектов основных средств производится в течение всего срока полезного использования объектов, входящих в эту группу. Годовая сумма амортизационных отчислений определяется:

- при линейном способе — исходя из первоначальной стоимости или текущей (восстановительной) стоимости (в случае проведения переоценки) объекта основных средств и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта;

- при способе уменьшаемого остатка — исходя из остаточной стоимости объекта основных средств на начало отчетного года и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта и коэффициента ускорения, установленного законодательством Российской Федерации;

- при способе списания стоимости по сумме чисел лет срока полезного использования — исходя из первоначальной стоимости или текущей (восстановительной) стоимости (при переоценке) объекта основных средств и соотношения, в числителе которого — число лет, остающихся до конца срока полезного использования объекта, а в знаменателе — сумма чисел лет срока полезного использования объекта.

Далее:

- амортизация активов,

- равномерная амортизация,

- ускоренная амортизация,

- амортизационные отчисления,

- амортизационная политика.

- амортизация нематериальных активов,

- методы начисления амортизации,

- нелинейная амортизация,

- срок амортизации,

- норма амортизации,

- норма амортизационных отчислений,

- амортизационный фонд,

- амортизационные группы,

- амортизационная премия.

Попробуйте программу ФинЭкАнализ для финансового анализа организации по данным бухгалтерской отчетности, доступной через ИНН

Скачать ФинЭкАнализФинЭкАнализ ОнлайлУзнать подробнее

Линейный способ начисления основных средств

Самый популярный и распространенный метод для исчисления амортизационных сумм, по данным статистики, его практикуют около трех четвертей всех российских предприятий. Он самый несложный в применении на практике.

Если даже для некоторых видов основных средств предприниматель избрал нелинейные методы начисления, линейный способ обязан им применяться для списания амортизационных остатков с таких групп ОС:

- зданий;

- сооружений;

- передаточных устройств;

- нематериальных активов (8-10 амортизационная группа).

Сущность линейного метода – снятие амортизационных средств в равных частях в течение всего периода, установленного для полезной эксплуатации объекта. Начинается отсчет с первоначальной стоимости конкретного основного средства, отраженной в отчетных документах: это та сумма, которая была затрачена на приобретение данного актива. Если его переоценивали, то учитывать как первоначальную нужно восстановленную стоимость.

Целесообразность применения линейного метода обусловлена преобладающим фактором времени, и не фактического или морального износа основных активов.

Сумму, которая списывается каждый учетный год на амортизацию, линейным методом рассчитывают так:

Σаморт. = (Σперв. х Nаморт.) / 100%

где:

- Σаморт. – ежегодная сумма амортизационных отчислений;

- Σперв. – первоначальная стоимость основного средства;

- Nаморт. – нормативное значение амортизационных отчислений.

Норма отчислений является процентом от первоначальной (или восстановленной) стоимости донного основного средства. Ее определяют таким образом:

Nаморт. = 1 / Тполезн. х 100%

где:

Пример вычисления

ООО в 2012 год приобрело вычислительную технику, которая стоила 15 тыс. руб. Срок службы, установленный производителем (и принадлежностью к амортизационной группе) – 5 лет. Каждый год необходимо списывать как амортизационную следующую сумму: 15 000 / 5 = 3 000 руб.

Таким образом, вычислительная техника будет иметь остаточную стоимость:

- в 2013 году: 15 000 – 3000 = 12 000 руб.;

- в 2014 году: 12 000 – 3000 = 9 000 руб.;

- в 2015 году: 9000 – 3000 = 6000 руб.;

- в 2016 году: 6000 – 3000 = 3000 руб.;

- в 2017 году: 3000 – 3000 = 0, основное средство компенсировало все затраты на свое приобретение предприятием.

ОБРАТИТЕ ВНИМАНИЕ! До 0 руб. снизилась остаточная стоимость, а не цена вычислительной техники

Вполне возможно, что она продолжает работать и останется работоспособной еще длительное время, и ее вполне можно продать по реальной цене.

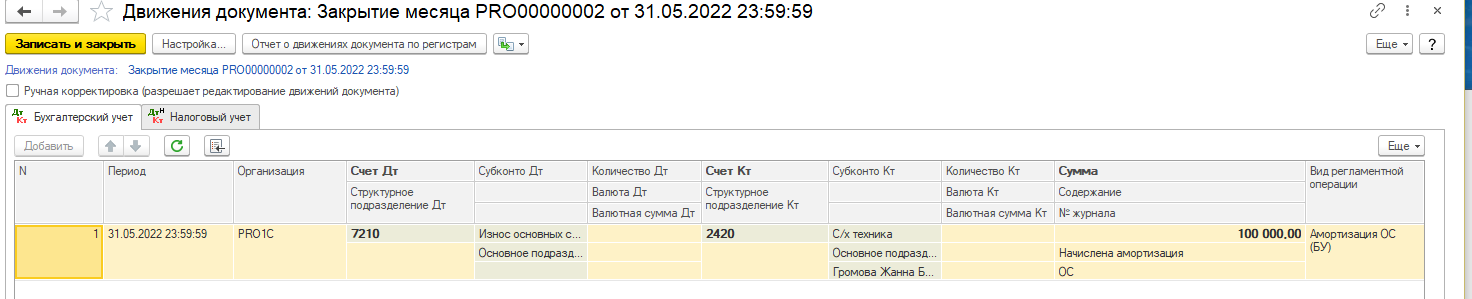

Начисление амортизационных отчислений

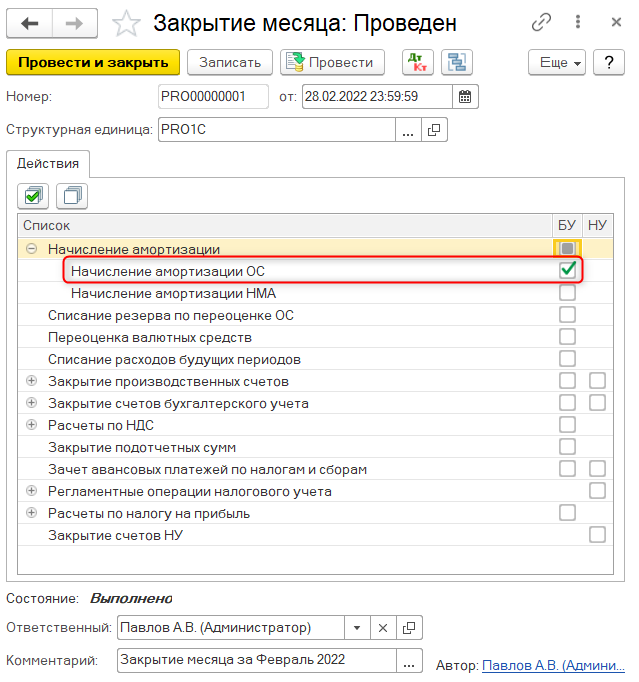

Расчет суммы амортизационных начислений и отнесение ее на счета

затрат выполняется в конце каждого месяца документом Закрытие

месяца регламентной операцией Начисление амортизации ОС,

за исключением случаев, по которым амортизация ОС была начислена в

течение отчетного периода другими документами (например,

Передача ОС или Списание ОС).

Обратите

внимание

На определение параметров начисления амортизации основных

средств влияет настройка Применять параметры начисления

амортизации в месяце их изменения учетной политики по

бухгалтерскому учету.

-

Если настройка включена, то параметры, установленные для

основного средства в текущем периоде, при расчете амортизации будут

применены в этом же периоде. -

Если настройка отключена, то параметры, установленные для

основного средства в текущем периоде, при расчете амортизации будут

применены только в следующем периоде.

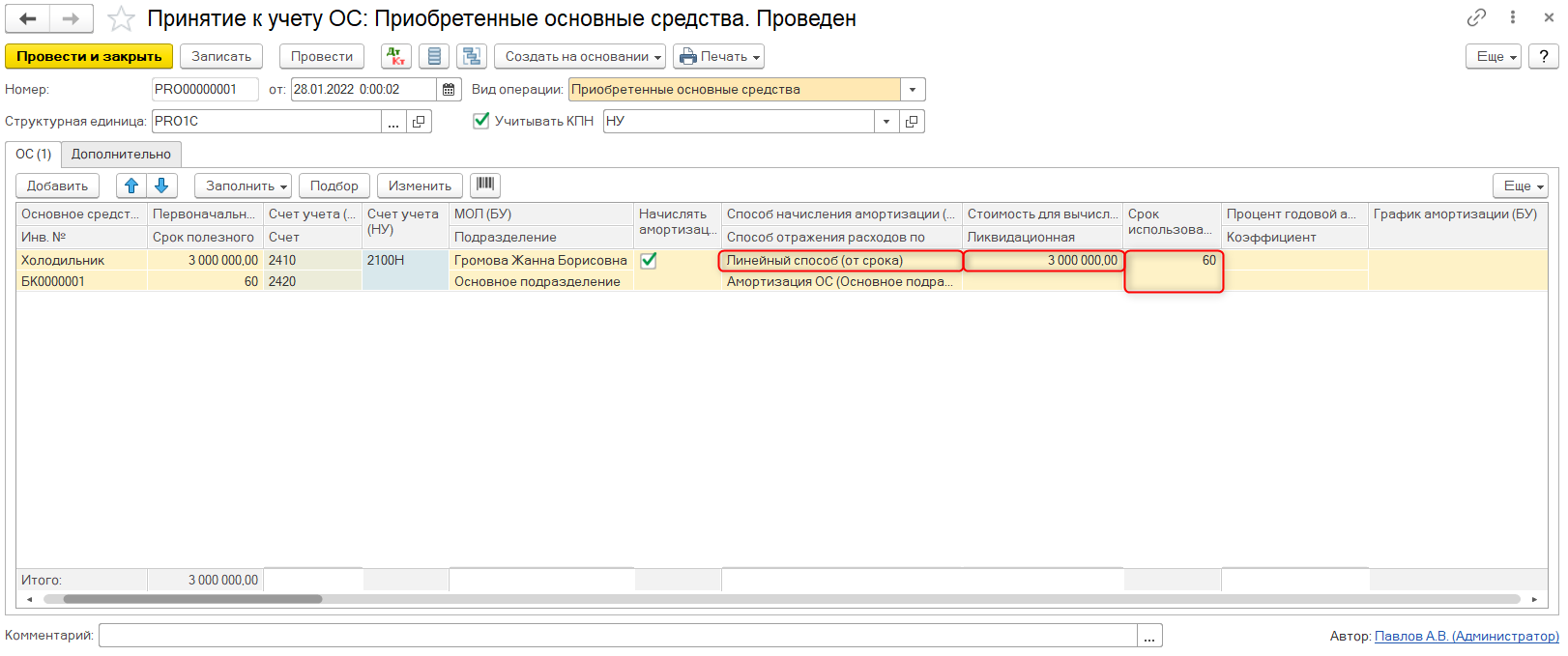

Линейный способ (от срока)

При расчете суммы амортизации линейным способом от срока

участвует информация о сроке полезного использования и стоимости

для вычисления амортизации. На сумму амортизации за месяц влияет

наличие графика амортизации.

Расчет амортизационных отчислений со способом начисления

амортизации Линейный способ (от срока) выполняется по

формуле:

Сумма амортизации за месяц =

Сумма годовой амортизации / 12 , где

Сумма годовой амортизации = Стоимость для вычисления амортизации

ОС (БУ) / Срок использования для вычисления амортизации ОС (БУ) *

12 месяцев

Если для основного средства установлен способ начисления

амортизации Линейный способ (от срока) и указан

специфический график амортизации для ОС, то расчет выполняется по

формуле:

Сумма амортизации за месяц =

Сумма годовой амортизации * Коэффициент периода, где

Сумма годовой амортизации = Стоимость для вычисления амортизации

ОС (БУ) / Срок использования для вычисления амортизации ОС (БУ) *

12 месяцев

Коэффициент периода = Коэффициент текущего периода / Сумма всех

коэффициентов

Пример расчета

амортизации линейным способом (от срока)

Основное средство принято к учету со сроком полезного

использования 60 месяцев и стоимостью для вычисления амортизации 3

000 000 тенге, график амортизации не указан.

Сумма годовой амортизации = 3 000 000 / 60 * 12 = 600 000

тенге

Сумма амортизации за месяц = 600 000 / 12 = 50 000 тенге.

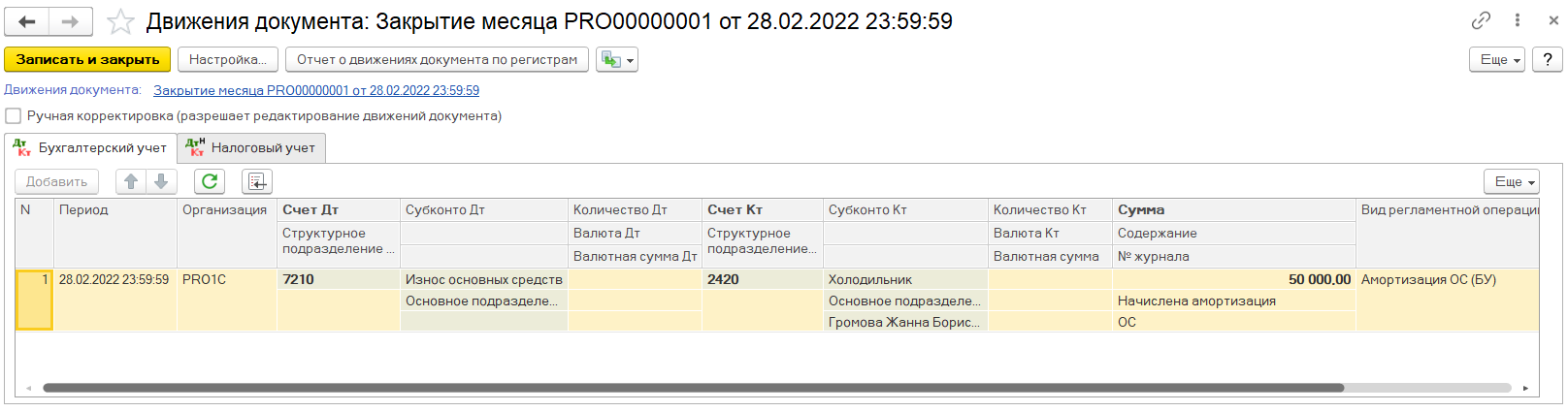

Документ Закрытие месяца сформирует соответствующие

проводки по бухгалтерскому и налоговому учетам и отнесет сумму

затрат по указанному способу отражения расходов по амортизации.

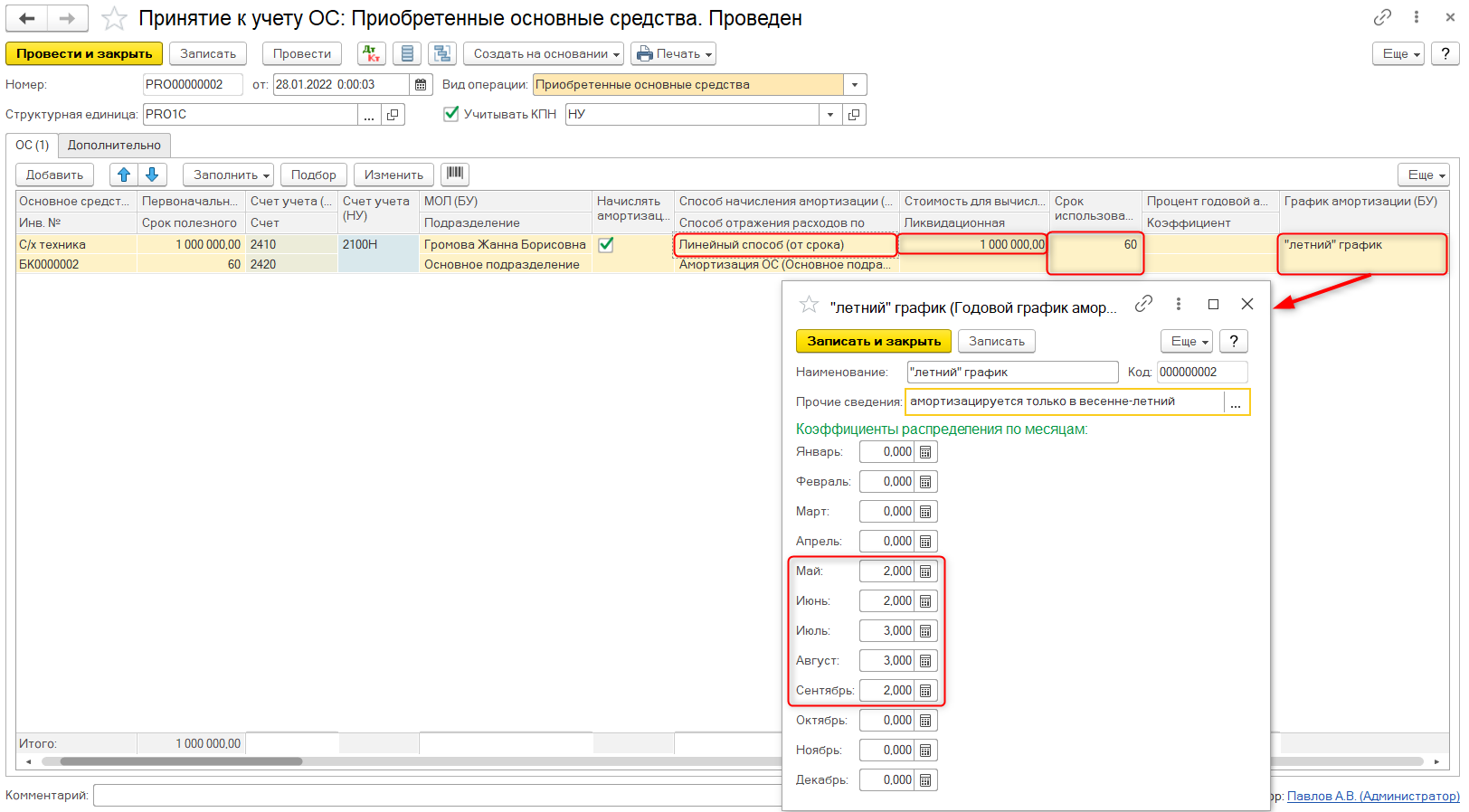

Пример расчета амортизации

линейным способом (от срока) со специфическим графиком

амортизации

Основное средство принято к учету со сроком полезного

использования 60 месяцев и стоимостью для вычисления амортизации 3

000 000 тенге, указан специфический график амортизации для ОС,

используемого только в определенные месяцы года (например, «летний»

с мая по сентябрь).

По графику амортизационные начисления будут рассчитываться

только в те периоды, в которых заполнен коэффициент распределения

по месяцам.

Сумма годовой амортизации = 3 000 000 / 60 * 12 = 600 000

тенге

Коэффициент периода за май = 2 / 12 = 0,1666666666666667

Сумма амортизации за май месяц = 600 000 * 0,1666666666666667 =

100 000 тенге

Документ Закрытие месяца сформирует соответствующие

проводки по бухгалтерскому и налоговому учетам и отнесет сумму

затрат по указанному способу отражения расходов по амортизации.

Пример расчета амортизации по методу списания по сумме лет использования

Главное об учёте объектов ОС

- Учёт основных средств ведут по стандартам, установленным ФСБУ 6/2020.

- Считаться основным средством в бухучёте может актив, который прослужит компании больше года, будет приносить ему выгоду и не предназначается для перепродажи.

- В налоговом учёте критерий другой — объектом ОС считается актив, который используется непосредственно в ключевой деятельности для создания и продажи товаров, реализации услуг/работ.

- Организации самостоятельно определяют лимит по стоимости для имущества в составе ОС. В налоговом учёте требования прежние — свыше 100 000 рублей. Чтобы избежать сильных разрывов, рекомендуется и в бухучёте установить такой лимит.

- Поступление актива на предприятие, его выбытие и другие ключевые этапы использования сопровождаются документальным оформлением. Специальных форм закон не содержит, можно обратиться к шаблонам Госкомстата или разработать собственные бланки.

- Компании должны проводить переоценку активов в соответствии с тем, как меняется их справедливая стоимость. Вести учёт можно как по первоначальной, так и переоценённой стоимости.

- Стоимость ликвидации активов предприятия определяют самостоятельно с учётом эксплуатационных качеств объекта и опыта его применения.

- Каждый объект ОС в бухучёте перманентно амортизируется, пока его ликвидационная стоимость не превысит балансовую или не сравняется с ней. Способов начисления амортизации здесь несколько: линейный, методом уменьшаемого остатка или пропорционально количеству продукции. В налоговом учёте методов амортизации два — линейный и нелинейный.

- Бизнес оформляет выбытие активов, которые больше не амортизируются и не приносят выгоды.

Поступление основных средств

Когда объект поступает на предприятие, его принимают к учёту по первоначальной стоимости. По действующим правилам, именно она определяет дальнейший порядок учёта ОС, которые приобретались по договору купли-продажи или поставки.

Первоначальную стоимость сопоставляют с лимитом:

- Когда стоимость превышает лимит, объект причисляют к основным средствам и заносят на счёт 01.

- Объекты, чья стоимость не доходит до лимита, считается малоценным имуществом. Затраты на его приобретение списывают в расходы.

Процесс приобретения активов оформляется документально. Составляют:

- договор купли-продажи;

- акт приемки-передачи, если объект причислили к основным средствам;

- накладную ТОРГ-12, если имущество посчитали малоценным.

Специальных форм, установленных законом для таких случаев, нет. Можно взять на основу шаблоны Госкомстата или разработать собственные формы.

Унифицированная форма акта о поступлении ОС (1)

Унифицированная форма акта о поступлении ОС (2)

Затраты на приобретение проводят по одному из счетов бухучёта:

- 08 — вложения во внеоборотные активы;

- 07 — оборудование к установке.

Процесс оприходования объектов ОС оформляют бухгалтерскими проводками:

- приняли к учёту стоимость объекта, который бизнес собирается признать основным средством — Д/т 08 (07), К/т 60 (76);

- приняли к учёту затраты, которые бизнес понёс, чтобы приобрести актив и довести его до пригодного к эксплуатации состояния — Д/т 08 (07), К/т 23 (70, 76);

- выделен НДС: Д/т 19, К/т 60 (76);

- актив приняли к учёту и ввели в эксплуатацию: Д/т 01 (03); К/т 08 (07);

- начислена амортизация: Д/т 20 (23, 25, 44), К/т 02;

- переведены амортизационные начисления по имуществу, которое применялось в ремонте/доработке другого внеоборотного актива: Д/т 08, К/т 02;

- начислена амортизация по прочим объектам: Д/т 91-2; К/т 02.

Законодательство по начислению амортизации

Правила и механизм начисления амортизации в учёте регламентированы:

- ч. III ФСБУ 6/2020 (Приказ Минфина от 17.09.2020 № 204н) — для бухгалтерского учёта;

- ст. 256 — 259.3 НК — для налогового учёта.

При расчёте амортизационных отчислений нужно учитывать такие моменты:

- не все объекты имущества являются амортизируемыми;

- каждый объект ОС относится к конкретной амортизационной группе;

- в бухгалтерском учёте применяется 3 метода начисления амортизации, а в налоговом — только два. При этом по методике расчёта амортизации совпадает только один способ.

Всё ещё платите зарплату бухгалтеру?

Сделаем его работу от 1666 рублей в месяц.Оставить заявку

Цель начисления амортизации в бухгалтерском учете по ФСБУ и МСФО

Стоимость основного средства (ОС) в бухучете погашается через амортизацию (п. 27 ФСБУ 6/2020, утв. Приказом Минфина от 17.09.2020 N 204н).

Главная цель международных стандартов (МСФО), к которым максимально приближают российские ФСБУ, — предоставление сведений о компании реальным и потенциальным инвесторам посредством формирования бухотчетности. Отчетность по МСФО (и по новым ФСБУ) должна помочь пользователю понять, стоит ли с компанией-составителем этой отчетности иметь дело и вкладывать ли в нее деньги — покупать акции/доли, давать средства взаймы и т. п.

Важнейшие вопросы такого анализа — как компания расходует уже имеющиеся средства? Насколько эффективно она вложила их в активы, которые обычно требуют долговременных и объемных инвестиций (в основные средства)?

Начисленная и показанная в отчетности амортизация должна не только информировать пользователя отчетности о том, что у компании есть объекты ОС, которые амортизируются, но и позволить с достаточной степенью уверенности предположить, что они используются эффективно — окупают сделанные в них вложения, приносят экономические выгоды.

Отсюда и появляются требования об анализе и пересмотре элементов амортизации, учете ликвидационной стоимости и прочие нюансы по ФСБУ 6. Нужно не просто самортизировать объект ОС, но проследить за тем, чтобы начисляемая по нему амортизация как минимум показывала:

- эксплуатируется объект с максимальной отдачей или его возможности используются частично (вообще не используются);

- каким будет (и будет ли) результат при выбытии объекта, в т. ч. при ликвидации;

- в каких условиях эксплуатируется объект в периоде начисления по нему амортизации.

Рассмотрим, как это реализовать на практике, используя положения ФСБУ 6/2020.

Начисление амортизации основных средств

Стоимость объектов основных средств погашается посредством начисления амортизации. По используемым для реализации законодательства РФ о мобилизационной подготовке и мобилизации объектам основных средств, которые законсервированы и не используются в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование, амортизация не начисляется.

По объектам основных средств некоммерческих организаций амортизация не начисляется. По ним на забалансовом счете производится обобщение информации о суммах износа, начисляемого линейным способом. По объектам жилищного фонда, которые учитываются в составе доходных вложений в материальные ценности, амортизация начисляется в общеустановленном порядке. Не подлежат амортизации объекты основных средств, потребительские свойства которых с течением времени не изменяются (земельные участки; объекты природопользования; объекты, отнесенные к музейным предметам и музейным коллекциям, и др.).

Учет амортизации основных средств

В стоимость основных фондов, подлежащих амортизации, включаются затраты на приобретение, изготовление и улучшение (ремонт, реконструкцию, модернизацию и т.п.). По различным группам основных фондов установлены разные нормы амортизации в процентах к их балансовой стоимости на начало отчетного периода.

По активной части основных фондов (машинам, механизмам и оборудованию производственного назначения) наряду с прямолинейным (линейным) может применяться метод ускоренной амортизации.

Амортизация отдельных зданий и сооружений производится до достижения балансовой стоимостью этих объектов ста необлагаемых налогом доходов граждан. Остаточная стоимость каждого такого объекта относится к составу валовых затрат отчетного периода, а их стоимость приравнивается к нулю. Амортизация других групп основных фондов производится до достижения их балансовой стоимостью нулевого значения.