Учет и отчетность

Доходы и расходы по каждому виду деятельности учитываются раздельно.

Это значит, что нужно вести и КУДиР для бизнеса на упрощенке, и книгу учета доходов для каждого патента. Расходы одного бизнесмена бывает проблематично отнести к определенной системе, ведь иногда приобретается что-то для общих целей.

Что в этом случае делать? В Налоговом Кодексе этот момент не прописан, но есть разъяснение Минфина от 9 декабря 2013 г. N 03-11-12/53551, в котором говорится, что расходы следует распределять пропорционально полученным доходам по каждому режиму.

С отчетностью ИП на УСН и патенте все просто – по упрощенке как обычно сдается декларация, а на патенте деклараций не предусмотрено.

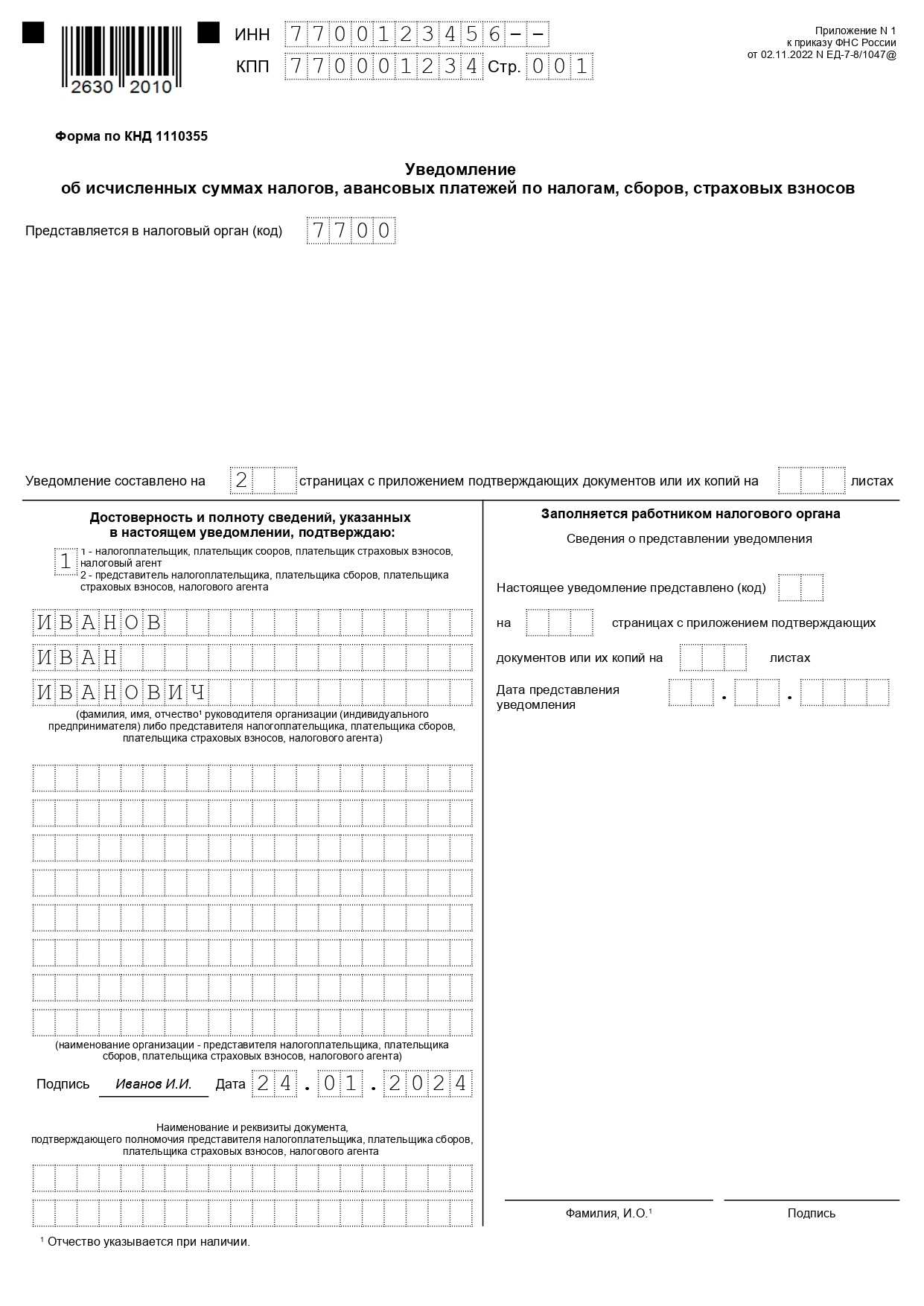

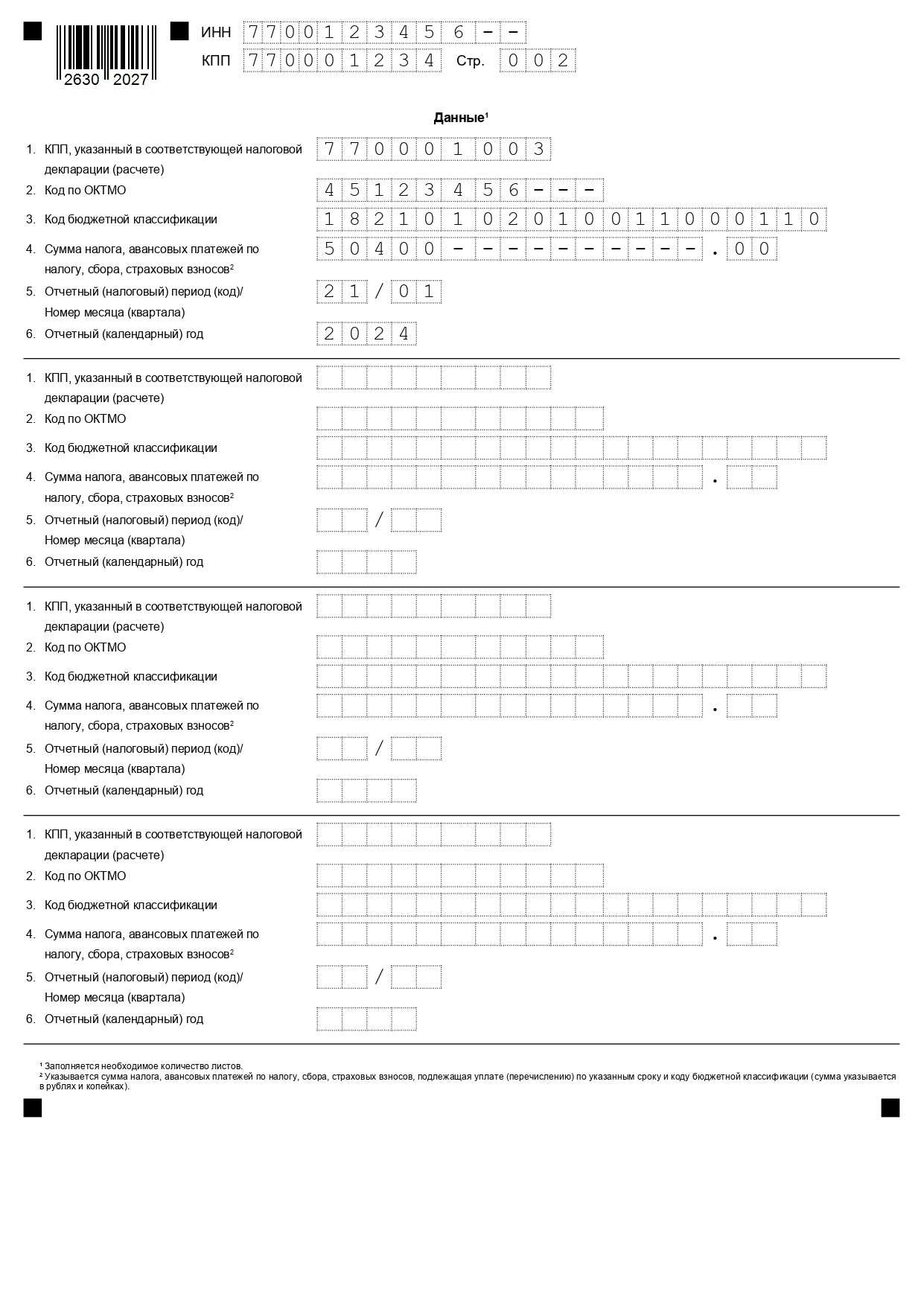

Образец заполнения уведомления об исчисленных суммах налогов, сборов, взносов

Уведомление имеет простую форму, разберемся, как его заполнить. На титульном листе минимум сведений: ИНН/КПП, код налоговой инспекции по месту учета, имя налогоплательщика или его представителя.

На втором листе указывают данные по каждому исчисленному платежу: КПП декларации или расчета, код ОКТМО, КБК, сумма к уплате, отчетный или налоговый период (формируется в соответствии с порядком заполнения уведомления).

На одной странице предусмотрены блоки для 4 разных платежей, если этого недостаточно (например, у организации есть обособленные подразделения), то заполняются дополнительные.

Как использовать заявление о зачете налога

По новым правилам уменьшить налог при УСН или при применении патентной системы налогообложения (ПСН) на уплаченные фиксированные страховые взносы индивидуального предпринимателя (ИП) можно только после наступления сроков их уплаты (31 декабря текущего года и 1 июля следующего года для фиксированных страховых взносов с доходов свыше 300 000 руб.) (ст. 45, п. 2 ст. 432 НК РФ).

Чтобы уменьшить налог УСН или ПСН на фиксированные страховые взносы, уплаченные досрочно, указанные суммы можно «зарезервировать» до наступления сроков их уплаты. Для этого следует направить в ФНС заявление в электронной форме о зачете средств с ЕНС в счет предстоящей обязанности по уплате страховых взносов (письмо Минфина России от 20.01.2023 № 03-11-09/4254). Форма такого заявления утверждена приказом ФНС России от 30.11.2022 № ЕД-7-8/1133@. После подачи заявления страховые взносы можно учесть при расчете авансового платежа УСН (уменьшить налог при УСН с объектом «доходы» или включить в расходы при УСН «доходы минус расходы»), а также уменьшить на них стоимость патента.

В дальнейшем необходимо отслеживать остаток на ЕНС, чтобы средств было достаточно для уплаты других налогов, поскольку в случае их нехватки ФНС погасит долг за счет сумм, зарезервированных под страховые взносы до наступления срока их уплаты.

В «1С:Бухгалтерии 8″ начиная с версии 3.0.132 можно автоматически учитывать уменьшение налога при УСН и патента на страховые взносы ИП, уплаченные «за себя», в периоде их уплаты (то есть до наступления сроков уплаты, установленных законодательством).

В разделе Операции (группа Единый налоговый счет — Заявления о зачете) теперь доступен документ учетной системы Заявление о зачете в счет предстоящей обязанности. Пример заполненного документа представлен на рисунке 6.

Рис.6. Заявление о зачете в счет предстоящей обязанности

При проведении документа бухгалтерские проводки не формируются, при этом вводятся записи в регистры накопления с видом движения Расход:

- Расчеты по единому налоговому счету;

- Расчеты по налогам на едином налоговом счете.

Готовое заявление можно отправить в ИФНС через сервис 1С-Отчетность, а также вывести на печать и выгрузить в файл при необходимости.

Таким образом, документ Заявление о зачете в счет предстоящей обязанности выполняет одновременно две задачи:

- служит для формирования и отправки в ИФНС заявления о зачете (по форме и формату, утв. приказом ФНС России от 30.11.2022 № ЕД-7-8/1133@);

- позволяет отразить зачет ЕНП в счет уплаты налогов, взносов и санкций.

Заявление о зачете фиксированных страховых взносов можно заполнять автоматически — по данным учетной системы с помощью встроенных в программу помощников по расчету и уплате налогов при УСН и патенте.

В этом случае ИП должен аккуратно выполнять операции, отраженные в списке Задачи организации, с соблюдением указанных сроков.

Затем следует отправить в ИФНС заявление о зачете. Рекомендуем сделать это не позднее, чем за один рабочий день до окончания квартала, чтобы инспекция успела выполнить зачет в отчетном квартале.

По окончании квартала следует выполнить регламентные операции закрытия месяца за отчетный квартал, в том числе рассчитать налог. Налог автоматически рассчитывается с учетом уплаченных и зачтенных фиксированных страховых взносов.

Предприниматель, применяющий УСН, не позднее 25-го числа месяца, следующего за отчетным кварталом, должен отправить в ИФНС уведомление об исчисленных суммах налога УСН. ИП на патенте перед его уплатой должен подготовить уведомление об уменьшении стоимости патента на сумму страховых взносов (по форме и формату, утв. приказом ФНС России от 26.03.2021 № ЕД-7-3/218@). Данное уведомление формируется из формы помощника автоматически.

Для ручного заполнения документ Заявление о зачете в счет предстоящей обязанности также доступен в едином рабочем месте 1С-Отчетность в списке Уведомления, сообщения и заявления. По кнопке Создать в открывшейся форме Виды уведомлений следует выбрать Заявление о зачете налога из папки Единый налоговый платеж. В открывшемся окне Выбор редакции формы можно выбрать вариант формирования заявления с отражением или без отражения в учете.

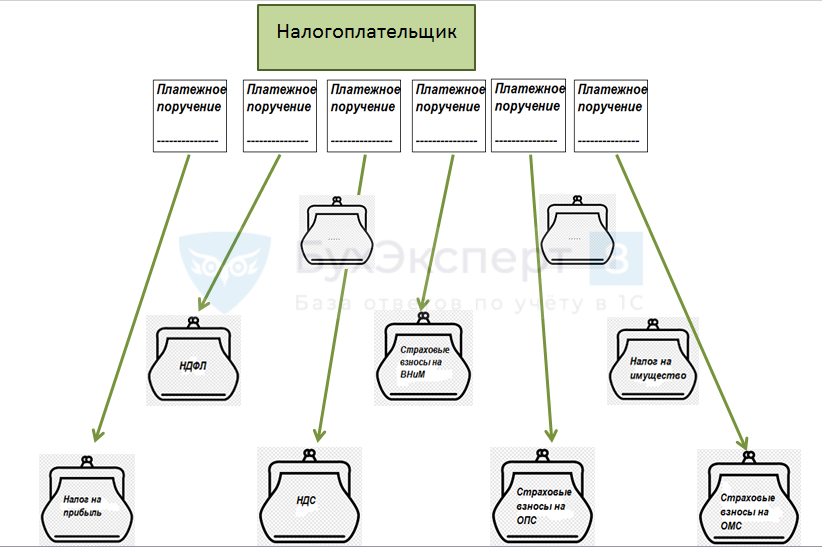

В чем базовое отличие системы с ЕНС и ЕНП от прежнего порядка

Вот как обстояли дела с уплатой на счета различных бюджетных получателей до 1 января 2023 года.

Плательщик отдельной платежкой пополнял отдельный налоговый «кошелек». А ФНС на лицевом счете плательщика отслеживала отдельно:

- сумму, которую надо было в каждый кошелек положить (налоговую обязанность);

- факт пополнения каждого кошелька (уплату).

Запомним это условие, поскольку оно в 2023 году сохранилось, но обрело новое значение.

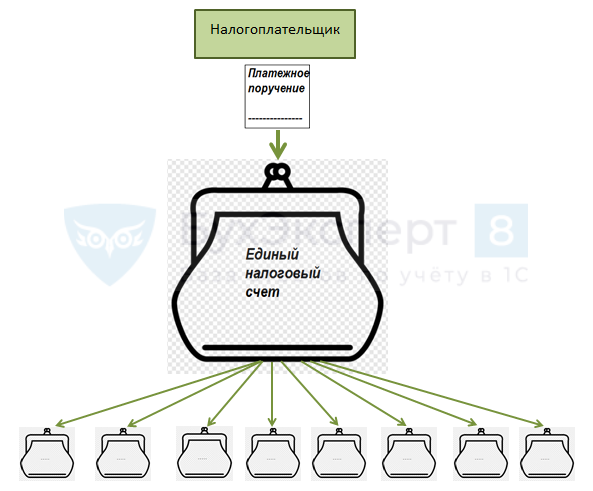

Затем законодатели взялись решать нетривиальную задачу — как сделать, чтобы можно было оформить одну платежку на все налоги и взносы. В результате родился Федеральный закон от 14.07.2022 N 263-ФЗ. А система попадания платежей в нужный «кошелек» после изменений в НК РФ по Закону N 263-ФЗ стала выглядеть так:

Сумму, зачисляемую в общий кошелек одной платежкой, назвали единым налоговым платежом (ЕНП). Сам общий кошелек носит название «единый налоговый счет» (ЕНС).

И здесь мы снова вспомним про исполнение налоговой обязанности. Поскольку в ЕНП может входить несколько сумм, предназначенных для разных кошельков, то задолженность сразу по нескольким кошелькам назвали «совокупной налоговой обязанностью» (СНО).

При этом условие о том, что обязанность считается исполненной, когда средства появились в нужном маленьком кошельке, сохранилось. Теперь мало просто положить деньги в большой кошелек-ЕНС — нужно, чтобы налоговая вовремя разложила эти средства по маленьким кошелькам конечных получателей. Только после этого СНО может считаться исполненной.

Из этого базового изменения — появления вот такого «большого кошелька» между плательщиком налогов и конечными получателями средств — и старого условия по исполнению налоговой обязанности вытекают остальные изменения во взаимодействии с ФНС с 2023 года.

Почему налог УСН можно уменьшать на взносы

Итак, мы разобрались, какие налоги и взносы платят упрощенцы. Но выше мы уже отметили, что на упрощенке с объектом «Доходы» никакие расходы в расчет не принимаются. Можно ли уменьшить налог УСН на взносы? На каком основании? Да, можно, и об этом прямо сказано в п. 3 ст. 346.21 НК РФ.

Что касается варианта «Доходы минус расходы», то уменьшение УСН на сумму страховых взносов происходит на основании 346.16 НК РФ. Расходы на страхование перечислены в перечне затрат, на которые можно уменьшать доходы при расчете налога.

Важный нюанс: на УСН «Доходы» уменьшается сумма самого исчисленного налога, а на УСН «Доходы минус расходы» – налоговая база, то есть сумма, с которой взимается налог.

Имеет ли значение, за какой период начислены взносы? До середины 2023 года не имело. То есть в 2022 году можно было уменьшить налог на страховые платежи за 2021 год, при условии, что ИП перечислил их лишь в 2022 году (в том числе и с опозданием)

Теперь же с собственными взносами ИП все наоборот: важно, к какому периоду они относятся, а вот момент их уплаты значения не имеет. Можно уменьшить налог на взносы ИП за себя, которые только подлежат уплате, но в бюджет еще не перечислены

То есть допустимо сначала уменьшить аванс по налогу, а взносы заплатить потом, когда будет удобно.

Допустим, ИП без работников за отчетный год должен перечислить за себя взносы в сумме 50 000 рублей (фиксированные + 1% с дохода за прошлый год). В 1 квартале он уплатил 15 тыс. рублей. Аванс по УСН за 1 квартал — 60 000 рублей.Как было по старым правилам. Аванс по УСН за 1 квартал ИП мог уменьшить только на 15 тыс. рублей, которые уплачены. Доплатить нужно 45 000 рублей (60 000 — 15 000).Как нужно считать в 2024 году. Аванс по УСН за 1 квартал ИП может уменьшить на всю сумму взносов, которые подлежат уплате в этом году — 50 000 рублей. Доплатить за 1 квартал нужно 10 000 рублей.

Обратите внимание! По отчислениям за работников действуют прежние правила — они на момент уменьшения налога должны быть уплачены. Еще одна частая ситуация – ИП не успел перечислить взносы в фиксированном размере до конца текущего года, а заплатил их уже в январе следующего

Раньше можно было уменьшить на эту сумму налог за тот год, в котором взносы были фактически уплачены. Теперь — в том, за который они начислены

Еще одна частая ситуация – ИП не успел перечислить взносы в фиксированном размере до конца текущего года, а заплатил их уже в январе следующего. Раньше можно было уменьшить на эту сумму налог за тот год, в котором взносы были фактически уплачены. Теперь — в том, за который они начислены.

ИП без работников за 2023 год должен был перечислить за себя 45 842 рубля до конца года. Но фактически он перечислил деньги в феврале 2024 года (опоздал). Как было бы по старым правилам. ИП в таком случае не мог бы уменьшить налог за 2023 год на эту сумму. Но у него появлялось бы право уменьшить на нее аванс по УСН за 1 квартал 2024 годаКак стало по новым правилам. ИП может уменьшить налог за 2023 год на всю сумму взносов — 45 842 рублей, даже если он заплатил их в феврале 2024. Но если он этого не сделает, сумма «сгорит». Потому что авансы и налог 2024 года на нее он уменьшить уже не может.

В новых правилах зачета взносов есть несколько важных нюансов:

- Особый порядок вычета предусмотрен для взносов, уплаченных в 2023 году за 2022 и предыдущие годы. На их сумму разрешено уменьшить налог по УСН 2023-2025 годов.

- На сумму дополнительного взноса в размере 1% от дохода за 2023 год минус 300 тыс. рублей, которые должны быть уплачены до 01.07.2024, можно уменьшить налог либо за 2023, либо за 2024 год (письмо ФНС от 25.08.2023 № СД-4-3/10872@).

- Если из-за выходных дней крайний срок уплаты взносов переносится на следующий год, то они все равно считаются подлежащими уплате в отчетном году. То есть можно принять их к вычету при расчете налога по УСН за отчетный год. Например, 31.12.2023 приходится на воскресенье, поэтому крайний срок уплаты взносов ИП за себя в фиксированном размере 45 842 рубля был перенесен на 09.01.2024 — это ближайший рабочий день после 31.12.2023. Так вот, на сумму 45 842 рубля можно уменьшить налог 2023 года, даже если он был уплачен 09.01.2024.

Но отмена заявления о зачете касается только ИП на УСН «Доходы». А вот тем, кто выбрал объект «Доходы минус расходы», повезло меньше — им по-прежнему рекомендуется подавать заявление. Об этом читайте в конце статьи.

Как работать на ЕНП

С января 2023 года ЕНП обязаны применять все компании и ИП. Самозанятые могут выбрать, платить НПД так же, как делали это раньше, или в составе единого налогового платежа.

Порядок работы с ЕНП такой.

Налогоплательщики вносят деньги на ЕНС. Общую сумму налогов, взносов и сборов компании и ИП рассчитывают самостоятельно.

Вносить деньги на ЕНС можно частями, в любое время в течение года

Важно, чтобы к моменту списания ЕНП на счёте была необходимая в этот период сумма

Дата списания ЕНП одна для всех — 28-е число месяца. Периодичность уплаты налогов, авансовых платежей и взносов осталась прежней — зависит от системы налогообложения, на которой работает бизнес.

Фото: 22Images Studio / Shutterstock

Например, до 2023 года компании на УСН уплачивали авансовые платежи ежеквартально до 25-го числа месяца, следующего за отчётным, а налог по итогам года — до 30 апреля. Сейчас авансовые платежи нужно будет платить до 28-го числа месяца, следующего за отчётным, а годовой налог — до 28 апреля.

Подробнее о том, какие налоги и взносы нужно уплачивать на разных системах налогообложения и с какой периодичностью это делать, мы рассказывали в статьях про ОСНО, УСН, АУСН, ПСН, ЕСХН.

По информации ФНС, деньги на ЕНС могут зачисляться несколько дней. При этом датой пополнения счёта будет считаться день, когда налогоплательщик перевёл деньги. Например, если компания отправила деньги на ЕНС 25-го числа, а зачислились они только 29-го, будет считаться, что компания уплатила ЕНП вовремя.

Подробнее о том, как пополнить ЕНС, говорим .

Налогоплательщики уведомляют налоговую об исчисленных суммах. Сообщить о них можно в налоговых декларациях или уведомлением.

Декларация — заявление налогоплательщика о полученных доходах, налоговых скидках и льготах. Подают, например, декларации по налогу на прибыль, НДС, имущественному налогу, налогам на УСН и ЕСХН.

Налоговое уведомление по налогам, взносам и авансовым платежам подают в двух случаях:

- Если декларацию будут подавать после уплаты налогов. В этом случае сначала нужно подать уведомление и перечислить деньги на ЕНС, потом — сформировать декларацию.

- Если декларации не предусмотрены.

Достаточно одного уведомления для всех налогов, авансов и взносов. Форму можно посмотреть в приказе ФНС. Срок подачи уведомления — не позднее 25-го числа в месяц уплаты.

Если не подать уведомление, налоговая начислит штраф: 5% от суммы налога, но не менее 1000 рублей.

Если декларацию сдали до срока уплаты, уведомление подавать не нужно. Начисления отразятся на основании декларации.

Налоговая списывает деньги с ЕНС. Порядок списания такой:

- налоговая задолженность — первыми списывают наиболее ранние долги;

- текущие налоги, авансовые платежи, сборы, страховые взносы — в порядке возникновения обязанности по их уплате;

- пени;

- проценты;

- штрафы.

Это значит, что в первую очередь деньги спишут на уплату долгов, а только потом — на текущие платежи. Если на дату платежа денег на ЕНС не хватает, их распределят равномерно по всем обязательствам.

Проверить, как именно налоговая распределила ЕНП, можно в личном кабинете налогоплательщика.

Когда сдавать налоговую отчётность? Срок сдачи налоговой отчётности и отчётности по страховым взносам сейчас тоже единый — до 25-го числа месяца. Периодичность подачи отчётов при этом не изменилась.

Состав отчётности зависит от формы налогообложения. Больше всего отчётности на общей системе, на спецрежимах некоторые отчёты и расчёты сдавать не нужно. Подробнее об этом мы рассказывали в статьях про ОСНО, УСН, АУСН, ПСН, ЕСХН.

Как разобраться с ЕНП и ЕНС

Для внедрения единого налогового платежа утвердили специальный закон от 14.07.2022 № 263-ФЗ и изменили сотни нормативно-правовых актов. И хотя ФНС преподносит новый порядок как удобный и простой для бизнеса, практика показала, что это не так.

Нельзя отрицать, что налоговая служба старается разъяснить все сложные моменты, хотя бы в общих чертах. На этой

промостранице можно узнать много дополнительной информации, а

здесь – найти ответы на самые частые вопросы. ФНС обещает, что постепенно преимущества ЕНП и ЕНС «станут все более очевидными для каждого налогоплательщика».

Но пока что проблем действительно много, и на конец февраля 2023 года в личных кабинетах многих налогоплательщиков до сих пор нет информации про сальдо единого налогового счета. Соответственно, ситуация расчетов с бюджетом для них совершенно не ясна.

Отметим, что до 2023 года многие ИП без работников на режимах УСН и ПСН самостоятельно занимались своим учетом. В принципе, это можно делать и сейчас, но надо учитывать, что оплата авансов и налога на УСН теперь производится в новые сроки:

- 28 апреля, июля, октября для авансов;

- 28 апреля для годового налога.

И не забудьте направить уведомление об исчисленной сумме перед тем, как перечислить аванс.

Что касается уменьшения налогового платежа на взносы, то в письме от 31.01.2023 № СД-4-3/1023@ФНС сообщила, что если взносы перечислены по платежке с указанием конкретного КБК (а не единого налогового платежа), то подавать заявление о распоряжении суммой не требуется. Вопросы по работе с ЕНП и ЕНС можно также задавать на горячей линии ФНС или своей налоговой.

При наличии работников справиться с учетом самому вряд ли получится, тем более, что и там много изменений: объединение ПФР и ФСС в Социальный фонд России, новые отчетные формы и единый тариф по взносам.

К сожалению, новый порядок сложен даже для специалистов, поэтому определенные трудности в переходный период неизбежны. Если вы не хотите самостоятельно вникать во все это, стоит передать ведение учета на аутсорсинг.

Как уменьшить платеж по УСН на взносы в 2023 году

Всего есть три способа уменьшить платеж по УСН на взносы.

Способ № 1. Платежка на ЕНП и заявление на зачет

Платите взносы на ЕНП по новым правилам со статусом 01. Затем подайте заявление о зачете, тогда обезличенная сумма с сальдо ЕНС зачтется в уплату взносов (попадет в отложенные платежи).

Не допускайте задолженности по налогам, потому что из такой «отложки» деньги могут направить на погашение недоимки. Например, налог за личное авто может быть списан ФНС раньше установленного в законе срока, если на ЕНС денег будет недостаточно, их возьмут из отложенных сумм.

После того, как взносы зачтены, можно уменьшить на них авансовый платеж по налогу.

Подробно, как в ЛК налогоплательщика-ИП отражаются фиксированные взносы, вы можете узнать из этого разбора.

Способ № 2. Платежка со статусом 02

Вы платите взносы сразу на конкретный платежкой со статусом 02.

В платежке будут КБК:

18210202000011000160 – взносы в фиксированном размере за 2023 год;

или

18210203000011000160 – взносы 1% за 2023 год.

При этом деньги все равно попадут на ЕНС, в общий котел.

Подавать заявление на зачет не придется, но за сальдо ЕНС тоже нужно будет следить и не допускать задолженности. Эти взносы должны пробыть на сальдо до конца года.

Способ № 3. Платеж на ЕНП, но без заявления

Платим взносы так же как в способе № 1, но заявление о зачете не подаем. Разница в том, что в первом случае взносы будут выделены с сальдо ЕНС а при способе № 3 они останутся на едином счете.

Все эти способы одобрены ФНС и главный принцип тут — заплати взносы и следи за сальдо на ЕНС.

Зачет в счет предстоящих платежей

Если недоимки по другим налогам (сборам, пеням, штрафам) у организации нет, переплату можно зачесть в счет предстоящих платежей в бюджет. Такое решение налоговая инспекция принимает по заявлению организации. Предварительно могут назначить сверку расчетов с бюджетом.

Засчитывать переплату в счет будущих платежей по налогам (сборам, пеням, штрафам) других налогоплательщиков нельзя. Такой зачет Налоговым кодексом не предусмотрен (письмо Минфина от 06.03.2017 № 03-02-08/12572).

Как зачесть переплату после смены ИФНС

Смотря в каком периоде возникла переплата.

При смене адреса налоговая инспекция по старому месту учета организации передает в новую ИФНС ее учетное дело и карточки «Расчеты с бюджетом». В них инспекция отражает сальдо расчетов с бюджетом по состоянию на дату снятия организации с учета. Если у организации есть недоимка или переплата, новая ИФНС откроет карточки «РСБ» не только с ОКТМО по новому месту учета, но и с ОКТМО по старому адресу. Исключение – федеральные налоги и сборы, страховые взносы, которые в полном объеме зачисляют в доход федерального бюджета. Для них ОКТМО не обязательный признак. Это следует из разделов II, XI порядка, утвержденного приказом ФНС от 18.01.2012 № ЯК-7-1/9.

Текущие авансовые платежи

Суммы авансовых платежей налоговая инспекция по новому месту учета зачтет автоматически. Заявление о зачете переплаты не подавайте. Пени при этом не начисляют. Аналогичная позиция – в письмах Минфина от 15.03.2018 № 03-02-07/1/16043, ФНС от 01.08.2012 № ЕД-4-3/12772.

Например, организация на УСН перечислила авансовый платеж за I квартал по старому ОКТМО, а авансы за полугодие и девять месяцев – по новому. При уплате налога по итогам года налоговая инспекция учтет все авансовые платежи: и те, которые организация заплатила по старому месту учета, и те, которые перечислила по новому.

Переплата за предыдущие налоговые периоды

ИФНС не проведет зачет автоматически. Чтобы зачесть переплату в счет будущих платежей подайте заявление о зачете. Сделайте это заблаговременно, как минимум за 10 рабочих дней до срока уплаты налога, в счет которого хотите зачесть переплату. Иначе инспекция может начислить пени.

Но, если не подали заявление на зачет и налоговая инспекция начислила пени, их можно оспорить. Так, судьи считают, что если у организации есть переплата по тому же налогу, то говорить о задолженности нельзя в принципе. Она просто не возникает, поэтому привлечь к ответственности за неуплату налога по статье 122 НК в этом случае нельзя. Такие выводы можно применить и к пеням – нет задолженности, нет и пеней. Главное, чтобы сумма переплаты покрывала размер очередного платежа (п. 20 постановления Пленума ВАС от 30.07.2013 № 57).

Реквизиты единого налогового счета в 2023 году

Если посмотреть на общие для всех реквизиты ЕНП, опубликованные на официальном сайте ФНС,

становится понятно, что представленная нами выше схема еще чуть более усложнена:

Зашедшие на общий счет средства сначала распределяются по индивидуальным ЕНС налогоплательщиков

Делается это по ИНН, поэтому именно его важно правильно указать в платежном поручении на уплату ЕНП. Тогда деньги в любом случае окажутся на вашем ЕНС, а дальше можно регулировать другие неточности

КБК конкретного налога (взноса, сбора) теперь указывается только в отдельных платежках, если выбрали такой способ уплаты на переходный период. А вот при перечислении ЕНП в платежном поручении ставится только КБК самого ЕНП, а конкретные КБК указывают в уведомлениях об исчисленных налогах:

Как зачитываются средства с ЕНС в счет исполнения налоговой обязанности

Мы с вами уже выяснили, что средства на ЕНС зачитываются в счет исполнения обязанностей перед бюджетом не по тому, что указано налогоплательщиком в уведомлении (или платежке), а по единому алгоритму очередности.

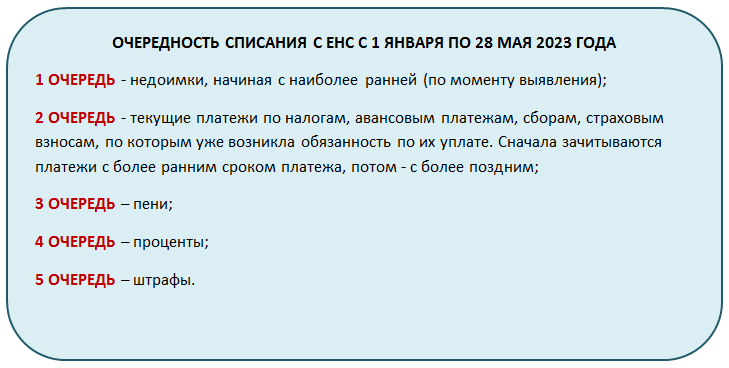

С 1 января по 28 мая 2023 года действовала такая очередность списания средств с ЕНС в погашение задолженностей перед бюджетом (была установлена Законом N 236-ФЗ):

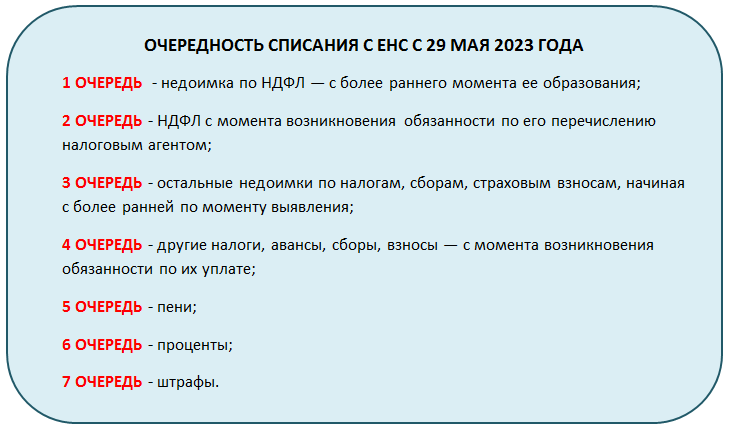

Затем практика применения ЕНП выявила, что при такой очередности оказываются недополученными налоги, зачисляемые в региональные бюджеты. В первую очередь не доходил до регионов НДФЛ.

Поэтому 29.05.2023 был принят Федеральный закон N 196-ФЗ, который внес очередные изменения в НК РФ с ЕНП. С 29 мая 2023 вступили в силу новые нормы по порядку списания средств с ЕНС:

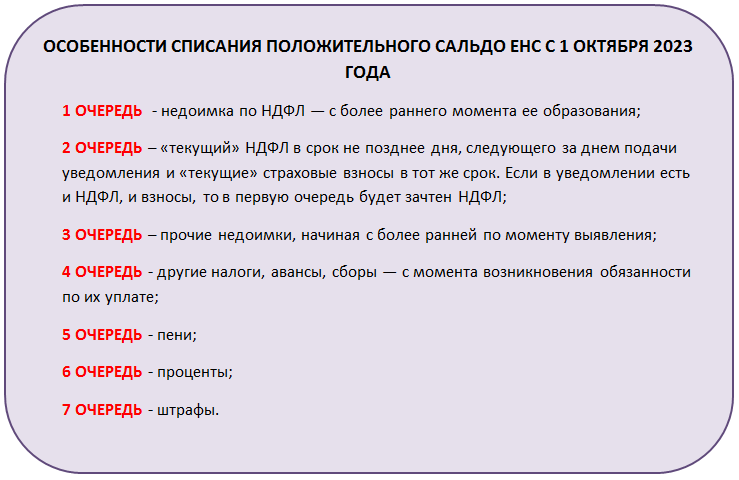

Внимания заслуживает еще одно новое положение НК РФ по Закону N 196-ФЗ: автоматический зачет НДФЛ при наличии положительного сальдо ЕНС.

Автоматический зачет НДФЛ из положительного сальдо ЕНС действует с 30 июня 2023 года. Это нужно учитывать, планируя исполнение налоговой обязанности, в состав которой входит НДФЛ, или распоряжение положительным сальдо ЕНС.

С 1 октября 2023 года аналогичным образом зачтут и страховые взносы. Такой порядок введен законом от 31.07.2023 N 389-ФЗ. Если есть положительное сальдо ЕНС и подано уведомление с суммой взносов к уплате, то зачет налоговая произведет не позднее дня, следующего за днем поступления уведомления.

В случае, если в поданном в ФНС уведомлении одновременно присутствуют НДФЛ и страховые взносы, сначала будет зачтен НДФЛ, затем страховые взносы и только потом дойдет очередь для других налогов и сборов.

Особенности зачета с ЕНС положительного сальдо в счет исполнения обязанностей по уплате налогов, взносов, сборов с 1 октября 2023 года можно представить так:

Таким образом, уплачивая ЕНП на ЕНС, нужно учитывать:

- сальдо на ЕНС до платежа;

- состав СНО, сформированный по уведомлениям и отчетам, поданным до платежа;

- возможность того, что СНО может измениться в связи с действиями ФНС, например, начислят пени или штрафные санкции, которые сформируют недоимку, или спишут положительное сальдо ЕНС, на которое у вас были другие планы, в счет уплаты НДФЛ в автоматическом режиме.

Ситуации, когда суммы, направленные, например, на исполнение обязанности по УСН, будут зачтены в счет другого налога или штрафа, встречаются часто.

Единый налоговый счет

Единый налоговый счет(ЕНС)

Пополнить ЕНС организация может банковским переводом денежных средств или в личном кабинете налогоплательщика. ИП дополнительно могут пополнить наличными в банке, МФЦ или почтовом отделении. При переводе денежных средств для пополнения счета указываем ИНН и сумму платежа. Реквизиты получателя для всех компаний и ИП одинаковые. Суммы обязательств организаций и ИП будут погашены исходя из того, что налогоплательщик указал в декларации или уведомлении.

Порядок списания обязательств с единого счета:

- Налоговая задолженность — начиная с наиболее ранней

- Текущие налоги, авансовые платежи, страховые взносы, сборы — по мере возникновения обязанности по их уплате

- Пени

- Проценты

- Штрафы.

Сальдо ЕНС

Возврат средств

Остаток средств, который инспекция не зачтёт в счёт уплаты налогов и взносов, можно вернуть. Для этого нужно подать заявление о возврате в ИФНС. Скачать бланк заявления в формате PDF можно на нашем сайте. В заявлении на возврат налоговых платежей нужно указать вид налога или сбора и дать реквизиты банковского счёта компании.

В течение 10 дней после получения заявления ИФНС примет решение, вернуть деньги или отказать. Затем в течение 5 рабочих дней она должна сообщить налогоплательщику о своём решении.

Вернуть деньги налоговики должны в течение месяца со дня получения заявления. В случае опоздания они должны будут вернуть сумму с процентами, начисленными по ключевой ставке Центробанка, которая действовала в дни просрочки.

Если платёж за налогоплательщика совершило третье лицо — например, директор компании или родственник ИП, то этот человек не может подать заявление на возврат денег.

Как перейти на единый налоговый платёж в 2023 году

Переход на ЕНП прошёл автоматически — никаких заявлений отправлять не нужно. Раньше все желающие ради эксперимента могли перейти на единый налоговый платёж, но теперь это действует для всех, без альтернативы. Сначала, ещё в 2019 году, новые правила заработали для физлиц, теперь настала очередь предпринимателей и компаний.

Большая часть новых правил для бизнеса в 2023 году связана с ведением отчётности и уплатой налогов. И если ранее вы обходились без бухгалтера, то теперь риск запутаться в правилах вырос. Нужен специалист. Однако не обязательно нанимать штатного сотрудника — достаточно оформить удобную подписку на бухгалтерское обслуживание на аутсорсинге.