Что считать датой прекращения договора ГПХ?

На практике подрядчик не всегда получает оплату в тот день, когда работы завершены, и акт сдачи-приемки подписан. Зачастую расчеты с заказчиком происходят позже. Какую дату указывать в отчете ЕФС-1: дату окончания работ или дату выплаты вознаграждения?

Мы считаем, что надо указать дату окончания работ. Дело в том, что в форме ЕФС-1 фиксируются сведения по выплатам, на которые начислены страховые взносы. А облагаемый взносами объект — это выплаты и иные вознаграждения в пользу физлиц (п. 1 ст. НК РФ). В свою очередь, дата осуществления выплат и иных вознаграждений — это день начисления указанных выплат (подп. 1 п. 1 ст. НК РФ).

Поскольку вознаграждение по договору подряда начисляется в момент, когда работы приняты заказчиком, именно эту дату следует отражать в отчете ЕФС-1.

Как и куда сдавать отчёт

Форма ЕФС-1 подаётся в территориальные органы Социального фонда России по месту учёта организации или ИП. Сведения по обособленным подразделениям представляются отдельно.

Если количество застрахованных лиц за отчётный период превышает 10 человек, то сведения подаются только в электронном виде. Если в отчётном периоде работников было меньше 10, то форму можно представить на выбор в электронном или бумажном виде.

Срок сдачи формы зависит от того, в каком составе и в каких случаях она подаётся, т.к. ЕФС-1 сдаётся не целиком, а по разделам. Если срок сдачи выпадает на выходной или праздничный день, то он переносится на ближайший за ним рабочий.

Сроки сдачи такие:

-

Расчёт по страховым взносам в налоговую службу – один раз в квартал, до 25 числа месяца, который следует за отчётным кварталом.

-

Персонифицированные сведения о физических лицах — до 25 числа месяца, следующего за отчётным.

-

Единая форма сведений подаётся ежемесячно до 25 числа. Хотя форма ЕФС-1 одна, сдавать её нужно по частям с той же периодичностью, что и до 2023 года. Раздел о найме и увольнениях сотрудников в ЕФС-1 – бывшая форма СЗВ-ТД, сдаётся до 25 числа каждого месяца. А раздел о дополнительных страховых взносах это бывший ДСВ-3, он сдаётся раз в квартал.

Сергей Гебель, генеральный директор юридической компании «Гебель и партнёры»:Форма ЕФС-1 имеет сложную структуру из разделов и подразделов. В зависимости от того, какие сведения необходимо представить, следует заполнять тот или иной раздел, либо подраздел. Каждый раз подавать всю форму целиком не нужно.

Важные новости для бизнеса — в нашем Телеграме.

Подпишитесь, чтобы узнавать о мерах поддержки и получать новые решения для вашего дела!

Подписаться

Как отразить в ЕФС-1 деятельность совета директоров

Люди, входящие в совет директоров АО, могут получать от акционерного общества вознаграждение. Это предусмотрено пунктом 2 статьи 64 Федерального закона от 26.12.95 № 208-ФЗ. Деньги выплачиваются по решению общего собрания акционеров.

Нужно ли внести сведения о подобной деятельности в подраздел 1.1, а также в подраздел 1.2 (сведения о страховом стаже) формы ЕФС-1? Да, нужно. Так сказано в ответе на вопрос № 7 комментируемого письма. Началом деятельности будет дата вынесения общим собранием решения об избрании совета директоров. Окончанием — дата вынесения решения о прекращении полномочий данного совета.

ЕФС-1 — новый отчет для страхователей

С января ПФР и ФСС объединились в единый Социальный фонд. Вместо привычной персонифицированной отчетности за периоды, начиная с 2023 года, нужно сдавать форму ЕФС-1 (см. «Как изменится отчетность по взносам в 2023 году: новые формы и новые сроки»).

Справка

Сведения, которые прежде указывали в отдельных отчетах, объединены в бланке ЕФС-1 в различных подразделах. Для каждого подраздела установлены свои сроки сдачи. Не обязательно заполнять все сразу, можно ограничиться подразделами, которые нужно сдать к определенной дате (см. «Знакомимся с новым отчетом ЕФС?1: состав формы и сроки сдачи разных подразделов»).

Формат представления ЕФС-1

Форма ЕФС-1 может представляться в электронном виде или на бумажных носителях (в том числе в сопровождении магнитного носителя).

При представлении формы на бумажном носителе ее заполняют чернилами, шариковой ручкой печатными буквами или при помощи средств вычислительной техники без помарок, исправлений и без каких-либо сокращений. При этом должны использоваться чернила черного, фиолетового или синего цвета.

Не допускается исправление ошибок с помощью корректирующего или иного аналогичного средства.

Бумажная форма подписывается руководителем (уполномоченным представителем) и заверяется печатью организации. Страхователь-ИП, физическое лицо, не являющееся ИП, или их уполномоченные представители заверяют форму печатью (при наличии) и личной подписью.

Поля «Наименование должности руководителя (уполномоченного представителя страхователя)», «Подпись», «Расшифровка подписи» (указывается Ф. И. О. полностью) обязательны к заполнению.

Формат электронной формы утвержден Постановлением Правления ПФ РФ от 31.10.2022 № 246п, отчет в этом формате подписывается усиленной квалифицированной электронной подписью.

Новые коды

При заполнении подраздела 1.1 (заменяет СЗВ-ТД) нужно использовать новые коды для некоторых категорий работников.

В графе 5 «Трудовая функция» указывают коды при трудоустройстве гражданина:

- «0» – бессрочный трудовой договор;

- «0.1» – срочный трудовой договор, заключаемый на срок до 6 месяцев;

- «0.2» – срочный трудовой договор, заключаемый на срок более 6 месяцев;

- «1» – трудовой договор по совместительству;

- «1.1» – трудовой договор по совместительству, заключаемый на срок до 6 месяцев;

- «1.2» – трудовой договор по совместительству, заключаемый на срок более 6 месяцев.

Для графы 6 «Код выполняемой функции» добавлены:

- «ОСОБ» – для некоторых сотрудников госорганов;

- «ДИСТ» – для дистанционных работников;

- «НЕПД» – для неполного рабочего дня;

- «НЕПН» – для неполной рабочей недели.

Графу нужно заполнять при приеме сотрудника на работу и при увольнении.

Кроме того, расширен список кодов для гражданско-правовых договоров. Сейчас их пять видов. Проект предполагает добавление двух новых:

- «ДГПХФЛНС» – договор ГПХ о выполнении работ (оказании услуг), по которому страхователь-физлицо (в том числе ИП) обязан уплачивать страховые взносы на травматизм;

- ДАВТФЛНС – договор авторского заказа, по которому страхователь-физлицо (в том числе ИП) обязан уплачивать страховые взносы на травматизм.

Новые графы в подразделах

Новая форма ЕФС-1 содержит все те же разделы и подразделы, что и старая. Однако в некоторых из них появились дополнительные графы, обновлены коды и причины отказа в приеме документа.

В подразделе 1.1 изменены вводные данные по кадровому мероприятию «Переименование». Сейчас графа заполняется, если произошла смена названия организации. СФР предлагает также отображать случаи реорганизации и перевод фирмы из одного обособленного структурного подразделения в другое. Потребуется указать старый и новый регистрационный номер компании в фонде.

В подразделе 1.2, где вносятся данные о стаже работника, появится новое поле «Назначение выплат по ОСС». Этот тип сведений нужно указывать, если работник подал заявление о назначении пособия по уходу за ребенком или ушел на больничный. Такая форма нужна для того, чтобы учесть работу гражданина в году, за который еще не сдана ЕФС-1 с типом «Исходная». Если она уже отправлена, то новый документ с назначением выплат по ОСС фонд не примет.

Таким образом, в подразделе будут типы сведений:

- «Исходная»;

- «Назначение пенсии»;

- «Назначение выплат по ОСС» – новый тип;

- «Корректирующая»;

- «Отменяющая».

Также изменен подраздел 1.3, который каждый месяц сдают бюджетные организации. В дополнительной графе «Работники, не включаемые в расчет среднесписочной численности» нужно указать значение 1 или 0. Значение «1» применяется для следующих сотрудников:

- женщины в декрете, работники в отпуске по уходу за ребенком;

- работники, которые учатся или поступают в образовательные организации и при этом находятся в отпуске без содержания;

- мобилизованные и добровольцы.

Установлен новый порядок заполнения графы 4 раздела 2.1. В нем отражаются параметры на начало отчетного периода. В текущей формулировке не ясно, имеется в виду год или квартал. В приказе будет однозначно указано, что сведения вносятся на начало последнего квартала отчетного периода. Таким образом, показатели на начало 1 квартала будут нулевыми, а в отчете, например, за 9 месяцев в графе указываются данные на начало 3 квартала.

Также изменены правила пересчета взносов на травматизм, если в начале года компания уплачивала их по одному тарифу, а потом получили уведомление с другим тарифом. В таком случае новая сумма с учетом установленной в начале года должна быть указана в строке 9 в графе месяца, в котором получено уведомление о тарифе на текущий год.

Как заполнить ЕФС-1 на ГПХ: образец

Все компании и ИП должны отправлять в СФР отчёт ЕФС-1 каждый раз, когда они заключают с работником договор гражданско-правового характера. Сдавать ЕФС-1 нужно и при окончании договора ГПХ. Для того чтобы отчитаться о заключении и расторжении договора, бухгалтеру нужно заполнить и отправить два отдельных документа: первый при начале работ с подрядчиком, второй — при их окончании. В каждом из этих случаев предпринимателю требуется оформить титульный лист ЕФС-1, подразделы 1 и 1.1 из раздела 1. Рассмотрим каждую часть отчёта подробнее и приведём образец заполнения ЕФС-1 при ГПХ.

Как заполнить титульный лист ЕФС-1

Титульный лист ЕФС-1 всегда заполняют одинаково, вне зависимости от того, по какой причине компания сдаёт отчёт. В этом разделе нужно указать сведения о страхователе — об организации или ИП, которые заключают договор ГПХ с подрядчиком. Бухгалтер должен вписать:

- регистрационный номер компании или предпринимателя. Этот номер присваивают в СФР, он указан в выписках из ЕГРЮЛ и ЕГРИП. Если СФР ещё не сообщил компании регистрационный номер, укажите тот номер, который ранее присвоили организации в ПФР;

- полное название организации или ф. и. о. ИП без сокращений;

- идентификационный номер налогоплательщика (ИНН). ИНН компании нужно вписывать с начала строки, в последних двух клетках поставить прочерки;

- код причины постановки на учёт (КПП). ИП не заполняют эту графу;

- коды статистики (ОКФС, ОКОГУ, ОКПО). Эти сведения вносят только государственные и муниципальные учреждения, когда сдают подраздел 1.3. Коды можно узнать на сайте регионального отделения Росстата;

- код деятельности организации или ИП по ОКВЭД;

- регистрационный номер ОГРН или ОГРНИП. При указании ОГРН в первые две клетки поля впишите «0»;

- номер телефона без пробелов и дополнительных символов. Все виды телефонных номеров нужно указывать полностью, включая код города;

- адрес электронной почты.

Подраздел 1: сведения о договорнике

В подразделе 1 раздела 1 нужно привести личные данные работника на ГПХ:

- СНИЛС;

- ИНН;

- фамилию, имя и отчество;

- дату рождения;

- статус застрахованного лица (работника) на момент сдачи отчёта: есть ли у подрядчика гражданство РФ или другой страны;

- код страны, гражданином которой признан работник на ГПХ. Например, для граждан России впишите «643».

Статус застрахованного лица нужно указать в виде кода:

| Гражданин РФ | ГРФ |

| Иностранный гражданин или лицо без гражданства, постоянно проживающее в РФ | ПЖИГ |

| Иностранный гражданин или лицо без гражданства, временно проживающее в РФ. Временно пребывающий в РФ иностранный гражданин-беженец | ВЖИГ |

| Иностранный гражданин или лицо без гражданства, временно пребывающее в РФ (за исключением ВКС) | ВПИГ |

| Иностранный гражданин или лицо без гражданства, временно пребывающее в РФ. Для сотрудников, признанных высококвалифицированными специалистами (ВКС) | ВКС |

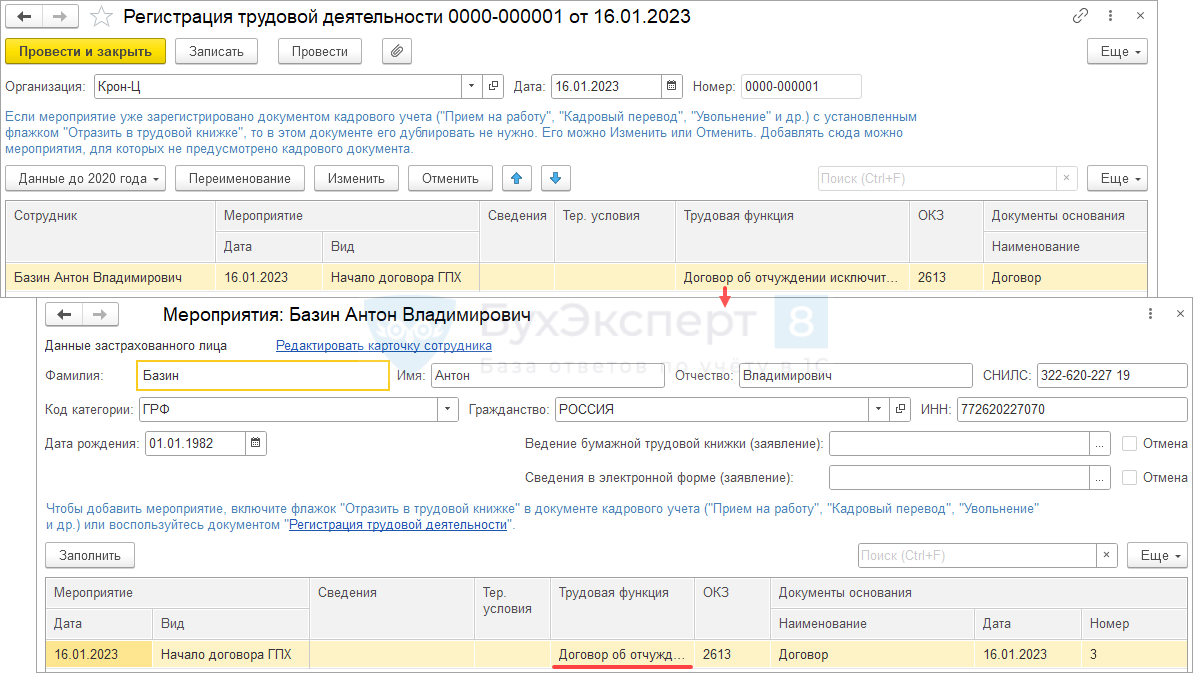

Подраздел 1.1: образец заполнения

В этом подразделе нужно указать сведения о конкретном кадровом событии: заключении договора ГПХ или его расторжении. Бухгалтеру требуется заполнить таблицу:

- Порядковый номер события.

- Дата заключения или расторжения договора ГПХ.

- Сведения о кадровых изменениях. Заглавными буквами впишите фразу «НАЧАЛО ДОГОВОРА ГПХ» или «ОКОНЧАНИЕ ДОГОВОРА ГПХ».

- Сведения о работе в условиях Крайнего Севера. Если сотрудник будет работать в районах Крайнего Севера, впишите код «РКС». Если сотрудник окажется в местности, приравненной к регионам Крайнего Севера — «МКС». В других случаях не заполняйте это поле.

- Должность сотрудника. Для работников на ГПХ это поле не заполняется.

| Договор гражданско-правового характера о выполнении работ (оказании услуг) | ДГПХ |

| Договор авторского заказа | ДАВТ |

| Договор об отчуждении исключительного права на произведения науки, литературы, искусства | ДОИП |

| Издательский лицензионный договор | ИЗЛД |

| Лицензионный договор о предоставлении права использования произведения науки, литературы, искусства | ЛДПИ |

Причины увольнения. Для работников на ГПХ эта графа не заполняется.

Наименование документа, на основании которого началось или закончилось сотрудничество с подрядчиком. Если бухгалтер заполняет ЕФС-1 о заключении договора ГПХ, то это сам договор. Если компания отчитывается об окончании сотрудничества — сам договор ГПХ или акт выполненных работ.

Дата документа — договора ГПХ.

Номер договора ГПХ.

Признак отмены записи. Оставьте это поле пустым.

Образец заполнения ЕФС-1 при заключении договора ГПХ:

Образец заполнения ЕФС-1 при окончании договора ГПХ:

Государственные контракты в УТ 11.5, КА 2.5.11 с выгрузкой в ЕИС (Госзакупки)

Работаете по контрактной схеме, сталкивались с проблемой, что в контракте жестко указаны наименование, цена, единица измерения товара. И не все готовы создавать новую номенклатуру под каждый контракт или менять наименование и единицу измерения для уже имеющейся. Тем более, бывает так, что контракт — это формальность. Контракт не описывает жесткие условия поставки, нужно соблюсти правильность в предоставлении документов. Данное решение позволит вам оперировать своей номенклатурой при оформлении реализаций по контракту, в то же время выводить на печать документы, соответствующие данным контракта. Реализована выгрузка для сайта госзакупок по 44-ФЗ.

40800 руб.

13

Исправление ошибок

Для поиска и исправления любых ошибок в СЗВ-ТД подготовьте себе два окна сразу: Кадровые документы и Электронные трудовые книжки с отбором по проблемному сотруднику. Это облегчит вам картину поиска и сразу покажет, какие кадровые документы по сотруднику есть в программе и какие отчеты и вспомогательные документы по нему создавались для фонда.

В СЗВ-ТД по сотруднику подтягиваются мероприятия из уже сданных отчетов

Например, мы заполняем отчет СЗВ-ТД, куда подтягиваем информация о выборе способа ведения трудовых книжек по сотрудникам и видим, что туда же вкралось мероприятие Увольнение по Петрову, которое мы уже сдавали.

В расшифровке мы видим, что событие серое, т.е. имеет признак отмены. Для того, чтобы понять основания для этого откроем кадровые документы с отбором по Петрову.

Видим, что документ Увольнение был кем-то помечен на удаление. Система отметила это и сразу предлагает вам отменить поданные ранее в ПФР сведения об увольнении. Если пометка на удаление ошибочна, ее необходимо снять, а документ вновь провести. После этого сведения об отмене из документа пропадают.

А если увольнение действительно было проведено ошибочно, то отчет вы отправите в первозданном виде, где уже есть отмена мероприятия Увольнение.

В СЗВ-ТД по сотруднику появляются двойные записи об уже сданных мероприятиях

· Если одной из таких мероприятий в расшифровке серое, это значит, что кадровый документ вносились какие-то изменения.

· Если две строчки (или больше по одному и тому же мероприятию) черного цвета – значит, что документов-оснований у события несколько и надо просто отследить, какие из них лишние.

Быстрее и проще всего отследить, каким документами вызвана необходимость изменений в отчете СЗВ-ТД по регистру сведений Мероприятия трудовой деятельности, открыв его через Функции технического специалиста. (Чтобы активировать саму строчку в меню, зайдите в Меню – Настройки – Параметры

– и активируйте самый нижний флаг.

В данном регистре введите отбор по фамилии сотрудника, и вы сразу увидите список документов, которые являются основаниями для формирования СЗВ-ТД по тем или иным основаниям. Сразу отсортируйте список по самой первой колонке – документу-регистратору. В данном примере мы видим, что основаниями для отправки информации по документу Прием в системе являются четыре документа: собственно документ приема и два документа Регистрация трудовой деятельности. Первый из них также несет информацию о кадровом мероприятии Прием (Данные до 2020 г.), а второй является изменяющим – в нем мы изменяли информацию о номере приказа. И это видно, так как в одной записи есть маркер отмены.

Пользуясь данным регистром вы достаточно быстро сможете определить, какой документ вносит лишнюю информацию в отчет СЗВ-ТД и отменить его проведение/пометить на удаление.

Сроки сдачи

Подраздел 1.1 подразд. 1 разд. 1 надо сдавать при приеме, увольнении, переводе и иных кадровых изменениях с 01.01.2023:

-

при приеме на работу или увольнении – не позднее следующего рабочего дня после издания приказа;

-

при заключении и прекращении действия договора ГПХ – не позднее следующего рабочего дня после заключения или расторжения договора;

-

в случае иного кадрового мероприятия (перевод работника, переименование должности, переход на электронную трудовую книжку и т. п.) – не позднее 25-го числа следующего месяца.

Подраздел 1.2 подразд 1. разд. 1 в отношении определенных застрахованных лиц представляется по окончании календарного года – не позднее 25-го числа месяца, следующего за отчетным периодом. За 2023 год впервые это нужно сделать не позднее 25.01.2024.

Если необходимо учесть для установления пенсии застрахованному лицу период работы в календарном году, срок представления отчетности за который не наступил, то подраздел представляется с типом сведений «Назначение пенсии» в течение трех календарных дней со дня поступления запроса СФР либо обращения работника.

Подраздел 1.3 подразд. 1 разд. 1 – для отражения сведений о заработной плате и об условиях осуществления деятельности работников государственных (муниципальных) учреждений. Эти сведения подаются ежемесячно не позднее 25-го числа каждого месяца, следующего за истекшим.

Раздел 2 «Сведения по страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний» представляют ежеквартально – не позднее 25-го числа месяца, следующего за отчетным кварталом.

Типовые ошибки в СЗВ-ТД и способы их исправления

Ошибки в отчете можно условно поделить на 3 группы:

1. Ошибки, в результате которых, отчет считается непринятым

Таким ошибкам ПФР присваивает код 50.

Например: неверно указали регистрационный номер работодателя в ПФР (50.ВС.Б-СТРАХОВАТЕЛЬ.1.1) или его ИНН (50.ВС.Б-СТРАХОВАТЕЛЬ.1.2).

Способ исправления: подать отчет заново с верными сведениями.

2. Ошибки, в результате которых ПФР принимает поданные сведения только частично

Таким ошибкам ПФР присваивает код 30.

Например: неверно указан СНИЛС работника (30.ВСЗЛ.ОП.1.1), пропущено наименование должности работника (30.ЭТК.СЗВ-ТД.1.5).

Порядок исправления таких ошибок будет зависеть от того, какой протокол получен из ПФР — положительный или отрицательный.

Протокол отрицательный: нужно сформировать и сдать отчет заново с корректными данными.

Протокол положительный: нужно отменить ошибочные данные, и внести правильные.

На этом случае остановимся подробнее.

Способы исправления

Вариант 1. Что делать, если вамнужно отменить запись в отчете целиком.

Например: в ранее сданном отчете ошибочно указана запись о приеме на работу.

Действуем так:

- формируем новый отчет;

- переносим в него данные из первичного отчета;

- ошибочное событие помечаем символом «Х» в графе 11.

- подписываем и отправляем отчет.

Вариант 2. Нужно исправить ошибку в строке кадрового мероприятия. Например: не указали должность сотрудника, но все остальные сведения внесены верно.

Действуем так:

- формируем новый отчет;

- вписываем кадровое мероприятие, которое требует корректировки, как оно было указано в первичном отчете;

- помечаем его символом «Х» в графе 11;

- в следующей строке вносим верную информацию;

- подписываем и отправляем отчет.

Иногда отчет с исправлениями не проходит. Тогда можно поступить следующим способом:

- Создать новый отчет и отменить в нем ошибочные сведения (путем проставления символа «Х»).

- Отправить отчет в ПФР.

- Получить положительный протокол.

- Сформировать новый отчет, указав верные сведения и снова отправить его в фонд.

3. Ошибки, когда отчет считается принятым

Таким ошибкам ПФР присваивает код 20.

Например: указан неверный КПП страхователя (20.ВС.Б-СТРАХОВАТЕЛЬ.1.3).

Ваш отчет принят, можно не переживать. Исправьте сведения о страхователе в программе, чтобы последующие отчеты уходили с верными реквизитами.

Иногда даже исправлять ничего не нужно.

Например: в вашем отчете указан работник, по которому уже отчитался другой работодатель. Это бывает, если работник трудится где-то еще, а вид и дата кадрового события у вас и другого работодателя совпадают.

Просто проверьте данные и убедитесь, что у вас в учете все в порядке.

Даты начала и окончания договора (графы 2 и 9 подраздела 1.1)

С 2023 года заказчик обязан сообщать в Социальный фонд сведения о заключенных и завершенных сделках гражданско-правового характера, по которым начислены страховые взносы. Не позднее рабочего дня, следующего за датой начала (окончания) договора ГПХ нужно сдать форму ЕФС-1 с заполненным подразделом 1.1 раздела 1.

Дату начала (окончания) договора указывают в графе 2, а дату основания — в графе 9 подраздела 1.1 расчета ЕФС-1. Правила внесения этих сведений приведены в пунктах 4.3 и 4.10 порядка, утвержденного постановлением Правления ПФР от 31.10.22 № 245п. Заполнению этих граф посвящены несколько вопросов в комментируемом письме Минтруда.

Разберем различные ситуации, отраженные в письме.

Ситуация первая: договор подписан раньше, чем начались работы

Данная случай рассмотрен в ответе на вопрос № 1. Страхователь должен указать в подразделе 1.1:

- отчитываясь о начале договора ГПХ: в графе 2 — дату фактического начала работ, в графе 9 — день подписания договора;

- отчитываясь об окончании договора ГПХ: в графах 2 и 9 — дату фактического окончания работ.

Табл. 1

Как заполнить подраздел 1.1, если договор подписан раньше, чем начались работы

|

О каком событии, относящемся к договору ГПХ, отчитывается заказчик |

Что указать |

|

|

в графе 2 |

в графе 9 |

|

|

о начале |

05.02.23 |

01.02.23 |

|

об окончании |

31.03.23 |

31.03.23 |

Авторы письма добавили: если период выполнения работ в договоре не обозначен, надо поступить таким образом. Отчитываясь о начале договора ГПХ, в графе 2 указать дату заключения договора. Отчитываясь о завершении, в графу 2 внести день окончания работ согласно акту сдачи-приемки.

Ситуация вторая: договор подписан позже, чем начались работы

Заказчик и исполнитель вправе установить, что условия сделки применяются к отношениям, которые возникли до ее заключения (п. 2 ст. 425 ГК РФ). Таким образом, допустимо начинать работы раньше, чем подписан соответствующий договор.

В этом случае, отчитываясь о начале договора подряда, в графе 2 нужно поставить день фактического начала работ, а в графе 9 — дату заключения договора. Сдать ЕФС-1 необходимо не позднее рабочего дня, следующего за днем подписания договора.

После завершения договора в графах 2 и 9 следует указать день окончания работ (ответ на вопрос № 9 комментируемого письма).

Табл. 2

Как заполнить подраздел 1.1, если договор подписан позже, чем начались работы

|

О каком событии, относящемся к договору ГПХ, отчитывается заказчик |

Что указать |

|

|

в графе 2 |

в графе 9 |

|

|

о начале |

20.02.23 |

13.03.23 |

|

об окончании |

30.03.23 |

30.03.23 |

Ситуация третья: период выполнения работ в договоре не указан

Случается, что известны дата заключения контракта и срок его действия. Но начало и окончание работ в этом документе не обозначены.

Из ответа на вопрос № 8 комментируемого письма следует, что в подобной ситуации нужно ориентироваться на акт выполненных работ. В подразделе 1.1 указывается:

- о начале договора ГПХ: в графах 2 и 9 — дата его заключения;

- об окончании договора ГПХ: в графах 2 и 9 — дата окончания работ согласно акту.

Табл. 3

Как заполнить подраздел 1.1, если период выполнения работ в договоре не указан

|

О каком событии, относящемся к договору ГПХ, отчитывается заказчик |

Что указать |

|

|

в графе 2 |

в графе 9 |

|

|

о начале |

19.04.23 |

19.04.23 |

|

об окончании |

25.10.23 |

25.10.23 |

Отчет об увольнении работника

С 2023 года организации и ИП должны в обязательном порядке уведомлять Социальный фонд России (СФР) об увольнении сотрудников, работающих как по трудовым договорам, так и по договорам гражданско-правового характера, на вознаграждения по которым в соответствии с НК РФ начисляются страховые взносы. Данная обязанность установлена в соответствии с п. 2 ст. 11 Федерального закона от 01.04.1996 № 27-ФЗ «Об индивидуальном (персонифицированном) учете в системах обязательного пенсионного страхования и обязательного социального страхования».

В целях уведомления фонда об увольнении работника работодатели должны представлять в СФР заполненный подраздел 1.1 раздела 1 формы ЕФС-1 (аналог отмененного отчета по форме СЗВ-ТД), в котором указываются сведения о расторгнутом с сотрудником договоре. Сведения нужно представлять по форме, утв. постановлением Правления ПФР от 31.10.2022 № 245п. В данном отчете заполняют только титульный лист, подраздел 1 и подраздел 1.1. Другие разделы и подразделы формы заполнять не нужно.

Данный отчет в СФР необходимо представлять при расторжении с сотрудником любого из указанных ниже договоров:

- трудового договора;

- договора подряда;

- договора платного выполнения работ или оказания услуг;

- авторского договора;

- издательского лицензионного договора;

- лицензионного договора о предоставлении права использования произведения науки, литературы, искусства;

- договора об отчуждении исключительного права на произведения науки, литературы, искусства.

Срок представления отчета – не позднее рабочего дня, следующего за днем расторжения с застрахованным лицом соответствующего договора (п. 6 ст. 11 Федерального закона от 01.04.1996 № 27-ФЗ).

Штраф за несдачу отчета

Если ПФР обнаружит, что отчет сдан с ошибками, он отправит запрос о представлении исправлений. На корректировку недочетов у работодателя будет 5 дней (п. 38 р. IV приказа Минтруда от 22.04.2020 № 211н).

Если отчет вовремя не сдан, ПФР может передать информацию в ГИТ. А уже инспектор ГИТ составит протокол об административном нарушении.

В 2021 году за несдачу отчета предусмотрены санкции по ст. 15.33.2 КоАП РФ: должностному лицу грозит штраф в размере от 300 до 500 рублей. Но нужно учитывать, что при проведении проверки инспектор ГИТ может найти другие нарушения, которые могут обойтись работодателю значительно дороже.

Если работодатель сам обнаружил ошибки в ранее сданном отчете и внес исправления, то никаких санкций ему не грозит.

Сведения о договорах ГПХ в ЕФС-1

Раньше страхователи не указывали в форме СЗВ-ТД данные о договорах гражданско-правового характера. С этого года дату начала и окончания договоров ГПХ, на вознаграждение по которым начисляются взносы, нужно проставлять в подразделе 1.1 «Сведения о трудовой (иной) деятельности» (является аналогом СЗВ-ТД). Это относится к следующим договорам ГПХ (подп. 5 п. 2 ст. Федерального закона от 01.04.96 № 27-ФЗ; далее Закон № 27-ФЗ):

- о выполнении работ (оказании услуг);

- авторского заказа;

- об отчуждении исключительного права на произведения искусства, науки, литературы;

- издательского лицензионного договора;

- лицензионного договора о предоставлении права использования науки, литературы, искусства.

Важно

Сдать в Единый социальный фонд подраздел 1.1 с информаций о договорах ГПХ необходимо не позднее рабочего дня, следующего за днем заключения, либо завершения договора (п. 6 ст. Закона № 27-ФЗ).

Ответим на вопросы, которые чаще всего задают бухгалтеры в связи с подачей сведений о договорах подряда.

Можно ли отразить в одном отчете сведения о нескольких договорах с одним физлицом?

Случается, что организация заключает с одним и тем же физлицом несколько договоров ГПХ на разные виды работ или услуг. Нельзя ли объединить сведения о них в один подраздел 1.1 формы ЕФС-1?

Можно, но только если договоры подписаны (либо завершены) в один день. В противном случае сведения о более раннем договоре будут переданы после истечения одного рабочего дня с момента заключения (окончания). А это является нарушением пункта 6 статьи 11 Закона № 27-ФЗ.

Справка

Возможен и такой вариант: штатный сотрудник, заключивший трудовой договор, дополнительно заключает со своим работодателем договор ГПХ на выполнение каких-либо работ. Нужно ли указывать реквизиты этого договора в подразделе 1.1 формы ЕФС-1? Да, нужно. В данной ситуации трудовые отношения и подряд необходимо рассматривать обособленно друг от друга. Отражать их в отчетности тоже следует по-отдельности.