Счет 91 в бухгалтерском учете: прочие доходы и расходы

Внимание

Арендатор ООО «Бриз» оплачивает ежемесячно 28.350 руб., НДС 4.325 руб. согласно заключенному договору

Сумма расходов, которые несет АО «Муссон» на обслуживание помещения, составляет:

- амортизационные отчисления — 1.380 руб.;

- выплаты обслуживающему персоналу — 8.430 руб.;

- социальные выплаты на зарплату — 1.880 руб.;

- коммунальные, эксплуатационные и прочие услуги — 2.770 руб.

По итогам августа бухгалтер АО «Муссон» сделал проводки: Дт Кт Описание Сумма Документ 76 91.01 Начисление суммы арендной платы за август 2015 28.350 руб. Акт выполненных работ 91.02 68 НДС Начисление суммы НДС по услугам аренды в августе 2015 4.325 руб.

Курсовая разница

Курсовая разница – это разница между рублевой оценкой актива или обязательства, стоимость которых выражена в иностранной валюте, исчисленной по курсу ЦБ РФ на дату исполнения обязательств по оплате и рублевой оценкой этих актива или обязательства, исчисленной по курсу ЦБ РФ на дату принятия их к бухгалтерскому учету в отчетном периоде.

Таким образом, курсовая разница возникает на отчетную дату или дату погашения обязательства в результате переоценки активов и обязательств (абз. 4 п. 3 ПБУ 3/2006).

Отметим, что в основном курсовая разница возникает в учетах компаний, которые проводят импортную и экспортную деятельность.

Курсовые разницы

КУРСОВЫЕ РАЗНИЦЫ

|

Теперь перейдем к рассмотрению вопросов, связанных с расчетом курсовой разницы. В примере, описанном выше, компания «Юникорн» должна была выплатить сумму, оцененную в рублях, в два с половиной раза больше, чем брала. Разница, возникшая «по вине» изменения курсов валют называется курсовой разницей.

Курсовая разница — это разница, возникающая в результате отражения в отчетах того же количества единиц иностранной валюты в валюте отчетности по другим валютным курсам.

|

Согласно определению из ПБУ 3/95: Курсовая разница — это разница между рублевой оценкой соответствующего имущества или обязательств, стоимость которых выражена в иностранной валюте, исчисленной по курсу, котируемому ЦБ РФ, на дату расчета или дату составления бухгалтерской отчетности за отчетный период, и рублевой оценкой этих имущества и обязательств, исчисленной по курсу, котируемому Центральным банком Российской Федерации на дату принятия их к бухгалтерскому учету в отчетном периоде или дату составления бухгалтерской отчетности за предыдущий отчетный период. |

Курсовые разницы можно разделять на реализованные и нереализованные.

Реализованная разница — это курсовая разница, возникшая как результат изменения курсов валют в процессе совершения определенной сделки. Например:

- разница между суммой счета и суммой оплаты

- разница между суммой выданного кредита и суммой к погашению

- разница между суммой, выданной подотчет, и суммой авансового отчета

Нереализованная курсовая разница — это курсовая разница, возникающая при переоценке денежных счетов в конце отчетного периода.

|

Согласно МСФО все курсовые разницы могут отражаться в отчете в отчете о прибылях и убытках одной строкой, хотя для целей анализа влияния курсовых разниц на отчетность их можно показывать раздельно.

Некоторые компании для отражения курсовых разниц используют несколько счетов: например, один для курсовых разниц по дебиторской задолженности, один для кредиторской задолженности, еще один для займов и так далее. Такое разделение помогает понять причину изменений финансовой отчетности в связи с изменениями обменных курсов.

|

По своей сути, российское понятие «суммовой разницы» является реализованной курсовой разницей. При этом само понятие суммовой разницы не используется в западной практике, так как использование суммовой разницы искажает дебиторскую и кредиторскую задолженность предприятия. То есть, без переоценки на конец года, счета дебиторской и кредиторской задолженности не смогут отражать реальную сумму задолженности. |

Курсовые разницы у продавца

Договор купли-продажи может предусматривать условие о том, что товар оплачивается в рублях по курсу иностранной валюты на день перечисления денег покупателем.

В такой ситуации необходимо:

а) отразить выручку на дату перехода права собственности на товары к покупателю (по курсу иностранной валюты ЦБ РФ, действующему в этот день); б) пересчитать в рубли дебиторскую задолженность на дату оплаты товара покупателем; в) возникшие при этом курсовые разницы включить в состав прочих доходов (положительные) или расходов (отрицательные).

Пример 1

В марте отчетного года ОАО «Премьер» продало партию товара ООО «Эстель» на сумму 11 800 долл. США (в том числе НДС – 1 800 долл. США). Оплатить товар покупатель должен в рублях по курсу ЦБ РФ на день платежа. Договором предусмотрена 50% предоплата. Право собственности на товар переходит к покупателю в момент отгрузки. Курс доллара США составил:

на дату предоплаты- 56 руб./долл. США;

на дату отгрузки товаров – 56,4 руб./долл. США;

на дату полной оплаты товаров – 56,5 руб./долл. США.

В бухгалтерском учете ОАО «Премьер» сделаны следующие записи:

Содержание бухгалтерской записи

В момент предоплаты

330 400 руб. (11 800 долл. США * 50% * 56 руб./долл. США)

Получена предоплата за товар.

50 400 руб. (1 800 долл. США * 50% * 56 руб./долл. США)

Начислен НДС с аванса.

В момент отгрузки

663 160 руб. (330 400 руб. + 5 900 долл. США *56,4 руб./долл. США)

Отгружен товар покупателю.

101 160 руб. (50 400 руб. + 900 долл. США*56,4 руб./долл. США)

Начислен НДС с отгрузки.

Зачтена сумма предоплаты.

Принят к вычету НДС с аванса.

В момент окончательной оплаты

333 350 руб. (5 900 долл. США * 56,5 руб./долл. США)

Поступила окончательная оплата от покупателя

590 руб. (5 900 долл. США * (56,5 руб. — 56,4 руб.))

Отражена положительная курсовая разница. При этом сумма НДС, ранее начисленная в момент отгрузки товара, не пересчитывается.

Если курс иностранной валюты на дату оплаты товара будет меньше, чем на дату его отгрузки, возникает отрицательная курсовая разница. На эту сумму необходимо уменьшить задолженность покупателя. В учете нужно сделать бухгалтерскую запись:

Дебет 91.2 Кредит 62 — отражена отрицательная курсовая разница по расчетам с покупателями.

Отрицательная курсовая разница налоговую базу по НДС также не изменяет, поэтому после поступления оплаты сумму налога, начисленную к уплате в бюджет, не корректируют.

Курсовые разницы у покупателя

Договором купли-продажи может быть предусмотрено, что оплата приобретаемого товара производится в рублях по курсу иностранной валюты на день перечисления денег продавцу (в у.е.). В такой ситуации необходимо:

а) отразить задолженность перед поставщиком на дату получения ценностей (по курсу иностранной валюты, действующему на этот момент); б) пересчитать в рубли кредиторскую задолженность на дату оплаты товаров; в) возникшие при этом курсовые разницы включить в состав прочих доходов (положительные) или расходов (отрицательные).

Если договором предусмотрена предварительная оплата, то стоимость приобретенных товаров (работ, услуг) принимается к учету по курсу на дату аванса (в части предварительно оплаченной суммы) и по курсу на дату отгрузки (приобретения) – в оставшейся части. Курсовые разницы, возникающие при последующих расчетах с поставщиком за приобретенные товары, которые не были оплачены авансом, не изменяет стоимость принятых к учету товаров. Не влияют курсовые разницы и на сумму «входного» НДС: покупатель принимает НДС к вычету исходя из того курса условной единицы, который действовала на дату оплаты аванса (для части товаров, оплаченных авансом) и того курса условной единицы, который действовал на дату принятия к учету приобретенных ценностей (для части товаров с последующей оплатой).

Пример 2

Используя данные Примера 1, покажем, какие записи должно сделать ООО «Эстель» в бухгалтерском учете:

Содержание бухгалтерской записи

Пример расчета курсовых разниц в бухгалтерском учете

Согласно п. 3 ПБУ курсовая разница в бухгалтерском учете считается как разница между стоимостью активов (задолженностей), учитывающихся в инвалюте, на дату их оплаты (или отчетную дату текущего периода) и стоимостью активов (задолженностей) на дату их отображения в бухучете в текущем периоде (или отчетную дату прошлого периода).

Отчетной датой является конец года (пп. 4, 12, 13ПБУ 4/99).

ВАЖНО! Пп. 4, 6 ст

15 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ определяют отчетную дату как последний календарный день периода, за который составляется отчетность.

До решения Верховного суда РФ от 29.01.2018 № АКПИ17-1010 организации были обязаны составлять промежуточную ежемесячную и ежеквартальную отчетность (п. 48 ПБУ 4/99, п. 29 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, утвержденного приказом Минфина России от 29.07.1998 № 34н (в ред. от 29.03.2017). Однако Верховный суд РФ пришел к заключению, что составление промежуточной бухгалтерской (финансовой) отчетности не является обязанностью каждого экономического субъекта, и признал недействующими п. 48 ПБУ 4/99 и п. 29 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, указав, что промежуточная отчетность представляется только в определенных случаях.

Случаи, когда экономические субъекты обязаны представлять промежуточную отчетность, перечислены в п. 4 ст. 13 закона от 06.12.2011 № 402-ФЗ. К ним относятся случаи, предусмотренные:

Законодательством Российской Федерации.

Например, законодательно установлено, что промежуточную отчетность обязаны представлять страховые организации, общества взаимного страхования, страховые брокеры (п. 2 ст. 4.1, п. 8 ст. 32.8 закона «Об организации страхового дела в Российской Федерации» от 27.11.1992 № 4015-I), эмитенты ценных бумаг (п. 7 ст.30 закона «О рынке ценных бумаг» от 22.04.1996 № 39-ФЗ).

- Нормативными правовыми актами органов государственного регулирования бухгалтерского учета.

- Договорами.

- Учредительными документами.

- Решениями собственника экономического субъекта.

Таким образом, если ваша организация не подпадает ни под один из перечисленных случаев, то у нее нет обязанности составлять промежуточную отчетность, и следовательно, она не обязана формировать курсовые разницы в бухгалтерском учете на конец каждого квартала или месяца.

Активы (задолженности) переоцениваются по курсу ЦБ либо курсу, зафиксированному законами или договоренностью участников сделки (п. 5 ПБУ).

Пример

ООО «Экпорт Импорт» в 2020 году произвело следующие действия (курс валюты условный).

| Дата | Действия | Дт | Кт | Сумма, долл. | Курс ЦБ, руб./долл. | Сумма, руб. |

| 26.05 | Поставщику отправлен аванс за замороженные ягоды | 60 | 52 | 41 200 | 55,9208 | 2 303 936,96 |

| 03.06 | От поставщика получены и оприходованы замороженные ягоды | 41 | 60 | 123 620 | 56,6616 | 6 973 986,03

= 41 200 × 55,9208 + (123 620 – 41 200) × 56,6616 |

| 18.06 | Замороженные ягоды перепроданы покупателю | 62 | 90 | 194 670 | 57,4942 | 11 192 395,91 |

| 29.06 | Поступила оплата от покупателя за замороженные ягоды | 52 | 62 | 194 670 | 57,5598 | 11 205 166,26 |

| 29.06 | Переоценены требования к покупателю на дату их оплаты — списана положительная КР | 62 | 91 | — | 57,5598 | 12 770,35

= 194 670 × (57,5598 – 57,4942) |

| 30.06 | Переоценен долг перед поставщиком на конец месяца — зачислена отрицательная КР*

* Проводка делается при наличии обязанности составлять промежуточную отчетность. |

91 | 60 | — | 57,2649 | 49 723,99

= (123 620 – 41 200) × (57,2649 – 56,6616) |

| 04.07 | Оплачен остаток задолженности поставщику | 60 | 52 | 82 420 | 57,5375 | 5 533 761,22 |

| 04.07 | Переоценен долг перед поставщиком на дату его оплаты — зачислена отрицательная КР*

* Такой расчет производится при условии, что организация на отчетную дату 30.06 обязана была составить промежуточную отчетность и отразить курсовую разницу |

91 | 60 | — | 57,5375 | 22 467, 69*

= (123 620 – 41 200) × (57,5375 – 57,2649) |

| 04.07 | Переоценен долг перед поставщиком на дату его оплаты — зачислена отрицательная КР*

* Такой расчет производится при условии, что организация на отчетную дату 30.06 не обязана была составить промежуточную отчетность и отразить курсовую разницу |

91 | 60 | — | 57,5375 | 72 191,68

= (123 620 – 41 200) × (57,5375 – 56,6616) |

ВАЖНО! Авансы, поступившие (уплаченные) в инвалюте, фиксируются в БУ в рублях по курсу на дату их поступления (уплаты) и в последующем переоценке не подлежат (пп. 9, 10 ПБУ)

Бухгалтерский учет

В бухгалтерском учете порядок расчета и отражения курсовых разниц регулируется нормами ПБУ 3/2006 «Учет активов и обязательств, стоимость которых выражена в иностранной валюте», утвержденное Приказом Минфина России от 27.11.2006 № 154н.

В соответствии с ПБУ 3/2006 под курсовой разницей понимается разница между рублевой оценкой актива или обязательства, стоимость которых выражена в иностранной валюте, на дату исполнения обязательств по оплате или отчетную дату данного отчетного периода и рублевой оценкой этого же актива или обязательства на дату принятия его к бухгалтерскому учету в отчетном периоде или отчетную дату предыдущего отчетного периода.

Таким образом, при расчетах в иностранной валюте или в у.е., курсовые разницы возникают:

на дату совершения операции (оплата, принятие к учету, отгрузка и т. д.);

Кроме того, согласно действующему законодательству курсовые разницы могут возникать также и по мере изменения курса валют, если организация предусмотрит такую возможность в учетной политике.

При этом согласно п. 7 ПБУ 3/2006 пересчет стоимости полученных и выданных авансов и предварительной оплаты в иностранной валюте (условных единицах) на отчетную дату не производится. Если договором предусмотрена предварительная оплата, то стоимость товаров (работ, услуг) приобретенных или отгруженных компанией принимается к учету по курсу на дату аванса (в части предварительно оплаченной суммы) и на дату отгрузки (приобретения) – в оставшейся части.

Курсовые разницы в бухгалтерском учете отражаются в составе прочих расходов или доходов на счете 91 «Прочие доходы и расходы».

Расчет курсовой разницы, пример и каким образом отражаются начисления

Для расчета курсового различия существует несколько устоявшихся методов. Первый из них называется вариантом «от обратного». Для этого необходимо записать сальдо счета в иностранной валюте и умножить его на текущий курс. Это является покрытием валюты. Затем из рублевого покрытия нужно вычесть сальдо по национальным показателям. Полученное число и будет являться нужной величиной. Обязательно нужно учитывать курс.

Если рассматривать второй способ, то он называется «разность курсов». Рассчитывается он по определенной формуле, которая состоит из таких величин, как «курс валют центрального банка», касающийся рубля и других валют, «курс валют центрального банка на предыдущую дату», «сальдо счета в иностранной валюте».

Таким образом, формула в конечном варианте выглядит так:

Курс и его разность = КЦБ.ТД – КЦБ. ПРД. * С.ив.

Курсовые разницы: учет и налогообложение

Ты можешь и не заметить, что у тебя все идет хорошо, но налоговая инспекция напомнит (Пьер Данинос).

В условиях экономической нестабильности компании, желая обезопасить свои средства от риска обесценения рубля, все чаще прибегают к установлению цены на свои услуги (продукцию) в валюте и условных единицах. Такая возможность — установить обязательства по оплате в рублях в сумме, эквивалентной сумме в иностранной валюте или условных денежных единицах, предусмотрена п. 2 ст. 317 ГК РФ. Однако, учитывая норму ст. 12 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» о ведении бухгалтерского учета в рублях, стоимость активов и обязательств, выраженных в иностранной валюте, для отражения в бухгалтерском учете и отчетности подлежит пересчету в рубли. Если платеж осуществляется в иностранной валюте, или же если платеж производится в рублях, в сумме эквивалентной определенной сумме иностранной валюты (далее – «условные единицы» или «у.е.»), то в бухгалтерском учете и в налоговом учете возникают курсовые разницы.

НДС с курсовых разниц

С 1 октября 2011 г. ст. 153 НК РФ дополнена новым п. 4, согласно которому налоговая база в целях исчисления НДС определяется на день отгрузки товаров (выполнения работ, оказания услуг, передачи имущественных прав), и на эту же дату валюта пересчитывается в рубли.

Таким образом, с возникших разниц на дату окончательной оплаты (как положительных, так и отрицательных) НДС не рассчитывается. Вся разница подлежит учету для целей налога на прибыль в составе внереализационных доходов (ст. 250 НК РФ) или внереализационных расходов (ст. 265 НК РФ).

Рассмотрим, как курсовые разницы будут отражаться в бухгалтерском у продавца и у покупателя.

Что такое курсовые разницы?

Введенные с 2015 г. изменения налогового законодательства (Законом № 81-ФЗ от 20.04.14 г.) исключили из терминологии «суммовые разницы», тем самым упростив ведение учета в организациях. Отныне все курсовые и суммовые разницы (в 2017 году новых изменений не было) приравнены друг к другу и отражаются по общим правилам. Подобные нововведения сближают бухгалтерский и налоговый учет, включая операции по переоценкам возникающих обязательств и требований.

Возникновение курсовых разниц происходит при оплате в рублях договорной стоимости, выраженной изначально в валюте. Так как перечисление долга происходит позже заключения контракта, закономерным является изменение курса инвалюты в большую сторону либо меньшую. А значит, у предприятия возникают положительные или курсовые разницы. При этом типовые проводки формируются с учетом на сч. 83 или 91 в зависимости от категории предмета сделки.

Курсовая разница в налоговом учете признается как:

- Положительная с включением во внереализационные доходы – возникает при дооценке в большую сторону требований и товаров, представленных в валюте; обязательств – в меньшую сторону (п. 11 ст. 250 НК).

- Отрицательная с включением во внереализационные расходы – возникает при уценке в меньшую сторону требований и товаров, представленных в валюте; обязательств – в большую сторону (подп. 5 п. 1 ст. 265).

Курсовые разницы при усн в 2018: проводки учет и перерасчет курсовых разниц

Зарплатная ведомость 51 76 Зачислены средства в счет оплаты за реализованные материалы 12.450 руб. Банковская выписка Банковские услуги по счету 91.02 ООО «Сервитут» заключил договор с банком «Центральный» на оказание услуг. По итогам мая 2015 года «Центральный» оказал услуги:

- по установке системы «Банк-Клиент» сроком на 2 года (разовая услуга) — 7480 руб.;

- по обслуживанию «Банк-Клиент» (ежемесячная услуга) — 1400 руб.;

- по расчетно-кассовому обслуживанию (РКО) — 2870 руб.;

- по инкассации наличных средств — 6820 руб., НДС 1040 руб.

В учете ООО «Сервитут» были сделаны такие проводки: Дт Кт Описание Сумма Документ 91.02 60 Услуги РКО отражены в составе расходов 2.870 руб.

https://youtube.com/watch?v=O3A0uuPkpYI

Банковский договор 91.02 60 Услуги инкассации наличности отражены в составе расходов (6820 руб. — 1040 руб.) 5.780 руб.

Пример расчета курсовых разниц в бухгалтерском учете

Согласно п. 3 ПБУ курсовая разница в бухгалтерском учете считается как разница между стоимостью активов (задолженностей), учитывающихся в инвалюте, на дату их оплаты (или отчетную дату текущего периода) и стоимостью активов (задолженностей) на дату их отображения в бухучете в текущем периоде (или отчетную дату прошлого периода).

Отчетной датой является конец года (пп. 4, 12, 13ПБУ 4/99).

ВАЖНО! Пп. 4, 6 ст

15 закона «О бухгалтерском учете» от 06.12.2011 № 402-ФЗ определяют отчетную дату как последний календарный день периода, за который составляется отчетность.

До решения Верховного суда РФ от 29.01.2018 № АКПИ17-1010 организации были обязаны составлять промежуточную ежемесячную и ежеквартальную отчетность (п. 48 ПБУ 4/99, п. 29 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, утвержденного приказом Минфина России от 29.07.1998 № 34н (в ред. от 29.03.2017). Однако Верховный суд РФ пришел к заключению, что составление промежуточной бухгалтерской (финансовой) отчетности не является обязанностью каждого экономического субъекта, и признал недействующими п. 48 ПБУ 4/99 и п. 29 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, указав, что промежуточная отчетность представляется только в определенных случаях.

Случаи, когда экономические субъекты обязаны представлять промежуточную отчетность, перечислены в п. 4 ст. 13 закона от 06.12.2011 № 402-ФЗ. К ним относятся случаи, предусмотренные:

Например, законодательно установлено, что промежуточную отчетность обязаны представлять страховые организации, общества взаимного страхования, страховые брокеры (п. 2 ст. 4.1, п. 8 ст. 32.8 закона «Об организации страхового дела в Российской Федерации» от 27.11.1992 № 4015-I), эмитенты ценных бумаг (п. 7 ст.30 закона «О рынке ценных бумаг» от 22.04.1996 № 39-ФЗ).

Таким образом, если ваша организация не подпадает ни под один из перечисленных случаев, то у нее нет обязанности составлять промежуточную отчетность, и следовательно, она не обязана формировать курсовые разницы в бухгалтерском учете на конец каждого квартала или месяца.

Активы (задолженности) переоцениваются по курсу ЦБ либо курсу, зафиксированному законами или договоренностью участников сделки (п. 5 ПБУ).

Как отражать курсовые разницы в акте сверки расчетов с контрагентом, подробно разъяснили эксперты КонсультантПлюс. Получите пробный демо-доступ к системе К+ и бесплатно переходите в Готовое решение.

ООО «Экпорт Импорт» произвело следующие действия (курс валюты условный).

Понятие курсовых и суммовых разниц

Правила составления проводок по отрицательным и положительным курсовым разницам в бухгалтерском учете в 2018 году

Согласно пп. 13, 14 и 19 ПБУ 3/2006, введенного приказом Минфина России «Об утверждении ПБУ «Учет активов и обязательств в иностранной валюте» (ПБУ 3/2006)» от 27.11.2006 № 154н (далее — ПБУ), при отражении в бухгалтерском учете курсовых разниц проводки составляются с использованием счета 91 или 83.

Курсовая разница (далее — КР) на счете 83 отображается:

В остальных случаях КР зачисляется на счет 91.

По отрицательной курсовой разнице проводка формируется по Дт 91 и Кт 50, 52, 55, 57, 58, 60, 62, 66, 67, 76. По положительной — по Дт 50, 52, 55, 57, 58, 60, 62, 66, 67, 76 и Кт 91 (раздел VIII Плана счетов, утвержденного приказом Минфина России от 31.10.2000 № 94н).

Проводки по счету 91 — прочие доходы и расходы

Счет 91 бухгалтерского учета — это активно-пассивный счет «Прочие доходы и расходы», служит для получения информации о расходах и доходах предприятия по деятельности, которая не является основной. С помощью типовых проводок и практических примеров рассмотрим специфику использования счета 91 и особенности учета прочих доходов и расходов. Оглавление

- 1 Счет 91 в бухгалтерском учете

- 2 Закрытие 91 счета

- 3 Проводки по 91 счету «Прочие доходы и расходы»

- 4 Примеры операций и проводок по 91 счету

- 4.1 Пример 1.

Учет прочего дохода от аренды на счете 91.01

- 4.2 Пример 2. Учет прочего дохода от реализации материалов на счете 91.01

- 4.3 Пример 3. Учет банковских услуг по счету 91.02

- 4.1 Пример 1.

Счет 91 в бухгалтерском учете Полный перечень прочих доходов и расходов можно изучить в приказе Минфина РФ от 31.10.2000 № 94н.

Отражение курсовых разниц по правилам бухгалтерского и налогового учета

В бухгалтерском учете сумма курсовых разниц показывается в составе прочих доходных поступлений или прочих издержек. Для этого предназначен счет 91. Исключение делается для показателя курсовой разницы, возникновение которого обусловлено произведенными расчетами с учредителями и переоценкой ресурсной базы, используемой за пределами РФ. В этом случае в учетных данных составляются корреспонденции не с 91, а с 83 счетом.

При осуществлении записей по курсовым разницам в учете необходимо ориентироваться на ПБУ 3/2006. Исходное значение для выведения значения курсовых колебаний представлено курсом валюты на дату осуществленного платежа. Задолженность перед поставщиками должна подвергаться переоценке на момент ее погашения. Если долг переходит на следующий месяц, то его надо пересчитать в рублевый эквивалент при закрытии месяца по состоянию на его последний день.

В налоговом учете все образовавшиеся курсовые разницы должны быть причислены к внереализационным доходам или издержкам. Пересчет этого показателя с его дальнейшим отражением в учетных данных осуществляется по мере реализации хозяйственных операций или по состоянию на последние сутки отчетного интервала (месяца). Для активов, хранящихся на банковских валютных счетах, пересчет стоимостной оценки должен производиться в каждом случае появления курсовых колебаний, фиксируемых ЦБ РФ.

ОБРАТИТЕ ВНИМАНИЕ! Расчет показателя курсовых разниц в бухгалтерском и налоговом учете производится по общим правилам. В налоговом учете внереализационные доходные поступления в сумме курсовых разниц появляются при дооценке активов (товаров, требований к контрагентам), выраженных в иностранных валютах (п. 11 ст

250 НК РФ). Второй источник формирования доходов – уменьшение обязательств, исчисляемых в инвалюте. Возникновение внереализационных затрат обусловлено уценкой активов и наращиванием доли обязательств (п. 1. ст. 265 НК РФ)

11 ст. 250 НК РФ). Второй источник формирования доходов – уменьшение обязательств, исчисляемых в инвалюте. Возникновение внереализационных затрат обусловлено уценкой активов и наращиванием доли обязательств (п. 1. ст. 265 НК РФ)

В налоговом учете внереализационные доходные поступления в сумме курсовых разниц появляются при дооценке активов (товаров, требований к контрагентам), выраженных в иностранных валютах (п. 11 ст. 250 НК РФ). Второй источник формирования доходов – уменьшение обязательств, исчисляемых в инвалюте. Возникновение внереализационных затрат обусловлено уценкой активов и наращиванием доли обязательств (п. 1. ст. 265 НК РФ).

Курсовые разницы должны показываться в декларационных формах налоговой отчетности. При подсчете налогооблагаемой суммы по НДС с привязкой к дате отгрузки товаров (если расчет за них ведется в иностранной валюте) перевод стоимости в рублевый эквивалент должен осуществляться по курсу ЦБ РФ. Значение курса берется то, которое зафиксировано на момент фактической выгрузки товаров на объекте получателя. На день поступления платежа за поставленную продукцию переоценка законодательством не предусмотрена. В итоге курсовые разницы в целях налогообложения НДС не образуются. Величина курсовых разниц существенна для налога на прибыль.

ВАЖНО! Курсовые разницы не показываются в декларации по НДС, но обязательно отражаются в декларации по прибыли в категории внереализационного типа доходов и издержек

Курсовые разницы при выплате дивидендов

Как учесть курсовую разницу?

Существуют понятие положительных и отрицательных курсовых разниц. Если курс валюты на дату оплаты услуг (первое событие) меньше, чем на дату отражения услуг (второе событие), то в учете отражается положительная курсовая разница, и наоборот. Положительная курсовая разница отражается по Кт 91, отрицательная — по Дт 91.

Как понять положительная или отрицательная курсовая разница?

Курсовая разница — это разница в оценке валютного актива в рублевом соотношении на дату оплаты и отчетную дату. Курсовые разницы (КР) бывают положительными и отрицательными. Положительные означают дооценку активов и уценку обязательств, отрицательные — уценку активов и дооценку обязательств.

Откуда возникают курсовые разницы?

Курсовые разницы образуются, если организация производит пересчет валютных средств, а также задолженностей которые следует погашать. Самая непростая ситуация при расчете курсовых разниц возникает, если задолженность погашается в два этапа: сначала вносится аванс, а затем после отгрузки оплачивается остаток суммы.

Когда возникает положительная курсовая разница?

Согласно Налоговому кодексу положительная курсовая разница возникает при дооценке (уценке) валютных ценностей (обязательств) в валюте зарубежных государств в связи с изменением официального курса ЦБ.

Какой проводкой формируются отрицательные курсовые разницы?

По отрицательной курсовой разнице проводка формируется по Дт 91 и Кт 50, 52, 55, 57, 58, 60, 62, 66, 67, 76. По положительной — по Дт 50, 52, 55, 57, 58, 60, 62, 66, 67, 76 и Кт 91 (раздел VIII Плана счетов, утвержденного приказом Минфина России от 31.10.2000 № 94н).

В чем разница между курсовой и суммовой разницей?

А главное отличие суммовой разницы от курсовой в том, что курсовая разница определяется на дату совершения операции и на отчетную дату, а суммовая разница только на дату совершения операции (оплату).

Что значит отрицательная курсовая разница?

Положительные и отрицательные курсовые разницы

Курсовая разница может быть положительной или отрицательной. . отрицательные курсовые разницы при дебиторской задолженности – это расход (курсовая разница отражается на счете 91.02), для кредиторской задолженности — доход (то есть курсовая разница отражается на счете 91.01).

Когда возникают курсовые разницы?

В бухгалтерском учете курсовые разницы возникают при оценке рублевых активов и обязательств, которые выражены в иностранной валюте (п. 3 ПБУ 3/2006). . Курсовые разницы учитывают в составе прочих доходов или расходов на счете 91 «Прочие доходы и расходы» по мере их возникновения (Инструкция к плану счетов).

Как отражаются курсовые разницы в 1с?

Итак, если перечисленные настройки в программе 1С выполнены корректно, то курсовая разница отражается автоматически: По дате операции, посредством документа, которым регистрируется данная операция. Например, посредством документов «Поступление/списание с расчетного счета», «Реализация/Поступление товаров».

Где в балансе отражаются курсовые разницы?

курсовые разницы в бухгалтерском учете включаются в состав доходов и расходов по финансовой деятельности и отражаются: . — положительные: по дебету счета 98 «Доходы будущих периодов» и кредиту счета 91 «Прочие доходы и расходы» (субсчет 91-1 «Прочие доходы») .

Когда возникает курсовая разница РК?

е. курсовая разница в бухгалтерском учете возникает, например, при разности курсов Национального Банка РК на дату поступления товаров, работ, услуг и на дату оплаты (постоплаты). . Таким образом, курсовые разницы возникают только по монетарным статьям через счета 6250/7430 как доходы/расходы по курсовой разнице.

Что такое курсовая разница РБ?

Под курсовыми разницами понимаются разницы, возникающие при пересчете выраженной в иностранной валюте стоимости денежных средств, финансовых вложений (за исключением финансовых вложений в уставные фонды других организаций), дебиторской задолженности и обязательств (за исключением полученных и выданных авансов, .

Как и когда проводят переоценку валютных статей баланса?

Переоценка денежных средств в иностранных валютах проводится на дату совершения операций в иностранной валюте и на отчетную дату. Учет операций по движению средств бюджета в иностранных валютах одновременно ведется в соответствующей иностранной валюте и в рублевом эквиваленте на дату совершения операций.

Что такое Суммовая разница в РК?

Суммовая разница (положительная или отрицательная) — это разница, возникающая в результате применения двух различных видов курсов на одну и ту же дату — рыночного курса обмена валют, по которому иностранная валюта учитывается в бухгалтерском учете, и курса реальной сделки, то есть курса, по которому эта валюта .

Курсовые разницы в операциях по импорту

Расчеты по импорту — это операции между резидентом и нерезидентом (поставщиком товара):

- Момент перехода права собственности товара регулируется внешнеторговым контрактом.

- Пересчет стоимости (кроме авансов и задатков) выраженной в валюте оплаты производится на дату операции и на конец отчетного периода.

- После принятия товара к учету пересчитывать необходимо только саму задолженность перед поставщиком.

- При внешнеторговых операциях возникают суммы уплаты и учета таможенной пошлины и таможенного сбора.

Пример

ООО «Меркурий» закупает у иностранного контрагента товары, контрактная стоимость которых равна 10 000 долларов США. Право собственности на товар переходит к «Меркурию» в момент подачи таможенной декларации. Таможенная стоимость соответствует указанной в контракте.

Таможенная декларация была подана 13.09.2015г. Товары не облагаются акцизами, но облагаются НДС (18%). Ставка таможенной пошлины — 10%. Задолженность перед поставщиком погашена 20.09.2015г. Сбор за таможенное оформление равен 1 000 руб.

Курс доллара на 13.09.2015г. — 60,00 руб., на 20.09.2015г. — 61,00 руб.

| Дт | Кт | Описание операции | Сумма, руб. | Документ |

| 41 | 60 | Поступление товара(10000*60) | 600 000 | Накладная |

| 41 | 76 | Отражена сумма таможенной пошлины (600000*10%) | 60 000 | |

| 41 | 76 | Сбор за таможенное оформление | 1 000 | |

| 19 | 68 (НДС) | НДС, уплаченный на таможне ((10000+1000)*60*18% | 118 800 | Бух. справка |

| 68 (НДС) | 51 | Отражена уплата НДС на таможне | 118 000 | Плат. поручение |

| 76 | 51 | Перечислен таможенный сбор | 1 000 | Плат. поручение |

| 76 | 51 | Уплачена таможенная пошлина | 60 000 | Плат. поручение |

| 68 (НДС) | 19 | Таможенный НДС принят к вычету | 118 800 | Книга покупок |

| 91.2 | 60 | Отражена курсовая разница (10 000*(61-60)) | 10 000 | Бух. справка |

| 60 | 52 | Погашение задолженности перед контрагентом(10 000*61) | 610 000 | Плат. поручение |

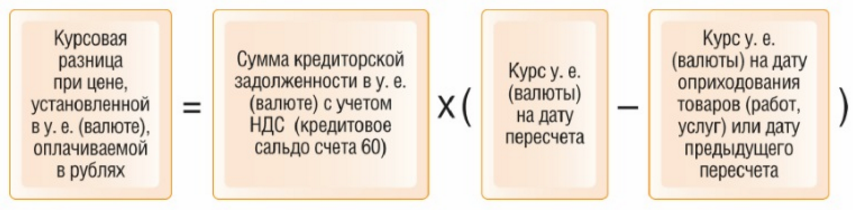

Схема расчета курсовых разниц при операциях с резидентами:

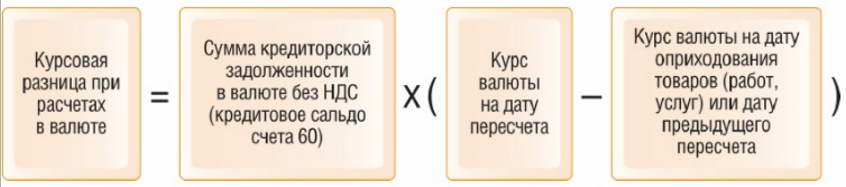

Схема расчета разницы при импорте:

Отражение курсовых разниц рубля в бухгалтерском учете

Известно, что до 2015 года в налоговом учете данный процесс прописывался как «суммовая разница». Это подразумевало, что в договоре денежные средства необходимо отражать или указывать в иностранных купюрах, а считать и выплачивать в рублях по установленному курсу. Однако уже в 2016 году такой вариант проведения сделок начал называться «Курсовым» в бухучете. В учете с таким названием он отражался вплоть до текущего года.

Такие суммовые денежные изменения в соотношении оплаты для налогового учета делятся и отражаются как внереализационные расходы и средства дохода, которые требуют рассчитывать в рублях.

Таким образом, можно сделать основной вывод о том, что суммовые курсовые изменения – это достаточно распространенное явление среди финансовой сферы проведения бухгалтерского учета, касающиеся скачка рубля и других валют. В данном процессе есть несколько вариантов для развития событий. Это положительный и отрицательный тип. Все зависит от текущего курса рубля к иностранной валюте, который установлен центральным банком за раз на этот период.

Чтобы грамотно заполнять налоговые документы, а также, справляться с курсовой разницей со стороны бухгалтерского учета, необходимо изучать все дополнительные инструкции и бумаги, где присутствует отражение всех требований.

Курсовая разница — это достаточно важное понятие, которое учитывается не только в документах по оплате и приходу средств, но и по учету налоговой инспекции, а также по соотношению рубля к другому банковскому курсу. Для этого требуется регулярно проверять все справки, квитанции, чеки, вытяжки из авансов и командировочных трат

Так же стоит учитывать отличия, указанные в документах клиента и второй стороны, включая все виды услуг, которые были ранее оплачены. Необходимо высчитать при помощи калькулятора сумму различия (добавить ее или отнять).