Права и обязанности сторон

Договор между самозанятым сторожем-охранником и работодателем, являющимся владельцем объекта охраны, устанавливает определенные права и обязанности для каждой из сторон. Ниже представлены основные права и обязанности сторон данного договора.

Права самозанятого сторожа-охранника:

- Право на получение справедливой и своевременной оплаты за оказанную работу.

- Право на охрану своей жизни, здоровья и личной безопасности при выполнении своих обязанностей.

- Право на профессиональное развитие и повышение квалификации в сфере охранной деятельности.

- Право на соблюдение конфиденциальности информации, полученной в процессе работы.

- Право на ознакомление с правилами и регламентами работы на объекте охраны.

Обязанности самозанятого сторожа-охранника:

- Обязанность выполнять все возложенные на него обязанности профессионально и ответственно.

- Обязанность соблюдать правила безопасности и охраны труда, предусмотренные законодательством.

- Обязанность незамедлительно информировать работодателя обо всех выявленных нарушениях и инцидентах на объекте охраны.

- Обязанность соблюдать конфиденциальность информации, полученной в процессе работы.

- Обязанность соблюдать правила внутреннего распорядка и регламенты работы на объекте охраны.

Статус самозанятого лица

Самозанятость подразумевает, что человек сам находит дополнительный источник дохода, лично предлагая свои услуги. Наверняка многие из вас заказывали торты домашней выпечки, обращались к репетитору, ремонтировали машину или приглашали домработницу для уборки квартиры.

С точки зрения закона это и есть самозанятые лица, большинство из которых до сих пор находятся вне правового поля. И дело не только в том, что они не декларируют свои доходы и не платят налоги. Проблема ещё и в том, что если услуга оказана некачественно или работа не выполнена, то взыскать ущерб с такого исполнителя трудно. Даже сам факт оплаты его услуг не фиксируется документально, поэтому в такой сделке рискует, прежде всего, заказчик.

Ещё сложнее привлекать незарегистрированных исполнителей организациям или ИП. Если проводить сделку с ними, как с обычными физическими лицами, то на сумму вознаграждения за оказанные услуги или выполненные работы надо заплатить страховые взносы за счёт заказчика.

Чтобы разрешить все эти вопросы, ФНС разработала специальный налоговый режим для самозанятых, который называется НПД (налог на профессиональный доход). Трудно сказать, насколько корректно здесь применяется слово «профессиональный». Может создаться впечатление, что речь идёт о трудовых отношениях, а не о мелком бизнесе, которым человек занимается в свободное от работы время.

Однако это не означает, что запрещено совмещать работу по трудовому договору и регистрацию в качестве плательщика налога на профессиональный доход. Просто нельзя работать по трудовой книжке и быть самозанятым у одного и того же работодателя.

Как стать самозанятым регистрация через приложение

В нашем государстве каждый, кто получает доход, обязан платить «мзду» в казну государства. Следовательно, он является налогоплательщиком. А налоговая система нашей страны дорожит буквально каждым плательщиком налогов, и потому обязует их «посчитаться», т. е. зарегистрировать.

Как говорится: «Хочешь быть самозанятым – будь им!». Читайте наш блог и вы будете в курсе всех значимых событий.

Обратите внимание! В эпоху коронавируса все ищут дополнительные возможности заработка. Удивительно, что альтернативными способами зарабатывать можно гораздо больше, вплоть до миллионов рублей в месяц

Один из наших лучших авторов написал отличную статью о том, как зарабатывают в игровой индустрии тысячи людей в интернете. Читайте статью с отзывами о заработке на играх в лучших заведениях.

Правовая база

Что делать, если самозанятый получил травму при выполнении подрядных работ

Несчастный случай, произошедший во время выполнения работ по договорам гражданско-правового характера, в отношении самозанятого не является страховым случаем.

Плательщик налога на профессиональный доход, которым является самозанятый, не является плательщиком налога на доходы физических лиц (НДФЛ) и обязательных взносов на обязательное социальное страхование, в том числе на страхование от несчастных случаев и профессиональных заболеваний. Это влечет за собой экономию на налоговых отчислениях как плюс, и полную беззащитность при нештатных ситуациях. Самозанятый не является работником, поэтому больничный лист ему не оформляется.

Самозанятые граждане не подлежал регистрации в Фонде в качестве страхователей, добровольно вступивших в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством и уплачивающих за себя страховые взносы.

При этом в соответствии с частью 3 статьи 2 Закона № 255-ФЗ физические лица, зарегистрированные в качестве индивидуальных предпринимателей, вправе добровольно вступить в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством, вне зависимости от применения ими специального налогового режима «Налог на профессиональный доход» (Письмо ФСС РФ от 28.02.2020 № 02-09-11/06-04-4346 «на случай временной нетрудоспособности и в связи с материнством»).

Если с самозанятым произойдет несчастный случай на территории заказчика, необходимо выполнить следующие действия:

- Устранить действие травмирующего фактора, обеспечив собственную безопасность и безопасность других лиц, находящихся на территории, где произошел несчастный случай.

- Вызвать скорую помощь. Оценить состояние пострадавшего, и до приезда скорой оказать первую помощь. Передать пострадавшего бригаде скорой помощи. При отсутствии технической возможности (отдаленная местность, тайга, судно в плавании), обеспечить транспортировку пострадавшего к месту оказания первичной медико-санитарной помощи (травмпункт, любое учреждение здравоохранения.

На этом мероприятия заказчика при несчастном случае с пострадавшим самозанятым завершаются. Если по уведомлению от больницы на территорию заказчика явится представитель правоохранительных органов или трудовой инспекции, необходимо дать все нужные пояснения, предъявить копию договора гражданско-правового характера, дать возможность провести осмотр места происшествия и опрос очевидцев произошедшего несчастного случая.

В том случае, если самозанятый или члены его семьи подадут заявление в трудовую инспекцию или другой государственный орган (прокуратура, ФСС) о произошедшем несчастном случае и признании его производственным, юристы заказчика должны настаивать на отсутствии каких-бы то ни было трудовых отношений с самозанятым. Именно на истца-самозанятого возложена обязанность представить достаточные доказательства того, что он был допущен к работе заказчиком надлежащим лицом, подчинялся правилам внутреннего трудового распорядка работодателя, получал заработную плату за выполняемую работу.

Существенными признаками трудовых правоотношений являются:

- работа выполняется исполнителем в соответствии с указаниями и под контролем другой стороны;

- происходит интеграция работника в организационную структуру предприятия; происходит выполнение работы в интересах другого лица лично пострадавшим в соответствии с определенным графиком или на рабочем месте, которое указывается или согласовывается стороной, заказавшей ее;

- периодическая выплата вознаграждения пострадавшему; работа предполагает предоставление инструментов, материалов и механизмов стороной, заказавшей работу).

Это следует из Определения судебной коллегии по гражданским делам Верховного Суда РФ от 8 ноября 2021 г. № 18-КГ21-100-К4 «Дело о признании отношений трудовыми».

Единственным вариантом «подстелить соломку» на случай травмы при безупречном заключении договора подряда является страхование самозанятым самого себя.

На страховом рынке есть различные программы страхования самозанятых, предусмотренные для защиты имущественных интересов, жизни, здоровья и трудоспособности застрахованного самозанятого лица.

Сроки и условия выполнения работ

Данная статья определяет сроки и условия выполнения работ по договору с самозанятым сторожем-охранником.

1. Дата начала работ

Датой начала работ будет считаться дата, указанная в договоре. Стороны договора должны установить конкретную дату, с которой сторож-охранник начнет свою деятельность.

3. Особые условия выполнения работ

В случае возникновения необходимости выполнения работ в условиях, отличающихся от обычных, сторож-охранник и заявитель могут заключить дополнительное соглашение. В данном соглашении должны быть четко оговорены измененные условия выполнения работ и установлены соответствующие дополнительные требования.

4. Прерывание выполнения работ

В случае необходимости прервать выполнение работ по объективным обстоятельствам (например, авария или пребывание сторожа-охранника в больнице), сторож-охранник должен немедленно уведомить заявителя о причинах и сроках прерывания. После восстановления работоспособности или устранения других причин, работа будет возобновлена в соответствии с оригинальными сроками, если иное не предусмотрено дополнительным соглашением.

5. Контроль и приемка выполненных работ

По окончании выполнения работ сторож-охранник должен уведомить заявителя об этом. Заявитель имеет право проверить качество выполненных работ и должен осуществить приемку в течение разумного срока после уведомления. В случае обнаружения недостатков, они должны быть незамедлительно устранены сторожем-охранником.

6. Ответственность сторон

Сторож-охранник несет ответственность за ненадлежащее выполнение работ или невыполнение работ в срок, если такая задержка не вызвана объективными причинами. Заявитель также несет ответственность за своевременную предоставление необходимых условий и материалов, необходимых для выполнения работ.

Вопросы и ответы

Можно ли работать охранником по договору подряда с охранной фирмой?

Ответ:

Нет, по договору подряда (как самозанятый) работать охранником нельзя. Возможно только трудоустройство в штат охранной организации.

Нужно ли самозанятому охраннику получать лицензию?

Ответ:

Да, чтобы заниматься частной охранной деятельностью, нужно получить специальную лицензию. Без неё работать охранником на коммерческой основе запрещено.

Ответ:

За незаконную частную охранную деятельность без лицензии предусмотрен штраф до 2500 рублей или арест до 15 суток. А если это систематически — уголовная ответственность до 5 лет лишения свободы.

Определение самозанятого лица: нормативно-правовой аспект

Указанная терминология стала активно применяться после издания закона № 199-ФЗ от 26.07.2017, нормами которого были внесены определенные корректировки в статью 2 и статью 23 Гражданского кодекса РФ (ГК). Так, положениями абзаца 2 пункта 1 статьи 23 ГК теперь допускается, что физическое лицо может заниматься предпринимательской деятельностью, не регистрируясь при этом как частный предприниматель (ИП).

Однако этой же нормой оговаривается, что условия осуществления такой деятельности могут устанавливаться отдельными законами. Иначе говоря, должен быть конкретный закон, регламентирующий осуществление определенного вида предпринимательской деятельности без обязательной регистрации ИП.

Официальный перечень профессий для самозанятых

Упомянутая выше норма стала основанием для принятия закона № 546-ФЗ от 27.12.2018, положениями которого были внесены определенные изменения в Налоговый кодекс РФ (НК). Так, статьей 2 закона 546-ФЗ оговорено, что граждане, которые ведут деятельность, обозначенную в пункте 70 статьи 217 НК, могут законно делать это, не регистрируясь как ИП.

Речь идет о конкретных услугах, оказываемых самозанятым субъектом без уплаты подоходного налога. Это могут быть:

- уборка жилья;

- репетиторство;

- домоводство;

- присмотр за детьми;

- уход за больными и немощными людьми.

Законом конкретного региона РФ могут дополнительно устанавливаться иные услуги. Однако есть два дополнительных условия:

- Первое – самозанятому нужно соблюдать требования, установленные пунктом 70 статьи 217 НК (оказание этих услуг физлицам для их личных нужд, отсутствие у самозанятого лица наемных сотрудников, отправка уведомления органам ФНС).

- Второе – положения статьи 2 закона 546-ФЗ действуют с 01.01.2017 по 31.12.2019 включительно (пункты 2-3 статьи 3 закона № 546-ФЗ). Иными словами, до завершения текущего 2019 года указанные услуги пока ещё могут оказываться самозанятыми лицами без госрегистрации ИП.

Резюме

Таким образом, в законодательном поле РФ сегодня отсутствует официальное определение самозанятости. Кроме того, не установлен перечень видов деятельности, родов занятий и профессий, предусмотренных для самозанятых.

Закон № 422-ФЗ от 27.11.2018 также не конкретизирует данное понятие, но оговаривает правила (ограничения) для применения самозанятыми лицами спецрежима НПД – налога на профессиональный доход. При этом четко определяется, что НПД могут платить только те граждане, которые не пользуются наемным трудом и сами не работают по найму. Дополнительное условие – соответствие иным требованиям закона № 422-ФЗ.

К самозанятым могут относиться физические лица, которые занимаются услугами, обозначенные пунктом 70 статьи 217 НК, если они соблюдают требования, оговоренные этой нормой. Такие граждане не уплачивают ни НПД, ни НДФЛ. Помимо этого, они вправе не регистрироваться как ИП. Однако эти послабления действуют для них до завершения 2019 года.

Разрешенные виды деятельности самозанятых

Итак, чем могут заниматься самозанятые? Обратимся к пункту 70 статьи 217 НК (Налогового Кодекса).

К самозанятости относятся лица, осуществляющие следующую деятельность или имеющие следующие профессии:

-

Уход (присмотр) за малолетними детьми, тяжелобольными, престарелыми (старше 80 лет), а также лицами, которым требуется посторонняя помощь,

-

Репетиторство, домашнее обучение,

-

Уборка жилья, стирка, глажка, сушка, приготовление пищи, уход за огородом, садом, домашним подворьем,

-

Услуги персонального тренера, охранника,

-

Организация (управление, обслуживание и ремонт дома) хозяйственно-бытовой сферы,

-

Ремонтно-строительная работа (электромонтажные, сантехнические, кровельные, отделочные и подобные) в жилых и другим некрупных объектах недвижимости,

-

Работа фотографов, творчество художников, веб-дизайнеров,

-

Изготовление и ремонт обуви, и прочих кожаных изделий,

-

Пошив и ремонт одежды,

-

Установка компьютерных программ,

-

Установка и техническое обслуживание компьютерной техники, заправка ксероксов, принтеров,

-

Настройка музыкальных инструментов,

-

Диагностика и ремонт электронно-бытовых приборов, домашних (садовых) предметов,

-

Работы по двору (озеленение, вспашка участка, распил дров),

-

Работа с животными (кормление, выпас, дрессировка),

-

Ручная работа по изготовлению гончарных предметов, бижутерии, изделий из дерева и металла,

-

Выточка ключей,

-

Переработка продуктов животноводства и охоты (шерсти, шкур, рогов и копыт),

-

Перевод текста с иностранных языков,

-

Медицинские услуги (массаж, профилактическая терапия), не относящиеся к высококвалифицированным,

-

Работа стилистов, парикмахеров, косметологов (маникюр, педикюр, уход за кожей),

-

Сдача в аренду собственной недвижимости (квартир, комнат, гаражей, дач),

-

Подготовка дипломов, рефератов, курсовых работ, статей и материалов для интернет-ресурсов,

-

Организация праздников и обрядных мероприятий.

Чем отличается самозанятое лицо от частного предпринимателя

Чтобы конкретизировать определение самозанятого субъекта для условий РФ, нужно уточнить, в чем состоит отличие ИП от самозанятых граждан. При этом следует учитывать нормы закона № 422-ФЗ от 27.11.2018, устанавливающего принципы взимания с граждан налога на профессиональный доход (НПД).

Конечно, у частных предпринимателей (ИП) и самозанятых субъектов есть много общих особенностей, что делает эти категории налогоплательщиков схожими друг с другом. Однако по ряду аспектов они всё же ощутимо отличаются друг от друга:

- ИП могут законно использовать наемный труд, а самозанятые лица лишены такой возможности.

- Предприниматели, которые действуют по общей системе или на некоторых спецрежимах налогообложения, должны периодически сдавать определенную отчетность в ФНС. Самозанятые законно освобождаются от этой обязанности.

- ИП вправе выбрать общую систему налогообложения или один из спецрежимов уплаты налогов (ПСН, ЕНВД, УСН). Для самозанятого законом предусмотрен отдельный режим налогообложения – НПД.

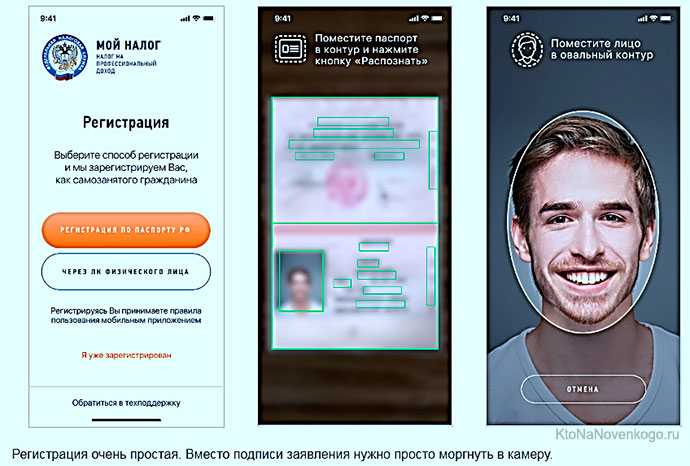

- Для ИП предусмотрена процедура госрегистрации через подразделение ФНС с подачей определенного набора бумаг и уплатой госпошлины. Самозанятые граждане оформляются путем отправки уведомления налоговому ведомству (для видов деятельности, оговоренных пунктом 70 статьи 217 НК). Самозанятый, субъект, который желает платить НПД, становится на учет онлайн через «Мой налог» (мобильное приложение). Иными словами, для самозанятых установлены упрощенные процедуры постановки на официальный учет и аннулирования регистрации.

- ИП используют в своей деятельности кассовую технику (для наличных расчетов) и банковские счета (для безналичных расчетов). Самозанятые лица, которые работают по НПД, выполняют все операции онлайн – через «Мой налог».

- Как правило, ИП могут действовать на всей территории РФ, выполняя различные виды деятельности с учетом требований НК. По НПД самозанятые могут действовать только в одном из четырех регионов РФ (на выбор), при этом для них применяются ограничения по видам деятельности.

- ИП уплачивают страховые взносы (ПФР, ФОМС). Самозанятые лица официально освобождены от уплаты этих страховых взносов с полученных доходов.

Разное

Важно отметить, что правила и требования к договорам с самозанятыми сторожами-охранниками могут различаться в зависимости от региона и отрасли, в которой они работают. Поэтому перед подписанием договора рекомендуется ознакомиться с местным законодательством и проконсультироваться с юристом или специалистом в данной области

Учтите, что договор с самозанятым сторожем-охранником должен быть составлен согласно действующему законодательству и содержать все необходимые условия и положения для защиты интересов обеих сторон. В случае споров или возникновения претензий между заказчиком и самозанятым сторожем-охранником, договор будет служить основанием для разрешения конфликта или обращения в суд.

Все материалы этой статьи представлены исключительно в информационных целях и не являются юридической консультацией. Для получения правовой помощи и консультации обращайтесь к квалифицированным юристам или специалистам в данной области.

Письмо Департамента налоговой политики Минфина России от 25 января 2022 г. N 03-11-11/4283 О праве на применение НПД частным охранником

6 апреля 2022

Вопрос:

О праве на применение НПД частным охранником.

Ответ:

Департамент налоговой политики рассмотрел обращение (письмо от 08.12.2021) по вопросам применения Федерального закона от 27.11.2018 N 422-ФЗ «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» (далее соответственно — Федеральный закон N 422-ФЗ, НПД) и Федерального закона от 11.03.1992 N 2487-1 «О частной детективной и охранной деятельности в Российской Федерации» (далее — Федеральный закон N 2487-1) и сообщает.

На основании части 1 статьи 2 Федерального закона N 422-ФЗ применять специальный налоговый режим НПД вправе физические лица, в том числе индивидуальные предприниматели, местом ведения деятельности которых является территория любого из субъектов Российской Федерации, включенных в эксперимент и указанных в части 1 статьи 1 Федерального закона N 422-ФЗ.

В соответствии с частью 7 статьи 2 Федерального закона N 422-ФЗ профессиональным доходом признается доход физических лиц от деятельности, при ведении которой они не имеют работодателя и не привлекают наемных работников по трудовым договорам.

Ограничения, связанные с применением специального налогового режима, установлены частью 2 статьи 4 и частью 2 статьи 6 Федерального закона N 422-ФЗ.

Согласно части 1 статьи 6 Федерального закона N 422-ФЗ объектом налогообложения НПД признаются доходы от реализации товаров (работ, услуг, имущественных прав).

При этом не признаются объектом налогообложения НПД, в частности, доходы, получаемые в рамках трудовых отношений, а также доходы от оказания (выполнения) физическими лицами услуг (работ) по гражданско-правовым договорам при условии, что заказчиками услуг (работ) выступают работодатели указанных физических лиц или лица, бывшие их работодателями менее двух лет назад (часть 2 статьи 6 Федерального закона N 422-ФЗ).

В соответствии с частью 2 статьи 1.1 Федерального закона N 2487-1 частный охранник — гражданин Российской Федерации, достигший восемнадцати лет, прошедший профессиональное обучение для работы в качестве частного охранника, сдавший квалификационный экзамен, получивший в установленном данным федеральным законом порядке удостоверение частного охранника и работающий по трудовому договору с охранной организацией.

Учитывая изложенное, физическое лицо, являющееся частным охранником, не вправе применять специальный налоговый режим НПД.

Настоящее письмо Департамента не содержит правовых норм, не конкретизирует нормативные предписания и не является нормативным правовым актом. Письменные разъяснения Минфина России по вопросам применения законодательства Российской Федерации о налогах и сборах имеют информационно-разъяснительный характер и не препятствуют налогоплательщикам руководствоваться нормами законодательства Российской Федерации о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

| Заместительдиректора Департамента | В.А. Прокаев |

Доходы, не входящие в доходы самозанятых

Стороны договора

Работодатель

Работодатель – лицо, которое нанимает сторожа-охранника и предоставляет ему работу. Основные обязанности работодателя:

- Передача сторожу информации о необходимых мерах безопасности и требованиях к охране имущества;

- Обеспечение сторожа необходимыми средствами и снаряжением для выполнения его обязанностей;

- Оплата труда сторожа в согласованные сроки;

- Обеспечение условий, необходимых для исполнения обязанностей сторожа.

Студент-сторож

Студент-сторож – лицо, осуществляющее охрану имущества и территории работодателя в соответствии с требованиями и инструкциями. Основные обязанности студента-сторожа:

- Постоянное присутствие на объекте и контроль его безопасности;

- Осуществление входного и выходного контроля;

- Соблюдение правил пожарной безопасности и оказание помощи в случае ЧП;

- Своевременное информирование работодателя о возможных угрозах безопасности или нарушениях;

- Поддержание порядка на территории и в помещениях;

- Соблюдение конфиденциальности полученной информации.

Кто может стать самозанятым

Важно: самозанятыми могут считаться следующие физ. лица или ИП (при этом закрывать ИП не обязательно):

- не использующие труд нанятых работников. Что это значит, поясню на примере: допустим, самозанятая гр. Иванова предоставляла услуги парикмахера на дому.Постепенно она «обросла» клиентурой, и перестала справляться с объемом заказов. Чтобы всех обслужить, наняла она себе помощницу за определенный процент от прибыли. Все, с этого момента Иванова перестала быть самозанятой. СЗ лицо не вправе нанимать работников. Теперь, чтобы не нарушать законодательство, Иванова обязана зарегистрироваться как ИП или юр.лицо;

- не работающие по найму на ИП или юр.лицо;

- имеющие годовой доход от своей деятельности не выше 2,4 млн.рублей.

Кто не может стать самозанятым даже при соблюдении вышеперечисленных требований:

- адвокаты;

- нотариусы;

- арбитражные управляющие;

- лица, занимающиеся оценочной деятельностью;

- государственные или муниципальные служащие (кроме регистрации самозанятости по причине сдачи жилья в аренду);

- лица или ИП, занимающиеся торговлей подакцизными товарами, перепродажей товаров;

- те, кто занимается добычей полезных ископаемых.

Если эксперимент окажется удачным, то с 2020 года к нему смогут присоединиться и другие регионы РФ (по желанию). В течение всего периода налогового эксперимента (до 31.12.2028 года) ставка налога меняться не будет.

Несмотря на то что самозанятый «сам занимается», и в названии ощущается какая-то иллюзия свободы, он все равно обязан встать на учет в налоговом органе – в инспекции Федеральной налоговой службы (ИФНС) по месту жительства. О том, как это сделать, я расскажу в конце статьи.

Чем рискует компания, если привлекает к подрядным работам самозанятых

Представители застройщика часто жалуются, что подрядчики принимают на субподряд самозанятых. Те выполняют работы в одиночку, зачастую без применения СИЗ, без удостоверений. Компания в этом случае серьезно рискует.

В части 3 статьи 52 Градостроительного кодекса Российской Федерации указано, что лицом, осуществляющим строительство, реконструкцию, капитальный ремонт объекта капитального строительства (далее — лицо, осуществляющее строительство), может являться застройщик либо индивидуальный предприниматель или юридическое лицо, заключившие договор строительного подряда.

Лицо, осуществляющее строительство, обеспечивает соблюдение требований проектной документации, технических регламентов, охраны труда в процессе указанных работ и несет ответственность за качество выполненных работ и их соответствие требованиям проектной документации и (или) информационной модели (если она требуется).

Согласно части 2 статьи 52 Градостроительного кодекса Российской Федерации, работы по договорам строительного подряда, должны выполняться только индивидуальными предпринимателями или юридическими лицами, которые являются членами саморегулируемых организаций в области строительства, реконструкции, капитального ремонта объектов капитального строительства.

Приказ Минрегиона РФ от 30.12.2009 N 624 утвердил Перечень видов работ по инженерным изысканиям, по подготовке проектной документации, по строительству, реконструкции, капитальному ремонту объектов капитального строительства, которые оказывают влияние на безопасность объектов капитального строительства. Эти работы могут быть выполнены участниками СРО. Есть и исключения, когда не нужно быть членами СРО (договора менее 10 млн. руб.), но и в этом случае речь идет только об индивидуальных предпринимателях и юридических лицах. Следовательно, самозанятые не могут быть исполнителями в договорах строительного подряда, перечисленные в приказе № 624 от 30 декабря 2009 г. По остальным работам ограничений к привлечению самозанятых нет.

Еще одним ограничением для заключения договоров гражданско-правового характера является не единоличный характер работы. Если правилами по охране труда предусмотрено выполнение работ в составе бригады, с выдачей наряда-допуска, с двусторонним подписанием акта приемки внеплощадочных и внутриплощадочных работ, актов-допусков, привлекать к таким работам самозанятого категорически запрещается.

Перечень работ с повышенной опасностью определен в правилах по охране труда:

- пункт 22 Правил по охране труда в строительстве, утвержденных приказом Минтруда от 11.12.2020 № 883н;

- пункт 29 Правил по охране труда при выполнении электросварочных и газосварочных работ, утвержденных приказом Минтруда от 11.12.2020 № 884н;

- пункт 42 Правил по охране труда при производстве цемента, утвержденных приказом Минтруда от 16.11.2020 № 781н;

- пункт 24 Правил по охране труда при производстве отдельных видов пищевой продукции, утвержденных приказом Минтруда от 07.12.2020 № 866н;

- пункт 12 Правил по охране труда в жилищно-коммунальном хозяйстве, утвержденных приказом Минтруда от 29.10.2020 № 758н;

- пункт 32 Правил по охране труда при размещении, монтаже, техническом обслуживании и ремонте технологического оборудования, утвержденных приказом Минтруда от 27.11.2020 № 833н.

- пункт 17 Правил по охране труда при хранении, транспортировании и реализации нефтепродуктов, утвержденных приказом Минтруда от 16.12.2020 № 915н;

- пункт 22 Правил по охране труда в сельском хозяйстве, утвержденных приказом Минтруда от 27.10.2020 № 746н и т.д.

Выводы

- Регистрация в качестве плательщика НПД позволяет легализовать свои дополнительные доходы. И если уже работаешь по трудовому договору, это не помешает стать самозанятым. Однако надо помнить, что нельзя в этом качестве оказывать услуги нынешнему или бывшему работодателю.

- Зарегистрированный самозанятый вправе заключить трудовой договор и работать официально, в этом случае он обеспечивает себе страховую пенсию. Надо ли сообщать о своём статусе плательщика НПД? Это зависит от условий трудового договора, но скрыть такую информацию от работодателя не получится.

- Самозанятый и наёмный работник – это разные налоговые статусы одного и того же человека. По доходам, полученным от оказания услуг в качестве плательщика НПД, надо отчитываться самостоятельно. Необходимо оформить личный кабинет на сайте ФНС или в приложении «Мой налог» и направлять заказчику чеки после получения от него оплаты.

- Годовой лимит в 2,4 млн рублей установлен только по доходам, которые облагаются НПД, зарплата, полученная в качестве наёмного работника, здесь не учитывается.