Примеры расчета

тааак, считаем внимательно

тааак, считаем внимательно

Рассчитаем страховые взносы по тарифам 2023 для малых предприятий на примерах.

Пример 1

У предпринимателя со статусом МСП работает сотрудник, который получает 45 000 рублей. Взносы за этого сотрудника по единому тарифу (за один месяц) будут рассчитываться так:

Считаем сумму в пределах МРОТ: 16 242 руб. (размер МРОТ) * 30% = 4 872,6 руб.

Считаем сумму, превышающую МРОТ: (45 000 — 16 242) * 15% = 4 313, 7 руб.

Итого к уплате страховых взносов за месяц: 4 872,6 + 4 313,7 = 9 186, 3 руб.

Пример 2

Предположим, что выплаты по страховым взносам за сотрудника с начала года достигла величины предельной базы, тогда расчеты будут следующими:

Считаем сумму в пределах МРОТ: 16 242 руб * 15,1% = 2 452, 54 руб.

Считаем сумму с части зарплаты, где МРОТ был превышен: (45 000 — 16 242) * 15% = 4 313, 7 руб.

К уплате страховых взносов – 6 766, 24

Пример расчёта для заполнения РСВ

Чтобы проще было понять, как заполнять РСВ, разберём это на примере субъекта малого предпринимательства ООО «Весна». Данные для расчёта взносов представлены в таблице.

Таблица 1. Исходные данные

| Параметр | Значение |

|---|---|

|

Название |

ООО «Весна» |

|

Единственный работник |

Борисов Иван Сергеевич, директор |

|

Зарплата работника |

100 000 рублей / месяц |

|

Были ли другие выплаты |

Нет |

|

Было ли превышение предельной величины базы для начисления взносов (2 225 000 рублей) |

Нет |

|

МРОТ на начало 2024 года |

19 242 рубля |

|

Ставка взносов по единому тарифу в пределах МРОТ |

30% |

|

Ставка взносов по единому тарифу свыше МРОТ |

15% |

Сначала нужно рассчитать взносы работника. Поскольку компания является субъектом МСП, то ежемесячно применяет два разных тарифа:

- 30% – с суммы 19 242 рубля;

- 15% – с суммы 80 758 (100 000 — 19 242).

Рассчитаем страховые отчисления за один месяц отчётного периода:

19 242 * 30% + 80 758 * 15% = 5 772,6 + 12 113,7 = 17 886,3 рубля.

Поскольку в нашем примере сумма выплат постоянная, то все прочие месяцы взносы меняться не будут. Поэтому для упрощения примера сразу приведём результаты расчётов (в рублях).

Таблица 2. Расчёт взносов для примера

| Доход до МРОТ | Взносы по ставке 30% (до МРОТ) | Доход сверх МРОТ | Взносы по ставке 15% (сверх МРОТ) | Всего доход | Всего взносов | |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | 6 | |

| Январь | 19242 | 5772,6 | 80758 | 12113,7 | 100000 | 17886,3 |

| Февраль | 19242 | 5772,6 | 80758 | 12113,7 | 100000 | 17886,3 |

| Март | 19242 | 5772,6 | 80758 | 12113,7 | 100000 | 17886,3 |

| Итого за 3 последних месяца | 57726 | 17317,8 | 242274 | 36341,1 | 300000 | 53658,9 |

| Итого с начала года | 57726 | 17317,8 | 242274 | 36341,1 | 300000 | 53658,9 |

Обратите внимание: при заполнении РСВ за 1 квартал две последние строки будут совпадать, но в остальных периодах они будут отличаться

Льготные ставки страховых взносов для IT-компаний

С 1 января 2021 года для организаций из сферы информационных технологий снизили страховые взносы. Вместо 14 % совокупный тариф составил 7,6 %, из них:

- 6 % — на пенсионное страхование;

- 1,5 % — на соцстрахование в связи с нетрудоспособностью и материнством;

- 0,1 % — на медицинское страхование.

Право на пониженные тарифы получили организации, которые занимаются проектированием и разработкой изделий электронной компонентной базы и электронной (радиоэлектронной) продукции (пп. 18 п. 1 ст. 427 НК РФ).

IT-компании могут получить льготу по страховым взносам при соблюдении условий:

- госаккредитация в Минкомсвязи (включение в спецреестр);

- доля доходов от IT-деятельности — не менее 90 % от общего дохода;

- среднесписочная численность — не менее 7 человек.

В письме № 03-07-07/111669 от 18.12.2020 Минфин разъяснил как определить долю доходов и привёл примеры применения налоговых льгот.

Если IT-компания соответствует нужным критериям, можно применять новые тарифы, не сообщая об этом в налоговую.

Коды тарифов с величинами страховых взносов

| Код | Категория плательщика | Величина страховых взносов |

|---|---|---|

| 01 | Плательщики, применяющие основной тариф страховых взносов (ОСНО) |

|

| 06 | Плательщики, осуществляющие деятельность в области информационных технологий (IT) |

|

| 07 | Плательщики, производящие выплаты и иные вознаграждения членам экипажей судов | |

| 10 | Плательщики — некоммерческие организации, применяющие УСН и осуществляющие деятельность в области социального обслуживания населения, научных исследований и разработок, образования, здравоохранения, культуры и искусства, массового спорта | |

| 11 | Плательщики — благотворительные организации, применяющие УСН | |

| 13 | Плательщики, получившие статус участников проекта «Сколково» | |

| 14 | Плательщики, получившие статус участника свободной экономической зоны (Крым и Севастополь) |

|

| 15 | Плательщики, получившие статус резидента территории опережающего социально-экономического развития | |

| 16 | Плательщики, получившие статус резидента свободного порта Владивосток | |

| 17 | Плательщики — организации, включенные в единый реестр резидентов Особой экономической зоны в Калининградской области | |

| 18 | Плательщики — российские организации, осуществляющие производство и реализацию произведенной ими анимационной аудиовизуальной продукции |

|

| 19 | Плательщики, получившие статус участника специального административного района в соответствии с Федеральным законом от 3 августа 2018 года № 291-ФЗ «О специальных административных районах на территориях Калининградской области и Приморского края», производящие выплаты и иные вознаграждения членам экипажей судов, зарегистрированных в Российском открытом реестре судов, за исполнение трудовых обязанностей члена экипажа судна | |

| 20 | Плательщики — субъекты малого и средного предпринимательства, социально-ориентированные НКО | |

| 21 | Плательщики — субъекты малого и средного предпринимательства, занятые в пострадавших от короновируса отраслях |

С 1 января 2020 года не применяются коды 02, 03, 04, 05, 08, 09, 12. Вместо них теперь нужно указать код 01.

Изменения в условиях возврата переплаты по пенсионным взносам

В Налоговый кодекс внесли поправки, благодаря которым стало проще возвращать излишне уплаченные пенсионные взносы. В п. 6.1 ст. 78 НК РФ уточнили условия, при которых нельзя вернуть переплату:

- Переплату уже учли в индивидуальной части тарифа страхового взноса и разнесли на лицевой счёт застрахованного физлица.

- Человеку, за которого переплатили взносы, на момент подачи заявления о возврате назначили пенсию.

Ранее в этом же пункте был полный запрет на возврат переплаты, разнесённой Пенсионным фондом по индивидуальным лицевым счетам застрахованных. Изменения внесли в связи с постановлением Конституционного суда № 32-П от 31.10.2019. В нём КС РФ признал такой запрет чрезмерным ограничением прав страхователей и разрешил возвращать разнесённую переплату:

- в индивидуальной части тарифа — если ещё не назначена пенсия;

- в солидарной части тарифа — независимо от назначения пенсии.

Особенности в связи с пандемией 2020 года

В связи с ситуацией, сложившейся в Российской Федерации на фоне объявленной пандемии коронавируса, в том числе и сфере, относящейся к налогообложению, Федеральная налоговая служба РФ ввела два новых кода — 20 и 21.

Целью введения новых кодов были названы принимаемые государством меры по защите малого и среднего бизнеса, по которому пандемия коронавируса нанесла серьезный удар.

Так, начиная с 1 апреля 2020 года субъектам малого и среднего бизнеса, а также социально-ориентированным организациям типа non-profit (НКО) была предоставлена возможность использовать пониженные ставки страховых взносов из расчета 15% к заработной плате, размер которой превышает установленный законом МРОТ.

Кроме того, некоторые субъекты малого и среднего бизнеса, а также некоторые религиозные организации получили право на применение нулевых ставок по страховым взносам за период времени с апреля по июнь.

Для правильного заполнения РВС с учетом вышеуказанных мер по поддержке малого и среднего бизнеса, ФНС ввела два новых кода, а именно:

- код 20 — для взносов по зарплатам свыше МРОТ;

- код 21 — для нулевых ставок.

Обязательность применения новых кодов на настоящее время не предусмотрена, то есть коды относятся к категории рекомендованных.

При заполнении РСВ с применением новых кодов следует учитывать, что коды 20 и 21 применяются с апреля 2020 года.

Следовательно, поскольку за период январь-март взносы начислялись в обычном порядке, то одновременно с приложениями 1 и 2 с примененными кодами 20, 21 потребуется подать также и приложения 1 и 2 за январь-март с кодом 01.

Коротко о кодах

Рассматриваемые в данной статье коды тарифов плательщиков страховых взносов являются составной частью отчетности работодателей по уплате страховых взносов.

Форма отчетности (КНД 1151111) утверждена приказом № ММВ-7-11/470@ ФНС РФ от 18 сентября 2018 года и содержится в приложениях 1, 2 первого раздела.

Сами коды тарифов по страховым взносам, действующие в 2020 году, представлены в Приложении № 5 к Порядку применений формы КНД 115111.

В соответствии с Приложением №5, о котором мы упомянули выше, в отношении плательщиков взносов по обычному тарифу применяется код 01.

Что касается остальных кодов, то их применимость определяется видом льгот или преференций, установленных для того или иного плательщика.

Включение в расчет приложений с разными кодами тарифов

Введение описанной градации увеличило объем расчета в несколько раз, так как, если хозсубъект имеет право на льготу, он должен заполнить приложения 1 и 2 по каждому коду.

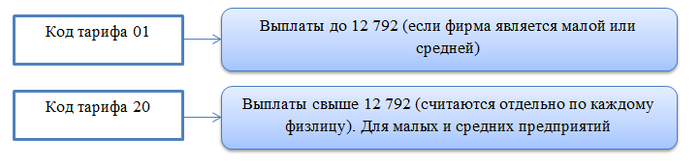

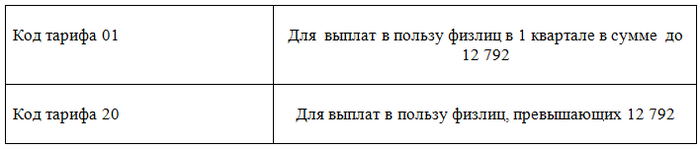

Обобщим информацию на схеме:

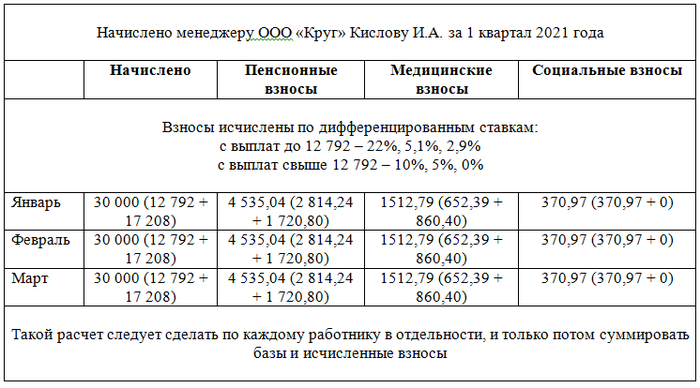

Разберем на примере внесение данных в РСВ с кодом тарифа 20. Малые и средние предприятия используют в расчете по страховым взносам в 2021 году коды тарифа 20 и 01.

Пример:

ООО «Круг» входит в реестр МСП. По итогам 1 квартала в ЕРСВ бухгалтер внесет и заполнит каждое приложение 1 и 2 к разделу 1 в двух экземплярах:

В отношении Кислова И.А. будут использованы два кода — 01 и 20. Выплаты в пользу Фомина А.В. попадут только в приложения с кодом 01.

* * *

Новый код 20 используется в ЕРСВ для обозначения страхователей, которые применяют льготные ставки взносов для малых и средних предприятий, применяющих пониженные тарифы.

* * *

Еще больше материалов — в рубрике «Страховые взносы».

Из каких разделов состоит отчет

Форма и порядок ее заполнения утверждены Приказом ФНС России от 06.10.2021 № ЕД-7-11/875@.

Отчет «Расчет по страховым взносам» состоит из разделов:

-

Титульный лист – где указываются регистрационные данные по организации, данные о среднесписочной численности, данные о подписанте;

-

Раздел 1 – содержит сводные данные и состоит из нескольких Приложений к Разделу 1;

-

Раздел 2 – заполняется главами крестьянских (фермерских) хозяйств и содержит данные по суммам страховых взносов;

-

Раздел 3 – содержит сведения о сумме начислений, сумме взносов за последние 3 месяца отчетного периода, а также содержит данные по ИНН, СНИЛС, ФИО, паспортных данных по каждому из сотрудников.

После заполнения отчета для анализа заполненных сумм в отчете рекомендуем выполнить проверку контрольных соотношений. Для этого необходимо нажать кнопку «Проверка» в отчете и выбрать «Проверить контрольные соотношения», после чего будет отображен результат проверки контрольных соотношений.

Из вышедшего результата проверки можно расшифровать соотношение показателей – для этого дважды необходимо нажать на интересующее КС и справа отобразится расшифровка.

Эти показатели также можно расшифровать двойным нажатием мышки на интересующую сумму в расшифровке – программа отобразит эту сумму в самой форме РСВ.

Пример начисления

Страховые взносы ИП за себя на 2021 год

По сравнению с 2020 годом они не изменились. В 2021 году для всех ИП фиксированные страховые взносы с дохода, не превышающего 300 тыс. руб.:

- 32 448 руб. — на пенсионное страхование;

- 8 426 руб. — на медицинское.

Осталась прежней и максимальная сумма годовых пенсионных взносов за себя — 259 584 руб. (фиксированный взнос 32 448 руб + 1 % допвзносов с доходов свыше 300 тыс. руб.).

Предпринимателям на патенте с 2021 года разрешили вычитать страховые взносы за себя и работников из стоимости патента. Вычет действует по аналогии с УСН 6 % и отменённым ЕНВД. ИП без работников могут уменьшить стоимость патента на сумму уплаченных взносов вплоть до 100 %, ИП с работниками — максимум до 50 %.

Новшества законодательства в части взносов

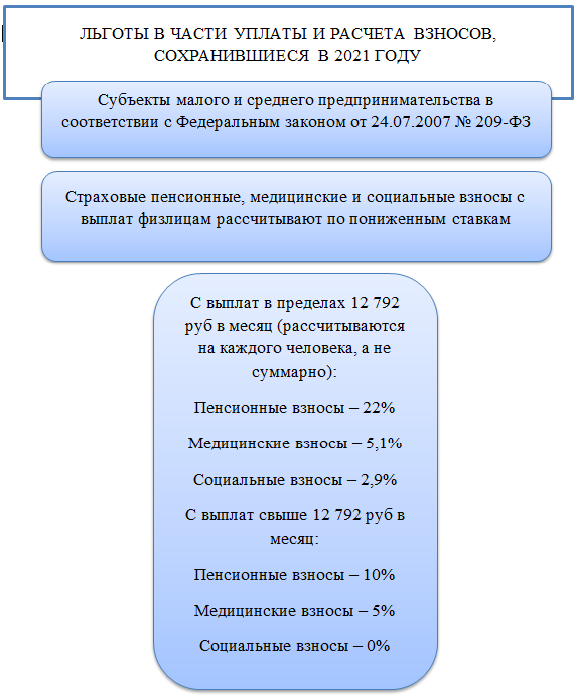

В целях преодоления кризиса, возникшего в результате распространения коронавирусной инфекции, правительство ввело меры поддержки в части страховых взносов с выплат физлицам. Какие меры сохранились на 2021 год:

Кто относится к субъектам малого и среднего предпринимательства, мы разбирались здесь

Для отражения в ЕРСВ этих нововведений были придуманы новые коды для идентификации того, относится ли налогоплательщик к льготной категории, и если относится, то к какой именно. Введены с 2020 года коды тарифа плательщика в РСВ 20 и 21.

Разъяснения по применению новых кодов приведены в письме ФНС России от 07.04.2020 № БС-4-11/5850 и письме ФНС России от 09.06.2020 № БС-4-11/9528.

Код тарифа 20 применяют налогоплательщики, исчисляющие взносы по двум ставкам: обычной и пониженной. Код тарифа 20 для страховых взносов используется чаще всего, так как он относится ко всему малому предпринимательству.

Код тарифа 21 применялся налогоплательщиками, освобожденными от уплаты взносов во втором квартале 2020 года. Соотвественно в 2021 году такой код уже не применяется. В расчет за 2020 год он еще входил.

При этом код тарифа 01 никуда не делся. Коды тарифа 01 и 20 в РСВ применяются вместе, так как код тарифа плательщика 20 без кода 01 существовать не может.

Далее рассмотрим, как следует заполнить расчет по взносам с применением в РСВ кода тарифа 20.

Как проверить расчет по взносам на ошибки, мы писали здесь

Какие изменения предстоят в 2024 году

Порядок перечисления страховых взносов и связанные с этим вопросы (к примеру, тарифы) ежегодно подлежит определенной коррекции. То же касается и отчетности, которую необходимо подавать – меняются формы и содержание отчетных документов.

В 2024 году уже произошли определенные изменения, хотя они и не являются масштабными сами по себе. Однако следует учитывать, что нарушение порядка внесения страховых взносов и предоставления соответствующей отчетности может повлечь за собой штрафные санкции в отношении организаций и должностных лиц.

Рассмотрим основные изменения, которые вступают в силу в 2024 году:

- Повышение размера фиксированных взносов. Страховые взносы в фиксированной сумме обязаны вносить индивидуальные предприниматели. Так, в 2024 году она составляет 49500 рублей. Кроме этого, если доходы предпринимателя составляют более 300 тысяч рублей, то дополнительно к фиксированной сумме ему необходимо уплатить 1% от доходов, превышающих 300 тысяч рублей. При этом установлено, что размер дополнительного платежа не может составлять более 277571 рубля. Таким образом, максимальная сумма, которая может быть истребована у индивидуального предпринимателя в 2024 году, не может превышать 327071 рубль. Напомним, что годом ранее она составляла 302903 рубля.

- Увеличение взноса на травматизм. Изменения затронут только налогоплательщиков, осуществляющих уплату налога по автоматизированной упрощенной системе (АУСН). Так, в адрес социального фонда нужно будет выплатить2434 рубля, однако следует отметить, что данный платеж можно будет осуществить как разово, так и разделить его на ежемесячные выплаты.

- Увеличение предельной базы. Предельная база, с которой рассчитываются взносы на цели пенсионного и медицинского страхования будет увеличена до 2 миллионов 225 тысяч рублей.

- Увеличен лимит необлагаемых выплат. Так, страховые взносы не взимаются со средств, уплачиваемых в качестве суточных для командированных сотрудников. Так, если командированный находится на территории России, то лимит составит 700 руб. в день, а если на территории иностранных государств, то – 2500 руб. в день.

Кроме этого, изменения затрону и формы отчетных документов. Так, подача отчета за предыдущий год допускается только по обновленной форме РСВ.

Также была изменена форма ЕФС-1, которая подается в Социальный фонд России. Обновленные бланки отчетной документации можно скачать на официальных сайтах ведомств (ФНС и СФР).

Внимание! Отчет необходимо было подать до 25 января 2024 года.

Когда необходимо платить страховые взносы малым предприятиям в 2023 году

После объединения Пенсионного фонда с Фондом социального страхования взносы за работников по единому тарифу необходимо делать в составе одного налогового платежа до 28 числа месяца, следующего за расчетным. Сроки по остальным взносам будут такими:

- травматизм и заболевания, связанные с профессией – 15-го числа следующего месяца;

- взносы предпринимателя за себя – 31 декабря текущего года (можно делить на части);

- дополнительный взнос, если доход выше 300 000 (1%) – 1 июля следующего года.

По большому счету для малых предприятий ничего не изменилось, кроме объединения выплат в один тариф. Платить больше в 2023 году будут только крупные компании, которые не имеют льгот. Это обусловлено повышением суммы максимальной базы по взносам.

Больше полезных статей для бизнеса:

- Как получить выписку из реестра МСП;

- Как проверить организацию на принадлежность к малому или среднему предприятию;

- Как происходит обеспечение заявки, исполнения контракта и гарантийных обязательств в госзакупках;

- Когда ИП для работы нужна лицензия;

- Как производится встречная проверка налоговых органов;

- Как самозанятому сделать справку о доходах;

- В чем разница между прибылью, доходом и выручкой;

- Возможность получения кредитных каникул.

В каких случаях действует пониженная ставка

С начала апреля все организации, зарегистрированные в реестре МСП, будут платить страховые взносы по сниженной ставке. Однако, это правило действует только в случаях, когда доход на одного работника будет выше федерального МРОТ – 12 130 рублей (статья 5-6 Закона от 01.04.2024 № 102-ФЗ). В этом случае взносы будут включать в себя:

- 10% – уйдет в Пенсионный фонд;

- 5% – пойдет на медицинскую страховку.

Если доход работника равен или менее 12 130 рублей, то страховой взнос будет взиматься по стандартной ставке 30%. В этом случае он включает в себя:

- 22% – отчисления в Пенсионный фонд;

- 5,1% – отчисления в счет медицинской страховки;

- 2,9% – социальное страхование.

Берутся выплаты по сотруднику индивидуально, а потом умножаются на установленный тариф. Если совокупная сумма по отдельному работнику будет превышать предельную базу (нужно взять срок от начала года), то с превышенной суммы будет начисляться взнос в Пенсионный фонд в размере 10%.

Но важно учесть один момент – если работник трудится неполный рабочий день, но его окладная часть за фактическую выработку часов превышает 12 130 рублей, то взнос также можно делать по пониженной ставке.

Пример. Если Иванов Игорь Владимирович работает на предприятии по 4 часа в день, а его полный оклад составит 28 000 рублей, то за работу по полдня он получит 14 000 рублей в месяц. Тогда по конкретному сотруднику можно делать взносы по ставке – 15%. Так как его оклад будет превышать федеральный минимальный размер заработной платы.

Пример расчета процентной ставки с апреля 2024 года

Организация ООО «Тандер» относится к среднему бизнесу и включена в Реестр МСП. В организации трудится сотрудник Светлаков Игорь Николаевич (полный рабочий день). За апрель его оклад составил 30 000 рублей.

На выплаты, составляющие минимальную оплату труда, нужно начислить взнос по стандартному тарифу – 30%.

- 2 668,60 руб. – составят выплаты в пенсионный фонд. Рассчитать можно так: 12 130*22%.

- 351,77 руб. – составит социальный взнос. Рассчитать можно так: 12 130*2,9%.

- 618,63 руб. – составят медицинские взносы. Рассчитать можно так: 12 130*5,1%.

На выплаты сверх МРОТ будут действовать взносы по минимальной ставке – 15%. Значит, нужно определить сумму, на которую этот процент нужно начислить. Для этого от оклада сотрудника отнимаем МРОТ. Получается 30 000 – 12 130 = 17 870 рублей. Полученная сумма превышает МРОТ. Тогда:

- 1 787 руб. уйдет в Пенсионный фонд. Рассчитать можно так: 17 870*10%.

- 893,5 руб. уйдет в медицинское страхование. Рассчитать можно так: 17 870*5%.

| № п/п | Оклад | Ставка по выплатам в пределах МРОТ | Ставка по выплатам сверх МРОТ |

| 1 | 38 000 руб. | 30% от 12 130 руб. | 15% от 25 870 руб. (38 000 – 12 130) |

| 2 | 26 000 руб. | 30 от 12 130 руб. | 15% от 13 870 руб. (26 000 – 12 130) |

Отчётность по страховым взносам в 2024 году

Порядок, в соответствии с которым отчитываются по взносам в 2021 году

К концу 2020 года все коронавирусные поблажки для бизнеса закончились, поэтому отчитываться по взносам путем подачи ЕРСВ в 2021 году надо будет в обычные сроки — до 30 числа месяца следующего за отчетным периодом.

Напоминаем, что с 2020 года отчитываться в бумажном виде могут только малочисленные организации: порог для бумажной отчетности был понижен до 10 человек. Если в организации численность работников более 10, то расчет по взносам сдается только электронно.

Куда сдают ЕРСВ в 2021 году, мы напоминали в статье

Начиная с очетности за 2020 год, введен новый бланк расчета по страховым взносам приказом ФНС от 15.10.2020 № ЕД-7-11/751.

Бланк единого расчета по страховым взносам за 2020 год

посмотреть

скачать

В 2020 году были введены новшества в расчете и уплате взносов в связи с коронавирусной инфекцией. Это отразилось и на порядке внесения данных в расчет по взносам.

Для начала напомним, что именно изменилось в отношении взносов в 2020 году и какие новшества сохранились в 2021 году.

О предельной базе для взносов в 2021 году мы писали в статье.

Предельная база по страховым взносам на 2021 год

С 1 января 2021 г. действуют новые лимиты, утверждённые Постановлением Правительства РФ № 1935 от 26.11.2020. Их устанавливают только для взносов на обязательное социальное и пенсионное страхование. Для страховых взносов от несчастных случаев и на обязательное медстрахование предельных баз нет.

На социальное страхование

Предельная величина базы на соцстрахование по временной нетрудоспособности и в связи с материнством (ВНиМ) — 966 тыс. руб. Когда облагаемые доходы работника превысят эту сумму, взносы на этот вид страхования до конца года больше не начисляют.

В дальнейшем при расчёте больничных, пособий по беременности и родам, по уходу за ребёнком до 1,5 лет учитывают только облагаемый взносами заработок, то есть не более 966 тыс. руб.

На пенсионное страхование

Предельная база по пенсионным взносам — 1 млн 465 тыс. руб.

Если плательщик применяет общий тариф 22 %, то с превышения рассчитывает взносы по ставке 10 %. Если пониженный, то при достижении лимита не начисляет взносы до конца года.

Исключение — организации и ИП из реестра МСП. Для них действует пониженный тариф с зарплаты свыше МРОТ, но при достижении предельной базы они продолжают начислять взносы по льготному тарифу 10 %.

Лимит по взносам на пенсионное страхование не относится к доптарифам за вредность, установленным ст. 428 НК РФ.

Убедитесь лично в функциональных возможностях сервиса

Зарегистрируйтесь прямо сейчас в интернет-бухгалтерии «Моё дело» и оцените все возможности системы в течение бесплатного пробного периода.

Получить бесплатный доступ

Изменение формы РСВ

Обновлённую форму расчёта по страховым взносам нужно применять с отчётности за 2020 год. Что изменилось:

- На титульный лист добавили строку «Среднесписочная численность (чел.)». Это связано с отменой с 2021 года отдельного отчёта о среднесписочной численности (КНД 1110018).

- В приложении № 5 порядка заполнения добавили новые коды тарифов плательщиков: «20» – для субъектов МСП и «21» – для тех, кого освободили от уплаты страховых взносов за 2 квартал 2020 года.

- Появилось новое приложение № 5.1 для заполнения IT-компаниями начиная с отчёта за 1 квартал 2021 год.

- Приложение № 7 дополнили новыми кодами категорий застрахованных лиц.

Собираем новости законодательства, и рассказываем, как именно они повлияют на ваш бизнес. Без сложных бухгалтерских терминов и воды. Подписывайтесь!

Прямые выплаты пособий через ФСС

С 2021 года отменили зачётную систему ФСС, при которой работодатели сами выплачивали пособия и уменьшали на них начисленные страховые взносы.

- Москва;

- Московская область;

- Санкт-Петербург;

- Краснодарский край;

- Свердловская область;

- Пермский край;

- Челябинская область;

- ХМАО.

Теперь по всей России соцстрах перечисляет почти все пособия сразу на счета застрахованных. Работодатели обязаны только вовремя передавать в ФСС информацию для назначения и выплаты пособий. Также у организаций и ИП остаётся обязанность выплачивать за счёт собственных средств:

- первые 3 дня больничного при заболевании или травме работника;

- пособие на погребение, причём после выплаты работодатель может обратиться в ФСС за возмещением расходов.

Больничный с четвёртого дня и остальные виды пособий платит соцстрах.

Чтобы получить прямую выплату пособия из ФСС:

Работник передаёт своему работодателю документы для назначения и расчёта пособия: листок нетрудоспособности (или его номер, если больничный электронный), справки с других мест работы, реквизиты для перечисления денег и др

Обратите внимание, что заявление о выплате пособия (оплате отпуска) с 01.01.2021 работнику больше не нужно заполнять.

Работодатель в течение пяти календарных дней передаёт документы с описью в соцстрах или отправляет электронный реестр сведений.

ФСС проверяет, все ли документы предоставлены. Если комплект неполный или есть ошибки, в течение пяти рабочих дней работодатель получит извещение

Передать в соцстрах недостающие документы или внести исправления нужно тоже не позднее пятого рабочего дня.

Получив всю нужную информацию, ФСС принимает решение о назначении и выплате пособия. Деньги отправляют на счёт застрахованного в течение 10 календарных дней, считая с даты получения соцстрахом всех документов.

Кто может отнести себя к субъектам МСП

Отнести себя к субъектам МСП могут компании или ИП, которые соответствуют определенным критериям, и информация о которых находится в едином реестре малого и среднего предпринимательства (ФЗ № 209). Условия соответствия таких бизнесов делятся на три группы: условия по доходу, по численности и юридические условия.

В 2023 году критерии по численности сотрудников такие:

- микропредприятия – до 15 человек;

- малые предприятия – до 100 человек;

- средние предприятия – до 250 человек.

Критерии по доходу следующие:

- микропредприятия – 120 млн;

- малые предприятия – 800 млн;

- средние предприятия – 2 млрд.

К юридическим критериям относятся лимиты по количеству акций и долей, которые принадлежат государственным организациям и иностранным компаниям, а также причастность компании к интеллектуальной деятельности или наличие «особенных» учредителей.

Тарифы на страховые взносы для субъектов МСП в 2023 году

Страховые взносы малых предприятий в 2023 году больше не делятся по группам: социальное и пенсионное страхование, платежи на случаи нетрудоспособности (болезнь, беременность). Все это теперь – общая ставка. Однако несмотря на изменения, внутри нее расценки для МПС осталась прежними:

- базовое значение в пределах МРОТ – 30%;

- пониженный тариф для МСП, если выплаты превышают МРОТ – 15%.

Это означает, что перед уплатой взносов необходимо поделить выплаты сотрудников на две группы, чтобы правильно рассчитать сумму.

Такие правила устанавливает ст. № 427 НК РФ.

Дополнительные взносы на ОПС за вредные условия труда, взносы на несчастные случаи и заболевания, связанные с профессией, не изменились и не вошли в единый тариф:

- дополнительные взносы – 6% или 9%;

- несчастные случаи и профессиональные заболевания – от 0,2% до 8,5%.

Сумма платежей также зависит от предельной базы. Это тот порог, после которого ставка по некоторым видам отчислений снижается.

Тарифы по взносам для малых предприятий в 2023 году, о которых я писала выше, действуют для СМП до достижения предельной базы. После ее достижения выплаты будут рассчитываться так:

- 15% – выплаты, с части зарплат превышающих МРОТ;

- 15,1 – выплаты с части зарплат, где МРОТ не превышен.

Заключение

В 2021 году вступают в силу изменения, которые касаются установления пониженных тарифов СВ. В частности, с 1 апреля текущего года, в связи с пандемией, были введены льготы для субъектов МСП. Отсюда возникла необходимость настроить пониженные страховые взносы в программе 1С. Для того, чтобы осуществить такую настройку, необходимо понимать:

- что такое СВ,

- кто и в каких размерах их начисляет,

- способы и органы контроля.

Вместе с тем были изменены ставки для ряда предприятий с определенными видами деятельности или работающих на особой территории.

О том, что представляют собой СВ, какие ставки существуют и как осуществить настройку в программе 1С подробно изложено в данной статье.

Таким образом, настройка пониженных ставок не представляет особой сложности. Следует грамотно определить вид тарифа в настройках и установить период, с которого применяются новые значения. Если все было сделано правильно, то система автоматически будет начислять установленные законом СВ. При изменении законодательства не забыть изменить ставки в настройках программы.

Использован релиз 3.0.77

В целях поддержки предпринимательства в условиях неблагоприятной экономической ситуации в связи с угрозой распространения коронавируса принят Федеральный закон от 01.04.2020 № 102-ФЗ с рядом поправок в нормативно-правовые акты, регулирующие уплату страховых взносов.

Право платить взносы по льготным тарифам (в совокупности 15 процентов вместо 30 процентов) получили пострадавшие организации и ИП на том основании, что они относятся к категории малого или среднего предпринимательства. Подробнее об этой категории см. в Бизнес-справочнике.

Пониженные тарифы такие плательщики могут применять не ко всем выплатам в пользу физлиц, а только к той их части, которая превышает федеральный МРОТ, действующий с начала календарного года, по итогам каждого календарного месяца.

На выплаты в пользу физлиц в части, не превышающей МРОТ, взносы начисляются по общим тарифам (ст. 425 НК РФ):

- на пенсионное страхование – 22 % (на выплаты, не превышающие предельный размер базы по взносам) и 10 % (на выплаты свыше предельного размера базы по взносам);

- на медицинское страхование – 5,1 %;

- на социальное страхование на случай временной нетрудоспособности и в связи с материнством – 2,9 % или 1,8 % (на выплаты отдельным категориям физлиц, например, временно пребывающим иностранцам).

На выплаты в пользу физлиц в части, превышающей МРОТ, взносы начисляются по льготным тарифам (ст. 6 Закона № 102-ФЗ):

- на пенсионное страхование – 10 % (на выплаты, не превышающие предельный размер базы по взносам) и 10 % (на выплаты свыше предельного размера базы по взносам);

- на медицинское страхование – 5 %;

- на социальное страхование на случай временной нетрудоспособности и в связи с материнством – 0 %.

Для расчета страховых взносов по пониженным тарифам в форме настроек налогов и отчетов (раздел Главное — Налоги и отчеты — раздел Страховые взносы) укажите вид тарифа Для субъектов малого и среднего предпринимательства и месяц, с которого этот тариф применяется — апрель 2020 года. Кнопка ОК. (рис. 1). После установки флажка при расчете страховых взносов, если общая сумма облагаемого дохода физлица за месяц превышает федеральный МРОТ, суммы в пределах МРОТ относятся к основному тарифу, а все, что свыше — к пониженному (рис. 2).

В бизнес-среде фигурируют хозяйствующие субъекты, которые можно подразделить на предпринимателей и любые формы коммерческих и некоммерческих организаций. С точки зрения трудового законодательства все эти субъекты можно разделить на две группы:

- в первую входят те, кто работает исключительно самостоятельно;

- во вторую – те, кто нанял хотя бы одного работника.

И те и другие со своих доходов обязаны исчислять страховые взносы на пенсионное, социальное и медицинское страхование. Индивидуальный предприниматель, работающий сам на себя, делает это самостоятельно. Он уплачивает ежегодно, так называемые, фиксированные взносы. Все, кто являются работодателями, рассчитывают и уплачивают страховые взносы с доходов своих работников.

С 1 апреля текущего года, в связи с пандемией, были введены льготные тарифы для субъектов МСП. Отсюда возникла необходимость настроить пониженные страховые взносы (СВ) в программе 1С. Для того, чтобы осуществить такую настройку, необходимо понимать:

- что такое СВ,

- кто и в каких размерах их начисляет,

- способы и органы контроля.

Действующие бухгалтеры знают, что все взносы кроме взносов на травматизм с 01.01.2017 г. контролирует ФНС России. Данный орган в этой части руководствуется главой 34 НК РФ.

О том, что представляют собой СВ и как осуществить настройку в программе изложено в данной статье.