Введение

В этой главе мы рассмотрим третью основную форму финансовой отчетности — отчет о движении денежных средств. Он показывает денежные потоки за тот или иной период и их влияние на денежную позицию компании. Эта форма отчетности имеет большое значение, поскольку денежные средства принципиально важны для выживания бизнеса. Без денег ни одна компания работать не может.

Из этой главы вы узнаете, как составляется отчет о движении денежных средств, как интерпретировать содержащуюся в нем информацию. Также вы увидите, что отчет о движении денежных средств необходим потому, что отчет о прибылях и убытках не дает полного представления о денежных потоках компании за тот или иной период.

Эта глава следует за главой, посвященной компаниям с ограниченной ответственностью, так как для понимания состояния именно таких компаний необходима данная форма отчетности. Компании с ограниченной ответственностью обязаны предоставлять отчет о движении денежных средств акционерам и другим заинтересованным лицам наряду с балансом и отчетом о прибылях и убытках.

Цели

Изучив эту главу, вы сможете:

- объяснить, какое значение для работы компании имеют денежные средства;

- охарактеризовать особенности отчета о движении денежных средств и объяснить, как этот отчет помогает идентифицировать проблемы с денежными потоками;

- составить отчет о движении денежных средств;

- интерпретировать отчет о движении денежных средств.

Как вычисляется свободный денежный поток

В деятельности любого предприятия выделяется два основных вида свободных денежных потоков:

- Свободный поток предприятия (FCFF) – это деньги после вычитания капитальных затрат и налогов, но до расчета по кредитным процентам. Он применяется для понимания реальной стоимости самого предприятия и важен для кредиторов и инвесторов.

- Свободный поток на свой капитал (FCFE) – это средства, оставшиеся после вычета процентов по займам, налогам и расходам на операционную деятельность. Показатель важен для собственников и акционеров, так как оценивает акционерную стоимость фирмы.

Объективно рассчитать свободный денежный поток компании (или фирмы) можно несколькими способами. Основными элементами его структуры являются:

- инвестиции чистые в капитал оборотный;

- инвестиции чистые в капитал основной;

- деньги от операционной деятельности предприятия после уплаты налогов.

Первые две позиции берутся из балансового отчета.

Для поиска показателя свободного потока предприятия чаще всего используется такая формула:

в которой:

- Tax – величина налога на прибыль;

- DA – показатель амортизации активов (нематериальных и материальных);

- EBIT – размер прибыли до уплаты всех налогов;

- ∆WCR – сумма капитальных расходов, может использоваться также термин CAPEX;

- CNWC – динамика оборотного чистого капитала (расходы на покупку новых активов). Он исчисляется по такому принципу: (Зi + ЗДi – ЗКi) – (Зо +ЗДо – ЗКо), где З – запасы, ЗД – задолженность дебиторская, ЗК – задолженность кредиторская. От суммы этих показателей за текущий период (индекс i) отнимается сумма аналогичных величин за предыдущий временной отрезок (индекс o).

Есть и другие варианты расчетов. Например, в 2001 году была предложена следующая методика:

при этом:

- CFO обозначает сумму денег от операционной деятельности компании;

- Tax – налог на прибыль (процентная ставка);

- Interest expensive – затраты по процентам;

- CFI – средства от деятельности инвестиционной.

Некоторые используют максимально простую формулу для вычисления величины искомого показателя:

FCFF = NCF – CAPEX, где

- NCF – чистый денежный поток;

- CAPEX – расходы капитальные.

Поток FCFF создается активами компании (операционными и производственными) и направлен инвесторам, поэтому его значение равно общей сумме выплат, это правило действует и в обратном порядке. Это правило носит название тождества денежных потоков и записывается графически так: FCFF = FCFE (финансы собственникам) + FCFD (финансы кредиторам)

Показатель потока свободного на свой капитал (FCFE) указывает на оставшуюся в распоряжении акционеров и собственников сумму после расчетов по все налоговым обязательствам и обязательным вложениям в операционную деятельность предприятия. Важнейшими критериями здесь являются:

- NI (Net Income) – чистая прибыль фирмы, величина его берется из бухгалтерского отчета;

- DA (Depletion, Depreciation & Amortization) – амортизация, истощение и износ, показатель бухгалтерской отчетности;

- ∆WCR (CAPEX) – затраты на текущую деятельность (капитальные расходы), их можно найти в отчете об инвестиционной деятельности.

В конечном итоге общая формула носит такой вид:

кроме аббревиатур, разъясненных выше, здесь применяются еще некоторые:

- Investment – объем осуществленных компанией инвестиций в краткосрочные активы, источник – бухгалтерский баланс;

- Net borrowing – это дельта между уже погашенными и вновь полученными кредитами, источник – финансовая отчетность.

Однако некоторые «расходные» статьи (например, амортизация) не ведут к реальному расходованию средств, поэтому нередко применяется несколько другая система исчисления этого показателя. Здесь используется величина потока денег от производственных операций, в котором уже учтены изменения капитала оборотного, чистая прибыль, показатель также откорректирован на амортизацию и иные неденежные операции:

FCFE = CFFO — ∆WCR + Net borrowing

Фактически, основная разница между рассмотренными видами свободных потоков денег заключается в том, что расчет FCFE производится после получения (уплаты) долгов, а FCFF – до этого.

Миллиардер Уоррен Баффет пользуется самой консервативной методикой оценки данного показателя, который он называет Owner`s earnings (прибыль собственника). В своих расчетах, кроме привычных индикаторов, он учитывает также среднегодовой объем средств, которые следует инвестировать в основные средства для сохранения рыночной конкурентной позиции и объемов производства в долгосрочной перспективе.

Стандартная формула вычисления

Несмотря на то, что приведенные выше вычисления доступны для понимания, обычно используются общепринятые обозначения, а расчет проводится по такой формуле:

OCFt = EBIT + DA – T

,

- – прибыль от основной деятельности, т.е размер прибыли компании до выплаты налогов и процентов;

- DA – отчисления на износ и амортизацию;

- T – сумма налога на прибыль.

Имеются различия между финансовым менеджментом и бухгалтерским учетом в понимании денежного потока от внутренней деятельности. В бухгалтерии OCFt рассматривается как сумма амортизации и чистой прибыли, в финансовом менеджменте еще отнимают проценты за пользование кредитными ресурсами.

Так, если сложить показатель прибыли от основной деятельности (EBIT) и амортизационные отчисления (DA), то получим важный критерий EBITDA (результативность операционной деятельности в денежном выражении). Если из того же показателя EBIT вычесть налог на прибыль, то получаем величину операционной чистой прибыли после уплаты налогов NO PAT.

Проанализировать потенциальную эффективность инвестиционных проектов и финансово-хозяйственную деятельность фирмы или предприятия можно, изучив информацию о движении в них денег

Важно понимать структуру денежных потоков, их величину и направленность, распределение во времени. Для того чтобы провести такой анализ, нужно знать, как рассчитать денежный поток

Перед тем, как рисковать своими деньгами и принять решение инвестировать в любое начинание, предполагающее получение прибыли, бизнесмен должен знать, какие денежные потоки оно способно генерировать. Бизнес-план должен содержать в себе информацию об ожидаемых затратах и поступлениях.

Анализ обычно состоит из двух этапов:

- расчет необходимых для реализации инициативы капитальных вложений и прогнозирование денежных потоков (cash flow, или кэш фло), которые будет генерировать проект;

- определение чистой текущей стоимости, представляющей собой разницу между притоком и оттоком денежных средств.

Чаще всего вложение (отток) происходит на стартовом этапе проекта и в течение непродолжительного начального периода, после чего начинается приток средств. Для организации четко управляемой структуры денежный поток рассчитывается следующим образом:

- в первый год реализации – помесячно;

- во второй год – поквартально;

- в третий и последующие годы – по итогам года.

Зачастую специалисты рассматривают cash flow как стандартный и нестандартный:

- В стандартном сначала производятся все затраты, после чего начинаются поступления от деятельности предприятия;

- В нестандартном отрицательные и положительные показатели могут чередоваться. Как пример, можно взять предприятие, после окончания жизненного цикла которого согласно нормам законодательства необходимо провести ряд природоохранных мероприятий (рекультивация земли после завершения добычи полезных ископаемых из карьера и пр.).

В зависимости от вида хозяйственной деятельности фирмы выделяют три основных вида кеш фло:

-

Операционный

(основной). Он напрямую связан с работой предприятия. В нем в качестве притока средств выступает основная деятельность компании (реализация услуг и товаров), отток же происходит в основном поставщикам сырья, оборудования, комплектующих, энергоносителей, полуфабрикатов, то есть всего того, без чего деятельность предприятия невозможна. -

Инвестиционный

. Он основан на операциях с долгосрочными активами и получении прибыли от предыдущих вложений. Притоком здесь является получение процентов или дивидендов, а оттоком – покупка акций и облигаций с перспективой получения прибыли позже, приобретение нематериальных активов (авторских прав, лицензий, права на пользование земельными ресурсами). -

Финансовый

. Характеризует деятельность собственников и менеджмента на увеличение капитала фирмы для решения задач ее развития. Приток – средства от продажи ценных бумаг и получение долгосрочных или краткосрочных кредитов, отток – деньги на погашение взятых кредитов, выплата акционерам причитающихся им дивидендов.

Чтобы правильно посчитать денежный поток фирмы, необходимо учитывать все возможные факторы влияния на него, в частности, не забывать о динамике изменения стоимости денег во временной перспективе, т.е. дисконтировать. Причем, если проект краткосрочный (несколько недель или месяцев), то приведением будущих доходов к текущему моменту можно пренебречь. Если речь идет о начинаниях с жизненным циклом более года, то дисконтирование является основным условием анализа.

Где публикуются финансовые отчеты компаний

Обязательно компании должны раскрывать информацию на сайте одного из аккредитованных Банком России информационных агентств.

Существует пять таких агентств:

- «Интерфакс — Центр раскрытия корпоративной информации».

- Агентство экономической информации «ПРАЙМ».

- Система комплексного раскрытия информации и новостей (СКРИН).

- Ассоциация защиты информационных прав инвесторов (АЗИПИ).

- Закрытое акционерное общество «Анализ, Консультации и Маркетинг» (AK&M).

Также компания может дублировать информацию на своем сайте в разделе «Инвесторам» и сайте Мосбиржи. Для просмотра отчетности здесь нужно открыть меню, выбрать раздел «Листинг» и «Отчетность эмитентов». Далее нужно выбрать из списка компанию, отчетность которой вы хотите посмотреть.

How to calculate FCF

Here are two real-world FCF examples from two different companies, Chevron and Nike.

First, from Chevron’s statement of cash flows from its 2022 annual report.

(Net cash provided by operating activities of $49.6 billion) — (Capital expenditures of $12 billion) = Free cash flow of $37.6 billion

And from Nike’s 2022 annual report filing under the consolidated statement of cash flows:

(Cash provided by operations of $5.2 billion) — (Additions to property, plant, and equipment of $758 million) = Free cash flow of $4.4 billion.

As you can see, FCF is calculated for all types of companies. A company that requires heavy investment in property and equipment like Chevron can produce meaningful free cash flow. So can companies with lots of non-physical assets like branding and e-commerce sites such as Nike.

Whatever the company does for business, FCF is a simple measure of leftover cash at the end of a stated period of time. This remaining cash is available to the company for paying off debt, paying dividends to shareholders, or funding stock repurchase programs. (Such transactions are recorded in the «financing activities» section of the cash flow statement).

What is FCFF (Free Cash Flow to Firm)?

FCFF, or Free Cash Flow to Firm, is the cash flow available to all funding providers (debt holders, preferred stockholders, common stockholders, convertible bond investors, etc.). This can also be referred to as unlevered free cash flow, and it represents the surplus cash flow available to a business if it was debt-free. A common starting point for calculating it is Net Operating Profit After Tax (NOPAT), which can be obtained by multiplying Earnings Before Interest and Taxes (EBIT) by (1-Tax Rate). From that, we remove all non-cash expenses and remove the effect of CapEx and changes in Net Working Capital, as the core operations are the focus.

To arrive at the FCFF figure, a Financial Analyst will have to undo the work that the accountants have done. The objective is to get the true cash inflows and outflows of the business.

FCFF in Business Valuation

FCFF is an important part of the Two-Step DCF Model, which is an intrinsic valuation method. The second step, where we calculate the terminal value of the business, may use the FCFF with a terminal growth rate, or more commonly, we may use an exit multiple and assume the business is sold.

DCF Analysis is a valuable Business Valuation technique, as it evaluates the intrinsic value of the business by looking at the cash-generating ability of the business. Conversely, Comps and Precedent Transactions both use a Relative Valuation approach, which is common in Private Equity, due to restricted access to information.

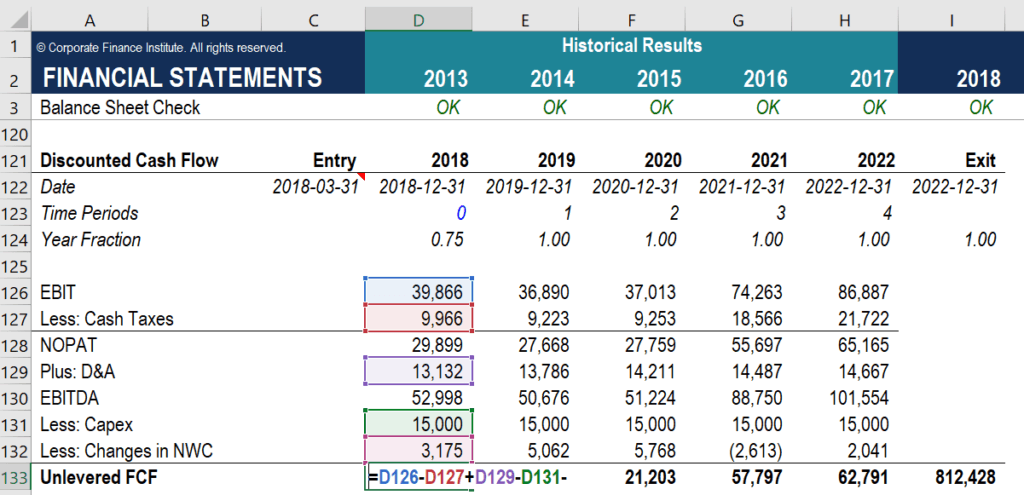

Example of How to Calculate FCFF

Below, we have a quick snippet from our Business Valuation Modeling Course, which has a step-by-step guide on building a DCF Model. Part of the two-step DCF Model is to calculate the FCFF for projected years.

Image: Business Valuation Modeling Course

FCFF Formula

FCFF = NOPAT + D&A – CAPEX – Δ Net WC

NOPAT = Net Operating Profit

D&A = Depreciation and Amortization expense

CAPEX = Capital Expenditure

Δ Net WC = Changes in Net Working Capital

So, using the numbers from 2018 on the image above, we have NOPAT, which is equivalent to EBIT less the cash taxes, equal to 29,899. We add D&A, which are non-cash expenses to NOPAT, and get a total of 43,031. We then subtract any changes to CAPEX, in this case, 15,000, and get to a subtotal of 28,031. Lastly, we subtract all the changes to net working capital, in this case, 3,175, and get an FCFF value of 24,856.

3 Alternative FCFF Formulas

When a Financial Analyst is modeling a business, they might only have access to partial information from certain sources. This is particularly true in Private Equity, as private companies do not have the rigorous reporting requirements that public companies do. Here are some other equivalent formulas that can be used to calculate the FCFF.

FCFF = NI + D&A +INT(1 – TAX RATE) – CAPEX – Δ Net WC

Where:

NI = Net Income

D&A = Depreciation and Amortization

Int = Interest Expense

CAPEX = Capital ExpendituresΔ Net WC = Net Change in Working capital

FCFF = CFO + INT(1-Tax Rate) – CAPEX

Where:

CFO = Cash Flow from Operations

INT = Interest Expense

CAPEX = Capital Expenditures

EBIT*(1 – Tax Rate) + D&A – Δ Net WC – CAPEXWhere:

EBIT = Earnings before Interest and Tax

D&A = Depreciation and Amortization

CAPEX = Capital ExpendituresΔ Net WC = Net Change in Working capital

Unlevered vs Levered Free Cash Flow

FCFF vs FCFE or Unlevered Free Cash Flow vs Levered Free Cash Flow. The difference between the two can be traced to the fact that Free Cash Flow to Firm excludes the impact of interest payments and net increases/decreases in debt, while these items are taken into consideration for FCFE.

Free Cash Flow to Equity is also a popular way to assess the performance of a business and its cash-generating ability exclusively for equity investors. It is especially used in Leveraged Buyout (LBO) models.

Video Explanation of Cash Flow

Watch this short video to quickly understand the different types of cash flow commonly seen in financial analysis, including Earnings Before Interest, Tax, Depreciation & Amortization (EBITDA), Cash Flow (CF), Free Cash Flow (FCF), Free Cash Flow to the Firm (FCFF), and Free Cash Flow to Equity (FCFE).

Additional Resources

Thank you for reading this guide to Free Cash Flow to Firm. CFI has an industry-specific course that walks you through how to build a DCF valuation model for Mining. Here are some other CFI resources:

- EBITDA

- EBIT

- CAPM

- Unlevered Beta

- See all financial modeling resources

Как увеличить денежный поток

Четыре стратегии:

- Увеличивать доходы. Искать способы зарабатывать больше.

- Уменьшать расходы. Тратить меньше и не покупать ненужных вещей.

- Покупать активы. Чем больше у вас финансовых активов, которые приносят деньги, тем вы богаче.

- Избавляйтесь от пассивов. Старайтесь избавляться от вещей, на которые вы тратите деньги, или заменяйте их менее затратными.

Разберем каждый пункт отдельно и с примерами.

Зарабатывать больше

Когда Маша устроилась в школу, у нее за плечами было только вузовское образование. Ей дали два класса – пятый и шестой. На репетиторство Маша тоже могла брать только учеников 5-6 классов, потому что боялась ответственности.

Чтобы зарабатывать больше, она заочно поступила в магистратуру по русскому языку, параллельно прошла курсы повышения квалификации, научилась готовить девятый класс к устному собеседованию. Потом прошла еще одни курсы – по подготовке 11 класса к декабрьскому сочинению. Затем стала изучать подготовку учеников к ЕГЭ и ОГЭ.

Через два года Маша закончила магистратуру. Теперь она может преподавать во всех классах, в том числе в 11, умеет готовить учеников ко всем видам контроля. Она стала более ценным специалистом, у нее увеличилась зарплата в школе, стоимость репетиторства тоже возросла.

Уменьшать расходы

Подумайте, что вы можете сделать, чтобы тратить меньше. Например, не обедать в ресторане и брать готовую еду из дома, продать автомобиль, на заправку которого тратится много денег, и купить более бюджетный вариант.

Особое внимание обратите на такие траты как интернет, телефон, платные подписки. Оцените, какие суммы вы на них расходуете в месяц и посчитайте общий объем трат в течение года

500 рублей в месяц на платные подписки – это 6 000 рублей в год, которые вы можете тратить, например, на покупку профессиональной литературы, то есть использовать для своего карьерного роста.

Покупать активы

Подумайте, как увеличить количество активов, которые будут приносить вам деньги. Скорее всего, вы даже не знаете о таких активах, как акции, портфели инвестиционных фондов. Поинтересуйтесь, как зарабатывать на информационном бизнесе – например, на создании и раскрутке сайтов.

Чем больше у вас будет активов, тем больше вы сможете зарабатывать, тратя минимум времени и усилий.

Избавляться от пассивов

Это можно сделать двумя способами: продать пассив или превратить его в актив.

Если у вас есть гараж, которым вы лично не пользуетесь – продайте его или сдайте в аренду. Продажа избавит вас от пассива и затрат на него, а сдача в аренду обеспечит новым (пусть небольшим) источником пассивного дохода.

Почему FCF (Free Cash Flow) дисконтируют?

Денежный поток, генерируемый бизнесом, приводят путем дисконтирования к определенной точке на временно́й шкале (отсюда название DCF-модель). Как правило, эта точка – текущий момент времени.

Денежные потоки дисконтируются по нескольким причинам, главные из которых – это альтернативная доходность и риск. Изменение стоимости денег во времени предполагает, что деньги в настоящем стоят дороже денег в будущем, так как их можно инвестировать и получить в будущем больше денег (альтернативная доходность).

Средняя стоимость капитала фирмы (WACC) показывает ожидаемый уровень доходности для инвесторов (или цену возможности инвестировать в фирму). То есть – если инвесторы не найдут варианты альтернативных вложений, превышающих данную доходность, для них будет иметь смысл купить еще акций своей фирмы.

Если бизнес обеспечивает IRR (ставку внутренней рентабельности), превышающую стоимость капитала, то он «создает стоимость». Если его рентабельность ниже стоимости своего капитала, то он «разрушает стоимость».

Уровень доходности, интересующий инвесторов, также связан с риском инвестиций. Чем выше риск, тем выше стоимость капитала и требования по размеру IRR.

Чем более отдаленными во времени являются денежные потоки, тем более рискованными они становятся для инвесторов и тем больше их требуется дисконтировать.

Подробнее про расчет ставки дисконтирования тут

Чистый денежный поток (Net Cash Flow) — что это такое

Чистый денежный поток (по англ. «Net Cash Flow», NCF) определяется как сумма положительных и отрицательных операций.

Формула чистого денежного потока формируется из трёх составляющих:

Где:

- CFO — операционной деятельности (Cash Flow from operating activities, CFO или Operating Cash Flow, OCF). Прибыль от основной деятельность компании. Здесь уже включена амортизация, дебиторская и кредитная задолженность и другие пассивы и активы.

- CFI — инвестиционная деятельность (Cash Flows from investing activities, CFI). Инвестиции в модернизацию, расширение бизнеса.

- CFF — финансовая деятельность (Cash Flows from financing activities, CFF). Выплаты дивидендов, выплаты кредитов, обратный выкуп акций, другие финансовые операции.

Свободный денежный поток: расчет

FCFE определяется в несколько этапов. Начинается все с чистой прибыли. Ее показатель берут из отчета о доходах и убытках. К указанной величине прибавляют амортизацию, износ и истощение. Показатели можно взять из отчета о движении финансов. По своей сути, амортизация существует исключительно на бумаге, поскольку реально отчисления не производятся. После этого вычитаются капвложения. Они представляют собой затраты на обслуживание текущей работы, приобретение и модернизацию оборудования, сооружение новых объектов и так далее. Показатели берут из отчета по инвестиционной деятельности.

Методы оптимизации денежных потоков

Цель оптимизации денежных потоков заключается в обеспечении финансового равновесия предприятия и поддержании его платежеспособности как в краткосрочном периоде, так и в долгосрочной перспективе.

Оптимизация денежных потоков предполагает обеспечение:

- сбалансированности потоков платежей и поступлений по объему;

- сбалансированности денежных потоков во времени;

- роста чистого денежного потока.

Сбалансированность потоков платежей и поступлений по объему при дефицитном денежном потоке (когда выплаты превышают поступления) в краткосрочном периоде достигается за счет использования «Системы ускорения — замедления платежного оборота». Суть этой системы заключается в разработке организационных мер по ускорению привлечения денежных средств и замедлению выплат.

Ускорение денежных потоков может быть достигнуто за счет:

- увеличения размера ценовых скидок за наличный расчет при оплате за отгруженную продукцию;

- полной или частичной предоплаты за продукцию повышенного спроса;

- сокращения сроков предоставления товарного кредита покупателям;

- ускорения инкассации дебиторской задолженности;

- использования современных форм рефинансирования дебиторской задолженности — учета векселей, факторинга и проч.

Замедление выплат денежных средств в краткосрочном периоде может быть за счет:

- увеличения по согласованию с поставщиками сроков предоставления предприятию товарного кредита;

- замены покупки дорогостоящих активов их лизингом;

- реструктуризации финансовых кредитов путем перевода краткосрочных их видов в долгосрочные.

Однако следует учесть, что решение проблемы сбалансированности дефицитного денежного потока в краткосрочном периоде порождает проблему его дефицитности в последующих периодах. Поэтому параллельно следует предусмотреть меры по сбалансированности дефицитного потока в долгосрочном периоде.

Рост объема положительного денежного потока в долгосрочном периоде может быть обеспечен за счет: привлечения инвесторов и вкладчиков, дополнительной эмиссии акций и облигаций; использования долгосрочных кредитов, продажи активов.

Снижение объема отрицательного денежного потока в долгосрочном периоде может быть достигнуто в результате сокращения инвестиционных программ, «сжатия» производства, снижения постоянных издержек.

Избыточный денежный поток может быть уменьшен в результате расширения производства; обновления внеоборотных активов; формирования инвестиционного портфеля; досрочного погашения финансовых кредитов; повышения дивидендных выплат и проч.

Несбалансированность денежного потока во времени может создать для предприятия серьезную угрозу банкротства даже при высоком уровне чистого денежного потока. Поэтому при оптимизации денежных потоков во времени используют два основных метода:

- выравнивание их объемов в определенные интервалы времени;

- синхронизацию, основанную на ковариации положительных и отрицательных потоков.

Результаты достижения сбалансированности денежных потоков во времени оцениваются при помощи статистических коэффициентов вариации, корреляции и среднеквадратичного отклонения.

Рост чистого денежного потока может быть обеспечен за счет снижения издержек, эффективной ценовой и кредитной политики, применения метода ускоренной амортизации, продажи неиспользуемого оборудования и сверхнормативных запасов, своевременного взыскания долгов, штрафов.

Результаты оптимизации денежных потоков находят свое отражение в системе финансового планирования и прогнозирования.

показать содержание

Полезные материалы по теме статьи

Если вы хотите лучше вникнуть в мир финансов и инвестиций, научиться управлять своими денежными потоками, я могу вам порекомендовать два курса и несколько бесплатных электронных книг.

Курсы

Личные финансы и инвестиции. Курс проводится на платформе Нетологии – самого популярного онлайн-университета в рунете наравне со Скиллбоксом. Преподает Сергей Спирин – финансовый консультант и инвестор. Курс проводится в формате вебинаров, после каждого вебинара есть домашнее задание.

В двух словах я бы описал этот курс так. Он о том, чем хороши пассивные инвестиции. Автор расскажет вам о недостатках пенсионной системы, убедит вас, что если вы не начнете инвестировать – окажетесь за гранью бедности. Потом он развенчает несколько мифов о заработке на трейдинге и уже перейдет к пассивному инвестированию.

На курсе вы познакомитесь с сущностью основных финансовых инструментов, Сергей даст вам дополнительную литературу, которая поможет в них углубиться.

Финансовая грамотность. Это курс от Скиллбокса. Он преподается в формате видеороликов, на которых два преподавателя с высшим экономическим образованием рассказывают о финансах: планировании денежных потоков, семейном бюджете, инвестициях в разные инструменты.

Когда слушаешь, возникает ощущение: «Ага, они сами через это прошли, это действительно так». Не возникает чувства, что люди, которые ничего не знают и не умеют, просто хотят вытянуть твои деньги.

Книги

Вы можете прямо сейчас скачать вот эти три книжки о финансовой грамотности и инвестициях. Они написаны понятным языком, небольшие по объему. Это скорее не книги, а вводные брошюры.

- Как стать финансово независимым через 1 год.

- 5 способов эффективно вложить 1000+ рублей.

- 6 шагов к финансовой безопасности.

Скачивайте и читайте.

В принципе, это всё. Подпишитесь на мою рассылку, чтобы получать ссылки на новые публикации по почте.

Напишите, пожалуйста, комментарий к статье и скажите, что в ней не так. Что вам не нравится, какие блоки трудно понимать, чего не хватает. Я учту ваши замечания и постараюсь доработать материал.

Спасибо.

Что такое денежный поток и его виды

Денежный поток показывает движение денег в компании: откуда пришли, куда ушли и сколько осталось. Рассчитывается для всего бизнеса или конкретного направления. Чтобы оценить компанию перед покупкой акций, инвесторы считают чистый и свободный денежные потоки.

Чистый денежный поток (net cash flow, NCF). Разница между притоками и оттоками от операционной, финансовой и инвестиционной деятельности за определенный период. Проще говоря, разница между доходами и расходами компании.

Из чего состоит чистый поток:

Чистый денежный поток помогает определить насколько эффективно компания управляет деньгами и сможет ли заплатить дивиденды. Также из NCF считают свободный денежный поток.

Свободный денежный поток (free cash flow, FCF). Деньги, которые остаются у компании после погашения всех расходов по текущим операциям, налогов, процентов и капитальных расходов. Проще говоря, это деньги, которые можно без ущерба для функционирования бизнеса направить на:

● Погашение долгов, чтобы уменьшить процент по кредитам и увеличить чистую прибыль и FCF.

● Модернизацию производства

● Байбек (выкуп собственных акций), чтобы поднять в цене котировки компании.

● Выплату дивидендов.

Рассмотрим способ, который учитывает причины изменения потока.

К свободному денежному потоку(OCF) прибавляют проценты(Interest expenses), подлежащие выплате по любым займам — облигациям, конвертируемому долгу или кредитным линиям и вычитают капитальные затраты(CAPEX -) и налоги(Tax).

Расчет FCF по данным отчетности компании

Special Considerations

Although it provides a wealth of valuable information that investors appreciate, FCFF is not infallible. Crafty companies still have leeway when it comes to accounting sleight of hand. Without a regulatory standard for determining FCFF, investors often disagree on exactly which items should and should not be treated as capital expenditures.

Investors must thus keep an eye on companies with high levels of FCFF to see if these companies are under-reporting capital expenditures and research and development. Companies can also temporarily boost FCFF by stretching out their payments, tightening payment collection policies, and depleting inventories. These activities diminish current liabilities and changes to working capital, but the impacts are likely to be temporary.