За кого платят страхователи

Плательщики, они же страхователи – это все компании и ИП, которые осуществляют выплаты физическим лицам. За кого они платят единые страховые отчисления и взносы на травматизм, показано в таблице.

Таблица 1. За кого нужно и не нужно платить страховые отчисления

| Категория физических лиц | Единые отчисления | Взносы на травматизм |

|---|---|---|

| Работники на трудовых договорах | Платить необходимо | |

| Физлица без статуса самозанятых или ИП, нанятые по гражданско-правовым договорам (ДГПХ) |

Нужно платить, если человек нанят по договору: – выполнения работ или оказания услуг; – авторского заказа; – об отчуждении исключительного права на результаты интеллектуальной деятельности или лицензионному договору |

Нужно платить, только если страхование физлица от травматизма предусмотрено условиями ДГПХ на выполнение работ, оказание услуг или авторский заказ. В остальных случаях взносы не платятся |

| Подрядчики со статусом ИП или самозанятых | Платить не нужно |

До 2023 года за физлиц на ДГПХ страхователи уплачивали отчисления только на пенсионное и медицинское страхование, а суммы на ВНиМ платили исключительно за штатных сотрудников с заработной платой. В 2024 году, как и в 2023, с выплат подрядчикам начисляют и взносы на ВНиМ. Их уплата даёт гражданам, нанятым по ДГПХ, право получать пособия по болезни, по уходу за ребёнком до полутора лет, а женщинам – ещё и по беременности и родам. Это право возникает у человека, за которого в прошлом году взносы на ВНиМ были уплачены в сумме не менее стоимости страхового года. В 2023 году это 5 652 рубля.

Штрафы

В 2024 году за частичную или полную неуплату взносов на травматизм работодатели платят:

- Штраф в размере 20% от суммы недоимки.

- В последующие разы в два раза больше — 40%.

Наказывают и должностных лиц за нарушения бухгалтерского учёта, повлёкших неуплату взносов. На первый раз предусмотрен штраф: 5000 – 10 000 ₽. На второй: 10 000 – 20 000 ₽ или дисквалификация до 2-х лет.

Также штраф предусмотрен за непредоставление отчётности и за несоблюдение правил её подачи:

- 5% от неуплаченных взносов за каждый полный и неполный месяц просрочки, но не более 30% и не менее 1000 ₽.

- При подаче формы отчёта в бумажном виде вместо электронного штраф — 200 ₽ за каждый документ.

Можно избежать штрафа за ошибки в заполнении формы ЕФС-1, если после получения соответствующего уведомления от СФР вовремя подать уточнённые сведения. Или подать их заранее, до того как Фонд обнаружит ошибку.

Как автоматизировать уплату налогов и взносов за 10 минут?

Подключитесь к сервису «Моё дело», и система сама рассчитает налоги и взносы для ИП, напомнит о приближающихся сроках уплаты сформирует платежный документ и заполнит декларацию.Автоматизировать учёт

Отчётность по страховым взносам на травматизм

С 2023 года отчёт о взносах на травматизм нужно подавать в составе единого отчёта ЕФС-1. Для этого нужно заполнить и подать раздел 2 и его подразделы.

Заполнять не обязательно всё, минимум нужны:

- Титульный лист.

- Раздел 2.

- Подраздел 2.1.

- Подраздел 2.3.

Также в отчёте предусмотрены подразделы 2.1.1 и 2.2. Их заполняют в редких случаях:

| Подраздел 2.1.1 | Подраздел 2.2 |

|---|---|

| Лица, исчисляющие взносы на нескольких основаниях | При переводе сотрудника по договору о предоставлении труда работника в другую фирму или к другому предпринимателю |

| Организации, получающие частичное финансирование из бюджета | |

| Организации с выделенными самостоятельными классификационными единицами (СКЕ) |

Для заполнения отчёта используется бланк из Приказа СФР от 17.11.2023 № 2281.

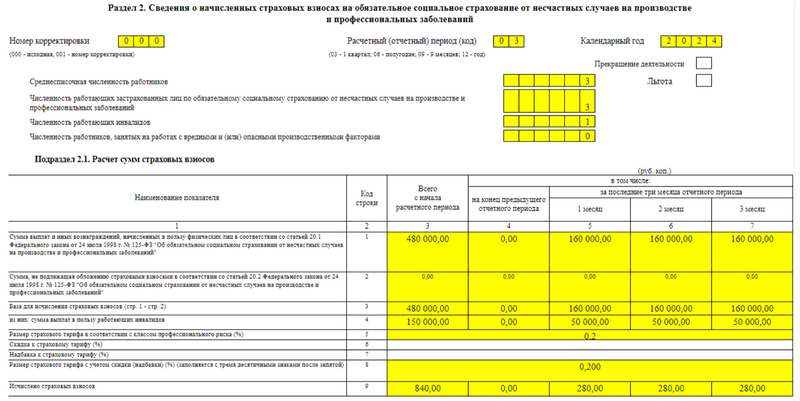

Пример заполнения отчёта

У организации «ГлавПример» работает трое сотрудников, у одного из которых инвалидность. Компания занимается рекламной деятельностью, ОКВЭД — 73.11. Поэтому профессиональный класс риска — 1, а страховой тариф — 0,2%.

Ежемесячно в первом квартале 2024 года организация делала выплаты сотрудникам всего в размере 160 000 ₽:

- 50 000 ₽ — работнику с инвалидностью.

- 110 000 ₽ — остальным работникам.

Всего за квартал сотрудники получили 480 000 ₽. Оснований для надбавок у организации нет.

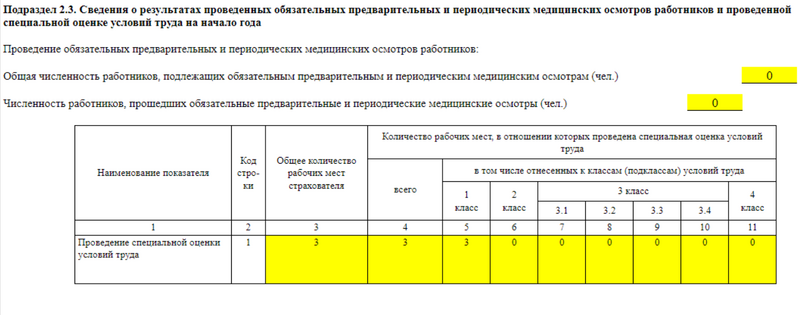

Опасных и вредных условий в результате проверки выявлено не было. Несчастных случаев в отчётном периоде не произошло.

Также работодатель может использовать льготную ставку к доходам сотрудников с инвалидностью — взносы по ним начисляют со скидкой в 60%.

Расчёт страховых взносов на травматизм в такой ситуации следующий:

- 110 000 ₽ x 0,2% = 220 ₽.

- 50 000 ₽ x 0,2% x 60% = 60 ₽.

- 220 ₽ + 60 ₽ = 280 ₽ — размер страховых взносов в каждом месяце квартала.

- 280 ₽ x 3 = 840 ₽ — размер страховых взносов за квартал.

По итогам первого квартала организации «ГлавПример» необходимо заполнить и подать следующую отчётность:

Заполнение раздела 2 и подраздела 2.1 в ЕФС-1

Заполнение раздела 2 и подраздела 2.1 в ЕФС-1

Заполнение подраздела 2.3 в ЕФС-1

Заполнение подраздела 2.3 в ЕФС-1

Вносить сведения о травматизме в ЕФС-1 нужно нарастающим итогом с начала года.

Сроки сдачи — до 25 числа месяца, идущего за отчётным периодом. В 2024 году сдать отчёт по травматизму в СФР нужно:

| Отчётный период | Отчётная дата |

|---|---|

| 1 квартал | 25.04.2024 |

| Полугодие | 25.07.2024 |

| 9 месяцев | 25.10.2024 |

| Год | 27.01.2025 (перенос из-за выходного) |

Отправлять отчёт в СФР нужно в электронном виде. Если работников не больше 10, то разрешено предоставлять в бумажном виде.

Нулевая отчётность

Если с начала года работодатель не делал выплат работникам (к примеру, из-за приостановки деятельности или отправления в отпуск за свой счёт), то по общим правилам нужно заполнить:

- Титульный лист.

- Раздел 2.

- Подраздел 2.1 — только строки 5 и 8 (при необходимости ещё 6 и 7).

- Подраздел 2.3.

Нулевой отчёт нужно подавать в общем порядке — до 25 числа месяца, идущего за отчётным периодом.

Если в организации есть единственный сотрудник и это директор-учредитель, работающий без трудового договора и зарплаты, то также заполняется нулевой отчёт ЕФС-1.

Условия для скидок и надбавок в 2024 году

Уменьшать размер страховых взносов на травматизм можно при следующих условиях:

- Работодатель ведёт деятельность более 3-х лет (со дня регистрации до года расчёта скидки).

- Вовремя платит страховые взносы.

- Показатели организации по травматизму ниже отраслевых значений.

- На производстве в предшествующем году не было страховых случаев с летальным исходом.

Когда страховой случай произошёл по вине третьих лиц, он не повлияет на получение скидки.

Скидка рассчитывается по трём показателям:

- Число страховых случаев на 1000 работников.

- Длительность нетрудоспособности работников из-за травм на производстве.

- Соотношение выплат Фонда пострадавшим работникам к общей сумме взносов работодателя.

Размер скидки определяют путём сравнения полученных показателей со средними допустимыми результатами — они ежегодно утверждаются фондом (на 2024 год — Приказ Фонда пенсионного и социального страхования Российской Федерации от 31.05.2023 № 944; на 2025 год пока нет утверждения).

Максимальный размер скидки не превышает 40%.

Если показатели ниже установленных фондом, то работодатель до 1 ноября может подать заявление на получение скидки, которая уже будет предоставляться в следующем году.

Решение о надбавке выносят в СФР самостоятельно по сведениям об ухудшении ситуации с травматизмом в организации. Страхователь получает решение о надбавке до 5 сентября текущего года. Надбавка действует со следующего года.

Максимальный размер надбавки не превышает 40%.

Рассчитать скидку или надбавку можно через сервис СФР.

Пример расчёта

Как рассчитать суммы взносов по единым тарифам и на травматизм, покажем на примере работника ООО «Бета» Олега Петрова. Для простоты предположим, что никаких иных выплат, кроме зарплаты, он в течение года не получал, и её размер не менялся.

Таблица 2. Данные для примера

| Показатель | Значение |

|---|---|

|

Страхователь |

ООО «Бета», организация из категории МСП |

|

Тариф взносов «на травматизм» |

0,2%, скидок / надбавок нет |

|

Тариф единых взносов |

Пониженный для МСП |

|

Выплаты Олегу Петрову |

Зарплата в размере 80 000 рублей в месяц |

|

Не облагаемые взносами суммы |

Отсутствуют |

|

МРОТ на 01.01.2024 |

19 242 рубля (закон от 27.11.2023 № 548-ФЗ) |

Расчёт единых взносов

Базой будет доход работника с начала года по месяц, за который считаем отчисления. Например, база для февральских взносов – это доход за январь и февраль, а для июньских – доход за 6 месяцев с января по июнь.

Поскольку ООО «Бета» относится к МСП, то с части ежемесячного дохода Олега Петрова в пределах МРОТ будем начислять взносы по тарифу 30%, а с остальной выплаты – по тарифу 15%. То есть база в нашем примере разбивается на 2 составляющие, и к каждой из них применяется свой тариф. Поэтому формула (1) меняется:

СВ за месяц = МРОТ х Количество месяцев с начала года * 30% + (Доход с начала года — МРОТ * Количество месяцев с начала года) * 15% — Взносы, уплаченные с начала года

Расчёт отчислений за январь будет простой, потому что это первый месяц и ещё нет уплаченных сумм: 19 242 * 30% + (80 000 — 19 242) * 15% = 14 886,3 рублей.

Отчисления за февраль нужно считать так: 19 242 * 2 * 30% + (80 000 * 2 — 19 242 * 2) * 15% — 14 886,3 = 14 886,3 рублей.

За март расчёт такой: 19 242 * 3 * 30% + (80 000 * 3 — 19 242 * 3) * 15% — 29772,6 = 14 886,3 рублей.

Таким же образом будем считать страховые взносы за каждый последующий месяц. Доход работника нарастающим итогом не превысит предельную величину базы: 12×80 000 < 2 225 000. Поэтому ставки в течение года меняться не будут.

Результаты расчёта представлены в таблице.

Таблица 3. Отчисления на страхование Петрова по единому тарифу

| Месяц | База с начала года(Гр. I х 80000) | База в пределах МРОТ(Гр. I х 19242) | Взносы в пределах МРОТ (Гр. IV х 30%) | База свыше МРОТ(Гр. III – Гр. IV) | Взносы свыше МРОТ(Гр. VI х 15%) | Взносы с начала года(Гр. V + Гр. VII) | Доплата взносов за месяц | |

|---|---|---|---|---|---|---|---|---|

|

I |

II |

III |

IV |

V |

VI |

VII |

VIII |

IX |

|

1 |

январь |

80000 |

19242 |

5772,6 |

60758 |

9113,7 |

14886,3 |

14886,3 |

|

2 |

февраль |

160000 |

38484 |

11545,2 |

121516 |

18227,4 |

29772,6 |

14886,3 |

|

3 |

март |

240000 |

57726 |

17317,8 |

182274 |

27341,1 |

44658,9 |

14886,3 |

|

4 |

апрель |

320000 |

76968 |

23090,4 |

243032 |

36454,8 |

59545,2 |

14886,3 |

|

5 |

май |

400000 |

96210 |

28863 |

303790 |

45568,5 |

74431,5 |

14886,3 |

|

6 |

июнь |

480000 |

115452 |

34635,6 |

364548 |

54682,2 |

89317,8 |

14886,3 |

|

7 |

июль |

560000 |

134694 |

40408,2 |

425306 |

63795,9 |

104204,1 |

14886,3 |

|

8 |

август |

640000 |

153936 |

46180,8 |

486064 |

72909,6 |

119090,4 |

14886,3 |

|

9 |

сентябрь |

720000 |

173178 |

51953,4 |

546822 |

82023,3 |

133976,7 |

14886,3 |

|

10 |

октябрь |

800000 |

192420 |

57726 |

607580 |

91137 |

148863 |

14886,3 |

|

11 |

ноябрь |

880000 |

211662 |

63498,6 |

668338 |

100250,7 |

163749,3 |

14886,3 |

|

12 |

декабрь |

960000 |

230904 |

69271,2 |

729096 |

109364,4 |

178635,6 |

14886,3 |

Уверены, что именно вам нужно разбираться в нюансах?Отдайте весь бухучёт и кадровый учёт профессионалам. Финансовые гарантии

Расчёт взносов на травматизм

С этими отчислениями всё проще, поскольку базу не нужно делить на составляющие. Будем применять базовую основную формулу (1).

Расчёт январских отчислений работника Петрова выглядит так: 80 000 * 0,2% = 160 рублей.

Страховые взносы за февраль: 80 000 * 2 месяца х 0,2% — 160 = 160 рублей.

Отчисления за март: 80 000 * 3 месяца х 0,2% — 320 = 160 рублей.

И далее аналогично за остальные месяцы. Все значения – в Таблице 4.

Таблица 4. Отчисления за Петрова «на травматизм»

| Месяц | Доход нарастающим итогом | Сумма взносов с начала года по тарифу 0,2% | Доплата за месяц |

|---|---|---|---|

|

январь |

80000 |

160 |

160 |

|

февраль |

160000 |

320 |

160 |

|

март |

240000 |

480 |

160 |

|

апрель |

320000 |

640 |

160 |

|

май |

400000 |

800 |

160 |

|

июнь |

480000 |

960 |

160 |

|

июль |

560000 |

1120 |

160 |

|

август |

640000 |

1280 |

160 |

|

сентябрь |

720000 |

1440 |

160 |

|

октябрь |

800000 |

1600 |

160 |

|

ноябрь |

880000 |

1760 |

160 |

|

декабрь |

960000 |

1920 |

160 |

Что изменится с 2023 года?

- Вместо отдельных тарифов взносов в ФСС, ФОМС, ПФР теперь оплату нужно выполнять по единому тарифу в Социальный фонд России.

- Установлен единый круг застрахованных лиц.

- Введена единая предельная база – 1 917 000 рублей, тарифы рассчитываются в процентах от этой суммы.

- Обновился перечень облагаемых выплат в него вошли, в частности, вознаграждения по ГПД и авторским договорам. Подрядчики вошли в число застрахованных лиц: новые правила распространяются, в том числе на временно пребывающих иностранцев, пособия по беременности и родам.

- Взносы теперь нужно платить единым платежом. В то же время, обновлённым законодательством предусмотрен вариант оплаты ЕНП отдельными платежками. Для этого необходимо ежемесячно отправлять в налоговую платежи и уведомления, на основе которых происходит распределение ЕНП по налогам.

- Продлены сроки подачи отчётности, оплаты всех взносов, кроме ВнТ.

Сколько перечислять

В базу для начисления страховых взносов на травматизм входят и, наоборот, не входят следующие выплаты:

| Учитываются | Не учитываются |

|---|---|

| Заработная плата | Компенсации временной нетрудоспособности |

| Премия | Матпомощь до 4000 ₽ в год на человека |

| Отпускные | Компенсация расходов в командировке |

| Доплата за сверхурочную работу | Пособие при увольнении |

Полный перечень выплат, которые не подлежат обложению страховыми взносами, представлен в Федерального закона от 24.07.1998 №125-ФЗ.

Размер страховых взносов на травматизм рассчитывается следующим образом:

Вп х ТС – СВн = сумма страховых взносов.

- ТС – тарифная ставка;

- Вп – выплаты, с которых делаются взносы (кроме перечисленных исключений) с начала года по месяц расчёта;

- СВн – взносы, начисленные с начала года по предыдущий месяц.

Пример расчёта. Организация «ГлавПример» начислила с января по февраль 2024 года заработную плату трём сотрудникам в размере 320 000 ₽ (160 000 ₽ в месяц).

Тариф страховых взносов на травматизм — 0,2%. Скидок и надбавок нет.

Следовательно, за январь и февраль было начислено 640 ₽ страховых взносов на травматизм.

В марте их сумма будет равна: (320 000 ₽ + 160 000 ₽) × 0,2% − 640 ₽ = 320 ₽.

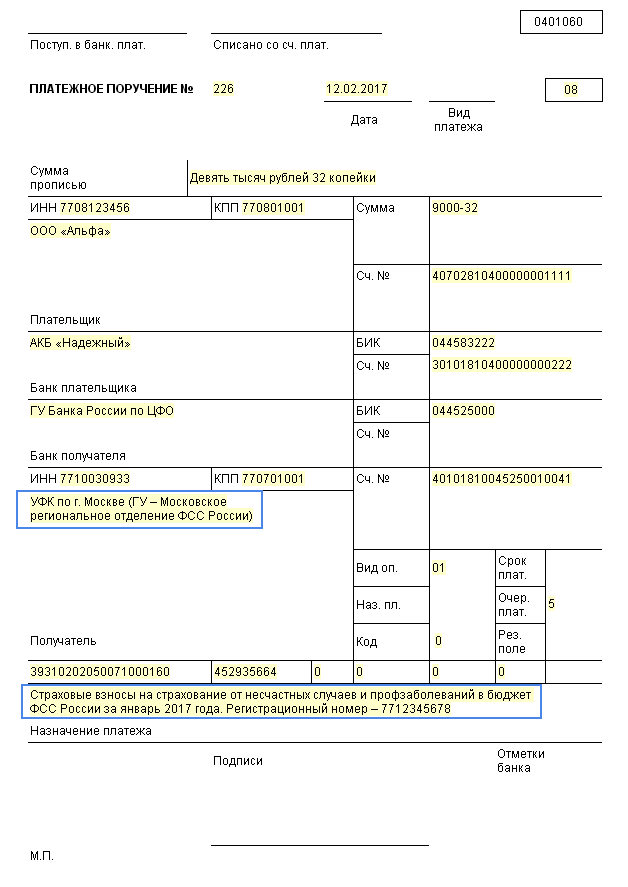

Правила заполнения платежных поручений в ФСС РФ соцстрах 2024

Платежные поручения в фсс в 2024 на перечисление страховых взносов в ФСС РФ, Фонд социального страхования оформляются плательщиками, при уплате платежей со своих счетов, в соответствии с правилами, установленными:

- Положение ЦБ РФ от 19 июня 2012 г. N 383-П «О ПРАВИЛАХ ОСУЩЕСТВЛЕНИЯ ПЕРЕВОДА ДЕНЕЖНЫХ СРЕДСТВ»

- Приказом Министерства финансов РФ от 12 ноября 2013 года № 107н «Об утверждении Правил указания информации в полях расчетных документов на перечисление налогов, сборов и иных платежей в бюджетную систему РФ»

Ниже показан образец заполнения платежки в ФСС РФ страхование от несчастных случаев на производстве и профессиональных заболеваний (травматизм).

КБК 2024, номера и значения полей в платежном поручении (платежке) в ФСС РФ в 2024

При заполнении полей платежки на травматизм необходимо соблюдать правильность заполнения следующих полей. КБК ФСС …

КОД СТАТУС ПЛАТЕЛЬЩИКА В ПЛАТЕЖНОМ ПОРУЧЕНИИ при перечислении страховых взносов, при оплате ФСС НС «травматизм»

При перечислении страховых взносов в поле 101 указывать статус 08.

(60) — «ИНН» плательщика, (102) — «КПП» плательщика — указывается идентификационный номер налогоплательщика (далее — ИНН) плательщика и код причины постановки на учет (далее — КПП) в соответствии со свидетельством о постановке на учет в налоговом органе (ФНС России);

(8) — «Наименование плательщика» — указывается наименование плательщика;

В Поле (104) указывается один из следующих кодов бюджетной классификации (далее — КБК):

Полный список КБК для ФСС РФ см. здесь.

При этом 14-17 разряды КБК (код подвида дохода) используются для раздельного учета страховых взносов, пеней, штрафов и процентов:

- 1000 — сумма страховых взносов;

- 2000 — сумма пени по соответствующему платежу;

- 3000 — сумма штрафа согласно законодательству РФ;

- 4000 — прочие поступления (в случае заполнения платежного документа плательщиком с указанием кода подвида доходов, отличного от кодов подвида доходов 1000, 2000, 3000, орган ПФР производит уточнение платежей с указанием кода подвида доходов 4000 с целью их отражения по кодам подвида доходов 1000, 2000, 3000);

- 5000 — сумма процентов, начисленных при нарушении срока возврата страховых взносов на обязательное пенсионное страхование и обязательное медицинское страхование, и процентов, начисленных на сумму излишне взысканных страховых взносов на обязательное пенсионное страхование и обязательное медицинское страхование, по соответствующему платежу.

В поле платежки на нс и пз (105) указывается значение кода ОКТМО муниципального образования, на территории которого мобилизуются денежные средства (значение территориального Управления ПФР).

1. Коды ОКТМО2. Таблица соответствия ОКТМО и ОКАТО

В поле (106) указывается значение (НОЛЬ).

В поле (107) указывается значение (НОЛЬ).

В поле (108) указывается значение (НОЛЬ).

В поле (109) указывается значение (НОЛЬ).

В поле (110) указывается значение (НОЛЬ).

В реквизите «Код» поле (22) распоряжения о переводе денежных средств указывается уникальный идентификатор начисления УИН. Требование о необходимости заполнения реквизита «Код» распространяется на распоряжения о переводе денежных средств, формы которых установлены Положением Банка России № 383-П.

УИН в реквизите КОД платежки, поле 22Разъяснено какое значение УИН ставить к реквизите КОД в поле 22 платежного поручения.

В поле назначения платежа (24) указывается дополнительная информация, необходимая для идентификации назначения платежа, и регистрационный номер плательщика в системе ФСС РФ. При оформлении платежных поручений, по перечислению страховых взносов в соцстрах, рекомендуется указывать регистрационный номер плательщика в территориальном фонде соцстраха.

Как платить взносы в 2024 году

Мы уже отметили, что отчисления по единому тарифу и взносы на травматизм администрируют разные государственные органы. Платить их также нужно по-разному.

Взносы на травматизм

Перечислить платежи на травматизм необходимо до 15 числа следующего месяца. То есть отчисления за январь нужно перечислить до 15 февраля.

Взносы по единому тарифу

Эти отчисления с января 2024 года уплачиваются строго через ЕНС. Порядок такой:

- до 25 числа подаётся уведомление об исчисленных платежах (КНД 111035), содержащее сумму страховых отчислений, рассчитанную за прошлый месяц;

- до 28 числа нужно пополнить ЕНС на сумму, указанную в уведомлении;

- 28 числа сумма будет списана с ЕНС – взносы будут считаться уплаченными.

Сводная таблица сроков уплаты взносов

В этой таблице мы собрали все сроки уплаты страховых отчислений на 2024 год с учётом выходных и праздничных дней. Напомним, что если последний день срока выпадает на такую дату, то период продлевается до следующего рабочего дня.

Таблица 5. Сроки уплаты страховых взносов в 2024 году

| Месяц | Отчисления на травматизм | Единые взносы |

|---|---|---|

|

За декабрь 2023 |

15 января 2024 |

29 января 2024 |

|

За январь |

15 февраля |

28 февраля |

|

За февраль |

15 марта |

28 марта |

|

За март |

15 апреля |

2 мая |

|

За апрель |

15 мая |

28 мая |

|

За май |

17 июня |

28 июня |

|

За июнь |

15 июля |

29 июля |

|

За июль |

15 августа |

28 августа |

|

За август |

16 сентября |

30 сентября |

|

За сентябрь |

15 октября |

28 октября |

|

За октябрь |

15 ноября |

28 ноября |

|

За ноябрь |

16 декабря |

28 декабря |

|

За декабрь 2024 |

15 января 2025 |

28 января 2025 |

В заключение напомним, что неуплата страховых взносов в установленный срок может послужить причиной привлечения к такой же ответственности, как и неуплата налогов. Например, если это произошло вследствие занижения базы, то штраф составит 20% от неоплаченной суммы. Если же проверяющие посчитают, что это было сделано умышлено, его размер может вырасти до 40%. Это касается взносов обоих видов. Кроме того, за несвоевременную уплату страховых отчислений начисляются пени.

Вводная информация: виды страховых взносов в 2018 году

Страховые взносы – это обязательные платежи, которые организации или ИП уплачивают из собственных средств на социальное страхование своих работников. В некоторых случаях ИП обязаны уплачивать страховые взносы “за себя” (п. 3 ст. 8 НК РФ, ст. 3 Закона № 125-ФЗ). Порядок расчета и уплаты страховых взносов зависит от вида социального страхования. Обязательное социальное страхование может быть следующих видов:

- пенсионное страхование (“пенсионные взносы” или “ОПС”);

- страхование по временной нетрудоспособности и в связи с материнством (“социальные взносы” или “ВНиМ”);

- медицинское страхование (“медицинские взносы” или “ОМС”);

- страхование от несчастных случаев на производстве и профзаболеваний (взносы “на травматизм”).

Несмотря на подробные разъяснения законодательства по поводу оформления платежных поручений, при заполнении платежки ФСС довольно часто происходит путаница с цифрами и кодами.

Поэтому целесообразно более подробно рассмотреть некоторые нюансы порядка заполнения, а именно поля:

| 101 | Статус плательщика. Здесь следует проставить «08», если субъект это плательщик страховых взносов. При указании «01» платежка может оказаться в числе невыясненных |

| 21 | Очередность платежа. Согласно взносы по поручению ФСС банковские организации списывают в третью очередь, по инкассо. При самостоятельной уплате взносов компанией очередь будет пятой. Значит, ставится цифра «5» |

| 22 | Код. Если выплаты текущие, то здесь ставится «0», платежи по требованию сопровождаются указанием двадцатизначного номера из соответствующего требования |

| 110 | Тип платежа. На данное время заполнять это поле не требуется |

| 109 | Дата документа. Приложение №4 п.5 Приказа Минфина РФ №107н устанавливает указание значения «0». Если внести здесь дату расчета , то банк может не исполнить поручение и возвратить его для исправления |

| 108 | Номер документа. Пишется «0» (Приказ №107н, Приложение №4, п.5). При написании номера платежка не будет принята к исполнению |

| 107 | Налоговый период. Прописывается «0». Не нужно указывать период, за какой субъект выплачивает взносы |

| 106 | Основание платежа. Только «0». Заполнив поле как при перечислении налогов (ТП, ЗД, ТР), придется переделывать документ |

| 105 | Код ОКТМО. Прописывается новый код. Узнать свой код возможно в территориальном филиале ФСС |

| 104 | КБК. На 2021 год КБК для взносов не изменился. Работодатели указывают 393 1 0200 160 |

Что значат поля в платежном поручении по страховым взносам

Форма платёжки в ФСС и данные полей не изменились с 2016 года. В этой статье рассмотрим только п/п по взносам в ФНС и распишем, что и куда вписывать. Правила заполнения платёжных поручений, а также бланки для «ручной» сдачи содержатся в приказе Минфина РФ N 107н от 12 ноября 2013 г. «Об утверждении правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему РФ».

Пройдёмся по всем полям:

| Про получателя | ||

| 16 | Получатель | УФК по субъекту РФ, ФНС по регистрации |

| 61 | ИНН получателя | Найти информацию можно на портале ФНС |

| 103 | КПП получателя | |

| 13 – 15, 17 | Банковские реквизиты получателя | |

| Про плательщика | ||

| 8 | Наименование плательщика | |

| 9, 10 – 12 | Банковские реквизиты плательщика | |

| 43 | Печать плательщика, необязательна, если печати у организации нет | Если п/п подаётся электронно через банк-клиент, заполнение данных полей необязательно |

| 44 | Подписи лиц, указанных в банковской карточке подписей (директор, главбух) | |

| 60 | ИНН плательщика | |

| 101 | Статус плательщика | 01 — юрлица, 09 — ИП |

| 102 | КПП плательщика | головной организации или обособленки, в зависимости от того, кто платит |

| 105 | ОКТМО плательщика | Ошибочно мнение, что при «переезде» взноса из Фонда в ФНС ОКТМО изменится. Нет, он остаётся прежним, т.к. это идентификатор плательщика, а не получателя. |

| Про платёж | ||

| 3 | Номер п/п, присвоенный плательщиком | Нумерация начинается либо каждый день, либо продолжается в течение месяца. |

| 4, 62, 71 | Даты, составления п/п, поступления в банк, исполнения | Обычно совершается одним днём |

| 5 | Вид/форма направления платежа – срочно, почтой и т.п. | Можно не проставлять, если платёж идёт через клиент-банк |

| 6, 7 | Сумма перечисления прописью и в цифровом формате | |

| 18 | Вид операции | Перечисление средств по поручению — код 01 |

| 19, 20 и 23 | Без требования банка надо оставлять поля пустыми | |

| 21 | Очерёдность платежа | |

| 22 | Предназначено для указания кода УИН | ставится «0», кроме случаев когда ФНС в требовании об уплате указывает конкретный УИН |

| 24 | Подробное назначение платежа – что, куда, сколько, за какой период | |

| 104 | КБК платежа | Новые КБК по взносам содержатся в приказе Минфина России от 07.12.16 № 230н |

| 106 | Основание (период) платежа | ТП – текущие платежи, за этот год, ЗД – выплата задолженности |

| 107 | Указывается период, за который перечисляются взносы, – месяц, квартал, год. | |

| 108 | Для направляемых в срок соцвзносов ставьте «0» | |

| 109, 110 | Значения полей для взносов = «0» |

https://youtube.com/watch?v=w1cZ1oeoy5I%26pp%3DygVC0J_Qu9Cw0YLQtdC20L3QvtC1INC_0L7RgNGD0YfQtdC90LjQtSDQpNCh0KEg0L3RgSDQsiAyMDIzINCz0L7QtNGD

Другие поля платежного поручения по страховым взносам в 2020 году

В поле 106 «Основание платежа» — для оплаты страховых взносов в 2020 году за периоды 2020 года ставится значение «ТП».

В поле 107 «Период» — для оплаты страховых взносов в 2020 году помесячно, используется следующая конструкция: «МС.XX.2020», где XX — месяц, за который производится оплата страховых взносов. Например, при оплате страховых взносов за январь, в поле 107 ставится значение «МС.01.2020».

В поле 108 «Номер документа» — для оплаты страховых взносов в 2020 году помесячно ставится цифра «» (ноль).

В поле 109 «Дата документа» — для оплаты страховых взносов в 2020 году помесячно ставится цифра «» (ноль).

В поле 110 «Тип платежа» — ставится «» (ноль).

Понижение ставки по страховым взносам

В 2023 году размер основных ставок по страхвзносам и классификацию страхователей изменили. Страхователей разделили на 3 группы:

- взносы по ставке 15% — для субъектов МСП, общепита, резидентов «Сколково». Ставка применяется к выплат в части превышения МРОТ. Соответственно, ежемесячно надо делить выплаты сотрудников на МРОТ и выше МРОТ;

- взносы по ставке 7,6% — для социально ориентированных НКО и благотворительных организаций на УСН, IT-компаний, участников СЭЗ, резидентов ТОСЭР и ОЭЗ, производителей анимационной аудиовизуальной продукции, производителей радиоэлектронной продукции, компаний на Курилах, студентов да деятельность в студотрядах. Ставка применяется к выплатам, не превышающим предельную величину предельной базы, а с выплаты выше ограничения установлен тариф 0% (п. 2.2 ст. 427 НК);

- взносы по ставке 0% — для компаний с членами экипажей судов, участников САР в Калининградской области и Приморском крае (п. 2.3 ст. 427 НК).

Зачем нужны коды вида дохода

Чтобы перечислить сотрудникам зарплату или другие выплаты, компания или ИП оформляет платежное поручение и отправляет его в банк. Банк по этому документу перечисляет деньги на счета сотрудников.

С 2022 года при перечислении денег физлицам в платежном поручении нужно писать новый реквизит — код вида дохода. Его ставят в платежках, чтобы показать банку, с каких доходов физлица нельзя удерживать долги, которые он обязан выплатить по решению суда.

Разберемся на примере, как это происходит.

Ирина заняла у Натальи деньги под расписку и не отдает их. Наталья подала в суд и выиграла процесс. Ирина не может отдать долг сразу, и суд решил взыскать долг частями с ее доходов. Для этого нужен исполнительный лист — документ, который подтверждает, что ответчик должен выполнить решение суда. На основании этого документа судебные приставы смогут взыскать долг.

Взыскать задолженность по исполнительному листу можно двумя способами:

- Из заработной платы при ее выплате. Для этого нужно отправить документ на работу должнику.

- Списать с банковских счетов должника, в том числе и с зарплатного счета. Для этого нужно отправить исполнительный лист в банк, где находятся счета должника.

Есть доходы, с которых нельзя частично или совсем списывать задолженности по исполнительным листам: например, алименты, пособия не ребенка, выплаты из-за чрезвычайных ситуаций и другие. Кроме того иногда на счет приходят деньги, которые не относятся к доходам человека: командировочные, подотчетные деньги, которые выдали авансом на рабочие задачи и другое.

Если деньги на банковском счете физлица обезличены, для банка они — единая масса, из которой он должен списать сумму по исполнительному листу. И возникали ситуации, когда банки списывали со счета должника деньги, которые по закону не имели права трогать.