Формула для расчета

При расчете платежей по страховым взносам следует брать новую установленную законодательными положениями величину МРОТ. На 1 января 2019 года. Порядок расчетов взносов на страхование определен статьей 430 НК РФ. Как и прежде, взносы разделены на пенсионное и медицинское страхование. Их ставки и, соответственно, размеры платежей различны.

Взносы на медицинское страхование рассчитываются независимо от дохода в размере:

6884 рублей.

Взносы на пенсионное страхование при доходах коммерсанта до 300 тысяч рублей равны:

29 354 рублей.

При превышении порога доходов в 300 тысяч рублей, от суммы превышения нужно также исчислить 1%. Уплатить этот 1% за 2018 год в ИФНС следует не позднее 1 апреля 2019 года.

Важно! Если коммерсант применяет упрощенную систему налогообложения, и в его подчинении нет наемных сотрудников, он имеет право уменьшить налоговую базу по УСН на сумму своих страховых взносов. Уменьшение налога производится на все взносы, уплаченные в текущем году, в том числе, и на фиксированную их часть, и дополнительный 1% с доходов более 300 тысяч рублей

Уменьшение налога производится на все взносы, уплаченные в текущем году, в том числе, и на фиксированную их часть, и дополнительный 1% с доходов более 300 тысяч рублей.

Как действовать, если ошиблись в платежке

В ФНС еще в прошлом году обещали проинформировать банки, чтобы они в 2017 году не принимали платежки с реквизитами фондов (письмо от 01.12.2016 № ЗН-4-1/22860). Но от других ошибок никто не застрахован. Предположим, вы указали данные своей налоговой, но ошиблись в КБК. Такой платеж вы можете уточнить (письмо ФНС России от 10.10.2016 № СА-4-7/19125).

Направьте в инспекцию заявление в произвольной форме. Напишите, какой КБК вы отразили в платежке неправильно и на какой его надо заменить. К документу приложите копию платежки. При этом датой оплаты будет считаться день, когда компания перечислила деньги, пусть и на неверный КБК. Образец заявленияоб уточнении платежа смотрите ниже (образец 5).

Заявление об уточнении платежа (образец)

Хуже, если вы указали неправильный счет Федерального казначейства. Сумма по такому не считается уплаченной (подп. 4 п. 4 ст. 45 НК РФ). Значит, заплатить взносы придется заново. А деньги, перечисленные на ошибочный счет, можно вернуть. Для этого напишите заявление в свою налоговую инспекцию и приложите к нему копию ошибочной платежки.

На будущее проверяйте КБК и другие реквизиты в платежках, прежде чем отправлять взносы в ФНС. Напомним, компания теперь не может зачитывать взносы между собой (п. 1.1 ст. 78 НК РФ). Например, переплату по взносам на медицинское страхование можно зачесть только в счет будущих платежей по ним же.

Мы подготовили платежное поручение в ФСС в 2017 году, образец, с помощью которого можно быстро составить свой платежный документ на перечисление взносов. В платежке много новых реквизитов, поэтому проверьте себя.

В статье вы найдете: новый бланк платежного поручения в ФСС с расшифровкой, пример платежки для уплаты взносов в ФСС, полную таблицу всех действующих кодов КБК по страховым взносам. А еще вас ждут комментарии и подсказки, подготовленные лучшими экспертами нашего журнала.

Порядок уплаты страховых взносов

Заполнение полей платежного поручения по страховым взносам в ИФНС

В полях платежных поручений на уплату в ИФНС страховых взносов указывается следующая информация:

| Название поля платежки (номер поля) | Уплата взносов в ИФНС (взносы на ОПС, на ОМС, на ВНиМ) |

|---|---|

| Статус плательщика (101) | «01» — если взносы уплачивает юрлицо/его ОП; «09» — если взносы уплачивает ИП (этот статус ИП указывает независимо от того, платит ли он взносы как работодатель или же перечисляет взносы за себя). ФНС с ЦБ РФ решили, что при уплате взносов нужно указывать именно эти статусы (Письмо ФНС от 03.02.2017 № ЗН-4-1/1931@) |

| ИНН плательщика (60) | ИНН организации/предпринимателя |

| КПП плательщика (102) | — КПП, присвоенный той ИФНС, в которую будут уплачиваться взносы, если их уплачивает юрлицо/его ОП; — «0» — если взносы уплачивает ИП |

| Плательщик (8) | Краткое название организации/ОП, Ф.И.О. предпринимателя |

| ИНН получателя (61) | ИНН той ИФНС, в которую уплачиваются взносы |

| КПП получателя (103) | КПП той ИФНС, в которую уплачиваются взносы |

| Получатель (16) | УФК по_____(наименование региона, в котором уплачиваются взносы), а в скобках указывается конкретная ИФНС. Например, «УФК по г. Москве (ИФНС России № 14 по г.Москве)» |

| Очередность платежа (21) | 5 |

| КБК (104) | Код бюджетной классификации, соответствующий уплачиваемому взносу и периоду, за который уплачивается взнос |

| ОКТМО (105) | — Код ОКТМО по месту нахождения организации/ОП, если взносы платит юрлицо/его ОП — Код ОКТМО по месту жительства ИП, если взносы платит ИП |

| Основание платежа (106) | В данном поле указывается одно из следующих значений: «ТП» — при уплате взноса за текущий период; «ЗД» — при добровольном погашении задолженности по взносам; «ТР» — при погашении задолженности по выставленному требованию ИФНС; «АП» — при погашении задолженности по акту проверки (до выставления требования) |

| Период, за который уплачивается взнос (107) | Если в поле 106 стоит «ТП»/«ЗД», то указывается периодичность уплаты взноса в одном из следующих форматов: — для ежемесячных уплат: «МС.ХХ.ГГГГ», где ХХ — номер месяца (от 01 до 12), а ГГГГ — год, за который производится платеж (например, при уплате взносов на ОПС с выплат работникам за март 2017 г. нужно проставить «МС.03.2017»); — для годовых платежей: «ГД.00.ГГГГ», где ГГГГ — год, за который уплачивается взнос (например, при уплате взноса за себя за 2017 год, ИП нужно будет поставить «ГД.00.2017»). Если в поле 106 стоит «ТР», то в поле 107 отражается дата требования. Если в поле 106 стоит «АП», то в поле 107 ставится «0» |

| Номер документа (108) | Если в поле 106 стоит «ТП»/«ЗД», то в поле 108 ставится «0». Если в поле 106 стоит «ТР», то в поле 108 отражается номер налогового требования об уплате. Если в поле 106 стоит «АП», то в поле 108 указывается номер решения, вынесенного по результатам проверки |

| Дата документа (109) | Если в поле 106 стоит «ТП», то в поле 109 проставляется дата подписания расчета по взносам. Но, как правило, к моменту платежа расчет еще не представлен, поэтому плательщики ставят «0». Если в поле 106 стоит «ЗД», то в поле 109 ставится «0». Если в поле 106 стоит «ТР», то в поле 109 отражается дата требования об уплате. Если в поле 106 стоит «АП», то в поле 108 указывается дата послепроверочного решения |

| Тип платежа (110) | «0» или УИН, если он есть |

| Назначение платежа (24) | Краткое пояснение к платежу, например, «Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (за март 2017 г.)» Также в данном поле плательщик взносов может указать свой регистрационный номер в ПФР, но это необязательно. |

С 1 января 2018 года взносы администрирует Налоговая служба (п. 1 ст. 30 НК РФ, п. 2 ст. 4 Федерального закона от 03.07.2016 № 243-ФЗ). Исключение — взносы на травматизм. Они по-прежнему в ведении ФСС, поэтому взносы надо перечислять в филиал фонда по месту учета.

Расскажем, как заполнять платежное поручение в ФСС в 2018 году

. Образцы платежек вы можете скачать по ссылкам ниже.

Образец платежного поручения в ФСС в 2018 году для организаций

Образец платежного поручения в ФСС в 2018 году для ИП

Что значат поля в платежном поручении по страховым взносам

Форма платёжки в ФСС и данные полей не изменились с 2016 года. В этой статье рассмотрим только п/п по взносам в ФНС и распишем, что и куда вписывать. Правила заполнения платёжных поручений, а также бланки для «ручной» сдачи содержатся в приказе Минфина РФ N 107н от 12 ноября 2013 г. «Об утверждении правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему РФ».

Пройдёмся по всем полям:

| Про получателя | ||

| 16 | Получатель | УФК по субъекту РФ, ФНС по регистрации |

| 61 | ИНН получателя | Найти информацию можно на портале ФНС |

| 103 | КПП получателя | |

| 13 – 15, 17 | Банковские реквизиты получателя | |

| Про плательщика | ||

| 8 | Наименование плательщика | |

| 9, 10 – 12 | Банковские реквизиты плательщика | |

| 43 | Печать плательщика, необязательна, если печати у организации нет | Если п/п подаётся электронно через банк-клиент, заполнение данных полей необязательно |

| 44 | Подписи лиц, указанных в банковской карточке подписей (директор, главбух) | |

| 60 | ИНН плательщика | |

| 101 | Статус плательщика | 01 — юрлица, 09 — ИП |

| 102 | КПП плательщика | головной организации или обособленки, в зависимости от того, кто платит |

| 105 | ОКТМО плательщика | Ошибочно мнение, что при «переезде» взноса из Фонда в ФНС ОКТМО изменится. Нет, он остаётся прежним, т.к. это идентификатор плательщика, а не получателя. |

| Про платёж | ||

| 3 | Номер п/п, присвоенный плательщиком | Нумерация начинается либо каждый день, либо продолжается в течение месяца. |

| 4, 62, 71 | Даты, составления п/п, поступления в банк, исполнения | Обычно совершается одним днём |

| 5 | Вид/форма направления платежа – срочно, почтой и т.п. | Можно не проставлять, если платёж идёт через клиент-банк |

| 6, 7 | Сумма перечисления прописью и в цифровом формате | |

| 18 | Вид операции | Перечисление средств по поручению — код 01 |

| 19, 20 и 23 | Без требования банка надо оставлять поля пустыми | |

| 21 | Очерёдность платежа | |

| 22 | Предназначено для указания кода УИН | ставится «0», кроме случаев когда ФНС в требовании об уплате указывает конкретный УИН |

| 24 | Подробное назначение платежа – что, куда, сколько, за какой период | |

| 104 | КБК платежа | Новые КБК по взносам содержатся в приказе Минфина России от 07.12.16 № 230н |

| 106 | Основание (период) платежа | ТП – текущие платежи, за этот год, ЗД – выплата задолженности |

| 107 | Указывается период, за который перечисляются взносы, – месяц, квартал, год. | |

| 108 | Для направляемых в срок соцвзносов ставьте «0» | |

| 109, 110 | Значения полей для взносов = «0» |

Порядок заполнения

Несмотря на подробные разъяснения законодательства по поводу оформления платежных поручений, при заполнении платежки ФСС довольно часто происходит путаница с цифрами и кодами.

Поэтому целесообразно более подробно рассмотреть некоторые нюансы порядка заполнения, а именно поля:

| 101 | Статус плательщика. Здесь следует проставить «08», если субъект это плательщик страховых взносов. При указании «01» платежка может оказаться в числе невыясненных |

| 21 | Очередность платежа. Согласно взносы по поручению ФСС банковские организации списывают в третью очередь, по инкассо. При самостоятельной уплате взносов компанией очередь будет пятой. Значит, ставится цифра «5» |

| 22 | Код. Если выплаты текущие, то здесь ставится «0», платежи по требованию сопровождаются указанием двадцатизначного номера из соответствующего требования |

| 110 | Тип платежа. На данное время заполнять это поле не требуется |

| 109 | Дата документа. Приложение №4 п.5 Приказа Минфина РФ №107н устанавливает указание значения «0». Если внести здесь дату расчета , то банк может не исполнить поручение и возвратить его для исправления |

| 108 | Номер документа. Пишется «0» (Приказ №107н, Приложение №4, п.5). При написании номера платежка не будет принята к исполнению |

| 107 | Налоговый период. Прописывается «0». Не нужно указывать период, за какой субъект выплачивает взносы |

| 106 | Основание платежа. Только «0». Заполнив поле как при перечислении налогов (ТП, ЗД, ТР), придется переделывать документ |

| 105 | Код ОКТМО. Прописывается новый код. Узнать свой код возможно в территориальном филиале ФСС |

| 104 | КБК. На 2019 год КБК для взносов не изменился. Работодатели указывают 393 1 02 02090 07 1000 160 |

Полезная информация для работодателей

Существует ряд ошибок, наиболее часто встречающихся при заполнении платежного поручения в ФСС. В частности это:

| Неправильное указание назначения платежа | Если КБК указан верно, то недоимки скорее всего не возникнет. Однако лучше уведомить получателя об ошибке и попросить сверить платежи |

| Указание старого КБК | В этом случае платежка будет причислена к «невыясненным» платежам. От плательщика требуется подача заявления с просьбой о зачете платежа |

| Неверное написание статуса налогоплательщика | Необходима подача заявления с просьбой о переброске платежа на другой код |

| Указание несуществующего КБК | Пишется заявление с просьбой изменить КБК на правильный. При несвоевременном выявлении ошибки придется платить пеню за нарушение сроков платежей |

| Указание КБК другого налога | Можно подать заявление с просьбой об учете недоимки по одному налогу переплатой по другому. В случае с ФСС лучше оплатить платеж заново, а переплаченную сумму оставить в счет будущих платежей |

| Поступление денежных средств в бюджет другого уровня | В данном случае однозначно придется заново перечислить платеж. Переплата пойдет на уплату другого налога, который был указан. Также по желанию плательщика можно вернуть переплату на расчетный счет посредством подачи соответствующего заявления |

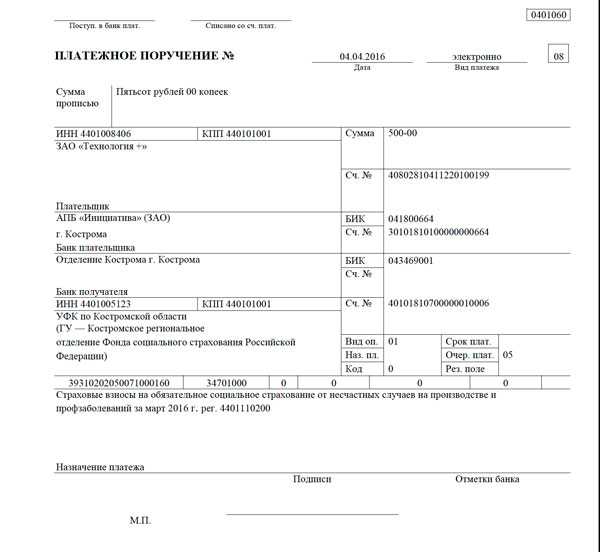

Образец документа

Заполняя платежные поручения в ФСС желательно прежде ознакомиться с образцами документов. Это поможет составить платежки правильно и избавит от их последующей переделки.

С образцом заполнения платежного поручения по уплате взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством можно ознакомиться здесь.

Образец заполнения платежки в ФСС на уплату взносов на страхование от несчастных случаев на производстве:

Законодательные нормы, регламентирующие составление финансовой документации в РФ, весьма часто изменяется.

Потому крайне важно знать важнейшие положения правовых актов, касающихся данной процедуры и следить за изменениями законодательства.

Всем привет!

Тема этой статьи предназначена в большей степени для бухгалтеров или ип, поскольку речь пойдет о платежных поручениях. Тем более, что причины для этого имеется.

С 1 января 2017 контроль над взносами осуществляет уже ФНС. Соцстрах же будет заниматься только взносами по травматизму. В связи с этим изменились правила заполнения платежных документов. Кроме того, были утверждены для взносов и новые КБК.

Так же надо отметить, что по травматизму сроки уплаты взносов за текущий месяц производятся не позднее 15-го числа следующего месяца. Если, например, 15-е число выпадает на выходной или праздничный день, то согласно п. 4 ст. 22 Федерального закона от 24 июля 1998 г. № 125-ФЗ, последний срок уплаты переносится на следующий за ним рабочий день.

Заявление в инспекцию об уточнении платежки по взносам

Если платежное поручение по страховым взносам 2017

компания отправила вовремя, но ошиблась в реквизитах, иногда их можно уточнить. Например, если недочет в ИНН получателя или КБК.

Если налоговики уточнят платеж, считается, что компания уплатила налог вовремя. Поэтому инспекторы должны обнулить пени. Образец такого заявления можно скачать ниже.

Образец заявления об уточнении платежки по страховым взносам в 2017 году

Руководителю

ИФНС России № 13 по г. Москве

В.О. Симакову

от ООО «Радуга»

ИНН/КПП 7713123456/771301001

Адрес: 173000, г. Москва, ул. Михалковская, д. 10

Исх. № 25/02 от 06.03.2017

ЗАЯВЛЕНИЕ

об уточнении ошибочных платежей

(ошибка в КБК)

В поле 104 платежного поручения от 13.02.2017 № 50 на перечисление взносов на пенсионное обеспечение за январь 2017 года организация указала ошибочный КБК — 182 102 02010 06 1000 160. Верный КБК — 182 1 02 02010 06 1010 160.

В соответствии с пунктами 7 и 9 статьи 45 Налогового кодекса РФ просим принять решение об уточнении платежа.

Внимание!С 2017 года новые КБК и новый получатель взносов — не ПФР а ИФНС. Даже взносы за декабрь нужно перечислять по новым КБК в ИФНС(кроме взносов ФСС на травматизм)

можно узнать реквизиты вашей ИФНС.

С 2017 года заплатить налоги за ИП, организацию или физ.лица может кто-то другой. Тогда реквизиты будут следующими: «ИНН» плательщика – ИНН того, за которого погашают налог; «КПП» плательщика – КПП того, за которого перечисляют налог; «Плательщик» – информацию о плательщике, который осуществляет платеж; «Назначение платежа» – ИНН и КПП плательщика, за которого платят, и того, кто платит; «Статус плательщика» – статус того лица, чья обязанность исполняется. Это 01 для организаций и 09 – для ИП.

С 6 февраля 2017 года в налоговых платежных поручениях организации Москвы и МО должны будут ставить новые реквизиты банка, в поле «Банк плательщика» нужно ставить «ГУ Банка России по ЦФО» и указывать БИК «044525000» .

Платежное поручение можно сформировать(и отправить через интернет) в интернет-банке(например, сбербанк-онлайн, альфа-клик, клиент банк). Интернет-банк не нужен мелким организациям и ИП т.к. он сложен, дорог и менее безопасен. О нем стоит подумать тем кто делает более 10 переводов в месяц или если банк очень удалён. Также платежки можно сформировать с помощью онлайн-бухгалтерии, например этой .

Где взять платежное поручение бесплатно? Как заполнить платежное поручение? Какие есть виды платежных поручений?

Я выложу тут образцы заполнения платежек в Excel для 2018-2019 годов, сделанные с помощью бесплатной программы Бизнес Пак . Это шустрая и простая программа. В ней помимо платежек есть еще куча полезных документов. Рекомендую всем! Особенно полезна для малых организаций и ИП желающих сэкономить. Некоторые дополнительные функции в ней платны, но для платежных поручений она бесплатна.

На каком бланке составлять платежное поручение в ФСС в 2017 году: образец

Бланк платежного поручения в ФСС в 2017 году (образец)

утвердил Банк России (Положение от 19.06.12 № 383-П). В отдельном приказе расписаны правила, по его заполнению (Приказ Минфина России № 107н)

Обращаем внимание, что в связи с изменениями по страховым взносам платить часть взносов надо будет в ФНС (взносы на ВНиМ), а часть по-прежнему в ФСС (взносы на травматизм). Взносы на травматизм платите по старым правилам, как и в 2016 году, там ничего не поменялось

А для уплаты взносов в ФНС учитывайте следующие важные моменты при составлении платежки:

- на каждый код КБК надо составлять отдельный платежный документ. Коды мы привели ниже (п. 3 Приложения № 2 к Приказу № 107н);

- код КБК нужно указывать в строке 104, это 20 цифр, которые не могут быть одновременно равны 0 (п. 5 Приложения № 2 к Приказу № 107н);

- в пункте 7 указанного Приложения перечислены все значения для реквизита 106 (ТП – текущий платеж (взнос), ЗД – погашение задолженности, ТР – уплата взноса по требованию и пр.).

Как изменения по НДФЛ и взносам повлияют на работу

бухгалтеров

Как перенести переплату и недоимку на ЕНС

Взносы по единому тарифу

Итак, с 2023 года отчисления на пенсионное, медицинское и социальное страхование по нетрудоспособности и материнству производятся на основании единого тарифа. В общем случае для компаний, которые не относятся к категории МСП и не имеют других преференций, установлены такие ставки (п. 3 ст. 425 НК РФ):

- в пределах лимита базы для исчисления страховых взносов – 30%;

- свыше лимита базы – 15,1%.

В 2024 году размеры страховых взносов не изменятся. Для большинства компаний, которые не попадают под отраслевые льготы, будут актуальны ставки из Таблицы 2.

Таблица 2. Взносы на страхование работников по единому тарифу в зависимости от размера бизнеса

| Категория страхователя | Тариф взносов на ОПС + ОМС + ВНиМ |

|---|---|

|

Крупный бизнес |

|

|

30% |

|

|

15,1% |

|

|

Малый и средний бизнес |

|

|

С выплаты не более МРОТ – 30%, свыше МРОТ – 15% |

|

|

С выплаты не более МРОТ – 15,1%, свыше МРОТ – 15% |

КБК по страховым взносам на 2018 год

Код бюджетной классификации – обязательный реквизит платежки. Его отражают в поле 104. Значения кодов приведем далее.

КБК для ИФНС

|

Вид платежа |

КБК |

|

Пенсионные платежи по общему и пониженному тарифу |

|

| Взносы | 182 1 02 02010 06 1010 160 |

| Пени | 182 1 02 02010 06 2110 160 |

| Штрафы | 182 1 02 02010 06 3010 160 |

|

Дополнительные пенсионные платежи за работников, занятых во вредных работах |

|

| 182 1 02 02131 06 1010 160 | |

| 182 1 02 02131 06 1020 160 | |

| Пени | 182 1 02 02131 06 2100 160 |

| Штрафы | 182 1 02 02131 06 3000 160 |

|

Дополнительные пенсионные платежи за работников, занятых на тяжелых или опасных работах |

|

| Взносы по дополнительному тарифу, не зависящему от результатов спецоценки | 182 1 02 02132 06 1010 160 |

| Взносы по дополнительному тарифу, зависящему от результатов спецоценки | 182 1 02 02132 06 1020 160 |

| Пени | 182 1 02 02132 06 2100 160 |

| Штрафы | 182 1 02 02132 06 3000 160 |

| Взносы | 182 1 02 02090 07 1010 160 |

| Пени | 182 1 02 02090 07 2110 160 |

| Штрафы | 182 1 02 02090 07 3010 160 |

| Взносы | 182 1 02 02101 08 1013 160 |

| Пени | 182 1 02 02101 08 2013 160 |

| Штрафы | 182 1 02 02101 08 3013 160 |

|

Пенсионные |

|

| Фиксированные взносы в ПФР | 182 1 02 02140 06 1110 160 |

| Взносы по тарифу 1 процент с дохода свыше 300 000 руб. | 182 1 02 02140 06 1110 160 |

| Пени | 182 1 02 02140 06 2110 160 |

| Штрафы | 182 1 02 02140 06 3010 160 |

|

Медицинские |

|

| Взносы | 182 1 02 02103 08 1013 160 |

| Пени | 182 1 02 02103 08 2013 160 |

| Штрафы | 182 1 02 02103 08 3013 160 |

КБК

В поле 104 укажите 20-значный КБК платежа. Верный КБК будут означать, что уплачиваются именно пенсионные страховые взносы. В таблице обобщим КБК, которые нужно использовать в 2017 году при уплате пенсионных страховых взносов, пеней и штрафов по этому виду взносов.

|

Назначение |

Платеж |

Пени |

Штраф |

| на страховую пенсию за периоды до 31 декабря 2016 года (если в 2017 году платите за 2016 год) | 182 1 02 02010 06 1000 160 | – | – |

| на страховую пенсию за периоды после 1 января 2017 года (если в 2017 году платите за 2017 год) | 182 1 02 02010 06 1010 160 | 182 1 02 02010 06 2110 160 | 182 1 02 02010 06 3010 160 |

| на накопительную пенсию | 182 1 02 02020 06 1000 160 | 182 1 02 02020 06 2100 160 | 182 1 02 02020 06 3000 160 |

| на доплату к пенсии для членов летных экипажей воздушных судов гражданской авиации за периоды до 31 декабря 2016 года (если в 2017 году платите за 2016 год) | 182 1 02 02080 06 1000 160 | – | – |

| на доплату к пенсии для членов летных экипажей воздушных судов гражданской авиации за периоды с 1 января 2017 года (если в 2017 году платите за 2017 год) | 182 1 02 02080 06 1010 160 | 182 1 02 02080 06 2110 160 | 182 1 02 02080 06 3010 160 |

| на доплату к пенсии сотрудникам организаций угольной промышленности за периоды до 31 декабря 2016 года (если в 2017 году платите за 2016 год) | 182 1 02 02120 06 1000 160 | – | – |

| на доплату к пенсии сотрудникам организаций угольной промышленности за периоды с 1 января 2017 года (если в 2017 году платите за 2017 год) | 182 1 02 02120 06 1010 160 | 182 1 02 02120 06 2110 160 | 182 1 02 02120 06 3010 160 |

| в фиксированном размере на страховую пенсию (с доходов не больше предельной величины) за периоды до 31 декабря 2016 года (если в 2017 году платите за 2016 год) | 182 1 02 02140 06 1100 160 | – | – |

| в фиксированном размере на страховую пенсию (с доходов не больше предельной величины) за периоды с 1 января 2017 года (если в 2017 году платите за 2017 год) | 182 1 02 02140 06 1110 160 | 182 1 02 02140 06 2110 160 | 182 1 02 02140 06 3110 160 |

| в фиксированном размере на страховую пенсию (с доходов свыше предельной величины) за периоды до 31 декабря 2016 года (если в 2017 году платите за 2016 год) | 182 1 02 02140 06 1200 160 | – | – |

| в фиксированном размере на страховую пенсию (с доходов свыше предельной величины) за периоды с 1 января 2017 года (если в 2017 году платите за 2017 год) | 182 1 02 02140 06 1210 160 | 182 1 02 02140 06 2110 160 | 182 1 02 02140 06 3210 160 |

| на страховую часть трудовой пенсии по дополнительному тарифу за сотрудников по списку 1 за периоды до 31 декабря 2016 года (если в 2017 году платите за 2016 год) | 182 1 02 02131 06 1000 160 | – | – |

| на страховую часть трудовой пенсии по дополнительному тарифу за сотрудников по списку 1 за периоды с 1 января 2017 года (если в 2017 году платите за 2017 год) | 182 1 02 02131 06 1010 160, если тариф не зависит от спецоценки;

182 1 02 02131 06 1020 160, если тариф зависит от спецоценки |

182 1 02 02131 06 2110 160, если тариф не зависит от спецоценки;

182 1 02 02131 06 2120 160, если тариф зависит от спецоценки |

182 1 02 02131 06 3010 160, если тариф не зависит от спецоценки;

182 1 02 02131 06 3020 160, если тариф зависит от спецоценки |

| на страховую часть трудовой пенсии по дополнительному тарифу за сотрудников по списку 2 за периоды до 31 декабря 2016 года (если в 2017 году платите за 2016 год) | 182 1 02 02132 06 1000 160 | – | – |

| на страховую часть трудовой пенсии по дополнительному тарифу за сотрудников по списку 2 за периоды с 1 января 2017 года (если в 2017 году платите за 2017 год) | 182 1 02 02132 06 1010 160, если тариф не зависит от спецоценки;

182 1 02 02132 06 1020 160, если тариф зависит от спецоценки |

182 1 02 02132 06 2110 160, если тариф не зависит от спецоценки;

182 1 02 02132 06 2120 160, если тариф зависит от спецоценки |

182 1 02 02132 06 3010 160, если тариф не зависит от спецоценки;

182 1 02 02132 06 3020 160, если тариф зависит от спецоценки |

| недоимка, пени и штрафы по взносам в Пенсионный фонд РФ за периоды до 2017 года (если в 2017 выявлена недоплата прошлых лет) | 182 1 09 08020 06 1000 140 | 182 1 09 08020 06 2100 140 | 182 1 09 08020 06 3000 140 |

Исполнение обязанности по уплате страховых взносов.

Общие правила по исполнению обязанности по уплате страховых взносов установлены в гл. 8 НК РФ. Напомним, что часть положений данной главы была изложена в новой редакции Федеральным законом № 243-ФЗ .

Согласно п. 1 ст. 45 НК РФ налогоплательщик обязан самостоятельно исполнить обязанность по уплате налога в установленный законодательством срок. При этом Налоговый кодекс допускает досрочную уплату налога.

Отметим, что по тексту статьи упоминаются только налогоплательщики и налоги. Однако на основании п. 9 ст. 45 НК РФ правила, предусмотренные этой статьей, применяются также в отношении страховых взносов и распространяются на плательщиков страховых взносов.

Когда обязанность по уплате страховых взносов будет считаться исполненной?

Обратимся к схеме.

|

Обязанность по уплате страховых взносов считается исполненной |

С момента предъявления в банк поручения на перечисление в бюджет на соответствующий счет Федерального казначейства денежных средств со счета учреждения (со счета иного лица в случае уплаты им налога за налогоплательщика) при наличии на нем достаточного денежного остатка на день платежа |

|

С момента отражения на лицевом счете учреждения, которому открыт лицевой счет, операции по перечислению соответствующих денежных средств в бюджетную систему РФ |

|

|

Со дня вынесения налоговым органом решения о зачете сумм излишне уплаченных или сумм излишне взысканных налогов, пеней, штрафов в счет исполнения обязанности по уплате соответствующего налога |

Напомним, что налоговым законодательством также определены случаи, когда обязанность по уплате налога не признается исполненной (п. 4 ст. 45 НК РФ):

- если организация, предъявившая в банк поручение на перечисление страховых взносов за учреждение, отозвала его или банк возвратил неисполненное поручение;

- если учреждение, которому открыт лицевой счет, отозвало или орган Федерального казначейства (иной уполномоченный орган, осуществляющий открытие и ведение лицевых счетов) вернул неисполненное поручение на перечисление соответствующих денежных средств в бюджетную систему РФ;

- если платежное поручение содержит ошибки;

- если на день предъявления в банк (орган Федерального казначейства, иной уполномоченный орган, осуществляющий открытие и ведение лицевых счетов) поручения на перечисление денежных средств в счет уплаты страховых взносов у этого учреждения имеются иные неисполненные требования, которые предъявлены к его счету (лицевому счету) и в соответствии с гражданским законодательством исполняются в первоочередном порядке, и если на счете (лицевом счете) учреждения нет достаточного остатка для удовлетворения всех требований.

При каких ошибках в платежных документах не будет исполнена обязанность по уплате налога?

Согласно пп. 4 п. 4 ст. 45 НК РФ к таким ошибкам относится неправильное указание:

- номера счета Федерального казначейства;

- наименования банка получателя.

При ошибке в КБК налог считается уплаченным в бюджет и уточнение платежа возможно. Так, Минфин в Письме от 29.03.2012 № 03?02?08/31 указал, что КБК относится к группе реквизитов, позволяющих определить принадлежность платежа, и может быть уточнен в соответствии с п. 7 ст. 45 НК РФ. Аналогичного мнения придерживаются арбитры (постановления ФАС СЗО от 27.07.2010 № А56-41798/2009, ФАС ЗСО от 08.10.2009 № А45-8082/2009, ФАС ДВО от 30.03.2009 № Ф03-1121/2009).

Вместе с тем есть разъяснения контролеров, согласно которым необходимые реквизиты могут уточняться только в пределах одного и того же налога (письма ФНС РФ от 26.10.2015 № ЗН-4-1/18643, Минфина РФ от 16.07.2012 № 03?02?07/1-176).

Однако из норм пп. 4 п. 4 ст. 45 НК РФ следует, что нельзя уточнять платеж, только если допущена ошибка в счете Федерального казначейства или в наименовании банка получателя. Учитывая данное обстоятельство, а также арбитражную практику, можно сделать вывод, что при ошибке в КБК налог будет считаться уплаченным в бюджет и можно уточнить платеж, даже если приведен КБК по другому налогу.

Новое в заполнении платежного поручения

Нововведения коснулись основных реквизитов:

- Номер статуса для организации-страхователя (поле 101) будет не «08», как в 2016 г., а «01» — налогоплательщик (письмо ФНС от 15.02.2017 № ЗН-3-1/978@). Для нотариусов — «10», адвокаты указывают «11», фермеры — «12», физлица — «13». Пример платежки в ПФР 2019 года наглядно продемонстрирует это нововведение.

- В поле, где ранее указывались данные о получателе — наименование и реквизиты — в платежных поручениях на СВ 2019 г. нужно отмечать реквизиты ИФНС согласно местонахождению организации.

- Изменились КБК (поле 104) на уплату. Теперь первые 3 цифры кода — 182. Остальные изменения по кодам каждого из платежей представлены в таблице.

|

Страховые взносы |

|

|---|---|

|

ОПС (страховая часть) |

182 1 02 02010 06 1010 160 |

|

СВ на ОПС (накопительная часть) |

182 1 02 02020 06 1000 160 |

|

СВ на ОМС |

182 1 02 02101 08 1013 160 |

|

182 1 02 02103 08 1013 160 |

|

|

Фиксированные СВ ОПС по страховой пенсии с дохода предпринимателя ниже отметки в 300 000 рублей |

182 1 02 02140 06 1100 160 |

|

Фиксированные СВ на ОПС (страховая часть) с дохода предпринимателя, перешедшего предел в 300 000 рублей |

182 1 02 02140 06 1200 160 |

|

Фиксированные СВ на ОПС (страховая часть) |

182 1 02 02140 06 1110 160 |

|

Фиксированные СВ на ОПС (накопительная часть) |

182 1 02 02150 06 1000 160 |

Единая предельная величина базы

Начнём с лимита базы, ведь от него зависят страховые тарифы. Лимит или предельная величина означает сумму выплат физлицу с начала года, свыше которой взносы начисляются по пониженной или по нулевой ставке.

С 2023 года устанавливается единый лимит базы, поскольку взносы за работников больше не рассчитывают отдельно – их платят по единому тарифу. Ранее предельное значение устанавливалось отдельно для пенсионных взносов (ОПС) и отчислений по временной нетрудоспособности / материнству (ВНиМ).

Лимит базы считают по формуле из п. 5.1 ст. 421 НК РФ:

Средняя заработная плата по стране * 12 месяцев * Коэффициент 2,3

Прогнозное среднее значение зарплаты по стране определяет Минэкономразвития.

В 2024 году лимит базы по взносам составит 2 225 000 рублей. Он установлен постановлением Правительства РФ от 10.11.2023 № 1883. В таблице ниже мы показали, как менялась предельная величина базы для расчëта взносов за последние годы.

Таблица 1. Лимит базы по страховым взносам за 2020-2024 годы

| Год | Сумма в рублях |

|---|---|

|

2020 |

ОПС – 1 292 000, ВНиМ – 912 000 |

|

2021 |

ОПС – 1 465 000, ВНиМ – 966 000 |

|

2022 |

ОПС – 1 565 000, ВНиМ – 1 032 000 |

|

2023 |

1 917 000 |

|

2024 |

2 225 000 |

Платежное поручение: страховые взносы в 2017 году в ИФНС

Какие же изменения претерпело платежное поручение по страховым взносам в 2017 году? Во-первых, изменился получатель платежа — теперь это не внебюджетный фонд, а налоговая инспекция.

Во-вторых, утверждены новые КБК по страховым взносам. Причем при уплате взносов за периоды, истекшие до 01.01.2017, нужно использовать одни КБК, а за периоды начиная с 01.01.2017 — другие. Актуальные КБК по страховым взносам вы найдете в .

В-третьих, в некоторых регионах изменились банковские реквизиты. Так, с 06.02.2017 поменялись реквизиты для перечисления налогов и взносов в Москве и Московской области (Письмо ФНС от 07.11.16 № ЗН-4-1/21026 , Информация ФНС).

Расшифровка полей платежки на уплату взносов

| Поле | Заполнение |

| Статус плательщика, поле 101 | Плательщик страховых взносов – «01» |

| ИНН плательщика, поле 60 | ИНН организации |

| КПП плательщика, поле 102 | КПП организации, обособленного подразделения или недвижимого имущества в зависимости от места уплаты взносов |

| Плательщик, поле 8 | наименование организации или «обособки» |

| ИНН и КПП получателя, поля 61 и 103 | ИНН и КПП ИФНС, в которую сдаете отчетность. |

| Реквизиты ИФНС | Реквизиты ИФНС непосредствено там или на сайте ФНС в разделе «Электронные услуги» – «Адрес и платежные реквизиты Вашей инспекции» (https://service.nalog.ru/addrno.do) |

| Получатель, поле 16 | УФК по ______ (указать наименование субъекта РФ, где платите страховые взносы), а затем в скобках – наименование вашей ИФНС. Например, “УФК по г. Москве (ИФНС N 22 по г. Москве)” |

| Код, поле 22 | текущий платеж – “0” |

| КБК | поле 104 – КБК налога или страховых взносов |

| ОКТМО | поле 105 – ОКТМО по адресу организации, ОП или недвижимости в зависимости от места уплаты налога, взносов. Узнать код можно с помощью сервиса “Узнай ОКТМО” на сайте ФНС – http://nalog.ru/rn77/service/oktmo/ |

| Основание платежа, поле 106 | – текущий платеж – “ТП”;

– недоимка – “ЗД”; – недоимка по требованию ИФНС – “ТР”; – недоимка по акту проверки до выставления ИФНС требования – “АП” |

| Период, поле 107 | Для ТП или ЗД – период, за который платите взносы, в формате XX.YY.ГГГГ. XX – периодичность уплаты:

– месяц – МС; – квартал – КВ; – полугодие – ПЛ; – год – ГД; – YY – период уплаты: номер месяца от 01 до 12, квартала от 01 до 04, полугодия 01 или 02, годовой платеж – 00; – ГГГГ – год. Например, при уплате взносов за апрель 2018 г. – “МС.04.2018”; для ТР – дата уплаты налога или взноса по требованию; для АП – “0” |

| Номер документа, поле 108 | – для ТП или ЗД – “0”;

для ТР – номер требования; для АП – номер решения по проверке |

| Дата документа, поле 109 | – для ТП – дата подписания расчета по взносам, а если он не сдан – “0”;

– для ЗД – “0” – для ТР – дата требования – для АП – дата решения по проверке. |

| Назначение платежа, поле 24 | Текстовое пояснение + регистрационный номер страхователя в фонде. Например, “Страховые взносы на обязательное пенсионное страхование за апрель 2018 г. рег. № 567-111-000000” |

Итоги

Платежное поручение на уплату пеней оформляется аналогично платежке на уплату налогов (указывается тот же статус плательщика, те же реквизиты получателя и того же администратора доходов).

Уплата пеней по видам налогов и сборов производится по отдельным КБК, в 14-17-м разрядах 14-17 которых указывается код подвида дохода — 2100. В особом порядке заполняются отдельные поля платежки на перечисление пени («Основание платежа» и «Налоговый период»).

Формальный вид платежного поручения закреплен в Приложении 2 к Положению Банка России от 19.06.2012 № 383-П. С 01.01.2017 на основании статьи 34 НК РФ платежки, которые ранее принимались территориальными органами ПФР, теперь направляются в локальные налоговые инспекции. Бюджетные организации заполняют его в обязательном порядке.

Новые нормы заполнения прописаны в приказе Минфина России от 12.11.2013 № 107н (в ред. от 01.01.2017). Согласно этим правилам, платежки по страховым взносам в ПФР нужно составлять таким же образом, как и по уплачиваемым налогам, меняется только назначение платежа и КБК. О том, как же все-таки оформляется платежное поручение в ПФР 2019 года, расскажем далее.