Объект налога на прибыль организаций

Объектом налогообложения является прибыль организации, полученная по итогам отчетного (налогового) периода.

Примечание: прибыль – это разница между полученными доходами и произведенными расходами.

Доходы для целей налогообложения прибыли

- Доходы от реализации (выручка от реализации товаров, работ и услуг, имущественных прав).

- Внереализационные доходы (иные поступления, не относящие к доходам от реализации). Полный перечень внереализационных доходов приведен в ст. 249 НК РФ.

Примечание: перечень доходов, не учитываемых при расчете налога, приведен в ст. 251 НК РФ. Данный список является закрытым и, в случае, если какие-то доходы не указаны в нем, их нужно учесть при расчете налога.

Расходы для целей налогообложения прибыли

- Расходы от реализации.

- Внереализационные расходы.

Расходы от реализации, в свою очередь, делятся на прямые и косвенные.

Прямые расходы учитываются по мере реализации товаров, в стоимости которых они учтены (амортизационные расходы, оплата труда сотрудникам, участвующим в производстве товаров, работ и услуг, материальные расходы).

Косвенные расходы учитываются в том периоде в котором были произведены. К ним относятся все иные расходы, кроме прямых и внереализационных.

Примечание: перечень расходов, не учитываемых при расчете налога, приведен в ст. 270 НК РФ. Указанный список является закрытым, перечисленные в нем расходы ни при каких обстоятельствах не могут уменьшать доходы организации.

Обратите внимание, для того, чтобы принять расходы в уменьшение налога на прибыль они должны быть документально подтверждены, обоснованы и направлены на получение дохода. Если хотя бы одно из условий не соблюдено в признании расходов организации будет отказано

Примечание: очень часто налоговые органы ставят под сомнение обоснованность заявленных расходов из-за недобросовестных контрагентов. Подробно о проверке контрагентов вы можете прочитать здесь.

Не все поступления увеличивают прибыль и не все расходы ее уменьшают

Рассмотрим еще один пример. Ваша компания взяла кредит на развитие в размере 100 тысяч рублей под 20% годовых на 1 год.

На счет поступили заветные 100 тысяч. Являются ли они выручкой? Нет. Влияют ли они на прибыль? Тоже нет.

Каждый месяц вам нужно выплачивать 12 тысяч рублей, 10 из которых — тело кредита, а 2 — процент по кредиту.

Выплатили 12 тысяч. Влияет ли этот расход на прибыль? Да, но не полностью. 10 тысяч — это просто возврат займа (тела кредита), поэтому на прибыль не влияет. А вот 2 тысячи (процент по кредиту) — это уже ваш операционный расход, который уменьшает прибыль. Проценты вы выплачиваете за счет своей операционной деятельности, которая позволяет вам на кредитных деньгах заработать.

Из чего складывается показатель

Формула прибыли показывает три возможных источника ее получения. Разберем их подробнее:

- Прибыль от реализации продукции (Пр). Она формируется из выручки за товары, работы, услуги, уменьшенной на затраты. В их числе затраты по производству и реализации, а также налоговые отчисления (НДС, акцизы, экспортные тарифные платежи, иные аналогичные платежи). По сути, это чистый доход фирмы, который может значительно изменяться и на который управленческими решениями можно эффективно влиять. Два других элемента формулы представляют, как правило, ранее созданные доходы, их движение.

- Прибыль от продажи имущества (Пим). Как правило, здесь речь идет о продаже основных фондов, имущественных объектов. Выручку от реализации уменьшают на расходы по продаже (транспортные, платежи посредникам и пр.) и на остаточную стоимость. Кроме основных средств, к продаваемому имуществу могут быть отнесены любые материальные ценности, принадлежащие фирме, нематериальные активы (патенты, торговые марки). Прибыль от реализации здесь определится разницей между ценой продажи и балансовой стоимостью, с корректировкой на расходы по продаже.

- Внереализационные поступления и расходы образуют третью составляющую балансовой прибыли (Пвнро). Здесь учитываются, соответственно суммируясь или вычитаясь, доходы от финансовых вложений в капиталы иных компаний, от облигаций, доходы от аренды помещений; а также расходы по штрафам, пеням, неустойкам контрагентам, убытки, судебные издержки и др.

Какие расходы уменьшают налог на прибыль, а какие нет

Расходы в декларации по налогу на прибыль — это суммы издержек, которые, по мнению налогоплательщика, законно уменьшают базу по налогу, то есть соответствуют требованиям налогового законодательства. Требования эти достаточно жесткие, и инспекторы цепляются буквально к каждой мелочи: расход недостаточно экономически обоснован, не направлен на получение дохода, есть недочеты в его документальном подтверждении и т. д. В том числе налоговики пытаются исключить расходы из налоговой базы по причине их нерациональности, неэффективности или нецелесообразности, хотя Минфин их в этом не поддерживает (письмо от 19.04.2019 № 03-03-07/28232).

Таким образом, любой расход после его изучения контролерами может моментально переместиться из группы признаваемых в разряд непризнаваемых налоговых расходов. В п. 49 ст. 270 НК РФ прямо сказано, что при определении налоговой базы не учитываются расходы, не соответствующие законодательно установленным критериям. Остальные 48 позиций этой статьи содержат конкретные виды не признаваемых в целях налога на прибыль расходов — на благотворительность, выплату дивидендов, штрафов и иных санкций, перечисляемых в бюджет или внебюджетные фонды, уплату иных аналогичных обязательств и расходов. Все эти траты могут производиться исключительно из чистой прибыли.

Часть расходов принимают участие в налоговых расчетах только изредка (например, НДС). Другая часть признается при расчете налога на прибыль по жестко закрепленным в кодексе нормам, то есть не всегда в полной сумме (об этом читайте далее).

Что изменилось в стандарте

В 2020 г. ПБУ 18/02 позволяет пояснить инвестору (собственнику), как начисленный по результатам текущего периода налог повлияет на будущие периоды. Такое влияние вызвано тем, что из-за особенностей налогового законодательства доля налога в прибыли может существенно варьироваться из года в год и часто зависит от того, как налог был уплачен в предыдущие периоды. Поэтому основным «клиентом», которого интересует информация, полученная с помощью ПБУ 18/02, теперь будет не контролирующий орган, а собственник или инвестор. При этом Минфин сократил возможность использования ПБУ 18/02 в роли «помощника» для расчета налога.

Главная цель стандарта ПБУ 18/02 – определить порядок учета налогов на прибыль. Этот стандарт помогает организации учитывать последствия:

-

будущего возмещения стоимости активов, которые признаны в отчете о финансовом положении организации;

-

событий текущего периода, признанных в финансовой отчетности организации (IAS 12 «Налоги на прибыль», Минфин, приказ от 28.12.2015 № 217н).

Налог на прибыль рассчитывается в соответствии с нормами налогового законодательства (согласно НК РФ), а не бухгалтерского. С точки зрения ПБУ 18/02, рассчитанная сумма налога – исходные данные, свершившийся факт. Однако с его помощью можно показать инвесторам последствия уплаты налога. Инвесторы ожидают определенную прибыль от предприятия с учетом налога. Если откладывать налог, то его сумма в последующих периодах для инвестора может стать сюрпризом.

Поэтому ключевое понятие ПБУ 18/02 – отложенный налог. Сумму налога на прибыль, уплаченного в текущем году, можно условно разделить на части, относящиеся к отчетному году и к будущим годам. Отложенный налог на прибыль – это сумма, которая оказывает влияние на величину налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах (п. 9 ПБУ 18/02). Отложенный налоговый актив (ОНА) отражает вероятность заплатить меньшую долю налога в будущем аналогично тому, как дебиторская задолженность отражает надежду вернуть долг в будущем (п. 14 ПБУ 18/02). Отложенные налоговые активы отражаются в бухгалтерском учете на отдельном синтетическом счете 09 «Отложенные налоговые активы».

В том периоде, когда возникают налогооблагаемые временные разницы, признаются отложенные налоговые обязательства (ОНО). ОНО – это та часть отложенного налога, которая должна привести к увеличению налога на прибыль, подлежащего уплате в будущем (п. 15 ПБУ 18/02). Отложенные налоговые обязательства отражаются в бухгалтерском учете на отдельном синтетическом счете 77 «Отложенные налоговые обязательства».

Кто обязан применять ПБУ 18/02:

-

Публичные общества (для информирования акционеров и инвесторов).

-

Дочерние и зависимые общества (для подготовки консолидированной отчетности (МСФО).

-

Остальные компании, кроме малых предприятий и некоммерческих организаций.

Основные изменения ПБУ 18/02:

-

из сферы действия ПБУ 18/02 исключаются организации государственного сектора;

-

уточняется порядок определения временных разниц (ВР) и постоянных разниц (ПР), в том числе участником КГН;

-

по некоторым видам разниц устраняется неопределенность, к каким видам их относить – временным или постоянным;

-

устанавливается порядок определения расхода (дохода) по налогу на прибыль, который складывается из текущего и отложенного налога и отражается в отчете о финансовых результатах за отчетный период. Текущий налог на прибыль – это налог на прибыль для целей налогообложения, определяемый по данным налогового учета. Отложенный налог на прибыль определяется как суммарное изменение отложенных налоговых активов (ОНА) и отложенных налоговых обязательств (ОНО), за исключением результатов операций, не включаемых в бухгалтерскую прибыль (убыток);

-

уточняется терминология: вместо понятия «постоянный налоговый актив» (ПНА) используется термин «постоянный налоговый доход» (ПНД), а вместо понятия «постоянное налоговое обязательство» (ПНО) – «постоянный налоговый расход» (ПНР). При этом все определения данного понятия остаются прежними.

При соблюдении правил, предусмотренных Приказом Минфина РФ № 236н, расчета показателей по ПБУ 18/02 можно выполнять разными методами: балансовым или методом отсрочки. При этом стандарт не содержит ограничений для использования организацией любого из этих способов по своему выбору (Информационное сообщение Минфина РФ от 28.12.2018 № ИС-учет-13).

Какие виды прибыли бывают?

Маржинальная прибыль — показатель развития бизнеса

Маржинальная прибыль — это разница между выручкой и теми переменными затратами, которые были понесены на выполнение сделки. Она рассчитывается только в отношении реализованного объема продукции или выполненной работы.

Посмотрим на формулу расчета:

Маржинальная прибыль = Выручка – Переменные расходы

К переменным расходам относятся все затраты, которые можно отнести непосредственно к реализуемой сделке: например, закупка сырья, работа подрядчиков, премия менеджеров по продажам и так далее.

Маржинальная прибыль помогает в расчете точки безубыточности — того объема продукции или услуг, которые компании нужно производить, чтобы выйти в ноль. Оба этих показателя нужны на этапе становления компании для планирования доходов и расходов.

Также она позволяет вычислить рентабельность (маржинальность) предприятия. Мы написали подробную, но понятную статью про маржу и маржинальность, которую очень рекомендуем вам к прочтению.

Валовая прибыль — что это?

Валовая прибыль — это доход компании, который остается от выручки после вычета себестоимости продукции. Она показывает целесообразность продажи/производства конкретной продукции или услуг. Взглянем на формулу:

Валовая прибыль = Выручка от продажи – Себестоимость

Для расчета берут только те затраты, которые относятся к этому виду продукции. Например, чашка латте в кофейне стоит 150 рублей. Себестоимость ее составляет 70 рублей, соответственно, валовая прибыль — 80 рублей.

Валовая прибыль позволяет предпринимателю рассмотреть каждый вид продукта в перспективе развития для получения прибыли. Это поможет выбрать те направления, которые действительно будут выгодны при реализации.

Операционная прибыль — почти чистая прибыль

По-другому операционную прибыль называют прибылью до уплаты налогов и долговых обязательств (EBIT). Она отражает эффективность операционной деятельности предприятия, т.е. самой модели бизнеса, насколько она жизнеспособна без таких внешних факторов, как налоговое законодательство, проценты по кредитам и прочего.

Операционная прибыль = Выручка – (Прямые расходы + Переменные расходы + Постоянные расходы)

Можно использовать и другую формулу:

Операционная прибыль = Маржинальная прибыль – Постоянные расходы

Рассматривать операционную прибыль стоит в периоде от полугода до года. Если она показывает отрицательную динамику, значит бизнес теряет рентабельность.

Методы учета доходов и расходов

Порядок учета доходов и расходов в том или ином периоде определяется двумя методами:

- Метод начисления. Доходы и расходы признаются в том периоде, в котором они были произведены, вне зависимости от даты оплаты и поступления средств.

- Кассовый метод. Доходы и расходы признаются в том периоде, в котором прошла оплата расходов или были получены средства (имущество, имущественные права). Организации могут применять этот метод при условии, что за четыре предыдущих квартала выручка не превышала миллиона за каждый квартал (в сумме 4 млн. руб. за 4 квартала).

Примечание: организация может применять только один из указанных методов, комбинирование (например, для доходов один метод, а для расходов другой) не допускается.

Более подробно о методах ведения учета доходов и расходов по налогу на прибыль можно узнать из ст. 271-273 НК РФ.

Расчет налога на прибыль организаций

Налог на прибыль организаций рассчитывается по следующей форме:

Налоговая база

База налога на прибыль определяется как разница между доходами и расходами (прибыль). В случае если расходы превышают доходы, база признается равной нулю. И налог в бюджет не уплачивается.

Обратите внимание, прибыль определяется нарастающим итогом с начала года. Примечание: если прибыль облагается разными ставками, то налоговая база рассчитывается отдельно по каждой ставке

Примечание: если прибыль облагается разными ставками, то налоговая база рассчитывается отдельно по каждой ставке.

В случае если у организации имеется убыток, подлежащий переносу, он также уменьшает базу по налогу.

Налоговая ставка

Основная ставка – 20%. Налог, уплаченный по данной ставке, распределяется в бюджеты в следующих пропорциях:

- 3% – в федеральный бюджет.

- 17% – в бюджет субъекта РФ.

Специальные налоговые ставки

| Налоговая ставка | Вид дохода |

|---|---|

| 30% | Доходы от оборота ценных бумаг (кроме доходов по дивидендам), учитываемых на счетах депо, при нарушении процедуры представления информации налоговому агенту |

| 20% | Доходы иностранных организаций не относящиеся к деятельности через постоянное представительство (кроме доходов, поименованных в п.2,3,4 ст.284 НК РФ) |

| Доходы от деятельности по добыче углеводородного сырья в отношении организаций, отвечающих требованиям п.1 ст. 275.2 НК РФ | |

| 15% | Доходы в виде процентов по государственным и муниципальным ценным бумагам |

| Доходы иностранных организаций, полученные в виде дивидендов от российских компаний | |

| 13% | Доходы российских организаций в виде дивидендов от российских и иностранных компаний |

| Доходы от дивидендов, полученных по акциям, права на которые удостоверены депозитарными расписками | |

| 10% | Доходы иностранных организаций, не связанные с деятельностью в РФ через постоянное представительство, от использования, содержания или сдачи в аренду подвижных транспортных средств или контейнеров в связи с осуществлением международных перевозок |

| 9% | Доходы в виде процентов по муниципальным ценным бумагам, эмитированным на срок не менее трех лет до 1 января 2007 г., а также иные доходы, указанные в пп. 2 п. 4 ст. 284 НК РФ |

| 0% | Перечень организаций, имеющих право применять нулевую ставку поименован в ст. 284 НК РФ. |

Авансовые платежи

Авансовые платежи уплачиваются одним из трех способов:

- Каждый квартал с уплатой ежемесячных платежей.

- Каждый квартал без уплаты ежемесячных платежей.

- Ежемесячно по фактической прибыли.

Более подробно о порядке расчета, сроках и способах уплаты авансовых платежей.

Пример расчета налога на прибыль по итогам года

Налогооблагаемый доход ООО «Ромашка» за 2022 год составил 35 млн. руб.

Расходы, принимаемые в уменьшение доходов, составили 15 млн. руб.

База по налогу составит 20 млн. руб. (35 млн. руб. – 15 млн. руб.)

Ставка – 20 %.

Налог, рассчитанный по итогам 2022 года, будет равен 4 млн. руб. (20 млн. руб. х 20%).

Уплаченные за год авансовые платежи составили 3 млн. руб.

Налог к уплате в бюджет составит 1 млн. руб. (4 млн. руб. – 3 млн. руб.), из них:

- 30 000 руб. в федеральный бюджет.

- 170 000 руб. в бюджет субъекта РФ.

Отчетность по налогу на прибыль организаций

По итогам каждого отчетного и налогового периода организациям необходимо сдавать налоговую декларацию.

Форма декларации утверждена приказом ФНС России от 23.09.2019 N ММВ-7-3/475@ (последняя редакция — от 17.08.2022).

Если организация уплачивает ежеквартальные авансы декларации она сдает 4 раза (по итогам каждого квартала за год). При уплате авансов по фактической прибыли декларацию нужно сдавать 12 раз в год (с января по ноябрь и за год).

С 2023 года декларации по итогам отчетного периода сдается в ИФНС не позднее 25 числа следующего за окончания отчетного периода месяца. Декларация по итогам года не позднее 25 марта следующего года.

Примечание: декларация сдается по месту учета организации и ее обособленных подразделений. Крупнейшие налогоплательщики отчитываются по месту учета.

Плательщики налога на прибыль обязаны вести регистры налогового и аналитического учета.

Если в налоговом периоде у налогоплательщика отсутствовали операции по налогу на прибыль и не было движения денежных средств по расчетным счетам и кассе он может подать единую упрощенную декларацию.

Тезисно

- Общая формула текущего налога на прибыль представляет собой произведение налоговой базы на ставку налога – 20% по двум видам бюджетов (федеральный и региональный).

- Налоговая база определяется разницей доходов и расходов организации, включаемых в расчет. Определять величину налога разрешено по данным налогового или бухгалтерского учета, по выбору.

- В первом случае определяют налоговую базу, руководствуясь статьями НК РФ, а затем умножают на ставку.

- Во втором случае рассчитывают условный расход (или доход) умножением бухгалтерской прибыли на ставку. Затем определяют расчетную разницу между постоянными налоговыми доходами и расходами, учитывают изменения ОНА и ОНО. К этим суммам также применяют ставку 20% и корректируют условный расход (доход) на полученные значения.

- Корректное ведение БУ и НУ должно дать одно и тот же результат при расчете текущего налога на прибыль в обоих случаях.

Прибыльный налог: о чём речь?

В российской системе сборов основным и одним из самых масштабных является именно прибыльный. Это связано с широким кругом его плательщиков — все российские фирмы, концерны, компании, а также конторы-«иностранцы», работающие на территории Российской Федерации, обязаны уплачивать налоги на прибыль. Это налог прямой, размер его находится в зависимости от денежного итога, приносимого трудовой эффективностью компании.

Правила, согласно которым прибыль облагается сбором, содержатся в НК страны. Объектом обложения налогом является прибыль, по факту, пошлина начисляется на те денежные средства, которую предприниматель имеет в разнице между полученными деньгами и деньгами затраченными. Выясняя цифру прибыльного налога для уплаты в бюджет, необходимы значения условных дохода и расхода. Заполняя отчёты о финансовых результатах деятельности, предприниматели обязательно заполняют строку 2300, отображающую общий финансовый результат. Условные расход и доход как раз сформировываются из этого результата, помноженного на ставку прибыльного налога (базовая ставка составляет двадцать процентов).

Ежемесячные авансовые платежи исходя из фактической прибыли

Такой вариант могут добровольно применять все плательщики налога на прибыль. Для этого до 31 декабря нужно подать заявление в ИФНС в произвольной форме. Этот способ выгоден для тех, чьи доходы нестабильны. Например, при сезонном бизнесе. Но с ежемесячными авансовыми платежами и декларации нужно сдавать каждый месяц.

Скачать уведомление о переходе организации на ежемесячную уплату авансовых платежей по налогу на прибыль

doc

Скачать doc

xls

Скачать xls

Скачать pdf

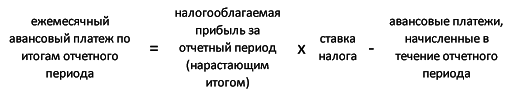

Ежемесячные авансовые платежи по налогу на прибыль рассчитываются просто:

Ежемесячные авансовые платежи по налогу на прибыль

Ежемесячные авансовые платежи по налогу на прибыль

Сумму ежемесячного авансового платежа к уплате отразите в строках 270 и 271 декларации.

В январе сумма будет равна значению строки 180 отчета за январь.

В феврале и последующих месяцах из строки 180 вычитайте значение строки 210 той же декларации. Результат распределяйте по бюджетам в строках 270 и 271 листа 02, а также в подразделе 1.1 раздела 1.

Срок перечисления налогов – до 28 числа месяца, следующего за отчетным. За январь платят до 28 февраля, за февраль до 28 марта и т.д., годовой платеж – до 28 марта следующего года.

Ежемесячная уплата авансовых платежей юридическими лицами по фактической прибыли, таблица с графиком за 2019 год (пример):

| Период | Прибыль запериоднарастающимитогом, руб. | Авансовыйплатеж (налог)по итогампериода, руб. | К уплате в бюджетза минусом ужеперечисленных авансовыхплатежей, руб. | Срок |

|---|---|---|---|---|

| Январь | 150 000 | 30 000 | 30 000 | 28.02.2019г |

| Январь-февраль | 250 000 | 50 000 | 20 000 | 28.03.2019г. |

| Январь-март | 500 000 | 100 000 | 50 000 | 28.04.2019г. |

| Январь-апрель | 570 000 | 114 000 | 14 000 | 28.05.2019г. |

| Январь-май | 630 000 | 126 000 | 12 000 | 28.06.2019г. |

| Январь-июнь | 780 000 | 156 000 | 30 000 | 28.07.2019г. |

| Январь-июль | 1 020 000 | 204 000 | 48 000 | 28.08.2019г. |

| Январь-август | 1 240 000 | 248 000 | 44 000 | 28.09.2019г. |

| Январь-сентябрь | 1 360 000 | 272 000 | 24 000 | 28.10.2019г. |

| Январь-октябрь | 1 410 000 | 282 000 | 10 000 | 28.11.2019г. |

| Январь-ноябрь | 1 640 000 | 328 000 | 46 000 | 28.12.2019г. |

| Январь-декабрь | 1 920 000 | 384 000 | 56 000 | 28.03.2020г. |

Авансовые платежи по налогу на прибыль в 2024 году

Налог на прибыль сложнее в расчете, чем другие налоги – у него не такие отчетные периоды, а налог вносится каждый месяц или квартал авансом, а потом – и по итогу года.

Авансовый платеж по налогу на прибыль – это предварительная выплата в счет суммы, которую нужно будет заплатить по окончании года. Их расчетам посвящена ст. 286 НК РФ.

Частота оплаты авансов в течение года имеет связь с категорией налогоплательщика. Они могут быть ежеквартальными или ежемесячными. Существуют организации, освобожденные от такой обязанности. Среди них театры, музеи, библиотеки и концертные организации, деятельность которых финансируется за счет бюджета.

Ежеквартальные

На уплату авансов поквартально имеют право компании с выручкой до 15 млн руб. по каждому кварталу на протяжении последнего года, а также:

- учреждения-бюджетники (кроме музеев, театров, библиотек и концертных организаций);

- некоммерческие компании, учрежденные государством или муниципалитетом;

- иностранные компании, ведущие деятельность на постоянной основе через представительства;

- некоммерческие организации, у которых отсутствует реализационный доход;

- другие, перечисленные в п. 3 ст. 286 НК РФ.

Расчет налога при поквартальной оплате делается так:

- после окончания I квартала исчисляется и платится авансовый платеж;

- по итогам шести месяцев из рассчитанного аванса вычитается сумма, перечисленная за первый квартал;

- за 9 месяцев расчеты делаются по аналогии;

- за год к перечислению остается сумма, полученная после вычета суммы, перечисленной за 9 месяцев (абз. 5 п. 1 ст. 287 НК РФ).

Посмотрим, как сделать расчет, на примере. Фирма получила 80 000 руб. прибыли за первый квартал, а за второй – 120 000 руб.

Расчет будет такой:

- Первый поквартальный аванс = 80 000 * 20% = 16 000 руб.

- Налогооблагаемая база за первое полугодие = 80 000 + 120 000 = 200 000 руб.

- Аванс за полугодие = 200 000 х 20% = 40 000 руб.

- Заплатить нужно разницу между 40 000 и 16 000, то есть 24 000 руб.

Соответственно, база увеличивается нарастающим итогом, а в виде аванса уплачивается налог за то, что прибавилось за последний квартал.

Ежемесячные

Организации, не подпадающие под требования п.3 ст. 286 НК РФ, но обязанные отчитываться перед налоговиками ежеквартально, должны кроме поквартальных взносов платить и ежемесячные.

Юрлица вправе рассчитывать взносы за месяц одним из способов:

- по прибыли за прошлый квартал, доплачивая по итогам периода;

- по фактической прибыли.

Стандартно должен применяться первый вариант, а для исчисления платежей вторым способом необходимо письменно уведомить ИФНС до конца года. Форма уведомления такая:

| «Уведомление о переходе на уплату авансового платежа по фактической прибыли»Форму можно распечатать и заполнить |

Годовую сумму налога также уменьшают на суммы ежемесячных авансов (абз. 5 п. 1 ст. 287 НК РФ). По механизму расчета авансовых взносов в 2023 году нововведений не было, их по-прежнему считают так:

| Период | Размер авансового платежа |

|---|---|

| I квартал | Равен сумме платежа в последнем квартале прошедшего года |

| II квартал | 1/3 часть платежа за первый квартал |

| III квартал | 1/3 часть разницы между авансом за полугодие и авансом за первый квартал |

| IV квартал | 1/3 часть разницы между суммами, исчисленными за 9 месяцев и полгода |

Согласно п. 3 ст. 286 НК РФ, организация должна перейти на ежемесячный расчет и оплату авансовых платежей, если за четыре прошедших квартала размер доходов превысил 15 млн руб. в среднем за квартал.

Посмотрим, как происходят расчеты, на примерах.

Допустим, что за четвертый квартал 2021 года налог был 45 000 руб. За январь, февраль и март 2022 года фирма будет перечислять по 15 000 руб. В первом квартале было получено 320 000 прибыли, а налог определим по формуле: 320 000 * 20% = 64 000 руб. 45 000 руб. из этой суммы уже выплачено, поэтому останется доплатить 19 000 руб.

Если организация платит авансы по фактической прибыли, то расчет суммы происходит по окончании каждого месяца по нарастанию с начала года.

Например, прибыль компании в три первых месяца года была: 80 000 руб., 110 000 руб., 130 000 руб. за январь, февраль и март соответственно.

Тогда после каждого месяца необходимо заплатить:

- в феврале – за январь, сумму аванса рассчитаем так: 80 000 * 20% = 16 000 руб.;

- в марте – за январь и февраль, аванс = (80 000 + 110 000) * 20% – 16 000 = 22 000 руб.;

- в апреле – за январь, февраль и март, аванс = (80 000 + 110 000 + 130 000) – 20% – (16 000 + 22 000) = 26 000 руб.

Метод начисления налога на прибыль

Прибыль до налогообложения рассчитывается за каждый временной промежуток, при этом доходы и расходы учитываются за один налоговый период. Любые искажения периодов могут привести к некорректному расчету.

Всего выделяют два метода:

- Начисления. Согласно статье 271 и 272 Налогового Кодекса по этому методу доходы и расходы учитываются в дату подписания первичной документации (накладных, счет-фактур, актов приема-передачи).

- Кассовый. Согласно статье 273 Налогового Кодекса РФ по этому методу доходы признаются только в момент получения денежных средств.

Каждый из вышеперечисленных методов имеет плюсы и минусы. Положительной стороной кассового метода можно назвать тот факт, что в доходы организации включается только та выручка, которая уже оплачена контрагентами. Однако существенным минусом является момент учета расходов, ведь они могут уменьшить прибыль до налогообложения лишь тогда, когда оплачены. Чаще всего эта процедура переносится на следующие налоговые периоды, так как компания может не иметь возможности оплатить их во время текущей отчетности.

Существенным плюсом начисления является то обстоятельство, что даже неоплаченные расходы могут снизить доходы организации. Отрицательной стороной этого метода является то, что доходы организации составляет вся выручка, вне зависимости вносил ли деньги покупатель за полученные товары и услуги. В этом случае возникает дебиторская задолженность, за которой нужно внимательно следить.

Из-за этого компании приходится платить налоги за еще неоплаченные товары и услуги. А где организация найдет денежные средства для выплаты налога, если покупатель еще не перечислил их на расчетный счет? Не каждая организация сумеет выделить средства, следствием чего являются просрочки по налогам и начисление пени.

Примеры расчета ОНА и ОНО на счетах 83 и 84

При исправлении существенных ошибок временная разница может возникнуть только при одновременном выполнении двух условий: ошибка есть только в бухучете и ее исправили через счет 84.

Например, организация неправильно определила срок полезного использования основного средства в бухучете и неправильно начисляла амортизацию по нему в течение прошлого года. Вместо 1000 тыс. руб. за год амортизация была начислена только на 600 тыс. руб.

Бухгалтер исправил ошибку в бухучете проводкой:

Дебет 84 Кредит 02

400 000 руб. – доначислена амортизация за прошлый год.

В налоговом учете никаких ошибок не было. Следовательно, из-за исправления ошибки возникнет вычитаемая разница, на основании которой бухгалтер сформирует ОНА:

Дебет 09 Кредит 84

80 000 руб. (400 тыс. руб. × 20%) – сформирован ОНА.

В дальнейшем организация уменьшает ОНА проводкой по дебету счета 99 и кредиту 09. Эта сумма ОНА все равно попадет на счет 84, но бухгалтеру не придется делать отдельный расчет по расчету временных разниц.

Тот же принцип применяйте при ретроспективном пересчете в связи с изменением учетной политики. Временные разницы возникнут, если пересчет касается только бухучета и затрагивает счет 84. Например, сейчас организации будут отражать те отложенные налоги, которые они должны доформировать в связи с новыми правилами. Их отразите по счету 84.

Учтите, что если способ формирования текущего налога организация вправе выбрать, то для отложенных налогов порядок учета не предусматривает никакой альтернативы. То есть в отношении дооценки отложенные налоги должны отражаться на счете 83, а при исправлении ошибок или при ретроспективном пересчете – на счете 84.

Временные разницы (ВР) – это доходы и расходы, формирующие бухгалтерскую прибыль (убыток) в одном отчетном периоде, а налоговую базу по НП в другом или других отчетных периодах.

В отчетном периоде, когда возникают ВР между данными БУ и НУ, формируются отложенные налоговые активы (ОНА) и отложенные налоговые обязательства (ОНО).

Временные разницы подразделяются на вычитаемые (ВВР) и налогооблагаемые (НВР).

Вычитаемые временные разницы образуются, если какие-либо расходы в БУ уменьшают бухгалтерскую прибыль в отчетном периоде, а в НУ будут приняты только в следующих отчетных (налоговых) периодах.

Пример.

Малые предприятия вправе единовременно амортизировать основное средство (ОС), которое относится к хозяйственному инвентарю, а в НУ, если такое ОС удовлетворяет условиям амортизируемого имущества, оно будет амортизироваться в течение срока полезного использования. Таким образом, будет образована ВВР.

И в том отчетным периоде, когда возникают ВВР, формируются отложенный налоговый актив, который также исчисляется как произведение этой разницы на текущую ставку налога на прибыль.

Начисляется ОНА по дебету счета 09, погашается – по кредиту счета 09 в корреспонденции со счетом 68.04.2.

Налогооблагаемые ВР образуются, если в отчетном периоде налоговая база по НП уменьшается, а бухгалтерская прибыль будет уменьшена на эту сумму в следующих отчетных (налоговых) периодах.

Пример.

Если приобретено ОС, стоимость которого 60 000 руб., то в НУ оно амортизироваться не будет, а его стоимость будет сразу учтена в расходах текущего периода, а в БУ стоимость будет погашаться посредством амортизации в течение срока полезного использования.

В том отчетном периоде, когда возникает НВР, признаются отложенные налоговые обязательства.

Изменение величины ОНО рассчитывается как произведение НВР на ставку налога на прибыль, действующую на отчетную дату. Начисляется ОНО по дебету счета 77, погашается – обратной проводкой по кредиту счета 77 в корреспонденции со счетом 68.04.2.

Понятие и виды временных разниц

Определение 4

Временные разницы возникают в том случае, если доходы и расходы предприятия признаются в одной и той же сумме как в налоговом,так и в бухгалтерском учете, но в разные промежутки времени.

В зависимости от того, каким образом временные разницы окажут влияние на прибыль для целей налогообложения, различают вычитаемые и налогооблагаемые временные разницы.

Возникновение первых приводит к снижению величины налога на прибыль и возникновению отложенного налогового актива (ОНА). Если говорить о налогооблагаемых временных разницах, то их появление наоборот, увеличивает сумму налога на прибыль, а также вызывает образование отложенного налогового обязательства (ОНО).

Отложенные активы учитываются на счете 09 «Отложенные налоговые активы». При появлении ОНА составляется запись:Д-т 09 «Отложенные налоговые активы» К-т 68 «Расчеты по налогам и сборам», При погашении — бухгалтерская проводка будет обратной.

Пример 2

ООО «Мир» для отражения доходов и расходов использует кассовый метод.

В I квартале. от покупателей была произведена предоплата за продукцию в сумме 150000 руб.

Однако отгрузка продукции покупателям была произведена только во II квартале.

Т.к. для целей налогообложения преждевременная оплата за еще не отгруженную продукцию считается доходом, а в бухгалтерском учете факт получения дохода будет зафиксирован только при отгрузке продукции покупателю, то в I квартале. появляются вычитаемые временные разницы и, соответственно, ОНА в сумме: 150000 руб. * 20 % = 30000руб.

Бухгалтерия составляет проводки:Д-т 09 К-т 68 на сумму 30000руб.

Когда произойдет отгрузка появившийся отложенный активнужно будет списать обратной корреспонденцией на ту же сумму.

Отложенные обязательства по налогам учитываются по счету 77 «Отложенные налоговые обязательства»

По дебету 68 «Расчеты по налогам и сборам» и кредиту 77 «Отложенные налоговые обязательства» отражается появление отложенных активов и наоборот, при погашении отложенных бухгалтерская запись принимает вид: Д-т 77 «Отложенные налоговые обязательства» К-т 68 «Расчеты по налогам и сборам».

Пример 3

ООО «Мир» для отражения доходов и расходов использует кассовый метод. В III квартале. предприятие отгрузило продукцию покупателям на сумму 150000 руб. Выручка от продажи продукции поступила на расчетный счет в IV квартале.

Таким образом, в III квартале. появятся налогооблагаемые временные разницы, а следом и отложенное обязательство в сумме:

150000 руб. * 20 % = 30000 руб.

Составляется проводка:Д-т 68 К-т 77 — 30000 руб.

В IV квартале. отложенное обязательство должно быть списано: Д-т 77 К-т 68 — 30000 руб.