Инструкция по заполнению платежки по НДФЛ в 2023 году

Платежка по НДФЛ в 2023 году используется для оплаты налога на доходы физических лиц. В этом разделе представлена подробная инструкция по заполнению платежки.

1. Заполнение общих реквизитов:

— В поле Плательщик указывается наименование или фамилия и инициалы физического лица, которое осуществляет оплату.

— В поле За что указывается назначение платежа, например, НДФЛ за период 2023 года.

— В поле Сумма платежа указывается сумма налогового платежа по НДФЛ в рублях.

— В поле Период указывается налоговый период, за который производится оплата.

2. Заполнение реквизитов для перечисления:

— В поле Наименование банка получателя указывается название банка, в котором открыт счет получателя.

— В поле БИК банка получателя указывается БИК (банковский идентификационный код) банка получателя.

— В поле Корреспондентский счет банка получателя указывается корреспондентский счет банка получателя.

— В поле Номер счета получателя указывается номер банковского счета получателя.

— В поле КПП указывается код причины постановки на учет налогоплательщика-физического лица.

— В поле Назначение платежа указывается информация, по которой банк сможет идентифицировать платеж (например, фамилия и инициалы плательщика, номер договора и т.п.).

3. Заполнение реквизитов для перечисления на доходы нерезиденту:

— В поле Наименование организации получателя указывается наименование организации, получающей доход.

— В поле ИНН организации получателя указывается ИНН (индивидуальный номер налогоплательщика) организации получателя.

— В поле КПП организации получателя указывается КПП (код причины постановки на учет налогоплательщика) организации получателя.

— В поле Номер счета получателя указывается номер банковского счета организации получателя.

4. Заполнение реквизитов для перечисления налога на доходы физического лица-ИП:

— В поле Фамилия, имя, отчество индивидуального предпринимателя указывается ФИО индивидуального предпринимателя.

— В поле ИНН индивидуального предпринимателя указывается ИНН (индивидуальный номер налогоплательщика) индивидуального предпринимателя.

— В поле Номер счета получателя указывается номер банковского счета индивидуального предпринимателя.

Пример заполнения платежки по НДФЛ:

— Плательщик: Иванов Иван Иванович

— За что: НДФЛ за период 2023 года

— Сумма платежа: 10000 руб.

— Период: 2023

— Наименование банка получателя: Россельхозбанк

— БИК банка получателя: 044525225

— Корреспондентский счет банка получателя: 30101810400000000225

— Номер счета получателя: 40817810600000000001

— КПП: 123456789

— Назначение платежа: Оплата НДФЛ Иванов И.И.

Таким образом, чтобы правильно заполнить платежку по НДФЛ в 2023 году, необходимо внимательно заполнить все реквизиты в соответствии с инструкцией и предоставить все необходимые сведения о получателе платежа.

Как и когда пополнять ЕНС

Вносить деньги на ЕНС можно любыми суммами. Главное, чтобы к 28-му числу, когда налоговая будет списывать деньги, их было достаточно для погашения всех обязательств.

Пополнить ЕНС за налогоплательщика может и третье лицо, но тогда оно не сможет требовать возврата переплаченного ЕНП из бюджета.

Как заполнить платёжное поручение по ЕНП

Налоговая рекомендует формировать платёжки на своём сайте — в личном кабинете или в сервисе «Уплата налогов и пошлин». Тогда реквизиты заполнятся автоматически.

Также можно использовать аутсорсинговые системы, которые консолидируют все налоги и взносы и формируют единый список. Там же можно сформировать платёжное поручение. Помимо этого, платёжку можно заполнять в любой учётной системе или ручкой можно заполнить бланк прямо в банке.

Частота платежей может быть какой угодно. Хоть каждый день перечислять понемногу или, наоборот, за год начислить сумму с запасом. Главное, чтобы на 28-е число каждого месяца средств было больше или ровно столько, сколько нужно.

Особенности Единого налогового платежа

Нужно обратить внимание на некоторые нюансы, которые возникнут с переходом на ЕНП:

- при наличии переплаты на дату начала применения ЕНП, она зачисляется на единый налоговый счёт;

- при наличии задолженности на дату начала применения ЕНП она будет списываться по очерёдности, установленной для ЕНП;

- при недостатке средств по налогам и сборам, возникшем после уплаты недоимки, остаток суммы будет распределён пропорционально между всеми удержаниями с одинаковым сроком перечисления.

Остаток (переплату) на едином счёте можно вернуть, если он образовался не в результате платежа от третьего лица.

Уведомление по НДФЛ

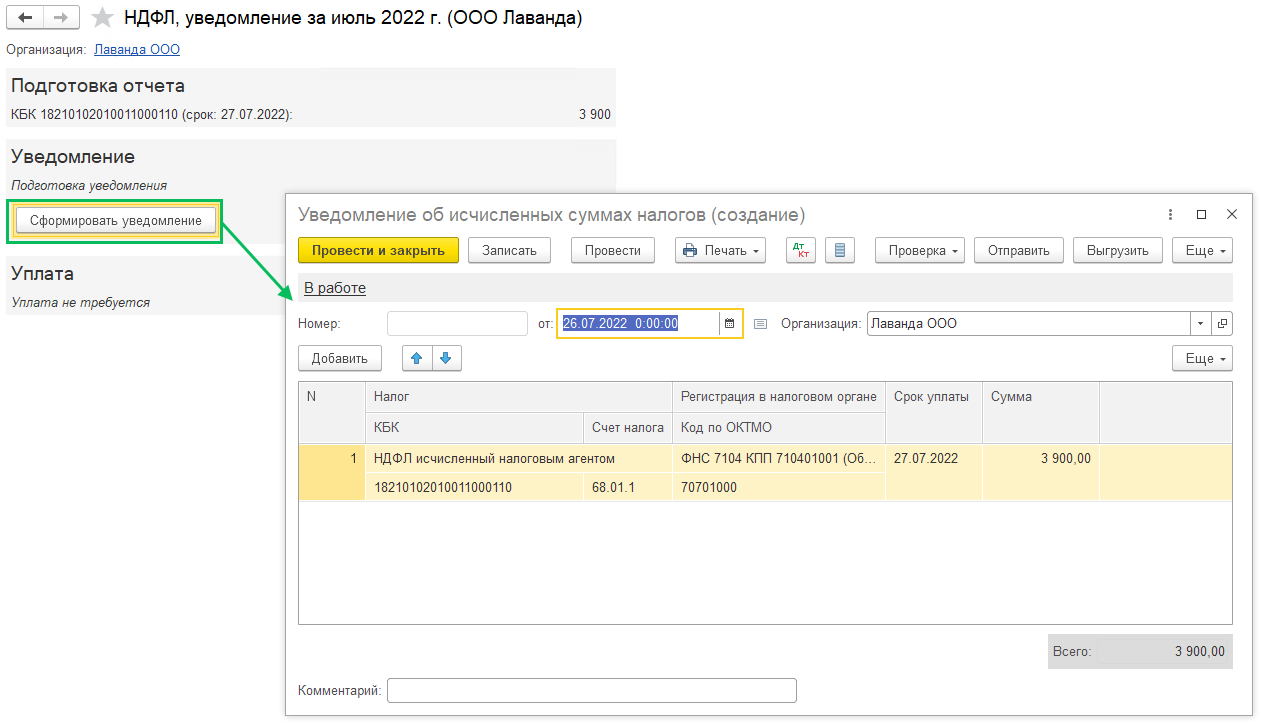

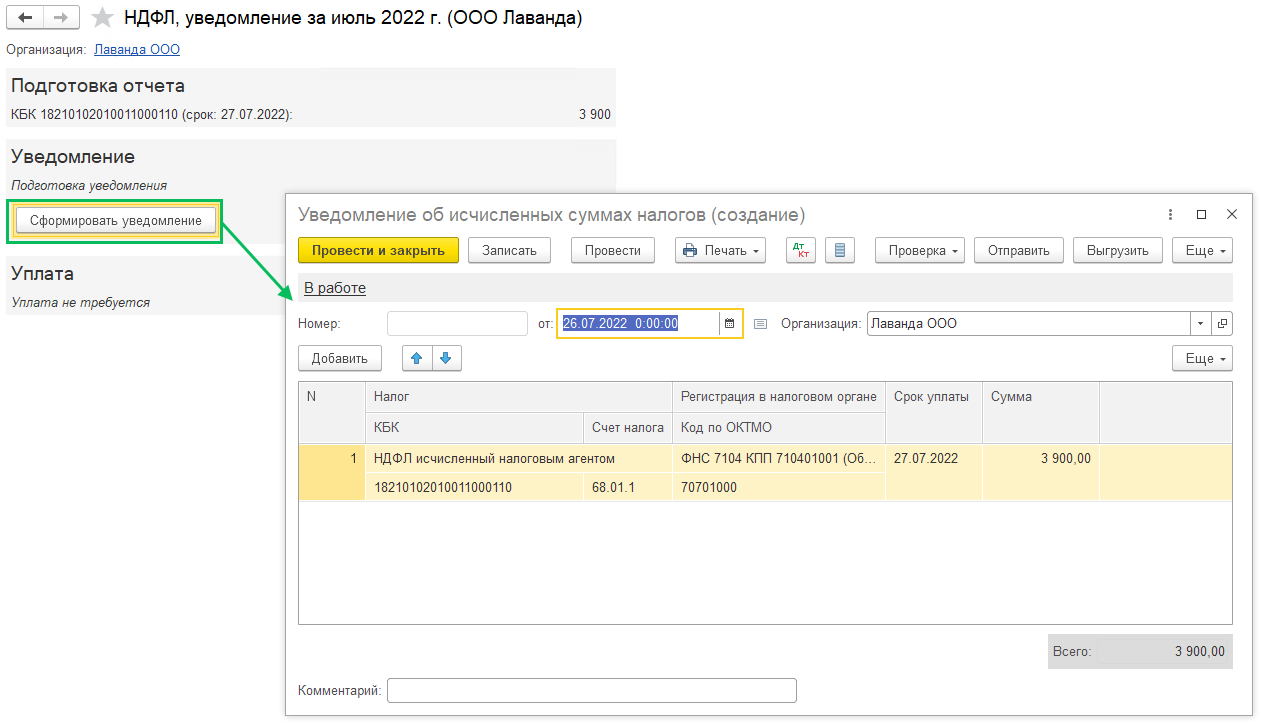

Все уведомления рекомендуем делать из Задач бухгалтера

(Главное – Задачи организации). Формируйте не позднее 5 числа месяца, следующего за месяцем выплаты доходов

Нажмите кнопку Сформировать уведомление, уведомление автоматически заполнится согласно данным в вашей базе

Срок уплаты – это следующий день после выплаты дохода (проведения Списания с расчетного счета или Выдачи наличных). Проводка по документу заключается в переносе этой суммы со счета 68.01.1 на счет 68.90.

В регистр Расчеты по налогам на едином налоговом счете

попадает запись с видом Приход

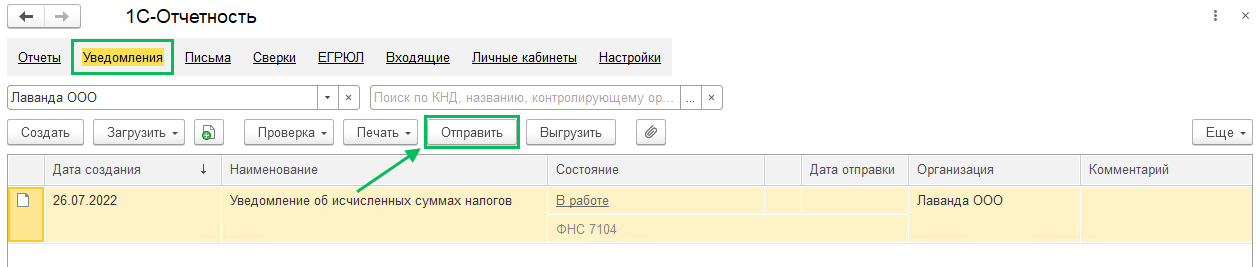

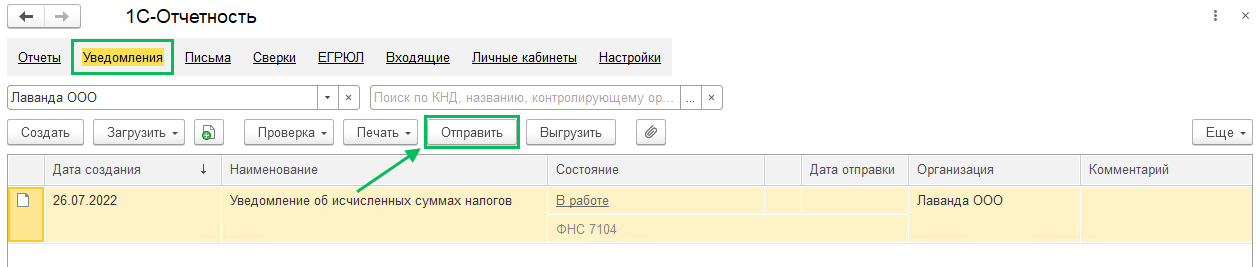

Отправить Уведомление по НДФЛ можно отправить непосредственно из базы через сервис 1С-Отчетность по кнопке Отправить

или из раздела Отчеты – Регламентированные отчеты – Уведомления – Отправить. Как только вы создаете уведомление, оно попадает в этот раздел.

Что изменится для бизнеса в связи с переходом на ЕНП

Утверждённый порядок предполагает новые сроки сдачи отчётности и уплаты налогов. Эти сроки были установлены с учётом пожеланий крупного бизнеса. Вот какие новшества ожидают налогоплательщиков со следующего года:

|

Изменение |

|

|

Единые сроки уплаты налогов |

По общему правилу, оплатить обязательные платежи нужно до 28 числа соответствующего месяца. Это касается:

Агенты по НДФЛ обязаны перечислить налог за период с 23 числа прошедшего месяца по 22 число текущего месяца также до 28 числа. НДФЛ, удержанный за период с 1 по 22 января, нужно перечислить до 28 января, за период с 23 по 31 декабря — не позднее последнего рабочего дня календарного года. |

|

Новые сроки подачи отчётности |

Для сдачи деклараций установлен новый срок — 25 число. Для расчёта 6-НДФЛ — 25 число месяца, следующего за отчётным кварталом. |

|

Дополнительная обязанность |

За пять дней до срока оплаты налогоплательщик должен подать уведомление об исчисленных суммах налогов. Форма уведомления уже утверждена приказом ФНС. В бланк нужно вписать пять реквизитов: ИНН, КПП, КБК, ОКТМО и срок уплаты. Уведомление отправляйте в ИФНС по месту учёта не позднее 25 числа месяца, в котором установлен срок погашения. Подать уведомление можно через личный кабинет, по ТКС или через учётную систему плательщика. |

В Делобанке есть сервис облачной бухгалтерии. Он рассчитывает налоги, формирует и отправляет отчётность в ИФНС и фонды, напоминает о важных налоговых датах. Если хотите упростить работу с налогами и сэкономить на бухгалтере, подключите бухгалтерию Делобанка

Как перенести переплату и недоимку на ЕНС

Чтобы скорректировать сальдо расчетов с ИФНС по единому счету, переплату и задолженности по налогам и санкциям по состоянию на 1 июля 2022 года надо перенести на сч. 68.90.

В качестве недоимки не считается текущая задолженность по:

- страхвзносам, которые начислены за июнь 2022 года;

- авансам по УСН, налогу на прибыль, НДС и иным налогам, которые начислены 30 июня 2022 года за II кв. 2022 года.

Допустим, ООО «Фитокерамика» использует УСН с объектом «доходы за вычетом расходов». С июля 2022 года компания перешла на ЕНП и по состоянию на 1 июля у нее есть подтвержденная налоговиками переплата пени по УСН — 2 тыс. руб.

Тогда в учете компании на 1 июля 2022 года имеется сальдо по Дт 68.12 «Налог при УСН» в разрезе аналитического учета — «Пени: доначислено/уплачено (самостоятельно)».

Чтобы перенести переплату по налогам, санкциям, и в т.ч. пени на сч. 68.90, нужно в форме списка операций по ЕНС по команде «Операция» выбрать вид «Корректировка счета». Для этого пользователь заходит в меню «Операции», выбирает «Единый налоговый счет» и переходит в «Операции по счету».

В открывшемся документе указывается дата переноса — 01.07.2022, а также заполняется таблица:

- графа «Вид движения» — ставится «Пополнение» (второй вариант «Списание» здесь не указывается). В этой ситуации за счет переплаты пени производится пополнение, то есть увеличение суммы, которая уплачена как ЕНП;

- графа «Платежный документ» — указывается документ, по которому получилась переплата. Предварительно выбирается тип данных — «Выдача наличных», «Операция», «Списание с расчетного счета»;

- указывается размер переплаты;

- указывается счет и аналитический счет, по которому появилась переплата.

Когда документ «Операция по ЕНС» с видом «Корректировка счета» будет проведен, программа создаст корреспонденцию:

Дт 68.90 Кт 68.12/ Пени: доначислено/уплачено (самостоятельно) — на размер переплаты 2 тыс. руб.

Кроме того, на эту сумму нужно ввести запись в регистр накопления «Расчеты по единому налоговому счету» и указать вид движения «Приход».

Или, допустим, ООО «Фитокерамика» по состоянию на 1 июля имеет подтвержденную налоговиками недоимку по страхвзносам в ФСС — 853 руб.

Чтобы перенести недоимку на сч. 68.90, в форме списка операций по ЕНС по команде «Операция» пользователь выбирает вид операции:

- «Налоги (начисление)» — чтобы учесть на ЕНС недоимку по налогам, страхвзносам, сборам;

- «Пени, штрафы (начисление)» — чтобы учесть на ЕНС недоимку по пеням, штрафам, процентам.

В примере в форме документа «Операция по ЕНС» с видом «Налоги (начисление)» нужно поставить дату переноса — 01.07.2022, а также заполнить таблицу:

- название налога (сбора, страхвзноса) — «Страховые взносы в ФСС». КБК и счет учета программа поставит в автоматическом режиме;

- регистрацию в ИФНС и код по ОКТМО;

- срок уплаты;

- размер недоимки;

- правила отражения в учете — «Бухгалтерский, налоговый учет и ЕСН» или же «Только ЕНС».

Когда указаны правила отражения в учете «Бухгалтерский, налоговый учет и ЕНС», тогда после проведения документа программа создаст корреспонденцию:

Дт 69.01/Налоги (взносы): начислено/уплачено Кт 68.90 — на размер недоимки 853 руб.

Кроме того, на эту сумму нужно ввести запись в регистр накопления «Расчеты по налогам на едином налоговом счете» и указать вид движения «Приход».

Когда указаны правила отражения в учете «Только ЕНС», тогда после проведения документа нужна лишь запись в регистр накопления «Расчеты по налогам на едином налоговом счете» с указанием вида движения «Приход». И при этом корреспонденция по счетам не оформляется.

В форме документа «Операция по ЕСН» с указанием вида «Пени, штрафы (начисление)» проставляется дата переноса недоимки по санкциям — 01.07.2022. В таблице фиксируется вид платежа — «Штрафы», «Пени» или «Проценты», проставляется счет учета и аналитика — «Проценты: начислено/уплачено», а также размер недоимки.

Когда документ будет проведен, на величину недоимки программа создаст проводку по Кт 68.90 в корреспонденции со счетом учета налогов, страхвзносов, сборов и указанием аналитики, которая отражает обособленный учет санкций (пени, штрафов, процентов).

Кроме того, будет введена запись в регистр накопления «Расчеты по санкциям на едином налоговом счете» с указанием вида движения «Приход».

Расчеты на ЕНС без представления уведомления

Если налоги и взносы уплачиваются после представления декларации (расчета), то направлять в ИФНС уведомление по таким налогам и взносам не требуется. Данное правило относится, например, к НДС, налогу на прибыль организаций (в т. ч. авансовым платежам), а также к страховым взносам, уплаченным в третьем месяце квартала.

Пример 1

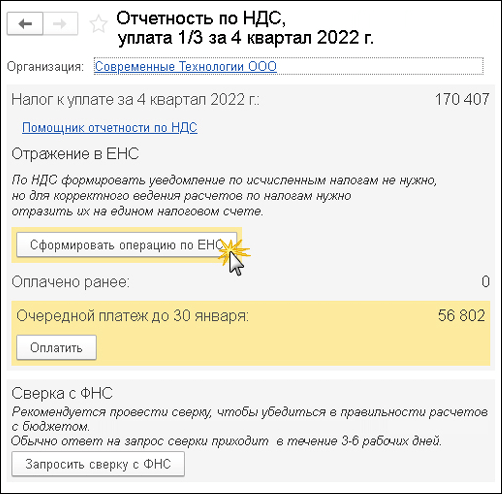

Организация (ОСНО, плательщик НДС) сформировала декларацию по НДС за IV квартал 2022 года. Сумма НДС, подлежащая уплате в бюджет, составила 170 407 руб. Декларация по НДС представлена в установленный законодательством срок, т. е. не позднее 25.01.2023 (п. 5 ст. 174 НК РФ).

Не позднее 30.01.2023 (28.01.2023 приходится на выходной день) необходимо уплатить одну треть от суммы исчисленного по данным декларации НДС (п. 1 ст. 174, п. 7 ст. 6.1 НК РФ). Для корректного ведения учета задолженность перед бюджетом по НДС по сроку уплаты 30.01.2023 необходимо перенести на ЕНС. Для этого используется документ Операция по ЕНС с видом Налоги (начисление). Такой документ можно сформировать автоматически при выполнении задачи по уплате НДС.

Задача НДС, уплата 1/3 от суммы за 4 квартал 2022 г. отражается в списке Задачи организации по сроку исполнения 30.01.2023.

По указанной ссылке осуществляется переход в форму Отчетность по НДС, уплата 1/3 от суммы за 4 квартал 2022 г. (рис. 2).

Рис. 2. Помощник «Отчетность по НДС»

Если Операция по ЕНС не была выполнена ранее (например, при составлении декларации по НДС), то в форме Помощника доступна кнопка Сформировать операцию по ЕНС. По указанной команде создается, автоматически заполняется и проводится документ Операция по ЕНС с видом Налоги (начисление), рис. 3.

Рис. 3. Перенос задолженности по НДС на ЕНС

В поле Отражение в учете по умолчанию установлено значение Бухгалтерский, налоговый учет и ЕНС.

Результатом проведения документа являются проводки по переносу задолженности по НДС на счет ЕНС:

Дебет 68.02 Кредит 68.90

— на сумму одной трети НДС, исчисленного за IV квартал 2022 года (56 802 руб.).

Также на указанную сумму вводится запись в регистр Расчеты по налогам на едином налоговом счете с видом движения Приход.

В форме Помощника отчетности по НДС появляется ссылка на созданный документ Операция по единому налоговому счету.

По кнопке Оплатить автоматически формируется платежное поручение на уплату ЕНП. Предположим, что на момент оплаты НДС текущее сальдо на ЕНС равно нулю.

В этом случае в платежном поручении указывается сумма 56 802 руб.

При проведении документа списания с расчетного счета, отражающего уплату ЕНП, формируется бухгалтерская проводка:

Дебет 68.90 Кредит 51

— на сумму 56 802 руб.

Помимо этого, на указанную сумму вводится запись в регистр накопления Расчеты по единому налоговому счету с видом движения Приход.

Статус платежного поручения принимает значение Оплачено. Такой же статус устанавливается и для задачи НДС, уплата 1/3 от суммы за 4 квартал 2022 г. по сроку исполнения 30.01.2023.

При проведении регламентной операции Зачет аванса по единому налоговому счету, входящей в обработку Закрытие месяца за январь 2023 года, вводятся записи в регистры накопления:

-

Расчеты по единому налоговому счету с видом движения Расход — на сумму 56 802 руб.;

-

Расчеты по налогам на едином налоговом счете с видом движения Расход — на сумму 56 802 руб.

Аналогичным образом отражаются операции на ЕНС в феврале и марте 2023 года при оплате одной трети НДС, исчисленного за IV квартал 2022 года.

Налоги и взносы: сроки уплаты, сдача отчетов и уведомлений

Налогоплательщики перечисляют обязательные платежи на ЕНС путем уплаты ЕНП. Разберем, какие платежи входят в ЕНП, в какие сроки и как уплачивать налоги, сдавать отчетность и уведомления.

Как уплачивать налоги, взносы и другие платежи

Налогоплательщики обязаны перечислять налоги и взносы в составе единого налогового платежа ( НК РФ). Но есть налоги, взносы и другие платежи, которые по-прежнему платятся вне ЕНП.

В таблице расписано, какой способ уплаты выбрать для конкретного платежа.

|

В составе ЕНП |

В составе ЕНП на усмотрение налогоплательщика |

Отдельным платежным поручением |

|

|

|

Куда уплачивать

Для всех плательщиков ЕНП установлен один получатель — Казначейство России (ФНС России), независимо от того, в каком регионе зарегистрировано юрлицо или ИП.

Когда уплачивать

После введения ЕНС и ЕНП поменялись сроки уплаты для большей части налогов, авансовых платежей, страховых взносов. Единый срок уплаты обязательных платежей — 28-е число.

Уплачивать НДФЛ нужно будет дважды в месяц:

- за период с 1-го по 22-е число месяца — до 28-го числа этого же месяца;

- за период с 23-го по последнее число месяца — не позднее 5-го числа следующего месяца.

За период с 23 по 31 декабря действуют прежние правила — уплатить налог нужно не позднее последнего рабочего дня в году.

Обратите внимание, что единые сроки касаются не всех обязательных платежей и отчетов. Например, срок уплаты косвенных налогов и сдачи декларации остался прежним — не позднее 20-го числа месяца, следующего за месяцем принятия импортированных товаров на учет или наступления срока лизингового платежа (п

20 приложения № 18 к договору о ЕАЭС).

Чтобы уплаченные суммы налогов, взносов и других обязательных платежей распределили корректно, нужно подать уведомление об исчисленных суммах этих налогов и взносов.

Когда подавать уведомление

На схеме показали, как определить, нужно ли подавать уведомление (п. 9 ст. 58 НК РФ):

Отчеты и уведомления по платежам в рамках ЕНП представляются по единому сроку — до 25-го числа.

Следует иметь ввиду, что с 1 января 2024 года уведомление по исчисленному НДФЛ нужно подавать дважды (Федеральный закон от 27.11.2023 № 539-ФЗ):

- по налогу, исчисленному с 1-го по 22-е число месяца, — до 25-го числа этого же месяца;

- по налогу, исчисленному с 23-го по последнее число месяца, — до 3-го числа следующего за ним месяца.

За период с 23 по 31 декабря подать уведомление нужно не позднее последнего рабочего дня в году.

Как заполнять уведомление

Так будет выглядеть заполненное уведомление об исчисленных суммах налогов:

Мария Шевченко, эксперт по бухгалтерскому учету и налогообложению

Вероника Панишева, редактор

Эти платежи принимают только в рамках ЕНП. Если отправить их отдельными платежками со статусом «02», платежи не зачтут.

Налог на профессиональный доход.

Этот вид взносов администрирует СФР, поэтому на ЕНС они не зачисляются.

Как подать уведомление об исчисленных суммах налогов для ЕНП

Уведомления нужно сдавать по тем платежам, где декларация либо не предусмотрена, либо срок её сдачи наступает уже после срока уплаты. Это, например, страховые взносы, НДФЛ и все налоги, по которым нужно платить авансы. Так, декларацию по УСН за 2023 год организация сдаст до 28 марта 2024 года. А в течение 2023 года нужно сделать ещё три авансовых платежа по УСН.

Если раньше просто отправляли платёжку на аванс, то теперь до 25 апреля, июля и октября нужно отправить уведомления с рассчитанными суммами авансов, чтобы налоговики знали, сколько денег списать с ЕНС, когда настанет срок уплаты аванса.

Уведомления подают не позднее 25 числа месяца, в котором нужно заплатить налоги, взносы или сборы. Если этот день выпадает на выходной, крайний срок переносится на следующий рабочий день.

Особый срок у НДФЛ, удержанного за период с 23 по 31 декабря. По нему уведомление нужно подать не позднее последнего рабочего дня года. То есть в декабре 2023 года будет два уведомления по НДФЛ за разные периоды.

Уведомление подают в налоговую инспекцию по месту учёта организации или ИП. Сдать его можно одним из двух способов:

- Электронно — отправить через Личный кабинет налогоплательщика на сайте ФНС.

- На бумаге — передать в инспекцию лично или через представителя, отправить по почте ценным письмом с описью вложения. Подавать бумажные уведомления можно только в случае, если вы имеете право сдавать декларации и другие отчёты на бумаге.

Для отправки через интернет понадобится усиленная квалифицированная электронная подпись (УКЭП). Если за вас уведомление подаёт ваш представитель, сначала отправьте в ИФНС доверенность на него. Сделать это нужно не менее чем за сутки до сдачи уведомления.