Что такое скидки по НДС?

НДС или налог на добавленную стоимость, является одним из основных косвенных налогов, взимаемых в Китае. Ставки варьируются от 6 до 13 процентов для обычных налогоплательщиков НДС. Кредит по НДС – это переплаченный входящий НДС в конце каждого налогового периода, когда входящий НДС превышает исходящий НДС.

Ранее не зачтенный НДС на конец периода не подлежал возврату в текущем налоговом периоде, но мог быть перенесен и вычтен в следующем налоговом периоде. С апреля 2019 года, когда Китай начал углублять реформу НДС, квалифицированным налогоплательщикам во всех отраслях разрешили подавать заявки на возврат незачтенного НДС в текущем налоговом периоде. Начиная с июня 2019 года квалифицированные налогоплательщики в передовой обрабатывающей промышленности могли пользоваться аналогичной, но более мягкой политикой.

Теперь политика возмещения кредита по НДС применяется еще шире. Полное возмещение дополнительного кредита по НДС на ежемесячной основе, которое ранее было доступно только компаниям в передовой обрабатывающей промышленности, теперь доступно микро- и малым фирмам во всех отраслях и квалифицированным предприятиям еще в двенадцати отраслях.

Кроме того, квалифицированные предприятия получат единовременное возмещение оставшейся суммы НДС, в свою очередь, в соответствии с установленным календарем.

Расчет «импортного» НДС изменился

Налоговую базу по «импортному» НДС надо определять на дату принятия на учет импортированных товаров (Пункты 2, 4 ст. 2 Протокола о товарах ТС). А считать НДС надо со стоимости ввезенных товаров, увеличенной на сумму акциза (если это подакцизные товары). Она должна определяться как цена сделки, подлежащая по условиям контракта уплате вашему поставщику (Пункт 2 ст. 2 Протокола о товарах ТС).

Внимание! «Импортный» НДС надо считать только с цены товара и суммы акциза, без учета транспортных и других дополнительных расходов. Новое правило весьма выгодно импортерам белорусских товаров — ведь раньше «импортный» НДС приходилось платить с суммы, в которую, помимо стоимости приобретенных товаров и акцизов, включались (Пункт 2 разд

I Положения о порядке взимания косвенных налогов (Приложение к Соглашению с Беларусью)):

Новое правило весьма выгодно импортерам белорусских товаров — ведь раньше «импортный» НДС приходилось платить с суммы, в которую, помимо стоимости приобретенных товаров и акцизов, включались (Пункт 2 разд. I Положения о порядке взимания косвенных налогов (Приложение к Соглашению с Беларусью)):

— затраты на доставку товаров, в том числе транспортировку, погрузку и экспедиторские услуги;

— страховая сумма;

— стоимость контейнеров и другой многооборотной тары, не подлежащей возврату, если эта тара — единое целое с товаром;

— стоимость упаковки, включая стоимость работ.

Примечание

Базу по договорам на изготовление товаров, договорам лизинга, товарообменным договорам, а также договорам товарного кредита (товарного займа) надо определять в особом порядке (Пункты 2, 3 ст. 2 Протокола о товарах ТС).

Налоговый вычет при предоплате

В большинстве случаев при внешнеторговых поставках практикуется внесение предоплаты. При перечислении аванса за предстоящее поступление товара покупателем происходит уплачивание НДС с суммы предоплаты.

Во избежание дублирующего налогообложения НДС с внесенных авансов могут быть объявлены, как налоговый вычет, при таможенном оформлении товарной поставки и уплате конечной суммы НДС.

Многие российские компании предпочитают не заниматься таможенным оформлением импортных товаров самостоятельно, а перепоручают эту процедуру посредникам. Если НДС на таможне был оплачен третьим лицом, однако за счет средств импортера и по его поручению, то уплаченная сумма может быть зафиксирована, как налоговый вычет.

Добровольность при применении нулевой ставки НДС

Применение любых льгот для налогоплательщика носит исключительно добровольный порядок. Достаточно часто организации не пользуются положенными послаблениями, если не уверены, что могут достоверно и аргументированно подтвердить свое право на льготу.

В отличие от установленных законом налоговых привилегий, использование при экспортных операциях нулевой ставки НДС – обязательное условие. Налогоплательщик не освобождается от уплаты налога, он должен на общих правах вести учет облагаемых операций и предоставлять в налоговый орган декларацию по НДС.

Помимо этого, налогоплательщику обязательно следует разделять учет операций по стандартным ставкам (10% и 18%) и по нулевой ставке. «Входящий» НДС по товарам/услугам, впоследствии используемым при экспортных операциях, должен учитываться отдельно. Сюда входят расходы на приобретение материалов и сырья, товаров для продажи, транспортные услуги сторонних компаний, аренда складов и т.д. Вся сумма налога по приобретенным ресурсам, идущим на обеспечение экспорта, подлежит возмещению из бюджета, поэтому во избежание налоговых споров, необходимо строгое ведение учета.

Помните: экспортные сделки сопровождаются обязательным выставлением счета-фактуры с выделенной нулевой ставкой. Документ должен быть выписан не позднее пяти дней после совершения отгрузки.

Какими документами оформить экспорт товара из Казахстана в страны ЕАЭС?

Согласно п.1 ст.447 НК РК, документами, подтверждающими экспорт товаров, являются:

-

договоры с учетом изменений, дополнений и приложений к ним;

-

заявление о ввозе товаров и уплате косвенных налогов с отметкой налогового органа государства — члена ЕАЭС, на территорию которого импортированы товары, о том, что косвенные налоги уплачены или с отметкой об освобождении от их уплаты;

-

копии товаросопроводительных документов, подтверждающих перемещение товаров с территории РК на территорию другого государства — члена ЕАЭС.

Напоминаем также, что согласно Правилам реализации пилота по СНТ (утверждены Приказом Минфина РК №1104 от 16.11.2020 г.) при вывозе товаров с территории РК на территорию государств — членов ЕАЭС, за исключением вывоза товаров на легковом автотранспорте, необходимо оформлять СНТ.

В учете экспорт товаров оформляется документом реализации, ставка НДС при этом применяется 0%.

Счет-фактура по таким сделкам должна быть выписана в тенге с НДС 0%. Также, для удобства иностранного покупателя в счет-фактуре может дополнительно быть указана стоимость товаров и сумма НДС в иностранной валюте. Законодательством РК это не запрещено.

Согласно п.1 ст.437 НК РК стоимость товаров в иностранной валюте пересчитывается в тенге по рыночному курсу обмена валюты, определенному в последний рабочий день, предшествующий дате совершения оборота по реализации товаров, работ, услуг, облагаемого импорта.

Согласно п. 1 ст.442 НК РК, в целях исчисления НДС при реализации товаров на экспорт датой совершения оборота по реализации товаров является дата отгрузки (дата первого по времени составления первичного бухгалтерского документа, подтверждающего отгрузку товаров, оформленного на покупателя или первого перевозчика).

Регламент заверения товаросопроводительных документов при экспорте отдельных видов товаров с территории РК на территорию стран — членов ЕАЭС утвержден Приказом КГД МФ РК №22 от 21.01.2016 г.

НДС при импорте из стран ЕАЭС

Специфика экспортного НДС

При приобретении товаров или производстве собственной продукции/работ в стоимость единицы товара изначально заложен НДС, уплаченный поставщику. При перепродаже такого изделия на российской территории компания будет вынуждена 10% или 18% от суммы реализации заплатить в бюджет.

Если же этот товар продать иностранному предприятию, то обязанность уплачивать НДС у экспортера отпадает, поскольку для таких операций предусмотрено использование ставки НДС в 0%.

Пример

Компания А. приобрела для реализации товары на сумму 118000 рублей, уплатив поставщику НДС в размере 18000 рублей. Для реализации у компании есть два варианта – продать товар российской компании, либо переправить контрагенту в Белоруссию. Следует определить рентабельность обеих сделок.При продаже в России:

Сумма реализации составит 150000 рублей, из которых НДС – 22881 руб. С учетом «входящего» налога компания А. обязана уплатить государству НДС в сумме (22881 – 18000) = 4881 руб. Прибыль от операции составит 32000 руб., включая НДС к уплате 4881 руб. Чистая прибыль – 27119 руб.При экспорте в Белоруссию:

Реализация составит те же 150000 рублей, однако, применяя ставку 0%, компания не начисляет НДС к уплате. Помимо этого, А. имеет право вернуть из бюджета ранее уплаченную поставщику сумму в размере 18000 рублей. Прибыль составит 32000 руб., плюсом к ней пойдет возмещенный НДС, итого чистая прибыль составит 50000 рублей.

Как видно из примера, экспортные операции способны практически вдвое увеличить прибыль, что, несомненно, является выгодным для российской компании. Однако получение повышенного дохода связано с необходимостью подтверждения налоговым структурам применение нулевой ставки по НДС.

Вопрос:

Просим Вас дать разъяснение по следующему вопросу. ТОО реализовало товар юридическому лицу из РФ. Выписаны СНТ и ЭСФ на экспорт по нулевой ставке НДС. Покупатель сообщил, что не предоставит подтверждение об уплате НДС в РФ. В этой связи что необходимо сделать для корректного отражения НДС?

- Как доначислить НДС и по какому КБК (105101 или 105115) произвести оплату?

- В какой строке формы 300 отразить оборот по реализации: в общем обороте или в экспорте по нулевой ставке?

Важно!

- Что такое экспорт и какими документами необходимо подтвердить экспорт товаров из РК в страны ЕАЭС?

- Должен ли экспортер подать дополнительную декларацию по НДС (ФНО 300.00) для начисления налога по ставке 12 % (вместо 0%), если иностранный покупатель (ЕАЭС) не уплатил НДС по импорту и не предоставил ФНО 328.00?

- Как в 1С для нерезидента (иностранного покупателя, поставщика) в карточке контрагента указать номер иностранной налоговой регистрации (БК, КА, ЕРП)

Сроки для подтверждения факта экспорта в ЕАЭС

Налоговые органы не признают действующей ставку НДС, равную 0 % при несоблюдении предприятиями установленных сроков предоставления документов. На территориях государств, которые входят в ЕАЭС действуют единые экономические нормы, тем самым упрощая внешние торговые отношения в указанных странах. Такой нормой является предоставление первичных документов, сопутствующих экспортной операции в срок, не позже 180 дней, от момента отгрузки товара, т.е. с даты выписки первого сопроводительного документа. Если компания по каким-либо причинам не вложилась в указанные сроки, то налог будет взиматься по общеустановленным ставкам в периоде осуществления продажи. Однако, в том случае, если недостающие документы будут предоставлены и будут соответствовать проводимой экспортной операции сумма НДС подлежит возмещению экспортеру. При невозможности предоставления запрашиваемой документации у предприятия есть возможность списать расходы, возникшие от НДС на расходы от налога на прибыль.

Рассмотрим пример. 01.01.2024 — ГК «Меркурий» совершило продажу партии стройматериалов ДСК «Автобан», которые территориально находятся в Армении, на сумму 1.200.000 руб.

Т.к. Армения является государством, которое входит в ЕАЭС, то НДС по данной операции будет равен 0%. 10.07.2024 в ИФНС не была предоставлена таможенная декларация, из-за ее утери. Таким образом ГК «Меркурий» заплатили НДС равную 120.000 руб. (НДС 10%). Через месяц утерянный документ был найден и соответствовал корректности проводимой операции и сума НДС, уплаченная предприятием до этого, была возвращена предприятию.

Читайте статью ⇒ «Экспорт подакцизного товара: оформление, учет, налогообложение«.

Нулевую ставку экспортеры должны подтвердить в течение 180 календарных дней с даты отгрузки товаров

Это новшество выгодно участникам российско-белорусских сделок: ведь раньше на подтверждение нулевой налоговой ставки у них было в два раза меньше времени — 90 дней (Соглашение между Правительством Российской Федерации и Правительством Республики Беларусь о принципах взимания косвенных налогов… от 15.09.2004 (далее — Соглашение с Беларусью)).

Для справки

Для целей «экспортного» НДС дата отгрузки — это дата первого первичного отгрузочного документа, оформленного на покупателя товаров или первого перевозчика (Пункт 3 ст. 1 Протокола о товарах ТС).

Для подтверждения нулевой ставки экспортные операции надо отразить в обычной декларации по НДС (Утверждена Приказом Минфина России от 15.10.2009 N 104н) и представить ее в налоговую инспекцию вместе с документами (или их копиями) (Пункт 2 ст. 1 Протокола о товарах ТС):

— договорами (контрактами) с учетом изменений, дополнений и приложений к ним;

— выписками банка, подтверждающими поступление выручки на ваш счет;

— полученным от вашего контрагента заявлением о ввозе товаров и уплате косвенных налогов. На этом заявлении обязательно должна быть отметка налогового органа Белоруссии/Казахстана об уплате косвенных налогов (освобождении или ином порядке исполнения налоговых обязательств) (Форма утверждена Приложением 1 к Протоколу об обмене информацией в электронном виде между налоговыми органами государств — членов Таможенного союза об уплаченных суммах косвенных налогов от 11.12.2009 (далее — Протокол об обмене информацией)).

Примечание

Для подтверждения нулевой ставки НДС по товарам, которые были предварительно задекларированы до 01.07.2010 и по которым иностранным контрагентом уже уплачены косвенные налоги, но которые будут отгружаться уже после этой даты, вместо заявления в налоговую надо представить копию таможенной декларации, оформленной при выпуске товаров в свободное обращение (Пункт 4 Решения Комиссии Таможенного союза от 18.06.2010 N 293);

— транспортными (товаросопроводительными) документами. Это обычные транспортные документы (к примеру, форма N 1-Т «Товарно-транспортная накладная») (Письмо Минтранса России от 24.05.2010 N ОБ-16/5460; Письмо ФНС России от 08.06.2010 N ШС-37-3/3693@);

— иными документами, подтверждающими обоснованность применения нулевой ставки НДС и (или) освобождения от уплаты акцизов.

Если вы не представите комплект подтверждающих документов в течение 180 дней, то придется заплатить НДС за квартал, на который приходится дата отгрузки, и пени (Статья 75 НК РФ). Причем сумму пеней вам не вернут даже в случае, если впоследствии вы подтвердите свое право на нулевую экспортную ставку.

Какие документы необходимы для подтверждения налогового вычета по импортному НДС?

Если вы обратитесь за получением налогового вычета по импортному НДС, налоговая попросит вас предоставить документы, которые подтвердят ваше соответствие всем вышеперечисленным условиям.

Основной документ в данном случае — таможенная декларация, которую вы оформляли при ввозе товара. Она подтверждает сам факт импорта и уплаты налогового сбора.

Проконтролируйте, чтобы в документе обязательно стояли отметки и печати таможни о том, что товар выпущен на территорию Российской Федерации. Помимо декларации, необходимо будет подготовить следующие документы:

- контракт купли-продажи с зарубежным партнером, по которому был приобретен товар. Учтите, что этот договор не должен быть формальным, в нем должны содержаться все существенные условия сделки: качественные характеристики товара, цена, условия поставки и т.д.;

- транспортные документы, подтверждающие факт доставки товара до границы Российской Федерации;

- документы, подтверждающие оплату за товар — инвойс, платежное поручение, выписка по банковскому счету;

- документы, подтверждающие оплату таможенного налогового сбора — платежные поручения;

- книга покупок.

Список необходимых документов

В ст. 165 НК РФ определен исчерпывающий перечень документов, необходимых для подтверждения нулевой ставки НДС, а также сроки их предоставления.

При вывозе товара за пределы ЕАЭС, налогоплательщик обязан предоставить в налоговый орган следующие подтверждающие документы:

- контракт (копия контракта) налогоплательщика с иностранным лицом на поставку товара (припасов) за пределы ЕАЭС;

- таможенная декларация (ее копия) с отметками российского таможенного органа, осуществившего выпуск товаров в процедуре экспорта, и российского таможенного органа места убытия, через который товар был вывезен из России.

При экспорте товаров, пересылаемых в международных почтовых отправлениях, в налоговый орган представляются сведения из деклараций на товары либо из таможенных деклараций CN 23 в виде реестра в электронной форме. Также в виде электронного реестра предоставляются сведения на товары, перемещаемые как экспресс-грузы.

Есть отдельные категории товаров (например, углеводородное сырье, добытое на морском месторождении), для которых перечень подтверждающих документов на нулевую ставку при поставках за рубеж может быть отличен от указанного выше.

Сроки подачи документов

Документы, служащие подтверждением нулевой ставки НДС при вывозе товаров, представляются налогоплательщиками в срок не позднее 180 календарных дней, считая с даты помещения товаров под таможенные процедуры экспорта, реэкспорта, свободной таможенной зоны. Документы для подтверждения нулевой ставки НДС необходимо представлять одновременно с налоговой декларацией с данными по экспортной сделке.

При предоставлении документов в налоговый орган следует проявить внимательность в формировании пакета подтверждающих документов. Если документы поданы в надлежащий срок, но не все или неправильно оформленные, то налоговики доначислят НДС 20%. Судебная практика по данному вопросу разнится, часто суды встают на сторону налогоплательщиков. Но лучше не испытывать судьбу и сразу все оформить правильно.

Особенности для стран ЕАЭС

При реализации товаров, вывозимых из России в страны ЕАЭС, членами которого кроме России на сегодняшний день являются Республика Армения, Республика Беларусь, Республика Казахстан и Кыргызская Республика, для подтверждения обоснованности применения налоговой ставки 0 процентов в налоговый орган представляются документы, предусмотренные Договором о Евразийском экономическом союзе от 29 мая 2014 года, а именно Протоколом о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг, являющимся приложением N 18 к названному Договору.

Одновременно с налоговой декларацией при вывозе товаров в страны ЕАЭС в рамках экспортных сделок налогоплательщик для подтверждения обоснованности применения нулевой ставки НДС обязан предоставить:

- договор поставки, на основании которого был совершен вывоз товаров;

- выписка банка, подтверждающая фактическое поступление выручки от реализации экспортированных товаров на счет налогоплательщика-экспортера;

- заявление о ввозе товаров и уплате косвенных налогов с отметкой налогового органа государства-члена ЕАЭС, на территорию которого импортированы товары, об уплате косвенных налогов;

- транспортные документы, подтверждающие перемещение товаров с территории одного государства-члена на территорию другого государства-члена ЕАЭС.

Законодательством страны экспортера в рамках ЕАЭС могут быть дополнительно предусмотрены иные документы, необходимые для подтверждения нулевой ставки НДС.

Будь то поставка в ближнее зарубежье, или экспорт в США, продажи на внешние рынки сопровождаются обязанностями по выполнению ряда формальных требований, несоблюдение которых несет в себе определенные финансовые и административные риски. Помочь избежать наступления этих рисков, а также выиграть в цене на доставку товара до конечного покупателя поможет команда АО «Юнитрейд». Уже более 15 лет мы присутствуем на рынке таможенно-логистических услуг. Мы обеспечиваем доставку, прохождение таможенных формальностей, консультируем по правовым вопросам ВЭД и оказываем дополнительные услуги: маркировка, хранение, фотографирование и др.

Мы можем взять на себя вашу экспортную поставку и отгрузить товар в рамках услуги контрактодержателя. Так, вы избавляетесь от всей груды формальных экспортных нюансов и доверяете отгрузку профессионалам рынка. Более подробно информацию о наших услугах можно получить по телефону или направив заявку на поставку через электронную почту.

Когда экспортер может получить бюджетные деньги

По завершении трехмесячной камеральной проверки налоговая служба выносит решение, в котором предписывает полностью или частично возместить компании-экспортеру уплаченный «входной» НДС. На принятие решения закон выделяет контролирующему органу не более 7 календарных дней.

Налогоплательщик может заявить о намерении направить сумму возмещения на покрытие имеющейся недоимки по обязательным платежам. Если такое заявление не поступило в ФНС, в течение пяти банковских дней на расчетный счет экспортера должна поступить сумма возмещения.

Отказ в возмещении налога

В ряде случае налоговая служба может отказать экспортеру в возмещении НДС. Отрицательное решение ФНС может быть вызвано следующими причинами:

- наличие явных ошибок при учете экспортных операций и составлении первичных документов;

- сделки совершены взаимосвязанными компаниями;

- необоснованная, с точки зрения ФНС, постановка товаров на учет.

При получении отказа налогоплательщик может оспорить решение инспектора ФНС в вышестоящей инспекции или в суде.

Ставка 0% НДС была подтверждена после 180 дней

Если ставка 0% НДС по экспорту была подтверждена по истечению 180 календарных дней после отгрузки, то в базе 1С создается документ Подтверждение нулевой ставки НДС (Отчеты – Отчетность по НДС — Подтверждение нулевой ставки НДС). В шапке в поле от укажите дату полного сбора подтверждающих документов, заполняется табличная часть вручную по кнопке Добавить:

Покупатель – иностранный контрагент, которому была произведена отгрузка

Документ отгрузки – реализации на экспорт

Событие – Подтверждена ставка 0%

Продажа с НДС 0% — сумма документа реализации

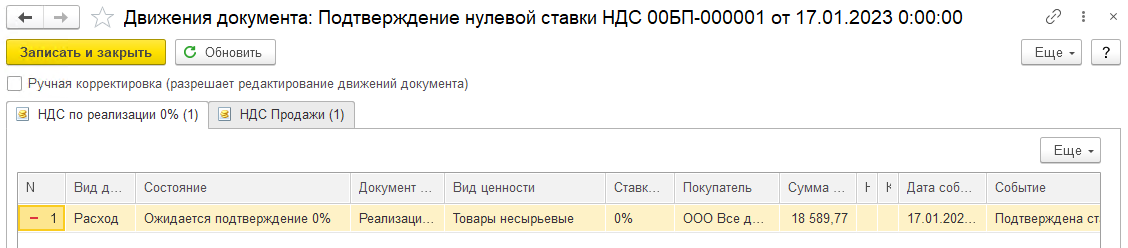

Проведите документ, проводок не сформировано, но отразилась запись в регистре НДС по реализации 0% с видом движения Расход, событием Подтверждена ставка 0% и видом ценности Несырьевые товары

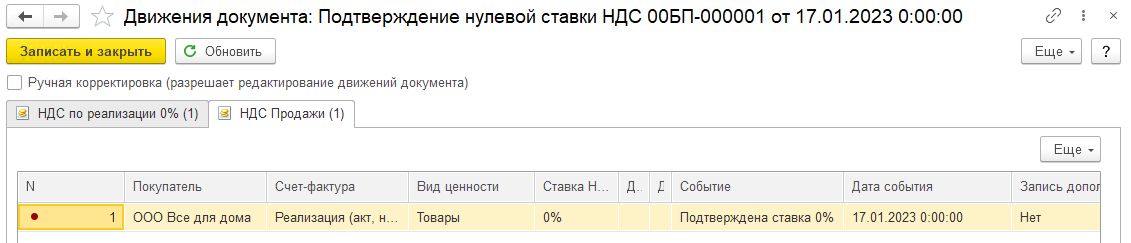

В регистр НДС продажи попала запись о подтверждении 0% НДС

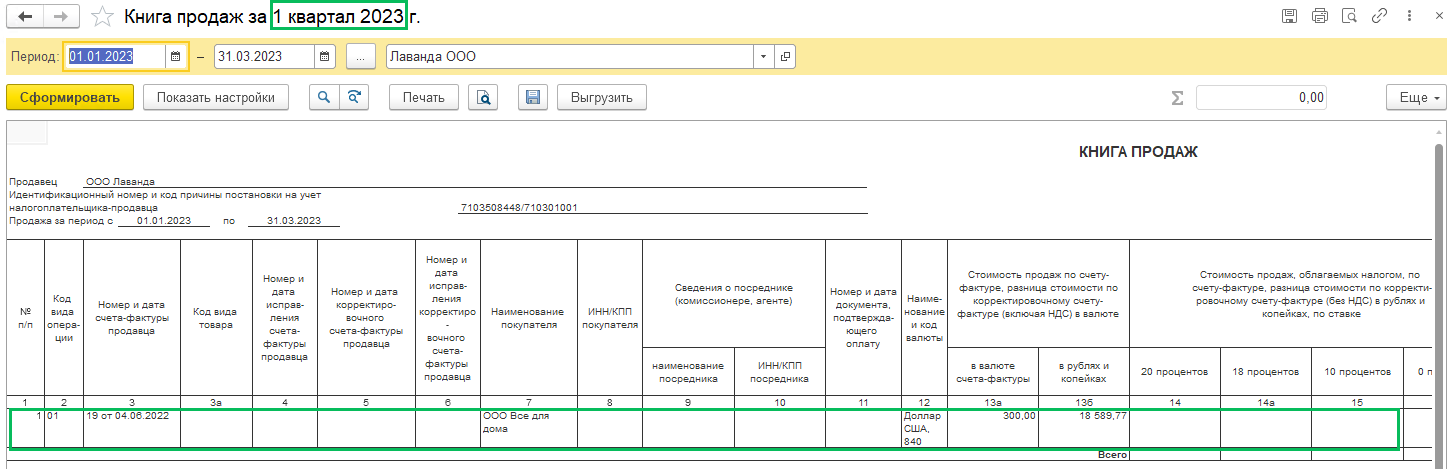

По результатам проведения документа в книгу продаж (Отчеты – Книга продаж) за квартал подтверждения 0 ставки (1 квартал 2023) попадет счет-фактура с кодом 01

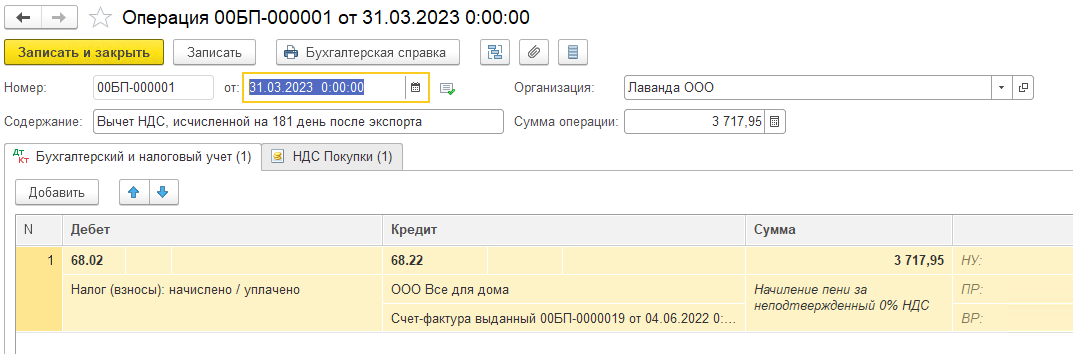

Сумма НДС, которая была исчислена на 181-й день после реализации (смотрите пункт 3) должна быть предъявлена к вычету, для этого в базе 1С делается операция (Операции – Операции, введенные вручную – Создать – Операция)

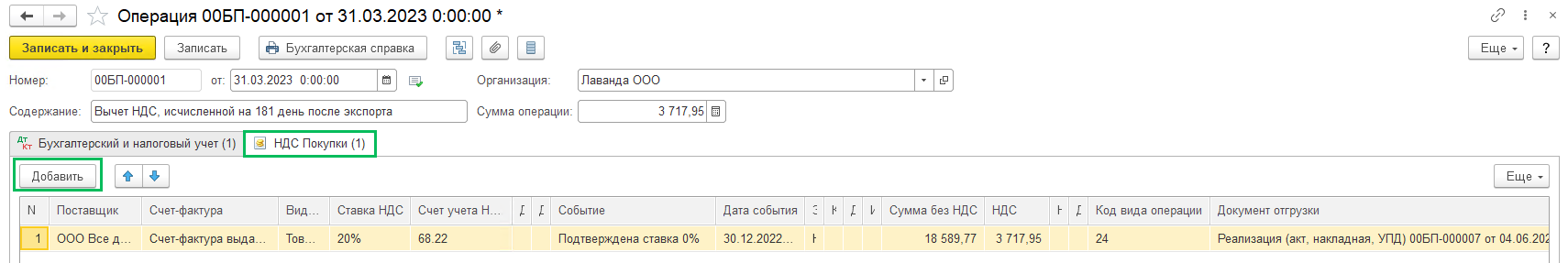

В впишите описание операции, а в табличную часть добавьте проводку:

Дт 68.02 Кт 68.22, первым субконто укажите контрагента-покупателя, вторым субконто документ Счет-фактуру выданный, которая была создана на 181-ый день после реализации (смотрите 3 пункт) и пропишите сумму в БУ для начисленную сумму НДС, подлежащую налоговому вычету.

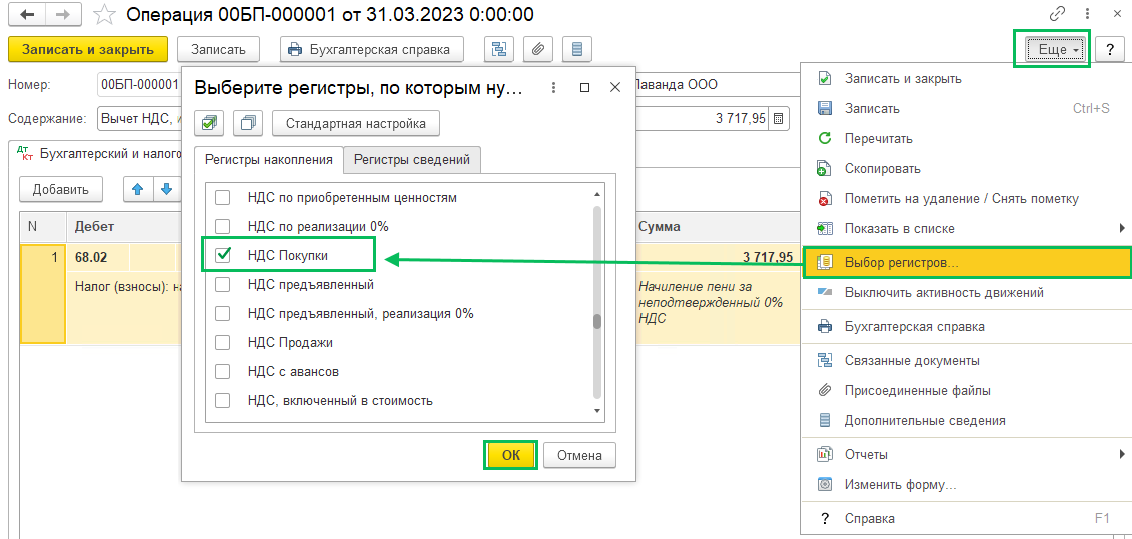

Нажмите кнопку Еще – Выбор регистров – Регистры накопления – поставьте галку НДС Покупки – ОК

По кнопке Добавить добавьте строку в регистр об НДС, подлежащему вычету

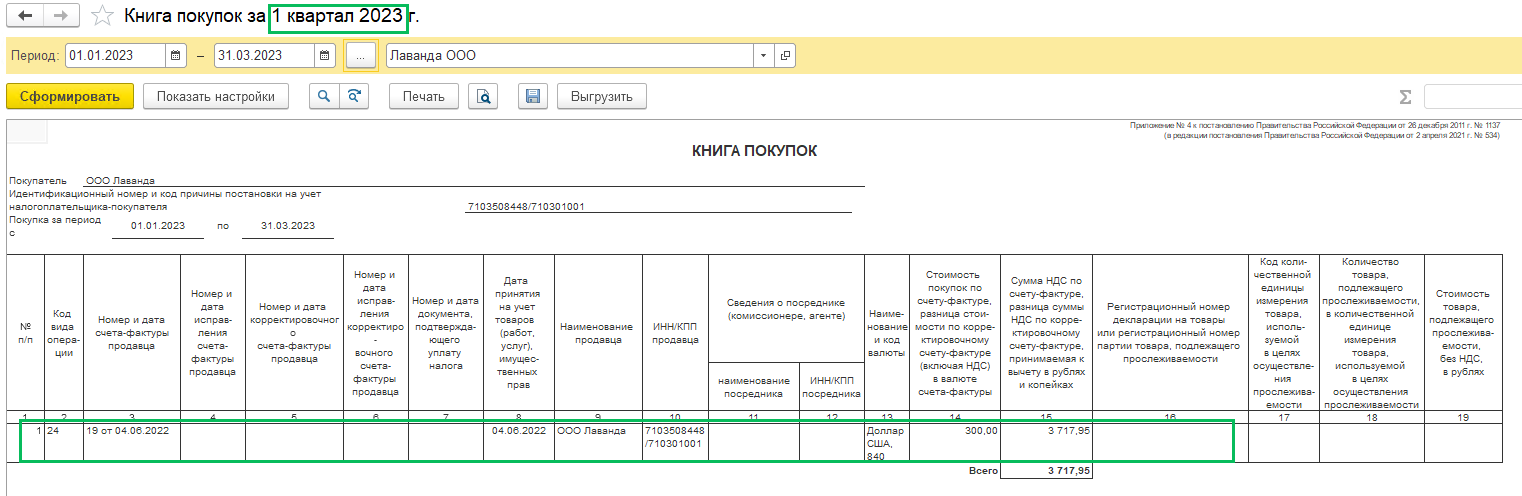

Обратите внимание, что Код вида операции должен быть 24. Это необходимо, чтобы заполнилась книга покупок (Отчеты – Книга покупок) за период подтверждения ставки 0% НДС (1 квартал 2023)

Это необходимо, чтобы заполнилась книга покупок (Отчеты – Книга покупок) за период подтверждения ставки 0% НДС (1 квартал 2023)

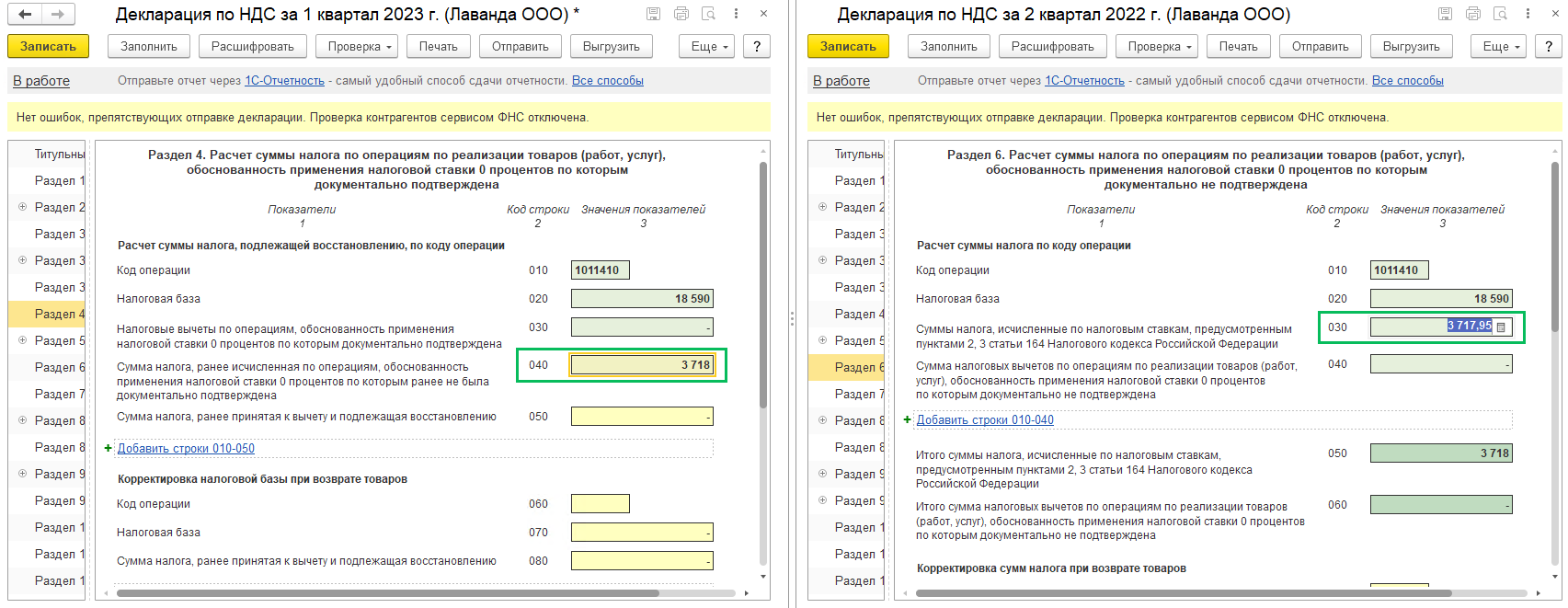

В Декларации по НДС (Отчеты – Регламентированные отчеты – Создать – Декларация по НДС) за тот период, когда была подтверждена ставка 0% НДС по экспорту, отразятся следующие данные:

Раздел 4 Строка 010 код 1011410 (реализация товаров, вывезенные в таможенной процедуре экспорта)

Раздел 4 Строка 020 – сумма документа реализации, по которому была подтверждена ставка 0% НДС по экспорту

И так как подтверждение ставки было позднее 180 календарных дней, то строку 040 нужно заполнить вручную суммой налога, который ранее был исчислен и по которому стала обоснованность для применения ставка 0% НДС. Ранее эта сумма была отражена в строке 030 раздела 6 в уточненной декларации по НДС за период отгрузки (смотрите пункт 3)

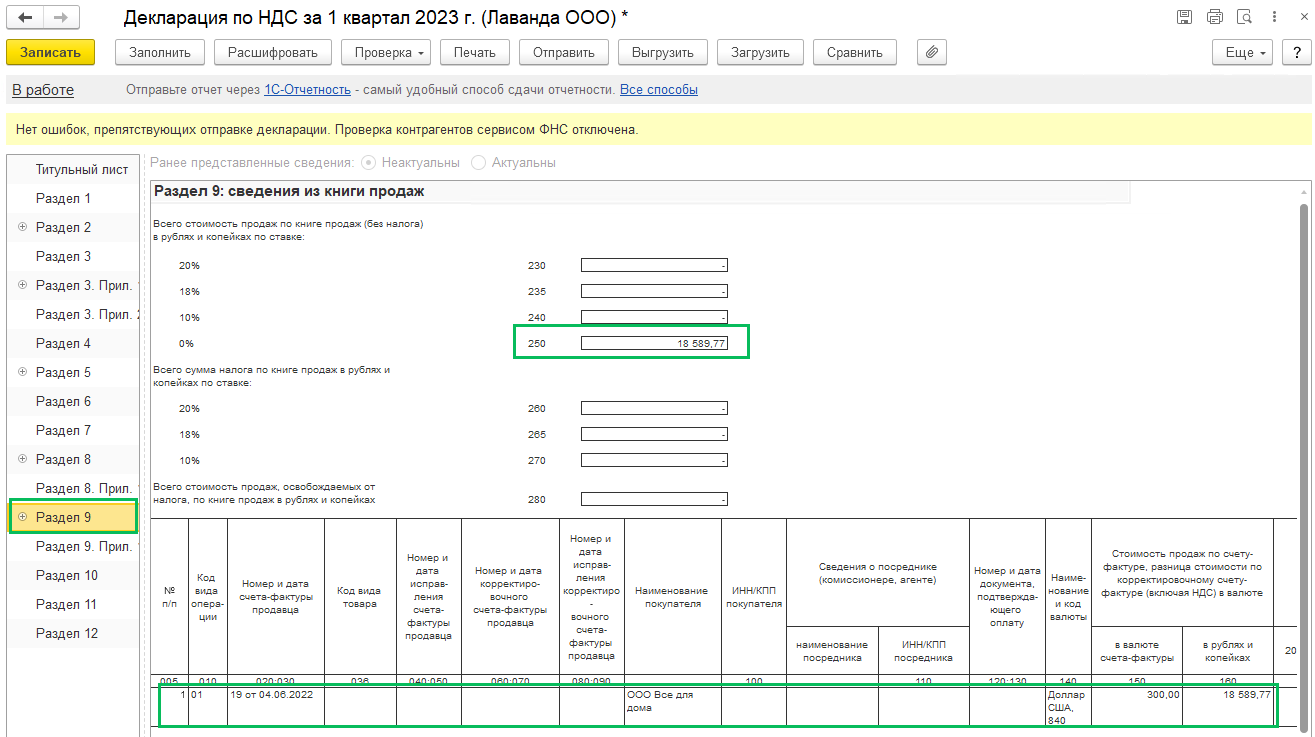

Раздел 9 – запись в книге продаж и сумма в строке 250

НДС при импорте товаров из стран, не входящих в ЕАЭС

Согласно статье 160 Налогового Кодекса налоговая база будет складываться из таможенной стоимости приобретённых товаров, таможенной пошлины и акцизов (если они есть).

Получателем налога в этом случае будет не налоговая инспекция, а таможня. НДС уплачивается в составе таможенных платежей.

Декларацию по налогу на добавленную стоимость в этом случае сдают обычную, которую заполняют и при операциях на внутреннем рынке. Сроки те же, что для обычной декларации – до 25 числа по истечении отчетного квартала.

Организации и предприниматели, которые в общем случае не являются плательщиками НДС, при импорте товаров из стран, не входящих в Таможенный союз, декларацию по НДС сдавать не должны. Это, в частности, те организации, которые применяют специальные режимы налогообложения.

Какой будет минимальная пенсия в Москве в 2023 году?

При исчислении НДС необходимо определить место реализации товаров (работ, услуг), имущественных прав, т.к. исчисление налога у белорусского плательщика производиться только тогда, когда они совершаются на территории Республики Беларусь. То есть для исчисления и уплаты НДС следует установить, осуществляется реализация на территории Республики Беларусь или за ее пределами, а для этого нужно определить место реализации объектов.

Местом реализации товаров признается территория Республики Беларусь, если:

— товар находится на территории Республики Беларусь и не отгружается и не транспортируется покупателю (получателю, указанному покупателем);

— товар в момент начала отгрузки или транспортировки покупателю (получателю, указанному покупателем) находится на территории Республики Беларусь (п. 1 ст. 116 НК).

Таким образом, определяющим условием для признания Республики Беларусь местом реализации товаров является их изначальное нахождение на территории Республики Беларусь, то есть, если товар в момент продажи находится на территории Республики Беларусь, местом его реализации признается территория Республики Беларусь.

С 1 января 2022 г. скорректированы понятие и состав работ, услуг, непосредственно связанных с недвижимым имуществом в целях определения места выполнения (оказания) таких работ, услуг по месту нахождения недвижимого имущества (п. 60 ст. 2, абз. 2 ст. 9 Закона «Об изменении законов по вопросам налогообложения» №141-З от 31.12.2021, далее – Закон № 141-З). Так, работы, услуги рассматриваются как непосредственно связанные с недвижимым имуществом, если они выполняются, оказываются в отношении конкретного объекта недвижимого имущества,

существующего или возводимого, в том числе в целях его физического изменения или изменения имущественных прав на него.

Определено, что место оказания услуг по проведению (услуг по организации проведения) в дистанционной форме конференций, форумов, саммитов, симпозиумов, конгрессов, а также лекториев, тематических семинаров, практикумов, тренингов, мастер-классов, вебинаров, иных обучающих курсов определяется по месту деятельности заказчика (п. 60 ст. 2, абз. 2 ст. 9 Закона № 141-З)

При реализации товаров плательщиком Республики Беларусь плательщику другого государства — члена Евразийского экономического союза, когда перевозка (транспортировка) товара начата за пределами таможенной территории Евразийского экономического союза и завершена в другом государстве — члене Евразийского экономического союза, местом реализации такого товара признается территория Республики Беларусь, если на ее территории товар помещается под таможенную процедуру выпуска для внутреннего потребления.

Положения ст. 117 НКиспользуются для определения места реализации по договорам по реализации работ, услуг, имущественных прав с резидентами Республики Беларусь и дальнего зарубежья. По подобным договорам с резидентами ЕАЭС для целей определения места реализации используются нормы Протокола о порядке взимания косвенных налогов (приложение 18 к Договору о ЕАЭС, ч. 2 п. 1, ч. 2 п. 2 ст. 72 Договора о ЕАЭС****.

****Договор о Евразийском экономическом союзе, вступившем в силу 1 января 2015 года, далее – Договор о ЕАЭС

С 1 июля 2022 г. вступят в силу нормы, которые установят, что:

— местом реализации товаров при их электронной дистанционной продаже является территория Республики Беларусь, если в момент завершения транспортировки товаров они находятся в Республике Беларусь(п. 59 ст. 2, абз. 4 ст. 9 Закона № 141-З).

Что требуется от покупателя из страны-члена ЕАЭС?

Покупатель в стране, входящей в ЕАЭС, который получил от казахстанского поставщика товар, должен уплатить НДС в бюджет своей страны и подать заявление о ввозе товаров и уплате косвенных налогов.

Налоговый орган страны покупателя проставит на заявлении отметку об уплате НДС (или освобождении от него). После подтверждения уплаты НДС со стороны покупателя экспорт для казахстанского поставщика будет считаться подтвержденным.

Согласно п. 2-4 ст.457 НК РК, в случае получения от налоговых органов государств — членов ЕАЭС, налогоплательщиками которых импортированы товары, заявления о ввозе товаров и уплате косвенных налогов в электронной форме, налогоплательщику РК –экспортеру казахстанская налоговая направит уведомление о получении такого заявления. Уведомление направляется в течение 10 рабочих дней со дня поступления такого заявления. Т.е. казахстанскому экспортеру не нужно самостоятельно следить за тем, сдал ли покупатель заявление в свою налоговую и предпринимать меры по подтверждению экспорта. Документы будут получены налоговой РК от налоговой страны-члена ЕАЭС в рамках ведомственного взаимодействия.

Как взимается пошлина?

Согласно таможенному законодательству России, за посылки с Алиэкспресс стоимостью более 200 евро необходимо заплатить пошлину — 15% от превышенной стоимости, но не меньше €2 за кг. веса при превышении 31 кг.

Говоря более простым языком если товар стоит более €200, с вас взимается пошлина 15% от суммы выше лимита. Если же товар стоит менее 200 евро, но весит более 31 кг., с вас взимается пошлина в размере €2 за каждый килограмм перевеса. Если стоимость товара менее 200 евро и вес её составляет до 31 кг. — налог не взимается.

Однако, по новому закону, учитывается не общая сумма сделанных заказов, а объявленная стоимость на товар. То есть вы можете сделать десятки отдельных покупок стоимостью до 199 евро.

В случае если в 2022 году будут приняты новые поправки то сумма уменьшится до 49 евро.

Важно знать! Стоимость доставки не входит в расчет пошлины. То есть, если товар стоил 199 евро, а доставка, например, €20 то пошлина не взимается