Условия перехода на УСН

Для того, чтобы компания перешла на упрощенный режим налогообложения, необходимо выполнение следующих условий:

- доход компании за налоговый период должен составлять не более 150 млн. руб.;

- остаточная стоимость ОС (согласно данных бухучета) равна не более 150 млн. рублей;

- средняя численность сотрудников за налоговый период — не более 100 человек;

- доля участия иных компаний в уставном капитале компании составляет не более 25%;

- у компании не должно быть филиалов (но допускается наличие представительств).

| Критерии для перехода и применения упрощенки | Показатель |

| Численность работников | До 100 чел. |

| Остаточная стоимость ОС | До 150 млн. руб. |

| Доля участия иных организаций | До более 25% |

| Лимит доходов для применения УСН | До 150 млн. руб. |

| Лимит для перехода на УСН с 1 января 2024 | До 112,5 млн. руб. (с января по сентябрь 2018) |

| Филиалы | Допускается только наличие представительств |

В том случае, если не выполняется хотя бы одно из перечисленных условий, компании и предприниматели имеют право применять УСН.

Указанные лимиты предусматриваются как для тех компаний, которые только планируют перейти на УСН, так и уже для тех, кто перешел на этот режим. Переход на УСН зависит от размера дохода, который не должен превышать установленный предел.

Переход на ОСНО и НДС

С началом применения общего режима у компании возникает необходимость начислять НДС к уплате с осуществляемых реализаций, одновременно с этим появляется возможность возмещать добавленный налог, предъявляемый продавцами.

Уплата налога

Налог нужно исчислять к уплате с начала того периода, когда произошел переход, по следующим суммам:

- Стоимость отгружаемых ценностей, оказываемых услуг, работ;

- Авансы, перечисленные клиентами.

По указанным суммам следует формировать счета-фактуры для клиентов, которые дадут им возможность принять к возмещению добавленный налог.

Если с клиентом уже заключен договор без НДС, и отгрузка товара (услуг, работ) по нему осуществляется уже в момент, когда организация перешла на общий режим, то возникает необходимость пересмотра условий этого соглашения. Возможно увеличить цену на величину налога или выделить его из стоимости, отраженной в договоре, при условии, что вторая сторона договорных отношений не будет против внесения подобных изменений.

Если же покупатель не хочет редактировать договор, то компании на ОСН в любом случае нужно будет начислить НДС от стоимости по накладной или акту, только платить его придется за счет своих средств.

Возмещение НДС

По счетам-фактурам, полученным от поставщиков за период, с которого началось использование общего режима вместо упрощенного, можно возместить НДС, то есть принять его к вычету.

Для этого обязательно нужно иметь корректно оформленные счета-фактуры, в которых выделена величина добавленного налога.

Также необходимо соблюдение следующих моментов:

- Поступившие материалы еще не отпущены в производство и не оплачены в период применения «упрощенки»;

- Поступившие товары уже проданы, но поставщику еще не оплачена их стоимость;

- Поступившие товары еще не проданы;

- Строительные работы и товары, используемые в создании объекта ОС, приняты при УСН, но сам объект введен в эксплуатацию уже на ОСН.

Если услуги, товары, работы оплачены и поступили уже при использовании общего режима, то добавленный налог можно возместить по факту их приемки к учету.

Чтобы освободиться от добавленного налога, нужно соответствовать либо условиям, прописанным в ст. 145 НК РФ, либо осуществлять операции из списка статьи 149.

Восстановление НДС

С восстановлением добавленного налога компания сталкивается, если осуществляется обратный переход с общего режима на упрощенный. В этом случае возмещению подлежит та величина НДС по работам, товарам, услугам, которая принята к вычету, при условии, что сами товары и работы еще не использованы на момент перехода на УСН.

По НМА и ОС восстановлению подлежит лишь доля налога, соответствующая остаточной стоимости объекта.

Восстановление проводится в периоде, предшествующем дню перехода на упрощенный режим (например, в 4-м квартала при переходе на УСН с начала следующего года).

Данный восстановленный НДС относят к расходам, именуемым прочими.

Условия применения УСН: актуальные лимиты и требования

Есть три основных ограничения на применение упрощённого режима. На него не могут перейти:

- Компании, в которых доля участия других организаций больше 25%.

- Компании, у которых есть филиалы (другие обособленные подразделения на упрощёнке открывать можно).

- Компании и ИП, которые занимаются определёнными видами деятельности, — например, банки, страховщики, негосударственные пенсионные фонды, ломбарды, инвестиционные фонды, нотариусы. Полный перечень таких видов деятельности можно посмотреть в статье 346.12 НК РФ.

Кроме того, чтобы соблюдать ограничения, бизнес на упрощённом режиме также не должен превышать лимит дохода, численности сотрудников и остаточной стоимости основных средств.

Фото: «Расплата» / Warner Bros. Pictures

Стандартные ограничения для применения упрощённой системы в 2024 году такие:

- доход компании или ИП — не больше 199,35 миллиона рублей;

- средняя численность сотрудников — не больше 100 человек;

- остаточная стоимость основных средств — не больше 150 миллионов рублей.

Если налогоплательщики превышают лимиты УСН, они не теряют право использовать этот режим налогообложения. Есть допустимый уровень превышения лимитов. За превышение бизнесу нужно будет платить налог УСН по повышенной ставке. О размере ставок будем говорить .

Допустимое превышение лимитов упрощённого режима:

- доход компании или ИП — от 199,35 до 265,8 миллиона рублей;

- средняя численность сотрудников — от 101 до 130 человек.

Если бизнес выходит за пределы допустимого превышения, он утрачивает право на применение УСН с начала квартала, в котором появилось превышение. С этого периода компании или ИП придётся переходить на общую систему налогообложения: вести учёт и платить обязательные платежи по её условиям.

Если бизнес снова начнёт соответствовать требованиям, он сможет вернуться на этот режим — но не раньше чем через год.

Например, если компания потеряет право применения УСН в марте 2024 года, снова работать на этом режиме она сможет только с 1 января 2026 года. Для этого до конца 2025 года ей нужно будет подать заявление о переходе. Подробнее о переходе на упрощённый режим говорим .

Какие лимиты действуют при переходе на упрощёнку с других режимов? Если бизнес планирует перейти на упрощённый режим в 2025 году, он должен отвечать таким требованиям:

Утрата права на УСН

Чтобы использовать «упрощенку», необходимо соответствовать определенным критериям:

- Доходы за год должны быть < 60млн.*коэффициент-дефлятор (в 2016 г. этот коэффициент = 1,329, соответственно, в 2016 г. сумма доходов за 12мес. должна быть < 79 740 000руб.);

- Численность сотрудников < 100;

- Доля участия других лиц в капитале компании < 25%;

- Остаточная стоимость ОС < 100 млн.руб.;

- Отсутствие филиалов;

- Компания не относится к бюджетным организациям;

- Компания не является страховой, банком, ломбардом, инвестиционным фондов, микрофинансовой организацией, НПФ;

- Не продает ценности, подлежащие обложению акцизом.

При нарушении даже одного такого критерия, право применять УСН теряется. С 1-го числа 1-го месяца квартала, когда произошло данное событие, следует применять ОСНО.

Еще один случай утери возможности использовать УСН – подписание таких соглашений: доверительного управления имуществом или простого товарищества. Данное правило справедливо лишь в отношении лиц, у которых объекта налогообложения «доходы».

В такой ситуации следует проинформировать налоговую об утерянном праве на упрощенный режим. Определен срок — до пятнадцатого числа месяца, идущего за кварталом утери данного права.

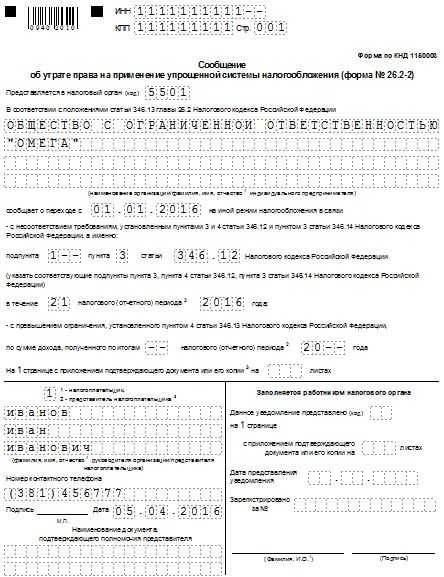

Существует типовая форма сообщения, которое компания должна заполнить и передать в ФНС.

Также следует заполнить декларацию по УСН и подать ее до двадцать пятого числа месяца, идущего за кварталом утери права на «упрощенку».

Пример сообщения об утрате права на применение УСН (форма 26.2-2)

Пример сообщения об утрате права на применение УСН (форма 26.2-2)

Скачать образец сообщения об утрате права на применение УСН (форма 26.2-2)

Скачать бланк сообщения об утрате права на применение УСН (форма 26.2-2)

Переход с УСН на ОСНО: особенности

Независимо от причины перехода на ОСНО (добровольно или принудительно) у компании остаются обязательства перед контрагентами, сделки, расчеты, которые начинались в период УСН и действуют на ОСНО.

Согласно ст. 346.25 НК РФ у перехода с упрощенной системы налогообложения на ОСНО есть особенности:

1. Учет доходов.

На УСН применяют кассовый метод учета доходов (они признаются в периоде, в котором были получены). На ОСНО применяют метод начисления (доходы признаются в том периоде, к которому относятся). На ОСНО можно воспользоваться прежним кассовым методом, если размер выручки без НДС за 4 предыдущих квартала был не больше 1 млн.руб за каждый из кварталов (п. 1 ст. 273 НК РФ).

Если продукцию отгрузили на УСН, а оплату за нее получили после перехода на ОСНО, компания включит неполученные суммы в базу по налогу на прибыль. А вот предоплата, полученная еще в период действия УСН, попадет в базу для расчета упрощенного налога.

Если оплату получили на УСН, а товар отгрузили на ОСНО, то сумма, полученная в период применения УСН, зачтется в доход для расчета единого налога и в базу по налогу на прибыль не попадет.

2. Учет расходов.

Учет расходов ведут те, кто выбрал УСН «Доходы минус расходы». Они учитываются по кассовому методу. При этом товар должен быть поставлен, а услуга выполнена.

Допустим, фирма на УСН приобрела товары, а задолженность погасила на ОСНО. В расходах при упрощенке их учесть нельзя, т.к не было фактической оплаты (п. 2 ст. 346.17 НК РФ). Но в первом месяце работы на ОСНО расходы можно признать при расчете налога на прибыль.

3. Учет безнадежных долгов (ст. 346.16 НК РФ, пп. 2 п. 2 ст. 265 НК РФ, письмо Минфина от 23.06.2014 № 03-03-06/1/29799).

После перехода на ОСНО нельзя включать в расходы для расчета налога на прибыль безнадежные долги в период применения УСН.

Если когда действовала упрощенная система долги были не безнадежными, а в момент применения ОСНО срок исковой давности истек, такие долги можно учесть в расходах в момент признания их безнадежными.

4. Зарплата и отчисления.

Начисленная, но невыплаченная зарплата относится к расходам при расчете налога на прибыль в первом месяце работы на общем режиме.

Неуплаченные при УСН страховые взносы в ПФР, ФСС, ФФОМС относятся к расходам по налогу на прибыль после перехода на ОСНО (письмо Минфина № 03-11-06/2/26921 от 03.05.2017).

5. Учет стоимости основных средств.

Те компании (ИП), которые вели учет по варианту УСН 6%, не определяют остаточную стоимость основных средств (письмо Минфина № 03-03-06/1/14180 от 11.03.2016).

Учитывать расходы на основные средства смогут организации на УСН 15%. При упрощенной системе основные средства относят на учет в том квартале, когда они были оплачены и введены в эксплуатацию. Стоимость равными частями делят и списывают на последнее число каждого квартала в году.

Перешедшие на ОСНО с середины года компании переносят в налоговый учет несписанный при УСН остаток стоимости основных средств.

Также в НК РФ есть норма расчета остаточной стоимости ОС и НМА в переходном периоде. Если на ОСНО приобрели имущество, потом перешли на УСН, а затем снова на ОСНО, то на дату возврата к налогу на прибыль остаточная стоимость рассчитывается как остаточная стоимость основных средств и НМА при переходе на УСН за минусом расходов, списанных за период применения упрощенки (п.3.ст.346.25 НК РФ).

Вы можете рассчитать налоги и сдать любую отчётность онлайн с помощью сервиса интернет-бухгалтерии «Моё дело»

Попробовать бесплатно

Имущество, полученное в качестве вклада в уставный капитал

Помимо приобретенного амортизируемого имущества (основных средств и нематериальных активов, с поступлением которых у организации связаны какие-либо расходы), в периоде применения упрощенки организация может получить амортизируемое имущество в качестве вклада в уставный капитал. Такое имущество на дату перехода на общую систему налогообложения нужно отразить в налоговых регистрах (для целей расчета налога на прибыль) как вклад учредителя. Порядок оценки имущества, полученного в качестве вклада в уставный капитал, отличается от правил оценки приобретенного имущества. Вклад в уставный капитал оценивается по остаточной стоимости имущества, указанной в документах учредителя в соответствии с положениями пункта 1 статьи 277 Налогового кодекса РФ. В дальнейшем при соблюдении всех необходимых условий начисленную по такому имуществу амортизацию можно будет учитывать при расчете налога на прибыль.

Если информация об остаточной стоимости передаваемого имущества в документах учредителя отсутствует, его стоимость признается равной нулю. Следовательно, после перехода на общую систему налогообложения начислять амортизацию по этому имуществу организация не сможет.

Налоговую базу по единому налогу амортизируемое имущество, полученное в качестве вклада в уставный капитал, не уменьшает. Это объясняется тем, что при поступлении такого имущества организация не несет никаких расходов. Поэтому стоимость, по которой вклад в уставный капитал отражается в налоговом учете на дату перехода на общую систему налогообложения, будет такой же, как и на дату получения вклада от учредителя.

Такой вывод следует из письма Минфина России от 29 января 2010 г. № 03-11-06/2/09.

Можно ли восстановить право на упрощенный режим?

Утрата права на упрощенную систему – не приговор. Приемлемый вариант для бизнеса, потерявшего возможность применять «упрощенку», – повторно подать заявление на упрощенную систему налогообложения. Это возможно, если причины утраты права пользования упрощенной системой носили временный характер или поддавались устранению.

Также может быть полезным обращение за профессиональной помощью к налоговым консультантам или юристам. Специалисты могут предоставить рекомендации по различным доступным вариантам и помочь предприятию сориентироваться в сложных налоговых правилах. Кроме того, они оказывают содействие при оформлении документов и деклараций, необходимых для перехода на общий налоговый режим или повторной подачи заявления на упрощенную систему налогообложения

Важно выбирать авторитетных и опытных профессионалов, чтобы гарантировать защиту интересов бизнеса и соблюдение всех требований законодательства

Что надо сделать после перехода на общий режим

Например, аванс от контрагента был получен на УСН, а отгрузка товаров произошла уже на общем режиме. Возможна и обратная ситуация – товары были получены в период работы упрощенного режима, а их оплата происходит уже в рамках действия ОСНО.

Особенно сложным будет учет НДС, который организация в период действия на льготном режиме своим покупателям и клиентам не выставляла. Если переход на ОСНО произошел вынужденно, то компания должна начислить НДС на все реализации товаров и услуг с начала квартала. А учитывая, что не все покупатели согласятся уплатить НДС сверх уже оплаченной ими суммы, его придется перечислить в бюджет за свой счет.

Есть также свои нюансы и по признанию расходов и доходов, авансов, дебиторской задолженности, определению стоимости основных средств, списанию безнадежного долга.

Если на упрощенном режиме вы справлялись с учетом самостоятельно или с помощью специализированных онлайн-сервисов, то без профессиональных знаний вряд ли сможете вести бухгалтерию на ОСНО.

| Обязательно обеспечьте передачу функций по ведению учета и отчетности профессионалам. Кроме того, убедитесь, что первые налоги в рамках ОСНО были своевременно уплачены по итогам квартала, в котором утрачено право на упрощенку. |

Наша рассылка поможет вам не пропустить важные новости Малого бизнеса РФ и новые статьи:

Условия, которые нужно соблюдать на упрощенке

Хозяйство лишится права на упрощенку, если нарушит определенные требования.

Начнем с доходов.

По итогам отчетного или налогового периода они не должны превышать конкретный лимит. Его рассчитывают так. За базовое значение берут 60 млн руб. (). Это число умножают на коэффициент-дефлятор. В 2015 году он равен 1,147 (приказ Минэкономразвития России от 29 октября 2014 г. № 685).

В результате лимит доходов составляет 68 820 000 руб. (60 000 000 руб. × 1,147). То есть выручка упрощенщика не должна быть больше данной суммы.

Обратите внимание: в расчет надо брать выручку от реализации и внереализационные поступления. Доходы, которые перечислены в Налогового кодекса РФ, и суммы полученных дивидендов учитывать не следует

Так пояснили специалисты финансового ведомства в письме от 25 августа 2014 г. № 03-11-06/2/42282.

Однако слететь с упрощенки можно и по другим причинам.

В случае если сельхозпредприятие нарушит требования, которые перечислены ниже, оно не сможет работать на спецрежиме:

- средняя численность работников – не более 100 человек;

- остаточная стоимость основных средств – не больше 100 млн руб.;

- у хозяйства не должно быть зарегистрированных филиалов или представительств;

- доля участия других юридических лиц в общем случае не может превышать 25 процентов.

Как перейти на упрощёнку

Всем компаниям и ИП при их регистрации автоматически устанавливают общую систему налогообложения. Если компания хочет перейти на УСН и соответствует , она должна уведомить об этом налоговую. Подавать уведомление можно одновременно с пакетом документов на регистрацию или не позднее 30 календарных дней с даты постановки на учёт.

Действующие компании и ИП могут перейти на упрощённый режим только со следующего года. Для этого они также подают уведомление в налоговую. Срок подачи — до 31 декабря текущего года. В 2024 году 31 декабря будет выходным, поэтому заявление можно подать до 9 января 2025 года.

Скачать форму уведомления о переходе на упрощённую систему налогообложения можно здесь.

С какими режимами можно совмещать УСН? Упрощёнку можно совмещать только с . В свою очередь, патентную систему налогообложения могут применять только ИП. В этом случае предприниматели должны вести раздельный учёт доходов, расходов, имущества, обязательств и хозяйственных операций.

Ниже в таблице — ограничения, которые действуют при совмещении упрощёнки и ПСН: по годовому доходу, численности сотрудников и стоимости основных средств.

Вариант в середине года

Если организация «выбилась из границ» и оказалась вынуждена перейти с УСН на ОСН в середине года, например, в III квартале, то она сразу оказывается плательщиком НДС и налога на прибыль. В связи с этим часто возникают коллизии.

В этом случае порядок учета дебета и кредита регламентируется статьей 346.25, пунктом 2 Налогового кодекса, и состоит в следующем:

- Доходы от любой выручки, полученной за оказание услуг, продажу товаров, прав на недвижимость и т.д. в период действия «упрощенки», которые не были оплачены ДО даты перехода на ОСН, признаются в составе доходов, и на них идет налог на прибыль по методу начисления.

- Любые расходы организации, которые планировались по заключенным договорам и иным непреложным обязательствам во время действия «упрощенки», но еще не были оплачены в момент перехода на ОСН, признаются в составе расходов, если глава № 25 Налогового кодекса не подразумевает иного. В состав расходов могут включаться только те, что оговорены в статье 346.16 НК.

Касательно НДС действуют следующие правила. Если в момент перехода с УСН на ОСНО (одновременно с этим и образуется обязанность по уплате НДС) в организации действовал какой-либо договор на поставку товаров или выполнение работ, который еще не был исполнен, организация имеет право изменить цену договора, не меняя общую величину, т.е. просто выделив оттуда НДС за счет уменьшения собственной прибыли. Накладывать дополнительно НДС на цену уже заключенного договора нельзя.

https://www.youtube.com/watch?v=yM1EQ7iU4vQ

Потеря права на упрощенную систему

- В первую очередь, это превышение годового лимита доходов в 150 млн рублей. С 2018 года эта сумма остается неизменной, потому что действие коэффициента-дефлятора приостановлено. Министерство финансов планирует ввести переходные лимиты по доходу и количеству работников с повышенными налоговыми ставками. Если количество работников составит 101-130 человек и / или доход будет от 150 до 200 млн рублей, то станут применяться ставки 8% и 20% для УСН Доходы и УСН Доходы минус расходы соотвествтенно.

- Второе серьезное ограничение для упрощенцев – это количество работников, среднесписочная численность которых не должна превышать 100 человек.

Кроме того, организация теряет право на упрощенную систему налогообложения с момента:

- открытия филиала;

- начала ведения деятельности, не разрешенной для УСН (банки, ломбарды, страхование, НПФ, азартные игры, производство подакцизных товаров, МФО, агентства занятости и некоторые другие);

- когда доля участия в ООО другой организации превысит 25% уставного капитала;

- организация становится участником соглашения о разделе продукции.

Если одно из этих событий произошло в течение года, в котором ООО было плательщиком упрощенки, то надо подать в свою налоговую инспекцию уведомление по форме № 26.2-2. Этот документ утвержден приказом ФНС России от 02.11.2012 № ММВ-7-3/829@).

Сообщить об утрате права на применение УСН надо не позже 15-го числа месяца, следующего за кварталом, в котором были нарушены условия. Например, если общество с ограниченной ответственностью открыло филиал 20 июня 2024 года, то подать форму № 26.2-2 надо не позже 15 июля 2024 года.

При этом право на УСН считается утраченным с начала того квартала, когда произошло нарушение. Так, для ООО из нашего примера, которое открыло филиал 20 июня, переход на ОСНО признается на начало второго квартала, то есть, с 1 апреля 2024 года.

| В уведомлении надо указать, какой именно пункт статьи Налогового кодекса был нарушен. Например, при открытии филиала общества нарушается подпункт 1 пункта 3 статьи 346.12 НК РФ. Если же причиной потери права на УСН стало превышение лимита доходов, то в уведомлении указывают, по итогам какого отчетного периода это произошло. |

Кроме того, не позже 25-го числа месяца, следующего за кварталом, в котором было утрачено право на упрощенную систему, надо сдать последнюю декларацию по этому режиму. В эти же сроки необходимо оплатить налог по итогу последнего отчетного периода на УСН.