Бухгалтерская отчетность при совмещении налоговых режимов

Бухгалтерский учет

обязаны вести все организации, независимо от системы налогообложения.

Индивидуальные предприниматели освобождены от этого. Однако на упрощенке им

необходимо заполнять КУДиР, а на ЕНВД вести учет физических показателей.

Список годовой

бухгалтерской отчётности для УСН состоит из двух основных реестров:

— бухгалтерский баланс;

— отчёт о финансовых

результатах.

Обязанность компаний,

применяющих УСН, вести учет и составлять баланс возникла не так давно и на

сегодняшний день является обязательной практически для всех «упрощенцев», за

редким исключением (ст. 6 закона «О бухгалтерском учете» от 06.12.2011 №

402-ФЗ). В большинстве случаев «упрощенцы» подпадают под критерии субъектов

малогопредпринимательства, поэтому могут выбрать, по какой форме составлять баланс

— общей или упрощенной (п. 4 ст. 6 закона № 402-ФЗ).

Следовательно, упрощенный бухгалтерский баланс и бухгалтерский баланс «упрощенца» не одно и то же, так как этот отчет может быть составлен не только по упрощенной, но и по общеустановленной форме. Отчётная документация, которая используется при данном спецрежиме, имеет более упрощённый вид по сравнению с общепринятыми формами. Все данные в ней указываются в сжатом, обобщённом виде. В табличной части документов существенно сокращено количество заполняемых строк.

Упрощенная форма бухгалтерского баланса приведена в приложении 5 к приказу Минфина России от 02.07.2010 № 66н. По сравнению с привычной (традиционной) формой бухгалтерского баланса, упрощенная содержит меньше строк в активе и пассиве. Но это не значит, что что-то может не отражаться в бухгалтерском балансе или включаться не в полном объеме. Не всегда требуется заполнять все строки упрощенного бухгалтерского баланса. Это возможно в том случае, когда у компании на отчетную дату отсутствуют какие-либо активы или обязательства. Например, компания использует только арендованное имущество и сама созданием основных средств не занимается. В этом случае соответствующую строку бухгалтерского баланса не заполняют.

Бланк Упрощенного бухгалтерского баланса в формате .docxСкачать

Бланк Упрощенного бухгалтерского баланса в формате .xlsСкачать

Бланк Упрощенного бухгалтерского баланса в формате .pdfСкачать

Упрощенная форма отчета

о финансовых результатах (форма по ОКУД 0710002) для малых предприятий

заполняется по форме, закрепленной в приказе Министерства финансов № 66н от 2

июля 2010 года. Информация заполняется за два последних года, для чего в форме

выделены специальные столбцы с показателями на конец года. В случае отсутствия

нужного показателя проставляется прочерк.

Бланк Отчета о финансовых результатах Скачать

Таким образом, организации и ИП могут при желании одновременно применять ЕНВД и УСН. Однако только при соблюдении следующих условий:

— общая численность

сотрудников фирмы или ИП не должна превышать 100 человек (подп. 15 п. 3 и п. 4

ст. 346.12 НК РФ);

— остаточная стоимость

всех основных средств, используемых налогоплательщиком, должна быть не более

150 млн руб. (подп. 16 п. 3 и п. 4 ст. 346.12 НК РФ);

— пределы доходов,

установленные для применения УСН, определяются только в отношении тех из них,

которые получены в рамках УСН (п. 4 ст. 346.12 и п. 7 ст. 346.26 НК РФ);

— налогоплательщики обязаны вести раздельный учет операций, относящихся к применяемым ими системам налогообложения (п. 8 ст. 346.18 и п. 7 ст. 346.26 НК РФ).

Просмотров 1 841

Что нужно делать ИП, ООО на ЕНВД при прекращении деятельности

Несколько особняком стоит ситуация, при которой плательщик ЕНВД прекратил свою деятельность. По сути, у его остается два возможных варианта: оплачивать налог, подавать декларацию и дальше либо сняться с учета.

В последней ситуации нужно будет просто отдать заявление о снятии с учета налоговой. Данное действие для ИП (ООО) является ключевым.

| Основные составляющие процедуры по снятию с учета для ИП (ООО) | Краткие пояснения |

|

Формат заявлений при снятии с учета |

Для юрлиц — «ЕНВД-3»;

для ИП — «ЕНВД-4». Порядок процедуры регламентирует Приказ ФНС РФ № ММВ-7-6/941@ от 11.12.2012 |

| Сроки обращения в ИФНС | До 5 дней, отсчет начинается после прекращения деятельности |

|

Формат уведомлений, которые ИФНС выдает заявителям после снятия с учета |

Для юрлиц: № 1-5-Учет;

Для ИП: № 2-4-Учет Обозначенный формат введен: Приказом ФНС РФ № ЯК-7-6/488@ от 11.08.2011 |

После завершения данной процедуры обязанным лицам (ИП, ООО) необходимо:

- представить ИФНС декларацию по ЕНВД;

- доплатить налог за то время, когда они состояли на учете, но фактически не работали.

Признано, что дата снятия с учета — это день утраты статуса плательщика ЕНВД. Данная датировка указывается, как принято, в заявлении. Исходные положения — а. 3 п. 3 ст. 346.28 НК РФ.

Бесплатно заполнить и сдать 3-НДФЛ онлайн через интернет

Заполнить и подать заполненную декларацию 3-НДФЛ через интернет можно абсолютно бесплатно

на сайте госуслуг

или в личном кабинете налогоплательщика на сайте налоговой службы.

Войти в свой личный кабинет на сайте налоговой службы можно несколькими способами, например:

1

Можно получить логин и пароль лично в любой инспекции

ФНС России,

независимо от места постановки на учет. При обращении в инспекцию

ФНС России при себе необходимо

иметь документ, удостоверяющий личность. Получение доступа к сервису для лиц,

не достигших 14 лет, осуществляется законными представителями (родителями,

усыновителями, опекунами) при условии предъявления свидетельства о рождении

и документа, удостоверяющего личность представителя. Если логин и пароль были

получены, но потерялись, то следует обратиться в любую инспекцию

ФНС России с документом,

удостоверяющим личность.

2

С помощью учетной записи на портале госуслуг. Однако такое возможно,

если учетная запись на портале госуслуг подтверждена. Чтобы подтвердить

свою учетную запись на портале госуслуг нужно один раз обратиться

за подтверждением личности с паспортом и

СНИЛС

в отделение почты России, МФЦ или другие

центры обслуживания госуслуг.

В личном кабинете на сайте на сайте ФНС в разделе «Жизненные ситуации» вы найдете пункт меню «Подать декларацию 3-НДФЛ».

После этого в дополнительных пунктах меню на открывшейся странице вы можете выбрать, что нужно сделать:

Заполнить новую декларацию онлайн,

Отправить декларацию, заполненную в программе,

Скачать программу для заполнения декларации.

Если выбрать пункт «Заполнить новую декларацию онлайн», то вы будете

перенаправлены на официальный бесплатный сервис заполнения декларации 3-НДФЛ

на сайте ФНС России. Там можно и заполнить, и сдать декларацию 3-НДФЛ

через интернет без посещения налоговой инспекции.

Если у Вас уже есть готовая декларация, сформированная с помощью

программы «Декларация»

или иного программного обеспечения, Вы можете направить её в налоговый орган

в электронном виде. Для этого нажмите кнопку «Направить сформированную декларацию».

Если вы хотите заполнить новую декларацию в режиме онлайн, нажмите

кнопку «Заполнить новую декларацию».

Бесплатный сервис налоговой службы позволяет:

- Заполнить декларацию 3-НДФЛ в режиме онлайн.

- Выгрузить заполненную онлайн декларацию в файл для дальнейшей

печати и представления в налоговый орган на бумажном носителе. - Экспортировать заполненную онлайн декларацию 3-НДФЛ в файл формата

xml для представления в электронном виде. - Подписать усиленной квалифицированной или усиленной неквалифицированной

электронной подписью и направить в налоговый орган декларацию 3-НДФЛ,

сформированную в режиме онлайн, а также скан-копии сопроводительных документов к декларации. - Подписать усиленной квалифицированной или усиленной неквалифицированной

электронной подписью и направить в налоговый орган декларацию, сформированную

с помощью внешнего программного обеспечения:

программы «Декларация»

и других программных средств, а также скан-копии сопроводительных документов к декларации.

Распространенные ошибки при подготовке и сдаче деклараций по ЕНВД

Ошибка 1. Организация на ЕНВД, которая числится на налоговом учете по месту своего нахождения, не должна сдавать декларации по своим обособленным подразделениям. Подобные действия были бы ошибкой.

Подробные разъяснения по этому поводу даются ФНС РФ в письме № ГД-4-3/1895@ от 17.02.2014 со ссылками на НК РФ и соответствующие нормативные акты. В частности, отмечено, выборочно:

Установлено, именно организация числится в ИФНС как плательщик ЕНВД, а не ее структурные составляющие — подразделения. Соответственно, именно она отчитывается перед налоговой по месту постановки на учет.

Зачастую организация числится на учете по месту своего нахождения в пределах территории, которая подведомственна лишь одной ИФНС. При этом она ведет ряд видов деятельности посредством своих обособленных подразделений. В данной ситуации организация должна представлять одну декларацию по ЕНВД, как этого требует НК РФ, за каждый прошедший квартал.

Государственный советник РФ 2 класса Д. Ю. Григоренко.

Ошибка 2. При определении пятидневного срока, который установлен плательщикам для подачи заявлений по формам «ЕНВД-3» и «ЕНВД-4 (о снятии с учета), отсчет ведется в рабочих днях

При исчислении срока принимают во внимание праздничные, выходные дни, а также имевший место перенос дней

Страховые взносы на ЕНВД без работников

Взносы на соцстрах, которые ИП должен перечислить в социальные фонды в 2024 году, составляют:

- взнос на ОМС — 6 884 рубля (независимо от полученной прибыли);

- взнос в ПФР — 29 354 рубля;

- если за год доход превышает 300000 рублей, то в качестве пенсионных взносов дополнительно должен быть перечислен 1% от суммы превышения установленного порога.

Фиксированные платежи надо платить до окончания текущего года, а дополнительный взнос — до 1 июля следующего года.

Можно ли уменьшить взносы

Для предпринимателей, работающих по «вмененке», существует возможность уменьшить размер ЕНВД для ИП в 2024 без работников. Основные пути для этого:

- приобретение ККТ уменьшит сумму ЕНВД на 18000 рублей;

- налог уменьшается на величину страховых взносов, уплачиваемых ИП «за себя», вплоть до нуля, но только для предпринимателей, не использующих наемных работников.

Если ИП использует наемных сотрудников, то он может уменьшить величину налога вдвое. Основаниями служат:

- страховые взносы «за себя»;

- те же взносы за сотрудников;

- оплата временной нетрудоспособности сотрудников (первые три дня).

Эти расходы отражаются в ежеквартальной декларации.

Правила заполнения декларации УСН

- Все значения стоимостных показателей указываются в полных рублях. Значения показателей менее 50 копеек отбрасываются, а 50 копеек и более округляются до полного рубля.

- Страницы декларации имеют сквозную нумерацию, начиная с Титульного листа.

- Должны использоваться чернила черного, фиолетового или синего цвета.

- Не допускается исправление ошибок с помощью корректирующего или иного аналогичного средства.

- Не допускается двусторонняя печать на бумажном носителе и скрепление листов, приводящее к порче бумажного носителя.

- Заполнение текстовых полей осуществляется заглавными печатными символами.

- Заполнение осуществляется слева направо, начиная с первого (левого) знакоместа (вручную).

- При заполнении на компьютере значения числовых показателей выравниваются по правому (последнему) знакоместу.

- Если остаются пустые незаполненные поля, то при заполнении от руки в них ставится прочерк. При заполнении на компьютере прочерки можно не ставить.

- При представлении Декларации налогоплательщиком-организацией в поле «фамилия, имя, отчество полностью» — построчно полностью фамилия, имя, отчество руководителя организации. Проставляется личная подпись руководителя организации и дата подписания.

- При представлении Декларации налогоплательщиком-индивидуальным предпринимателем поле «фамилия, имя, отчество полностью» не заполняется. Проставляется только личная подпись и дата подписания.

- При представлении Декларации представителем налогоплательщика — физическим лицом в поле «фамилия, имя, отчество полностью» — построчно полностью фамилия, имя, отчество представителя налогоплательщика. Проставляется личная подпись представителя налогоплательщика, дата подписания.

СКАЧАТЬ файл EXCEL c формулами для расчета УСН 6% (доходы) и УСН 15% (доходы — расходы)

| Бланки и нулёвки УСН в Excel | |||

|---|---|---|---|

| Период | Закон | Скачать | |

| 2021, 2022, 2023 год Приказ ФНС России от 25.12.2020 N ЕД-7-3/958@ | Бланк полной декларации УСН (все листы) |

|

|

| Бланк декларации УСН (Доходы) (xls) |

|

||

| Бланк декларации УСН (Доходы-Расходы) (xls) |

|

||

| Нулевая декларации УСН (Доходы) |

|

||

| Нулевая декларации УСН (Доходы-Расходы) |

|

||

| 2016, 2017, 2018, 2019, 2020 годы ФНС РФ: Приказ № ММВ-7-3/99@ от 26.02.16 | Бланк полной декларации УСН (все листы) |

|

|

| Бланк декларации УСН (Доходы) |

|

||

| Бланк декларации УСН (Доходы с торговым сбором) |

|

||

| Бланк декларации УСН (Доходы-Расходы) |

|

||

| Нулевая декларации УСН (Доходы) |

|

||

| Нулевая декларации УСН (Доходы-Расходы) |

|

Правила расчета УСН

- Упрощенку считают нарастающим итогом, а не поквартально. Часто путаница возникает с расходами и вычетами. Например, уплата в 1 квартале и может ли быть перенесен расход(вычет) на следующий. Считать нужно не кварталы а 3, 6, 9 и 12 месяцев.

- Если вы завысили налог — это не ошибка. В НК не предусмотрено никаких наказаний для тех, кто уплатил больше налогов. И, если сумма для вас небольшая подавать уточнёнку нет необходимости. ИФНС также не предъявит такого требования. У ПФР ситуация иная.

- Платежи налога УСН никак не связаны с расчетом. Для многих это звучит невероятно, но декларация по упрощенке никак не отражает платежи. В декларации указывают начисленные суммы. Поэтому вопрос о том, как отразить переплаты или недоплаты лишён смысла. Переплату можно вернуть зачесть по заявлению. Штрафы и пени в расчете также нигде не отражаются.

- Платежи ПФР для вычетов отражаются несколько иначе. Их можно внести в декларацию только после фактической уплаты. И тут дата оплаты важна. Например, если оплатил 1% взнос в ПФР в 2022 году, то вычет пойдет за 2022 год, если в 2023 — за 2023. Однако переплату принять к вычету тоже невозможно. Только обязательные платежи.

- Округление. Расчет всех показателей УСН нужно округлять до целых рублей и оплачивать в рублях. Если сумма после запятой 50 копеек и выше, то нужно округлять в большую сторону, если меньше, то отбрасывается.

- Нулевая при Доходы-Расходы. Для упрощенки доходы-расходы имеет смысл вписать расходы, т.к., если за год у предпринимателя расходы превысили доходы (убыток), то он вправе перенести целиком сумму убытка на следующий год, либо на один из следующих 10 лет.

- Налоговая возвращает переплаты? Особенно часто они возникают если ИП оплатит в ПФР за год, а взносы УСН платил каждый квартал. В строке 110 будет острожено сколько должна налоговая. Это стандартная процедура и ИФНС должна вернуть или зачесть деньги, но только по заявлению.

- Ищите советов или разъяснений у ИФНС только письменно. Устно они озвучивают более выгодную для бюджета (увеличения налога) позицию для расчета УСН. Однако письменный ответ также не означает необходимый для вас. Есть множество законодательно спорных моментов.

В 2019 году здесь произошли заметные изменения

- Контроль со стороны ФНС возрос. Несвоевременная зарплата будет стоить ИП штрафа в размере 10–20 тыс. рублей. Раньше оформляли предупреждение. Задержка платежа налога на 10 дней – блокировка расчетного счета.

- Сумма налога вырастет, т.к. коэффициент–дефлятор установлен в 2019 году и равен 2,063, что на 2,5% выше прошлогоднего.

- Суммы взносов за сотрудников сохраняются. ИП при доходе до 300 тыс. рублей заплатит 29 354 руб.

- Увеличение МРОТ на 117 рублей повлечет рост минимальной заработной платы.

- Взнос на медицинское страхование – 6 884 рубля.

- Предприниматели смогут сэкономить при установке ККТ. Кассовые аппараты обязательны с 01.07.2019. Затраты на установку вычтут из налога. Максимальная экономия составит 18 тыс. рублей (цена аппарата, укомплектованного настройками на базовом уровне, установка и техническое обслуживание). Для получения вычета зарегистрируйте аппарат в ФСН до 01.07.2019, но главное, кассу необходимо использовать на тех операциях, с которых начисляется налог.

Наш ответ

Да, Вы обязаны подать декларацию по УСН. Налоговая декларация по единому налогу при УСН подается вне зависимости от наличия доходов при применении УСН. Декларация подается по УСН подается только по итогам года.

Как следует из п. 4 ст. 346.12 НК РФ, организации и индивидуальные предприниматели, перешедшие в соответствии с гл. 26.3 НК РФ на уплату ЕНВД для отдельных видов деятельности по одному или нескольким видам предпринимательской деятельности, вправе применять УСН в отношении иных осуществляемых ими видов предпринимательской деятельности. При этом ограничения по численности работников и стоимости основных средств, установленные настоящей главой, по отношению к таким организациям и индивидуальным предпринимателям определяются исходя из всех осуществляемых ими видов деятельности, а предельная величина доходов, установленная п. 2 названной статьи, определяется по тем видам деятельности, налогообложение которых осуществляется в соответствии с общим режимом налогообложения.

Как разъясняет ФНС России в Письме от 02.12.2009 N ШС-22-3/906@, в случае если налогоплательщик, применяющий УСН, начинает осуществлять вид предпринимательской деятельности, подпадающий под уплату ЕНВД, за ним сохраняется право применять УСН в отношении предпринимательской деятельности, не подпадающей под налогообложение ЕНВД.

При этом применение УСН не обусловлено обязательным наличием доходов в конкретном отчетном (налоговом) периоде.

В связи с этим, в случае если налогоплательщик, совмещающий два режима налогообложения, не получает в отчетном (налоговом) периоде доходы от предпринимательской деятельности, не подпадающей под налогообложение ЕНВД (не осуществляет иные виды предпринимательской деятельности), он не утрачивает права на применение УСН.

Таким образом, отсутствие доходов от деятельности, подпадающей под применение УСН (при совмещении с деятельностью на ЕНВД), не влечет автоматически для налогоплательщика утрату права на применение УСН. Налоговая декларация по единому налогу при УСН подается вне зависимости от наличия доходов при применении УСН.

роки представления декларации установлены ст. 346.23 НК РФ. Рассмотрим их подробнее:

1) по общему правилу, организации представляют декларацию не позднее 31 марта года, следующего за истекшим налоговым периодом (пп. 1 п. 1 ст. 346.23 НК РФ);

2) индивидуальные предприниматели, по общему правилу, подают декларацию не позднее 30 апреля года, следующего за истекшим налоговым периодом (пп. 2 п. 1 ст. 346.23 НК РФ).

Однако ст. 346.23 НК РФ предусматривает два случая, в которых отчетность следует представить в особые сроки:

— при прекращении деятельности, облагаемой УСН, организации и индивидуальные предприниматели должны представить декларацию не позднее 25-го числа месяца, следующего за месяцем, в котором такая деятельность прекратилась (п. 2 ст. 346.23 НК РФ);

— при утрате права на применение УСН до окончания налогового периода налогоплательщики должны представить декларацию не позднее 25-го числа месяца, следующего за кварталом, в котором это право было ими утрачено (п. 3 ст. 346.23 НК РФ).

Несвоевременная сдача отчетности

Не вовремя сдана декларация по любому налогу — 5% не уплаченного в срок налога, подлежащего уплате по декларации, за каждый полный или неполный месяц просрочки. Максимальный штраф — 30% не уплаченного в срок налога, минимальный — 1 000 руб. (п. 1 ст. 119 НК РФ).

Не вовремя сдана нулевая декларация по любому налогу — 1 000 руб. (п. 1 ст. 119 НК РФ).

Как пользоваться сервисом

Внимание! С 2023 года налог по УСН можно уменьшить на страховые взносы до их фактической оплаты. Для этого рассчитайте в калькуляторе сумму страховых взносов, начисленных за 2023 год, и укажите её в строке Страховые взносы в 1 квартале

Сервис сам учтёт её поквартально при формировании декларации.

Cервис позволяет автоматически рассчитать налог и сформировать декларацию по УСН доходы для ИП и ООО.

Начиная с отчётности за 2023 год декларация по УСН формируется по новой форме, утверждённой Приказом ФНС России от 01.11.2022 № ЕД-7-3/1036@.

После оплаты декларацию можно скачать в формате PDF с двумерным штрихкодом, который принимают налоговые органы, а также в формате XML для подачи в электронном виде.

Чтобы сформировать декларацию, укажите:

- ваш ИНН,

- адрес регистрации по месту жительства (только для ИП).

Все остальные данные заполнятся автоматически.

Далее укажите ваши доходы, уплаченные страховые взносы и авансовые платежи по УСН за каждый квартал.

Если у вас не было доходов, то выберите Нулевая декларация. В этом случае доходы и платежи не заполняются.

Декларацию распечатайте в двух экземплярах, поставьте подпись и дату на стр. 001 и 002.

Внимание! Вы можете сформировать платёжки для оплаты налога по УСН через интернет-банк на нашем сайте.

Подпишитесь на наш канал в Телеграм, чтобы не пропустить важные новости для предпринимателей.

Когда и как сдавать отчетность

Сдавать отчетность нужно до 20 числа месяца, который следует за отчетным периодом. Если это первый квартал (январь – март), то до 20 апреля. Запомните крайние даты подачи квартального отчета: 20 апреля, 20 июня, 22 октября, 21 января. Число может меняться: если 20 приходится на выходные или праздничные дни, то ИП может сделать это в понедельник (пункт 7 статьи 6.1 НК). Форма декларации есть на прил. № 3 к приказу ФНС от 04.07.2014 № ММВ-7-3/353@.

Налоговики принимают декларации в трех формах, ИП может выбрать наиболее удобный для него вариант: представить лично в ФНС, послать документ в электронной или бумажной форме по почте.

Сдача отчетности для индивидуальных предпринимателей на ЕНВД

Субъекты, используемые в качестве режима уплаты налога ЕНВД, предоставляют отчеты в государственные органы:

- Налоговая служба (обязательная ежеквартальная декларация ЕНВД);

- Пенсионный фонд (форма РСВ-1; при превышении выручки 300 тыс. рублей производится уплата 1% в ПФ);

- Фонд национального страхования (при использовании работников сдается 4-ФСС);

- Росстат (ежегодно подаются сведения о количестве сотрудников).

Важные нюансы в 2024 году

С 2016 года вмененка перестала быть обязательной системой налогообложения для ряда субъектов. Базой для расчета служит предполагаемый доход, а не прибыль за предыдущий период как ранее.

Особенностями системы являются:

- Последние сроки уплаты ЕНВД в 2024 году для ИП – 25 число следующего месяца;

- Декларацию обязан предоставить до 20 числа следующего квартального месяца;

- Подавать отчет надо в ближайший к офису налоговый орган;

- Отчетность ИП на ЕНВД без работников за 2024 год не будет включать уплату подоходного налога за наемных сотрудников. Такой предприниматель теряет статус налогового агента.

Какую отчетность сдает ИП на ЕНВД без работников

ИП может не использовать сторонней рабочей силы. Большинство субъектов коммерческой деятельности самостоятельно контролируют рабочие бизнес-процессы. Закон предусматривает, какие отчеты сдает ИП на ЕНВД в 2024 году без работников.Субъект до 20 числа следующего за кварталом месяца должен подать декларацию. НК вменит в обязанность подачу в указанные сроки.

Отсутствие трудовых ресурсов значительно упрощает отчетность ИП: она будет состоять только из квартальной декларации. При ее заполнении надо учитывать базовую доходность, дефлятор (1,798) и местный коэффициент (устанавливают власти 0,1…1).

Налоговые обязательства должны быть внимательно рассчитаны.

Какую отчетность сдает ИП на ЕНВД с работниками

Предприниматель, использующий труд дополнительных работников, должен отчитываться в фонды и контролирующие органы за себя и своих сотрудников. Перечислим для ИП на ЕНВД с работниками: что надо платить вести и сдавать в 2024 году.

Предприниматель, использующий труд дополнительных работников, должен отчитываться в фонды и контролирующие органы за себя и своих сотрудников. Перечислим для ИП на ЕНВД с работниками: что надо платить вести и сдавать в 2024 году.

В Налоговую службу предприниматель должен отчитаться по КНД 1110018. Она предназначена для всех коммерческих предприятий на любом режиме налогообложения.

Каждый квартал ИП предоставляет расчет 6-НДФЛ, который сдают до последнего дня следующего месяца:

- За первый квартал.

- За первое полугодие.

- За три квартала.

- За прошедший год.

К годовому отчету прилагают бланки 2-НДФЛ на имеющихся сотрудников. Собранный пакет документов передают в контролирующие органы до 1 апреля.

Форма 2-НДФЛ основывается на удержаниях и отчислениях подоходного налога каждого сотрудника. Если ИП не имел возможности платить НДФЛ, то в отчете ставится пометка «2», а справку разрешено подавать до 1 марта.

Форма 2-НДФЛ может быть в двух видах:

Электронная форма. ИП приносит информацию на сменном носителе (флешка, диск), а сотрудники налоговой службы передают данные в систему. Так же допустимо пересылать отчеты по Интернету, если у ИП более 25 сотрудников

Важно, чтобы в одном файле было менее 3000 документов. В противном случае, данные разбивают на несколько частей

В ближайшие 10 дней фискалы проинформируют о получении корреспонденции в виде протокола сведений.

Письменная форма на бумаге. При небольшом количестве наемных рабочих (менее 25 человек) ИП разрешено отчитываться на бумажном бланке, заполненном от руки. Это нововведение вступило в законное действие с 2016 года. Субъект налогообложения может лично принести справки или отправить их заказным письмом по почте с уведомлением и приложенной описью. Фискалы составляют два протокола приема сведений для подтверждения факта сдачи отчетности.

Федеральное законодательство дополнительно предусматривает, какие отчеты сдает ИП на ЕНВД в 2024 году с работниками — это реестр сведений по доходам физических лиц (следует предоставить 2 экземпляра).

Отчет ИП, не занимающийся коммерческой деятельностью в отчетный период

В законе четко предусмотрено, если ИП на ЕНВД не ведет деятельность, отчитываться не нужно. С 2016 года предприниматель не должен подавать нулевую декларацию, когда сумма налога равна нулю. После прекращения деятельности за 5 дней он должен в письменной форме отказаться от режима ЕНВД. Отчетность и оплата платежа производятся по ОСНО или УСН.

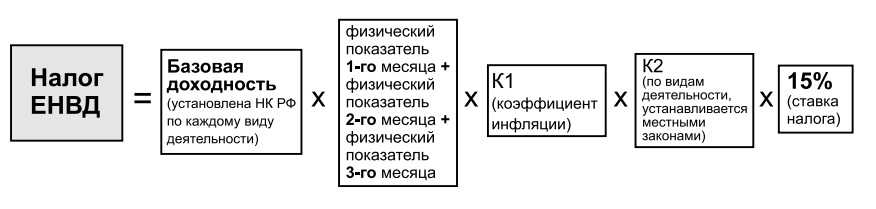

Формула расчета налога ЕНВД

Формула расчета налога ЕНВД

Отчетность при закрытии ИП

Объем подаваемой отчетности при закрытии ИП напрямую зависит от системы налогообложения, на которой осуществлял свою деятельность предприниматель. Какие отчеты понадобятся для закрытия:

- Предприниматели, работающие на УСН должны подать налоговую декларацию до 25 числа следующего месяца после внесения записи в ЕГРИП;

- Бизнесмен на ЕНВД подает декларацию после закрытия ИП согласно законодательно установленным срокам, до 20 числа месяца, следующего за отчетным кварталом. В течение 15 дней после закрытия ИП нужно заплатить все задолженности за себя по страховым взносам;

- Предприниматели, применяющие систему ЕСХН, сдают декларацию по правилам, действующим для ИП на УСН;

- ИП на общей системе налогообложения должны сдать две декларации: НДФЛ и НДС. 3-НДФЛ подается в течение 5 рабочих дней после внесения записи о ликвидации. Сведения о НДС подаются в обычном порядке, до 25 числа месяца, идущего за отчетным кварталом.

Бухгалтер составляет отчеты

Предприниматели на патенте освобождены от любой отчетности, поэтому ничего никуда не сдают.

Бизнесменам с наемными работниками придется сдать гораздо больше отчетов:

- РСВ. Необходимо подать данные в налоговую инспекцию раньше подачи заявления о прекращения предпринимательской деятельности;

- 2-НДФЛ. Нужно подать данные в ФНС до 1 апреля года, следующего за отчетным после ликвидации ИП;

- 6-НДФЛ. Рассчитывается нарастающим итогом с начала года до даты ликвидации ИП. Точных сроков сдачи ФНС не установлено;

- СЗВ-СТАЖ и СЗВ-М. Заполняется и сдается в Пенсионный фонд до момента подачи заявления на закрытие ИП;

- 4-ФСС. Отчет сдается в Фонд социального страхования до дня написания заявления на ликвидацию ИП.

Все необходимые формы отчетности, а также инструкции по их заполнению можно скачать в интернете. ИП, где количество сотрудников более 25 человек, рекомендуется обращаться за помощью по ведению учета в специальные сервисы или нанимать в штат бухгалтера.