Процедура заполнения заявления о переходе на УСН при регистрации ИП

Для перехода на упрощенную систему налогообложения (УСН) при регистрации индивидуального предпринимателя (ИП) в 2024 году необходимо подать заявление. При этом есть несколько важных условий и сведений, которые стоит учесть при заполнении документов.

1. Заявление о переходе на УСН заполняется по режиму обычной подачи документов в налоговые органы

Важно указать все необходимые сведения о налогоплательщике, виды его деятельности и другие требования, указанные в заявлении

2. Заявление можно заполнить самостоятельно или с помощью доверенности

В случае заполнения заявления документами работников, ответственных за учет и налоги, следует обратить внимание на правильное заполнение и проверку заполненного заявления

3

При заполнении заявления о переходе на УСН при регистрации ИП важно учесть, что в 2024 году годовой лимит выручки для применения упрощенной системы налогообложения составляет 150 миллионов рублей. Если ваш доход по итогам года не превышает этот лимит, то вы можете подавать заявление о переходе на УСН

4. В заявлении о переходе на УСН необходимо указать ставки, которые будут применяться к вашей деятельности. В случае перехода на УСН вы должны выбрать одну из двух ставок: 6% от выручки или 2% от дохода, уплачиваемого в качестве налога на добавленную стоимость (НДС).

При заполнении и подаче заявления о переходе на УСН при регистрации ИП важно соблюдать все требования и условия, которые устанавливаются законодательством. Только в этом случае переход на упрощенную систему налогообложения будет осуществлен правильно и без проблем

Упрощенный порядок учета налогов и отчетности по УСН может быть крайне полезным для множества индивидуальных предпринимателей и небольших компаний

Поэтому при заполнении заявления о переходе на УСН при регистрации ИП стоит обратить особое внимание на все этапы процесса и правильность заполнения документов

СТРАХОВЫЕ ВЗНОСЫ ПРИ УСН

Стало известно, сколько ИП будут платить взносов «за себя» в 2021‑2023 годах

В НК РФ внесены поправки, устанавливающие размеры фиксированных пенсионных и медицинских взносов для ИП на 2021-2023 годы.

Об учете взносов ИП на ПСН и УСН

Если ИП при совмещении ПСН и УСН использует труд наемного персонала в рамках обоих спецрежимов, необходимо распределить по каждому из них уплаченные страховые взносы и за себя, и за работников в целях дальнейшего уменьшения налогов по ПСН и УСН.

Совмещение УСН и ПСН — как разделить взносы?

ИП, работающий на УСН+ПСН и использующий труд наемного персонала в обоих режимах, должен разделить взносы «за себя» и сотрудников по каждому спецрежиму. А если суммы взносов разделить невозможно, они распределяются пропорционально величине доходов по каждому из них.

Как это сделать, ФНС показала на примере.

Пониженные тарифы для «малышей» — это не право, а обязанность

Организации и ИП, включенные в Реестр МСП, бессрочно применяют пониженные тарифы страховых взносов. Отказаться от пониженных тарифов и применять общие нельзя.

Как уменьшать налог на взносы при совмещении ПСН и УСН? Рассказывает Минфин

ИП, совмещающие УСН-«доходы» и патентную деятельность, вправе уменьшить уплачиваемые налоги на взносы за себя и работников.

Если работники заняты только в УСН-деятельности, то ограничение в 50% действует исключительно для УСН-налога. А вот патент, при условии, что в этой деятельности у ИП нет наемного персонала, уменьшается на всю сумму взносов на медстрахование и пенсионное страхование, уплаченных предпринимателем за себя: 50%-ное ограничение здесь не действует.

Как подать подтверждающие документы?

Для того, чтобы подать уведомление, будет достаточно собрать необходимые документы, о которых мы написали выше, а далее подать их на бумажном носителе или же в электронном виде. Оба варианта имеют свои плюсы и минусы:

Если документы будут подаваться на бумажном носителе, то передать их следует в территориальный орган ФСС

Здесь важно учесть, что если документы будут подаваться не генеральным директором организации, то на «подающее» лицо должна быть оформлена нотариально заверенная доверенность. Также есть возможность подать документы, отправив их по почте, однако, этот вариант применим, когда до окончания предельно допустимого срока осталась минимум одна неделя, как говорится, «для надежности»

Есть и третий вариант — обратиться в МФЦ . Этот способ пользуется на сегодняшний день наибольшей популярностью, но и у него есть минус — не в каждом регионе страны эта услуга представлена.

В том случае, если есть потребность отправить документы в электронном виде, то следует обратиться к порталу государственных и муниципальных услуг . Есть важное условие, которое должно быть соблюдено — у генерального директора организации должна иметься усиленная квалифицированная электронная подпись. Порядок подачи документов через портал требует к себе следующую последовательность действий:

-

Должна быть создана учетная запись физического лица;

-

На ее основании создается учетная запись организации;

-

Далее необходимо выбрать госуслугу «Подтверждение вида деятельности в ФСС»;

-

Заполнить все обязательные поля заявления;

-

Прикрепить в виде файлов копии справки-подтверждения и пояснительную записку к бухгалтерскому балансу;

-

Последний шаг — направить документы в ФСС.

После того, как будут совершены все описанные действия, не позднее, чем через 2 недели ФСС обязаны уведомить организацию о присвоенном ей основном виде деятельности и назначенном тарифе «на травматизм»

Важно: Cтрахователи, у которых среднесписочная численность физических лиц, в пользу которых производятся выплаты и иные вознаграждения, за предшествующий расчетный период превышает 25 человек.. Некоторые рекомендации к заполнению формы

Некоторые рекомендации к заполнению формы

-

В строке №8 среднесписочную численность следует указывать все организации;

-

В графе №6 численность работников должны указывать только некоммерческие организации;

-

В справке нужно перечислять только те виды деятельности, которые организация фактически вела в 2016 году;

-

Деятельность, указанную в ЕГРЮЛ, указанную как основную, не нужно показывать в справке, если вы ее фактически не вели;

-

Даже если у вас указан только один вид деятельности, то на него, в любом случае, потребуется справка-подтверждение;

-

Графу №3 необходимо заполнять по данным бухучета за 2016 года. Для компаний, применяющих ОСНО: сумму расходов нужно указывать без НДС;

-

В строке №10 потребуется указать наименование организации, доход от которой в общем объеме доходов имеет наибольший удельный вес из указанных в строке №5. Причем эта деятельность может и не совпадать с той, что указана в ЕГРЮЛ в качестве основной. Такое положение дел вовсе не требует соответствующих записей в Реестре;

-

Если наибольший удельный вес имеют несколько видов деятельности, тот основным будет считаться тот из них, который относится к более высокому классу профессионального риска (пп. 9,14 Правил);

-

В заявлении необходимо указывать не текущий год, а предыдущий, по итогам которого вы подтверждаете основной вид деятельности;

-

Розничная торговля относится к 1-му классу профессионального риска, а производство — к 3-ему. Следовательно, необходимо указывать производство, как основной.

В заключении хотим сказать, что подача подтверждения в 2017 году — важный этап в работе организации. Излишние затраты на «несчастные» взносы не принесут ничего положительного. Более того, если вы позволите ФСС самостоятельно править записи в ЕГРЮЛ о вашей организации, в дальнейшем это может неблагоприятно сказаться на имидже компании. В большей степени это касается участия вашей организации в аукционах и государственных торгах.

Желаем Вам не пренебрегать Вашим имиджем на рынке. В особенности, сегодня это имеет большое значение!

Что представляет собой ОКВЭД на УСН для ИП

Это необходимо, чтобы в документах правильно поставить коды, соответствующие направлениям работы компании. На основе полученной информации будет определено, какую систему налогообложения можно применять к данному предприятию.

Особое внимание уделяется только основному коду ОКВЭД, когда индивидуальный предприниматель планирует создавать штат наемных сотрудников. С их зарплаты работодатель обязан платить взносы, сумма которых будет определяться исходя из кода деятельности

Если работа связана с риском, возможностью травмироваться или вредить здоровью, то уровень страховочных выплат в фонды соцстраха и пенсионного обеспечения будет достаточно высокий.

В том случае, если предприниматель забыл подтвердить основной код деятельности, фирме повысят налогообложение до максимума (будут учтены все коды ОКВЭД). Тогда уже упрощенная система налогообложения для бизнесмена на год станет недоступной.

В систему ОКВЭД включено несколько направлений деятельности, виды которых под УСН не попадают. К ним относятся:

- организации, которые в результате своей работы открыли несколько дополнительных фирм-филиалов;

- акционеры компании, владеющие 25% бумаг;

- банковские, финансовые и инвестиционные учреждения;

- страховые компании и фонды страхования, не входящих в государственную систему;

- ломбардный и игровой бизнес;

- участники фондов с ценными бумагами;

- компании, которые производят, добывают или реализуют полезные ископаемые и товары, обложенные акцизами;

- нотариусы и адвокаты, имеющие частную практику;

- фирмы-участники, занимающиеся разделом продукции.

Особенности заполнения Уведомления о переходе на УСН

При переходе с ОСНО на УСН при заполнении уведомления необходимо:

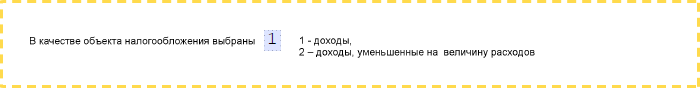

Выбор объекта налогообложения при УСН

При переходе на УСН налогоплательщик должен выбрать объект налогообложения, который будет применять. Его ведь необходимо указывать в Уведомлении о переходе на УСН.

Таких объектов два:

- Доходы. Максимальная ставка налогообложения 6%.

- Доходы, уменьшенные на величину расходов. Максимальная ставка налогообложения 15%.

Указаны максимальные ставки налогообложения, но субъектам РФ дано право снижать максимальные ставки для своего региона. Поэтому при выборе объекта

налогообложения необходимо узнать ставки по тому региону, где зарегистрирован налогоплательщик.

Какой документ выдается налогоплательщику при переходе на УСН

Зачастую контрагенты просят представить документ, подтверждающий, что налогоплательщик находится на УСН.

Так как переход на УСН носит уведомительный характер, ИФНС, получив Уведомления, никакой документ налогоплательщику не выдает.

Если Уведомление подавалось в бумажном виде непосредственно в ИФНС, у налогоплательщика останется его экземпляр Уведомления с отметкой ИФНС о получении.

И в любом случае налогоплательщик может запросить в ИФНС информацию о применяемом им режиме налогообложения.

Запрос можно составить как в произвольной форме, так и по форме, рекомендованной в Приложении № 6 Административного регламента, утвержденного Приказом Минфина РФ от 02.07.2012 № 99н.

Главное об упрощёнке

- Упрощённая система налогообложения — специальный режим налогообложения для малого и среднего бизнеса.

- Применять упрощёнку могут юридические лица и ИП, если они отвечают требованиям по виду деятельности, размеру дохода, количеству сотрудников и остаточной стоимости основных средств.

- На упрощёнке платят налог УСН, а также некоторые дополнительные налоги — например, НДС, имущественный, земельный, транспортный налоги и НДФЛ за сотрудников, — если есть объект налогообложения.

- Также весь бизнес на упрощённом режиме платит страховые взносы за своих сотрудников. Кроме них, ИП платит фиксированные и дополнительные страховые взносы за себя.

- Чтобы перейти на УСН, нужно подать заявление в налоговую. Новые ИП и компании могут сделать это при регистрации — не позднее чем через 30 дней после подачи документов. Действующий бизнес может перейти на упрощёнку только со следующего года. Для этого он должен подать заявление не позднее окончания текущего года.

Редакция «Управление» Skillbox Media рекомендует

Как узнать больше о налогообложении

Если вы только начали знакомиться с налогообложением и подбираете подходящую систему для своего бизнеса, прочитайте наш обзор систем налогообложения. Мы разобрались, в чём их различия и как между ними выбрать.

Все компании и ИП уплачивают большинство налогов единым налоговым платежом через единый налоговый счёт. В Skillbox Media есть статья о едином налоговом платеже, где разобрали, что это такое и как с ним работать.

Общая система налогообложения (ОСНО) — базовый налоговый режим без ограничений и лимитов. Его устанавливают всем компаниям и предпринимателям автоматически при регистрации бизнеса

В статье об общем налоговом режиме рассказали, какие обязательные платежи предусмотрены при этой системе, как вести учёт, в каких случаях ОСНО выгодна и с какими режимами её можно совмещать.

При любой системе налогообложения важно вовремя сдавать отчётность и платить налоги. Разобраться в этом можно на курсе Skillbox «Профессия Бухгалтер» — на нём учат готовить налоговую отчётность, вести бухучёт и работать в «1C».

Ещё в Skillbox есть программа «Финансы для предпринимателя»

Она подойдёт тем, кто хочет выбрать оптимальную систему налогообложения, разобраться в отчётности и грамотно общаться с бухгалтерией. Также на ней учат строить финмодели, планировать расходы и запускать свой бизнес.

Процедура перехода на УСНО

Переход с общего режима налогообложения на УСНО осуществляется в заявительном порядке посредством подачи уведомления по форме 26.2-1, утвержденной Приказом ФНС России от 02.11.2012 № ММВ-7-3/829@.

Уведомление по форме 26.2-1 может быть представлено:

-

либо на бумажном носителе;

-

либо в электронном виде с использованием формата, утвержденного Приказом ФНС России от 16.11.2012 № ММВ-7-6/878@.

Крайний срок подачи такого уведомления действующими налогоплательщиками – 31 декабря года, предшествующего переходу (то есть не позднее 31 декабря 2022 года) ( НК РФ).

В уведомлении указываются (см. Письмо Минфина России от 17.12.2020 № 03-11-11/111122):

1. Выбранный объект налогообложения («доходы» или «доходы минус расходы»).

По общему правилу налогоплательщики самостоятельно выбирают объект налогообложения при УСНО, основываясь на предполагаемом соотношении между доходами и расходами.

Исключение из общего правила предусмотрено в НК РФ, согласно которому объект налогообложения «доходы минус расходы» в обязательном порядке применяют налогоплательщики следующих категорий:

-

участники договора простого товарищества (договора о совместной деятельности), участники инвестиционного товарищества (п. 2 ст. 1 Федерального закона от 28.11.2011 № 335-ФЗ «Об инвестиционном товариществе», Письмо Минфина России от 25.12.2015 № 03-11-06/2/76436);

-

участники договора доверительного управления имуществом.

Но налогоплательщик вправе уточнить ранее поданное уведомление о переходе на УСНО (например, если после подачи первоначального уведомления он примет решение об изменении объекта налогообложения, указанного в нем).

Реализовать данное право налогоплательщик может лишь до начала применения УСНО, то есть не позднее 31 декабря календарного года, в котором было направлено первоначальное уведомление. Минфин не возражает против подобного уточнения объекта налогообложения (см. письма от 16.01.2015 № 03-11-06/2/813, от 14.10.2015 № 03-11-11/58878).

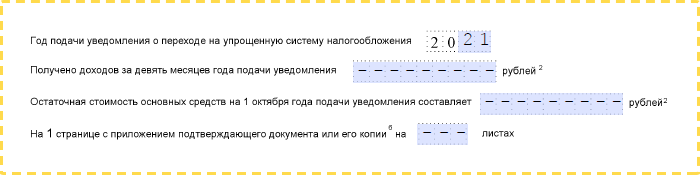

2. Остаточная стоимость ОС (по состоянию на 1 октября).

3. Размер доходов (по состоянию на 1 октября).

Сведения о средней численности работников в уведомлении по форме 26.2-1 не указываются.

Применение УСН с 2024 года

Работать на УСН могут и индивидуальные предприниматели, и общество с ограниченной ответственностью. Порядок уведомления ФНС о применении этого налогового режима зависит от момента перехода.

Срок подачи на УСН на 2024

Если ИП или ООО только регистрируются, то уведомление о применении УСН можно подать сразу с регистрационными документами или в течении 30 дней с даты постановки на учет в ФНС

В этом случае не важно, в какой момент среди года проходит регистрация нового бизнеса, и упрощенку можно будет применять с самого начала работы

Если ИП и ООО переходят на УСН с другого налогового режима, то сделать это можно только с начала нового календарного года. Срок подачи уведомления о применении УСН — до 31 декабря текущего года

Но если этот день — праздник или выходной, то он переносится на следующий рабочий день. Поэтому для работы на УСН с 2024 года подайте уведомление не позднее 9 января 2024 года

Важно:

В середине года перейти на УСН можно, только если ИП утратил право на применение НПД или АУСН, а ООО — на АУСН

Форма уведомления о применении УСН

Заполнять уведомление надо по форме № 26.2-1 (КНД 1150001), утвержденной приказом ФНС в 2012 году с последними изменениями.

Вот, где взять эту форму уведомления о применении УСН:

- Его заполнит вместе с другими документами на открытие ИП или регистрацию ООО наш онлайн-сервис — это бесплатно

- Можно скачать бланк в интернете для самостоятельного заполнения. Используйте только актуальную форму

Помните, что уведомление заполняется по-разному, в зависимости от того, в какой момент оно подано: при регистрации ИП или ООО, в течение 30 дней после открытия ИП или ООО, или если форму подает уже работающий бизнесмен, чтобы применять УСН с начала нового календарного года.

Способы подачи уведомления в ФНС

- Онлайн через наш сервис во время бесплатного открытия ИП или регистрации ООО. Уведомление будет в пакете документов на регистрацию бизнеса

- На бумаге, непосредственно принеся уведомление в ИФНС

- На бумаге, посетив МФЦ

Какие документы могут истребовать налоговики в рамках камеральной проверки?

В течение трехмесячного срока камеральной проверки декларации по УСНО ( НК РФ) ИФНС осуществляет контроль правильности исчисления «упрощенного» налога и проводит соответствующие мероприятия налогового контроля, в том числе:

-

истребует у «упрощенца» документы;

-

при необходимости истребует у контрагента документы, касающиеся деятельности проверяемого налогоплательщика (на основании ст. 93.1 НК РФ), необходимые сведения (документы) у банков (на основании ст. 86 НК РФ).

При этом НК РФ установлен запрет на истребование у налогоплательщика при камеральной проверке дополнительных сведений и документов, если иное не предусмотрено данной статьей или если представление таких документов вместе с декларацией не прописано в Налоговом кодексе. А глава 26.2 НК РФ не обязывает «упрощенца» представлять вместе с декларацией первичные учетные документы.

Таким образом, при отсутствии явных ошибок в декларации при УСНО инспекторы в рамках камеральной проверки не вправе истребовать у налогоплательщика дополнительные документы. Это касается и документов, подтверждающих право на применение пониженных налоговых ставок, установленных региональным законодательством. Справедливость данного вывода подтверждена разъяснениями Минфина.

КРИТЕРИИ для перехода на УСН

| Показатель | Предельное значение показателя, при котором компания может перейти на «упрощенку» с 2015 года |

|---|---|

| 1. Сумма дохода, полученного за 9 месяцев 2014 года | Не более 45 000 тыс.руб. Х 1,147 |

| 2. Средняя численность работников за 9 месяцев 2014 года | Не более 100 человек |

| 3. Остаточная стоимость основных средств по состоянию 1 октября 2014 года | Не более 100 млн. руб. |

| 4. Доля уставного капитала, принадлежащая другим юридическим лицам на дату подачи заявления о переходе на УСН | Не более 25 процентов Данное ограничение не касается организаций, уставный капитал которых полностью состоит из вкладов общественных организаций инвалидов, некоммерческие организации, хозяйственные общества и некоторые другие, перечисленные в подпункте 14 пункта 1 статьи 346.12 НК РФ. |

| 5. Наличие филиалов и представительств по состоянию на дату подачи заявления о переходе на УСН | Не должно быть филиалов и представительств |

| 6. Виды деятельности компании | Компания не должна заниматься видами деятельности, при которых применение упрощенки невозможно (см. п. 3 ст. 346.12 НК РФ). |

Переходить на «упрощенку» целесообразно лишь тем организациям, которые планируют нанимать работников средней численностью не более 100 человек, а также предполагается получать в 2015 г. годовой доход в сумме, не превышающей 68,82 млн. руб. ( 60 млн.руб. умноженный на уровень инфляции-коэффициент-дефлятор на 2015 г.). Иначе, право на спецрежим УСН-упрощенка будет утрачено в 2015 г..

Не могут применять упрощенку казенные и бюджетные учреждения, а также иностранные организации.

Вновь созданные организации могут применять «упрощенку» с момента постановки на учет в налоговой инспекции (абз. 1 п. 2 ст. 346.13 НК РФ). При этом обязательно нужно проинформировать налоговую, подав уведомление о переходе на УСН (п. 1 ст. 346.13 НК РФ). Форма уведомления для перехода на УСН утверждена приказом ФНС России от 02.11.2012 № ММВ-7-3/829@.

Только что созданная организация может подать заявление о переходе на «упрощенку» УСН одновременно с заявлением о госрегистрации. Или подайте заявление в течение 30 календарных дней с даты постановки на налоговый учет и применяйте УСН с момента регистрации. Если срок пропущен, в применении УСН будет отказано, и перейти на упрощенку вы сможете, лишь со следующего года (подп. 19 п. 3 ст. 346.12 НК РФ).

Отчетность ИП на УСН: Таблица форм и сроков

| Отчетность | Куда и как сдавать | Сроки сдачи |

|---|---|---|

| Отчетность всех ИП на упрощенной системе налогообложения | ||

| Декларация по УСН | В налоговую, 1 раз в год | До 25 апреля следующего года |

| Уведомление о списании с ЕНС налога по УСН | В налоговую, 1 раз в квартал | До 25 апреля — за 1 квартал |

| До 25 июля — за полугодие | ||

| До 25 октября — за 9 месяцев | ||

| Отчетность ИП с работниками на упрощенной системе налогообложения | ||

| 6-НДФЛ | В налоговую, ежеквартально | До 25 апреля — за 1 квартал |

| До 25 июля — за полугодие | ||

| До 25 октября — за 9 месяцев | ||

| До 25 февраля — за предыдущий год | ||

| В годовой отчет 6-НДФЛ входят справки о доходах и суммах налога физических лиц за год — бывшая форма 2-НДФЛ | ||

| РСВ — Расчет по страховым взносам | В налоговую, ежеквартально | До 25 апреля — за 1 квартал |

| До 25 июля — за полугодие | ||

| До 25 октября — за 9 месяцев | ||

| До 25 января — за предыдущий год | ||

| Уведомление о списании с ЕНС страховых взносов, кроме взносов на травматизм, и НДФЛДекларация по УСН | В налоговую, ежемесячно | До 25 числа месяца, в котором платите налог или взнос. По страховым взносам уведомление не сдают в месяцах представления РСВ, то есть в апреле, июле, октябре и январе |

| Персонифицированные сведения о физлицах | В налоговую, ежемесячно | До 25 числа следующего месяца |

| Сведения о стаже: СЗВ‑стаж и ОДВ‑1 | В СФР, в последний раз, за 2022 год | До 1 марта 2023 года |

| 4-ФСС | В СФР, в последний раз, за 2022 год | До 20 января 2023 года на бумаге или до 25 января 2023 года в электронном виде |

| Единая социальная форма: ЕФС‑1, раздел 1 и подраздел 1.1 — сведения о кадровых событиях | В СФР, после каждого из событий:

|

При приеме или увольнении работника, заключении или расторжении договора ГПХ, приостановлении и возобновлении трудового договора — не позднее следующего рабочего дня. |

| Единая социальная форма: ЕФС‑1, раздел 1 и подраздел 1.2 — сведения о стаже | В СФР, ежегодно | До 25 марта года, следующего за отчетным |

| Единая социальная форма: ЕФС‑1, раздел 2 — отчет по взносам на травматизм | В СФР, ежеквартально | До 25 апреля — за 1 квартал |

| До 25 июля — за полугодие | ||

| До 25 октября — за 9 месяцев | ||

| До 25 января — за предыдущий год | ||

| Единая социальная форма: ЕФС‑1, раздел 3 — отчет по дополнительным взносам на пенсионное страхование | В СФР, ежеквартально | До 25 апреля — за 1 квартал |

| До 25 июля — за полугодие | ||

| До 25 октября — за 9 месяцев | ||

| До 25 января — за предыдущий год | ||

| Сведения о застрахованных лицах | В СФР, по мере необходимости | В течение 3 дней с момента трудоустройства нового работника или получения новых сведений от действующего работника |

Ответы на распространенные вопросы

Вопрос № 1:

При подаче Уведомления о переходе на УСН неверно указали объект налогообложения. Срок подачи уведомления еще не истек, можно ли подать новое уведомление, с правильным объектом налогообложения?

Ответ:

Если срок подачи уведомления еще не истек, Можно подать новое Уведомление, приложив к нему письмо с пояснениями. В пояснениях указать, что предыдущее Уведомление аннулируется. Такой подход рекомендован Минфином РФ в Письме от 14.10.2015 № 03-11-11/58878. Если крайний срок подачи Уведомления пропущен, новое Уведомление с другим объектом налогообложения можно будет подать только через год.

Вопрос № 2:

Какой крайний срок подачи Уведомления о переходе с ОСНО на УСН с 2024 года?

Ответ:

В связи с тем, что в 2017 году 31 декабря – выходной день, по общему правилу срок подачи переносится на первый рабочий день, следующий за выходными/праздничными днями. Значит, уведомление можно будет подать и 09 января 2024 года.

Вопрос № 3:

С какой даты может применять УСН организация, образовавшаяся в результате реорганизации?

Ответ:

Такая организация может применять УСН с момента регистрации. Ей необходимо подать Уведомление о переходе на УСН вместе с документами по реорганизации.

Заполнение уведомления

Строгих требований к порядку заполнения заявления на УСН нет. Его можно заполнить любым цветом и шрифтом. Но лучше придерживаться общих требований, предъявляемых налоговыми органами к заполнению налоговой документации в 2023 году:

- Уведомление на применение УСН лучше заполнить шрифтом Courier New высотой 16 — 18 пунктов печатными буквами черного цвета.

- В пустых клетках желательно поставить прочерки.

- При заполнении от руки лучше также использовать ручку черного цвета. Сведения указывать заглавными печатными буквами, прочерки не ставить.

Обратите внимание, что заявление на УСН необходимо заполнить в двух экземплярах (для Москвы и Санкт-Петербурга в трех). Один экземпляр заберет инспектор вместе с другими бумагами, второй (с печатью и подписью) отдадут обратно – его нужно сохранить

Он будет подтверждать применение упрощенки.

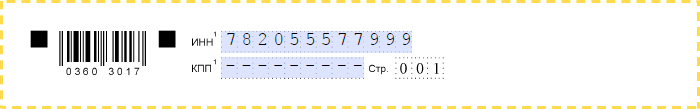

ИНН/КПП

Строка «ИНН» заполняется только при наличии указанного документа.

Если его нет, то заполнять данное поле не нужно, номер ИНН будет присвоен гражданину после регистрации ИП. Если ИНН есть, но вы забыли его номер, узнать его можно здесь.

Строка КПП индивидуальными предпринимателями не заполняется.

Представляется в налоговый орган (код)

В данном поле необходимо указать код ИФНС, в которой ИП будет стоять на учете. Узнать код ИФНС можно здесь.

Если точно не уверены, то данное поле можно не заполнять вообще или заполнить после от руки в присутствии сотрудника инспекции.

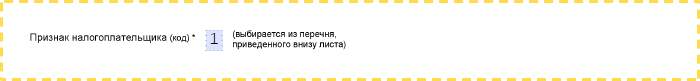

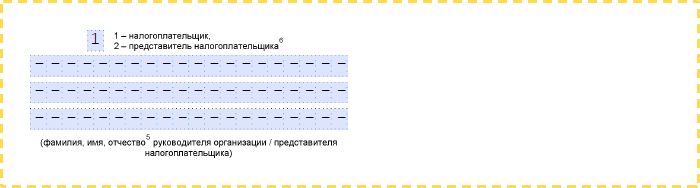

Признак налогоплательщика

«1» – если уведомление подается одновременно с документами на регистрацию ИП.

«2» – при подаче уведомления в течение 30 дней после постановки на учет в качестве ИП.

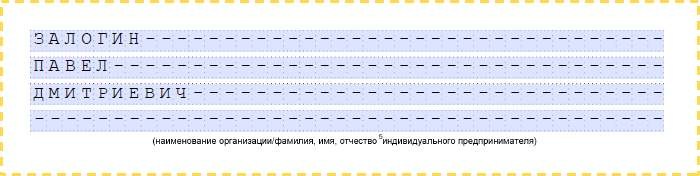

Фамилию, имя и отчество необходимо указать построчно.

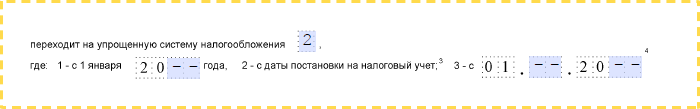

Переходит на упрощенную систему налогообложения

ИП, подающие заявление при регистрации ИП (независимо от того происходит ли это сразу или в течение 30 дней после постановки на учет) указывают код «2».

«1» – если выбран объект «доходы» 6%.

«2» – если «доходы минус расходы» 15%.

Год подачи уведомления о переходе на УСН

При переходе на упрощенку в 2023 году указываем значение «2023».

Строки «Получено доходов…», «остаточная стоимость…» и «На странице 1…» отчеркиваем, их заполнять не нужно.

В левом столбе под чертой указываем

«1» – если заявление на УСН подает сам ИП. Поля ниже (фамилия, имя, отчество) не заполняем.

«2» – если уведомление сдается представителем по доверенности. В этом случае в строках ниже необходимо указать ФИО представителя, а также название документа и его реквизиты.

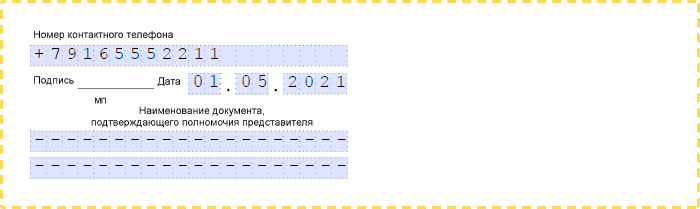

Номер контактного телефона

Номер телефона можно указать как в формате «+7 код номер телефона», так и в формате «8 код номер телефона». Желательно без пробелов, скобок и тире

Важно, чтобы номер, указанный в заявлении, был актуальным, чтобы в случае чего инспектор, мог связаться с ИП

В самом конце документа необходимо поставить подпись и указать дату его заполнения. На этом заполнение заявления на УСН завершается.

Обратите внимание, что в 2023 году заверять нотариально форму 26.2-1 не нужно, даже если ее сдает представитель

Как правильно заполнить заявление о переходе на УСН при регистрации ИП в 2024 году

Структура заявления о переходе на УСН при регистрации ИП в 2024 году следующая:

Порядковый номер

Требование

Крайне важно

1

Заявление должно быть заполнено на бланке организации, подходящем для подачи в налоговый орган

Да

2

В заявлении указываются разрешенные виды деятельности на УСН

Да

3

В заявлении указывается численность работников (если есть)

Нет (если нет работников)

4

Заявление должно быть подписано налогоплательщиком

Да

Когда заявление о переходе на УСН при регистрации ИП в 2024 году будет заполнено, следует подать его в налоговый орган. Регистрация в УСН произойдет после постановки на учет.

Важно отметить, что при переходе на УСН остается некоторое требование по расчету лимита для льготного режима регистрации. В 2024 году годовой лимит для организаций с численностью работников до 100 человек составляет 150 млн рублей

Если ваш бизнес подходит к этому требованию, вы можете подать заявление о переходе на УСН при регистрации ИП в 2024 году.

Несмотря на то, что заявление о переходе на УСН при регистрации ИП в 2024 году крайне важно заполнить правильно, оно является всего лишь одним из документов, которые требуются для регистрации. Вам также может потребоваться заполнить ряд других документов, в зависимости от вида деятельности вашего бизнеса

Отчетность и платежи по упрощенной системе в 2023 году

Сдается одна декларация в год по форме КНД 1152017, утвержденной Приказом ФНС России № ЕД-7-3/958@ от 25.12.2020 г.

Для организаций крайний срок – до 25 марта после окончания отчетного года, для ИП – до 25 апреля.

Бесплатная регистрация ИП за 3 дня

- Без поездок в налоговую и очередей

- Без оплаты госпошлин

- 2 месяца интернет-бухгалтерии в подарок

Открыть ИП

Все упрощенцы должны вести КУДиР. На УСН «Доходы минус расходы» в нее заносят и поступления, и затраты, подтвержденные документами. Если применяется УСН 6%, то расходы учитывать не нужно.

Налог уплачивается поквартально авансовыми платежами – до 28 апреля, 28 июля, 28 октября. Итоговый платеж организации делают до 28 марта, предприниматели до 28 апреля.

Вести учет на УСН удобно при помощи сервиса «Мое дело». С этим справится любой предприниматель, который никогда раньше не сталкивался с бухгалтерией. Налог рассчитывается автоматически, а декларация заполняется с помощью пошагового мастера в несколько кликов. Дополнительные возможности, такие как интеграция с банками и консультации экспертов сэкономят ваше время и уберегут от ошибок. Попробуйте – тестовая версия у нас бесплатна.