Когда безнадежный долг становится расходом

Что касается даты признания безнадежных долгов во внереализационных расходах, то, по мнению Минфина, это нужно делать на дату истечения срока исковой давности <7>.

Внимание. Если вы пропустили срок списания безнадежного долга, то исправить эту ошибку в текущем периоде не получится, если:. — в периоде истечения срока исковой давности у вас был убыток или налоговая база была равна нулю;

— в периоде истечения срока исковой давности у вас был убыток или налоговая база была равна нулю;

— в текущем периоде вы получили убыток или сработали в ноль.

Причем налоговики в этом вопросе категоричны. Они считают, что компания не может произвольно выбрать период списания безнадежной дебиторской задолженности. Поскольку метод начисления предусматривает порядок признания расходов в том отчетном (налоговом) периоде, к которому они относятся <8>.

Есть и судебные акты, в которых судьи поддерживали налоговиков и соглашались с доначислением налога на прибыль при списании в расходы задолженности, относящейся к прошлым налоговым периодам <9>.

Однако положение исправил Верховный суд, применив нормы ст. 54 НК РФ <10>.

Исходя из них, у компании есть право учесть прошлогодние ошибки в периоде их выявления, если они привели к излишней уплате налога <11>. То есть ошибка, выразившаяся в несвоевременном отнесении безнадежной задолженности в состав расходов, может быть исправлена не подачей уточненной декларации за предыдущий налоговый период, а путем отражения исправленных сведений в текущей налоговой декларации.

Кроме того, ВС указал, что инспекция, установив факт несвоевременного списания безнадежного долга, должна была учесть эти расходы при проверке правильности исчисления налога на прибыль за соответствующий налоговый период, охваченный проверкой, а не отказывать в учете расходов как таковых.

Ведь по своей природе списание безнадежной к взысканию задолженности в состав расходов является способом корректировки доходов, ранее отраженных в налоговом учете, но фактически не полученных, что имеет своей целью обеспечить взимание налога исходя из реально сложившегося финансового результата деятельности.

* * *

Имейте в виду, что исправлять в текущем периоде прошлогоднюю ошибку, из-за которой занижены расходы, можно при условии, что на дату подачи декларации за текущий период со дня уплаты налога по декларации с ошибкой не прошло 3 лет <12>.

———————————

<1> подп. 2 п. 2 ст. 265 НК РФ

<2> п. 2 ст. 266 НК РФ

<3> ст. 196, п. 1 ст. 200, ст. 203 ГК РФ

<4> Письмо Минфина от 21.02.2008 N 03-03-06/1/124; Постановление АС ЗСО от 04.04.2016 N А27-12070/2015

<5> п. 1 ст. 252 НК РФ

<6> Письма Минфина от 08.04.2013 N 03-03-06/1/11347; УФНС по г. Москве от 13.04.2012 N 16-15/032847@

<7> Письма Минфина от 25.08.2017 N 03-03-06/1/54556, от 06.04.2016 N 03-03-06/2/19410

<8> п. 1 ст. 272 НК РФ

<9> Постановления АС МО от 26.06.2017 N Ф05-8548/2017; АС ЗСО от 29.06.2015 N Ф04-19120/2015; Постановление Президиума ВАС от 15.06.2010 N 1574/10

<10> Определение ВС от 19.01.2018 N 305-КГ17-14988

<11> п. 1 ст. 54 НК РФ

<12> ст. 78 НК РФ; Определение ВС от 19.01.2018 N 305-КГ17-14988

Критерии признания задолженности безнадежной

До недавнего времени в бюджетном законодательстве отсутствовали нормы, определяющие критерии признания задолженности по платежам в бюджет безнадежной. Сейчас они закреплены в ст. 47.2 БК РФ (введена Федеральным законом от 29.12.2015 № 406‑ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации»). Критерии таковы:

1) смерть физического лица – плательщика платежей в бюджет или объявление его умершим в порядке, установленном гражданским процессуальным законодательством РФ;

2) признание банкротом индивидуального предпринимателя – плательщика платежей в бюджет в соответствии с Федеральным законом от 26.10.2002 № 127‑ФЗ «О несостоятельности (банкротстве)» в части задолженности, не погашенной по причине недостаточности имущества должника;

3) ликвидация организации – плательщика платежей в бюджет в части задолженности, не погашенной по причине недостаточности имущества организации и (или) невозможности их погашения учредителями (участниками) указанной организации в пределах и порядке, которые установлены законодательством РФ;

4) принятие судом акта, согласно которому администратор доходов бюджета утрачивает возможность взыскания задолженности по платежам в бюджет в связи с истечением предусмотренного срока ее взыскания (срока исковой давности), в том числе вынесение судом определения об отказе в восстановлении пропущенного срока подачи заявления в суд о взыскании задолженности по платежам в бюджет;

5) вынесение судебным приставом-исполнителем постановления об окончании исполнительного производства и о возвращении взыскателю исполнительного документа по основаниям, установленным п. 3 и 4 ч. 1 ст. 46 Федерального закона от 02.10.2007 № 229‑ФЗ «Об исполнительном производстве», если с даты образования задолженности по платежам в бюджет прошло более пяти лет, в следующих случаях:

– размер задолженности не превышает размера требований к должнику, предусмотренного законодательством РФ о несостоятельности (банкротстве) для возбуждения производства по делу о банкротстве;

– судом возвращено заявление о признании плательщика платежей в бюджет банкротом или прекращено производство по делу о банкротстве в связи с отсутствием средств, достаточных для возмещения судебных расходов на проведение процедур, применяемых в деле о банкротстве;

6) истечение установленного КоАП РФ срока давности исполнения постановления о назначении административного наказания при отсутствии оснований для перерыва, приостановления или продления такого срока (в отношении административных штрафов, не уплаченных в определенный срок).

Инициатором признания задолженности по платежам в бюджет безнадежной выступает администратор доходов бюджета, обладающий согласно бюджетному законодательству полномочиями по взысканию задолженности, в том числе по принятию решения о прекращении взыскания задолженности ввиду невозможности ее востребования (п. 2 ст. 160.1 БК РФ).

Порядок принятия решений о признании безнадежной к взысканию задолженности по платежам в бюджет определяется главным администратором доходов бюджета в соответствии с общими требованиями, установленными Правительством РФ (п. 4 ст. 47.2 БК РФ).

Положения ст. 47.2 БК РФ не распространяются на платежи по налогам, сборам и страховым взносам, а также на платежи, установленные таможенным законодательством.

Казенные учреждения при принятии решения о признании задолженности безнадежной к взысканию могут учитывать отдельные положения ст. 47.2 БК РФ, а также нормы гражданского законодательства (в части критериев отнесения дебиторской задолженности к безнадежной), в частности:

– ст. 196, 197 ГК РФ – истечение срока исковой давности;

– ст. 416 ГК РФ – прекращение обязательства вследствие невозможности его исполнения, если она вызвана наступившим после возникновения обязательства обстоятельством, за которое ни одна из сторон не отвечает (к примеру, при возникновении стихийных бедствий и иных чрезвычайных ситуаций);

– ст. 417 ГК РФ – прекращение обязательства на основании акта органа государственной власти или органа местного самоуправления о признании задолженности нереальной к взысканию;

– ст. 418 ГК РФ – смерть гражданина-должника;

– ст. 419 ГК РФ – ликвидация юридического лица (должника), кроме случаев, когда законом или иными правовыми актами исполнение обязательства ликвидированного юридического лица возлагается на другое лицо.

Конкретный порядок признания дебиторской задолженности безнадежной казенное учреждение вправе закрепить в учетной политике исходя из требований действующего законодательства РФ и правовых актов вышестоящего органа власти (местного самоуправления).

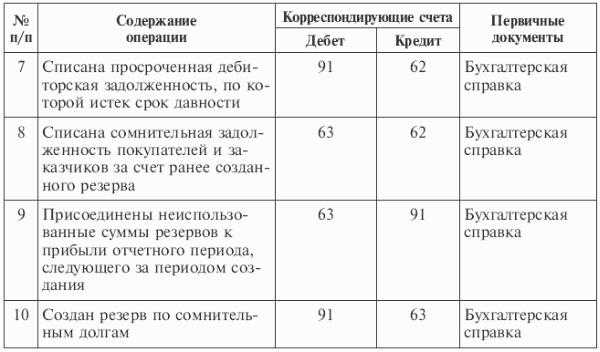

Формирование резерва

Под резервом сомнительных долгов (РСД) понимается сумма, которая создается с целью того, чтобы данные в бухучете о ДЗ были достоверными. Он носит оценочное значение. Суммы его изменений отражаются в расходах и доходах компании.

Основанием для его создания становится процедура проведения инвентаризации ДЗ. Сумма в отношении каждого должника оценивается и определяется индивидуально в зависимости от его финансового положения.

Методика формирования РСД:

- определение сумм задолженностей по контрагентам при нарушении сроков погашения и отсутствии гарантий;

- по каждому сомнительному долгу рассчитывается значение резерва.

Основные методы создания резервов:

- интервальный способ;

- экспертный способ;

- статистический.

При первом варианте РСД может быть определен за каждый квартал в размере процентов от величины долга и в зависимости от продолжительности просрочки.

При втором способе сумма создается по мнению экспертов, как они считают, какая сумма не будет погашена. Для этого изучается состояние контрагента.

При третьем способе используют данные за много лет для определения доли безнадежных долгов по ДЗ.

Дебиторка может быть списана за счет формируемого РСД для компании.

Он создается сразу, как только возникает сомнительная ДЗ после проведения инвентаризации. Расчет РСД может быть проведен по формуле:

РСД = 0,5 * С1 = С2,

где С1 – сомнительная ДЗ по сроку от 45 до 90 дней;

С2 – сомнительная ДЗ сроком более 90 дней.

Однако надо отметить, что размер формируемого РСД не может быть больше 10% от размера выручки компании.

Запись проводки по счетах БУ будет следующая:

Дт 91.1 Кт 63 – создание РСД.

В процессе списания ДЗ на суммы РСД делается запись:

Дт 63 – Кт 62 – произошло списание ДЗ на РСД.

Суммы, попадающие в РСД, могут включаться в операционные расходы в бухучете или во внереализационные расходы при учете в налогах.

Порядок списания просроченной дебиторской задолженности в налоговом учете

Процесс списания просроченной дебиторки отличается в зависимости от того, каким образом возникла эта задолженность.

Шаг 1. Покупатель перечислил аванс, но продукция не пришла

В такой ситуации сумму долга необходимо списать на прочие расходы. Не имеет значения, сформирован ли резерв для сомнительных долгов в компании, или нет. Такой позиции придерживается МинФин в своем письме.

Шаг 2. Продавец поставил товар, но не получил оплату

В такой ситуации может быть два варианта списания долга:

- Если резерв в компании не создавался, то производить списание долга необходимо на прочие расходы как сказано в НК РФ;

- Если резерв создавался, то при списании долга резерв уменьшается. При этом не нужно проверять, участвовала ли данная сумма в его изначальном создании. Уменьшение базы при определении налога на прибыль не производится.

3. Определение периода списания

Производить снятие задолженности необходимо в том же периоде, когда завершилось время исковой давности. В связи с этим рекомендуется регулярно производить инвентаризацию долгов, чтобы вовремя выявлять истекшую задолженность.

Иначе возникнет необходимость корректировать налоговые отчеты. Еще одна причина регулярной работы в этом направлении — чтобы данные бухучета и налогового в этой сфере совпадали.

4. Определить, что делать с НДС

При снятии задолженности, работа с НДС по ней зависит от способа ее образования:

- Если продавец поставил товар, но не дождался за него оплаты, то при списании такого долга ничего с НДС делать не нужно. Дело в том, что налог по данной отгрузке был уже начислен и уплачен, а производить его возмещение из бюджета нельзя.

- Если покупатель перечислил аванс, но не дождался товара, ситуация неоднозначная. Так, МинФин считает, что компания должна восстановить сумму НДС, которую ранее поставило на вычет, в период списания долга. Эту позицию ведомство выразило в своем письме. Однако НК содержит перечень случаев, когда необходимо производить восстановление, и списание задолженности в него не входит. Однако вполне возможно, что данную точку зрения придется доказывать через суд.

Что такое дебиторская задолженность?

Дебиторская задолженность — сумма долгов, причитающихся организации от ее партнеров, юридических или физических лиц. Появиться этот долг может в различных ситуациях, например:

- Ваша компания (продавец) произвела поставку товара или оказала услугу, а покупатель за нее не расплатился.

- Ваша организация (займодавец или кредитор) перечислила фирме (должнику) денежные средства по договору займа (процентного или беспроцентного). А должник ее не вернул.

- Ваша фирма (покупатель) перечислила аванс в счет будущих поставок или выполненных работ. А продавец не произвел отгрузку либо не оказал обещанные по договору услуги.

Если сказать простыми словами, дебиторская задолженность возникает тогда, когда ваша организация выполнила свои обязательства, а контрагенты — нет.

В каких случаях задолженность признается безнадежной?

Не все долги возвращаются…

Получить свои деньги иногда не представляется возможным. Можно назвать несколько случаев, когда единственный разумный выход – списывать долг:

- Организация-должник ликвидировалась. Обычно при банкротстве или закрытии отводится определенный срок на предъявление требований кредиторов, и если не заявить о своих претензиях, компания теряет возможность вернуть долги. Если компания исключена из ЕГРЮЛ до сентября 2014 г. долг нельзя признать безнадежным, придется ждать истечения срока давности.

- Истек положенный срок давности. По ст. 196 ГК он составит 3 года с образования задолженности. Если деньги не были возвращены, дальнейшие требования бесполезны.

- Исполнительное производство окончено, так как должника не удалось найти, либо у него отсутствует имущество, которое можно использовать для погашения долга. Судебный пристав вернет заявителю исполнительный лист, но его можно повторно предъявлять к взысканию.

- Взыскание долга признано невозможным (ст. 416 ГК). Если обязательство не может быть исполнено, и ни одна из сторон за это не отвечает, долг будет признаваться безнадежным. Обычно такая ситуация возникает при воздействии непреодолимой силы: к примеру, пожара или стихийного бедствия.

В каких случаях задолженность признаётся безнадежной

прошествии СИД и времени взимания с помощью судебных приставов;

принятие государственным органом ненормативного акта в соответствии, с которым долговые обязательства аннулируется;

внесение в единый государственный реестр юридических лиц записи о ликвидации юридического лица или признания его банкротом.

Согласно требованиям, отраженным в бухгалтерском учете, рассматриваемый вид долговых обязательств, подлежит списанию независимо, в соответствии с результатами инвентаризации, решения руководителя хозяйствующего субъекта.

Списание может быть осуществлено: в резервный фонд соответствующего вида долговых обязательств, в результат финансовой деятельности, в расходную часть — для субъектов, имеющих статус некоммерческих.

В случае если у кредитора существует долговые обязательства, целесообразным будет производить списание в совокупности, с учетом личной задолженности.

Цель списания: дебиторская задолженность отражается на балансе предприятия, входит в состав доходов и соответственно служит увеличением базы для налогообложения. В связи с этим организации для того чтобы избежать уплаты «необоснованных» налогов стремятся списать такую задолженность.

Для подтверждения статуса долга как безнадежный в связи с истечением СИД, необходимы такие документы как:

договора, подтверждающие поставку, подряд, реализацию и иные с обязательным указанием срока погашения обязательств;

документы, подтверждающие уплату;

документы, подтверждающие выполненные работы, оказанные услуги;

иные документы, подтверждающие наличие задолженности.

В отсутствии вышеперечисленных документов списание задолженности приведет к необоснованному финансовому обогащению, занижению налоговой базы.

В случае если должник производит частичное погашение или вы проводите совместную сверку взаиморасчетов, происходит реструктурирование задолженности, течение срока начинается с новой даты. В связи с этим списание задолженности как безнадежной в связи с истечением СИД не возможно.

Аналогично происходит в случае предъявления исковых требований — срок начинает течь заново, с даты вынесения соответствующего акта служителя Фемиды. В случае если в удовлетворении исковых требований отказано, течение срока не изменяется.

В соответствии с положениями Федерального закона № 402-ФЗ документы подтверждающие правомерность списания должны храниться 5 лет.

Альтернативные способы списания долгов

Один из таких способов — решение взаимной договоренности между кредитором и заемщиком. Когда долги становятся невозможными для погашения, стороны могут договориться о частичном списании, реструктуризации или отсрочке платежей. Такой вариант может быть взаимовыгодным и для дебитора, и для кредитора, так как позволяет избежать судебных разбирательств и потерь.

Еще один альтернативный способ списания долгов — продажа долга третьему лицу. Кредитор может продать свои права на взыскание долга другой компании или частному инвестору. Такой вариант особенно актуален для кредиторов, которые не имеют ресурсов и возможности заниматься взысканием долгов и предпочитают получить немедленную выплату, даже если сумма полученной суммы будет меньше суммы задолженности.

Кроме того, в некоторых случаях можно применить процедуру банкротства. Если долги перекрывают возможности заемщика по их погашению и кредиторам не удается взыскать задолженность, можно обратиться в суд с заявлением о признании заемщика банкротом. В случае одобрения заявления, судом будет назначен управляющий, который проведет процедуру банкротства и определит порядок удовлетворения требований кредиторов.

Зачем использовать альтернативные способы списания долгов? Во-первых, они могут предоставить дополнительные возможности для решения финансовых проблем и долгосрочных обязательств. Во-вторых, они могут позволить избежать юридических последствий и негативного влияния на кредитный рейтинг.

Важно отметить, что каждый из этих альтернативных способов имеет свои преимущества и недостатки. Например, списание долга по соглашению может повлечь за собой потерю кредитором части суммы долга, а процедура банкротства может затянуться на неопределенный срок и иметь негативное влияние на кредитную историю заемщика

Поэтому, при выборе альтернативного способа списания долга, необходимо внимательно изучить все возможности и последствия.

Списание дебиторки в бухучете: документальное оформление

Для документального подтверждения кредитором права на признание долга потребуется:

- Проведение инвентаризации задолженностей и составление акта о ней.Документ может быть составлен с использованием унифицированной формы ИНВ-17 либо формы, разработанной предприятием самостоятельно.

- Составление акта о списании дебиторки.Приложениями к нему могут быть документы, удостоверяющие основания для списания долга, например акт от Службы судебных приставов.

- Формирование справки о списании дебиторки, в которой будут раскрываться:

- сведения о величине долга;

- причины списания долга.Унифицированного бланка такой справки не разработано, предприятие может использовать свой.

- Издание приказа руководителя о списании задолженности.Приказ издается на основании указанных выше актов и справки.

Отдельно может потребоваться составить приказ о формировании комиссии по инвентаризации — если она не учреждена к моменту проведения процедуры, о которой идет речь.

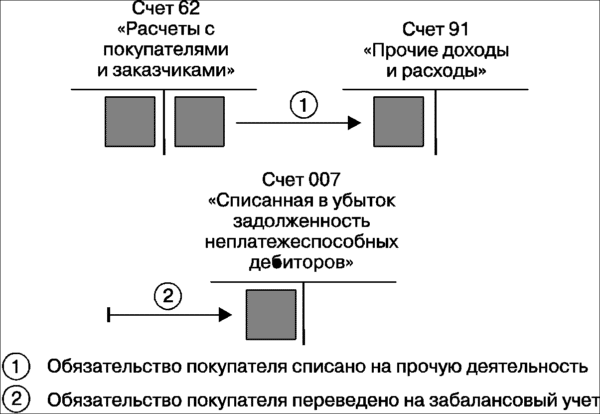

Нюансы бухгалтерского учета

В бухучете порядок ликвидации безнадежных ДЗ будет зависеть от того, имеется ли у фирмы резерв сомнительных долгов. Если таковой сформирован, списание будет проводиться за счет его средств. Проводки в данном случае будут выглядеть следующим образом:

- Дебет 63 Кредит 62 (или Кредит 76, в зависимости от того, какой счет использует компания для учета задолженностей) – если сумма дебиторки меньше, чем объем РСД;

- Дебет 91.2 Кредит 62 – если объем ДЗ больше резерва.

Полный объем всех долгов, прошедших процедуру ликвидации, в течение пяти лет после нее необходимо учитывать на счете 007, по дебету. Также в течение этого срока, как уже говорилось ранее, необходимо отслеживать состояние компании-должника, чтобы не упустить возможность востребовать списанные суммы. Только по прошествии пяти лет ДЗ списывают окончательно.

Если у предприятия не существует РСД, долги при ликвидации отправляются на счет прочих расходов. После этого списанную задолженность учитывают за балансом на счете 007.

Вне зависимости от способа списания безнадежных дебиторок, документы, подтверждающие проведение этой операции, должны храниться в компании не менее пяти лет. Также в течение этого срока на счете 007 следует вести аналитический учет по каждому из контрагентов.

Какая задолженность признается безнадежной?

Первый шаг, необходимый для списания дебиторской задолженности — разобраться, на каком основании она квалифицируется как безнадежная. Это обязательный этап — если законных оснований для признания невозможности взыскания задолженности нет, то возникает высокий риск претензий со стороны налоговых органов.

Важно: безнадежная дебиторская задолженность будет включать в себя непосредственно сумму долга, а также суммы убытков, пеней, штрафа и т.д. На основании Налогового Кодекса, основными критериями для признания долга невозможным к взысканию являются следующие моменты:

- Денежное обязательство было прекращено. Для этого существует несколько установленных законом причин: вследствие обстоятельств, не зависящих от обеих сторон, либо из-за виновных действий кредитора. Все это делает исполнение обязательства по возврату долга невозможным. Также возвращение задолженности становится невозможным на основании акта госоргана.

- Истек срок исковой давности, необходимый для взыскания задолженности.

- Произошла ликвидация организации-должника.

- Должник, являющийся физическим лицом, был признан банкротом и освобожден от возврата долга.

- Судебный пристав признал взыскание долга невозможным, так как у должника отсутствует имущество, неизвестно место нахождения должника и его имущества.

- Долг был передан банку в соответствии с правом требования.

Для того чтобы дебиторская задолженность была признана безнадежной, необходимо наличие хотя бы одного из перечисленных выше критериев. Например, должник стал банкротом или был ликвидирован — в таком случае вам не нужно дожидаться момента истечения срока исковой давности. Если же у вас есть несколько оснований для списания долга, то следует ссылаться на обстоятельство, которое возникло раньше по времени.

Процедура списания ДЗ

Устанавливает порядок списания просроченной дебиторской задолженности ПБУ от 29.07.1998 года № 34н. При этом ДЗ можно списать по каждому объекту на почве:

- проведенной инвентаризации с письменным обоснованием необходимости списания просроченной дебиторской задолженности;

- указания руководства компании.

Одновременно следует держать под контролем просроченную ДЗ: в срок до 5 лет она будет отражена в балансе на счете 007, остается обязанность смотреть за возможностью восстановления, если финансовое положение должника поменяется в лучшую сторону.

Аналитика на счете 007 производится в контексте каждого контрагента и каждый долг списывается на убыль.

Рассмотрим общий порядок списания просроченной дебиторской задолженности.

Для каждой из просроченных сумм долгов нужно доказать необходимость ее списания с такими аргументами, как:

- документы, которые подтверждают наличие задолженности: договора, счета-фактуры, платежные распоряжения, акты выверки, расчеты, требования к погашению задолженности в письменной форме;

- документы, которые подтверждают неспособность взыскания задолженности — выписка из ЕГРЮЛ на момент ликвидации и т.д.

Далее выдается приказ о списании ДЗ. Он выполнен в соответствии с определенными правилами:

- на базе оснований, которые были разрешены законом;

- у него должна быть обеспечена надежная документальная поддержка;

- организована на базе верно примененного инструментария.

Приказ издается в обычной форме либо независимо разработан компанией.

Списание дебиторки в бухучете

Чтобы списать дебиторскую задолженность, нужно предоставить доказательства о невозможности возврата долга

Чтобы признать дебиторку безнадежной и списать ее, потребуется акт инвентаризации расчетов, составленный по форме N ИНВ-22, а также приказ, изданный руководителем. Бухгалтер должен подготовить справку о наличии кредиторской и дебиторской задолженности, все данные сверяются с контрагентами. Существование обязательств должно быть подтверждено соответствующими документами.

Чтобы списать дебиторку, и это действие было признано правомерным, необходимо представить доказательства невозможности списания долга: для этого потребуется судебный иск к организации-должнику, к нему также нужно приложить акт о невозможности взыскания суммы и постановление о том, что исполнительное производство было прекращено.

Чтобы подтвердить размер задолженности, нужно предъявить все договоры с контрагентами, накладные, акты приема передачи товара или выполнения работ, а также иные документы, подтверждающие факт образования долга и его величину

Важно помнить, что срок хранения документов, которыми подтверждается, что задолженность списана обоснованно, составляет не менее 5 лет для бухгалтерского учета и 4 года для налогового учета

При этом срок начинает отсчитываться не с момента образования долга, а с того момента, когда он был списан. Чтобы не запутаться в документации, эти документы лучше хранить до истечения положенного срока отдельно от других бумаг. Данный вид задолженности должен быть учтен на счетах 60, 62, 73, 76 совместно с НДС. При его списании в прочие расходы НДС, начисленный на услуги и товары, тоже должен учитываться.

Если на предприятии был создан специальный резерв по сомнительной задолженности, необходимо сделать следующие проводки в бухучете:

- Дебет счета 63 кредит счета 60, 62, 70, 71, 73, 76. Списывается задолженность, у которой уже истек срок давности. По тому же принципу резерв позволит списать долг, который нереально взыскать.

- Дебет счета 007. Отражается задолженность, списанная из-за нереальности взыскания.

По счету 007 необходимо вести отдельный учет по каждому контрагенту, который не выполнил свои обязательства. Отдельно учитывается каждый долг, который был списан в убыток. Есть еще одна важная деталь: если в отношении одного контрагента есть и дебиторская, и кредиторская задолженность, нужно сначала провести взаиморасчет.

Если в итоге дебиторская задолженность не перекрывается кредиторской, только в этом случае ее можно относить к убыткам, это позволит избежать ненужных налоговых рисков. Если в фирме не создавался финансовый резерв по сомнительным долгам, задолженность проводится по дебету счета 91.2 «Прочие расходы».

Документация по списанию

Чтобы списать ДЗ и КЗ, нужно сделать приказ на инвентаризацию долга и поместить его показатели в форму ИНВ-17.

Далее менеджер выдает приказ о списании долга фирмы по данным акта по проведенной инвентаризаиции, в который обязан включать сумму задолженности, описание ситуации, по которой долг был обреченным, ссылка на число и дату инвентаризации акт.

Налоговые органы в особенности кропотливо инспектируют списанные долги, потому лучше приложить историю его появления и документы, которые подтверждают действительность сделки, в отчетность компании.

В итоге, для списания ДЗ нужны три документа:

- Акт инвентаризации (ИНВ-17).

- Письмо-обоснование. В нем должно указываться название должника, дата появления долга, основания появления долга, какие документы подтверждают появление задолженности, размер задолженности для каждого должника, расчет давности.

- Приказ.

Учет списания дебиторской задолженности

Дебиторка – понятие, знакомое каждому бухгалтеру. В отдельных случаях и по некоторым причинам она может стать безнадежной. Что делать с такой дебиторской задолженностью? Конечно, списывать. Только делать это необходимо грамотно, в строгом соответствии с нормами действующего законодательства.

Как списывается дебиторская задолженность? Попробуем разобраться.

Какие долги можно списывать?

Налоговый учет предусматривает возможность списания любого долга, для которого выполнено одно из следующих условий:

- Отсутствует возможность взыскания долга через суд (истек срок давности).

- Прекращено исполнительное производство в отношении должника. По факту невозможности взыскания оформлено соответствующее постановление.

- Компания-должник ликвидирована.

- Должник исключен из ЕГРЮЛ как недействующее юрлицо.

Дебиторка на ОСНО: внимание на счета

Компании на общем режиме налогообложения нередко сталкиваются со сложностями при списании безнадежной (невозвратной) дебиторской задолженности. Причина банальна: накопление текущих ошибок в учете

Бухгалтеру компании на ОСНО важно помнить о том, что формирование задолженности по дебету учетных счетов должно соответствовать расчетам с соответствующими категориями контрагентов:

- дебиторка с поставщиками формируется на счете 60;

- с покупателями – на 62 счете;

- с заемщиками – на 58.

Что касается списания дебиторки, важным нюансом на ОСНО является необходимость учета НДС при осуществлении соответствующих проводок. То есть задолженность списывается только вместе с НДС!

Естественно, списание предусматривает оформление соответствующих документов. В их число входят:

- акт инвентаризации;

- приказ о списании безнадежной дебиторской задолженности;

- бухгалтерская справка.

А теперь несколько слов непосредственно о проводках. Разница в них обусловлена наличием или отсутствием резерва по сомнительным долгам. Если таковой был сформирован и отображен в учете проводкой Д91 К63, списание задолженности за счет резерва осуществляется проводкой Д63 К62 (60, 76, 58).

При отсутствии резерва по сомнительным долгам сумма дебиторки проводкой Д91 К62 (60, 76, 58) списывается в прочие расходы. Потом списанная сумма зависает на забалансовом счете 007 (по дебету) на 5 лет. Этот срок дается для возможного взыскания задолженности. Если вдруг дебитор рассчитывается с компанией, погашенная задолженность отражается в прочих доходах. Для этого используют проводку Д62 (60, 76, 58) К91. С забалансового счета подвисшая сумма снимается.

Особенности списания дебиторки при УСН

Списание дебиторской задолженности в компаниях на УСН во многом зависит от того, какой объект налогообложения ими используется. Так, для упрощенцев с форматом режима «доходы» важен тот факт, что безнадежную дебиторку не признают доходом. Причем значения не имеет ни вид долга, ни тип контрагента. Соответственно, списывая задолженность, включать ее сумму в базу для налога не требуется, поскольку процесс списания не приводит к получению экономической выгоды.

При использовании режима «доходы минус расходы» безнадежную задолженность не учитывают ни в расходах, и в доходах. Соответственно, уменьшить доходный показатель упрощенца на сумму невозвратной дебиторки не получится. Данная норма регламентирована ст. 250 НК РФ.

Отражаем списание дебиторской задолженности

Согласно новому закону, в 2024 году будет введена возможность списывать дебиторскую задолженность с истекшим сроком исковой давности. Теперь долги, которые просрочены на определенный период времени, можно будет списывать с бухгалтерского учета, чем обеспечить финансовую устойчивость предприятия.

Списание дебиторской задолженности – это процесс, при котором счета, оказавшиеся невыполнимыми или просроченными, удаляются с бухгалтерского учета. Право на списание задолженности предоставляет возможность отметить, что долги больше не являются активами компании.

Какие преимущества дает списание дебиторской задолженности? Во-первых, это позволяет компаниям чистить свои бухгалтерские записи от долгов, которые не могут быть взысканы. Это помогает поддерживать финансовую отчетность на актуальном и достоверном уровне.

Во-вторых, списание дебиторской задолженности является одним из вариантов минимизации убытков компании. Если компания не может взыскать долг, списание позволяет ей хотя бы удалить его из бухгалтерии, уменьшив тем самым сумму дебиторской задолженности и улучшив финансовое состояние компании.

Как можно отразить списание дебиторской задолженности? Есть несколько способов регистрации этого процесса. Во-первых, компания может создать специальную проводку в своей бухгалтерии с указанием вида и суммы списываемой задолженности. Это позволяет внести изменения в финансовую отчетность и отразить факт списания долга.

Во-вторых, существуют альтернативные способы списания дебиторской задолженности, такие как передача задолженности на банкротство или ее продажа третьим лицам. Эти методы позволяют избежать списания долга и переложить ответственность на другие субъекты.

Когда допускается списывать дебиторскую задолженность? Закон позволяет списать задолженность, когда прошло определенное количество времени с истечения срока исковой давности. Обычно это составляет несколько лет после просрочки платежа.

Во-вторых, физические лица, имеющие долги по кредитам или другим финансовым обязательствам, смогут испытывать сложности при получении новых кредитных продуктов, так как списанные задолженности также будут отражаться в их кредитной истории.

Вывод: списание дебиторской задолженности – это полезный и важный инструмент для предприятий, позволяющий избавиться от бесперспективных долгов. Однако, необходимо внимательно изучать законодательство и применять этот инструмент в соответствии с установленными правилами и ограничениями.

Списание долга при ликвидации организации-должника

Еще один критерий признания долга безнадежным — ликвидация организации-должника без перехода его обязанностей к иным лицам, например:

- к другой организации вследствие слияния или поглощения;

- физическому лицу (бывшему учредителю, фактическому владельцу бизнеса) вследствие наступления субсидиарной ответственности.

Ликвидация организации считается завершенной, только если соответствующие сведения занесены в ЕГРЮЛ. Таким образом, оправдательным документом для списания долга будет выписка из государственного реестра.

К должникам в статусе ИП правило о ликвидации даже по правовой аналогии применено быть не может, поскольку бывший предприниматель в любом случае должен исполнить обязательства, взятые в период, когда он имел статус ИП.

Отметим, что исключение юрлица из ЕГРЮЛ как недействующего хозяйствующего субъекта — как фактическая разновидность ликвидации (хотя оно имеет иную юридическую природу) также может быть основанием для признания долга безнадежным (письмо Минфина от 23.01.2015 № 03-01-10/1982).