Способ решения проблемы

Банальной рекомендаций можно назвать обращение по телефону в налоговую службу и именно в информационно-аналитический отдел. Вам ответит сотрудник который принимает отчёты и работает с ними. Он поможет вам разобраться с видами отчётов, какой из них был первичный и т.п.

Проверьте свою программу, если вы уже отправляли, то при звонке скажите это.

Как говорят пользователи, это больше похоже на обычный глюк, который вмененного отчёта с НДС, принимает вмененный, а вот НДС отклоняет.

Идеально прийти вживую в налоговую службу и разобраться с этим вопросом. Ошибка 0400200000 служебной части файла обмена исчезнет самостоятельно.

Источник

Отражение в декларации

Согласно п. 7.10 Порядка заполнения декларации по налогу на прибыль (Приказ ФНС России от 23.09.2019 № ММВ-7-3/475@) корректировка налоговой базы при реализации налогоплательщиком предоставленного абз. 3 НК РФ права перерасчета налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, в тех случаях, когда допущенные ошибки (искажения) привели к излишней уплате налога, отражается по строке 400 приложения 2 к листу 02.

По строкам 401 – 403 приводится расшифровка показателя строки 400 по прошлым налоговым периодам, к которым относятся выявленные ошибки (искажения).

В строки 400 – 403 не включаются суммы доходов и убытков прошлых налоговых периодов, выявленные в текущем отчетном (налоговом) периоде и отраженные по строке 101 приложения 1 к листу 02 и по строке 301 приложения 2 к листу 02 декларации.

Показатель строки 400 учитывается при формировании показателя по строке 100 листа 02 декларации (кроме деклараций по КГН).

Дата признания расходов на услуги для целей налогового учета

Налоговый учет ведется на основе данных первичных документов, сгруппированных в соответствии с порядком, предусмотренным НК РФ (ст. 313 НК РФ). В целях налогообложения учитываются экономически обоснованные и документально подтвержденные расходы. Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации (п. 1 ст. 252 НК РФ).

Расходы, принимаемые для целей налогообложения прибыли при применении метода начисления, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты, если иное не предусмотрено п. 1.1 ст. 272 НК РФ, и определяются с учетом положений ст. ст. 318 — 320 НК РФ (п. 1 ст. 272 НК РФ).

При этом датой осуществления материальных расходов в виде работ (услуг) производственного характера считается дата подписания налогоплательщиком, применяющим метод начисления, акта приемки-передачи услуг (работ) (абз. 3 п. 2 ст. 272 НК РФ).

Датой осуществления расходов на оплату сторонним организациям за выполненные работы (оказанные услуги) является дата расчетов в соответствии с условиями заключенных договоров или дата предъявления налогоплательщику документов, служащих основанием для произведения расчетов, либо последнее число отчетного (налогового) периода (пп. 3 п. 7 ст. 272 НК РФ).

Таким образом, по общему правилу расходы, произведенные налогоплательщиком, должны быть учтены в целях исчисления налога на прибыль в том отчетном (налоговом) периоде, к которому они относятся. Сумма косвенных расходов на производство и реализацию, осуществленных в отчетном (налоговом) периоде, в полном объеме относится к расходам текущего отчетного (налогового) периода (п. 2 ст. 318 НК РФ).

В целях исчисления налога на прибыль расходы производственного характера должны быть учтены именно в налоговых периодах фактического потребления услуг. Отражение в составе налоговой базы понесенных расходов, документы о подтверждении которых не были получены до срока сдачи отчетности, производится путем представления уточненной декларации (Постановление Тринадцатого арбитражного апелляционного суда от 21.08.2014 по делу № А26-11408/2012).

Отнести расходы к периоду их выявления (получения документов от контрагентов) возможно только в том случае, если период возникновения понесенных расходов неизвестен, поскольку тогда налоговые обязательства подлежат корректировке в том отчетном периоде, в котором выявлены ошибки (искажения). Во всех других случаях расходы должны относиться к налоговым периодам, в которых допущено искажение в исчислении налоговой базы, и, соответственно, налоговые обязательства должны корректироваться путем представления уточненной декларации за предыдущие налоговые периоды (Постановление Президиума ВАС РФ от 09.09.2008 № 4894/08).

Затраты на приобретение услуг сторонних организаций следует учитывать в расходах для целей налогообложения прибыли исходя из установленных пп. 3 п. 7 ст. 272 НК РФ дат в зависимости от того, что произошло раньше (см., например, Письмо Минфина России от 28.06.2012 № 03-03-06/1/328).

Судебная практика придерживается позиции, что расходы на оплату услуг сторонних организаций учитываются на одну из дат, указанных в пп. 3 п. 7 ст. 272 НК РФ (Постановление Президиума ВАС РФ от 18.02.2014 № 12604/13).

Таким образом, в целях исчисления налога на прибыль расходы производственного характера должны быть учтены именно в налоговых периодах фактического потребления услуг; прочие расходы в виде затрат на оплату услуг, оказанных сторонними организациями, организация вправе учитывать или на дату расчетов в соответствии с условиями заключенных договоров, или на дату предъявления налогоплательщику документов, служащих основанием для произведения расчетов, или на последнее число отчетного или налогового периода. При этом налогоплательщик может выбрать любую из указанных дат независимо от того, какая из них наступила раньше. Однако в этом случае не исключены споры с налоговыми органами.

Если первичный учетный документ, подтверждающий факт оказания длящихся услуг за истекший месяц, составлен непосредственно после окончания месяца, в котором был совершен факт хозяйственной жизни, в течение разумного срока, но до даты представления декларации (до 28-го числа), то такие первичные документы, подтверждающие произведенные расходы, следует учитывать в том отчетном периоде, к которому они относятся, о чем должно быть указано в документе (Письма Минфина России от 02.08.2019 № 03-07-11/58375, ФНС России от 25.03.2019 № СД-4-3/5272).

Удаление ошибочного документа поступления текущего года

На практике встречаются ситуации, когда в учете ошибочно отражается поступление товаров (работ, услуг), которое не имело места в хозяйственной жизни организации. В этом случае такая операция подлежит не корректировке, а аннулированию.

Пример 1

Организация ООО «Новый интерьер» в феврале 2016 обнаружила ошибочно отраженную в учете операцию по приобретению у подрядчика работ по ремонту производственного помещения (на сумму 20 000 руб.) и ошибочную регистрационную запись в книге покупок за III квартал 2015 года (на сумму 3 600 руб.). Данные суммы поставщику не оплачивались. Указанная ошибка была обнаружена до представления налоговой декларации по налогу на прибыль за 2015 год и до подписания бухгалтерской отчетности за 2015 год. Организация вносит необходимые исправления в данные бухгалтерского и налогового учета и представляет в налоговый орган уточненные налоговые декларации: по НДС — за III квартал 2015 года; по налогу на прибыль — за 9 месяцев 2015 года.

Ошибочно отраженная в учете стоимость ремонтных работ была зарегистрирована в программе в сентябре 2015 года документом Поступление (акт, накладная) с видом операции Услуги (акт). После проведения документа в регистр бухгалтерии были введены следующие записи:

Дебет 25 Кредит 60.01 — на стоимость выполненных ремонтных работ (20 000 руб.); Дебет 19.04 Кредит 60.01 — на сумму предъявленного входного НДС (3 600 руб.).

На основании документа поступления был зарегистрирован документ Счет-фактура полученный, а НДС принят к вычету в полной сумме в периоде поступления услуг. Соответствующие записи введены в программе в регистр бухгалтерии и в специальные регистры учета НДС.

Ошибочно отраженная в учете стоимость ремонтных работ была полностью учтена в составе прямых расходов в сентябре 2015 года.

Исправление допущенной ошибки по отражению в бухгалтерском и налоговом учете не имевшего места факта хозяйственной жизни регистрируется в «1С:Бухгалтерии 8» редакции 3.0 с помощью документа Операция с видом Сторно документа (рис. 1). Доступ к документу осуществляется из раздела Операции по гиперссылке Операции, введенный вручную.

Рис. 1. «Сторно» документа поступления

В шапке документа указывается:

- в поле от — дата исправления допущенной ошибки. В Примере 1 ошибка исправляется декабрем 2015 года;

- в поле Сторнируемый документ — соответствующий ошибочный документ поступления;

- поле и табличные части документа заполняются автоматически после выбора сторнируемого документа.

На закладке Бухгалтерский и налоговый учет отражаются сторнировочные бухгалтерские записи:

СТОРНО Дебет 25 Кредит 60.01 — на стоимость выполненных ремонтных работ (20 000 руб.); СТОРНО Дебет 19.04 Кредит 60.01 — на сумму предъявленного входного НДС (3 600 руб.).

В регистр НДС Предъявленный также вносится соответствующая сторнировочная запись.

Поскольку аннулирование регистрационной записи по ошибочно выставленному счету-фактуре должно производиться в дополнительном листе книги покупок за III квартал 2015 года, соответствующие сторнировочные записи необходимо внести в регистр НДС Покупки.

Аннулировании ошибочной регистрационной записи по счету-фактуре из книги покупок выполняется с помощью документа Отражение НДС к вычету (раздел Операции) по кнопке Создать.

ИС 1С:ИТС

Подробнее об аннулирование записи книги покупок и о формировании уточненной налоговой декларации по НДС в «1С:Бухгалтерии 8» (ред. 3.0) см. в справочнике «Учет по налогу на добавленную стоимость» в разделе «Бухгалтерский и налоговый учет».

После выполнения обработки Закрытие месяца за декабрь 2015 года при автоматическом заполнении отчетности исправленные данные бухгалтерского и налогового учета попадут, как в годовую бухгалтерскую отчетность, так и в декларацию по налогу на прибыль организаций за 2015 год. Уточненную декларацию по прибыли за 9 месяцев 2015 года придется скорректировать вручную. Для этого автоматически заполненный показатель строки 010 «Прямые расходы, относящиеся к реализованным товарам (продукции), работам, услугам» Приложения № 2 к Листу 02 декларации по налогу на прибыль следует уменьшить на 20 000 руб.

Вычет НДС с предоплаты, если ее сумма больше заявленной в договоре

ФНС и Минфин настаивают на том, что принять НДС с предоплаты к вычету можно только в том случае, если условия о перечислении предварительной оплаты содержится в договоре. Подразумевает привычный договор в виде отдельного документа. Если такого договора нет либо в нем отсутствует условие о предоплате, то налоговые органы в вычете отказывают.

Мнение арбитров на этот счет разные — есть решения, в которых наличие договора в виде самостоятельного документа признано необязательным. Ведь если компания перечислила предоплату, значит, она подтвердила факт заключения договора.

Однако налоговые органы от требования договора в таком случае не отказались. Правда, теперь они считают допустимым предоставление им копии, а не оригинала документа.

Таким образом, если заявляется НДС с предоплаты, ФНС может запросить договор (копию), в котором должно быть условие о предоплате. Иначе вычеты могут не признать.

Бывает, что в договоре фигурируют одна сумма предоплаты, а по факту покупатель переводит больше. В Минфине признали, что в таком случае принять НДС к вычету можно со всей фактически переведенной суммы предоплаты. Но налоговые органы тем не менее запрашивают в такой ситуации пояснения.

Ответить можно примерно так:

Способы корректировки документов и поданных сведений

Корректировка проводятся несколькими способами. Выберите наиболее удобный:

- Из первоначального документа. В категории реализации нажмите на кнопку «Изменить», которая находится в правом верхнем углу. Перейдите в раздел массовых операции. В нижней части окошка нажмите «Оформить». После этого кликните по строке, которая подразумевает внесение корректировки. Появятся сведения о контрагенте, которая программа сформирует автоматически.

- Из раздела. В меню, которое находится с левой стороны, выберите категорию «Бизнес/Реализации». В верхней части экрана нажмите «+ Документ». Отметьте пункт «Корректировка поступления». Появится специальный документ. Кликните по специальному значку и отметьте «Поступление».

Как исправить существенную ошибку

В корректировке значимых нарушений также нужно отталкиваться от того, когда ошибку обнаружили. Так, корректировки прошлогодних недочётов нужно проводить в декабре того же года, если их нашли:

- Перед подписанием годовой отчётности (п.6 ПБУ 22/2010).

- После того, как бухотчётность подписали, но перед тем, как её передали собственнику бизнеса. Если кроме него другие лица уже получили некорректные документы (например, инвесторы или банки), им необходимо подать изменённые отчёты (п.7 ПБУ 22/2010).

- После того, как отчётность показали собственнику бизнеса, но до того, как её утвердили. Здесь бизнес должен передать корректные документы с указанием на правки и объяснением причин. Если другие лица уже получили некорректную бухотчётность, им также необходимо передать исправленные документы (п.8 ПБУ 22/2010).

В каждой из этих ситуаций корректирующую проводку в декабре прошедшего года выполняют по счетам, которых коснулись ошибки.

Пример 2. Возьмём за основу первый пример. Допустим, что в 2020 году по ошибке не начислили амортизацию по основному средству в размере 30000 рублей. Эта сумма уже превысила норматив, выбранный фирмой. Корректировать существенный недочёт нужно по-другому — проводкой Д\Т 20, К/т 02 на сумму нарушения. Годовые отчёты также нужно исправить.

Когда ошибку находят уже после подписания отчётов, корректировать показатели и документы не нужно. Согласно пунктам 9 и 10 ПБУ 22/2010, в этом случае за нынешний год выполняют проводку по счёту 84 «Нераспределённая прибыль (непокрытый убыток).

Пример 3. Допустим, существенная ошибка из второго примера обнаружилась после того, как отчёты утвердили. Документы в этом случае менять не требуется. В том месяце, когда нашли нарушение, нужно сделать проводку Д/т 84, К/т 02 на сумму 30000 рублей.

В процессе корректировки в нынешнем году существенных недочётов за прошедший год необходимо выполнить ретроспективный пересчёт и исправить показатели прошлых периодов, если нарушение их затронуло.

Пример 4. Бухгалтерия подготовила отчёт за 2020 год. До вычета налогов прибыль по нему составляла 700 000 рублей

Однако расходы оказались уменьшенными на 40000, потому что бухгалтер не принял во внимание амортизацию. При оформлении отчётности за 2021-й год ему нужно отразить в строке «Прибыль (убыток) до налогообложения» разницу между первоначальным показателем и суммой ошибки — 630000 рублей

Если бизнес вправе работать с упрощенным учётом, процесс исправления ошибок для них проходит сравнительно легче:

- Не выполнять ретроспективный пересчёт.

- Прошлогодний недочёт после утверждения отчётов отнести к несущественным.

Работать с упрощённым учётом могут субъекты МСП, негосударственные фирмы и резиденты «Сколково». Исключения из списка указаны в статье 6 закона от 06.12.2011 № 402-ФЗ.

Пошаговая инструкция

Рассмотрим пошаговую инструкцию оформления примера.

| Дата | Дебет | Кредит | Сумма БУ | Сумма НУ | Наименование операции | Документы (отчеты) в 1С | |

| Дт | Кт | ||||||

| Регистрация неучтенного документа на реализацию услуг | |||||||

| 27 апреля | 62.01 | 91.01 | 60 000 | 60 000 | Выручка от реализации услуг в БУ | Реализация (акт, накладная) — Услуги (акт) |

|

| 91.02 | 68.02 | 10 000 | Начисление НДС с выручки | ||||

| 18 ноября | 62.01 | 90.01.1 | 50 000 | Ручная корректировка Выручка от реализации услуг в НУ | |||

| 90.09 | 99.01.1 | 50 000 | 50 000 | Ручная корректировка Корректировка финансового результата в НУ | |||

| 18 ноября | — | — | Ручная корректировка регистра НДС Продажи — Доп.лист за IV квартал | ||||

| Регистрация неучтенного СФ на отгрузку покупателю | |||||||

| 18 ноября | — | — | 60 000 | Выставление СФ на отгрузку | Счет-фактура выданный на реализацию | ||

| — | — | 10 000 | Отражение НДС в доп. листе Книги продаж | Отчет Книга продаж | |||

| Реформация баланса в НУ | |||||||

| 31 декабря | 90.01.1 | 90.09 | 50 000 | 50 000 | Закрытие субсчета 90.01.1 | Закрытие месяца — Реформация баланса |

|

| 99.01.1 | 84.01 | 50 000 | Закрытие счета 99.01.1 | ||||

| Уплата задолженности по НДС в бюджет | |||||||

| 27 апреля | 68.02 | 51 | 10 000 | Уплата НДС в бюджет за IV квартал по сроку платежа 27 января, 25 февраля, 25 марта | Списание с расчетного счета — Уплата налога |

||

| Начисление и уплата пеней по НДС в бюджет | |||||||

| 27 апреля | 91.02 | 68.02 | 188,37 | Начисление пеней по НДС | Операция, введенная вручную — Операция | ||

| 68.02 | 51 | 188,37 | Уплата в бюджет пеней по НДС | Списание с расчетного счета — Уплата налога |

|||

| Доначисление налога на прибыль | |||||||

| 27 апреля | 99.01.1 | 68.04.1 | 1 500 | Доначисление налога на прибыль в федеральный бюджет | Операция, введенная вручную — Операция | ||

| 99.01.1 | 68.04.1 | 8 500 | Доначисление налога на прибыль в региональный бюджет | ||||

| Уплата задолженности по налогу на прибыль в бюджет | |||||||

| 27 апреля | 68.04.1 | 51 | 1 500 | Доплата налога на прибыль в федеральный бюджет | Списание с расчетного счета — Уплата налога |

||

| 68.04.1 | 51 | 8 500 | Доплата налога на прибыль в региональный бюджет | Списание с расчетного счета — Уплата налога |

|||

| Начисление и уплата пеней по налогу на прибыль в бюджет | |||||||

| 27 апреля | 99.01.1 | 68.04.1 | 8,40 | Начисление пеней по налогу на прибыль в федеральный бюджет | Операция, введенная вручную — Операция | ||

| 99.01.1 | 68.04.1 | 47,60 | Начисление пеней по налогу на прибыль в региональный бюджет | ||||

| 68.04.1 | 51 | 8,40 | Уплата в федеральный бюджет пеней по налогу на прибыль | Списание с расчетного счета — Уплата налога |

|||

| 68.04.1 | 51 | 47,60 | Уплата в региональный бюджет пеней по налогу на прибыль | Списание с расчетного счета — Уплата налога |

|||

| Представление уточненной Декларации по налогу на прибыль за 2019 в ИФНС | |||||||

| 27 апреля | — | — | 50 000 | Отражение неучтенных доходов от реализации | Регламенти-рованный отчет Декларация по налогу на прибыль Лист 02 Прил. 1 стр. 010 |

||

| Представление уточненной Декларации по НДС за IV кв. в ИФНС | |||||||

| 27 апреля | — | — | 10 000 | Отражение суммы НДС к уплате | Регламенти-рованный отчет Декларация по НДС — Раздел 3 стр. 010 |

||

| — | — | 10 000 | Отражение суммы НДС к уплате в доп. листе | Регламенти-рованный отчет Декларация по НДС — Раздел 9 Прил. 1 |

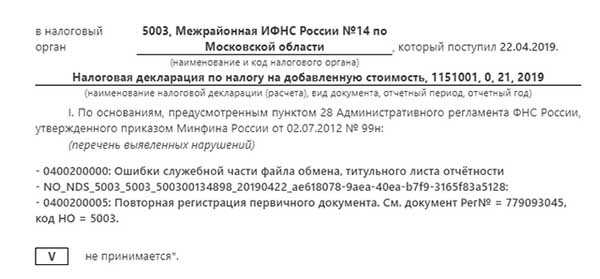

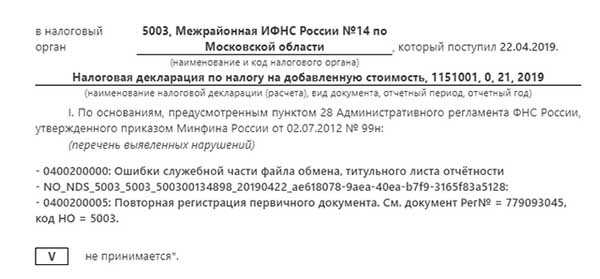

Что значит эта ошибка при отправке декларации

При попытке отправить налоговую декларацию каждому документу присваивается определённый номер . Он в дальнейшем может использоваться для обращения в техническую поддержку или в других случаях обращения в налоговую. Ошибка возникает на момент отправки декларации в налоговую. При стандартном отправлении без каких-либо ошибок пользователю на электронную почту приходит уведомление о том, что документы были получены и приняты. В нашем случае пользователь получает тревожное сообщение о том, что декларация не была оформлена из-за ошибки файла обмена.

Также в сообщении рекомендуется повторить данную процедуру, провести операцию по отправке ещё раз. Стоит также быть внимательным при создании отчётности от двух подразделений. Необходимо перед повторной отправкой отчётности проверить ещё раз все цифры и данные, которые находятся в документе. Но что же именно это значит, и как исправить ситуацию? На самом деле причин для непринятия отчета может быть масса. Сама программа может давать сбой в момент формирования декларации.

Если один из контрагентов цепочки не уплатил НДС

О том как опасно попасть в цепочку с недобросовестным контрагентом, знают все плательщики НДС. Вместе с тем уже год в Налоговом кодексе существует статья 54.1, в соответствии с которой ФНС не может снять с компании вычет НДС, если она не допустила со своей стороны нарушений.

Вычета могут лишить, если факты в учете и отчетности были искажены умышленно, если сделка заключалась с целью уменьшения налогов и не имела деловой цели или если контрагент существует лишь на бумаге. Но для снятия вычета налоговый орган должен представить доказательства того, что налогоплательщик действовал заодно с недобросовестным контрагентом.

Если налоговики требуют пояснить операцию с таким контрагентом, ответить можно примерно так:

Корректировка ошибок в первичных документах

Если на предприятии ведется автоматизированный учет, исправлять первичный документ имеет смысл только в том случае, если он занесен в базу, но еще не обработан. Все учетные документы исправлять нельзя. Не допускается внесение изменений с помощью зачеркивания в:

- Кассовые документы;

- Банковские документы.

Приходные и расходные кассовые ордера, а также платежные поручения в банк, выписанные с ошибками, придется уничтожить и оформить заново.

Все остальные учетные документы, созданные организацией, можно исправлять путем зачеркивания и прописывания правильных данных. При применении в организации программного обеспечения «1С Предприятие 8.3» документ, в котором допущен просчет, можно скорректировать, открыв его и исправив все неточности. Нельзя забывать при этом, переформировывать все регистры, которые уже были сформированы на момент исправления, и изменение которых повлекла корректировка.

Например, при исправлении суммы приходного кассового ордера, необходимо убедится, не была ли сформирована кассовая книга. И если этот документ уже был напечатан и подписан его необходимо оформить и подписать снова. В «1С Предприятие 8.3» это выглядит так:

-

- Изменяется сумма;

-

- Распечатывается документ с исправлением через кнопку «Приходный кассовый ордер (КО-1)»;

-

- Формируется кассовая книга через кнопку «Кассовая книга» в журнале кассовых документов с указанием периода.

-

- Через кнопку «ДтКт» проверяется правильность отражения в налоговом учете.

Если , созданном контрагентом, то нужно попросить его заменить, в случае обнаружения неточности до подачи декларации. Программа 1С позволяет внести исправления самостоятельно. Например, при ошибках в ТОРГ-12 или счетах-фактурах это делается следующим образом:

Аналогичные действия проводится в отношении счетов-фактур. Однако если необходимо сделать исправление ошибок в прошлом периоде по счетам-фактурам, сведения из которых попали в раздел № 8 налоговой декларации по налогу на добавленную стоимость, придется редактировать документ через введение нового. Для этого в программе предусмотрена возможность внесения сведений через кнопку «Создать на основании» в журнале входящих счетов-фактур. Исправить ошибку можно с помощью:

Корректировочный счет-фактура вводится на основании полученного документа через корректировку поступления, где указываются изменившиеся сведения:

- Сумма;

- Порядок отражения в учете;

- Номер и дата документа, послужившего основанием.

В программе имеется возможность отразить изменения во всех разделах учета либо только в учете НДС.

Важно: при расчете налога на добавленную стоимость все изменения предыдущих отчетных периодов допускается корректировать текущим периодом, при необходимо вносить изменения в тот период, в котором выявлена ошибка.

Корректировочный счет-фактура вносит изменения в книгу покупок или книгу продаж при ее формировании:

- Снижение стоимости товаров (работ, услуг) отражается как восстановление НДС, корректировочный документ попадает в книгу продаж;

- Увеличение стоимости, наоборот, увеличивает вычет и отражается в книге покупок.

В налоговый учет вносятся соответствующие записи.

Исправление счета-фактуры применяется для корректировки того отчетного периода, в котором был выставлен документ или его корректировка. Исправлением в первичном документе вносятся изменения только в книгу продаж или книгу покупок путем сторнирования.

Корректировка собственной ошибки вносится без подтверждающих документов для изменения регистров по учету НДС при обнаружении ошибки в налоговом учете за прошлые периоды.

Аналогичным способом корректируется НДС при реализации. В случае исправления предыдущих закрытых периодов выписывается корректировочный счет-фактура, при внесении изменений в текущий период в документ вносятся исправления.

ИФНС не принимает отчетность: как быстро найти и исправить ошибку

Если инспекция присылает уведомление об отказе в приеме отчетности, бухгалтеру важно быстро определить причину отказа, устранить ошибку и оперативно отправить верный документ. Это поможет избежать негативных последствий — штрафов, блокировок банковских счетов и т.д

Сократить число отказов и быстро разбираться в уведомлениях налоговиков поможет система для подготовки, проверки и отправки отчетности «Контур.Экстерн», которая обзавелась рядом новых полезных функций.

Разработчики «Контур.Экстерна» изучили самые частые ошибки, которые пользователи допускают при составлении электронной отчетности, и добавили в систему следующие полезные возможности.