Как исправить персонифицированные сведения о физлицах

Ошибки, выявленные в представленной форме, можно исправить, подав уточненные сведения. Срок их представления — не позднее сдачи РСВ за соответствующий расчетный (отчетный) период. В уточненную форму включите сведения в отношении тех физлиц, по которым вносите исправления (дополнения). При подаче уточненной формы включите в ее состав титульный лист. Номер корректировки укажите с учетом сквозной нумерации. Для уточненных сведений это — «1—», «2—», «3—» и т.д. Если хотите аннулировать ранее поданные данные о физлице, в строке 010 укажите «1», блок строк 020 — 060 повторите, в строке 070 проставьте прочерк. Если же хотите их исправить, то одновременно заполните новый блок строк 020 — 060 с правильными данными о физлице и приведите сведения о выплатах в его пользу. При ошибке, допущенной только в сумме выплат (строка 070), код «1» по строке 010 проставлять не нужно. В этом случае представьте уточненную форму с правильной суммой.

Как указать информацию в отчете

Перед тем, как заполнить персонифицированные сведения в 2023 году, рекомендуем изучить правила формирования документа, указанные в прил. N 4 к Приказу ФНС N ЕД-7-11/878@. Вот основные:

- Для всех показателей — свое поле с определенным количеством знакомест.

- Чтобы указать дату, нужно использовать по порядку три поля — для дня (два знакоместа), месяца (два знакоместа) и года (четыре знакоместа). Они разделяются через точку.

- Для указания доходов с десятичной дробью используются два поля, которые разделяются точкой. Целая часть десятичной дроби — в первом поле, дробная часть — во втором.

- Страницы нумеруются сквозной нумерацией. Титульник также нужно нумеровать.

- Поля заполняются слева направо, запись начинается с первого знакоместа.

- Стоимостные показатели — в руб. и коп. Отрицательные числа по показателям недопустимы.

- Отчет заполняют черными, фиолетовыми или синими чернилами.

- В текстовых полях записи вносятся заглавными печатными буквами.

- Запрещено править ошибки корректирующими средствами.

- Нельзя печатать документ с двух сторон листа.

- Запрещено скреплять листы, если это приводит к порче бумажного документа.

- Если количественный показатель отсутствует, проставляется «0», в иных случаях — прочерк.

- При печати документа на ПК используется шрифт Courier New высотой 16-18 пунктов.

Порядок заполнения отчета

Порядок заполнения персонифицированных сведений в 2023 году сводится к внесению информации в титульник и персональные данные работников.

На титульнике указывается стандартная информация о налогоплательщике аналогично иным отчетным документам в ИФНС:

- ИНН и КПП (при наличии).

- Номер страницы — «001».

- Номер корректировки — «0—» при первичной подаче, «1—» и так далее при подаче корректировочных данных.

- Период подачи сведений (код) — кодировка месяца из прил. 3 к порядку. Например, в обычных условиях месяцы указываются — 01, 02, 03 …, а при реорганизации, ликвидации, снятии с регистрации ИП или главы КФХ используется особая кодировка.

- Календарный год — 2023.

- Представляется в налоговые органы (код) — кодировка ИФНС, в которую передается документ.

- По месту нахождения (учета) (код) — кодировка из прил. 4 к порядку. В частности, для ИП — «120», для российского юрлица — «214».

- Наименование — название компании, обособленного подразделения (если есть), ФИО физлица.

- ОГРНИП — графа для ИП или главы КФХ. Информацию можно посмотреть в выписке из ЕГРИП.

- Форма реорганизации (ликвидация) (код) — кодировка из прил. 2 к порядку. Например, для слияния — «2», для ликвидации — «0».

- ИНН/КПП реорганизованной организации или закрытого подразделения — если такое событие было.

- Номер контактного телефона — чтобы ИФНС могла связаться с плательщиком.

- Сведения составлены на — число страниц отчета и листов документов в подтверждение.

- Достоверность и полноту сведений подтверждаю — «1» при подаче документа плательщиком, «2» при подаче документа уполномоченным представителем.

- ФИО — данные плательщика или представителя.

- Подпись и дата.

На втором листе указываются персданные отдельно по каждому физлицу:

- ИНН и КПП (при наличии).

- Номер страницы — «002» и далее при необходимости.

- Признак аннулирования сведений о физлице (строчка 010) — «1», если нужно аннулировать ранее представленные сведения (тогда в строчке 070 информация не проставляется). В противном случае никакая кодировка не ставится.

- ИНН, СНИЛС, ФИО (строчки 020-060) — данные по конкретному работнику.

- Сведения о сумме выплат (строчка 070) — начисленная физлицу сумма за отчетный период. Указываются доходы, с которых рассчитываются взносы. Сумма проставляется до удержания НДФЛ.

В листе с персданными есть четыре блока для указания информации по четырем сотрудникам соответственно. Если работников больше, заполните следующие листы с персональными данными и присвойте им последовательную нумерацию — «003» и так далее.

Пример формирования отчета

Рассмотрим образец заполнения персонифицированных сведений о физических лицах.

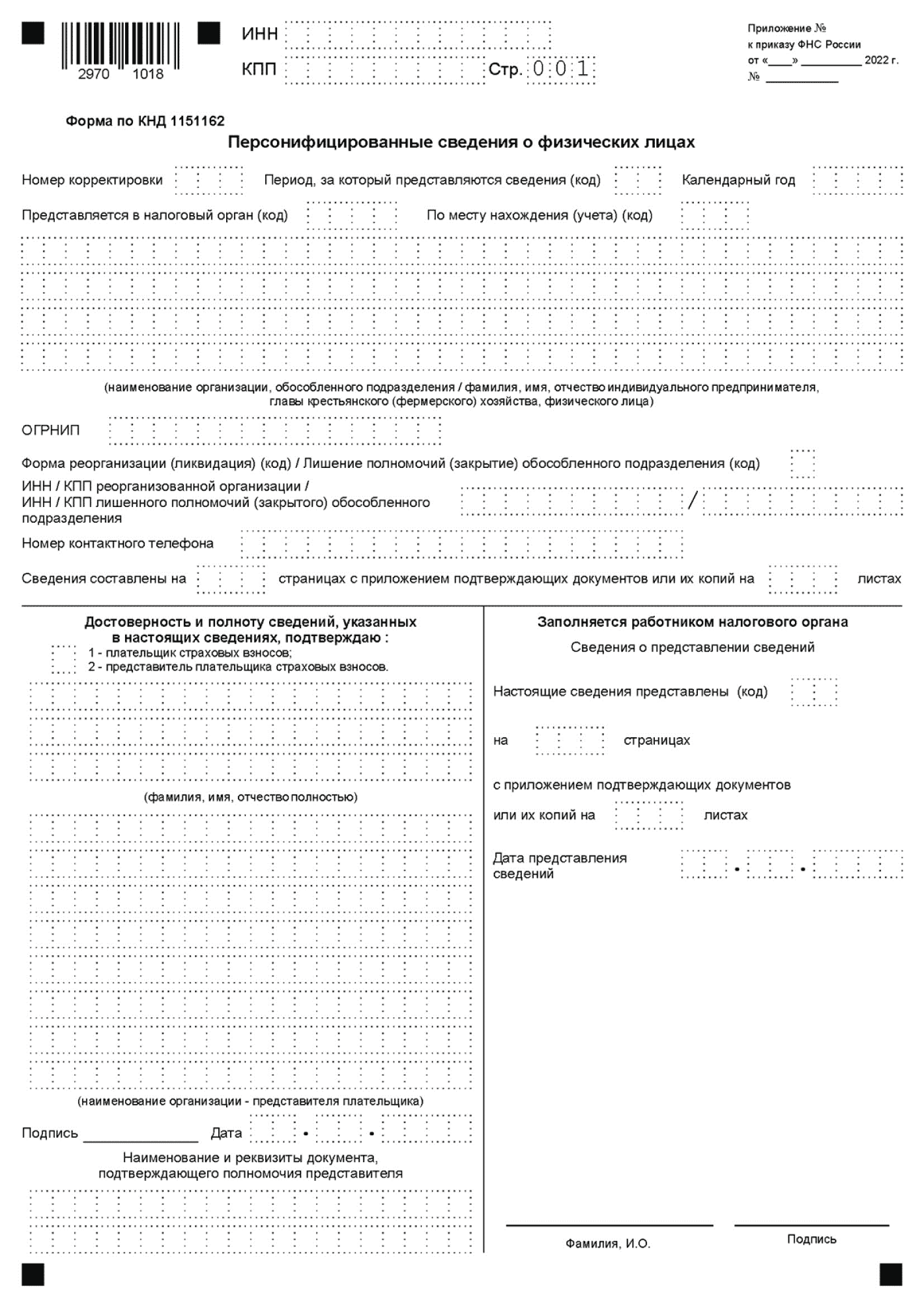

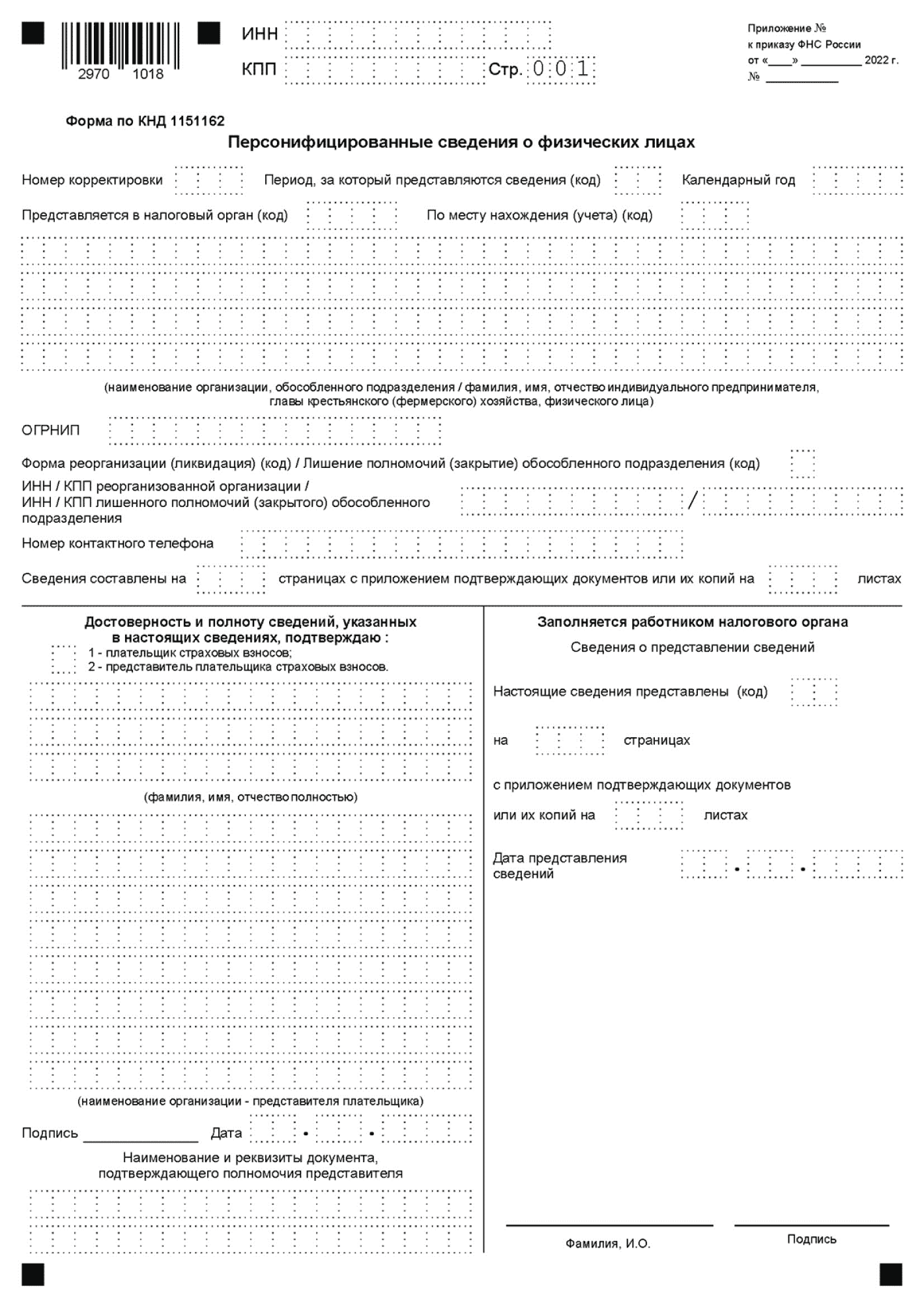

Вот как выглядит образец титульного листа:

А это лист с персональными данными:

Форма и порядок представления нового отчета

С 1 января 2023 года всем организациям и ИП, кроме налогоплательщиков, применяющих АУСН, необходимо ежемесячно представлять в ИФНС новую форму персонифицированных сведений, утвержденную приказом ФНС России от 29.09.2022 № ЕД-7-11/878@.

Новая форма «Персонифицированные сведения о физических лицах» содержит Титульный лист и раздел с Персональными данными физических лиц и сведениями о суммах выплат и иных вознаграждений в их пользу:

-

Строка 010 раздела заполняется, если необходимо указать признак аннулирования сведений о физическом лице;

-

Строки 020-060 содержат персональные данные по каждому застрахованному лицу: ИНН, СНИЛС, Ф.И.О.;

-

Строка 070 содержит сведения о суммах выплат и иных вознаграждений за предшествующий календарный месяц.

В новую форму вносятся сведения о сотрудниках – застрахованных лицах, с которыми заключены трудовые договоры, а также договоры ГПХ и авторского заказа. Также подаются данные по мобилизованным и находящимся в отпуске работникам, совместителям и директору (единственному учредителю).

Новая форма персонифицированных сведений представляется с 2023 года вместо формы «Сведения о застрахованных лицах (СЗВ-М)». Подавать персонифицированные сведения в ИФНС нужно ежемесячно не позднее 25-го числа месяца, следующего за отчетным периодом. Впервые представить персонифицированные сведения необходимо за январь 2023 года до 25 февраля 2023 года.

Уточненная форма персонифицированных сведений может быть представлена до момента представления Расчета по страховым взносам за соответствующий отчетный период.

Сроки сдачи отчета в 2023 году

Первые персонифицированные сведения необходимо отправить за январь 2023 года. Отчет нужно отправлять ежемесячно не позднее 25-го числа. Если контрольная дата выпадает на выходной, срок сдачи переносится на ближайший понедельник. В таблице приведены точные сроки на 2023 год:

|

Отчетный месяц 2023 года |

Срок отправки |

|

Январь |

27 февраля 2023 года |

|

Февраль |

27 марта 2023 года |

|

Март |

25 апреля 2023 года |

|

Апрель |

25 мая 2023 года |

|

Май |

26 июня 2023 года |

|

Июнь |

25 июля 2023 года |

|

Июль |

25 августа 2023 года |

|

Август |

25 сентября 2023 года |

|

Сентябрь |

25 октября 2023 года |

|

Октябрь |

27 ноября 2023 года |

|

Ноябрь |

25 декабря 2023 года |

|

Декабрь |

25 января 2024 года |

Как заполнять отчет

Порядок заполнения приведен в Приказе ФНС от 29.09.2022 № ЕД-7-11/878@. Отчет включает титульный лист и один раздел.

Титульный лист содержит данные о страхователе: ИНН, КПП, название или ФИО физлица. Здесь же приводятся отчетный год и период представления.

Если сдается обычная отчетность, период представления — это порядковый номер отчетного месяца: 01 — январь, 02 — февраль и т. д. Если отчетность сдается при реорганизации или ликвидации бизнеса, используются коды из приложения 3 к Порядку, утвержденному Приказом ФНС от 29.09.2022 № ЕД-7-11/878@.

Персональные данные и суммы выплат — это раздел, который заполняют на всех застрахованных лиц. По каждому физлицу заполняются поля:

- 020 — ИНН, 030 — СНИЛС;

- 040, 050, 060 — полные фамилия, имя и отчество;

- 070 — сумма выплат и иных вознаграждений.

В поле 070 необходимо указать сумму:

- Выплат и вознаграждений за отчетный месяц. Нарастающий итог за год не приводится.

- Выплат и вознаграждений, которые облагаются страховыми взносами по единому тарифу отчислений на ОПС, ОМС и ВНиМ. Необлагаемые суммы в этом поле не приводятся.

Как заполнить форму персонифицированных сведений о физических лицах

Отчёт состоит из титульного листа, персональных данных физлиц и сведений о выплатах в их пользу. Он будет заполняться сразу на всех сотрудников — для каждого физлица предусмотрена своя таблица, где нужно указывать ИНН, СНИЛС, ФИО, сведения о начисленных выплатах.

Титульный лист

Укажите ИНН и КПП в соответствии с учредительными документами.

В поле «Номер корректировки» укажите «0» при первичном отчёте, далее по порядку в зависимости от числа корректировок «1», «2» и т. д.

Отправить уточнённый отчёт можно до того, как сдадите расчёт по страховым взносам (РСВ) за соответствующий период. Например, поправить данные за январь 2024 года можно до сдачи РСВ за первый квартал 2024 года.

Отчётный период обозначается кодом. В ежемесячных отчётах это будут цифры от «01» до «12» в зависимости от месяца, за который отчитываетесь. Отдельные коды предусмотрены для случаев, когда отчёт сдают при реорганизации, ликвидации, снятии с учёта.

Код места предоставления отчёта зависит от того, кто отчитывается. Если это обособленное подразделение организации, коды будут такие:

- 14 – по месту нахождения российской организации;

- 217 – по месту учёта правопреемника российской организации;

- 222 – по месту учёта российской организации по месту нахождения обособленного подразделения;

- 240 – по месту нахождения юридического лица – (главы) КФХ.

Для ИП и физлиц предусмотрены следующие коды:

- 112 – по месту жительства физического лица, не являющегося ИП, иного лица, занимающегося в установленном порядке частной практикой;

- 120 – по месту жительства ИП

- 121 – по месту жительства адвоката, учредившего адвокатский кабинет;

- 122 – по месту жительства нотариуса, занимающегося частной практикой;

- 124 – по месту жительства члена (главы) КФХ.

Наименование организации или ФИО ИП укажите как в учредительных документах или паспорте.

Затем укажите номер контактного телефона, количество страниц отчёта и приложений, ФИО руководителя организации или ИП.

Часто задаваемые вопросы

Как быть единственному учредителю и директору ООО, который не получает заработную плату? Должен ли он сдавать этот отчёт?

Прямых указаний на это в приказе ФНС нет, но исходя из сложившейся практики сдачи СЗВ-М, скорее всего заполнять персонифицированные сведения на директора-учредителя ООО придётся. При этом нужно будет ставить прочерк в строке 070.

В строку 070 должны попадать только начисленные суммы доходов, а не фактические выплаты?

Да, вы правы. Например, зарплата за март 2023 года начислена 31 марта, а будет перечислена только 3 апреля. В отчёт за март она попадёт в полном объёме, а в отчёте за апрель она фигурировать не будет.

Сведения о застрахованных лицах по форме СЗВ-М

Страхователь ежемесячно обязан представлять в органы ПФР сведения о каждом работающем у него застрахованном лице (включая лиц, которые заключили договоры гражданско-правового характера, на вознаграждения по которым в соответствии с законодательством Российской Федерации о страховых взносах начисляются страховые взносы):

1) страховой номер индивидуального лицевого счета (СНИЛС);

2) фамилию, имя и отчество (при наличии);

3) идентификационный номер налогоплательщика (если работодатель располагает сведениями о ИНН физического лица).

Данные сведения представляются по форме СЗВ-М, которая утверждена постановлением Правления ПФР от 15.04.2021 № 103п. Постановление № 103п вступило в силу с 30 мая 2021 года.

Сведения представляются не позднее:

- за январь 2021 года – 15 февраля 2021 года;

- за февраль 2021 года – 15 марта 2021 года;

- за март 2021 года – 15 апреля 2021 года;

- за апрель 2021 года – 17 мая 2021 года (15 мая – выходной день);

- за май 2021 г. – 15 июня 2021 г.;

- за июнь 2021 г. – 15 июля 2021 г.;

- за июль 2021 г. – 16 августа 2021 г. (15 августа – выходной день);

- за август 2021 г. – 15 сентября 2021 г.;

- за сентябрь 2021 г. – 15 октября 2021 г.;

- за октябрь 2021 г. – 15 ноября 2021 г.;

- за ноябрь 2021 г. – 15 декабря 2021 г.;

- за декабрь 2021 г. – 17 января 2022 года (15 января – выходной день).

За декабрь 2020 года сведения должны быть представлены не позднее 15 января 2021 года.

В форме СЗВ-М указываются сведения о застрахованных лицах, на которых распространяется обязательное пенсионное страхование в соответствии со ст. 7 Федерального закона от 15.12.2001 № 167-ФЗ.

В соответствии с указанной нормой к застрахованным лицам относятся граждане РФ, иностранцы, постоянно или временно проживающие, а также временно пребывающие (за исключением высококвалифицированных), если они:

- работают по трудовым договорам (в том числе это относится к руководителям – единственным учредителям и участникам организаций, членам организаций и собственникам их имущества), а также по договорам ГПХ, предметом которых является оказание услуг или выполнение работ (кроме студентов, работающих в студотрядах, самозанятых и пенсионеров (получающих страховую пенсию и осуществляющих опеку и попечительство по возмездному договору);

- заняты по договорам авторского заказа, а также получают выплаты по договорам отчуждения исключительного права на произведения и лицензионным договорам (за исключением самозанятых);

- являются членам К(Ф)Х;

- являются священнослужителями;

- относятся к иным категориям, у которых возникают отношения по обязательному пенсионному страхованию.

Форма СЗВ-М сдается в электронном виде, если численность застрахованных лиц (включая заключивших договоры гражданско-правового характера, на вознаграждения по которым в соответствии с законодательством Российской Федерации начисляются страховые взносы) за предшествующий отчетный период (месяц) составляет 25 и более человек (п. 2 ст. 8 Федерального закона № 27-ФЗ). Остальные страхователи вправе отчитываться как на бумаге, так и в электронном виде.

Форма СЗВ-М в форме электронного документа представляется страхователем по форматам, утвержденным постановлением Правления Пенсионного фонда РФ от 07.12.2016 № 1077п, и подписывается усиленной квалифицированной электронной подписью в соответствии с Федеральным законом от 06.04.2011 № 63-ФЗ.

За непредставление в установленный срок либо представление неполных или недостоверных сведений к страхователю применяются финансовые санкции в размере 500 руб. в отношении каждого застрахованного лица (ст. 17 Федерального закона от 01.04.1996 № 27-ФЗ).

Персонифицированные сведения о физических лицах в «1С:Зарплате и управлении персоналом 8» ред. 3

Подготовить форму Персонифицированные сведения о физических лицах (Приложение № 2 к приказу ФНС России от 29.09.2022 № ЕД-7-11/878@) в программе «1С:Зарплата и управление персоналом 8» ред. 3 можно с помощью сервиса 1С-Отчетность (раздел Отчетность, справки – 1С-Отчетность – Создать – Налоговая отчетность), рис. 1.

Рис. 1. Форма «Персонифицированные сведения о физических лицах» в программе «1С:Зарплата и управление персоналом 8» ред. 3

Отчетный период устанавливается автоматически. При необходимости его можно изменить вручную. Срок сдачи отчета также указывается автоматически, исходя из периода сдачи отчета (рис. 1).

Обратите внимание, для корректного заполнения формы в программе 1С нужно проверить личные данные физических лиц (ИНН, СНИЛС и ФИО), а также провести документы-начисления и выплаты за отчетный период.

Заполнение отчета происходит автоматически по кнопке Заполнить (рис. 2) по всем застрахованным лицам, с которыми заключены трудовые договоры, а также договоры ГПХ и авторского заказа. Также отображаются сведения по мобилизованным и находящимся в отпуске работникам, совместителям и директору (единственному учредителю).

Рис. 2. Заполнение формы «Персонифицированные сведения о физических лицах» в программе «1С:Зарплата и управление персоналом 8» ред. 3

По кнопке Реестр формируется Реестр сведений о сумме выплат и вознаграждений за отчетный период (рис. 2).

Строку 070 – Сведения о сумме выплат и иных вознаграждений сотрудника можно Расшифровать.

Также регламентированный отчет можно проверить перед отправкой или выгрузкой.

Бухпросвет

- Персонифицированные сведения в вопросах и ответах

- Увольнение работника: какую отчетность и в какие органы нужно сдавать

Если после представления первичного отчета в программе 1С была исправлена ошибка в расчете или в личных данных физлица либо были представлены сведения за сотрудника, который не числится в организации и не получает вознаграждения, необходимо подготовить и передать в ИФНС уточненные сведения до представления Расчета по страховым взносам.

Для этого нужно создать новый отчет за период и указать на Титульном листе значение Номера корректировки уточненных сведений – «1» (рис. 3).

Рис. 3. Номер корректировки в форме «Персонифицированные сведения о физических лицах» в программе «1С:Зарплата и управление персоналом 8» ред. 3

Заполнение корректирующей формы происходит автоматически по кнопке Заполнить (рис. 3).

Способ и место подачи отчета

Отчет по перссведениям в 2023 году передается в ИФНС. Компании направляют его по месту нахождения головного офиса или обособленного подразделения (если у него имеется счет в банке и право платить зарплату своим физлицам). ИП и обычные физлица подают документ по месту проживания.

Способы подачи:

- только электронно при количестве физлиц, указанных в отчете, больше 10 чел. — через оператора ЭДО или сайт ФНС. Обязательно использовать УКЭП;

- в бумажном виде при количестве физлиц, указанных в отчете, до 10 чел. включительно — лично, через представителя при сдаче инспектору ФНС или через Почту России. При такой численности отчет также можно по желанию отправлять электронно.

Как заполнять отчет

Отчет состоит всего из двух разделов:

- титульного листа;

- персональных данных физических лиц и сведений о суммах выплат и иных вознаграждений в их пользу.

Титульный лист заполняется, просто, как большинство отчетных форм. Здесь нужно указать ИНН, КПП, отчетный период, наименование организации, ОРНИП для предпринимателей, номер телефона, проставить дату и подпись.

В разделе о персональных данных физлица нужно указать сведения отдельно по каждому работнику: заполнить строки от 010 до 070. Сколько работников – столько раз нужно эти заполнять эти строки.

- 010 – признак аннулирования сведений о физическом лице (заполняют при аннулировании сведений)

- 020 – ИНН

- 030 – СНИЛС

- 040-060 – фамилия, имя и отчество соответственно

- 070 –сумма выплат физлицу за отчетный период. Строку заполняйте в рублях и копейках.

Строка 010 пропускается, если отчет сдается первоначально.

В строке 070 «Сведения о сумме выплат и иных вознаграждений в пользу данного физлица» нужно указать сумму, которую начислили за отчетный период – за месяц. (п. 3.7 Порядка, утв. приказом ФНС от 29.09.2022 № ЕД-7-11/878@). Не нарастающим итогом – с февраля. Сумма – только за отчетный месяц.

Обратите внимание, в отчет вносят суммы и облагаемые, и не облагаемые взносами

Если выплат не было

Если в отчетном месяце выплат не было, работника все равно нужно включить в отчет, но в строке 070:

- электронной формы — ничего не ставить (она остается пустой);

- бумажной формы —поставить прочерки.

Если нужно включить сведения об иностранном работнике

У иностранца может не быть отчества. В таком случае, нужно указать только фамилию и имя в строках 040–050. А, строку 060 оставить пустой.

Строку 020, если у иностранца нет ИНН, оставьте пустой.

Иностранцев, которые находятся в стадии оформления СНИЛС, включить в отчет не получится. С «пустым» СНИЛС налоговая отчет не примет. В таким случае, отчет придется сдать без иностранцев, затем уточнить его, как только работник получит СНИЛС.

Если отчет сдает обособленное подразделение

Обособленное подразделение на листе «Персональные данные физических лиц и сведения о суммах выплат» указывает сведения только о тех работникам, которым самостоятельно выплачивает зарплату или вознаграждение по ГПД.

Новое законодательство в действии

Начиная января 2023 года, работодателям больше не нужно предоставлять ежемесячно в ПФР форму СЗВ-М, однако отправлять персонифицированные сведения о физических лицах все же необходимо.

Новый отчет будет содержать больше данных, чем устаревшая форма СЗВ-М. Например, с 2023 года в отчете требуется указывать персонифицированные данные обо всех сотрудниках, в т.ч. ГПХ, а также предоставлять суммы выплат, начисленные в пользу каждого из них в отчетном месяце

При этом сотрудники ГПД включаются в отчет, даже если они не получали выплат от работодателя.

Формат и порядок заполнения нового отчета утверждены приказом ФНС от 29.09.2022 № ЕД-7-11/878

Отчет подается, начиная с января 2023 года, ежемесячно в единые сроки – не позднее 25 числа месяца, следующего за отчетным периодом.

Первый раз отчетность потребуется подать до 27 февраля, поскольку 25 февраля – суббота, а согласно п. 7 ст. 6.1, п. 7 ст. 431 НК в случае, если установленный в законе срок выпадает на праздник или выходной, крайний срок сдачи переносится на первый рабочий день после него.

Как подать корректирующие сведения

Если в первичном отчете допущена ошибка, сведения можно исправить. Подать нужно корректирующий отчет. Для этого нужно:

- На титульном листе в поле «Номер корректировки» указать номер уточнения. Например, «1–».

- Для аннулирования ошибочных сведений в строке 010 укажите признак аннулирования «1». При этом по строке 070 проставьте прочерки.

Если нужно исправить данные о физлице (ФИО, СНИЛС), заполните на физлицо стр. «020 – 070», указав правильную информацию.

Когда нужно исправить сумму выплат в уточненке, укажите данные физлица и правильную сумму по стр. «070». Стр. «010» при этом не заполняется.

Коды для участников промышленных кластеров

Федеральным законом от 18.03.2023 № 64-ФЗ «О внесении изменений в статью 105.26 части первой и статью 427 части второй Налогового кодекса Российской Федерации и статью 33.4 Федерального закона «Об обязательном пенсионном страховании в Российской Федерации» (далее – Федеральный закон № 64-ФЗ) внесены изменения в ст. 427 НК РФ в части применения для организаций, которые включены в реестр организаций, являющихся участниками промышленных кластеров, единого пониженного тарифа страховых взносов в размере 0,0% свыше единой предельной величины базы для исчисления страховых взносов и единого пониженного тарифа страховых взносов в размере 7,6% в рамках установленной единой предельной величины базы для исчисления страховых взносов.

При этом единые пониженные тарифы применяются участником промышленного кластера в отношении базы для исчисления страховых взносов, определенной в отношении физических лиц, занятых в инвестиционном проекте, реализуемом в соответствии со специальным инвестиционным контрактом, при условии ведения раздельного учета выплат в пользу указанных лиц и выплат другим лицам в отношении иной деятельности, к которой применяются единые тарифы страховых взносов, предусмотренные НК РФ.

В силу п. 2 ст. 4 Федерального закона № 64-ФЗ названные положения распространяются на правоотношения, возникшие с 01.01.2023.

Порядок заполнения расчета по страховым взносам утвержден Приказом ФНС России № ЕД-7-11/878@ (далее – Порядок).

ФНС в Письме от 21.03.2023 № БС-4-11/3237@ разъясняет, что до внесения изменений в приложение 5 к Порядку в части дополнения кодов тарифа плательщика страховых взносов плательщики страховых взносов – организации, которые включены в реестр организаций, являющихся участниками промышленных кластеров, применяющие единые пониженные тарифы страховых взносов в отношении базы для исчисления страховых взносов, определенной в отношении физических лиц, занятых в инвестиционном проекте, реализуемом в соответствии со специальным инвестиционным контрактом, в форме РСВ указывают код тарифа плательщика страховых взносов 27.

Также до внесения изменений в приложение 7 к Порядку в части дополнения кодов категории застрахованного лица названные выше плательщики страховых взносов при заполнении подразд. 3.2.1 «Сведения о сумме выплат и иных вознаграждений, начисленных в пользу физического лица» разд. 3 формы РСВ отражают коды категории застрахованного лица:

-

ПРОМ – физические лица, с выплат и вознаграждений которым исчисляются страховые взносы организациями, которые включены в реестр организаций, являющихся участниками промышленных кластеров;

-

ВЖПР – застрахованные в системе обязательного пенсионного страхования лица из числа иностранных граждан или лиц без гражданства, временно проживающие на территории Российской Федерации, а также временно пребывающие на территории Российской Федерации иностранные граждане или лица без гражданства, которым предоставлено временное убежище в соответствии с Федеральным законом от 19.02.1993 № 4528-1 «О беженцах», с выплат и вознаграждений которым исчисляются страховые взносы организациями, которые включены в реестр организаций, являющихся участниками промышленных кластеров;

-

ВППР – иностранные граждане или лица без гражданства (за исключением высококвалифицированных специалистов согласно Федеральному закону от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации»), временно пребывающие на территории Российской Федерации, с выплат и вознаграждений которым исчисляются страховые взносы организациями, которые включены в реестр организаций, являющихся участниками промышленных кластеров.

Код тарифа плательщика страховых взносов и коды категории застрахованного лица с учетом положений норм Федерального закона № 64-ФЗ применяются начиная с представления плательщиками страховых взносов формы РСВ за первый квартал 2023 года.

Какую отчётность нужно сдавать на УСН

Состав отчётности для компаний и индивидуальных предпринимателей немного различается.

В отчётность компаний на упрощёнке входят:

- бухгалтерская отчётность;

- налоговая отчётность;

- отчётность для Единого государственного внебюджетного Социального фонда России (СФР).

ИП могут не вести бухгалтерскую отчётность, поэтому готовят и сдают только:

- налоговую отчётность;

- отчётность в СФР.

Также все компании и ИП обязаны вести книгу доходов и расходов (КУДиР) вне зависимости от того, какой объект — «Доходы» или «Доходы минус расходы» — они выбрали. В КУДиР записывают все поступления и расходы компании. Сдавать её никуда не нужно, но налоговая может запросить её в любой момент. Скачать форму книги можно здесь.

Разберёмся подробнее в отчётности.

Бухгалтерская отчётность компаний. К обязательным формам относятся:

- бухгалтерский баланс и отчёт о финансовых результатах — для всех компаний;

- отчёт о движении денежных средств — только для компаний крупного и среднего бизнеса.

Эти документы нужно формировать за весь отчётный год — с 1 января по 31 декабря — и подавать в ФНС не позднее 31 марта года, следующего за отчётным.

Налоговая отчётность. Её сдают компании и ИП. Она включает в себя такие документы:

- Декларация по налогу УСН. Её все компании и ИП сдают в налоговую один раз в год. Скачать форму налоговой декларации по УСН можно .

- Декларация по НДС. Её заполняют и подают в ФНС ежеквартально в случае начисления НДС — их мы . Скачать форму можно здесь.

- Расчёт 6-НДФЛ за сотрудников. Его нужно подавать в ФНС ежеквартально. Скачать форму можно здесь.

- Расчёт по страховым взносам (РСВ) — данные о платежах, которые компании перечислили за сотрудников, на пенсионное, медицинское и социальное страхование. Его нужно сдавать в ФНС ежеквартально. Скачать форму можно здесь.

Также компаниям, владеющим имуществом, налоговая база по которому определяется как его среднегодовая стоимость, нужно ежегодно подавать декларацию по имущественному налогу. Здесь можно скачать форму.

Налоговую отчётность по другим имущественным налогам отменили с начала 2023 года.

Отчётность в СФР. Она одинакова для всех компаний и ИП, у которых есть сотрудники. Сейчас подают один отчёт ЕФС-1. Его форму можно скачать здесь.

Если в какой-то период компания или ИП не вели деятельность, отчитываться всё равно нужно. Для этого подают нулевые декларации или единую упрощённую декларацию (ЕУД).