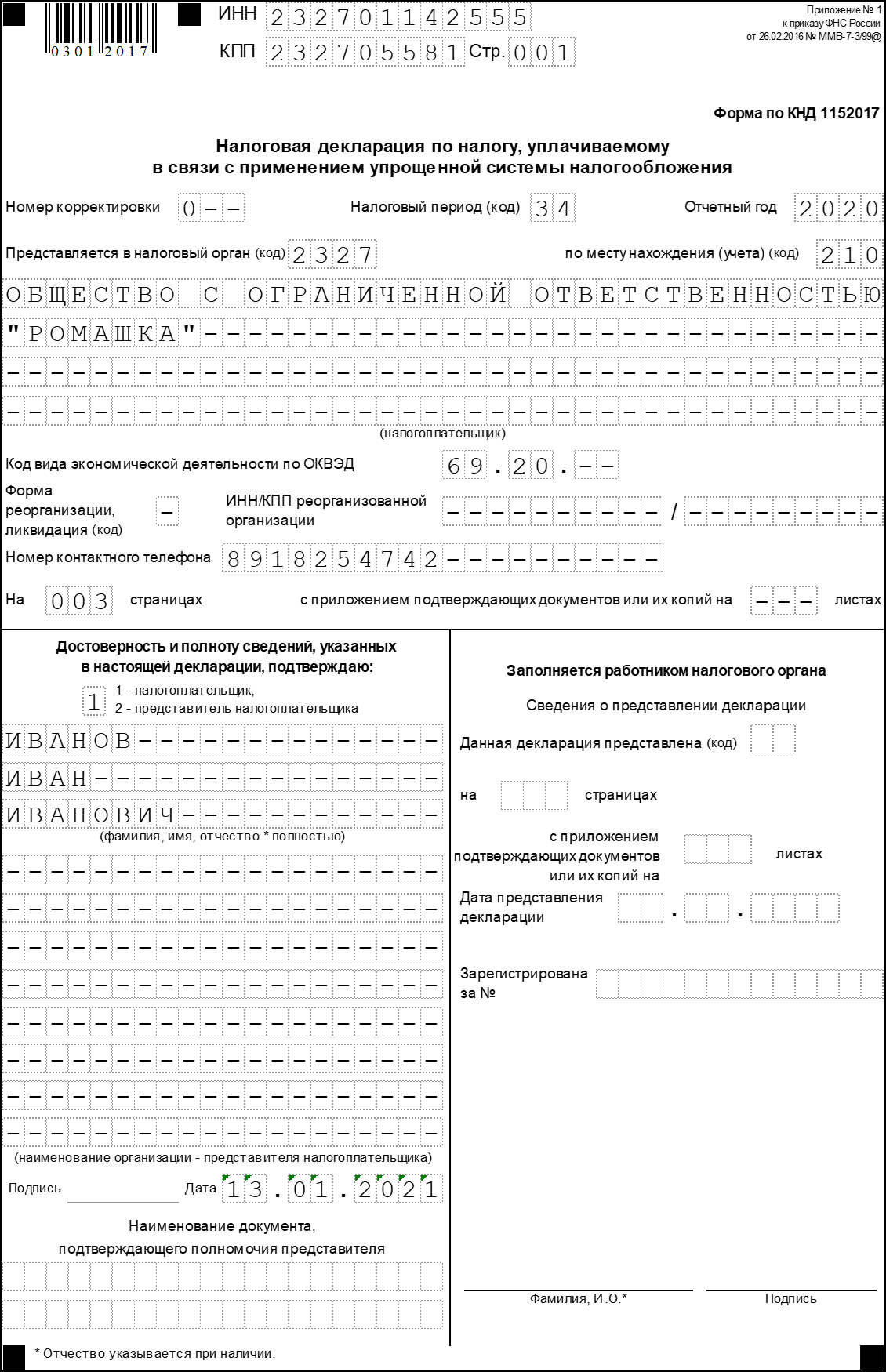

Заполняем титульный лист

Верхние строки листа предназначены для ИНН и КПП. ИП оставляют поле КПП пустым. На всех прочих страницах декларации эти поля дублируются.

В поле «Номер корректировки» ставится «», если декларация подается первично.

Если сдаёте уточнёнку — ставите номер корректировки.

В поле «Налоговый период» проставляется код 34, который соответствует календарному году. В соответствующих полях проставляется 2020 год и код налогового органа. В поле «По месту нахождения (учёта)» нужно поставить код — ИП ставят 120, организации — 210.

Далее указывается налогоплательщик:

- если это предприниматель, нужно написать имя, фамилию и отчество полностью, без указания статуса ИП

- для организации указывается полностью организационно-правовая форма и название, например, Общество с ограниченной ответственностью «Ромашка».

Код по ОКВЭД следует указывать основной. При совмещении налоговых режимов рекомендуем указать ОКВЭД по УСН.

Телефон указать желательно — он может понадобиться, если у инспектора возникнут вопросы по декларации. Однако обязанности такой у налогоплательщика нет.

Поле «Форма реорганизации…» предназначается для компаний, находящихся в процессе реорганизации.

В нижней части титульного листа указывается лицо, которое подписывает декларацию. Это может быть:

- Руководитель организации (код 1). Указывается полное имя, фамилия и отчество руководителя, ставится его подпись и дата подписания.

- Индивидуальный предприниматель (код 1). Ставится подпись ИП и дата. ФИО в этом разделе не указывается.

- За руководителя или ИП декларацию подписывает доверенное физлицо (код 2). Указывается имя, фамилия и отчество доверенного лица. Ставится дата и его подпись.

- Интересы налогоплательщика представляет юридическое лицо, декларацию подписывает его представитель (код 2). Указывается ФИО представителя юридического лица, который действует на основании соответствующего документа. Заполняется поле «Наименование организации представителя налогоплательщика». Ставится подпись лица, представляющего эту организацию, а также дата.

Если декларация подписана руководителем организации или индивидуальным предпринимателем лично, а доверенное лицо только ее подает, его данные на титульном листе не указываются.

Титульный лист

Онлайн журнал для бухгалтера

Вопрос: Индивидуальный предприниматель применяет УСН с объектом налогообложения «доходы» и систему налогообложения в виде ЕНВД. Какой код по ОКВЭД указывается на титульном листе декларации по УСН при осуществлении нескольких видов экономической деятельности: код по основному виду деятельности (переведен на уплату ЕНВД) или код по дополнительному виду деятельности, в отношении которого применяется УСН? Ответ: В соответствии с п.

2 ст. 346.23 Налогового кодекса Российской Федерации (далее — Кодекс) индивидуальный предприниматель, применяющий упрощенную систему налогообложения, обязан по истечении налогового периода представить налоговую декларацию в налоговые органы по месту своего жительства не позднее 30 апреля года, следующего за истекшим налоговым периодом.

Налоговые декларации

В каких титулах налоговой отчетности еще остался код ОКВЭД? В декларации по налогу на прибыль, УСН, НДС, водному налогу, еще в РСВ… Из «вмененки» его уже вымели…. Новая версия декларации по НДС также будет освобождена от этого показателя.

Вообще, код ОКВЭД в налоговой отчетности — это рудимент, не влияющий на полет деклараций, и источник вечных вопросов: а какой там код ставить, если их несколько.

ФНС к указанию кодов ОКВЭД в декларациях относится не то чтобы лояльно, но по сути, признает смысловую бесполезность такого показателя на титульном листе.

Порядком заполнения деклараций (расчетов) не установлена обязанность указания конкретного кода ОКВЭД (основного или дополнительного), по которому фактически осуществляется деятельность, поскольку данный показатель не оказывает влияния на расчет сумм налога (страховых взносов), подлежащих уплате в бюджет.

Согласно подходам, существующим в судебно-арбитражной практике, присвоение налогоплательщиком какого-либо кода вида деятельности по ОКВЭД не лишает его права на осуществление других видов деятельности и не свидетельствует о получении им необоснованной налоговой выгоды.

Можно не волноваться насчет указания кодов ОКВЭД в налоговых декларациях — тех, где еще осталось такое поле.

Как ИП выбирают виды деятельности и как их изменить

Индивидуальные предприниматели сами решают, чем они будут заниматься. Они сообщают об этом налоговой во время регистрации ИП — выбирают коды по ОКВЭД, которые расшифровывают будущее занятие. Можно выбрать один основной код — под главный вид деятельности — и несколько дополнительных, число которых законом не ограничено.

Например, если предприниматель собирается продавать свежие или консервированные фрукты и овощи, то ему подойдет код 47.21. К основному коду можно добавить 47.22, 47.23, 47.29 — это будет означать, что он также хочет продавать мясо, рыбу, молоко и яйца. Но основной доход в данном случае ИП планирует получать именно от продажи фруктов и овощей.

Выбранные предпринимателем коды ОКВЭД вносят в Единый государственный реестр индивидуальных предпринимателей — ЕГРИП. Доступ к нему открыт, то есть информацию о деятельности ИП может увидеть и клиент, и контрагент.

Началом новой деятельности можно считать, например, дату заключения договора или выставления счета на оплату, дату получения первого дохода от новой деятельности, на которую перешел ИП.

Например, ИП Печкин водил такси, и эта деятельность по ОКВЭД у него была основной. Потом он стал заниматься торговлей, а пассажиров подвозил от случая к случаю. Печкин должен сменить коды ОКВЭД: в качестве основного вида деятельности заявить продажу товаров, а доход от такси отнести к дополнительным.

Вы пишете, что продаж товаров у ИП стало больше, чем оказания услуг. Соответственно, именно продажа товаров и должна теперь значиться как основной вид деятельности. А оказание услуг следует отнести к дополнительным.

Налоговые декларации

В каких титулах налоговой отчетности еще остался код ОКВЭД? В декларации по налогу на прибыль, УСН, НДС, водному налогу, еще в РСВ. Из «вмененки» его уже вымели. Новая версия декларации по НДС также будет освобождена от этого показателя.

Вообще, код ОКВЭД в налоговой отчетности — это рудимент, не влияющий на полет деклараций, и источник вечных вопросов: а какой там код ставить, если их несколько.

ФНС к указанию кодов ОКВЭД в декларациях относится не то чтобы лояльно, но по сути, признает смысловую бесполезность такого показателя на титульном листе.

Порядком заполнения деклараций (расчетов) не установлена обязанность указания конкретного кода ОКВЭД (основного или дополнительного), по которому фактически осуществляется деятельность, поскольку данный показатель не оказывает влияния на расчет сумм налога (страховых взносов), подлежащих уплате в бюджет.

Согласно подходам, существующим в судебно-арбитражной практике, присвоение налогоплательщиком какого-либо кода вида деятельности по ОКВЭД не лишает его права на осуществление других видов деятельности и не свидетельствует о получении им необоснованной налоговой выгоды.

Можно не волноваться насчет указания кодов ОКВЭД в налоговых декларациях — тех, где еще осталось такое поле.

Все коды ОКВЭД для бухгалтерских услуг

Оказание бухгалтерских услуг и налогового учета в 2023 году как вид деятельности по ОКВЭД 2 с расшифровкой и с учетом изменений вступивших в силу 11.07.2016 года, что позволит вам безошибочно их подобрать.

Вид деятельности бухгалтерские услуги не является лицензируемым видом деятельности.

От применяемых ООО или ИП данных кодов зависят, право на применение пониженных тарифов страховых взносов (п.п. 5 п. 1 ст. 427 НК РФ), взносов на травматизм (ст. 1 ФЗ от 22.12.2005 № 179-ФЗ), необходимость сдавать определенные формы статотчетности и т.д.

Деятельность бухгалтера не ограничивается законов и стандартами, поэтому мы подобрали для вас все самое необходимое для данного вида деятельности и его охвата, с учетом опыта и существующей практики оказания бухгалтерских услуг.

Ответы на частые вопросы

Теперь разберём частые вопросы, которые задают по этой теме.

По закону нет ограничений на количество кодов. Но если их окажется много и они будут разнородные, налоговая или банк могут заподозрить, что это фирма-однодневка.

Например, в кодах — продажа домашней еды, кожаных чехлов для автомобиля и производство бетонных изделий. Сомнительно, что бизнес может заниматься всем этим одновременно. Вот и у налоговой могут возникнуть сомнения, настоящий ли это бизнес или он просто маскируется, чтобы делать что-то противозаконное. Даже если бизнес настоящий, на вопросы придётся ответить.

Юристы рекомендуют указывать не больше 20 кодов. Обычно компании используют 5—7 кодов в смежных видах деятельности. Например, редактор может одновременно вести рекламу, рисовать несложные баннеры и консультировать.

Коды используются, чтобы уменьшить число компаний-однодневок. Это компании, которые не ведут реальную деятельность, а нужны для того, чтобы помогать другим компаниям уходить от уплаты налогов и отмывать деньги. Всё это, конечно, незаконно. Задача отслеживать такие компании лежит на налоговой, бухгалтерах, банках, юристах, адвокатах, страховых и самих предпринимателях.

Если работаете по другим кодам, у вас могут быть проблемы с контрагентами или налоговая устроит проверку.

- Проверка налоговой. Если в кодах ОКВЭД указано одно, а компания занимается другой деятельностью или виды деятельности часто меняются, налоговая может устроить проверку.

- Проблемы с контрагентами. Перед заключением крупных договоров контрагенты могут проверить ваши коды ОКВЭД. Это нужно, чтобы понять, настоящая ли компания или фирма-однодневка. Если коды не совпадут, партнёр может отказаться от крупной сделки. Чтобы себя обезопасить, лучше указать правильные коды и менять их при необходимости.

- Вопросы от банка. По закону 115-ФЗ банк может приостановить операцию и запросить документы для проверки сделки и контрагента, если коды в договоре отличаются от кодов компании.

Выбрать несколько смежных и указать любой из них в качестве основного.

Если вы не можете выбрать из нескольких похожих кодов, проверьте их на льготы или налоговые каникулы. Возможно, какой-то из них будет выгоднее, чем остальные.

Запомнить:

- Коды ОКВЭД нужны, чтобы государство понимало, чем занимается бизнес. Все коды ОКВЭД можно найти в справочнике.

- Перед регистрацией надо выбрать один основной код ОКВЭД и несколько дополнительных. Обычно предприниматели выбирают 5-7 кодов.

- По основному коду ОКВЭД государство решает, давать льготы бизнесу или нет, поэтому перед регистрацией проверьте, есть ли льготы в вашей сфере.

- Вам нужно выбрать те коды видов деятельности, по которым вы действительно будете работать. Иначе вам грозят вопросы от налоговой и банка.

Указание кода оквэд в отчетности

N 03-11-11/186 Департамент налоговой и таможенно-тарифной политики рассмотрел обращение по вопросу заполнения декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения, индивидуальным предпринимателем, применяющим систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности и упрощенную систему налогообложения, и сообщает следующее. В соответствии с п. 2 ст. 346.23 Налогового кодекса Российской Федерации (далее — Кодекс) индивидуальный предприниматель, применяющий упрощенную систему налогообложения, обязан по истечении налогового периода представить налоговую декларацию в налоговые органы по месту своего жительства не позднее 30 апреля года, следующего за истекшим налоговым периодом.

Как изменить основной код деятельности

Поскольку коды ОКВЭД являются сведениями, вносимыми в ЕГРИП, их изменение происходит в соответствии со ст. 22.2 закона «О госрегистрации…» от 08.08.2001 № 129-ФЗ:

- ИП заполняет заявление о внесении изменений в ЕГРИП формы Р24001 (см. приложение 14 к приказу ФНС России от 25.01.2012 № ММВ-7-6/25@).

- Для изменения кода основного вида деятельности предприниматель прикладывает к заявлению страницу 1 листа Е из того же приложения 14. В п. 1.1 листа Е1 указывается новый основной код.

- Далее заполняется лист Ж. В нем предприниматель прописывает свои Ф. И. О., указывает способ выдачи документов и ставит личную подпись.

- Заявление вместе с листами Е и Ж отправляется в отдел ФНС, где был зарегистрирован ИП. Госпошлина при этом не уплачивается.

Документы могут подаваться/отправляться любым удобным для предпринимателя способом: непосредственно в налоговый орган, через МФЦ, по почте и т. д.

Замена кодов дополнительной деятельности не производится. С ними ИП может совершить 2 действия:

- добавить в список имеющихся новый дополнительный код;

- исключить из списка ненужный код ОКВЭД.

Как подать подтверждающие документы?

Для того, чтобы подать уведомление, будет достаточно собрать необходимые документы, о которых мы написали выше, а далее подать их на бумажном носителе или же в электронном виде. Оба варианта имеют свои плюсы и минусы:

Если документы будут подаваться на бумажном носителе, то передать их следует в территориальный орган ФСС

Здесь важно учесть, что если документы будут подаваться не генеральным директором организации, то на «подающее» лицо должна быть оформлена нотариально заверенная доверенность. Также есть возможность подать документы, отправив их по почте, однако, этот вариант применим, когда до окончания предельно допустимого срока осталась минимум одна неделя, как говорится, «для надежности»

Есть и третий вариант — обратиться в МФЦ . Этот способ пользуется на сегодняшний день наибольшей популярностью, но и у него есть минус — не в каждом регионе страны эта услуга представлена.

В том случае, если есть потребность отправить документы в электронном виде, то следует обратиться к порталу государственных и муниципальных услуг . Есть важное условие, которое должно быть соблюдено — у генерального директора организации должна иметься усиленная квалифицированная электронная подпись. Порядок подачи документов через портал требует к себе следующую последовательность действий:

-

Должна быть создана учетная запись физического лица;

-

На ее основании создается учетная запись организации;

-

Далее необходимо выбрать госуслугу «Подтверждение вида деятельности в ФСС»;

-

Заполнить все обязательные поля заявления;

-

Прикрепить в виде файлов копии справки-подтверждения и пояснительную записку к бухгалтерскому балансу;

-

Последний шаг — направить документы в ФСС.

После того, как будут совершены все описанные действия, не позднее, чем через 2 недели ФСС обязаны уведомить организацию о присвоенном ей основном виде деятельности и назначенном тарифе «на травматизм»

Важно: Cтрахователи, у которых среднесписочная численность физических лиц, в пользу которых производятся выплаты и иные вознаграждения, за предшествующий расчетный период превышает 25 человек.. Некоторые рекомендации к заполнению формы

Некоторые рекомендации к заполнению формы

-

В строке №8 среднесписочную численность следует указывать все организации;

-

В графе №6 численность работников должны указывать только некоммерческие организации;

-

В справке нужно перечислять только те виды деятельности, которые организация фактически вела в 2016 году;

-

Деятельность, указанную в ЕГРЮЛ, указанную как основную, не нужно показывать в справке, если вы ее фактически не вели;

-

Даже если у вас указан только один вид деятельности, то на него, в любом случае, потребуется справка-подтверждение;

-

Графу №3 необходимо заполнять по данным бухучета за 2016 года. Для компаний, применяющих ОСНО: сумму расходов нужно указывать без НДС;

-

В строке №10 потребуется указать наименование организации, доход от которой в общем объеме доходов имеет наибольший удельный вес из указанных в строке №5. Причем эта деятельность может и не совпадать с той, что указана в ЕГРЮЛ в качестве основной. Такое положение дел вовсе не требует соответствующих записей в Реестре;

-

Если наибольший удельный вес имеют несколько видов деятельности, тот основным будет считаться тот из них, который относится к более высокому классу профессионального риска (пп. 9,14 Правил);

-

В заявлении необходимо указывать не текущий год, а предыдущий, по итогам которого вы подтверждаете основной вид деятельности;

-

Розничная торговля относится к 1-му классу профессионального риска, а производство — к 3-ему. Следовательно, необходимо указывать производство, как основной.

В заключении хотим сказать, что подача подтверждения в 2017 году — важный этап в работе организации. Излишние затраты на «несчастные» взносы не принесут ничего положительного. Более того, если вы позволите ФСС самостоятельно править записи в ЕГРЮЛ о вашей организации, в дальнейшем это может неблагоприятно сказаться на имидже компании. В большей степени это касается участия вашей организации в аукционах и государственных торгах.

Желаем Вам не пренебрегать Вашим имиджем на рынке. В особенности, сегодня это имеет большое значение!

Лишние коды ОКВЭД – дополнительные декларации

Заявление лишних кодов может сыграть злую шутку и с теми, кто перевел всю свою деятельность на уплату ЕНВД. Налоговики могут посчитать, что в отношении тех заявленных видов деятельности, по которым «вмененный» режим не применяется и по которым деятельность не ведется, плательщик должен подавать «нулевые» декларации по НДС и налогу на прибыль (НДФЛ, если это предприниматель).

Если компания или ИП не исполнила данную обязанность, то за неподачу таких отчетов инспекция накажет по статье 119 НК РФ: 1000 рублей за неподачу каждой «нулевой» декларации. Для компании эта сумма, может, и незначительная, но если учесть, что за год плательщику нужно подавать несколько деклараций (например, по НДС — четыре декларации), то сумма санкций становится ощутимее. Особенно, если налоговики решат оштрафовать сразу за три года.

Кроме того, не нужно забывать, что непредставление декларации является поводом для блокировки счета налоговой инспекцией (пп. 1 п. 3 ст. 76 НК РФ). А такая приостановка работы может оказаться весьма некстати, и на какое-то время стать существенным препятствием для ведения бизнеса.

Нужно сказать, что позиция налоговиков относительно наличия у «вмененщика» обязанности по подаче «нулевых» деклараций возникла не на пустом месте. Дело в том, что на этот счет и ФНС России, и столичное УФНС уже выпускали соответствующие разъяснения, в которых говорилось о возникновении такой обязанности (письма ФНС России от 26.04.2011 № АС-4-3/6753, УФНС России по г. Москве от 03.03.2010 № 20-14/022426).

Примечательно, что у Минфина на данный счет прямо противоположное мнение, которое можно увидеть в письмах от 17.07.2012 № 03-11-11/208, от 17.01.2011 № 03-02-07/1-9. Они-то как раз считают, что если фирма (ИП) ведет только те виды деятельности, по которым она уплачивает ЕНВД, основания для признания ее плательщиком других налогов отсутствуют. Поэтому такие «вмененщики», по мнению Минфина, не обязаны представлять в налоговую инспекцию декларации по НДС и налогу на прибыль (НДФЛ).

Класс профессионального риска

Следующая ситуация также касается работодателей, но уже в контексте взносов на травматизм. Как известно, тариф данных взносов на текущий календарный год устанавливается в зависимости от того, к какому классу профессионального риска относится основной вид деятельности страхователя.

Так вот, если страхователем является организация, то она обязана каждый год подтверждать свой основной вид деятельности. Если компания этого не делает, взносы на травматизм ей придется платить по тарифу для самого опасного из видов, указанных в ЕГРЮЛ (даже если она его никогда не вела). Это прямо следует из п. 13 Правил, утв. Постановлением Правительства РФ от 01.12.2005 № 713.

Получается, что если при регистрации фирма заявила много кодов «про запас», то в случае, если она забыла вовремя подтвердить свой основной вид деятельности, это может обернуться для нее увеличением страховой нагрузки.

Индивидуальные предприниматели – работодатели, в отличие от организаций, подтверждать основной вид деятельности не обязаны. ФСС сам определяет тариф взносов на травматизм по тому виду деятельности, который указан в ЕГРИП как основной. Поэтому, если в реестре в качестве основного вида деятельности значится деятельность с более высоким классом риска, чем та, которую ИП ведет на самом деле, то платить за работников взносы однозначно придется по более высоким тарифам. Так что заявленные в реестре коды важны не только для организаций, но и для ИП-работодателей.

Штрафные санкции в отношении предпринимателя, не изменившего сведения о деятельности по ОКВЭД

Какие последствия коснутся компании либо индивидуального предпринимателя в случае несвоевременного обновления кодов в реестре? Могут ли назначить штраф, а если да, то в каком размере? Эти вопросы часто занимают умы бизнесменов.

регламентирует обязанность организаций и ИП вносить/изменять сведения о кодах экономической деятельности. Причём срок, отпущенный на то, чтобы сообщить в регистрирующий орган, равен трём дням. Отсчёт ведётся с того момента, как происходит изменение кодов деятельности по ОКВЭД.

Статья 14.25 КоАП РФ предусматривает, в частности, ответственность за несвоевременное представление сведений об юридическом лице или ИП в регистрирующее ведомство (ч. 3) и ответственность за непредставление таких сведений (ч. 4). Если, конечно, такое представление предусмотрено законом. А законом, как мы уже сказали, как раз предусмотрено представление сведений о кодах ОКВЭД. Ответственность за несвоевременное представление сведений установлена в виде предупреждения или наложения административного штрафа в размере 5 тыс. рублей. А ответственность за непредставление сведений – в виде штрафа в размере от 5 тыс. до 10 тыс. рублей.

Следует понимать, что это наказание коснётся предпринимателей и руководителей фирм, ведущих деятельность, коды которой не указаны и не зарегистрированы в реестре. За дополнительные коды, по которым деятельность не ведётся, подобных штрафов не налагают.

Сдача промежуточной бухгалтерской отчетности

Помимо годовой отчетности раньше предприятия подавали в налоговую службу также промежуточную бухгалтерскую отчетность: за месяц, квартал, полгода. Последняя редакция закона «О бухгалтерском учете» отменила это требование, тем не менее, некоторые организации (например, страховые компании) все же подают и промежуточные (внутригодовые) отчеты. Вести же промежуточную бухгалтерскую отчетность внутри предприятия рекомендуется всем без исключения.

Код 31 в бухгалтерской отчетности

Код 31 обозначает отчетность за шесть месяцев, начиная с первого января текущего года. В пакет документов за этот период должны входить:

- бухгалтерский баланс за полгода;

- отчет о финансовых результатах за полгода;

- отчет об изменениях капитала предприятия за полгода;

- отчет о движении денежных средств за полгода.

Согласно новым нормам законодательства, отчеты за полугодие в налоговую службу подаются только в том случае, если это предусмотрено Федеральными законами.

В случае если сведения все же подаются в налоговую службу, статистическая отчетность должна быть сдана до пятнадцатого июля 2013 года, отчет о прибыли должен быть подан до двадцать девятого июля 2013 года, а данные персонифицированного учета – до пятнадцатого августа 2013 года.

Код 33 в бухгалтерской отчетности

Кодом 33 маркируют отчеты, в которых содержатся сведения о предприятии за отчетный период в девять месяцев. То есть с первого января, например, 2013 года по тридцатое сентября 2013 года.

Пакет отчетных документов такой же, как и за отчетный период в шесть месяцев:

- бухгалтерский баланс за девять месяцев;

- отчет о финансовых результатах за девять месяцев;

- отчет об изменениях капитала предприятия за девять месяцев;

- отчет о движении денежных средств за девять месяцев.

Статистическую отчетность необходимо подать до пятнадцатого октября 2013 года, отчет о прибыли – до двадцать восьмого октября 2013 года, а данные персонифицированного учета – до пятнадцатого ноября 2013 года.

Была информация интересна или полезна?

Да30

Нет17

Поделиться в сети

Дополнительный ОКВЭД 73.11. Каким видам бизнеса полезно указать?

Указание смежных ОКВЭД позволяет расширять ассортимент услуг и направлений бизнеса. Если ведется сопутствующая деятельность, связанная с рекламой, то указание ОКВЭД 73.11 в качестве дополнительного кода является обязательным.

Мы рекомендуем указать ОКВЭД 73.11 дополнительным, если вы занимаетесь:

- Прочими видами полиграфической деятельности (18.12)

- Производством кинофильмов, видеофильмов и телевизионных программ (59.11)

- Деятельностью, связанной с использованием вычислительной техники и информационных технологий, прочей (62.09)

- Деятельностью по созданию и использованию баз данных и информационных ресурсов (63.11.1)

- Деятельностью информационных агентств (63.91)

- Деятельностью информационных служб прочей, не включенной в другие группировки (63.99)

- Представлением в средствах массовой информации (73.12)

- Исследованием конъюнктуры рынка и изучением общественного мнения (73.20)

- Деятельностью в области фотографии (74.20)

- Деятельностью по предоставлению прочих вспомогательных услуг для бизнеса, не включенной в другие группировки (82.99)

Новое приложение 5.1 для страхователей из IT-сферы и электронщиков

Раздел 1 дополнили приложением 5.1. С I-го квартала 2021 года его заполняют IT-компании и разработчики и проектировщики электроники, чтобы подтвердить соответствие условиям применения пониженного тарифа.

С 2021 года для российских организаций этих категорий действуют пониженные ставки страховых взносов (ст. 427 НК РФ в ред. Федерального закона от 31.07.2020 № 265-ФЗ): ОПС — 6 %, ВНиМ — 1,5%, ОМС — 0,1 %.

Условия для применения пониженного тарифа (ст. 427 НК РФ):

В поле 001 приложения 5.1 указывается код плательщика:

Остальные строки идентичны, кроме строки 060. Она не заполняется, если в поле 001 указан код «2».

![Все оквэды 2022 для ип | [обновленные законы в 2022 году]](http://russianaudit.ru/wp-content/uploads/8/a/2/8a283a90e2bccadfa80bb1d990dabf86.png)