Ошибка в платежном поручении на уплату налогов. Что делать ?

КАК ВЕРНУТЬ ДЕНЬГИ, ОТПРАВЛЕННЫЕ НЕ ТОМУ, КОМУ НАДО? (.pdf 277Кб)

Ниже приведены типовые ошибки в платежных поручениях, которые приводят к нежелательным последствиями, а также способами их устранения.

В статье 45 Налогового кодекса РФ сказано, что налог может считаться уплаченным с того времени, как в банк будет предъявлено поручение на перечисление в пользу бюджета денег со счета налогоплательщика.

Но это не достаточное условие для проведения платежки по уплате налога, что мы и покажем ниже. Объясняется это тем, что, заполняя платежные поручения, налогоплательщики довольно часто опускают ошибки. И, как следствие, факт исполнения обязательств по уплате налога можно решить только через суд. В связи с этим в Налоговый кодекс РФ были внесены некоторые изменения, которые регулируют данную ситуацию.

На данный момент, редакция Налогового кодекса разделяет все ошибки налогоплательщиков на 2 группы:

- Ошибки, приводящие к неуплате налога в бюджет. В таких ситуациях будут начисляться пени за недоимку. А сумму всё-равно нужно заплатить;

- Ошибки, не приводящие к неуплате налога в бюджет. Можно просто уточнить платеж (письмо Минфина России от 29.03.2012 № 03-02-08/31).

Код УИН для юридических лиц и предпринимателей

Напомним, с февраля нынешнего года действуют новые правила заполнения платежных поручений (утв. приказом Минфина России от 12.11.13 № 107н ; см. « »). Так, в платежке появился еще один обязательный реквизит — уникальный идентификатор начислений (УИН) для указания конкретного платежа в бюджет. Согласно приказу № 107н данный реквизит нужно будет указывать в поле 22 «Код» платежки с 31 марта 2014 года. До этой даты плательщики не обязаны заполнять поле «Код», но некоторые банки требуют вписывать УИН уже сейчас, включив его в состав реквизита «Назначение платежа» (поле 24). При этом, как разъяснили в Центробанке, если УИН неизвестен, то до 31 марта нужно вписывать значение «0» (письмо Банка России от 26.11.13 № 45-7-1/121).

Однако до сих пор было неясно, какой УИН в поле «Код» нужно будет указывать компаниям и предпринимателям после 31 марта, когда этот реквизит станет обязательным к заполнению. По этому поводу Федеральная налоговая служба разъяснила следующее.

Поскольку сумму налогов и сборов юридические лица и предприниматели исчисляют самостоятельно на основании деклараций и расчетов, то идентификатором начислений является КБК (поле 104). УИН при уплате налогов этой категорией налогоплательщиков не формируется.

Таким образом, организации и предприниматели заполняют УИН следующим образом:

— до 31 марта в поле 24 «Назначение платежа» указывается «УИН0///». После разделительного знака «///» налогоплательщик может вписать дополнительную информацию, необходимую для идентификации назначения платежа.

— с 31 марта в поле 22 «Код» указывается «0».

Важное в платежках по взносам

Платежка по пенсионным взносам за сотрудников

КБК для пенсионных взносов в пределах лимита в 796 тыс. руб. и сверх него единый – 392 1 02 0201006 1000 160.

В назначении платежа укажите регистрационный номер компании и период, за который платите взносы. Тогда фонд точно верно разнесет оплату в лицевой карточке.

Страховые взносы в отличие от налогов не округляйте. Ставьте суммы в рублях и копейках.

Платежка по взносам в ФСС за сотрудников

Если в платежке указать регистрационный номер организации или предпринимателя в ФСС, то фонд точно не потеряет суммы.

С этого года взносы на травматизм перечисляйте одновременно с остальными.

Раньше взносы на травматизм платили в тот день, когда снимали в банке наличные на зарплату или перечисляли ее на карты работников.

Сейчас срок для всех взносов единый – не позднее 15 числа каждого месяца.

Платежка по фиксированным взносам предпринимателя в ПФР

Чтобы деньги попали на карточку предпринимателя, в поле 108 укажите СНИЛС предпринимателя.

Платить фиксированные взносы можно частями в любой месяц года. Главное оплатить всю сумму до 31 декабря.

Ошибки, приводящие к неуплате налога в бюджет

В эту первую группу ошибок включены 2 пункта.

Первый пункт гласит о том, что налог будет считаться не уплаченным в случае допущения ошибки в номере счета Федерального Казначейства.

Второй ошибкой считается неверное написание наименования банка-получателя.

Третьей ошибкой считается неверное указание ОКТМО.

Если допустили такие ошибки, то платеж вообще не будет проведен банком или же средства поступят на другой счет Казначейства России. В любом случае сумму придется заплатить заново.

В соответствии с этим, если вышеназванные ошибки не будут замечены и исправлены вовремя, то они повлекут за собой возникновение недоимки. И, как следствие, на плечи налогоплательщика лягут еще и штрафы, блокировка счета и необходимость в повторной уплате налога.

В случае обнаружения таких ошибок после того, как поручение будет исполнено банком, исправление их возможно только одним способом — повторным перечислением денег по верным реквизитам. А первоначально уплаченную сумму придется возвращать как уплаченную излишне.

Если перечисляете платеж повторно, за возвратом первоначально уплаченной суммы обращайтесь:

- в банк – если платеж не исполнен;

- в налоговую инспекцию по месту учета организации – если средства списаны с расчетного счета организации, но на счет Казначейства России не попали.

В налоговую инспекцию по месту учета подайте заявление. В течение 10 рабочих дней с момента получения этого заявления инспекторы письменно обратятся в УФНС России по месту зачисления платежа. К обращению они приложат копию заявления организации о возврате платежа в электронном виде (скан-образ). Получив эти документы, не позднее следующего рабочего дня УФНС России перешлет их в региональное управление казначейства для возврата ошибочно поступившей суммы. После этого региональное управление казначейства перечислит организации ошибочный платеж и в течение трех рабочих дней известит об этом представителей налоговой службы.

Где взять УИН

Источником получения информации по УИН являются требования на уплату налогов и пеней. Поэтому если вы не значитесь в должниках по платежам в бюджет, то и УИН у вас не будет — как реквизит для внесения в платежку он попросту будет не сформирован получателем платежа в связи с отсутствием такого документа, как требование от фискального органа.

Пример

ООО «Лира» не уплатило в срок имущественный налог, в связи с чем фискальный орган направил в адрес данного должника требование, в котором указал УИН. При исполнении требования и формировании платежки бухгалтер ООО «Лира» перенес УИН с документа, направленного фискальным органом, в поле 22.

Код УИН для физических лиц

Что касается физических лиц, то они уплачивают «имущественные» налоги (налог на имущество физических лиц, транспортный и земельный налоги) на основании налогового уведомления и приложенного к нему платежного извещения по форме №ПД (налог). Эти документы заполняются налоговым органом автоматически с использованием программных средств, включая УИН (в качестве уникального идентификатора указывается индекс документа).

Если гражданин хочет перечислить налоги без уведомления из инспекции, то он формирует платежку самостоятельно. Для этого он может использовать электронный сервис, размещенный на сайте ФНС России. В этом случае индекс документа присваивается автоматически.

Если платежка по форме № ПД-4сб (налог) заполняется физлицом в отделении Сбербанка, то индекс документа и УИН указывать не нужно. При этом в налоговом ведомстве напоминают, что в платежном документе плательщик обязан вписать ФИО, а также адрес места жительства или места пребывания (при отсутствии у физлица места жительства).

Также налоги можно заплатить через любой другой банк, который может оформить полноформатное платежное поручение. В этом случае в поле 22 «Код» указывается «0» или индекс документа, присвоенный налоговым органом (при его наличии у физического лица).

О заполнении платежек на уплату налогов см. также « », « ».

Заметим, что при заполнении платежек на уплату налогов и взносов наиболее комфортно чувствуют себя те, кто формирует платежки с помощью веб-сервисов. Там актуальные формы платежных поручений со всеми необходимыми кодами устанавливаются автоматически, без участия пользователя.

Код в платежном поручении 2018

года — это один из реквизитов, которые указываются при платежах в бюджет. О том, что это за поле, каковы правила его заполнения, где взять информацию о коде, вы узнаете из нашей статьи.

Правила и образцы заполнения платежных поручений

Действующие правила заполнения платежного поручения в приказе Минфина № 107н от 12.11.2013 сейчас меняются, чтобы соответствовать нововведениям. На основании этих изменений Федеральная налоговая служба подготовила образцы заполнения трех вариантов:

- для платежей, входящих в ЕНП, по которым подают уведомления об исчисленных суммах;

- для платежей, входящих в ЕНП, но которые можно перечислять в 2023 году на отдельные КБК без уведомлений;

- для платежей, не входящих в ЕНП.

Добавим сюда платежи, которые не контролируются ФНС и заполняются в прежнем порядке. В итоге получается 4 варианта платежек, рассмотрим каждый из них подробнее.

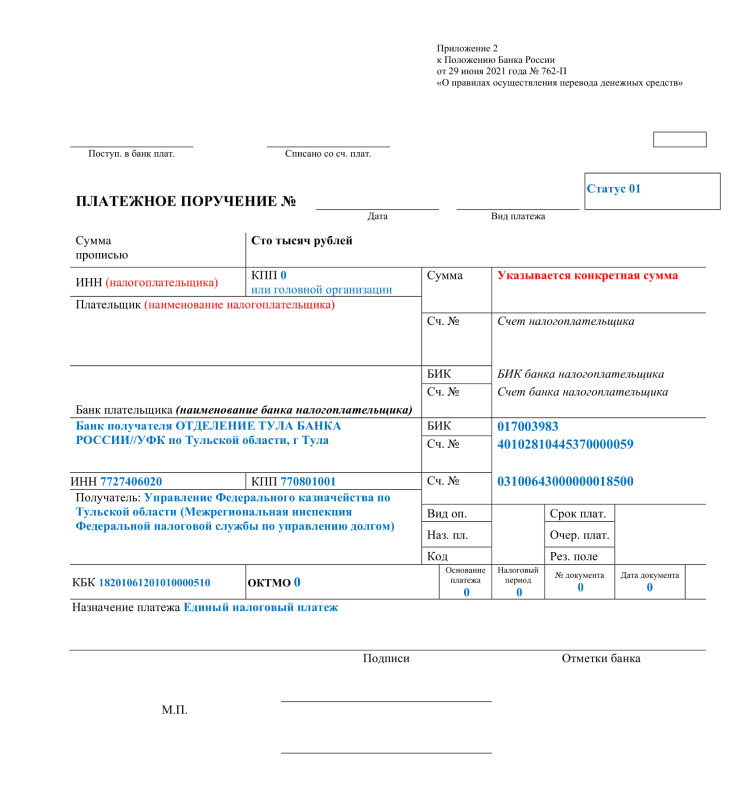

Платежное поручение для ЕНП

Начнем с рассмотрения нового способа перечислений в бюджет, когда в ЕНП можно включить сразу несколько платежей.

Как видим, в назначении платежа указан не конкретный налог или взнос, а «Единый налоговый платеж». Сумма в 100 000 рублей из этого образца может означать, что в нее включены, например, НДФЛ с работников на 32 300 рублей и страховые взносы на 67 700 рублей. Но это может быть и сумма для какого-то одного налога, предположим, аванса по УСН.

Для того, чтобы ФНС знала, в счет каких обязательств перечислены деньги, надо заранее подать уведомление об исчисленных суммах (или соответствующую отчетность по платежу, например, РСВ или декларацию).

Особенности заполнения:

- Общий КБК для ЕНП – 18201061201010000510;

- Статус «01»;

- Значение «0» в полях: «ОКТМО», «Основание платежа», «Налоговый период», «№ документа», «Дата документа».

Этот образец платежного поручения удобно использовать в качестве шаблона, ведь в нем достаточно один раз указать реквизиты налогоплательщика, а затем только менять сумму.

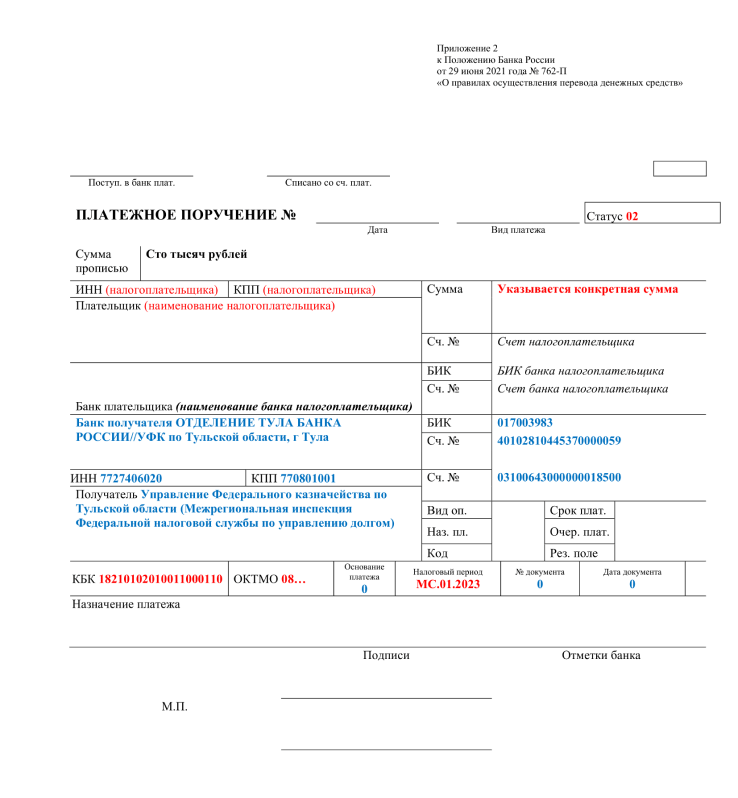

Платежное поручение вместо уведомления

В 2023 году, пока длится переходный период, можно заполнять платежные поручения, как и раньше, по каждому отдельному налогу, сбору, взносу. При этом уведомление об исчисленных суммах подавать не требуется. Об этом сказано в пункте 12 статьи 4 закона от 14.07.2022 № 263-ФЗ.

Вот как выглядит образец заполнения платежного поручения вместо уведомления.

Чем этот образец отличается от первого варианта?

- Во-первых, выбрано другое значение статуса – «02» вместо «01».

- Во-вторых, здесь указывают КБК одного налога, сбора, взноса, который оплачивается этой платежкой. Соответственно, вместо кода ЕНП (18201061201010000510) вписывают КБК конкретного платежа, найти коды можно в таблице ФНС, о которой мы уже выше сказали.

- В-третьих, заполняются поля ОКТМО и налогового периода. Значение ОКТМО должно соответствовать месту нахождения юрлица или жительства ИП, налогооблагаемого имущества или регистрации обособленного подразделения.

Пока известно, что перечислять платеж на отдельный КБК можно только в переходный период 2023 года. Дальше вариантов не будет – только на общий КБК для единого налогового платежа. Но если налогоплательщик хоть раз представит уведомление, то такая возможность будет утрачена еще в текущем году.

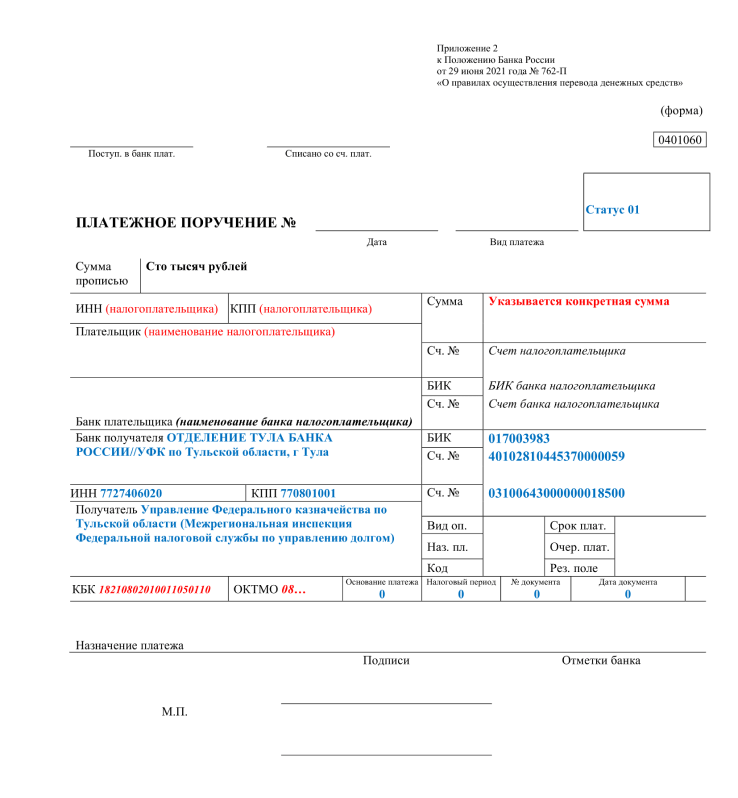

Платежное поручение вне ЕНП

Третий вариант платежки заполняется при перечислении платежей, не входящих в ЕНП, но которые администрирует ФНС. Например, госпошлина за внесение изменений в устав ООО. Вот как она заполняется.

Как видим, все варианты платежных документов содержат в себе одни и те же реквизиты получателя платежа – УФК Тульской области. Меняется только статус плательщика, КБК, поля ОКТМО и налогового периода.

Платежное поручение по другим платежам

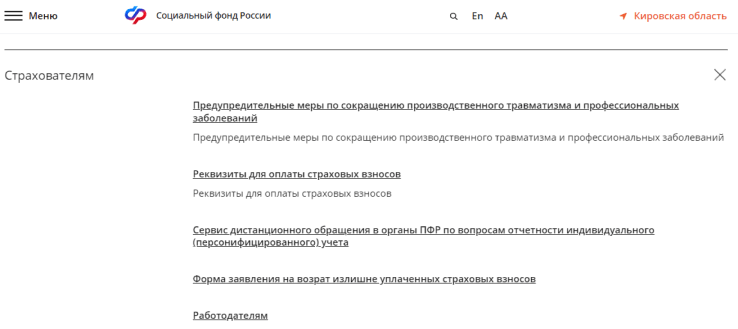

Наконец, особым образом заполняется платежное поручение по платежам, которые контролирует не ФНС, а другие ведомства. Например, взносы по работникам на травматизм в 2023 году собирает новый Социальный Фонд России, причем перечисляют их по месту регистрации работодателя.

Из нового здесь только другой КБК (79710212000061000160), а также другие реквизиты вместо ФСС. Найти их можно на сайте СФР. Регион выбирается в правом верхнем углу, а дальше надо опуститься вниз по странице до раздела «Страхователям».

В назначении платежа указывают: «Страховые взносы по обязательному социальному страхованию от несчастных случаев на производстве и профессиональных заболеваний за (месяц) 20__г, рег.№ ___________».

Как отправить платеж не в составе ЕНП

Бизнес имеет право по своему усмотрению переводить некоторые платежи в числе ЕНП или по конкретному КБК. Речь идёт о:

-

сборе за пользование объектами животного мира и водными ресурсами;

-

утилизационном сборе;

-

взносах за период до 01.01.2017.

Важно. Пошлины, в том числе без исполнительного документа, административные штрафы и НДФЛ с выплат в адрес иностранцев всегда нужно перечислять отдельными платежными поручениями на конкретные КБК. . Реквизиты таких платежей совпадают с реквизитами для ЕНП, однако следует прописать ваш ОКТМО, специальный КБК и назначение платежа.

Реквизиты таких платежей совпадают с реквизитами для ЕНП, однако следует прописать ваш ОКТМО, специальный КБК и назначение платежа.

Не в составе ЕНП платим страховые взносы на травматизм. Их администрирует СФР. Заплатить нужно до 15 числа месяца, идущего за отчётным.

Найти реквизиты для перевода можно на сайте СФР. Выберите свой регион, пролистайте вниз в раздел «страхователям», нажмите на «+»: откроется вся необходимая информация.

Помимо реквизитов в этом разделе могут быть полезные подсказки, например, образцы заполненных платежек.

Нарушение срока оплаты налога или страховых взносов по вине банка

Платежное поручение по взносам и госпошлине за ноябрь 2016 организация представила в банк 10 декабря 2016 года. Но в бюджет ФНС деньги поступили лишь 20 декабря 2016 года. В итоге с 16 по 20 декабря организации начислили пени.

Если деньги поступили в бюджет с опозданием по вине кредитной организации, то ситуацию можно исправить так.

1. Потребуйте от банка письменное объяснение, по какой причине был задержан платеж. Ведь банковские сотрудники обязаны исполнить поручение за один операционный день.

2. Напишите в отделение ФНС заявление с просьбой пересчитать сумму начисленных пеней по взносам в связи с тем, что деньги поступили в бюджет не вовремя по вине банка.

К заявлению приложите:

- то самое письменное объяснение банка;

- платежное поручение на уплату взносов с отметкой банка;

- договор с банком на обслуживание;

- выписку по расчетному счету, чтобы было видно, когда вы подали поручение, и что деньги на счете вашей компании действительно были.

Итак мы рассмотрели важный вопрос

В платежном поручении на уплату налогов есть ошибка. Что делать ?

Важно!

Дабы не допускать проблем подобного рода и не создавать себе дополнительные трудности, лучше несколько раз проверить правильность заполнения платежного поручения, а затем уже совершать по нему оплату.

Новшества в правилах заполнения платежных поручений

Главные корректировки проекта отразились во многих полях платежки. Однако большая часть ориентирована на техническую часть. Отметим, новый порядок распространяется на всех плательщиков налогов независимо от статуса. Они обязаны формировать поручение по платежу на бланке, который унифицирован Положением ЦБ РФ № 762-П. Для облегчения заполнения рекомендуем изучить общий образец.

Итак, Минфин скорректировал правила, ориентируясь на ЕНП. Поэтому при перечислении налогов необходимо учитывать следующие нюансы:

- КБК для соответствующего платежа нужно указывать в ячейке «104»;

- КПП отправителя средств планируют кодировать числом «0», кроме сумм, поступающих от зарубежных предприятий, которые работают в РФ через разные обособки;

- в ячейках «105» ─ «109» тоже будут писать «0»: ОКТМО, основание перевода, показатель периода, номер, дата квитанции;

- в 61 и 103 полях необходимо указывать ИНН и КПП уполномоченной местной ФНС, контролирующей источники финансирования дефицита;

- получателя и назначение перевода будут кодировать цифрой «0».

Согласно п. 4.4 Приложения № 2 к проекту изменений, банки должны кодировать перечисления тем КБК, который отражен в соответствующем распоряжении. Но правило касается недоставленных переводов, подлежащих возврату в бюджет.

Какой ОКТМО указывать при оплате налогов отдельными платёжками?

Помимо оплаты налогов и сборов путем оплаты единого налогового платежа компаниям пока разрешено оплачивать свои налоговые обязательства отдельными платёжками на конкретные КБК (коды бюджетной классификации). Такие платёжки заменяют уведомления об исчисленных налогах.

В этом случае при оформлении платёжки по конкретному налогу понадобится указать восьмизначный код ОКТМО той территории, на которой мобилизуются (собираются) средства от уплаты налогов, взносов и других форм платежей.

При платежах, которые не входят в ЕНП, указывается классификатор территории, на него собираются деньги от уплаты иных платежей, администрируемых налоговыми органами.

Общий порядок заполнения квитанции при оплате налогов

Уплачивая налоги, организация должна ориентироваться на то, что формирование платежки на каждый сбор индивидуально. Однако законодательство предусматривает и общие нормы заполнения. В документе обязательно надо указать:

- порядковый номер квитанции, который расположен в поле № 3;

- дату формирования вида «ДД.ММ.ГГГГ»;

- данные о плательщике, получателе и самом переводе.

При этом заполняя бумажную версию, нужно подписать квитанцию и поставить печать. Что касается заполнения блока о плательщике, то все зависит от его вида. Согласно пункту 4 правил:

- организации заполняют ячейки: 101 ─ свой статус (01 ─ плательщик или 02 ─ агент), 8, 60, 102 ─ полное название предприятия, ИНН, КПП;

- индивидуальные предприниматели обязаны заполнить: 101 ─ статус (13 ─ плательщик, 02 ─ агент), 8 ─ Ф.И.О. бизнесмена (в скобках ИП), место регистрации, 60 ─ ИНН, в ячейке 102 нужно прописать «0».

А вот в банковских реквизитах указывают номер счета компании, название, место расположения, БИК, коррсчет банка. Далее при оформлении квитанции на оплату налога, в поле 16 необходимо указать сокращенное название казначейства и налогового ведомства. Например, «УФК по г. Краснодару (ИФНС России № 5 по г. Краснодару)».

Ниже указывают ИНН, КПП ведомства, в которое направляют средства, а также реквизиты банка, где зарегистрирован счет получателя. Они идентичны реквизитам кредитной компании отправителя. Если плательщик не знает данных о получателе, то их всегда можно найти на спецресурсе ФНС service.nalog.ru/addrno.do. Далее заполнение поручения зависит от типа сбора.

Что делать, если в налоговой платежке ошибочно указали КБК ?

Неверный КБК в налоговой платежке

дело поправимое, потому что КБК не относится к реквизитам, неверное указание которых в платежном поручении на перечисление налогов приравнивается к неисполнению налогоплательщиком обязанностей перед бюджетом.

Письмо Минфина от 19.01.2017

А вот серьезной ошибкой, из-за которой обязанность по уплате налога будет считаться неисполненной, считается указание в платежном поручении 1) неверного номера счета Федерального казначейства и 2) наименования банка получателя. В этом случае налог придется уплатить заново, а платеж, перечисленный с ошибками, можно будет потом вернуть. При этом за несвоевременную уплату налога плательщику начисляются пени за период просрочки.

В случае неверного КБК подайте в инспекцию (или в фонд) заявление об уточнении реквизитов платежа. Дело в том, что из-за неверного КБК деньги могут попасть не в тот бюджет или в невыясненные поступления. Тогда обязанность по уплате налога или страховых взносов будет считаться неисполненной. Уточнив же реквизиты платежа, вы избежите пеней и претензий от контролеров. Получив заявление, проверяющие проведут при необходимости сверку и примут уточнение на день фактической уплаты.

Просмотр сведений о состоянии расчетов

В интерфейсе ЕНС в ЛК ЮЛ на вкладке Единый налоговый счет можно просмотреть сведения о состоянии единого налогового счета.

На отдельных вкладках отражается детализированная информация о состоянии расчетов налогоплательщика.

Все обязательства

На вкладке Все обязательства отображается информация в разрезе налогов и видов обязательства:

- сальдо расчетов в графе Сальдо;

- сведения о ближайших платежах в графе Предстоящий платеж.

Здесь дается информация по сальдо с положительными и отрицательными суммами.

Кликнув по соответствующей строке, можно перейти к детализации сведений по конкретным:

- КБК;

- КПП/ОКТМО.

Эту информацию можно детализировать еще больше, кликнув мышкой по значку в конце строки.

На экране отобразятся операции по выбранному КБК, КПП / ОКТМО в хронологическом порядке, формирующие сальдо расчетов. Операции сортируются по хронологии снизу вверх. Такой принцип вывода данных применяется во всех расшифровках.

Таким же образом можно расшифровать предстоящие платежи по выбранному виду обязательства, например, по НДС.

Это может быть текущий платеж, начисленный на основании декларации, а также уведомления об исчисленных налогах. Для вывода информации установите переключатель на Текущие платежи.

Переключатель можно перевести в положение Платежи с изменением срока уплаты. Например, на основании решения ИФНС о рассрочке, отсрочке, предоставлении инвестиционного налогового вычета, налогового кредита.

Задолженность

С главной страницы интерфейса ЕНС можно перейти к информации об обязательствах, формирующих задолженность — на вкладку Задолженность. Здесь дается информация по сальдо с отрицательной суммой.

Группировка сделана по видам обязательств в разбивке по:

- Пени — общая сумма т. к. начисление идет на сальдо, а не на конкретное обязательство.

- Налогам:

Кликнув мышкой по Пени, можно перейти к расшифровке операций. Отражаются операции каждым днем.

Также задолженность можно посмотреть в виде списка всех неисполненных обязательств в разрезе:

- КБК;

- КПП / ОКТМО.

Кликнув мышкой по нужной строке (она станет белого цвета), можно перейти к расшифровке операций.

Вы увидите перечень операций, формирующих отрицательное сальдо расчетов по выбранному КБК.

Предстоящие платежи

На вкладке Предстоящие платежи их можно увидеть в разрезе:

- Текущие начисления;

- с данными по Изменению срока уплаты.

Например, по причине решений о налоговой рассрочке или отсрочке. Из этой же формы можно перейти к их списку на соответствующей вкладке.

Решения об изменении срока уплаты

Вкладка Решения об изменении срока уплаты содержит список всех решений.

Кликнув мышкой по нужной строке (она будет выделена белым цветом), можно перейти к просмотру содержания решения налоговой.

Расшифровка Решения об изменении срока уплаты по данному примеру.

Из этой формы можно просмотреть График погашения основного платежа, кликнув мышкой по нужной ссылке.

И График погашения процентов за пользование бюджетными средствами.

Операции ЕНП

С главной страницы ЕНС можно перейти прямо к операциям единого налогового счета, кликнув мышкой по нужной вкладке. Информация отражается в вариантах:

- Все операции — список в хронологическом порядке операций пополнения (+) и списания (-) ЕНП с отражением суммы остатка ЕНП.

- Операции по типу — в группировке по типам операций.

Все операции делятся на группу Поступления в ЕНП с детальной расшифровкой по:

- платежам;

- зачетам от иного лица;

- переплатам.

Операции Списания из ЕНП с детализацией по:

- зачетам иному лицу на основании Заявления о зачете;

- возвратам денег на основании Заявления о возврате;

- списаниям в счет уплаты по налогу.

Детальная информация по НДС выглядит так. Аналогично можно просмотреть и другие налоги.

История ЕНС

С главной страницы интерфейса ЕНС доступна информация об истории изменения сальдо ЕНС на вкладке История ЕНС. В хронологическом порядке (по состоянию на дату) отображается история изменения суммы на ЕНС.

По каждой записи доступен состав операций, которые влияют на сальдо на выбранную дату.

Процедуры взыскания

С главной страницы интерфейса ЕНС можно перейти к списку Процедуры взыскания. Далее посмотреть информацию в разрезе сформированных:

- Требований об уплате;

- Решений о взыскании — за счет денежных средств;

- Постановлений о взыскании за счет имущества.

Маркер процедуры взыскания также отражается и в блоке Сальдо ЕНС.