Документы валютного контроля для банка

Ввиду требований частей 2 и 3 статьи 22 закона «О валютном…» от 10.12.2003 № 173-ФЗ контроль над перемещением валюты в РФ осуществляется органами власти (Правительством, ЦБ, ФНС и ФТС). При этом банки являются валютными агентами и обязаны выполнять контрольные мероприятия в отношении своих клиентов, осуществляющих валютные операции.

Часть 7 статьи 23 ФЗ № 173 обязывает их отчитываться перед ЦБ РФ и другими компетентными органами об операциях с валютой, которые совершаются организациями и гражданами с использованием открытых у них счетов. При этом банки в силу требований части 1 статьи 23 ФЗ № 173 наделены правом получения от своих клиентов информации, касающейся легальности выполняемых ими валютных операций и обслуживания принадлежащих им банковских счетов.

Исчерпывающий список операций, на которые распространяется такой контроль, обозначен в части 9 статьи 1 ФЗ № 173. В их числе:

- покупка или продажа валюты компанией, а также расчеты по контрактам при помощи валюты;

- ввоз или вывоз валюты;

- перемещение валюты, принадлежащей компании, на зарубежные счета и возвращение ее обратно с таких счетов.

Документы для контроля

Полный список бумаг, при помощи которых можно доказать законность выполнения валютной проводки, приведен в части 4 статьи 23 ФЗ № 173. В частности, к таковым относятся:

- документы, устанавливающие право на имущество, факт регистрации организации, ее правовой статус (резидент, нерезидент), постановку на налоговый учет;

- бумаги, оформляемые банками и компетентными органами, указывающие на возможность компании открыть счет, провести по нему конкретную операцию, а также подтверждающие ее осуществление;

- договоры, соглашения, акты приема-передачи, накладные, коносаменты и прочие документы, указывающие на наличие сделок и исполнение обязательств по ним;

- паспорт сделки;

- таможенные декларации, указывающие на перемещение валюты и товаров через границу.

Основными формами учета, которые требуются для легального проведения валютных транзакций, согласно положениям пункта 1.5 инструкции ЦБ РФ «О порядке…» от 04.06.2012 № 138-И (далее — Инструкция), выступают:

|

| Скачать форму справки |

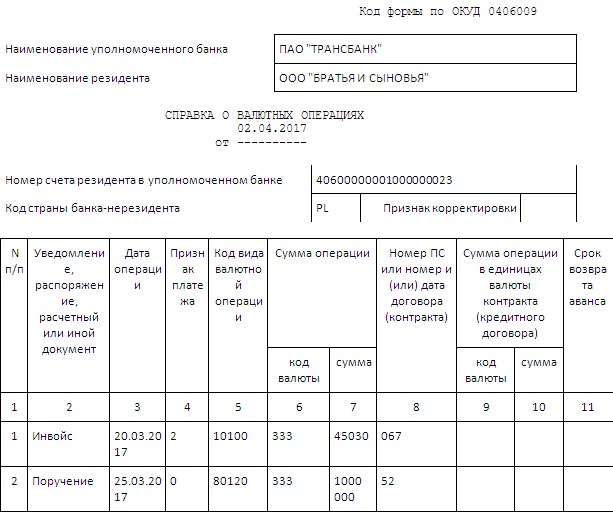

- справка о валютных операциях (далее — СВО);

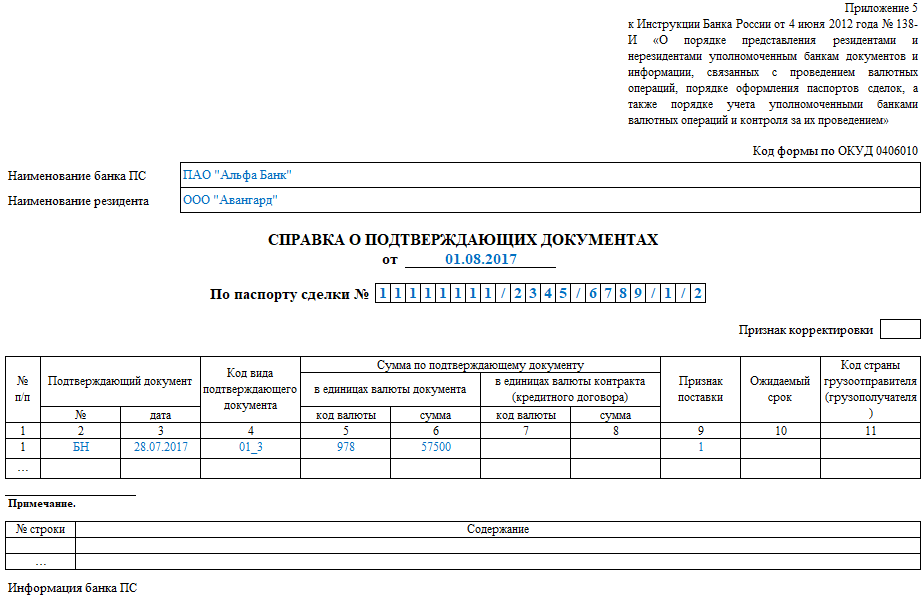

- справка о подтверждающих документах для валютного контроля (далее — СПД).

Следует помнить, что для проведения контроля в отношении одной операции, согласно статье 23 ФЗ № 173, банку требуются лишь документы, имеющие к ней непосредственное отношение. Если при этом к конкретной операции относится лишь часть текста документа, организация может представить лишь выписку, подтверждающую конкретную транзакцию. Обозначенная норма также обязывает организацию предоставлять только документы, действительные на дату их направления (оригиналы остаются у предъявителя, в дело подшиваются лишь копии, заверенные банковской организацией или государственным органом). При этом не стоит забывать о необходимости нотариально подтвержденного перевода бумаг, выполненных на иностранном языке, и их легализации посредством простановки апостиля.

Подписание справки

Подписание документа зависит от количества требуемых подписей:

-

Для того чтобы подписать документ одной подписью, подключите к компьютеру ключевой носитель eToken или вставьте в дисковод ключевую дискету с закрытым ключом соответствующей подписи (если этот ключевой носитель предусмотрен) и щелкните по кнопке Подписать документ выбранной подписью, расположенной напротив поля с идентификатором подписи на странице просмотра документа. Если подписание прошло без ошибок, то документ изменит свой статус на «Подписан».

-

Если под документом должны стоять две подписи, то для установки первой из них необходимо подключить устройство eToken или вставить дискету (или иной ключевой носитель) с ключами для первой подписи. Если после этого Вы хотите проставить под документом вторую подпись, то необходимо поменять ключевой носитель на носитель с ключами для второй подписи.

Если для подтверждения операций в системе Вы используете считыватели смарт-карт «SafeTouch» или «Антифрод-терминал», то Вы можете визуально проконтролировать подписание документа. После того как Вы нажмете на кнопку Подписать документ выбранной подписью, на экране устройства будут показаны реквизиты документа. При этом документ не будет подписан, пока Вы не подтвердите операцию, нажав на кнопку со знаком «+» (или OK).

Примечание: для работы с указанными устройствами необходимо подключить их к Вашему компьютеру, используя USB-порт, и ввести запрашиваемый PIN-код к смарт-карте.

После наложения подписей Вы можете отправить документ в банк.

Справка о валютных операциях — образец заполнения

Согласно пункту 2.1 Инструкции, организация обязана оформить и представить своему валютному агенту (банку, оформлявшему паспорт сделки) СВО и документы, в ней указанные (подтверждающие законность операции), при списании валюты со своего счета либо зачислении средств на него. При этом данный пункт предоставляет и возможность не представлять подтверждающие документы, если сумма операции не превышает 1 000 долларов.

Практикам следует помнить также о ситуациях, определенных пунктом 2.4 Инструкции, когда предоставление не требуется, например:

- при произведении операций между организацией и ее уполномоченным банком (купле-продаже валюты, переводе валюты со счета на депозит и т. д.);

- при произведении валютных операций между резидентами, счета которых находятся в одном и том же уполномоченном банке;

- при обозначении в соглашении между организацией и банком обязанности последнего оформлять СВО самостоятельно.

СВО оформляется по унифицированной форме (приложение № 1 к Инструкции). При этом помимо собственно бланка справки в указанном приложении содержится подробная инструкция по ее заполнению. Образец заполненной СВО вы можете скачать на нашем сайте.

Несвоевременное предоставление справки о подтверждающих документах в банк

Терентьев Богдан

Все мы знаем, какой бардак с документами обычно творится в компаниях, в связи с чем подписанный акт можно выцепить только через несколько месяцев после его составления.

В этом случае смело подписываем нужную нам дату под подписью руководителя, пересканируем акт и отправляем в валютный контроль банка. Иногда бывают случаи, когда нерезиденты отказываются подписывать акты выполненных работ, ссылаясь на то, что эти архаизмы есть только в России.

В этом случае подтверждающим документом может являться счет. Только данный факт нам надо прописать в письме, которое мы, если вы помните, писали, когда оформляли паспорт сделки.

Опять же не забываем, чтобы дата счета (который является подтверждающим документом) была соответствующей и мы не просрочили предоставление СПД! При оплате или получении платежей по факту, лично я, чтобы не запутаться, предоставляю СВО со счетом и СПД с актом одновременно.

https://youtube.com/watch?v=OYfZ9RWcU1A

Возможно одно из четырех значений:

- Резидент выполняет обязательства по контракту с нерезидентом по предоплате или авансу.

- Резидент отсрочил платеж нерезидента (дал ему коммерческий кредит на остаток оплаты).

- Нерезидент выполняет контракт с резидентом по предоплате или авансу.

- Резидент получил отсрочку платежа (коммерческий кредит на остаток) от нерезидента.

- Если в «Признак поставки» указано «2», то нужно заполнить, в формате ДД ММ ГГГГ графу «Ожидаемый срок»; в противном случае она остается пустой.

- В графе «Код страны грузоотправителя (грузополучателя)» указывается цифровой код страны по справочнику соответственно при импорте/экспорте.

Когда нужна и как заполнить справку о подтверждающих документах

Какие могут грозить штрафы или санкции? В случае если индивидуальный предприниматель или юридическое лицо нарушат сроки или порядок составления и подачи отчетной формы по совершенным операциям, имеющим валютный характер, или же неправильно отразят информацию о финансовых потоках за рубежом то в таком случае на законодательном уровне предусмотрены административные наказания путем наложения штрафа. Если данное правонарушение произошло по вине должностного лица, то ему грозит штраф в размере пяти тысяч рублей. В случае если такое неправомерное действие совершило юридическое лицо, то на него накладывается штраф в размере пятидесяти тысяч рублей.

Что такое и когда нужна справка о подтверждающих документах?

Опять же, считается таможенная дата, а не коммерческая. СПД хранится не менее трех лет. Больше – сколько угодно.Штрафы и санкции за несвоевременную подачу и нарушение сроков хранения По ч. 6 ст. 15.25 Кодекса РФ «Об административных правонарушениях» за нарушение сроков подачи и хранения СПД предусмотрено следующее:

- Неправильное оформление и/или нарушение сроков хранения – штраф должностным лицам (сюда относятся и физлица-ИП) от 4000 до 5000 руб., юридическим лицам – от 40 000 до 50 000 руб.

- Просрочка подачи до 10 дней – штраф должностным лицам и ИП от 500 до 1000 руб., юрлицам – от 5000 руб. до 15 000 руб.

- То же самое, от 10 дней до 30 дней – штраф на должностных лиц и ИП от 2000 до 3000 руб., на юрлиц – от 20 000 руб. до 30 000 руб.

- То же самое, на 30 дней и более – штраф на должностных лиц и ИП от 4000 до 5000 руб., на юрлиц – от 40 000 руб.

Сроки предоставления справки о подтверждающих документах

Внимание Обратите внимание, что данная дата не должна быть меньше, чем дата платежа, иначе это уже будет просрочка и штраф! Чтобы избежать подобных неприятностей, поставьте в акте дату подписания таким образом, чтобы не только не нарушить срок предоставления подтверждающего документа в банк, но и не нарушить условия оплаты по договору. Очень вас выручит, если вы перед подписанием проверите договор с нерезидентом и в условиях оплаты пропишете, что оплата производится через определенное количество дней с даты подписания акта (а не с даты составления, или с даты выставления счета)

Тогда вы сами сможете поставить на акте нужную вам дату подписания. Если вы заполняете графу «Ожидаемый срок», то в разделе «Примечания» обязательно надо пояснить каким образом и на основании какого документа вы этот срок рассчитали (пункт и номер договора).

Что такое валютный контроль

Валютный контроль – это меры для обеспечения соблюдения валютного законодательства при совершении валютных операций.

К валютным операциям согласно подп. 9 п. 1 ст. 1 закона закон от 10.12.2003 № 173-ФЗ относятся:

- операции между резидентами России по приобретению или отчуждению валютных ценностей на законных основаниях;

- использование валютных ценностей в качестве средства платежа между резидентами РФ;

- операции между резидентами России и нерезентами России по приобретению или отчуждению валютных ценностей, российских рублей и внутренних ценных бумаг на законных основаниях;

- использование валютных ценностей, российских рублей и внутренних ценных бумаг в качестве средства платежа между резидентами России и нерезентами России;

- операции на территории России между нерезидентами России по приобретению или отчуждению валютных ценностей, российских рублей и внутренних ценных бумаг на законных основаниях;

- использование валютных ценностей, российских рублей и внутренних ценных бумаг в качестве средства платежа между нерезентами России в России;

- ввоз в РФ и вывоз из РФ валютных ценностей, российских рублей и внутренних ценных бумаг;

- перевод организаций (как резидента РФ, так и нерезидента России) самой себе иностранной валюты, российских рублей, внутренних и внешних ценных бумаг между счетами, открытыми заграницей, и счетами, открытыми в России;

- перевод российских рублей с зарубежного счета резидента, на российский счет другого резидента, и наоборот;

- перевод российских рублей с зарубежного счета резидента РФ на зарубежный счет другого резидента РФ;

- перевод российских рублей с зарубежного счета резидента РФ на другой зарубежный счет того же резидента.

Сервис «Российский налоговый курьер Контрагенты» отметил все компании, которые попали под банковский контроль. То есть вы можете ввести ИНН свой или контрагента и сразу узнать, будет ли проверка. Доступ к сервису открыт под бесплатным доступом на 24 часа.

Чем подтверждать расходы?

При расчете налога на прибыль налогоплательщик может учитывать расходы, но, как мы помним, не всякие. Чтобы включить траты в налоговую базу, они должны быть документально подтверждены и экономически обоснованы ( НК РФ). Обоснованность затрат подразумевает их непосредственную связь с предпринимательской деятельностью. Документальное подтверждение – оформление по законодательству РФ.

НК РФ не содержит конкретного перечня документов, которыми подтверждаются различные расходы по налогу на прибыль

Именно поэтому налогоплательщику важно понимать, как, в каком составе должны быть оформлены первичные документы, чтобы избежать претензий от ИФНС и исключения из базы по налогу на прибыль «необоснованных» расходов. . С бумажными первичными документами, подтверждающими расходы, ситуация не критична

Практика разъяснений ФНС, Минфина, а также судебных решений давно сформирована. А вот использование электронных документов до сих пор вызывает вопросы у налогоплательщиков, а также создает возможность для инспекторов пересмотреть налоговую базу.

С бумажными первичными документами, подтверждающими расходы, ситуация не критична. Практика разъяснений ФНС, Минфина, а также судебных решений давно сформирована. А вот использование электронных документов до сих пор вызывает вопросы у налогоплательщиков, а также создает возможность для инспекторов пересмотреть налоговую базу.

Одна из главных контрольных точек для электронной первички – наличие надлежащей визы участников электронного документооборота.

Алгоритм заполнения справки о подтверждающих документах

| N п/п | Поле | Заполнение | Примечание |

| 1 | Наименование банка | Указывается полное название банковского доп. Офиса | |

| 2 | Наименование резидента | Полное или сокращенное название клиента | |

| 3 | От | Дата в стандартном формате: дата, месяц, год | |

| 4 | По паспорту сделки N | Указывается 18-значный номер ПС | |

| 5 | Признак корректировки | Символ * и цифровое обозначение уточненки. Например * 2.

Не заполняется при формировании первичного бланка СПД |

|

| 6 | Гр. 1 | N в порядке возрастания | |

| 7 | Гр. 2 | N подтверждающего документа (или «БН» при отсутствии номера) | |

| 8 | Гр. 3 | Дата подтверждающего документа | |

| 9 | Гр. 4 | Код вида документа | См. П.5 прил. 5 Инструкции N138-И |

| 10 | Гр. 5 | 3-значный код валюты, в соответствии с классификатором клиринговых валют | См. Подтверждающий документ |

| 11 | Гр. 6 | Сумма согласно подтверждающему документу в валюте документа | |

| 12 | Гр. 7 | Код валюты | Заполняется в случае, когда валюта контракта и валюта подтверждающего документа разные |

| 13 | Гр. 8 | Сумма, пересчитанная в валюту контракта, а после в российский рубль | |

| 14 | Гр. 9 | Указывается кодовый признак, характеризующий операцию * | |

| 15 | Гр. 10 | Рассчитываемый срок выполнения обязательств | Заполняется в случае если в Гр.9 указан код «2» |

| 16 | Гр. 11 | Код страны местонахождения грузополучателя | |

| 17 | Примечание | Заполняется в случае наличия примечаний к подтверждающему документу | |

| 18 | N строки | N строчки, под которым числится подтверждающий документ | |

| 19 | Описывается примечание к дополняющему документу | ||

| 20 | Информация банка | Дата принятия СПД | В поле могут быть указаны дополнительные реквизиты на усмотрение банка |

* В гр. 9. Указывается один из кодовых признаков операции:

1 – исполнение российским представителем условий контракта в счет полученной предоплаты;

2 –предоставление российским агентом отсрочки оплаты;

3 -исполнение нерезидентом условий международного соглашения в счет предоплаты;

4 –предоставление нерезидентом российскому представителю отсрочки оплаты.

Нюансы заполнения корректировки:

- Поле «От» указывается дата заполнения первичного СПД, подлежащего уточнению;

- В поле «Признак корректировки» указывается номер уточненки после символа *. Например, *5.

- В гр.1 указывается номер строки, в которой прописаны реквизиты подтверждающего документа, подлежащего корректировке. При этом изменяются только ошибочные данные. Сведения, которые исправлять не нужно остаются в неизменном виде.

- В поле «Примечание»необходимо указать данные документов, на основании которых вносятся изменения.

Корректирующую СПД необходимо сдать в банк на валютный контроль не позднее 15 дней после оформления изменяющих документов. Актуальный бланк и образец заполнения справки о подтверждающих документах можно скачать на нашем сайте.

Валютный контроль: изменения 2020 года для физических лиц

5. Физлица (резиденты РФ), попавшие под санкции, могут не предоставлять в ФНС данные о своих зарубежных вкладах. Но это работает при соблюдении условий: Сумма вклада за год не более 600 000рублей; Банк, где открыт счет, обменивается информацией с ведомствами РФ и готов представлять сведения в ФНС России; Банк вкладчика находится на территории ОЭСР или ФАТФ. |

Преимущества и недостатки валютного контроля

Итак, давайте разберем как достоинства, так и недостатки данной системы. К достоинствам здесь можно отнести следующие пункты:

- Система позволяет ориентироваться в конъюнктуре рынка, а так же отражает реальное экономическое положение России.

- Так же банки могут отслеживать финансовые действия организаций и следить за законностью выполнения сделок.

- Если курс плавает, то происходит автоматическое урегулирование платежного баланса.

- Минимизация возможностей произвола в экономической сфере, сто предполагает развитие рыночной среды.

Среди недостатков можно выделить следующие пункты:

Колебания в валютном курсе создают неопределенность для экономических субъектов, что не позволяет осуществлять экономические долгосрочные прогнозы.

Из дополнительных недостатков можно выделить необходимость наличия немалых резервов для регулирования и поддержания работы Банка.

КАК ПРАВИЛЬНО УКАЗЫВАТЬ СРОКИ РЕПАТРИАЦИИ ВАЛЮТНОЙ ВЫРУЧКИ ИЛИ СРОК ВОЗВРАТА АВАНСОВЫХ ПЛАТЕЖЕЙ

Импорт

При переводе валюты в качестве предоплаты за товар по импортным договорам, поставленным на учет, банк должен указать срок репатриации. В этом случае сроком репатриации будет срок возврата аванса в случае непоставки товара. Срок возврата аванса будет являться крайним сроком, когда можно получить товар или получить назад предоплату без нарушений.

Срок может быть четко прописан в условиях договора. Например: «срок возврата аванса 180 дней с момента платежа». В этом случае банк поставит эту дату, если вы сами не предоставите расчет срока в банк. Как говорил ранее, рассчитать срок вы всегда можете самостоятельно, но опираясь на условия договора. Поэтому в указанном примере, можно добавить срок банковского перевода, особенно если платеж идет через несколько банков-корреспондентов, рассчитав срок репатриации как 190 дней.

Срок может быть четко не определен. Например: «в случае непоставки товара в срок, поставщик возвращает авансовый платеж в течение 10 дней с момента получения требования о возврате». В этом случае вы можете сами рассчитать срок возврата аванса и сообщить об этом в банк при проведении платежа. При этом вы можете указать любой срок, ограничиваясь сроком действия договора.

Экспорт

Срок репатриации при экспорте указывается в СПД (справка о подтверждающих документах).

Если вы отправляете товар и еще не получили полную оплату за него, то есть, вам заплатят после поставки, или вам внесли частичную предоплату и часть денег вы ждете после поставки товара, в этих случаях вы подаете справку о подтверждающих документах и в ней указываете ожидаемый срок. Этот срок и будет крайним сроком, не позднее которого вы должны получить указанную в справке сумму (либо получить обратно свой товар).

Обратите внимание, СПД на таможенные декларации подается только если не было полной предоплаты за отгружаемый товар (при экспорте), и если была предоплата за ввозимый товар (при импорте). То есть:

То есть:

Экспорт – вы получили полную предоплату за товар. СПД на таможенную декларацию делать не нужно. Если предоплата неполная или ее не было, то нужно сделать СПД.

Импорт – вы не перечисляли предоплату, оплачивать товар будете после поставки. СПД на таможенные декларации делать не нужно. Если вносили хотя бы часть предоплаты, нужно сделать СПД.

Это относится только поставкам за пределы таможенной территории ЕАЭС. По поставкам в пределах ЕАЭС (Казахстан, Беларусь, Армения и Киргизия) без оформления таможенных деклараций, СПД подается во всех случаях.

Что надо знать о скан-образах

Частый вопрос, который возникает у налогоплательщиков, – подтверждает ли расходы скан-образ документа?

Скан-образ – это не электронный документ, который применяется во всех разрешенных законодательством правоотношениях. Скан-образ – это электронная копия документа, его образ, сделанный с помощью технических средств. То есть электронный документ и скан-образ документа – абсолютно разные виды первички.

Судебная практика по этой теме противоречива.

В Постановлении Арбитражного суда Московского округа от 03.11.2015 № Ф05-14748/2015 по делу № А41-39387/14 указано, что скан-образ документа, подписанный электронной цифровой подписью, носит характер заверенной копии документа. Это означает, что организация вправе подтвердить им свои расходы. Но в этом судебном деле налогоплательщик помимо скан-образов представил и оформленные на бумаге первичные документы. То есть фактически расходы подтверждались традиционным образом – бумажной первичкой.

В Постановлении Арбитражного суда Поволжского округа от 25.05.2017 № Ф06-20782/2017 по делу № А57-157/2016 вывод для налогоплательщиков категорически отрицательный: подтверждать расходы по налогу на прибыль скан-копией документа неправомерно.

Таким образом, использование скан-образов является спорной позицией, которую налогоплательщику придется отстаивать в суде.

Ответы на актуальные вопросы

Вопрос №1. В каком виде СПД предоставляется в банк?

Ответ.СПД предоставляется на бумажном носителе в 1 экземпляре именно в то отделение банка, которое осуществляет валютный контроль и где оформлен ПС.Все бланки должны быть заверены печатью и подписью уполномоченного представителя клиента.

Основная масса банков сегодня подключена к онлайн банкингу и данную справку принимают в электронном виде, заверенную электронно-цифровой подписью. При этом нет необходимости заверять документы перед сканированием.

Вопрос #2.

Может ли банк заполнить СПД самостоятельно?

Ответ Да.Банк имеет право заполнения бланка СПД по заявлению клиента.Данная услуга должна быть предусмотрена договором банковского счета.

Ответ.К дате 01.07.2016 необходимо прибавить примерное количество дней, необходимых на оформление всей документации согласно деловому документообороту. При этом такая дата не должна превышать даты исполнения обязательств, указанных в контракте.

Вопрос #4.Нужно ли оформлять СПД на суммы комиссий банков, если их оплата ложится на плечи резидента согласно контракту?

Ответ.Да. В случае поступления на расчетный счет клиента денежных средств за минусом комиссий банков– корреспондентов при условии указания данных расходов в международном соглашении, то такой способ считается отличным от платежа. На данные суммы необходимо составить СПД. При этом подтверждающим документом может выступать СВИФТ (межбанковское сообщение), в котором указаны суммы комиссий. При заполнении СПДв поле «Примечание» необходимо прописать, что в соответствии с п. таким-то контракта, сумма комиссий оплачивается за счет российской стороны.

Однако, если комиссия взимается с резидента, а контрактом она не предусмотрена, это будет считаться нарушением валютного законодательства.

Вопрос #5.Если международные операции совершает филиал, как заполнить поле «Наименование резидента»?

Ответ.В поле «Наименование резидента» указывается название филиала. Например, «Филиал «Олимпийский» ООО «ИнертГарант».При этом допускается использование международных сокращений.

Вопрос #6.ООО «Меркурий» осуществило в Белоруссию поставку ТМЦ. В качестве подтверждающего документа к СПД была приложена накладная по форме ТОРГ-12, за подписью продавца. Однако банк отказал в принятии пакета бумаг. Правомерны ли его действия?

Ответ.Да. Согласно п. 9.1 Инструкции 138-И резидент имеет право предоставить коммерческие документы в качестве подтверждения факта поставки, в том числе и первичку, к которой относится и ТОРГ-12.

Согласно п.6 ч.2 ст.9 закона N 402-ФЗ обязательным к заполнению реквизитом является поле «Подписи сторон». Поэтому отсутствие подписей уполномоченных лиц одной из сторон договора, документ считается недействительным.

Вопрос #7.Может ли в качестве подтверждающего документа выступать инвойс иностранного продавца?

Ответ.Нет.Согласно ст. 506 ГК РФ продавец обязан передать вместе с товаром сопроводительную документацию. Инвойс – это счет на предоплату, который не является доказательством и не отражает факт поставки товара. Такого же мнения придерживаются и суды (Постановление ФАС Северо-Кавказского округа от 28.09.2010 г. По делу N А-53-9818/2009).

Справка о валютных операциях — обязательный документ, введенный ЦБ РФ для всех резидентов, совершающих определенные операции с инвалютой. Рассмотрим правила оформления справки о валютных операцияхи приведем ее бланк в нашей статье.

В каких случаях он не предоставляется, а в каких обязателен

Законодательные нормы предусматривают, что при сложении определенных обстоятельств подача вышеуказанной документации становиться ненужной. Компании или юридическое лицо могут не предоставлять такую справку, в следующих случаях:

Законодательные нормы предусматривают, что при сложении определенных обстоятельств подача вышеуказанной документации становиться ненужной. Компании или юридическое лицо могут не предоставлять такую справку, в следующих случаях:

- В , указывается в качестве оплаты фиксированная сумма;

- Произошел процесс ликвидации паспорта договора, в связи с передачей долга третьему лицу;

- Обслуживающий банк сам оформляет справку, согласно документам предоставленным самим клиентом.

Обязанность формирования данной справки может на себя взять и финансовая организация, так как ее наличие требуется в соответствии с процедурами финансового контроля при предоставлении услуг кассового и расчетного характера.

Справку о подтверждающих доходах предоставлять должны:

- Компании, которые занимаются экспортно-импортными услугами и операциями;

- Организациям с юридическим лицом или же индивидуальным предпринимателем, которые оказывают услуги и выполняют работы за границей;

- оплачивающие услуги иностранных партнеров.

Какие могут грозить штрафы или санкции?

Если резидент нарушит порядок подачи отчетной формы по проведенным операциям валютного характера, не вовремя или неправильно предоставит отчет о движении денежных средств на зарубежных счетах, неправильно предоставит подтверждающие документы или информацию о той или иной валютной операции, нарушит установленные правила оформления паспорта сделки или нарушит срок, в течение которого должны храниться учетные и отчетные документы, то ему грозит административный штраф в размере 4-5 тыс. руб.

Если резидент нарушит порядок подачи отчетной формы по проведенным операциям валютного характера, не вовремя или неправильно предоставит отчет о движении денежных средств на зарубежных счетах, неправильно предоставит подтверждающие документы или информацию о той или иной валютной операции, нарушит установленные правила оформления паспорта сделки или нарушит срок, в течение которого должны храниться учетные и отчетные документы, то ему грозит административный штраф в размере 4-5 тыс. руб.

, накладываемый на должностное лицо, или 40-50 тыс. руб

. — на юридическое лицо.

Если учетная или отчетная форма, подтверждающий документ или информация по валютной операции предоставлена с нарушением срока, но не более, чем на 10 дней, то штраф соответственно составит либо от 500 до 1000 руб, либо от 5000 до 15000 руб.

Такое же нарушение, но в течение более длительного времени (до 30 дней) влечет за собой штраф 2-3 тыс. руб. или 20-30 тыс. соответственно.

Если же должностное или юридическое лицо допустило нарушение срока на 30 и более дней, то штрафы уже будут равняться 4-5 тыс. руб. для первого и 40-50 тыс. руб. для второго.

В статье рассказали, какие действуют в 2020 году новые правила валютного контроля

Это очень важно для фирм, занимающихся импортом или экспортом продукции

Особенности подготовки приложения к форме ИНВ-17

Табличная форма данной справки предусматривает отображение общих сведений, связанных с критериями и обстоятельствами возникновения фактов задолженностей по каждому из субъектов партнерства в отдельности. Такой характер отражения сведений заключен и в обозначении подтверждающей документации (графа №7).

В роли таких документов могут выступать:

- акты по принятым объемам работ или оказанным услугам;

- товарные накладные;

- сверочные акты и др.

В некоторых случаях в роли базового момента фигурирует несколько подтверждающих документов (например, более одного акта, подкрепляемого счетом). Основываясь на этот факт в графы 8 и 9 табличной части справки следует указывать данные (номера и соответствующие даты, отображенные на обозначенных документах), касающиеся всего перечня подтверждающих документов взаимодействия с конкретным субъектом партнерства.

Немаловажной особенностью является отсутствие необходимости указания итоговых количественных параметров, которые подразумеваются соответствующим перечнем граф, поскольку данная форма подразумевает фиксацию, как дебетовых, так и кредитных обязательств. Вывод итоговых сумм задолженностей реализован в акту инвентаризации ИНВ-17, который составляется после подготовки приложения к данному акту

Также необязательным фактором является фиксация прочерков, предполагаемых к внесению в оставшиеся незаполненными графы и строки. В случаях, когда расположенных в табличной форме бланка строк оказывается недостаточно, у заполняющего сотрудника имеется возможность самостоятельного добавления таковых внизу таблицы. Аналогичная рекомендация остается актуальной и для процесса подготовки основного акта.

Часто возникает вопрос о том, может ли факт наличия задолженности быть подтвержденным счетом-фактурой, то есть можно ли в графы 7-9 указывать для соответствующей суммы только номер и дату счета-фактуры без других документов. Счета-фактуры согласно ст.169 НК РФ не включаются в число первичной бухгалтерской документации, поэтому не способны подтвердить расходы, связанные с целями налогообложения прибыли (письмо от 20.02.06 №03-03-04/4/35, регламентированное Минфином).

Таковые счета-фактуры наделены способностью выступать в качестве дополнений к первичным документам. В связи с этим указание только реквизитов счета-фактуры не достаточно для подтверждения наличия задолженности. Нужны дополнительные первичные документы, способные подтверждение наличие совершенной операции с контрагентом – дебитором или кредитором (акты оказания услуг или выполнения определенного перечня работ, товарные накладные и пр.)

Срок предоставления и хранения

СПД предоставляется в банк, если валютная операция выполняется в соответствии с паспортом сделки. Формирование данной справки осуществляется для документа, подтверждающего факт того, что работы были выполнены или что товар доставлен в необходимом количестве.

В банк нужно предоставить в одно время и СПД и подтверждающие документы.

Понятие срока подачи СПД является очень заковыристым — в течение 15 рабочих дней с того момента, как закончился месяц, в котором производилось подписание подтверждающих документов.

Важно:

дата самого подтверждающего документа — это последнее указанное в нем число — момент, когда осуществлялось его составление, подписание или заверение копии. Все это — великолепная возможность уйти от штрафа, который предусмотрен в случае несвоевременного предоставления документов

Это очень важно при плохо организованном документообороте, когда возврат подписанного акта может происходить в течение 1-1,5 месяцев. Выход предельно прост: нужная дата рядом с подписью директора и скан — все что нужно для того, чтобы избежать претензий со стороны валютного контроля.

Если нерезидент отказался подписать акт, в котором говорится о том, что работы выполнены, то подтверждающим документом становится счет

. Правда, это условие должно быть прописано в паспорте сделки при оформлении. За датой в счете тоже нужно следить, чтобы соблюсти срок подачи СПД.

Когда справка не представляется

Представлять справку не требовалось в следующих случаях:

Если владелец счета — обычный гражданин нашего или иностранного государства.

При получении взысканных средств с резидента.

При проведении операции методом прямого дебетования. Это значит, что деньги списываются по требованию получателя платежа с согласия (акцепта) владельца счета. При наличии платежного требования, инкассового поручения, платежного ордера справка не нужна.

При проведении операций с иностранной валютой внутри одного уполномоченного банка

Причем неважно, куда переводятся деньги со счета — на другой счет того же владельца, другому владельцу или банку.

Если резидент переводит иностранному гражданину пособие, пенсию или другие страховые выплаты.

Если для списания средств со своего валютного счета используется банковская карта. При наличии паспорта сделки справка должна быть представлена в банк не позднее 15 рабочих дней после месяца, в котором была проведена соответствующая операция.

Если резидент перепоручил составление справки банку, в котором у него открыт валютный счет.

Образец заполнения справки о подтверждающих документах

Для оформления СПД предназначается специальная форма 0406010, установленная ЦБ РФ – надзорным органом, который осуществляет валютный контроль. Сначала заполняется заголовочная часть формы. В графе «Наименование банка УК

» необходимо указать полное или фирменное название банковского учреждения, куда предоставляется справка.

В поле «Наименование резидента

» прописывается название юридического лица, при этом обязательно отражается его организационно-правовая форма. Если бланк заполняется индивидуальным предпринимателем или физическим лицом, занимающимся частной практикой, то в графе пишутся фамилия, имя и отчество. Ниже указывается дата составления СПД в международном формате, если банк не требует иного.

Далее заполняется поле «Уникальный номер контракта

». Он присваивается при постановке совершаемой валютной сделки на учет. Поле состоит из 22 клеток.

Ниже располагается таблица, в которой содержится множество ячеек с определенными подписями. В столбце «Подтверждающий документ

» отражается номер акта, счета, декларации или любого другого документа, на основании которого составляется справка. Обязательно указывается дата.

В столбце, который расположен рядом, требуется проставить код документа

, предполагающий наличие цифр и подчеркивания снизу. Его можно узнать в том же банковском учреждении. Далее указывается сумма осуществляемой сделки

в денежных единицах подтверждающего документа и контракта. Цифровое обозначение отражено в справочнике валют.

Столбец «Признак поставки

» необходим для указания направления финансовой операции и варианта исполнения обязательств по оплате, которых всего четыре:

- Получение авансового платежа от нерезидента РФ.

- Оплата иностранным агентом по факту сделки.

- Осуществление предоплаты резидентом.

- Фактическая оплата нерезиденту РФ.

В поле «Ожидаемый срок

» отражается информация, если в качестве признака поставки была указана оплата нерезидентом по факту (второй вариант) и представлены подтверждающие документы определенных категорий: от 01_3 до 04_3, а также 15_3. Что касается даты, то она определяется условиями контракта.

При отражении ожидаемого срока обязательно заполняется поле «Примечание

». В нем указывается информация о том, каким документом этот период определяется. Далее вписывается код государства, которое являлось получателем или отправителем груза. В конце при необходимости отражается признак корректировки.