Новые правила валютного контроля – 2018

Отмена паспорта сделки в 2018 году – далеко не единственное изменение. Новая

инструкция № 181-И содержит другие позитивные изменения в правилах валютного контроля.

Стало меньше документов при регистрации внешнеторговых контрактов

Отмена паспорта сделки повлекла за собой сокращение форм документов, которые должны были заполнять компании-участники ВЭД. Не нужно больше оформлять и предоставлять в банк справку о валютных операциях

и отдельную справку о подтверждающих документах при корректировке

. В качестве единой формы учета и отчетности по контрактам и кредитным договорам, принятым на учет, будет использоваться только справка о подтверждающих документах

.

Как было

. При оформлении паспорта сделки необходимо было заполнить и предоставить в банк:

- Справку о валютных операциях;

- Справку о подтверждающих документах;

- Корректирующую справку о валютных операциях / о подтверждающих документах – при корректировке сведений.

Упрощение валютного контроля сделок на сумму до 200 тыс. руб.

По таким сделкам при зачислении иностранной валюты на транзитный валютный счет резидента или списании иностранной валюты с расчетного счета в банк достаточно будет предоставить только сведения о коде вида операции

. Документы, связанные с проведением операции, в банк представлять не надо. Повышение порогов обязательств по сделкам, которые контролируются в упрощенном порядке, позволит сэкономить время и деньги по гораздо большему количеству операций, чем было раньше.

Как было

. До отмены паспортов сделок с 1 марта 2018 порог по сделкам при зачислении или списании валюты со счета резидента, при котором достаточно было подать сведения о коде вида операции, составлял 1 тыс. долларов США, то есть был почти в три раза меньше.

Банк не может отказать в регистрации контракта

Новая инструкция не содержит оснований, по которым банк может отказать в постановке контракта на учет. Поэтому, если компания представила в банк все необходимые для этого документы, банк обязан зарегистрировать договор и оформить ведомость внутреннего контроля.

Как было

. Раньше банк мог отказать в оформлении паспорта сделки при его неверном заполнении.

Меньше оснований для штрафов за нарушение валютного контроля

Так как документов по валютным операциям стало меньше, и сама процедура учета контрактов теперь возложена на банки, от компании требуется лишь своевременно предоставить документы. Штрафы за неверное оформление паспортов сделок, справок о валютных операциях уже не будет.

Как было

. За нарушение правил оформления паспорта сделки и документов по валютным операциям компании грозил штраф в размере от 40 тыс. до 50 тыс. рублей.

Регистрация внешнеторгового договора

Обязанность регистрации внешнеторгового контракта возникает не всегда. Это зависит от его суммы. Если она меньше 600 тыс. рублей, достаточно сообщить в банк код валютной операции. Если сумма договора больше 600 тыс. рублей, но меньше 3 млн рублей при импорте или 10 млн рублей при экспорте, в банк необходимо передать копию документа.

Если контракт на импорт превышает 3 млн рублей или контракт на экспорт — 10 млн рублей, осуществляется обязательная постановка на учёт. Для этого контракт и все приложения к нему направляются в банк. Документу присваивают уникальный номер и регистрируют. Срок регистрации занимает до двух рабочих дней.

При расчётах в валюте стоимость контракта переводится в рубли по курсу ЦБ на дату его подписания.

Правила постановки контрактов на учёт:

- если стоимость договора указана и превышает установленный порог, документ необходимо зарегистрировать до осуществления первой оплаты;

- если в договоре не указана стоимость, его можно не регистрировать до тех пор, пока общая сумма платежей не достигнет порогового значения;

- ряд контрактов в зависимости от предмета договора разрешается не регистрировать.

Постановке на учёт не подлежат договоры, связанные с получением дохода по трудовым договорам, транзитной перевозкой товаров, взносами в УК иностранных компаний, покупкой недвижимости за рубежом, приобретением ценных бумаг и арендой имущества.

Условия приемки товара по качеству и количеству

В данном разделе необходимо детально расписать обязанности сторон, каким образом будет осуществляться доставка товара, момент перехода риска случайной гибели и права собственности.

«Продавец поставляет Покупателю Товар в соответствии с настоящим Контрактом на условиях FCAБрлох, Чешская Республика в редакции международных правил толкования торговых терминов „Инкотермс-2010“»

Также нужно учесть, что при ВЭД используются международные правила Инкотермс и в данном разделе нужно выбрать условие, подходящее в каждом конкретном случае или сделать отсылку к инвойсу или спецификации.

Номер. Дата. Место подписания

Любой контракт начинается с даты, номера и места подписания. Не будет ошибкой, если вы присвоите контракту номер в соответствии со стандартами Вашей фирмы. Но на эту тему было давнее письмо Центробанка от 15 июля 1996 года № 300 «О рекомендациях по минимальным требованиям к обязательным реквизитам и форме внешнеторговых контрактов». В нём рекомендовано указывать унифицированный номер контракта, состоящий из трех групп знаков6

Дата подписания контракта оформляется следующим образом: ДД.ММ.ГГ, где первая пара цифр — день, вторая пара цифр — месяц, третья пара цифр — две последние цифры года.

Номер: 643/ 96591900/00001

Место: г. Москва, Российская Федерация

В контракте также необходимо указывать место подписания контракта, полные официальные наименования организаций Продавца и Покупателя, полное наименование страны иностранного партнера и страны назначения товара и их трехзначный код в соответствии с международным классификатором «Страны мира».

Сейчас читают

Как пройти валютный контроль и получить оплату от иностранных клиентов

Компания из другой страны впервые перевела исполнителю из России оплату за заказ. Но получить деньги сразу не получится: сначала банк должен провести валютный контроль.

Рассылка для бизнеса

Получайте первыми приглашения на вебинары, анонсы курсов и подборки статей, которые помогут сделать бизнес сильнее

2006—2021, АО «Тинькофф Банк», Лицензия ЦБ РФ № 2673 — Команда проекта

Тинькофф Бизнес защищает персональные данные пользователей и обрабатывает Cookies только для персонализации сервисов. Запретить обработку Cookies можно в настройках Вашего браузера. Пожалуйста, ознакомьтесь с Условиями обработки персональных данных и Cookies.

Штрафы за нарушение валютного законодательства

За нарушение правил проведения валютных операций законом предусматривается административная ответственность, а в отдельных случаях возможно и уголовное преследование.

Штраф за незаконную валютную операцию устанавливается в размере от 75% от суммы сделки.

За необеспечение своевременного получения валютной выручки на расчетный счет, если эквивалент невозвращенных средств в российской валюте не превышает 9 млн. рублей, то штраф для организаций и ИП составляет:

1) 1/150 ключевой ставки ЦБ от суммы нарушения за каждый день просрочки;

2) от 75% до 100% от суммы сделки.

Должностные лица в случае нарушения будут оштрафованы на сумму от 20 до 30 тыс. руб.

Реклама Отключить

При превышении лимита в 9 млн. рублей, начинает работать статья 193 УК РФ. Тяжесть наказания будет зависеть от суммы и наличия отягчающих обстоятельств.

Условия приемки товара по качеству и количеству

В данном разделе необходимо детально расписать обязанности сторон, каким образом будет осуществляться доставка товара, момент перехода риска случайной гибели и права собственности.

Пример:

«Продавец поставляет Покупателю Товар в соответствии с настоящим Контрактом на условиях FCAБрлох, Чешская Республика в редакции международных правил толкования торговых терминов „Инкотермс-2010“»

Также нужно учесть, что при ВЭД используются международные правила Инкотермс и в данном разделе нужно выбрать условие, подходящее в каждом конкретном случае или сделать отсылку к инвойсу или спецификации.

Как зарегистрировать контракт в банке после отмены паспорта сделки с марта 2018 года

Чтобы поставить на учет контракт или кредитный договор, в банк надо представить контракт (кредитный договор), его проект или выписку из контракта. Выписка должна содержать информацию, которая необходима банку для оформления ведомости банковского контроля:

- общие сведения об экспортном контракте (вид экспортного контракта, дата, номер – если есть),

- валюта экспортного контракта (наименование),

- сумма обязательств, предусмотренная экспортным контрактом,

- дата завершения исполнения обязательств по экспортному контракту;

- реквизиты иностранного контрагента по экспортному контракту (наименование, страна).

Рис. Образец формы для заполнения сведений при постановке контракта на учет

Важно!

Форму выписки необходимо заранее согласовать с банком. Если в банк вместо договора направлена выписка, то подать контракт нужно в течение 15 рабочих дней после его принятия на учет.

Одновременно с контрактом (выпиской) в банк необходимо подать подтверждающие документы. Состав документов зависит от определенной ситуации, в основном это:

- счет

- документ, подтверждающий отгрузку товара, выполнение услуг;

- переводы документов на русский язык.

Как поставить контракт на учет

Чтобы поставить контракт на учет, надо прислать скан подписанного договора в банк. Банк проверит его, присвоит контракту уникальный номер и отправит информацию в ЦБ. Теперь все платежи будут проходить по контракту с уникальным номером. При прохождении валютного контроля дополнительно потребуется СПД — справка о подтверждающих документах.

Контракт с конечной суммой меньше 6 млн. Ставить на учет не нужно, проходите валютный контроль как обычно — СПД не понадобится.

Контракт с конечной суммой больше 6 млн. Ставим на учет сразу, до первого платежа или поставки по контракту. Для прохождения валютного контроля понадобится справка о подтверждающих документах.

Если в контракте нет конечной суммы. Следите за суммой платежей и суммой поставленных за рубеж товаров. Если любая из этих сумм достигнет 6 млн, нужно будет ставить контракт на учет.

Если пропустить срок постановки контракта на учет, можно получить штраф до 50 000 ₽ за первое нарушение и до 150 000 ₽ — за повторные. Чтобы этого не случилось, не откладывайте постановку на учет на последний момент: банку нужно время, чтобы проверить все документы.

Справка о подтверждающих документах

Формой учета и отчетности по валютным операциям резидента является «Справка о подтверждающих документах». Представляется в уполномоченный банк, оформляется по форме Приложения 6 к Инструкции 181-И.

Порядок заполнения справки приведен в Примечаниях, размещенных после Приложения 6 к Инструкции 181-И.

Справка оформляется только для контрактов, которые зарегистрированы банком и которым присвоен УНК:

- при исполнении или прекращении обязательств по контракту;

- при изменении лица в обязательствах — уступка права требования, перевод долга;

- при корректировке суммы обязательств по контракту.

В некоторых случаях справку можно не представлять. Например, по договорам аренды, услугам связи, страхования и т. п., если контрактом четко определены только периодические платежи в установленных суммах и сроках (п. 8.5 Инструкции 181-И).

Сроки представления справки оговорены в п. 8.2 Инструкции 181-И. В общем случае составляют 15 рабочих дней от последнего дня месяца, в котором оформлены документы по событию, в отношении которого она подается.

При нарушении сроков представления справки (более 90 дней после окончания установленного срока) возможен штраф по п. 6.3-1 ст. 15.25 КоАП РФ:

- от 4 до 5 тыс. рублей — на должностных лиц;

- от 40 до 50 тыс. рублей — на юридических лиц.

Постановка контракта на учет в банке

1 января 2018 года законодательство отменило инструкцию Банка России «О порядке представления резидентами и нерезидентами уполномоченным банкам документов…» от 04.06.2012 № 138-И и ввело новые условия валютного контроля.

Теперь контракты по ВЭД в банке нужно ставить на учет:

- контракт по импорт товаров (кредитный договор) необходимо поставить на учет в банке, если его стоимость равна или превышает 3 млн руб.

- контракт по экспорту ставится на учет, если его сумма равна или превышает 6 млн руб.

В рублях валютную стоимость контракта нужно рассчитать по официальному курсу ЦБ на дату заключения контракта.

Вы направляете контракт в банк (в онлайне это просто и быстро), а банк не позднее следующего дня ставит его на учет и присваивает ему уникальный номер. Срок постановки контракта на учет в банке – один рабочий день. Еще один день дается банку на то, чтобы сообщить фирме уникальный номер контракта. Весь процесс – максимум два дня. Раньше было пять. А, учитывая выходные, иногда выходило и больше недели.

Какие документы необходимо предоставить для валютного контроля?

Требования к сопровождающим документам зависят от размера суммы сделки:

1. Если размер суммы сделки не превышает 200 тыс. руб. — достаточно сообщить банку код операции.

2. В случае, если сумма сделки от 200 тысяч до 3 миллионов рублей, то в банк необходимо предоставить договор, счет или акт.

3. При импортных операциях от 3 до 6 млн. рублей необходим договор для регистрации.

4. Если сумма свыше 6 млн., то договор необходимо регистрировать и при импортных и при экспортных операциях.

Реклама Отключить

Регистрация договора пришла на смену составлению паспорта сделки, оформление которого отменено.

Как перевести контракт в другой банк

Если контракт уже стоит на учете в банке, это не значит, что вы обязаны вести его там, пока не закончится. Контракт можно в любой момент перевести в другой банк с более выгодными условиями обслуживания.

Шаг 1. Проверить ВБК. Проверить, что на текущий момент по контракту все платежи подтверждены и отражены в ведомости банковского контроля (ВБК). Для этого запросите в своем банке ВБК и проверьте, что в ней указаны все платежи, которые приходили вам на счет. Поступившие платежи можно посмотреть в выписке.

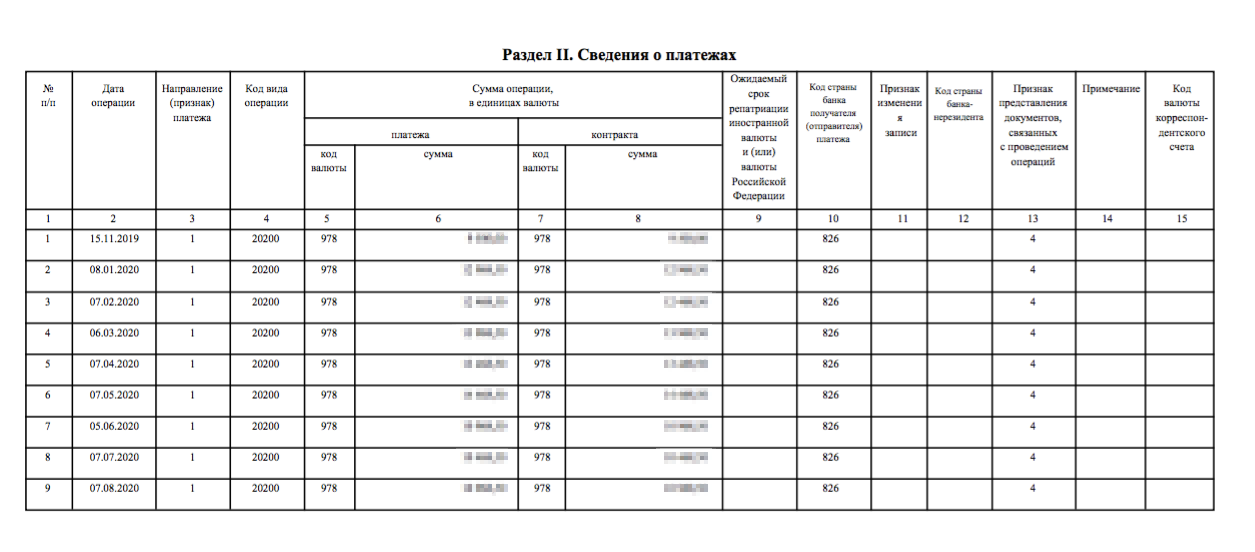

Платежи в ведомости банковского контроля указаны в разделе 2

Платежи в ведомости банковского контроля указаны в разделе 2

Если все хорошо, можем переходить к следующему этапу.

Шаг 2. Подать заявление о снятии с учета. Предоставьте в банк, где сейчас контракт стоит на учете, заявление о снятии с учета контракта и укажите основание 6.1.1 — перевод из банка УК контракта на обслуживание в другой уполномоченный банк.

Банк обязан в течение двух рабочих дней обработать заявление и еще в течение одного рабочего дня уведомить вас о том, что контракт снят с учета. Таким образом, через три дня после подачи заявления контракт точно будет снят с учета и готов к переводу в другой банк.

Шаг 3. Поставить контракт на учет в новом банке. С даты снятия контракта с учета у вас есть 30 рабочих дней, чтобы поставить контракт на учет в новом банке. Но есть нюансы.

Если происходит зачисление денег по этому контракту, то надо поставить его на учет не позднее 15 рабочих дней с момента зачисление денег на счет.

Поэтому, перед тем как провести процедуру перевода контракта из одного банка в другой, проверьте, укладываетесь ли вы в сроки между платежами по контракту. И не затягивайте с постановкой контракта в новый банк: лучше делать это сразу, чтобы потом не забыть и не пропустить нужную дату. Если поставить контракт на учет после срока, можно получить штраф.

Виды внешнеторговых контрактов

Контракты ВЭД бывают экспортными и импортными. В первом случае компания-резидент РФ продаёт что-либо за границу (или оказывает услуги иностранной фирме). В рамках импортных контрактов она закупает зарубежные товары или платит за оказание услуг.

Виды внешнеторговых договоров в зависимости от предмета контракта:

- договоры купли-продажи товаров;

- договоры подряда;

- договоры на оказание услуг;

- лицензионные договоры;

- договоры аренды и лизинга и др.

На практике договор купли-продажи ВЭД встречается чаще всего. На долю таких соглашений приходится основная часть внешнеэкономического оборота.

Помимо этого, международные соглашения подразделяются на несколько видов:

- Контракты-намерения. Отражают намерение сторон вступить в переговоры для возможного заключения сделки. Условия таких договоров не обязательны к исполнению, но они важны при оценке перспектив сотрудничества.

- Рамочные контракты. Недетализированные соглашения, в которых прописаны общие условия взаимоотношений сторон. Могут быть дополнены путём заключения приложений.

- Специальные договоры. Это контракты на поставку специализированных товаров, которые содержат условия, относящиеся к данной категории грузов.

По срокам договора ВЭД делятся на разовые, срочные и бессрочные. Первые контракты заключаются на разовую поставку товара и после её осуществления прекращают действие. Вторые действуют в течение времени, указанного в документе. Третьи оформляются на неопределённый срок и используются для регулярных поставок.

Контракт от 200 тысяч до 3 млн или 6 млн рублей

Если вы работаете с заказчиком регулярно и общий объем поступлений по контракту от 200 тысяч до 3 млн рублей для импортного контракта или до 6 млн для экспортного, придется предоставить сканы документов в банк.

Схема валютного контроля для платежей от 200 000 рублей

В этой ситуации вам надо подтверждать каждое поступление денег документами: сканом инвойса или акта. Если вы работаете без актов, достаточно просто инвойса.

Например, у вас договор, в котором написано, что факт оплаты инвойса подтверждает приемку работы. По такому договору акты не нужны. Значит, что для валютного контроля вам достаточно будет прислать копию подписанного инвойса, который вы отправляли заказчику.

Или у вас в договоре написано, что оплата только после подписания акта выполненных работ. Тогда в валютный контроль надо будет отправлять копию акта, который подписал заказчик.

Форма подтверждения платежа

Если в вашем банке есть персональный менеджер, можно показать ему договор и спросить, какие документы вам надо прикреплять. Он подскажет, как именно оформлять платежи, чтобы у валютного контроля не было вопросов.

Срок поставки

Основным критерием в данном разделе служит дата окончательной поставки товара и график последующих поставокданной продукции с указанием сроков действияконтрактных условий, на протяжении которых должны быть завершены взаимные расчеты и поставки товара. вы должны указать конкретный срок, в течение которого будет произведена поставка Товара. Срок может быть:

«Срок поставки Товара согласовывается Сторонами в соответствующей Спецификации»

«Товар должен быть отгружен Продавцом в течение 10 календарных дней с момента получения предоплаты»

«Продавец обязуется отгрузить Товар в течение 10 рабочих дней с момента подписания настоящего контракта»

Банк проверяет договор на ошибки

Банк не вправе принимать валютный договор с ошибками. Раньше при ошибке банк возвращал договор для правок и не указывал, что исправлять. Так делали не все банки, но многие.

Что делать банку при ошибках, рассказывает инструкция Центробанка

Теперь банки должны указать на ошибки в договоре. В законе о валютном контроле и инструкции Центробанка нет прямого требования: «Банк, покажи клиенту ошибку», но чтобы выполнить свои обязательства, приходится показывать.

Банк не проверяет договор на опечатки, например: «програма» вместо «программы». Не советует изменить невыгодные условия оплаты, не ищет юридические ошибки или неточности. Всё, что проверяет банк, касается ошибок валютного контроля — когда в договоре не хватает сведений о сделке:

Валютный договор без ошибок

- нет даты подписания договора;

- непонятно, что покупает или продает компания;

- услуга или товар описаны слишком общо;

- не указана валюта;

- нет суммы договора;

- нет срока оплаты или выполнения заказа;

- неполные или неправильные реквизиты сторон.

Если банк замечает ошибку, он сам решает, как сказать о ней: может сделать пометку в личном кабинете, отправить смс или электронное письмо. В законе требований нет.

Сотрудник Модульбанка показывает на ошибку и советует, как исправить.

Советуем показать банку договор без подписи и до того, как компания перевела или получила деньги. Банк может отказаться смотреть договор, но если согласится, вы выиграете время. Он отметит ошибки, и вы поправите договор без суеты.

Популярные вопросы

На каком языке должен быть составлен контракт?

Международные договоры обычно составляют на русском и языке зарубежного партнёра (либо английском). Обе версии записываются друг напротив друга в две колонки. Если контракт составлен на иностранном языке, для предоставления его в государственные органы РФ необходим нотариально оформленный перевод документа на русский язык.

Как определяется контрактная цена товара?

Контрактная цена устанавливается путём переговоров между покупателем и продавцом. Её рассчитывают на основании себестоимости продукции, цен конкурентов и норм прибыли и фиксируют в договоре ВЭД.

Какие условия являются существенными для внешнеторгового контракта?

Сделка может быть признана ничтожной, если в договоре не указаны наименования и объём поставляемых товаров, сроки их отгрузки. Таким образом, самым важным пунктом контракта является раздел «Предмет договора».

Подобрать ипотеку

Ставка ЦБ

16%

Семейная

от 4,8% IT-ипотека

от 3% С господдержкой

от 6,5% Вторичка

от 13,3%

Ипотеку можно брать.

Одна заявка в несколько банков

Подобрать бесплатно

Что такое внешнеторговый контракт

Внешнеторговый контракт – это главный коммерческий документ торговой операции, в котором закреплены права, обязанности и порядок взаимоотношений участников (контрагентов) сделки. Без него невозможно вести внешнеэкономическую деятельность (ВЭД).

Его основные признаки:

- стороны сделки имеют разную государственную принадлежность;

- между покупателем и продавцом установлены взаимные права и обязанности;

- направленность – торговля различной продукцией, услугами, информацией, результатами интеллектуальной деятельности;

- оформление по законодательным нормам;

- валютный расчет;

- использование международного права либо прав государства одного из участников;

- стороны выбирают, в каком из международных арбитражных судов решать споры.

Контракт выступает инструментом контроля как для участников сделки, так и для государственных органов (налоговой, таможни и т.д.). Также он ложится в основу создания последующих договоров: перевозки, хранения, страхования и прочих.

Структура контракта

В российском законодательстве нет четкой регламентации по виду контракта. Но есть определенные условия, которые по негласным правилам считаются обязательными.

Можете посмотреть образец внешнеторгового контракта.

К ним относятся такие разделы, как:

- предмет сделки;

- раздел о ценах и общей стоимости;

- условия платежа;

- сроки выполнения поставки;

- условия по приему товара (характеристики качества и количества);

- непредвиденные ситуации (форс-мажоры);

- разбирательство при споре;

- санкции;

- прочие условия и обстоятельства сделки;

- адреса покупателя и продавца, а также их подписи.

Поставка по инвойсу

Если импортный контракт превышает 3 млн. рублей, то возникает обязанность ставить контракт на учет в банк. Если экспортный, — то в случаях превышения суммы в 6 млн. рублей. Курс рассчитывается на дату подписания контракта, и, если долларовый контракт подписан в 2014 году, когда курс был 33 рубля, то товара можно ввести на сумму более 90 тыс. долларов без постановки контракта на учет. Если же контракт заключен в 2020 году, когда курс доллара 80 рублей, то становиться на учет придется уже при сумме от 37 тыс. долларов.

Если участники ВЭД при составлении контракта используют неудачный шаблон, то впоследствии это может повлечь срыв поставки, вызвать сложности при таможенном оформлении и при валютном контроле.

7 типичных ошибок при инвойсе:

При заключении контракта стоит определиться какие документы потребуются. Если требования минимальны — ссылайтесь в контракте на инвойс и пропишите все условия в нем. Это позволит минимизировать количество бумаг и убрать разногласия между документами.

Контракт от 3 млн или 6 млн рублей

Когда вы заключаете крупный контракт с заказчиком, надо поставить его на учет. Это значит, что банк регистрирует контракт и отправляет информацию об этом в ЦБ. Ему присваивают уникальный номер и отслеживают все платежи.

Есть два вида контрактов:

-

С фиксированной суммой — прямо в договоре есть конкретная сумма за весь период работы.

-

Без конечной суммы — конкретной суммы нет, указана только ставка за час.

Контракт с фиксированной суммой. Пересчитайте сумму за весь период действия договора по курсу ЦБ в день заключения. Если она больше 6 млн рублей для экспортного договора и 3 млн для импортного, ставить контракт на учет надо сразу после подписания.

Если в контракте нет конечной суммы, а только ставка за час — надо следить за общей суммой платежей. Когда она достигнет 6 млн рублей для экспортного или 3 млн для импортного — надо будет поставить контракт на учет. Платежи надо пересчитывать в рубли по курсу ЦБ в день заключения договора.

Постановка на учет означает, что теперь к валютному контролю добавится еще один этап: надо будет еще присылать СПД за каждый платеж.

Схема валютного контроля для платежей по контракту, который стоит на учете

СПД — справка о подтверждающих документах. Она оформляется на документ, который подтверждает факт приемки услуги. Если в договоре прописано, что подтверждаем с помощью акта, СПД надо оформлять на акт. Если в договоре написано, что факт оплаты инвойса и есть подтверждение факта приема услуг, то оформляем на инвойс.

Оформить СПД просто: в нашем случае это можно сделать прямо в личном кабинете банка. Надо заполнить несколько полей и еще раз приложить акт или инвойс.

СПД

Прислать СПД нужно после того, как вы подписали документы, — на это дается 15 рабочих дней следующего месяца. Например, если вы подписали акт 23 октября 2020 года, то СПД надо прислать в течение первых 15 рабочих дней ноября — до 23 числа.

Важно: дата СПД не зависит от момента, когда поступили деньги, только от даты подписания акта или инвойса. Если вы подписали акт, но по нему еще не прошел платеж, вы все равно должны предоставить СПД в течение 15 рабочих дней месяца, следующего за подписанием

Как поставить контракт на учетПоставить контракт на учет просто: надо прислать скан подписанного договора в банк. Банк проверит его, присвоит контракту уникальный номер и отправит информацию в ЦБ. Теперь все платежи по контракту будут проходить в рамках этого номера. |

Сложности валютной выписки для бухучёта и новая технология

Валютный контроль узнаёт о валютных операциях и расчётах с нерезидентами из банковской выписки. Как, собственно, и мы. Раньше её обработка была довольно сложной и сильно отличалась от рублёвой. Из-за чего и сам учёт становился сложнее.Вне зависимости от наличия интеграции с банком нужно было выгружать PDF файл, брать из него суммы и назначение платежа, перебивать эти данные в 1С и тратить дополнительные ресурсы ручного труда. Именно в тот момент у Кнопки появилась отдельная доплата за проведение валютной выписки, которая зависела от наличия валютных счетов.Далее PDF заменили на TXT файл, который выгружался через интеграцию с банком и автоматом прокидывался в 1С. Там суммы и контрагенты более-менее разносились правильно.Однако такой «прорыв» был возможен только для тех банков, с которыми можно эту интеграцию настроить. Остальные же оставались за бортом, и с ними приходилось разбираться по-старинке, руками сверяя проведённые платежи с PDF файлом.Сложности работы с валютой (вроде банальных нереализованных технических возможностей банка) не позволяли автоматизировать процесс. А значит не было возможности распрощаться с человеческим фактором. Это приводило к ошибкам в учёте, долгим разбирательствам по валютным платежам и, в конце концов, получению штрафов и ненужной нервотрёпке.На помощь пришла технология Сделочного учёта, которая наконец-то сдвинула дело с мёртвой точки. Теперь проведение выписки происходит автоматически при наличии доступа в банк или банковской интеграции.

Кроме того, мы умеем и у клиентов, которые не находятся на бухгалтерском обслуживании Кнопки. Поэтому, если у вас есть иностранные контрагенты, и вы хотите навести порядок в работе с ними, пишите в чат в Телеграме или звоните по телефону — 88003337826.

Над материалом работали

Саша Гапеенков, юрист

ВЭД — это…

Внешнеэкономическая деятельность. То есть сделки с : как физическими лицами, так и юридическими.Для компаний и ИП, которые занимаются внешнеэкономической деятельностью, знание процедур валютного контроля не бывает для галочки. Понимание, как правильно оформить документы, в какой срок это можно сделать, и как вообще взаимодействовать с банком, убережёт от немаленьких штрафов и серьёзной потери времени. А иногда даже сохранит деловую репутацию.

Если конкретнееПо безналичные валютные операции между резидентами запрещены. Операции с наличкой, кстати, тоже не особо поощряют. Всё же есть случаи, когда перевести деньги можно. закрытый, и за каждым из пунктов следит валютный контроль банка, в котором вы обслуживаетесь.К слову, контроль ведут не только за расчётами в иностранной валюте. Рублёвые переводы нерезидентам тоже отслеживают. Например, если вы торгуете с иностранным контрагентом или оказываете ему услуги, то банк будет интересоваться суммой платежа.Когда платите выЕсли общая сумма экспортного контракта больше 10 000 000 ₽, а импортного больше 3 000 000 ₽ (в эквиваленте любой валюты), то исходящий платёж банк просто не пропустит и потребует поставить контракт на учёт. Со стороны налоговой ничего страшного не произойдёт, а вот с контрагентом могут возникнуть сложности.Когда платят вамЕсли суммы экспортного или импортного контракта превышают тот же лимит при входящем платеже, то можно получить штраф за несоблюдение сроков предоставления документов в банк.После поступления валюты у вас есть 15 рабочих дней, чтобы предоставить документы в банк и зачислить её с транзитного счёта на расчётный. При этом, если надо поставить контракт на учёт, срок в 15 рабочих дней всё равно сохраняется. Никакого продления срока или других поблажек не будет.

Такая же судьба ждёт денежные переводы без контракта на сумму более 600 000 ₽ (ещё недавно было 200 000 ₽). Если вы просто отправляете деньги и не предоставляете банку договор или инвойс (счёт) на поставку товара, то платёж просто не пропустят.Кроме того для должностных лиц, ИП и компаний есть единый штраф за нарушение валютного контроля — 20-40% от суммы операций. Для должностного лица сумма не превысит 30 000 ₽.

За что могут оштрафовать

За несоблюдение установленных порядка или сроков представления форм учета и отчетности по валютным операциям предусмотрены штрафы:

— для организаций — в размере от 40 000 до 50 000 руб.;

— для руководителей компаний и индивидуальных предпринимателей — в размере от 4000 до 5000 руб.

ЦБ РФ определил, что формами учета по валютным операциям являются справки:

— о валютных операциях;

— о поступлении валюты Российской Федерации;

— о подтверждающих документах.

То есть резиденты, заключившие внешнеторговые контракты, могут быть оштрафованы только за нарушение порядка и сроков представления этих справок. Кроме того, хотя сами подтверждающие документы и не отнесены к числу форм учета, вас, тем не менее, могут привлечь к ответственности, если вы не представите их вместе с поданной в срок справкой. Ведь в таком случае будет нарушен порядок представления формы учета.

А вот за нарушение сроков представления справки о расчетах через счета за рубежом привлечь к ответственности нельзя, так как она не является формой учета по валютным операциям.

Штраф за не поданные вовремя формы учета взыскивает Росфиннадзор. Сведения о нарушениях он получает от Центрального банка, который, в свою очередь, информируют уполномоченные банки. Срок давности привлечения к ответственности за такие правонарушения составляет 1 год.

Заключение

Внешнеэкономический контракт используется в торговых сделках с зарубежными партнерами. Обеим сторонам сделки он дает гарантии на выполнение взаимообязательств и подстраховку в случае нарушения или непредвиденных обстоятельств. Контракты бывают различных видов, но все они имеют примерно одинаковую структуру. В нее входят: предмет сделки, раздел о ценах и общей стоимости, условия платежа, сроки выполнения поставки, условия по приему товара, форс-мажоры, разбирательства при споре, санкции, прочие условия и обстоятельства, а также адреса покупателя и продавца с подписями.

Заключая договор с иностранным партнером, не ленитесь привлечь переводчика со своей стороны. Это поможет избежать недомолвок

Также важно проверять благонадежность будущего контрагента до отправления предложения о сотрудничестве