Бланк и электронный формат

Новая форма Расчёта по страховым взносам утверждена Приказом ФНС от 29.09.2022 № ЕД-7-11/878@ с изменениями и дополнениями, внесёнными приказом от 29.09.2023 № ЕА-7-11/696@). В данной редакции РСВ применяется начиная с отчётности за 2023 год.

Применяемая форма состоит из нескольких разделов, подразделов и приложений к ним – всего в ней 19 листов, но сразу все заполнять не придётся. При этом в готовом отчёте РСВ может быть гораздо больше страниц – некоторые будут заполнены в нескольких экземплярах.

А вот тем организациям и ИП, у кого застрахованных от 11 человек, выбор не предоставляется. Они обязаны подавать отчётность в электронной форме. Сейчас для этого используется формат из Приложения № 5 к приказу № ЕД-7-11/878@.

Скачать бланк Расчёта по страховым взносам 2024

Ошибки при заполнении сведений о выплатах

Одной из распространенных ошибок является неправильный расчет сумм выплат. При заполнении сведений необходимо учитывать все выплаты, включая надбавки, премии, компенсации и другие виды вознаграждений. Ошибки в расчетах могут привести к недостаточному или чрезмерному указанию суммы выплаты, что может повлечь за собой проверку и дополнительные неудобства со стороны контролирующих органов.

Другой ошибкой, которая часто встречается при заполнении сведений о выплатах, является неправильное указание периода выплаты. Внимательно следует отнестись к правилам и требованиям формы РСВ, чтобы указать точные даты начала и окончания периода, в рамках которого была произведена выплата. Неправильный период может привести к тому, что сведения о выплате будут несоответствующими действительности, что повлечет за собой корректировку и последующую проверку документации.

Для того чтобы избежать ошибок при заполнении сведений о выплатах в рамках РСВ за полугодие 2024, необходимо внимательно изучить и следовать инструкции по заполнению, ознакомиться с требованиями и предоставить все необходимые сведения в соответствии с правилами. Также рекомендуется использовать проверочные механизмы, предлагаемые электронными сервисами, для того чтобы своевременно обнаружить и исправить возможные ошибки.

Ошибка в формировании и предоставлении отчетности

Одной из наиболее распространенных ошибок является неправильное заполнение полей отчетности. В это включается как неправильное указание количества работников и их заработной платы, так и ошибки в расчетах по страховым взносам. Неправильное заполнение отчетности может привести к неправильному начислению и уплате страховых взносов, что может повлечь за собой штрафные санкции и претензии со стороны налоговых органов.

Некорректное использование специальных форм отчетности также является распространенной ошибкой

Каждая организация должна использовать утвержденные приказом ФНС формы, учитывая специфику своей деятельности и заявленные показатели.

Также следует обратить внимание на правильное заполнение бухгалтерских документов, таких как книга покупок и продаж, учетная карточка работника и другие документы, которые являются основой для расчета и предоставления отчетности по РСВ.. В целях предотвращения ошибок в формировании и предоставлении отчетности по РСВ за полугодие 2024 года необходимо внимательно проверять все указываемые данные, сверять их с первоначальными и уточнять все неясности в процессе составления и подачи отчетности

Также желательно использовать специализированное программное обеспечение, которое поможет автоматизировать процесс формирования отчетности и уменьшит вероятность ошибок

В целях предотвращения ошибок в формировании и предоставлении отчетности по РСВ за полугодие 2024 года необходимо внимательно проверять все указываемые данные, сверять их с первоначальными и уточнять все неясности в процессе составления и подачи отчетности. Также желательно использовать специализированное программное обеспечение, которое поможет автоматизировать процесс формирования отчетности и уменьшит вероятность ошибок.

Ошибки в информации о застрахованных лицах

Одной из наиболее распространенных ошибок является неправильное указание данных о месте работы и должности застрахованного лица. Это может привести к неправильному расчету размера пособия, а также к невозможности получения других социальных льгот, к которым застрахованное лицо имеет право.

Также, не редкими ошибками являются неправильное указание даты рождения и пола застрахованного лица. Это может существенно затруднить процесс обслуживания и привести к задержкам в получении социальных выплат.

Для устранения подобных ошибок и обеспечения точности информации о застрахованных лицах, РСВ рекомендует уделять особое внимание проверке данных при заполнении заявлений и документов. Особое внимание следует уделить проверке паспортных данных, а также сверке информации с другими регистрами и базами данных, чтобы исключить возможность допущения ошибок

И как их избежать

Заполнение РСВ за полугодие может быть сложным процессом, но есть несколько способов избежать ошибок и сделать его более эффективным:

Внимательно изучите инструкцию. Не пропускайте ни одной детали и убедитесь, что вы полностью понимаете, как заполнять каждую секцию формы РСВ.

Используйте справочники. Чтобы избежать ошибок при заполнении данных о сотрудниках, загляните в справочники, которые содержат актуальные данные о каждом сотруднике.

Проверьте и перепроверьте. Перед отправкой своего РСВ, убедитесь, что все данные заполнены правильно и не содержат ошибок

Особенно важно проверить правильность ввода номеров СНИЛС и ИНН сотрудников

Обратите внимание на сроки подачи. Учтите, что существуют жесткие сроки для подачи РСВ

Внимательно изучите инструкцию по контролю сроков и установите напоминания, чтобы избежать просрочки.

Внимательно проверьте свои рассчеты

Важно, чтобы суммы, указанные в РСВ, были вычислены правильно. Проверьте все расчеты, чтобы избежать возможных ошибок.

Обратитесь за помощью. Если у вас возникли вопросы или проблемы при заполнении РСВ, обратитесь за помощью к специалистам или консультантам. Не стесняйтесь получать советы и рекомендации от экспертов.

Следуя этим рекомендациям, вы сможете избежать многих ошибок при заполнении РСВ за полугодие и сделать этот процесс более эффективным и безопасным.

Состав нового страхового расчета по взносам

Сроки подачи

Сейчас действуют и новые сроки подачи отчетности по расчету по страховым взносам. Сдавать документы необходимо каждый квартал не позднее 25-го числа месяца, следующего за отчетным. Согласно пунктам 13 и 14 статьи 2 ФЗ № 239 от 14.07.2022 новые сроки будут применимы начиная с первого квартала 2023 года и далее – ежегодно. Таким образом, уже 25 июля юридическим лицам предстоит сдать РСВ за первое полугодие 2023 года. 25 октября подойдет срок отчетности за девять месяцев, а до 25 января 2024 года необходимо будет отчитаться за весь 2023 год.

Днем сдачи расчета считается день, в который налоговому инспектору передан отчет и получена печать о приеме на втором экземпляре. Если документы направляются почтой, то днем расчета будет установлена дата отправки пакета. При отправке по ТКС — день, когда оператор зафиксировал отправку расчета.

Часто возникающие ошибки при заполнении РСВ

Заполнение РСВ (расчетно-сметной ведомости) может быть сложным процессом, и часто возникают ошибки, которые могут привести к неправильным расчетам и проблемам с отчетностью

Важно осознавать эти ошибки и уметь избегать их. Ниже приведены некоторые из наиболее часто встречаемых ошибок при заполнении РСВ

| Ошибка | Пояснение |

|---|---|

| 1 | Неправильное заполнение идентификаторов конторы |

| 2 | Некорректное указание суммы начисленной заработной платы |

| 3 | Неверное распределение суммы заработной платы по категориям работников |

| 4 | Ошибки в разделе о начисленных отчислениях на социальное страхование |

| 5 | Неправильное заполнение данных о заработке работника |

| 6 | Описание и расчет сведений о выплаченных пособиях и компенсациях |

Убедитесь, что вы изучили все требования и инструкции по заполнению РСВ, чтобы предотвратить эти ошибки и обеспечить точность вашей отчетности. Если у вас возникают вопросы или вы ощущаете неуверенность в процессе заполнения, обратитесь за помощью к специалистам или консультантам, чтобы избежать потенциальных проблем.

Расхождения между отчетами

Какие документы нужны для заполнения РСВ?

Для заполнения отчетности в РСВ за полугодие 2024 года вам потребуются следующие документы:

- Трудовой договор с работником;

- Приказы о приеме и увольнении работника;

- Сведения о заработной плате работников;

- Расчеты выплат;

- Остатки денежных средств на расчетном счете;

- Документы о начисленной заработной плате, удержанных социальных отчислениях и налогах;

- Сведения о страховых взносах;

- Документы о выплате пособий;

- Сведения о начисленном и выплаченном отпуске;

- Сведения о больничных листах;

- Документы, подтверждающие непрерывность трудовой деятельности;

- Справки об обучении и повышении квалификации;

- Справки об использовании средств, предоставленных на профессиональное обучение;

- Документы о выплате пособий, компенсаций и премий.

Это не исчерпывающий список документов, поэтому рекомендуется уточнить требования к документации в вашей организации или у вашего бухгалтера.

6-НДФЛ

Отчет состоит из титульного листа и двух разделов

Титул стандартный, но обратите внимание на два поля: «период представления» и «по месту нахождения (учета)». Оба заполняются кодами из приложений к инструкции

Период указывается по-разному в зависимости от того, ведет ли организация (ИП) обычную деятельность или проходит процедуру ликвидации (реорганизации). Далее следует первый раздел, он показывает обобщенные показатели доходов, вычетов и налога.

Важно! В 6-НДФЛ первый раздел заполняется нарастающим итогом, а сведения во втором разделе указываются за квартал. Во втором разделе фиксируются операции по выплате доходов за последние три месяца отчетного периода, т.е

за определенный квартал. Каждая операция вводится блоком из 5 строк:

Во втором разделе фиксируются операции по выплате доходов за последние три месяца отчетного периода, т.е. за определенный квартал. Каждая операция вводится блоком из 5 строк:

- Даты – фактического получения дохода, удержания НДФЛ и срок перечисления налога.

- Суммы – фактически полученный доход и удержанный налог.

Значит, надо указать одновременно три даты, которые почти никогда не будут сходиться. Пример трех одинаковых дат: выплата отпускных, когда она осуществляется в последний день месяца (являющийся также рабочим днем) и с нее удержан НДФЛ.

Обратите внимание! Если какая-то из дат выходит за предел периода отчета, значит, вся операция будет отражаться в следующем расчете. Вернемся к суммам

В отчете 6-НДФЛ отражаются доходы, подлежащие полностью или частично обложению этим налогом, иногда в нем указывают и необлагаемые выплаты. Показатели раздела 2 и данные в разделе 1, как правило, не совпадают

Вернемся к суммам. В отчете 6-НДФЛ отражаются доходы, подлежащие полностью или частично обложению этим налогом, иногда в нем указывают и необлагаемые выплаты. Показатели раздела 2 и данные в разделе 1, как правило, не совпадают.

Пример: в строке 020 указывается начисленная заработная плата за период январь – март, а в строках 130 – фактически выплаченная. Учитывая, что зарплату за март работники получат в апреле, а возможно, в отчет попадет и декабрьская (полученная в январе), то суммы совпадать не будут.

В отчете указываются доходы, подлежащие обложению налогом в соответствии со статьей 209 НК, но по различным ставкам (на каждую ставку необходимо составить отдельный раздел 1, строки с 060 по 090 заполняются сводно). Допустим, нерезиденты (не все) уплачивают 30% вместо 13%.

Что необязательно указывать в отчете:

- Материальную помощь или подарок до 4000 рублей.

- Суточные в необлагаемых пределах – 700 рублей по России и 2500 за границей.

- Возмещение расходов по проживанию и проезду в командировке.

- Оплата проезда к месту отдыха и обратно для лиц, работающих в районах Крайнего Севера и приравненных к ним местностях.

- Другие необлагаемые доходы.

Учтите, если выплачиваете что-то сверх этих сумм, то должны обложить превышение налогом. Как быть в этом случае с необлагаемой частью? Есть два варианта:

- Указываем в 6-НДФЛ только доход, подлежащий обложению налогом (к примеру, при материальной помощи, равной 10000 рублей, в отчет включаем 6000).

- В качестве дохода отражаем всю сумму, а необлагаемую часть включаем в строку с вычетами (используя пример с матпомощью: 10000 – в строке 020, а 4000 — в строке 030).

ФНС проводит сверку показателей по контрольным соотношениям, подробнее в Письме № БС-4-11/3852@ от 10.03.2016 г.

Кстати! Проверяют не только внутреннее соответствие данных, сравнивают среднюю зарплату (по годовым НДФЛ-отчетам) с МРОТ и среднеотраслевой по субъекту РФ.

В ходе камеральной проверки расчета инспекция сверяет сведения с РСВ и, когда находит отличия в базах, отправляет требование. Если получаете документы в электронном виде, то необходимо прислать подтверждение, с его подачи начинает течь срок, установленный для ответа. При неготовности сразу писать объяснения, оставляйте время для маневра – подтверждайте в последний день. Главное, не упустите момент, а то рискуете блокировкой счета ().

У 6-НДФЛ есть много нюансов в заполнении, вернемся к ним в следующих материалах и более подробно разберем самые сложные ситуации.

Кто попал в льготники по нулевой ставке взносов

Какие новшества для бухгалтера введены с 01.07.2020, узнайте в статье.

В качестве очередной меры поддержки малого бизнеса установлены нулевые ставки по взносам для отраслей экономики наиболее пострадавших от коронавируса.

Нулевые ставки введены федеральным законом от 08.06.2020 № 172-ФЗ.

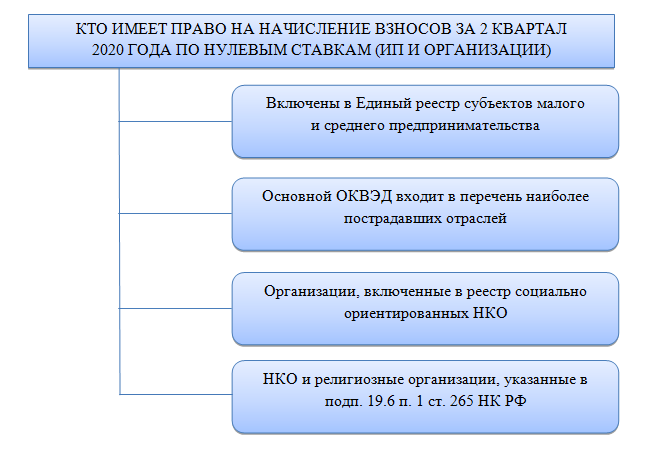

Кто относится к льготникам? Определяется это аналогичным способом, как и то, кто мог получить субсидию или отсрочку по уплате налогов за 2019 год и первый квартал 2020 года.

Какие критерии должны быть соблюдены, чтобы уплачивать взносы за второй квартал по нулевым ставкам:

Актуальный перечень пострадавших отраслей вы найдете в статье.

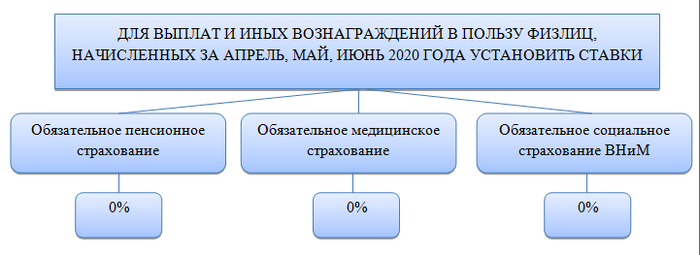

Какие именно выплаты облагаются по нулевым ставкам:

Обращаем внимание, что к взносам на травматизм данная льгота не имеет отношения. В связи с нововведениями возникает резонный вопрос: как это отразится на заполнении отчетов, связанных с начислением выплат, облагаемых по льготной нулевой ставке? Ниже рассмотрим, что изменилось в РСВ за 2 квартал 2020 года.

В связи с нововведениями возникает резонный вопрос: как это отразится на заполнении отчетов, связанных с начислением выплат, облагаемых по льготной нулевой ставке? Ниже рассмотрим, что изменилось в РСВ за 2 квартал 2020 года.

РСВ за полугодие 2024: распространенные ошибки и как их избежать

1. Ошибки в расчете начислений и удержаний

Одной из наиболее частых ошибок в РСВ является неправильный расчет начислений и удержаний. Это может быть вызвано неправильным применением тарифов, некорректным учетом всех необходимых компонентов начислений (например, надбавок и доплат), а также ошибками в расчете налогов и сборов. Для избежания таких ошибок рекомендуется внимательно проверять все расчеты и использовать специализированное программное обеспечение для автоматизации процесса.

2. Ошибки в заполнении данных о работниках

Еще одна распространенная ошибка в РСВ связана с неправильным заполнением данных о работниках. Это может быть вызвано неправильным указанием периода работы, некорректным учетом отпусков и больничных листов, а также ошибками в указании личных данных сотрудников. Для избежания таких ошибок рекомендуется вести аккуратную учетную политику, внимательно проверять все данные и обновлять их вовремя.

3. Ошибки в заполнении данных о предприятии

Некоторые ошибки в РСВ могут быть связаны с неправильным заполнением данных о предприятии. Это может включать неправильное указание кодов структурных подразделений, налоговых агентов и других существенных данных. Для избежания таких ошибок рекомендуется своевременно обновлять справочники и вести актуальную документацию о предприятии.

Что изменилось?

С начала 2023 года расчет по страховым взносам подается в новой форме и по новым срокам. Бланк документа утвержден федеральной налоговой службой приказом № ЕД-7-11/878 от 29.09.2022.

Нововведения произошли вследствие изменений в законодательстве России

Особое внимание, при подготовке к сдаче этого вида отчетности, обратите на изменение в оформлении. В титульном листе появился реквизит «ОГРНИП»

Эту графу необходимо заполнять индивидуальным предпринимателям и руководителям крестьянских хозяйств. Все необходимые сведения есть в листе записи ЕГРИП (п. 2.12 Порядка заполнения, утв. приказом ФНС от 29.09.2022 № ЕД-7-11/878).

С 1 января этого года действует единая предельная величина облагаемой базы и единый тариф взносов на ОПС, ОСС и ОМС. Из этого следует, что рассчитывать каждый вид страхования не нужно. ( НК). Также из новой формы РСВ убрали информацию о суммах выручки по итогам девяти месяцев прошлого года и средней/среднесписочной численности работников (№ 321-ФЗ от 14.07.2022).

Кроме того, разные тарифы на различные страховые взносы с нового года объединили, а вместо послаблений появилось три группы пониженных тарифов в 15%, 7%, 6% и 0%.

Часть нововведений, касающихся заполнения РСВ коснулись конкретно крестьянско-фермерские хозяйства. Согласно НК РФ, теперь главы крестьянских подворий обязаны платить фиксированные взносы не только за себя, но и за каждого члена хозяйства. Поэтому в новой форме строки о тарифах на ОПС и ОСМ объединили в одну строку, в которой указан тариф, а также добавлены новые сроки, в которых необходимо указывать период членства человека в данном крестьянско-фермерском хозяйстве (Приказ ФНС № ЕД-7-11/878).

Особенности заполнения РСВ для сотрудников и работодателей

Для сотрудников:

1. Все сотрудники, работающие по трудовому договору или гражданско-правовому договору, обязаны заполнять и предоставлять свои РСВ в установленные сроки

Это важно для подтверждения накопления и начисления пенсионных отчислений

2. Сотрудники должны внимательно проверять и контролировать правильность заполнения РСВ и своей персональной информации. В случае обнаружения ошибок или расхождений необходимо обратиться в отдел кадров или в фонд социального страхования.

3. При заполнении двух форматов РСВ (электронного и бумажного), необходимо ознакомиться с инструкцией и следовать указанным требованиям. Необходимо заполнять все поля, не допуская пропусков или ошибок.

Примечание: Если сотрудник работает на нескольких местах, он обязан предоставить отдельные РСВ по каждому месту работы.

Для работодателей:

1. Работодатели обязаны правильно заполнять и своевременно предоставлять РСВ сотрудников

Это важно для правильного начисления и учета пенсионных отчислений

2. Информация в РСВ должна быть полной, точной и соответствовать действительности. Работодатели несут ответственность за предоставление ложной информации или неправильно заполненных РСВ.

3. Работодатели могут использовать электронную систему для заполнения и предоставления РСВ. Это упрощает процесс и экономит время.

4. В случае возникновения вопросов или проблем с заполнением РСВ, работодатели могут обращаться в фонд социального страхования для получения помощи и консультаций.

Отчетность по страховым взносам в 2023 году для ФНС

Сроки и порядок предоставления отчетности

В 2023 году, согласно графику учетно-налоговых операций (УНО)*, предприятия обязаны предоставить отчетность по страховым взносам в ФНС в следующие сроки:

- за 1 квартал — не позднее 30 апреля 2023 года;

- за 2 квартал — не позднее 31 июля 2023 года;

- за 3 квартал — не позднее 31 октября 2023 года;

- за 4 квартал — не позднее 31 января 2024 года.

Для предоставления отчетности необходимо использовать утвержденные формы документов, такие как РСВ-1, РСВ-2, РСВ-3 и т.д. В зависимости от ситуации, возможны особые требования и сроки. В случае ошибок или проблем с отчетностью, рекомендуется обратиться за консультацией к специалистам ФНС.

Льготы и исключения

Некоторые предприятия могут иметь право на льготы или исключения в уплате страховых взносов в соответствии с действующим законодательством. Например, участники малого или среднего предпринимательства, индивидуальные предприниматели и некоммерческие организации могут быть освобождены от уплаты определенных видов взносов или иметь право на льготные ставки. В таких случаях необходимо соответствующим образом оформить отчетность и подтвердить свое право на применение льгот.

Последствия нарушения отчетности

Нарушение сроков предоставления отчетности или ошибки в ее составлении могут привести к негативным последствиям для предприятия. В случае задолженности по уплате страховых взносов, возможны штрафы и санкции со стороны налоговых органов. Также, отсутствие или неправильное заполнение отчетности может повлечь за собой нарушение требований закона и юридические проблемы. Поэтому рекомендуется вести отчетность в строгом соответствии с правилами и сроками, а при возникновении проблем обратиться за консультацией к профессионалам в области налогового права.

Что изменилось в РСВ — 2023

Основные изменения в РСВ — 2023:

- Упрощенное заполнение отчетов: Форма отчета РСВ стала более интуитивной и понятной, что облегчит процесс заполнения для пользователей. Теперь в отчете приведены все необходимые инструкции и подсказки, что позволит быстро и безошибочно заполнить все необходимые поля.

- Ввод задействованных работников: Теперь в отчете РСВ необходимо указывать не только число текущих работников, но и информацию о задействованных работниках. Для этого будет предоставлена отдельная таблица, в которой нужно будет указать данные о каждом работнике, включая ФИО, должность и стаж работы. Это позволит более полно отразить состав персонала организации.

- Улучшенная электронная подача: Вводится новый электронный формат подачи отчета РСВ. Теперь организации будут обязаны предоставить отчет в электронном виде через специальную систему. Это существенно упростит процесс обработки отчетов и повысит точность данных.

- Увеличение контроля: Новая система РСВ — 2023 предусматривает более строгий контроль за корректностью предоставляемых данных. Это означает, что организации должны быть более ответственными при заполнении отчетов и обеспечении достоверности информации. Нарушение правил заполнения может привести к штрафам и санкциям.

В целом, новые изменения в системе РСВ — 2023 направлены на улучшение процесса сбора и анализа данных о трудовых отношениях в организациях. Они облегчат и автоматизируют заполнение отчетов, улучшат качество предоставляемых данных и позволят повысить эффективность контроля за соответствием организаций требованиям законодательства.

Пример расчёта для заполнения РСВ

Чтобы проще было понять, как заполнять РСВ, разберём это на примере субъекта малого предпринимательства ООО «Весна». Данные для расчёта взносов представлены в таблице.

Таблица 1. Исходные данные

| Параметр | Значение |

|---|---|

|

Название |

ООО «Весна» |

|

Единственный работник |

Борисов Иван Сергеевич, директор |

|

Зарплата работника |

100 000 рублей / месяц |

|

Были ли другие выплаты |

Нет |

|

Было ли превышение предельной величины базы для начисления взносов (2 225 000 рублей) |

Нет |

|

МРОТ на начало 2024 года |

19 242 рубля |

|

Ставка взносов по единому тарифу в пределах МРОТ |

30% |

|

Ставка взносов по единому тарифу свыше МРОТ |

15% |

Сначала нужно рассчитать взносы работника. Поскольку компания является субъектом МСП, то ежемесячно применяет два разных тарифа:

- 30% – с суммы 19 242 рубля;

- 15% – с суммы 80 758 (100 000 — 19 242).

Рассчитаем страховые отчисления за один месяц отчётного периода:

19 242 * 30% + 80 758 * 15% = 5 772,6 + 12 113,7 = 17 886,3 рубля.

Поскольку в нашем примере сумма выплат постоянная, то все прочие месяцы взносы меняться не будут. Поэтому для упрощения примера сразу приведём результаты расчётов (в рублях).

Таблица 2. Расчёт взносов для примера

| Доход до МРОТ | Взносы по ставке 30% (до МРОТ) | Доход сверх МРОТ | Взносы по ставке 15% (сверх МРОТ) | Всего доход | Всего взносов | |

|---|---|---|---|---|---|---|

| 1 | 2 | 3 | 4 | 5 | 6 | |

| Январь | 19242 | 5772,6 | 80758 | 12113,7 | 100000 | 17886,3 |

| Февраль | 19242 | 5772,6 | 80758 | 12113,7 | 100000 | 17886,3 |

| Март | 19242 | 5772,6 | 80758 | 12113,7 | 100000 | 17886,3 |

| Итого за 3 последних месяца | 57726 | 17317,8 | 242274 | 36341,1 | 300000 | 53658,9 |

| Итого с начала года | 57726 | 17317,8 | 242274 | 36341,1 | 300000 | 53658,9 |

Обратите внимание: при заполнении РСВ за 1 квартал две последние строки будут совпадать, но в остальных периодах они будут отличаться