Содержание отчета по форме ЕФС-1

Отчет включает в себя два раздела и несколько подразделов, причем у каждого из них есть собственные сроки представления в Социальный фонд.

В первом разделе содержится информация:

-

о трудовой и иной деятельности работника;

-

страховом стаже;

-

заработной плате;

-

основаниях для отражения периодов работы;

-

о застрахованных лицах.

Этот раздел заполняется при возникновении кадровых мероприятий (прием, перевод, увольнение сотрудника, присвоение нового разряда и пр.), а также при начале и окончании сотрудничества с физическими лицами по договорам ГПХ, авторского заказа и т.п. В последнем случае в ЕФС-1 указывают дату заключения договора и дату его окончания, а также код выполняемой функции (один из пяти имеющихся буквенных кодов).

Срок сдачи отчетности по первому разделу:

-

по договору ГПХ, авторского заказа и пр. – не позднее следующего рабочего дня;

-

при приеме на работу или увольнении сотрудника – не позднее следующего рабочего дня;

-

иные кадровые мероприятия – до 25 числа следующего месяца.

Сведения из первого раздела пригодятся и при ведении электронных трудовых книжек: сейчас для этого используют отчеты СЗВ-ТД, но с 2023 года информацию будут брать с ЕФС-1.

Второй раздел отражает ту же информацию, что и форма 4-ФСС, то есть полностью посвящен взносам «на травматизм». Его нужно сдавать ежеквартально, до 25 числа месяца, следующего за отчетным кварталом.

Вопрос — ответ

Включается ли сотрудница в декрете в численность работающих застрахованных по обязательному социальному страхованию?

Да, так как с сотрудником сохраняется трудовой договор.

Нужно ли сдавать нулевую форму?

Раздел 2 — единственный раздел ЕФС-1, который подается нулевым. Необходимо все строки заполнить нулями и отправить в контролирующий орган.

Как считается количество рабочих мест в подразделе 2.3?

По строке 1 в графе 3 указывается общее количество рабочих мест работодателя, которые подлежат специальной оценке условий труда на 1 января. Сюда не включаются рабочие места дистанционных работников, надомников и других.

Как отразить специальную оценку условий труда?

Сведения о специальной оценке отражаются по состоянию на начало года. Например, у ООО «Одеяла и подушки» спецоценка проводилась в 2019 году, следующая назначена на 2024 год. Таким образом, в отчете за 2023 год указывается спецоценка за 2019 год.

Каков штраф за нарушение порядка предоставления раздела 2?

Как заполнить

Разберём заполнение отчёта для случая, когда имеет место кадровое мероприятие или событие с договором ГПХ. Заполняются титульный лист, подразделы 1 и 1.1. Другие части отчёта не заполняются и не подаются.

Титульный лист

На первом листе отчёта отражаются такие данные:

- регистрационный номер в ПФР;

- название организации или ФИО ИП;

- ИНН, КПП (только для организаций);

- основной ОКВЭД;

- ОГРН или ОГРНИП;

- номер телефона – только цифры без скобок и тире;

- адрес электронной почты.

Блок «Сведения о страхователе, за которого представляете сведения» заполняют только правопреемники организаций, снятых с учёта.

Подраздел 1

Подраздел 1 заполняется отдельно в отношении каждого физлица, на которого подаётся отчёт. Нужно указать: СНИЛС, фамилию, имя, отчество, дату рождения, ИНН, код страны гражданства (Россия – 643) и код категории застрахованного лица. Код статусов указан в таблице, приведённой в п. 3.6 Порядка заполнения отчёта. Для граждан России предназначен код «ГРФ».

Подраздел 1.1

Подраздел заполняется только на физлиц, по которым были кадровые мероприятия.

Блок «Сведения о выборе формата трудовой книжки» заполняется, когда ЕФС-1 подаётся по причине соответствующего события – выбора формы ТК. То есть если в течение прошлого месяца сотрудник подал заявление об отказе от бумажной книжки. Если отчёт направляется по причине других событий, этот блок не заполняется.

В табличной части Подраздела 1.1 отражаются сведения о трудовой деятельности сотрудника. Что отражать, указано в таблице 2.

Таблица 2. Заполнение Подраздела 1.1 отчёта ЕФС-1

| Графа | Что отражается |

|---|---|

| 1 | Порядковый номер записи |

| 2 | Дата события (кадрового мероприятия или договора ГПХ) |

| 3 | Код события – приёма, перевода, увольнения, начала или окончания договора ГПХ из п. 4.4 Порядка заполнения |

| 4 | Код «РКС» для районов Крайнего Севера иди «МКС» – для приравненных к ним. Для остальных регионов графа не заполняется |

| 5 | Наименование должности, специальности, профессии (с указанием квалификации). В отношении физлиц на договорах ГПХ не заполняется |

| 6 | Код трудовой функции. Только при приёме, переводе, увольнении, начале или окончании договора ГПХ. Для ГПХ код нужно взять из п. 4.7 Порядка заполнения и строкой ниже указать «ДГПХ» |

| 7 | Заполняется только при увольнении. Отражается код причины увольнения, сама причина и норма Трудового кодекса без сокращений. Код причины увольнения берётся из Приложения к Порядку заполнения |

| 8 | Наименование документа, подтверждающего событие (приказ, договор ГПХ) |

| 9 | Дата составления документа из графы 8 |

| 10 | Номер документа из графы 8 без «№» |

| 11 | Заполняется, если нужно отменить запись в ранее поданных сведениях по застрахованному лицу. В остальных случаях не заполняется |

Примеры

Покажем на примерах, как правильно заполнять форму ЕФС-1 для случая, когда происходит мероприятие, связанное с застрахованными лицами. В ООО «Весна» в январе произошло сразу два события:

- 16 января вышел приказ об увольнении по собственному желанию менеджера по продажам Макарова Н.П. 17 января ООО «Весна» направила в новый объединённый фонд отчёт ЕФС-1 в связи с кадровым мероприятием – увольнением.

| Скачать образец ЕФС-1 при увольнении работника |

- 21 января был подписан договор на разработку дизайн-проекта интерьера помещения с дизайнером – гражданкой Марининой И.А., не зарегистрированной в качестве самозанятой или ИП. 22 января ООО «Весна» направило ещё один отчёт ЕФС-1 — теперь уже по причине заключения договора ГПХ.

| Скачать пример заполненного отчёта ЕФС-1 при заключении договора с физлицом |

Состав отчёта

Из названия единого отчёта понятно, что в его составе подаются сведения двух типов: применяемые для персонифицированного учёта и о страховых взносах на случай травм и профзаболеваний. И действительно, отчёт состоит из двух основных частей:

- Раздел 1. По сути, это форма персонифицированной отчётности в объединённый Соцфонд. Состоит он из нескольких подразделов. Его нужно подавать с разной периодичностью в зависимости от кадровых событий, наличия или отсутствия в компании особых условий труда, уплаты или неуплаты ею дополнительных пенсионных взносов.

- Раздел 2. Он посвящён взносам на травматизм. Его подают все страхователи ежеквартально.

Мы собрали в таблицу разделы и подразделы формы ЕФС-1, соотнесли их с отчётами, которые отменили в 2023 году, а также указали сроки сдачи.

Таблица 1. Структура ЕФС-1, заполнение и сроки подачи

Структура

Какой отчёт заменяет

Когда заполняется и подаётся

Титульный лист

Всегда

Раздел 1

Только вместе с подразделами 1.1, 1.2 или 1.3

СЗВ-ТД

Приём / увольнение, заключение / расторжение ГПХ (с лицами, не зарегистрированными ИП или самозанятыми) — не позднее следующего рабочего дня.Прочие кадровые мероприятия (перевод, переименование, запрет на должность и другие) – не позднее 25 числа следующего месяца

СЗВ-СТАЖ + новые поля

Внимание! Подраздел сдаётся только по работникам, у которых есть право на досрочную пенсию. На остальных подавать его не нужно.

Не позднее 25 января года, следующего за отчётным

Заполняют только государственные и муниципальные учреждения

Раздел 5 формы ОДВ-1

Подаётся только вместе с разделом 1.2

ДСВ-3

Подаётся только при начислении дополнительных пенсионных взносов.

Не позднее 25 числа месяца, следующего за окончанием отчётного квартала

Раздел 2

Подаётся всем работодателями не позднее 25 числа месяца, следующего за окончанием квартала, полугодия, 9 месяцев и года.

Заполняются подразделы Раздела 2, для которых есть сведения. Теперь становится более понятно, кто, когда и куда подаёт разные подразделы ЕФС-1

Теперь становится более понятно, кто, когда и куда подаёт разные подразделы ЕФС-1.

Если компания не платит дополнительные пенсионные взносы, у неё нет работников с особенностями начисления страхового стажа и пока не было никаких кадровых мероприятий, впервые подать ЕФС-1 ей нужно по окончании 1 квартала – до 25 апреля 2023 года. В его состав нужно включить Раздел 2, представляющий собой, по сути, отчёт по взносам «на травматизм» (аналог 4-ФСС).

Если компания платит дополнительные взносы на пенсионное страхование, то вместе с разделом 2 ей нужно заполнить Подраздел 3 (он идет вместо отчёта ДСВ-3).

Если в компании есть сотрудники, имеющие право на досрочную пенсию, по окончании года в их отношении нужно подавать ЕФС-1. В этом случае заполняют Подраздел 1.2 и Подраздел 2. Сдают отчёт не позднее 25 января.

Если произошло кадровое изменение, ЕФС-1 подаётся в составе Подразделов 1 и 1.1. Срок сдачи зависит от мероприятия (см. Таблицу 1) – это либо следующий рабочий день, либо 25 число следующего месяца.

Получается, что физлица на договорах ГПХ страхуются так же, как работники по трудовым договорам, кроме страхования на травматизм. Сведения о них включаются в Подраздел 1.1. Раньше выплаты физлицам на ГПХ взносами на ВНиМ не облагались, а сведения о них не фигурировали в составе СЗВ-ТД.

| Скачать бланк ЕФС-1 для заполнения |

Ответственность за ошибки в новой форме ЕФС-1

Штрафы за нарушения, связанные с персонифицированной отчетностью, в 2023 году в основном будут такие же, как и прежде:

- за непредставление в срок либо представление неполных или недостоверных сведений — 500 руб. в отношении каждого застрахованного лица;

- за несоблюдение порядка представления сведений в электронной форме — 1 000 руб.

А вот сроки уплаты штрафов поменялись. Раньше на уплату указанных штрафов страхователю отводилось 10 календарных дней со дня получения требования. А с 01.01.2023 этот срок составляет 20 календарных дней, т.е. его увеличили в 2 раза. При этом если все-таки заплатить штраф в течение 10 календарных дней со дня получения требования, то размер штрафа к уплате уменьшается наполовину. Кроме того, штрафа не будет, если:

- исправленные сведения представить в течение 5 рабочих дней со дня получения уведомления Фонда об обнаруженных ошибках;

- самостоятельно, раньше проверяющих, выявить ошибку и подать в Фонд уточненные сведения.

Надо сказать, что такие правила действовали и прежде, но были установлены не Законом N 27-ФЗ, а Инструкцией о порядке ведения персонифицированного учёта. Отдельная ответственность, как и раньше, установлена за непредставление сведений о трудовой деятельности — речь о подразделе 1.1 «Сведения о трудовой (иной) деятельности» ЕФС-1. Штрафовать будут должностное лицо по ч. 2 ст. 15.33.2 КоАП РФ. Сведения о начисленных взносах на травматизм по-прежнему можно будет уточнить. Если сделать это после окончания срока сдачи отчетности, то нужно заплатить недостающую сумму взносов и пени. Если сделать это до того, как Фонд узнал об ошибке в первоначальных сведениях, штрафа не будет.

Исправление сведений в Разделе 2

Если компания обнаружила в ранее поданном отчёте о травматизме и профзаболеваниях ошибки, в том числе если были отражены не все данные, и в результате взносы посчитаны неверно, необходимо подать корректировку. Если ошибки и неточности не привели к занижению суммы взносов, страхователь вправе представить уточнённые сведения, но делать этого он не обязан.

Особенности заполнения корректирующего отчёта ЕФС-1 (в составе Раздела 2) таковы:

- в самом первом поле Раздела 2 указывают номер корректировки;

- в следующем поле – отчётный период, данные за который исправляются;

- в остальных полях – верные сведения.

Итак, мы рассмотрели порядок создания ЕФС-1 – нового отчёта вместо 4-ФСС. Направить его нужно в территориальный орган СФР, где страхователь стоит на учёте. Если застрахованных лиц до 10 человек включительно, можно подать отчёт на бумаге, если больше — только в электронном формате с КЭП.

Новое в отчетности ЕФС-1

Появятся в единой форме и новые подразделы:

-

основание для отражения данных о периодах работы застрахованного лица в условиях, дающих право на досрочное назначение пенсии;

-

сведения о застрахованных лицах, за которых перечислены дополнительные страховые взносы на накопительную пенсию и уплачены взносы работодателя;

-

сведения о начисленных страховых взносах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний;

-

сведения о медицинских осмотрах.

Кроме этого, в ЕФС-1 нужно будет указывать код причины увольнения. До этого в СЗВ-ТД достаточно было формулировки в соответствии с ТК РФ. Сейчас же коды причин унифицированы: их можно уточнить в специальном классификаторе, который приведен в правилах заполнения бланка.

К примеру, если сотрудник решил уйти по собственному желанию, то в графе 7 подраздела «Сведения о застрахованном лице» следует указать код «п3ч1с77тк»: он соответствует формулировке «Трудовой договор расторгнут по инициативе работника, пункт 3 части первой статьи 77 Трудового кодекса Российской Федерации».

Важным нововведением является необходимость передавать сведения не только о трудовой деятельности (то есть, по трудовым договорам), но и другой – по договорам ГПХ, авторского заказа, издательским лицензионным и пр. Для подобной деятельности предусмотрены специальные виды кадровых мероприятий, которые следует указывать в графе 3 подраздела 1.1 «Сведения о трудовой и иной деятельности…» – начало и окончание договора ГПХ.

Кстати, новый подраздел 1.3 «Информация о заработной плате и условиях осуществления деятельности работников государственных (муниципальных) учреждений» обычные работодатели могут смело игнорировать. Его заполняют только страхователи, являющиеся государственными или муниципальными учреждениями.

База для исчисления взносов «на травматизм»

Объектом обложения страховыми взносами «на травматизм» признаются выплаты и иные вознаграждения, начисляемые страхователями в пользу застрахованных в рамках трудовых отношений и гражданско-правовых договоров, предметом которых являются выполнение работ и (или) оказание услуг, договора авторского заказа, если в соответствии с указанными договорами заказчик обязан уплачивать страховщику страховые взносы (п. 1 ст. 20.1 Федерального закона от 24.07.1998 № 125-ФЗ). Следовательно, выплаты по иным гражданско-правовым договорам взносами «на травматизм» не облагаются.

На основании п. 2, 3 ст. 20.1 Закона № 125-ФЗ в базу для начисления взносов «на травматизм» включаются все выплаты, признаваемые объектом обложения и произведенные в пользу застрахованного лица, как в денежной, так и в натуральной форме.

При формировании базы по взносам «на травматизм» не учитываются выплаты, поименованные в ст. 20.2 Закона № 125-ФЗ. В их числе:

1) государственные пособия, выплачиваемые на основании действующего законодательством РФ;

2) все виды установленных законодательством РФ компенсационных выплат (в пределах норм, установленных по законодательству РФ), связанных, в частности:

-

с возмещением вреда, причиненного увечьем или иным повреждением здоровья;

-

с бесплатным предоставлением жилых помещений, оплатой жилого помещения и коммунальных услуг, питания и продуктов, топлива или соответствующего денежного возмещения;

-

с оплатой стоимости и (или) выдачей полагающегося натурального довольствия, а также с выплатой денежных средств взамен этого довольствия;

-

с оплатой стоимости питания, спортивного снаряжения, оборудования, спортивной и парадной формы, получаемых спортсменами и работниками физкультурно-спортивных организаций для тренировочного процесса и участия в спортивных соревнованиях, а также спортивными судьями для участия в спортивных соревнованиях;

-

с увольнением работников (исключение – компенсация за неиспользованный отпуск, выходные пособия);

-

с возмещением расходов на профессиональную подготовку, переподготовку и повышение квалификации работников;

-

с расходами физического лица в связи с выполнением работ, оказанием услуг по договорам гражданско-правового характера;

-

с выполнением физическим лицом трудовых обязанностей, в том числе в связи с переездом на работу в другую местность;

3) суммы единовременной матпомощи, оказываемой страхователями в связи с чрезвычайными обстоятельствами, смертью члена (членов) семьи работника, при рождении (усыновлении (удочерении)) ребенка;

4) платежи по обязательному страхованию работников, по договорам ДМС;

5) стоимость форменной одежды и обмундирования, выдаваемых работникам в соответствии с законодательством РФ бесплатно или с частичной оплатой и остающихся в их личном постоянном пользовании;

6) стоимость льгот по проезду, предоставляемых законодательством РФ отдельным категориям работников;

7) суммы матпомощи, оказываемой работодателями своим работникам, не превышающие 4 000 руб. на одного работника за расчетный период;

![]() суммы платы за обучение по основным профессиональным образовательным программам, дополнительным профессиональным программам и основным программам профессионального обучения работников;

суммы платы за обучение по основным профессиональным образовательным программам, дополнительным профессиональным программам и основным программам профессионального обучения работников;

9) выплаты страхователями в виде безвозмездно переданных денежных средств и (или) иного имущества работникам, призванным на военную службу по мобилизации в Вооруженные Силы или проходящим военную службу по контракту, заключенному в соответствии с п. 7 ст. 38 Федерального закона от 28.03.1998 № 53-ФЗ «О воинской обязанности и военной службе», либо по контракту о пребывании в добровольческом формировании (о добровольном содействии в выполнении задач, возложенных на Вооруженные Силы), при условии, что данные выплаты связаны с прохождением военной службы по мобилизации или с указанными контрактами.

Представление раздела 2 формы ЕФС-1 в СФР в программе ЗУП 3.1

Период: 1-й квартал 2023 года

Использован релиз 3.1.25

· Настройка состава раздела 2 формы ЕФС-1

· Печать раздела 2 формы ЕФС-1

· Выгрузка раздела 2 формы ЕФС-1

· Отправка раздела 2 формы ЕФС-1

Настройка состава раздела 2 формы ЕФС-1

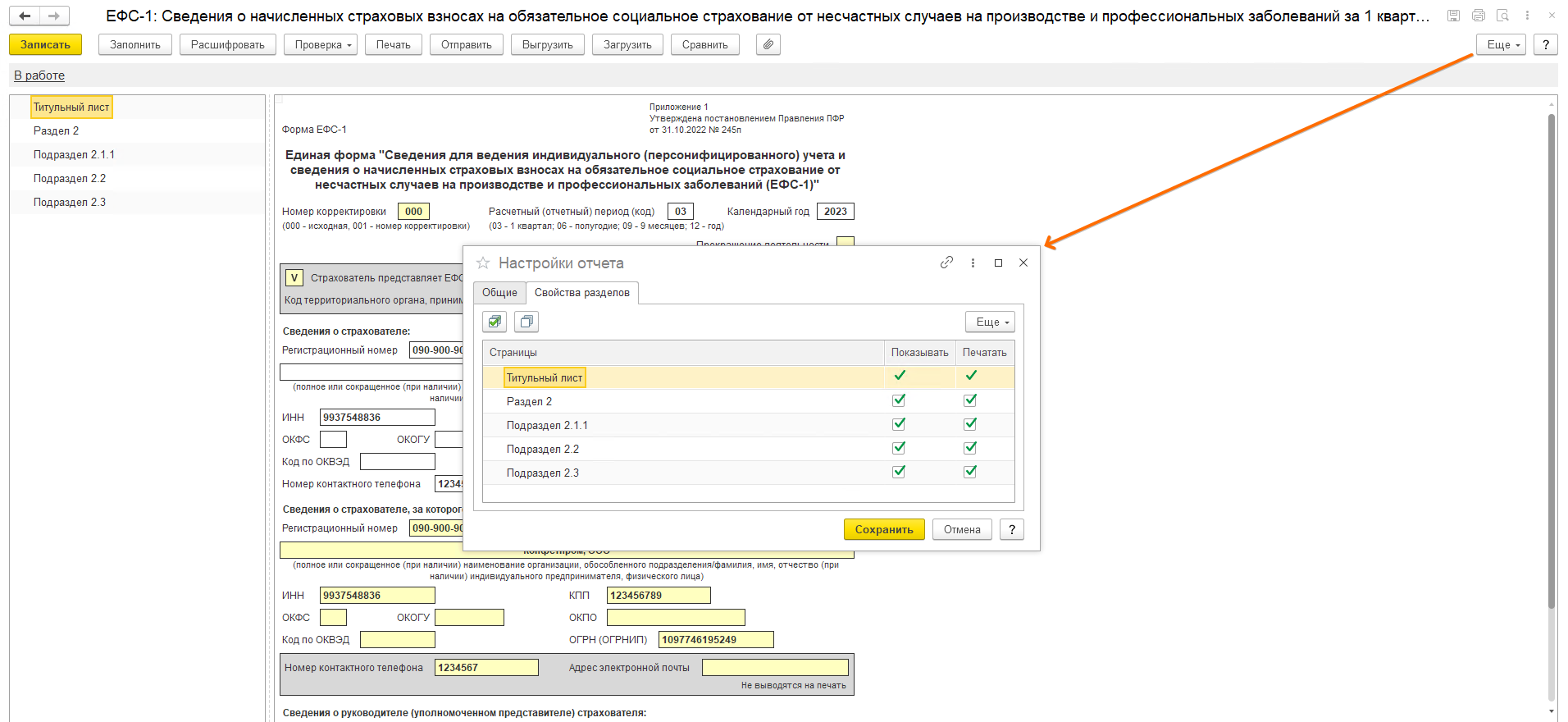

По умолчанию в форме отчета показываются все разделы и подразделы. Если отдельные подразделы в соответствии с порядком не заполняются и не представляются, то для них можно установить режим, при котором они не будут отображаться в форме регламентированного отчета, и не будут выводиться на печать. Для этого, нажмите на кнопку Еще, расположенной в верхней командной панели формы отчета, и выберите пункт Настройка. В форме Настройки отчета — Свойства разделов необходимо снять флаги Показывать и Печатать для этих страниц.

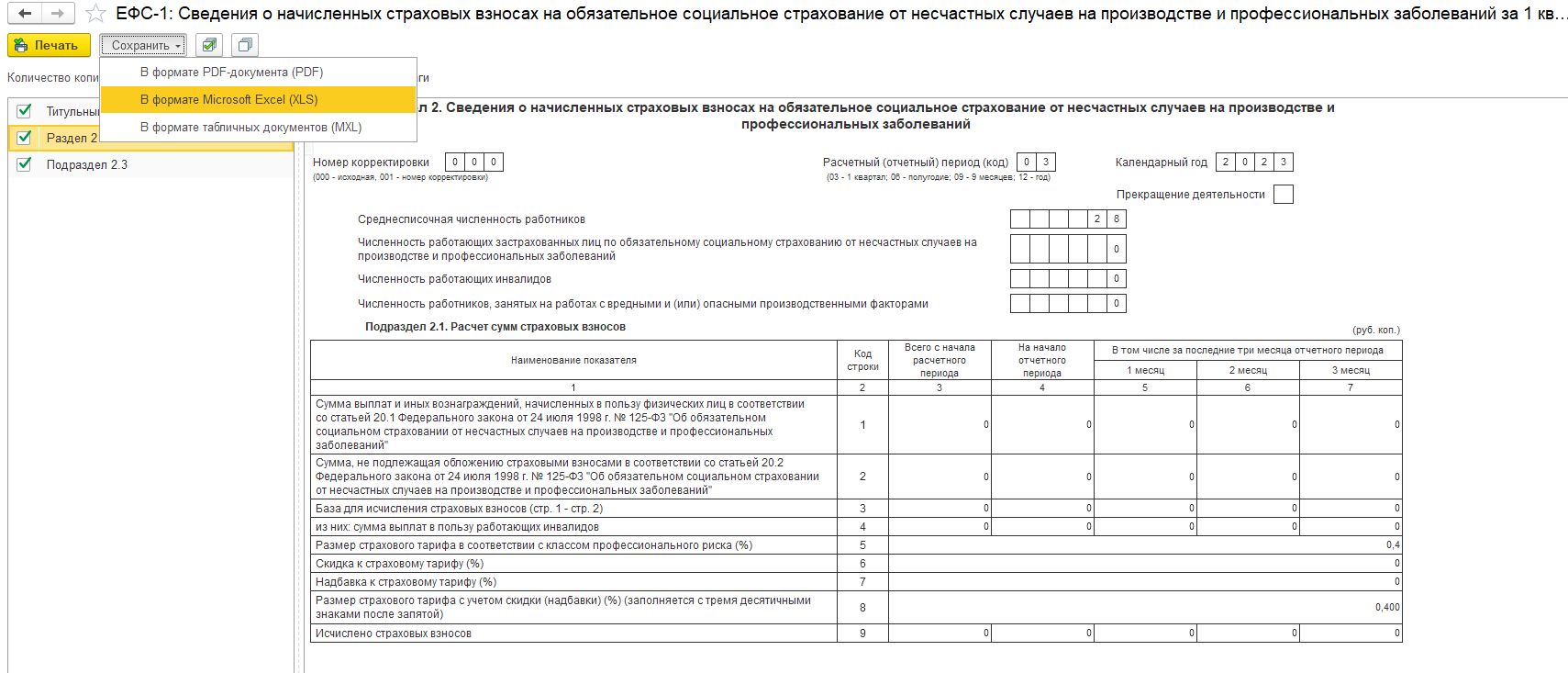

Печать раздела 2 формы ЕФС-1

При необходимости сформировать печатную форму раздела 2 + титульный лист формы ЕФС-1 можно по кнопке Печать, расположенной в верхней командной панели формы отчета. При нажатии на кнопку форма отчета сразу будет выводится на экран для предварительного просмотра и дополнительного редактирования, сформированных для печати листов (при необходимости). Далее для печати нажмите на кнопку Печать.

Кроме того из данной формы (предварительный просмотр) можно сохранить отчет в виде файла в указанный каталог в формате PDF-документа (PDF), Microsoft Excel (XLS) или в формате табличных документов (MXL) нажав на кнопку Сохранить. Имя файлу программа присваивает автоматически.

Выгрузка раздела 2 формы ЕФС-1

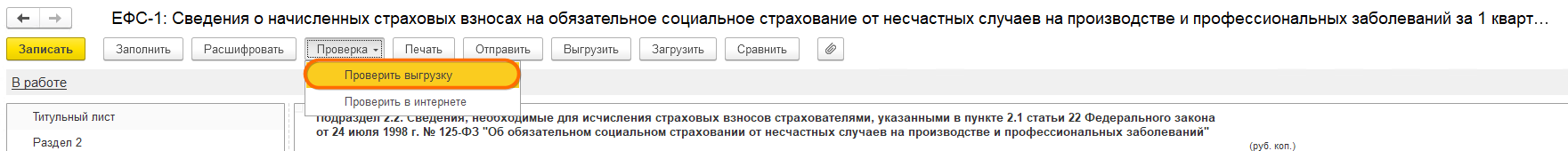

Если отчет должен быть выгружен во внешний файл, то в форме отчета поддерживается функция выгрузки, причем рекомендуется сначала проверить выгрузку на правильность оформления отчета по кнопке Проверка – Проверить выгрузку. После нажатия этой кнопки будет выполняться формирование электронного представления отчета. При обнаружении в данных отчета ошибок, препятствующих выполнению выгрузки, выгрузка будет прекращена. В этом случае следует исправить обнаруженные ошибки и повторить выгрузку. Для перехода по ошибкам удобно использовать служебное окно навигации по ошибкам, которое автоматически вызывается на экран.

Для выгрузки расчета для последующей передачи через уполномоченного оператора необходимо ввести команду Выгрузить и указать в появившемся окне каталог, куда следует сохранить файл расчета. Имена файлам программа присваивает автоматически.

Отправка раздела 2 формы ЕФС-1

В программах 1С, содержащих подсистему регламентированной отчетности, реализован механизм, который позволяет непосредственно из программы, без промежуточной выгрузки в файл электронного представления и использования сторонних программ выполнить все действия по представлению формы ЕФС-1 в электронном виде с ЭЦП (если подключен сервис 1С-Отчетность).

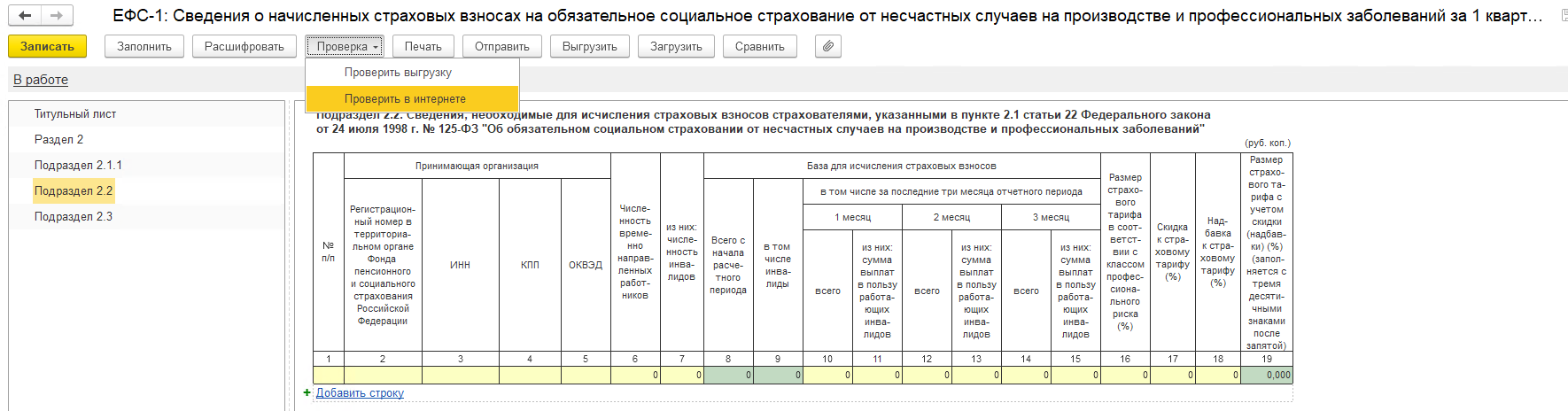

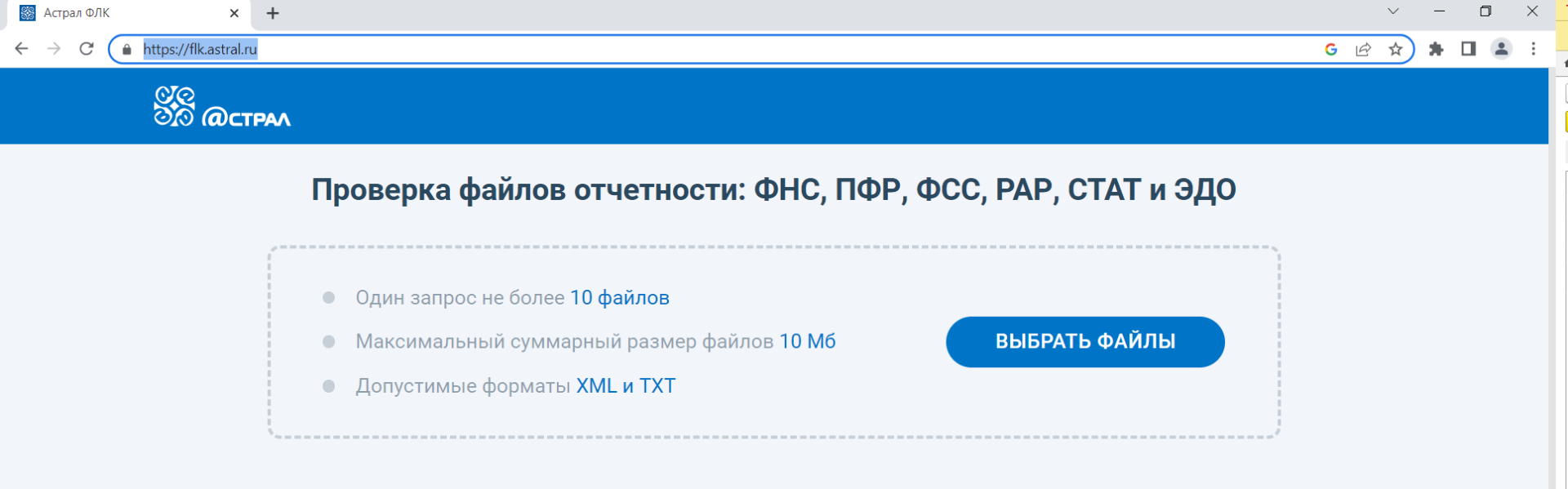

Перед отправкой рекомендуется выполнить форматно-логический контроль заполнения отчета по кнопке Проверка – Проверить в интернете. Если у вас подключение через удаленный рабочий стол, эта проверка может не работать. В данном случае можно будет выгрузить файл и проверить его на сайте Калуга-Астрал https://flk.astral.ru/

Для отправки расчета необходимо нажать на кнопку Отправить.