Общие правила

Как правильно оформлять авансовый отчет? Нужно просто соблюдать каждый из следующих пунктов:

1. Отчет должен быть составлен не позднее трех рабочих дней с того момента, как:

- истек срок, указанный работников в заявлении о выдаче денежных средств;

- сотрудник вышел на работу, если истечение периода, на который выдавались деньги, пришлось на отпуск или болезнь;

- работник вернулся из командировки.

2. Для оформления отчета следует использовать унифицированную форму № АО-1 или форму, принятую предприятием.

3. Работник, совместно с бухгалтером, которому известно, как правильно оформлять авансовые отчеты (пример однозначно имеется в используемой программе), должны заполнить документ.

4. За утверждение отчетной бумаги отвечает руководитель.

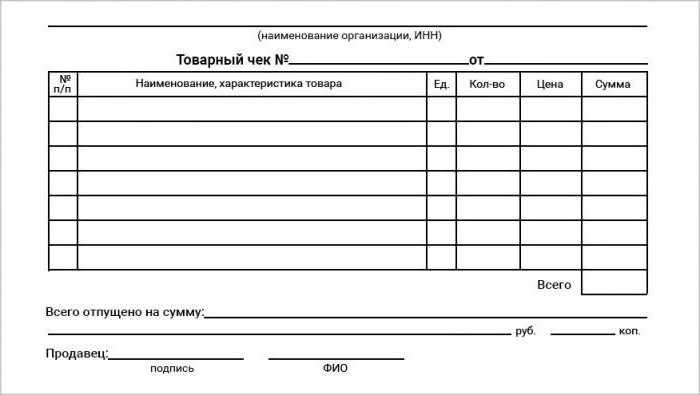

5. Любой авансовый документ должны сопровождать чеки, счета, билеты и другие бумаги, которые подтверждают, что человек действительно потратил подотчетные средства.

Чеки с видимыми данными

При применении УСН 15 регламентируется процесс принятия чеков к авансовому отчету в расходы. В 2023 году, в соответствии с законодательством, принимаются только чеки с видимыми данными. Чеки должны содержать следующую информацию:

- Дата совершения операции;

- Наименование организации – продавца товаров (выполнившей работу, оказавшей услугу);

- ИНН организации – продавца товаров (выполнившей работу, оказавшей услугу);

- Наименование товара (выполненной работы, оказанной услуги);

- Стоимость товара (выполненной работы, оказанной услуги) с указанием суммы НДС;

- Сумма НДС, выделенная отдельной строкой.

Чеки, не содержащие указанную выше информацию, не будут приняты к учету в качестве расходов при составлении авансового отчета.

Неправильно пробит чек по онлайн-кассе — что делать

Покупатель, приобретая товар, получает чек ККМ. Он вправе проверить его реквизиты через специальное приложение и направить налоговикам информацию о нарушении. Кассир, работающий на онлайн-кассе, передает сведения о пробитом чеке ОФД. Последний принимает эти сведения, подтверждает факт получения данных и хранит их. Основное же предназначение ОФД — это связующее звено между владельцем онлайн-кассы и налоговиками, которым он в установленные сроки направляет полученные сведения.

Применение онлайн-касс ставит фискальное взаимодействие коммерсантов и налоговиков на новый современный уровень. Теперь последним необязательно выходить на проверку, чтобы выявить ошибки в кассовых расчетах. Это достигается за счет обмена информацией между 4 участниками процесса:

Что такое авансовые платежи на УСН

Повторимся, налоговым периодом для упрощённой системы является календарный год, поэтому окончательный расчёт с государством происходит по итогам года. Но для того, чтобы поступления в бюджет в течение года были равномерными, НК РФ установил обязанность плательщиков упрощёнки платить налог частями, по итогам отчётных периодов. По сути, таким образом происходит авансирование бюджета за счёт более ранних поступлений.

Отчётными периодами для расчёта авансовых платежей по УСН являются первый квартал, полугодие и девять месяцев года. Если в отчётном периоде бизнесмен получил доход, то надо рассчитать и уплатить 6% (на УСН Доходы) или 15% (на УСН Доходы минус расходы) от налоговой базы. Если же доходов получено не было, то и платить ничего не придется.

Авансовые платежи называются именно так, потому что налог платится как бы вперёд, авансом, не дожидаясь окончания года. При этом все авансовые платежи по УСН в декларации учитываются и уменьшают итоговую годовую сумму.

Ответы на распространенные вопросы

Вопрос: Можно ли запись о возмещении перерасхода подотчетных денег внести в авансовый отчет уже после того, как он будет утвержден.

Ответ: Да, законодательством не ограничен период времени, в течение которого работнику должен быть компенсировать перерасход. Поэтому запись о погашении задолженности может вносится уже после того, как авансовый отчет будет утвержден.

Вопрос: Кто должен заполнять авансовый отчет – работник или бухгалтер?

Ответ: Авансовый отчет заполняется работником, которым в подотчет были выданы денежные средства авансом. Бухгалтер только проверяет правильность заполнения документа, а также наличие всех перечисленных в отчете подтверждающих документов. Но при необходимости заполнить авансовый отчет можно и за работника.

Сроки выплаты перерасхода по авансовому отчету

Компенсация перерасхода на зарплатную карту Ситуация: можно ли возместить сотруднику перерасход подотчетных сумм на ту же банковскую карту, на которую перечисляется его зарплата? Однозначного ответа на этот вопрос законодательство не содержит.

В бланке авансового отчета предусмотрена только одна форма возмещения перерасходованных подотчетных сумм – наличными деньгами. Такое же мнение было высказано Банком России в письме от 18 декабря 2006 г. № 36-3/2408. В то же время в письме от 24 декабря 2008 г.

№ 14-27/513 при комментировании расчетов по командировкам Банк России указал на то, что вопрос о возможности использования банковских карт для расчетов по подотчетным суммам не относится к его компетенции. Ранее выпущенное письмо при этом отменено не было.

Поэтому организация должна самостоятельно принять решение, руководствоваться ей этим письмом или нет.

Важно

Тогда как при выдаче аванса должна составляться служебная записка, в которой указывается цель расхода, срок на который выдаются подотчетные деньги и сумма аванса. Можно также разработать формуляр памятки, где будут отображены все важные моменты для подотчетного лица.

На основании этих документов работник сможет принимать объективные решения относительно допустимых лимитов перерасхода.

Сроки возмещения сотруднику расходов по авансовому отчету

Поэтому внести запись о погашении долга в авансовый отчет можно и после его утверждения. Запрета на этот счет указания, утвержденные постановлением Госкомстата России от 1 августа 2001 г. № 55, не содержат.

Ситуация: можно ли возместить сотруднику перерасход подотчетных сумм во время его отпуска? Да, можно. Дожидаться, когда сотрудник выйдет из отпуска, не обязательно. Выплачивать сотруднику перерасход в период, когда он находится в отпуске, действующее законодательство не запрещает (ст.

22 ТК РФ, указания, утвержденные постановлением Госкомстата России от 1 августа 2001 г. № 55). Поэтому при необходимости организация вправе возместить сотруднику перерасход во время его нахождения в отпуске.

Ситуация: можно ли возместить сотруднику перерасход подотчетных сумм после выхода сотрудника из отпуска? Сотрудник представил авансовый отчет и на следующий день ушел в отпуск. Да, можно.

Срок выплаты по авансовому отчету

В избранноеОтправить на почту Перерасход по авансовому отчету — как поступить в этой ситуации и можно ли выплатить сумму перерасхода сотруднику? Рассмотрим алгоритм действий по данному вопросу и нормы его законодательного регулирования.

Каковы условия, при которых перерасход по авансовому отчету возмещается? Перерасход по авансовому отчету: заявление нужно? Можно ли выплачивать перерасход на карту сотруднику? Итоги Каковы условия, при которых перерасход по авансовому отчету возмещается? Перерасход по авансовому отчету – вещь нередкая, поскольку сложно точно угадать ту сумму, которую нужно будет уплатить за приобретаемые товары (услуги) или израсходовать в служебной поездке. При выдаче средств объем предстоящих расходов определяется приблизительно.

Кроме того, они не приносят сотруднику экономической выгоды (дохода) (ст. 41 НК РФ). ОСНО, УСН и ЕНВД Деньги, выплаченные сотруднику в порядке возмещения перерасходованных подотчетных сумм, войдут в состав расходов при расчете налога на прибыль и единого налога при упрощенке с разницы между доходами и расходами.

Для этого нужно подтвердить их экономическую обоснованность (п. 1 ст. 252, п. 2 ст. 346.16 НК РФ). Порядок учета указанных расходов зависит от того, что оплачивал сотрудник.

Так, например, представительские расходы, произведенные во время командировки, можно учесть в пределах норм. В особом порядке учитываются расходы при приобретении материалов и основных средств.

Какие расходы могут быть списаны позже и какие отчеты нужны для документального подтверждения?

После совершения командировочной поездки или иных служебных действий, сотрудник может подать авансовый отчет на полученные расходы по командировке. Нередко бывает так, что отчет подается не сразу после возвращения, а с опозданием. Возникает вопрос, допустимо ли списание расходов позже и на каком основании.

Допустимо списывание расходов позже, но необходимо строго соблюдать определенные правила. В первую очередь, сотрудник должен иметь все документы, подтверждающие факты расходов. К таким документам относятся кассовые чеки, счета и иные подтверждающие документы.

При отсутствии тех или иных документов или нарушении сроков подачи отчета сотрудник может столкнуться с риском налоговых проверок и штрафов. Чтобы избежать таких ситуаций, необходимо следить за своевременностью подачи отчетности и тщательно соблюдать все правила и требования бухгалтерского учета.

Документы к авансовому отчету требования

Требования к БСО установлены Положением об осуществлении наличных денежных расчетов и (или) расчетов с использованием платежных карт без применения контрольно-кассовой техники, утвержденным Постановлением Правительства РФ от 6 мая 2022 г. N 359 (далее — Положение N 359). Прежде всего бланки строгой отчетности должны быть изготовлены исключительно типографским способом. Отпечатанный в типографии бланк должен содержать следующие сведения об изготовителе: сокращенное наименование, ИНН, место нахождения, номер заказа и год его выполнения, тираж.

Обратите внимание на наличие оттиска печати в БСО индивидуального предпринимателя. Правда, выше говорилось о том, что предприниматель применять печать не обязан

Но ситуацию с БСО нужно воспринимать как специальную норму, в силу которой предприниматель не вправе применять БСО без печати. Эту позицию подтверждает Письмо Минфина России от 2 марта 2022 г. N 03-01-15/2-69.

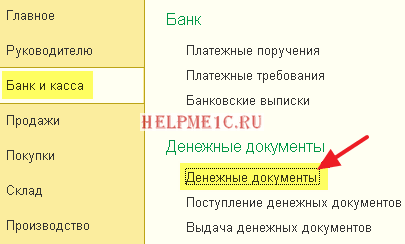

Учимся оформлять авансовые отчёты на примерах (1С:Бухгалтерия 8.3, редакция 3.0)

По моему наблюдению для начинающих бухгалтеров оформление авансовых отчётов представляет значительную трудность на первых порах.

Сегодня мы рассмотрим азы этого дела, а также наиболее популярные случаи из жизни. Все эксперименты будем ставить в 1С:Бухгалтерия 8.3 (редакция 3.0).

Итак, начнём

Не мне вам рассказывать, что за расчёты с подотчетными лицами в бухгалтерии отвечает 71 счёт:

Выдача активов

отражается работнику по дебету этого счёта, а списание — по кредиту.

Ну, например, выдали 5000 под отчёт из кассы:

Почему я сказал активов

? Всё потому, что выдавать работнику мы можем:

- Наличные денежные средства (из кассы через РКО)

- Безналичные денежные средства (переводом с расчётного счёта организации на карточный счёт сотрудника)

- Денежные документы (например, билеты на самолёт для командировки)

Давайте рассмотрим каждый из перечисленных выше примеров.

Можно ли работать организации ООО без кассового чека

Во-первых, работать без применения ККТ могут индивидуальные предприниматели (ИП) и общества с ограниченной ответственностью (ООО), осуществляющие деятельность по оказанию услуг. При этом, не имеет значения, какую систему налогообложения они используют (например, можно применять УСН). Главное, чтобы при работе без кассы клиентам выдавались бланки строгой отчетности (товарные чеки). В таком случае можно осуществлять в том числе и расчеты в безналичной форме, без использования кассового аппарата.

Применение кассового аппарата является обязательным для всех предприятий разных сфер деятельности, осуществляющих расчеты с покупателями посредством наличных денег. Однако, в этом правиле использования ККМ, как и во всяком другом, есть исключения.

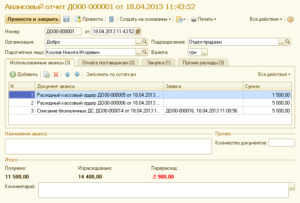

Примеры авансовых отчётов из жизни

Заполняем закладку «Авансы»:

Надо сказать, что эта закладка никак не отображается в проводках документа, а идёт только для печатной формы АО-1.

Заполняем закладку «Товары» (купили кучу всего и поставили на десятку):

Вот проводки этой закладки:

Заполняем закладку «Оплата»(гасим долг перед поставщиками, ну или оплачиваем аванс):

Вот проводки:

Примеры заполнения закладки «Прочее».

Оплата услуг связи:

Оплата объявлений в газете:

Списание суточных и долга за командировочных билетов:

Оплата за какие-то услуги (сразу списываем на 26):

Кстати, на закладках «Товары» и «Прочее» присутствует галка «СФ», если её поставить, то по этой строке введётся Счёт-фактура полученная.

Общие правила заполнения авансового отчета таковы:

- Отчет составляется в течение 3 рабочих дней с момента:

- истечения срока, на который выданы средства, указанного в заявлении работника о выдаче денег под отчет;

- выхода сотрудника на работу, если срок, на который выданы деньги, истек в период его болезни или отпуска;

- возвращения работника из командировки.

За нарушение срока работника можно наказать материально.

«Работник опять задержал первичку? Накажите рублем»

.

- Отчет оформляется по унифицированной форме АО-1 или по форме, принятой организацией.

Скачать бланк отчета вы можете у нас на сайте — см.

«Унифицированная форма № АО-1 — авансовый отчет (скачать)»

.

- Заполняется совместными усилиями работника и бухгалтера.

- Утверждается руководителем.

- В качестве приложений к отчету обязательны документы, подтверждающие понесенные работником расходы — чеки, счета, билеты и т. п.

Срок выплаты перерасхода по подотчетным суммам

Поэтому организация должна самостоятельно принять решение, руководствоваться ей этим письмом или нет.

Тогда как при выдаче аванса должна составляться служебная записка, в которой указывается цель расхода, срок на который выдаются подотчетные деньги и сумма аванса. Можно также разработать формуляр памятки, где будут отображены все важные моменты для подотчетного лица.

На основании этих документов работник сможет принимать объективные решения относительно допустимых лимитов перерасхода.

Внимание

На основании этих документов работник сможет принимать объективные решения относительно допустимых лимитов перерасхода.

Ситуация: можно ли возместить сотруднику перерасход подотчетных сумм во время его отпуска? Да, можно. Дожидаться, когда сотрудник выйдет из отпуска, не обязательно. Выплачивать сотруднику перерасход в период, когда он находится в отпуске, действующее законодательство не запрещает (ст.

22 ТК РФ, указания, утвержденные постановлением Госкомстата России от 1 августа 2001 г. № 55). Поэтому при необходимости организация вправе возместить сотруднику перерасход во время его нахождения в отпуске.

Ситуация: можно ли возместить сотруднику перерасход подотчетных сумм после выхода сотрудника из отпуска? Сотрудник представил авансовый отчет и на следующий день ушел в отпуск. Да, можно.

В избранноеОтправить на почту Перерасход по авансовому отчету — как поступить в этой ситуации и можно ли выплатить сумму перерасхода сотруднику? Рассмотрим алгоритм действий по данному вопросу и нормы его законодательного регулирования.

Каковы условия, при которых перерасход по авансовому отчету возмещается? Перерасход по авансовому отчету: заявление нужно? Можно ли выплачивать перерасход на карту сотруднику? Итоги Каковы условия, при которых перерасход по авансовому отчету возмещается? Перерасход по авансовому отчету – вещь нередкая, поскольку сложно точно угадать ту сумму, которую нужно будет уплатить за приобретаемые товары (услуги) или израсходовать в служебной поездке. При выдаче средств объем предстоящих расходов определяется приблизительно.

Для этого нужно подтвердить их экономическую обоснованность (п. 1 ст. 252, п. 2 ст. 346.16 НК РФ). Порядок учета указанных расходов зависит от того, что оплачивал сотрудник.

Так, например, представительские расходы, произведенные во время командировки, можно учесть в пределах норм. В особом порядке учитываются расходы при приобретении материалов и основных средств.

Обязательным приложением к нему станут оправдательные документы, подтверждающие величину этих расходов (чеки, счета, квитанции и т. д.).

В соответствии с Порядком ведения кассовых операций в Российской Федерации лица, получившие наличные деньги под, обязаны не позднее 3 -х рабочих дней по истечении срока, на который они выданы, или со дня возвращения их из командировки, предъявить в бухгалтерию предприятия об израсходованных суммах и произвести окончательный расчет по ним .

Рекомендуем прочесть: За что могут аоемтовпть судебные приставц

Сотрудник может приобрести для организации необходимые товары (работы, услуги) за счет личных средств. В этом случае авансовый отчет можно не оформлять, так как этот документ обязаны составлять лишь те сотрудники, которым были выданы деньги организации (п. 6.3 Указания Банка России от 11 марта 2014 г. № 3210-У).

Когда ООО (ИП) возмещает сотруднику, потраченные им суммы, то расход уже несёт организация (ИП) и его можно учесть в расчёте налога.

Наличие хотя бы одного из приведенных обстоятельств дает организации (или непосредственно работнику) вполне реальный шанс дока-зать, что Диетически в данном случае доход получен ие был. При этом, если задолженность на момент рассмотрения спора в суде будет погашена, то такой спор твтоыатачески решается в пользу налогоплательщика.

Выплата денег по таким договорам производится непосредственно гражданам-продавцам только через бухгалтерию с разрешения главного бухгалтера после проверки документального оформления таких хозяйственных операций. Документы, подтверждающие расходы на проезд.

- дата составления;

- личные данные командируемого лица;

- занимаемая должность;

- табельный номер;

- слева в табличке указываются сведения о полученных ранее деньгах и отчетах по их использованию (перерасход или остаток).

- полное наименование учреждения;

- основания поездки и выдачи аванса;

Примеры авансовых отчётов из жизни

Заполняем закладку «Авансы»:

Надо сказать, что эта закладка никак не отображается в проводках документа, а идёт только для печатной формы АО-1.

Заполняем закладку «Товары» (купили кучу всего и поставили на десятку):

Вот проводки этой закладки:

Заполняем закладку «Оплата»(гасим долг перед поставщиками, ну или оплачиваем аванс):

Вот проводки:

Примеры заполнения закладки «Прочее».

Оплата услуг связи:

Оплата объявлений в газете:

Списание суточных и долга за командировочных билетов:

Оплата за какие-то услуги (сразу списываем на 26):

Кстати, на закладках «Товары» и «Прочее» присутствует галка «СФ», если её поставить, то по этой строке введётся Счёт-фактура полученная:

Причём она будет привязана прямо к авансовому отчёту:

После заполнения документа «Авансовый отчёт» осталось лишь его распечатать :

Мы молодцы, на этом всё

Кстати, подписывайтесь на новые уроки…

Что такое авансовые отчеты и как их учитывать?

Отчеты о расходах

Авансовые отчеты представляют собой документы, в которых работник описывает свои предварительно одобренные расходы, связанные с выполнением служебных обязанностей. Они включают как прямые затраты на проезд, питание и проживание, так и косвенные расходы, связанные с операционными издержками.

Отчеты обязательны для учета и анализа затрат. Он представляет собой руководство для дальнейшего планирования расходов, общего подхода к управлению компанией и определения ее прибыли.

Учет авансовых отчетов

Авансовые отчеты создаются для принятия решения о предоставлении работнику финансовой поддержки на период выполнения служебных обязанностей. Финансовые платежи, перечисляемые на банковскую карту или наличными деньгами, следует учитывать в бухгалтерском учете, а авансовый отчет должен быть связан со статьей расходов «заработная плата», чтобы затраты на оплату труда учитывались в сводной таблице затрат.

Чеки, подтверждающие расходы

При применении упрощенной системы налогообложения (УСН) по ставке 15% в 2023 году, для учета расходов следует иметь чеки или иные документы, подтверждающие факт и основание проведения расходных операций. В соответствии с законодательством, принимаются чеки, полученные при осуществлении расчетов с покупателями в рамках предпринимательской деятельности.

Чек должен содержать следующие обязательные реквизиты: указание наименования организации или индивидуального предпринимателя, даты совершения операции, суммы платежа, назначения платежа (описания товара или услуги)

Важно отметить, что при проведении расчетов с использованием электронных платежных средств, квитанции, выданные банками или платежными системами, также могут использоваться в качестве подтверждения расходов. Однако, необходимыми условиями являются наличие указанных выше реквизитов и соответствие требованиям законодательства

Расчёт для УСН Доходы

Налоговой базой, т.е. той суммой, с которой рассчитывают налог, для УСН Доходы являются полученные доходы. Никакие расходы на этом режиме налоговую базу не уменьшают, налог исчисляют с полученнных реализационных и некоторых внереализационных доходов. Но зато за счёт уплаченных взносов можно уменьшить сам платёж в бюджет.

Уплатить дополнительные взносы в размере 6 544 р. можно как в 2024 году, так и после его окончания, до 1 июля 2025 года. Однако по новым правилам учесть дополнительный взнос можно только при уплате аванса 2025 года.

Фиксированные страховые взносы за себя ИП вычитал из исчисленных авансов каждый квартал, чтобы сразу иметь возможность уменьшить налоговые выплаты в бюджет:

- в 1 квартале – 10 000 р;

- во 2 квартале – 15 000 р;

- в 3 квартале – 17 000 р;

- в 4 квартале – 7 500 р.

|

Месяц |

Доход за месяц |

Отчетный (налоговый) период |

Доход за период нарастающим итогом |

Взносы ИП за себя нарастающим итогом |

|---|---|---|---|---|

|

Январь |

75 110 |

Первый квартал |

168 260 |

10 000 |

|

Февраль |

69 870 |

|||

|

Март |

23 280 |

|||

|

Апрель |

117 200 |

Полугодие |

425 860 |

25 000 |

|

Май |

114 000 |

|||

|

Июнь |

26 400 |

|||

|

Июль |

220 450 |

Девять месяцев |

757 010 |

42 000 |

|

Август |

17 000 |

|||

|

Сентябрь |

93 700 |

|||

|

Октябрь |

119 230 |

Календарный год |

954 420 |

49 500 |

|

Ноябрь |

65 400 |

|||

| Декабрь | 12 780 |

Важное условие: доходы и взносы ИП за себя считаем не отдельно за каждый квартал, а нарастающим итогом, т.е. с начала года. Это правило установлено статьей 346.21 НК РФ

Посмотрим, как рассчитать авансовый платеж по УСН Доходы на основании этих данных:

- За первый квартал: 168 260 * 6% = 10 096 минус взносы 10 000, к оплате остается 96 р. Срок оплаты – не позже 28-го апреля.

- За полугодие получаем 425 860 * 6% = 25 552 р. Отнимаем взносы за полугодие и аванс за первый квартал: 25 552 – 25 000 – 96 = 456 р. останется доплатить не позднее 28-го июля.

- За девять месяцев исчисленный налог составит 757 010 * 6% = 45 421 р. Уменьшаем на взносы и авансы: 45 421 – 42 000 – 96 – 456 = 2 869 руб. Перечислить их в бюджет надо успеть не позже 28-го октября.

- По итогам года считаем, сколько предпринимателю надо доплатить не позднее 28 апреля: 954 420 * 6% = 57 265 – 49 500 – 96 – 456 – 2 869 = 4 344 руб.

Как видим, благодаря возможности учитывать страховые платежи за себя, в виде налога этот ИП на УСН Доходы заплатил всего 7 765 (96 + 456 + 2 869 + 4 344) руб., хотя изначально исчисленный налог за год составлял 57 265 руб.

Напомним, что такая возможность есть только у предпринимателей, не использующих наёмный труд, а ИП-работодатели вправе уменьшать налог не более, чем наполовину. Что касается ООО, то организация признается работодателем уже сразу после регистрации, поэтому юридические лица тоже уменьшают платежи в казну не более, чем на 50%.

Чеки, выданные на имя предприятия

В 2023 году при применении УСН 15 к авансовому отчету принимаются чеки, выданные на имя предприятия. Это означает, что чеки должны содержать информацию о наименовании предприятия, его ИНН, адресе и ОГРН. В случае, если на чеке указаны неправильные данные или чек выдан на имя другого предприятия, он не будет принят в расходы.

Для подтверждения расходов при УСН 15 требуется предоставить чеки на сумму не менее 3 000 рублей

Важно помнить, что чеки должны быть оформлены в соответствии с требованиями Федерального закона «О развитии малого и среднего предпринимательства в Российской Федерации»

Чеки, выданные на имя предприятия, должны содержать следующую информацию:

- Наименование предприятия: указывается полное юридическое или фирменное наименование предприятия.

- ИНН: указывается индивидуальный налоговый номер предприятия.

- Адрес: указывается фактический или юридический адрес предприятия.

- ОГРН: указывается основной государственный регистрационный номер предприятия.

В случае, если на чеке отсутствует какая-либо из указанных выше информаций или она указана неправильно, чек не будет принят в расходы при составлении авансового отчета.

При заполнении авансового отчета важно быть внимательным и проверять соответствие чеков требованиям законодательства. Таким образом, можно избежать проблем при последующей проверке документов налоговыми органами

Круг подотчетных лиц

Не все сотрудники имеют право на аванс. Если организация всем раздаст деньги, это вызовет вопросы у регуляторов. Поэтому круг ответственных лиц должен быть ограничен. В него входят только те сотрудники, которые в силу характера своих обязанностей должны выполнять задачи, требующие предоплаты.

Помимо ограничения круга людей следует ввести ограничение на сумму. Это оформляется специальным постановлением, в котором прописано, кто именно имеет право на получение аванса, на какие цели и в каком размере. Заказ хранится в бухгалтерии.

Если работник не сообщил ранее заявленную сумму, он не имеет права на получение аванса до тех пор, пока не будет предоставлена подтверждающая документация.

Для чего нужен авансовый отчёт

В авансовом отчёте работник отчитывается о тратах, совершённых в связи с командировкой. Этот документ свидетельствует о целевом расходовании средств компании и должен быть подкреплён соответствующими документами: чеками, билетами, договором аренды и так далее. Их нужно указать в отчёте и приложить к нему же в качестве доказательств.

Организация может использовать стандартную форму авансового отчета, предложенную Госкомстатом еще в 2001 году (АО-1), или разработать свой вид документа с соблюдением необходимых реквизитов. В этой статье мы рассмотрим заполнение унифицированной формы АО-1.

Стандартный отчёт состоит из двух страниц — лицевой и оборотной. На лицевой стороне указывают:

Если от выданных авансом средств есть остаток, командированный должен сдать их в бухгалтерию. Если же он потратил больше, чем предполагалось (при условии, что траты были обоснованы и согласованы), то сумму перерасхода ему компенсируют — например, начисляют со следующей выплатой зарплаты.

У лицевой страницы есть отрезная часть (расписка) — о том, что авансовый отчет принят бухгалтером компании. Этот квиток, подписанный ответственным сотрудником бухгалтерии, остается у командированного.

На оборотной стороне находится таблица, в которой отмечают:

Командированный перечисляет все документы, которые подтверждают командировочные расходы: билеты, кассовые чеки, счета-фактуры, договор аренды и т.д. Для каждого документа прописывает наименование и сумму трат

Важно, чтобы суммы, указанные в чеках и других документах, совпадали с данными в таблице. Чеки и билеты должны быть прикреплены к отчету

Сотрудник отчитывается

Порядок заполнения

Прежде всего, проставляется номер и дата документа. Номер должна предоставить бухгалтерия, а дата документа – день его заполнения (а не сдачи!).

Потом подотчетное лицо на титульном листе проставляет то, что знает точно:

Перед тем как начать проверку АО, по факту принятия документа бухгалтер должен обязательно заполнить отрывную расписку и передать ее подотчетному лицу.

Все оставшиеся разделы должна заполнить бухгалтерия. Причем, начинается заполнение с обратной стороны авансового отчета, где сначала проверяются все сделанные записи путем сличения их с подтверждающими документами.

Далее проставляются корреспондирующиеся счета, а уже на титульной стороне заполняется:

Как только руководитель подтвердил авансовый отчет, по нему производят окончательный расчет.

Каков порядок возмещения по авансовому отчету?

Предыдущая статья: Подотчет на карту сотрудника с расчетного счета. Следующая статья: Проводки по авансовому отчету. Коммерческие предприятия нередко сталкиваются с необходимостью осуществления расчетов наличными деньгами.

Согласно нормам трудового законодательства, при применении сотрудником с согласия работодателя сотруднику производится компенсация расходов, связанных с использованием активов. В ситуации, когда работник применил свои личные деньги на выплату услуг, покупку товаров, но при этом не получил за это аванс, начальник компенсирует понесенные им затраты. Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь к консультанту:. Отчет о применении средств, отпущенных на командировку, либо под отчет относится к сводным учетным бумагам. Данные бумаги показывают действия, которые записаны в первичных бумагах и соответственно со ст. Они обобщают показатели начальных бумаг, давая вероятность понизить число учетных записей на счетах. Начальными бумагами есть проездные билеты, счета за проживание во время командировки, накладные и т. Авансовый отчет составляется в ситуации, когда работнику на приобретение чего-нибудь для необходимостей организации были выданы средства заранее под отчет. Средства должны выдаваться на основе расходного кассового ордера, который пишется при присутствии заявления от подотчетного, подтвержденного начальником.

Порядок заполнения

Как правильно оформлять авансовый отчет?

Первая или лицевая часть должна быть заполнена бухгалтером. Нельзя обойтись без указания реквизитов документа (номера и даты), сведений о предприятии и подотчетных лицах, о сумме выданного аванса, сводной информации: израсходованные средства и бухгалтерские счета, на основании которых можно судить о движении и списании. Кроме того, здесь следует указать перерасход или возвернутый неиспользованный аванс.

Вторая часть представляет собой отрывную расписку о том, что авансовый отчет принят на проверку. После заполнения бухгалтер должен отрезать ее и выдать подотчетному сотруднику.

Третью часть (оборотную сторону формы АО-1) необходимо заполнять коллективно. Задача подоотчетного работника — отразить реквизиты и приложить каждый правильно оформленный товарный чек для авансового отчета. Бухгалтеру останется заполнить сумму и бухгалтерский счет, на котором отразятся израсходованные деньги.

На документе должны стоять подписи работника, бухгалтера и главного бухгалтера. Только после этого его может утвердить руководитель.

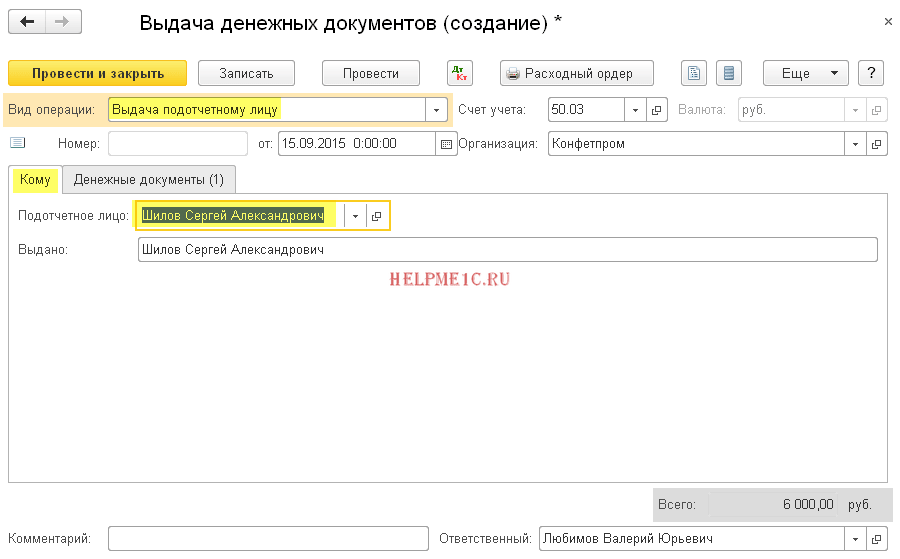

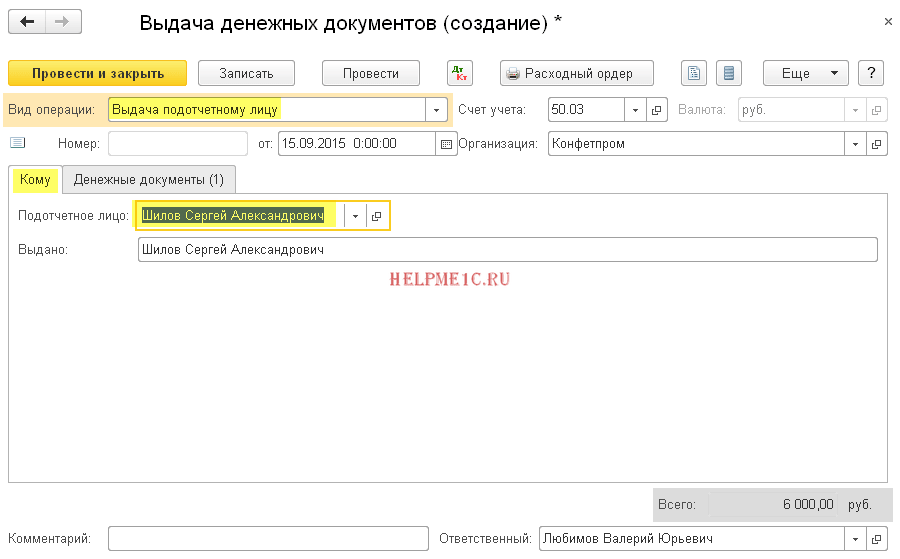

Выдача денежных документов

Денежным документом может являться, например, билет на самолёт, который организация приобрела для сотрудника, который едет в командировку.

После покупки этот билет учитывается по дебету счёта 50.03:

При выдаче этого билета сотруднику под отчёт (перед командировкой) бухгалтерия оформляет документ «Выдача денежных документов»:

А на закладке «Денежные документы» указывает этот самый билет:

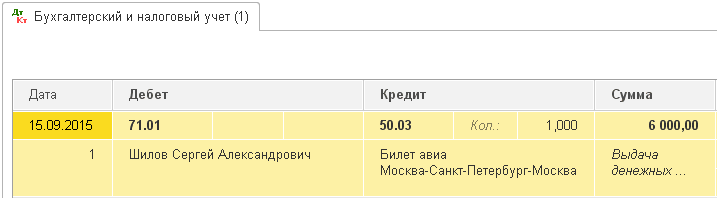

Проводка получилась такой (списали билет со счёта 50.03):

Отдельно упомяну:

- Мы имеем право выдавать под отчёт только работникам организации — лицам, с которыми у нас заключён трудовой или гражданско-правовой договор.

- Список таких лиц утверждается отдельным приказом руководителя.

- В этом же приказе оговаривается максимальный срок, через который работник должен отчитаться перед бухгалтерией; если работник уезжает в командировку — то этот срок автоматически продлевается до его возвращения.

Как заполняет авансовый отчет бухгалтер

Бухгалтер должен проверить:

правильность заполнения авансового отчета;

целевое расходование средств.

Специалист также должен сверить информацию в документе с приложенными чеками и пересчитать итоговые суммы.

После этого бухгалтер заполняет недостающие строки и графы на лицевой стороне отчета:

номер документа;

назначение аванса, например, командировочные расходы;

нужные суммы в таблице о полученных и израсходованных средствах.

Под таблицей нужно указать количество приложенных документов и листов, а также сумму цифрами и прописью. На оборотной стороне авансового отчета бухгалтер указывает суммы расходов, принятых к учету и счета бухучета.

Печать на таком документе не ставят.

Позднее этот отчет должен утвердить руководитель.

Выводы и рекомендации по учету расходов по авансовым отчетам:

Учет расходов по авансовым отчетам играет важную роль в финансовой деятельности организаций. Одним из ключевых вопросов является своевременное списание расходов. Однако, если расходы не списаны в срок, есть риски для налогового учета.

Для избежания рисков необходимо следить за своевременным списанием расходов по авансовым отчетам и правильно оформлять документацию. Также полезно использовать специальные приложения для учета расходов по авансовым отчетам, которые упрощают процесс и минимизируют возможность ошибок.

При оформлении авансовых отчетов следует строго придерживаться требований законодательства и правил организации.

Заполняйте документы по мере возникновения расходов, не откладывая их на потом

Это поможет избежать проблем с налоговым учетом и ускорит процесс списания расходов.

При выборе приложения для учета расходов по авансовым отчетам, обратите внимание на его функциональные возможности и соответствие требованиям законодательства

Важно, чтобы приложение давало возможность формировать правильно оформленные документы и учитывало все необходимые расходы.. Важно помнить, что своевременное и правильное учет расходов по авансовым отчетам позволяет избежать негативных последствий при налоговой проверке и упрощает процесс финансовой отчетности в целом

Важно помнить, что своевременное и правильное учет расходов по авансовым отчетам позволяет избежать негативных последствий при налоговой проверке и упрощает процесс финансовой отчетности в целом