Как формируется дивидендная политика?

При определении дивидендной политики отечественные компании учитывают следующие факторы:

- Стратегия развития предприятия;

- Эффективность финансовой политики;

- Оптимальная сумма выплат;

- Механизм распределения прибыли;

- Учет собственных резервов;

- Политика конкурентов.

Выделяют несколько видов дивидендной политики. Первая – консервативная, и она направлена на то, что большая часть прибыли должна оставаться на стороне предприятия. Её используют молодые фирмы или организации, имеющие недостаточные темпы роста. При этом выплата дивидендов производится по остаточному принципу.

Умеренная политика предполагает выделение определенного процента чистой прибыли, который будет распределен между акционерами. И последний вид – агрессивная политика. Она характеризуется смещением приоритетов в сторону владельцев акций.

Как получать дивиденды по купленным ранее акциям предприятий

АО предоставляет своим акционерам информацию о том, какие решения принимаются на ОСА. Есть вариант, что компания не получила прибыль, или большинство акционеров отдало голоса за то, чтобы направить ее на нужды организации, а не на выплаты. И в том, и в другом случае денежные средства не направлялись на брокерские счета.

Вопрос, как получить дивиденды по акциям, купленным десятилетия назад, возникает, если ресурсы были приобретены, например, в1993 г., однако владелец не получал с них прибыль.

Найти данные более двадцатилетней давности в сети удастся не всем. Остается возможность выяснить этот вопрос в телефонном режиме. В отделе по работе с акционерами дадут справку по данному вопросу.

Нужно определить, почему сложилась ситуация, в которой владелец ценных бумаг не знал о переводе средств, либо ему их не перечисляли.

Причина может заключаться в том, что в анкете указаны неверные реквизиты. Владелец акций, рассчитывающий на заработок на дивидендах, несет ответственность за информацию, которую он представляет. Поскольку в обязанность эмитента входит отправка средств, он не проверяет достоверность сведений.

Если счет неверный, деньги на него не поступят. По истечении срока они вернутся на баланс компании и будут находиться в кредиторской задолженности 3 года. После этого деньги обращаются в доход предприятия. Получается, что в подобном случае акционер может рассчитывать получить средства в течение последних 3 лет.

Существует вероятность, что в анкете отсутствуют полные сведения об инвесторе, и он попал в категорию неустановленных лиц. Недостаточно купить акции, чтобы получать дивиденды. Следует проверять, какие пункты нужно заполнить, чтобы деньги не вернулись к эмитенту, не найдя адресата.

Акционер мог указать, что предпочитает, чтобы деньги приходили на почтовое отделение, однако при смене прописки не внес изменения в анкету. Или, выразив желание получать наличные средства через кассу, не являлся за ними вовремя. Владея акциями, нужно отслеживать моменты выплат дивидендов. В противном случае последние перестанут быть действительными.

Средства будут получены в полном объеме, если открыт банковский счет, при этом акционер указал, что хочет воспользоваться данным источником для перечисления процентов с прибыли. В таком случае финансы накапливаются там и не возвращаются акционерному обществу. Были компании (среди них — Газпром), которые поощряли своих клиентов оформлять такой способ вывода денег.

Какой бы ни была ситуация, рекомендуется связаться с компанией и выяснить данный вопрос. Если есть необходимость — обновить сведения о себе.

Кроме того, бывают случаи, когда эмитент не обращает невыплаченные деньги в оборот.

Изменения цены акций и дивиденды

Прирост цены акций и распределение части прибыли компании между их держателями — это два отдельных способа получения дохода для инвесторов:

-

Дивиденды являются правом (но не обязательством) компании на выплаты определённых сумм акционерам. В сложные годы руководство может принять решение о приостановлении выплат. При повышении показателей выплата дивидендов может возобновиться. Процент доходности по акциям тоже периодически меняется.

-

Получение прибыли за счёт изменения котировок ценных бумаг доступно независимо от решений руководства компании относительно дивидендов. Если инвестор решил продать акции по выгодной цене, то ему нужно только закрыть сделку при достижении ожидаемого ценового уровня. Дивидендная политика этому никак не помогает и не мешает.

Выплаты по акциям хороши тем, что инвестору не нужно уделять много внимания движению котировок. Главное — это правильно спрогнозировать основную перспективу развития компании. Если показатели предприятия стабильно идут вверх, то инвестор будет получать дивидендную прибыль независимо от колебаний котировок в рамках месяца, полугодия или года. Исключение может составить сильный обвал стоимости ценных бумаг.

Главные дивидендные новости

- Акционеры TCS Group вернутся к вопросу выплаты дивидендов после редомициляции, которую планируется завершить в конце первого или в начале второго квартала.

- Совет директоров «Северстали» на ближайшем заседании рассмотрит вопрос выплаты дивидендов.

- Российский оператор связи «Вымпелком» рассчитывает вернуться к выплате дивидендов через два года.

- С дивидендов по американским акциям, которые хранятся в депозитарии СПБ Биржи, будут взимать налог 30%.

- «РБК Инвестиции» составили рейтинг лучших дивидендных акций за последние пять лет. Первое место убанка «Санкт-Петербург».

- В «Цифра брокер» ожидают, что в 2024 году российские компании выплатят дивиденды на общую сумму ₽4,9 трлн.

- В «БКС Мир инвестиций» считают, что в январе самое время покупать акции в расчете на летний дивидендный сезон. Аналитики назвали несколько интересных бумаг для этих целей.

- «Цифра брокер» назвал шесть акций, интересных для долгосрочных инвесторов. Ожидаемая дивдоходность по бумагам превышает 10%.

Дивиденды по акциям российских компаний

Наш фондовый рынок не стоит на месте, а, напротив, с каждым годом становится всё более привлекательным для потенциальных инвесторов. Акции российских компаний (в том числе и из разряда голубых фишек) показывают неплохой рост своей курсовой стоимости, а помимо этого, по многим из них выплачиваются вполне приличные дивиденды.

Ниже представлен краткий экскурс по российским компаниям,

выплачивающим своим акционерам хорошие дивиденды. Под словом «хорошие» я

подразумеваю их размер больше среднего по рынку.

Начнём, пожалуй, с таких, безусловно, голубых фишек, как

акции Сбербанка. Отметим сразу для себя тот факт, что Сбербанк, в большинстве

случаев, платит дивиденды только по своим привилегированным акциям. А размер

этих дивидендов, по прогнозу на 2019 год, составляет 9% годовых (около 15

рублей на акцию стоимостью примерно 170 рублей).

Далее, можно обратить внимание на акции такого металлургического гиганта, как «Мечел». Эта компания также выплачивает дивиденды лишь по привилегированным акциям, но зато в довольно приличном размере

Так по прогнозу на 2019 год ожидаются выплаты в размере 17 рублей на каждую акцию стоимостью примерно в 100 рублей, а это целых 17% годовых.

Правда следует иметь ввиду значительную перекредитованность Мечела — в данный момент у него очень большая долговая нагрузка, поэтому существует риск того, что дивиденды (в том числе и по префам) будут отменены под предлогом выплаты задолженности.

Ещё одна компания металлургического сектора ПАО «Северсталь»

также может побаловать своих акционеров приличными дивидендами. Здесь на каждую

акцию стоимостью примерно в 960 рублей можно рассчитывать получить дивидендный

доход в размере 130 рублей (то есть, около 13,% годовых).

Сургутнефтегаз тоже, как правило, платит хорошие дивиденды

по своим привилегированным акциям. По уставу этой компании 7,1% от всей чистой

прибыли в обязательном порядке направляются на выплату дивидендов. Стоимость

одной акции Сургутнефтегаза составляет около 40 рублей. При этом можно

рассчитывать на дивиденды в размере примерно 6,5 рублей на акцию, то есть,

около 16,5% годовых.

Неплохую дивидендную доходность показывают и акции

Московской биржи. Согласно её дивидендной политике, на выплату дохода

акционерам идёт не менее 55% от чистой прибыли. Причём выплаты происходят

обычно два раза в год. По прогнозам на 2019 год, здесь можно ожидать

дивидендной доходности в районе 12% годовых (около 10 рублей на акцию

стоимостью 83 рубля).

Ещё одна компания, безусловно заслуживающая нашего внимания, это Норильский никель. Размер дивидендов в данном случае зависит от отношения чистого долга к EBITDA. Благодаря росту цен на палладий и никель, можно рассчитывать на то, что компания направит часть своей прибыли на дивиденды. Прогнозируемое значение на 2019 год – 10,6% (1400 рублей на акцию стоимостью в 13200 рублей).

Кроме акций вышеприведённых компаний, на российском фондовом

рынке, безусловно, присутствуют и другие выгодные предложения. Вы всегда можете

ознакомиться с ними на сайте Московской биржи или можно получить всю

необходимую информацию (в том числе по истории выплат и по планируемым выплатам

дивидендов) непосредственно на сайтах самих компаний-эмитентов, акции которых

на ней представлены.

Главные дивидендные новости

- Акционеры TCS Groupвернутся к вопросу выплаты дивидендов после редомициляции, которую планируется завершить в конце первого или в начале второго квартала.

- Совет директоров «Северстали» на ближайшем заседании рассмотрит вопрос выплаты дивидендов.

- Российский оператор связи «Вымпелком» рассчитывает вернуться к выплате дивидендов через два года.

- С дивидендов по американским акциям, которые хранятся в депозитарии СПБ Биржи, будут взимать налог 30%.

- «РБК Инвестиции» составили рейтинг лучших дивидендных акций за последние пять лет. Первое место у банка «Санкт-Петербург».

- В «Цифра брокер» ожидают, что в 2024 году российские компании выплатят дивиденды на общую сумму ₽4,9 трлн.

- В «БКС Мир инвестиций» считают, что в январе самое время покупать акции в расчете на летний дивидендный сезон. Аналитики назвали несколько интересных бумаг для этих целей.

- «Цифра брокер» назвал шесть акций, интересных для долгосрочных инвесторов. Ожидаемая дивдоходность по бумагам превышает 10%.

Как читать дивидендную политику

Вопрос дивидендов может стать камнем преткновения и вызвать конфликты между управленцами и акционерами. Поэтому основные принципы распределения прибыли как раз и закрепляют в Положении о дивидендной политике. Кроме того, благодаря этому документу, находящемуся в общем доступе, инвесторы могут понимать, на что рассчитывать.

Прежде всего компания вырабатывает общую дивидендную стратегию. Вот самые распространённые варианты:

- прибыль не распределяется, а направляется на развитие бизнеса;

- выплачиваются регулярные дивиденды фиксированного размера;

- дивиденды не просто платятся регулярно, но ещё и постоянно увеличиваются в размере;

- установлен минимальный размер дивидендов, но возможны надбавки;

- агрессивные выплаты, когда на дивиденды уходит практически вся прибыль.

Примеры: ПАО «МТС» регулярно выплачивает фиксированный дивиденд. У МосБиржи предусмотрены дивиденды с надбавками: в дивполитике прописано, что на них будет направляться не менее 60% чистой прибыли, но фактический процент обычно больше. А компания «Яндекс» вообще не выплачивает дивиденды, предпочитая первую стратегию из списка.

При разработке дивидендной политики прописывают не только дивиденды, но и учитывают затраты, которые предусмотрены стратегией развития и инвестиционными программами.

Размер дивидендов всегда привязан к чистой прибыли. Это доход компании после вычета всех расходов, налогов и кредитных выплат. Чистую прибыль рассчитывают по международным (МСФО) или российским (РСБУ) стандартам финансовой отчётности. Узнать объём чистой прибыли компании можно из её финансовой отчётности.

Важный момент: в дивполитике обычно прописывают общие минимальные требования. Например, направлять на дивиденды не менее 50% чистой прибыли и выплачивать их один раз в год. Но при этом ничего не мешает компании увеличить этот процент или выплатить дивиденды дважды в год. Главное, чтобы это одобрило общее собрание акционеров.

Есть и другие факторы, влияющие на размер дивидендов, кроме дивидендной стратегии и размера чистой прибыли. Например, тип акций. Акции бывают обыкновенными и привилегированными. В дивидендной политике для них могут быть прописаны разные условия выплат. Часто по привилегированным акциям, в отличие от обыкновенных, предусмотрен минимальный гарантированный дивиденд.

На размер дивидендов может также влиять общая финансовая стратегия компании и свободный денежный поток. В любом случае нужно внимательно читать положение о дивполитике и изучать показатели финансовой отчётности. Так можно спрогнозировать размер дивидендов заранее.

Покупка акций «под дивиденды» может быть выгоднее (хоть и рискованнее) сразу после выхода финансовой отчётности. Пока другие участники рынка ждут решения совета директоров, а потом и общего собрания акционеров, самые смелые инвесторы уже готовы купить акции, сопоставив принципы дивполитики и хорошую прибыль из финансового отчёта.

Налогообложение переоценки акций

В налогообложении переоценки по акциям есть важный момент. Если вы продали ценные бумаги дороже, чем купили, то с разницы брокер удержит налог по ставке 13%. Дело в том, что по закону налоговая база рассчитывается в рублях. На практике это работает так. Допустим, год назад вы купили акцию компании Х за 100 долл., а позже разочаровались в ней и продали за те же 100 долл. В этом случае прибыли нет, но с вас будет удержан налог. Это происходит потому, что, с точки зрения Налогового кодекса, вы купили акцию за 6500 руб. (100 долл. по курсу ЦБ год назад), а продали за 7200 руб. (100 долл. по курсу ЦБ сейчас). Итого 700 руб. прибыли, с которой надо заплатить налог по ставке 13%, то есть 91 руб.п. 5 ст. 210 НК РФ

Как получить дивиденды

По акциям компаний ежедневно совершаются тысячи сделок. Отследить, кто и как долго ими владел, — это сложная задача. Поэтому компании заранее определяют даты, в которые надо владеть их акциями, чтобы получить дивиденды. Это дата закрытия реестра акционеров, или дата отсечки (record date). Чтобы компания выплатила вам дивиденды, нужно владеть ее акциями как минимум в день отсечки. Тогда вы попадете в реестр акционеров и получите дивиденды, даже если день отсечки — это единственный день в году, когда вы владели акциями этой компании.

Даты отсечки публикуются заранее — их можно найти в календаре дивидендов. Есть и другие календари, но самый надежный источник — это сайт компании. Сама выплата дивидендов обычно происходит в течение двух недель после даты отсечки.

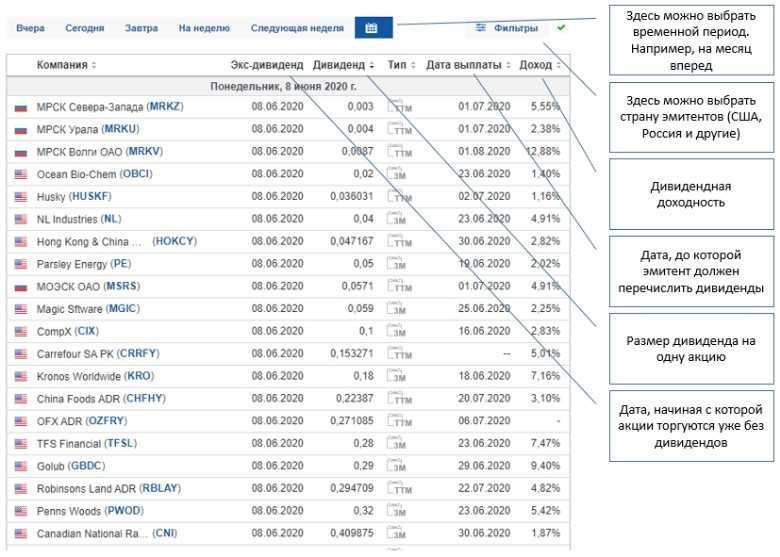

Что можно посмотреть в дивидендном календаре

Что можно посмотреть в дивидендном календаре

Режим торгов Т + 2

Важно помнить, что в большинстве стран (США, Европа, Россия) торги на бирже проводятся в режиме Т + 2. Это значит, что если вы купили акцию сегодня (Т + 0), то расчеты по ней пройдут лишь на второй рабочий день (Т + 2)

Поэтому важно рассчитать дату покупки, чтобы попасть в реестр акционеров и получить дивиденды. Для этой даты нет единого термина: в российских источниках ее указывают как «купить до» или «последний день для покупки под дивиденды», на англоязычных ресурсах ее вообще редко используют, там указывают Ex-Dividend Date — первый день, когда акция торгуется без дивиденда.

Выплата дивидендов Verizon за 1-й квартал 2020 года

Выплата дивидендов Verizon за 1-й квартал 2020 года

Например, 5 марта 2020 года компания Verizon объявила, что выплатит дивиденды за 1-й квартал в размере 0,615 долл. за акцию. Дата отсечки — 13 апреля 2020 года. Чтобы получить дивиденды, надо владеть акциями на дату отсечки. В США акции торгуются в режиме Т + 2. Значит, мы должны купить акции за 2 рабочих дня до этой даты. Так как 10 апреля — праздник, то последняя дата покупки под дивиденды — 8 апреля (Т + 0), следующий рабочий день — 9 апреля (Т + 1), а дата отсечки — 13 апреля (Т + 2).

Чтобы не высчитывать самостоятельно, можно найти Ex-Dividend date в дивидендном календаре — это 09 апреля, и купить бумагу за день до этого.

Что такое дивиденды?

Дивиденды – это доля прибыли компании, распределяемая между акционерами и обычно выплачиваемая ежегодно или раз в полгода для российского рынка, 4 раза в год для рынка США.

Дивиденды дают акционерам возможность принимать участие в росте компании, помимо повышения цены акций. Распределение дивидендов бывает либо в денежной форме, либо в виде выплата акциями компании.

В США большинство дивидендов – это денежные выплаты в расчете на одну акцию. Например, если компания выплачивает дивиденды в размере 20 центов на акцию, инвестор со 100 акциями будет получать 20 долларов в год наличными.

Дивиденды в виде выплаты акциями

Разумеется, дивиденды никак не гарантированы. Их выплата всегда остается на усмотрение общего собрания акционеров или совета директоров. Собрание акционеров может принять решение об уменьшении дивидендов или даже об их отмене в любое время, все зависит от финансового состояния компании.

Как выплачиваются дивиденды по акциям

Первый и основной шаг для получения выплат — это купить ценные бумаги за два дня, как будет закрыт реестр. Это список, в котором указываются все акционеры компании и количество принадлежащих им ценных бумаг.

Использование такого списка делает процесс выплат удобным для компании. Предприятие определяет дату фиксации реестра и выплачивает дивиденды тем, кто успеет купить ценные бумаги до этого дня.

После закрытия списка тоже можно покупать акции, но выплаты будут доступны уже в следующий раз. Поэтому, чтобы получить дивиденды по акциям, нужно купить их до фиксации реестра.

Дивиденды по акциям российских компаний — как правило, поступают на брокерский счёт в течение 8 — 18 рабочих дней после закрытия реестра акционеров. Выплаты по акциям иностранных компаний — зачисляются на счет в срок от 15 рабочих дней до нескольких месяцев после закрытия реестра акционеров.

Размер дивидендов достаточно часто влияет на биржевые котировки акций

И этот фактор важно учитывать в инвестиционных стратегиях:

-

•

Можно приобретать акции заранее, не дожидаясь озвучивания размеров дивидендов. Есть вероятность, что после публикации такой информации котировки пойдут вверх. То есть лучшая цена будет доступна до момента определения размера выплат дивидендов по акциям.

-

•

В то же время, если у компании периодически бывают просадки в размере выплат, то есть риск, что акции упадут в цене, когда будет озвучен процент от прибыли. По этой причине время покупки ценных бумаг нужно выбирать с учётом истории отдельного предприятия.

Виды дивидендов

Существует несколько классификаций дивидендов. В основном их различают по периодичности выплат, по типу акций и по форме выплаты.

Подробнее об этом агентству «Прайм» рассказала Оксана Васильева, доцент департамента правового регулирования экономической деятельности Финансового университета при Правительстве РФ.

По периодичности выплат

По периодичности выплат различают регулярные, ликвидационные и дополнительные дивиденды.

Регулярные

Регулярные дивиденды выплачиваются через определенный период: например, после закрытия квартальной, полугодовой или годовой отчетности.

Ликвидационные

Этот вид дивидендов выплачивается при ликвидации компании. Весь остаточный капитал распределяется среди инвесторов.

Дополнительные

Дополнительные дивиденды выплачиваются, если компания внепланово получила высокий доход.

По типу акций

Существует два типа акций: простые и привилегированные. Прежде всего выплачиваются дивиденды по привилегированным акциям, затем — по простым.

Простые

Владельцы простых акций не только имеют право на получение доли в прибыли, но и могут непосредственно влиять на ход дел в компании. Такие акции зачастую покупают крупные учредители.

Привилегированные

Особенность привилегированных акций заключается в том, что их держатель имеет право на получение дивидендов в фиксированной сумме вне зависимости от финансовых показателей компании, а также на первоочередное получение имущества при ликвидации общества.

«Однако держатели привилегированных акций не участвуют в управлении организацией», — отметила Оксана Васильева.

По форме выплаты

По форме выплаты различают денежные и натуральные дивиденды.

Денежные

Это основной вид дивидендов. В этом случае компания выплачивает деньги акционерам от чистой прибыли.

Натуральные

Как правило, в России инвесторы получают дивиденды в денежной форме, однако существует и имущественная форма выплат: товарами, недвижимостью, акциями компании.

Как узнать (рассчитать) размер дивидендов и дату фиксации реестра

Чтобы рационально вложить финансовый капитал, нужно знать о доходности акций, формуле, которая поможет сделать расчет дивидендов. Рекомендуется учитывать вид паев, занимаясь поиском информации. Фиксированный платеж закрепляется за . Сумма для обыкновенных бумаг высчитывается исходя из остатка средств.

Согласно правилам, каждая компания должна иметь дивидендную политику, от которой может отступать лишь в непредвиденных ситуациях, регламентируемых законом. Такие сведения размещаются в интернете.

Когда появляется финансовый отчет АО, становится несложно предсказать выплаты, видя формулу текущей доходности акций.

Отслеживать новости компании нужно и для того, чтобы не пропустить дату фиксации реестра. Собрания акционеров могут быть годовыми и внеочередными. Вопрос о выплатах не всегда включается в рассмотрение, о чем сообщается на сайте компании в разделе «Инвесторам». В большинстве российских АО решения принимают мажоритарные акционеры, а миноритарные — не имеют права голоса. Им остается узнавать о дивидендах самостоятельно.

Удобным способом было бы получать сообщения с помощью рассылки. Но в России нет возможности подписаться на известия от компаний о том, что происходит с акциями.

Такая услуга есть на сайте Лондонской биржи. Можно использовать службы АО про связи с инвесторами.

Investor Relations — это служба для контактов с акционерами. Можно подать заявку, чтобы ваш адрес включили в список рассылок с новостями.

Существуют готовые таблицы с рейтингами, по которым можно узнать дивиденды. Такую информацию предоставляют сервис акционной компании «Доходъ» и БКС.

С помощью фильтра можно выбрать:

- Отрасль предприятия, которых насчитывается больше 10. Среди них: электроэнергетика, металлы и добыча, телекоммуникации, финансы и т.д.

- Инструменты, т.е. наименования АО: АвтоВАЗ, МТС и пр.

Рейтинг помогает узнать последний день для покупки ресурсов. Если ОСА не проводилось, то в таблицу вписывают данные о том, что было принято советом директоров. Последний столбец показывает, на какой доход может рассчитывать инвестор, приобретающий акции под дивиденды.

Об иррациональной любви к дивидендам

График дивидендов российских компаний на 2024 год

График дивидендов российских компаний на 2024 год может быть полезным инструментом как для акционеров, так и для потенциальных инвесторов. Он позволяет планировать получение дивидендов, учитывать сроки покупки акций для получения выплат, а также оценить рентабельность инвестиций.

Что может повлиять на выплату дивидендов? Решение о выплате дивидендов может быть принято на общем собрании акционеров компании. Такое собрание размещается в официальных источниках и должно быть открытым для всех акционеров

Важной ролью в принятии решения о выплате дивидендов играет финансовое состояние компании и ее возможности для распределения прибыли

При получении дивидендов часто возникают вопросы о налогах. Налоги могут быть уже учтены в сумме дивидендов и выплачены компанией, либо акционерам нужно будет самостоятельно уплатить налоги с полученных дивидендов. Подробную информацию о налогообложении следует уточнять у налогового консультанта или из источников, предоставляемых самой компанией.

Что делать, если компания отменяет выплату дивидендов? В случае отмены или изменения выплаты дивидендов, компания обязана официально сообщить об этом своим акционерам. В таком случае, инвесторы могут решить либо сохранить акции и ожидать выплаты в будущем, либо продать свои акции, чтобы не удерживать доли в компании, которая не выплачивает дивиденды.

Итак, как получить информацию о графике дивидендов российских компаний на 2024 год? Объявленные дивиденды уже выплачиваются либо ожидают своей очереди. Многие компании публикуют информацию о графике выплаты дивидендов на своих официальных веб-сайтах, в отчетах о финансовых результатах или отправляют уведомления своим акционерам по почте или электронной почте.

Ниже приведен пример графика дивидендов российских компаний на 2024 год:

| Компания | Дата закрытия реестра | Дата выплаты | Размер дивиденда |

|---|---|---|---|

| Компания А | 01.02.2023 | 15.02.2023 | 10 рублей на акцию |

| Компания Б | 15.03.2023 | 01.04.2023 | 7 рублей на акцию |

| Компания В | 30.06.2023 | 15.07.2023 | 5 рублей на акцию |

Необходимо отметить, что приведенный график является примером и может быть изменен компаниями в соответствии с их политикой.

Если вы хотите получить более подробную информацию о графике дивидендов конкретных российских компаний, вам следует обратиться к официальным источникам, таким как официальные веб-сайты компаний или отчеты о финансовых результатах. Также вы можете обратиться к вашему брокеру, который сможет предоставить вам актуальную информацию о графике дивидендов и ответить на вопросы, связанные с получением дивидендов от российских компаний.

Виды дивидендов

Каков порядок выплаты дивидендов

Начать следует с того, обладает ли компания, по результатам работы за последний отчётный период, средствами достаточными для выплаты дивидендов. Ведь, например, в тех случаях, когда имеет место один из нижеприведённых сценариев, выплата дивидендов не будет возможна в принципе (согласно букве закона):

- Дивиденды не могут быть выплачены в ситуации, когда уставной капитал компании полностью не оплачен;

- Выплата дивидендов невозможна также в том случае, когда у акционеров не выкуплены все акции, которые они предъявили компании к выкупу (если таковые имеются);

- Аналогичная ситуация возникает в том случае,когда компания либо уже соответствует признакам банкротства (согласно ФЗ №127 от 26.10.2002), либо начала бы соответствовать им после того как выплатила бы дивиденды.

Если дела в компании обстоят хорошо, и она не подпадает ни под один из вышеуказанных пунктов, то процесс выплаты дивидендов начинается с того, что на общем собрании акционеров принимается соответствующее решение. И, как уже говорилось выше, далеко не факт, что акционеры решат направить часть прибыли компании на выплату дивидендов.

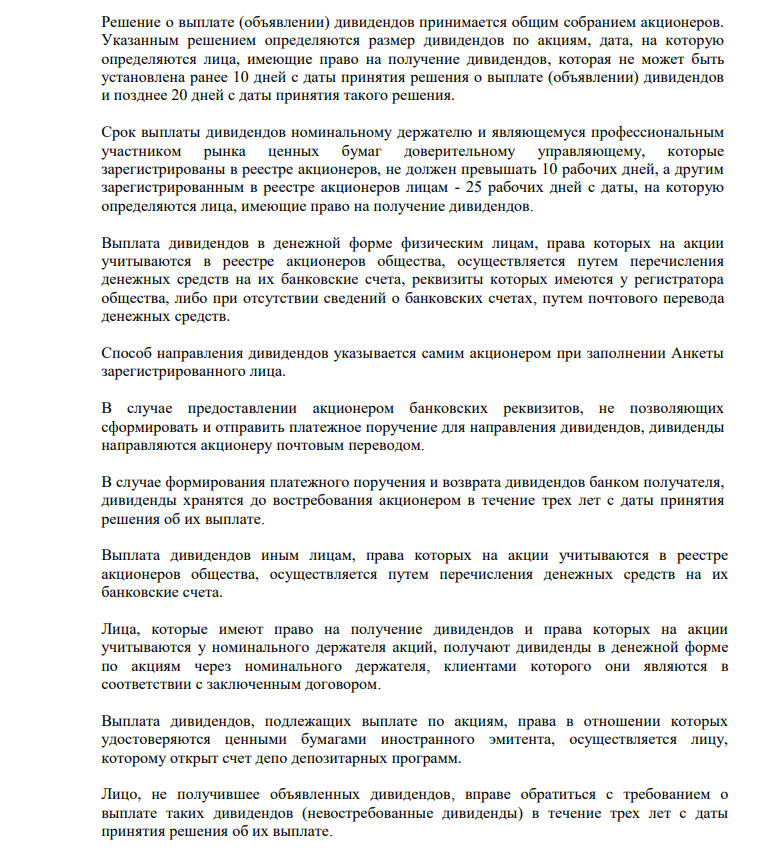

Выдержка из документа «Порядок выплаты дивидендов» компании Норникель

Выдержка из документа «Порядок выплаты дивидендов» компании Норникель

Казалось бы, в чём здесь логика? Почему люди отказывают самим же себе в получении своей законной доли прибыли от работы компании (акционерами которой они являются)? На самом деле никакого противоречия в данном случае не возникает, ведь прибыль направленная не на дивидендные выплаты, а реинвестированная в бизнес компании, в конечном итоге приводит к тому, что повышается курсовая стоимость её акций. То есть, акционеры, потеряв на дивидендах, в итоге могут получить куда большую прибыль просто за счёт увеличения стоимости находящихся у них во владении акций.

Кроме этого, следует иметь в виду и тот немаловажный факт,что прибыль, полученная в качестве дивидендов, подлежит обязательному налогообложению**. А вот прирост капитала, обусловленный ростом курса акций, никакими налогами не облагается. То есть, вы заплатите налог лишь в том случае, если решите продать свои акции. А вот если ваша стратегия инвестирования рассчитана на долгосрочное владение акциями, то вам, возможно, выгоднее будет зарабатывать не за счёт дивидендов, а именно за счёт прироста курсовой стоимости.

После того, как решение о выплате дивидендов принято, события обычно развиваются следующим образом:

1. Совет директоров объявляет размер выплачиваемых дивидендов (дата этого события именуется как declaration date, или «дата объявления»);

2. Определяется дата закрытия реестра (dividend record date). Причём абсолютно все действующие акционеры (обладающие хотя бы одной акцией компании) на данную дату, получают право на дивиденды. Даже в том случае, если акции были приобретены буквально за день до официального закрытия реестра, вы всё равно получите свою долю прибыли (такую же, как и все остальные акционеры, естественно, кратную вашей доле акций);

3. Соответственно, объявляется и дата, начиная с которой акции продаются уже без права получения дивидендов по ним. Её принято называть эксдивидендной датой (ex-dividend date);

4. Ну и, конечно же, объявляется и та дата, при наступлении которой все акционеры компании получат причитающиеся им дивиденды. Это дата выплаты дивидендов (payment date).

** Также следует иметь в виду тот факт, что ставка налогообложения дивидендной прибыли, в некоторых странах, может быть выше ставки налогообложения прибыли капитальной.

Вывод

Внимательно изучив статью, можно сделать несколько заключений:

- Выбирая компанию для покупки акций, стоит учитывать её дивидендную политику, историю, состояние в занимаемой нише, характер предыдущих выплат.

- Определить размер дивидендов компании заранее не удастся, их начисление может осуществлять по окончанию года или несколько раз в течение года.

- Чтобы получить выплаты по акциям, нет необходимости владеть ими целый год. Достаточно иметь их в собственности за 2 дня до составления реестра акционеров. Сразу после этого они могут быть проданы, ведь право на получение дивидендов все равн сохранится.