Понятие финансовых вложений

Определение 1

Финансовые вложения подразумеваю собой размещение свободных денежных средств предприятия в другие организации путем приобретения ценных бумаг, выдачи долгосрочных займов, внесения вкладов в уставные капиталы и т.д.

Финансовые вложения можно рассматривать как активную форму эффективного использования временно свободных активов предприятия для получения прибыли и, в некоторых случаях – для получения управления в хозяйственной деятельности организации.

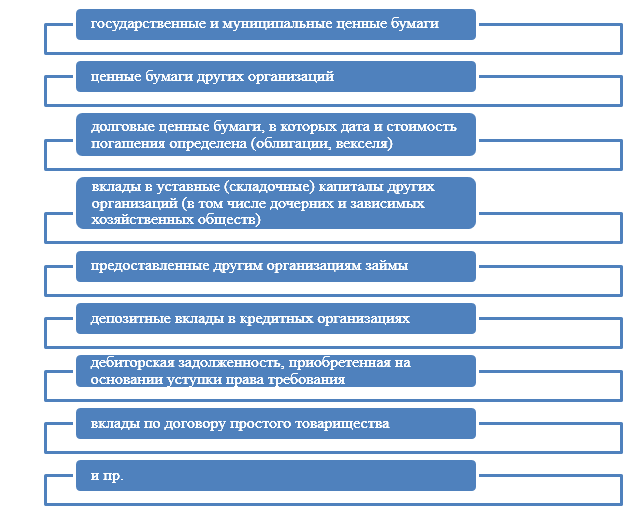

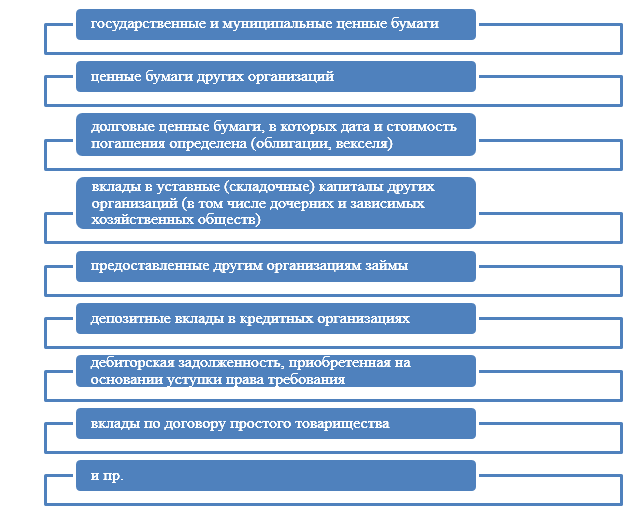

К финансовым вложениям предприятия относятся:

Рисунок 1. Виды финансовых вложений

Рисунок 1. Виды финансовых вложений

Получи помощь с рефератом от ИИ-шки

ИИ ответит за 2 минуты

Финансовые вложения осуществляются предприятием в следующих основных формах:

- С учетом особенностей и форм финансовых вложений организуется управления ими на предприятии.

- При достаточно высокой периодичности осуществления финансовых вложений на предприятии разрабатывается специальная политика такого управления.

Политика управления финансовыми вложениями представляет собой часть общей инвестиционной политики предприятия, обеспечивает выбор наиболее эффективных финансовых инструментов вложения капитала и своевременное его реинвестирования.

Куда инвестировать средства

Специалисты советуют инвестировать в материалы и сырьё, так как считают такие вложения наименее рисковыми и обязательно окупаемыми

Кроме этого, следует акцентировать внимание на следующих видах коротких инвестиций:

| Вариант вложения | Описание |

| В акции | Необходимо выбрать фирму, которая имеет уверенное положение на рынке. Следует проанализировать её рентабельность и уточнить перспективу роста ценных бумаг. Чтобы не остаться в убытке, нужно хорошо ориентироваться на финансовом рынке. Новички могут обратиться к услугам специалистов, которые за определённую плату помогут в выборе компании, и будут сопровождать все сделки |

| В драгоценные металлы | В любое время люди вкладывали деньги в золото и серебро, что актуально и сегодня. Следует учитывать, что приобретение драгоценных металлов не принесёт большой прибыли. Но основное достоинство таких вложений – минимальный риск, так как драгметаллы хотя и медленно, но растут в цене |

| В приобретение ценных бумаг | В наше время многие предприниматели обладают новыми идеями по развитию бизнеса и предлагают вкладчикам инвестировать средства в их проект. Прежде чем решиться на это, инвестору необходимо всё хорошо продумать и рассчитать, так как вероятность рисков достаточно высока |

| В правительственные ценные бумаги | Государство реализует казначейские облигации, которые в дальнейшем можно продать. Данный вариант отличается минимальными рисками и минимальным доходом |

| В паевой фонд | Оформляется заявка на выкуп пая, после чего приобретается часть имущественного паевого фонда конкретной компании. Прибыль компании делят все пайщики. Деньги можно получить уже через месяц после вложения |

Кроме того, для краткосрочных вложений подходят следующие направления:

- Криптовалюта;

- Срочные депозиты;

- Краудинвестинг;

- ПАММ-счёт;

- Хайп-проект;

- Трейдерская платформа.

Все направления отличает потенциальный объём дохода, риски и сложность входа. Опытный инвестор перед тем, как вкладывать деньги, тщательно оценивает каждый метод. Лишь после внимательного изучения можно сделать вывод, что в особенности касается новичков, которые хотят достичь положительных результатов.

Виды

К понятию «реальные инвестиции» относятся следующие направления вложений капитала, привлеченного извне или изысканного во внутренних резервах за определенный временной интервал:

| Тип реальных инвестиций | Целевое назначение |

| Валовые | Модернизация производства, повышение конкурентоспособности или наращивание производительности |

| Инновационные | Обновление средств производства, совершенствование технологий |

| Расширительные | Экстенсивное развитие |

Тот факт, что реальные инвестиции могут быть направлены на приобретение основных фондов, означает их относительную безопасность. Оборудование имеет стабильную ценность в течение длительного времени, и в случае неудачи или банкротства — подлежит реализации.

Финансовое инвестирование – это вложения в акции и другие бумаги, эмитированные (выпущенные в оборот) предприятием. Они, в случае банкротства, могут частично и даже полностью утратить свою стоимость. При этом есть вероятность их быстрого и значительного роста. Например, стремительный рост криптовалюты или акций Microsoft.

Рассмотрим преимущества и недостатки двух основных видов инвестиций.

| Критерий сравнения/ Вид инвестиции | Реальные | Финансовые |

| Порог вхождения в бизнес | Высокий | Низкий (от одной акции) |

| Уровень рисков | Низкий | Высокий |

| Способ вхождения | Есть сложности, связанные с необходимостью глубокой осведомленности | Просто, через биржевого оператора |

| Возможная доходность | Высокая | Средняя (до 20 % годовых) |

| Ликвидность (возможность выхода из бизнеса) | Низкая | Высокая – продать акции можно быстро |

У финансовых инвестиций есть еще одно достоинство, выражающееся разнообразием выбора форм. Их можно осуществлять на трех рынках: фондовом, валютном и кредитно-депозитном (путем размещения средств на банковских счетах). Все они снабжены электронными площадками, что упрощает управление ими.

Краткосрочные финансовые вложения

Краткосрочные финансовые вложения учитывают на активном счете 58 Краткосрочные.

Краткосрочные финансовые вложения представляют собой затраты предприятия на приобретение акций и облигаций на срок до одного года, краткосрочные займы, в том числе под векселя, денежные средства на срочных депозитных счетах банков, другие финансовые вложения, инвестированные для извлечения дохода в виде процентов, дивидендов или разницы в стоимости ценных бумаг при их перепродаже.

Краткосрочные финансовые вложения — это стоимость финансовых вложений организации со сроком использования до одного года включительно, учет которой ведется в порядке, изложенном выше для долгосрочных финансовых вложений.

Краткосрочные финансовые вложения представляют собой затраты предприятия на приобретение акций и облигаций на срок до одного года, краткосрочные займы, в том числе под векселя, денежные средства на срочных депозитных счетах банков, другие финансовые вложения, инвестированные для извлечения дохода в виде процентов, дивидендов или разницы в стоимости ценных бумаг при их перепродаже.

Краткосрочные финансовые вложения — это стоимость финансовых вложений организации со сроком использования до одного года включительно, учет которой ведется в порядке, изложенном выше для долгосрочных финансовых вложений.

Краткосрочные финансовые вложения отражают инвестиции предприятия в ценные бумаги других предприятий, в облигации, а также предоставленные займы на срок не более года. В системе финансового менеджмента покупка этих ценных бумаг ( государственных или частных) производится не с целью завоевания рынков сбыта или распространения влияния на другие компании, а в интересах выгодного помещения временно свободных денежных средств. Эти вложения делаются компаниями на период, в течение которого не потребуются денежные средства для погашения текущих обязательств или других текущих платежей. Условием эффективности размещения таких средств является реализуемость этих ценных бумаг, что требует наличия достаточно емкого рынка для их продажи в любой требуемый момент.

Краткосрочные финансовые вложения включает средства на счетах: 56 Денежные документы; 58 Краткосрочные финансовые вложения и 82 Оценочные резервы по строке 250 Краткосрочные финансовые вложения актива баланса.

Краткосрочные финансовые вложения, субсчет 3 Предоставленные займы — если заем предоставлен на срок до одного года.

Краткосрочные финансовые вложения или 06 Долгосрочные финансовые вложении.

Краткосрочные финансовые вложения осуществляют на срок менее одного года, а следовательно они являются более ликвидными активами. Финансовые вложения, срок которых превышает один год, относятся к долгосрочным.

Краткосрочные финансовые вложения — это затраты предприятия, вложенные на срок не более одного года в ценные бумаги других предприятий, процентные облигации государственных и местных займов, а также предоставленные другим предприятиям займы на срок до одного года.

Краткосрочные финансовые вложения, когда установленные сроки погашения их не превышают одного года. Вложения в другие ценные бумаги, по которым срок погашения ( выкупа) не установлен, учитываются на счете 58 Краткосрочные финансовые вложения, когда эти вложения осуществлены без намерения получать доходы по ним более одного года.

Краткосрочные финансовые вложения отражаются в балансе по фактическим затратам для инвестора, а денежные средства в кассе, на расчетном счете и прочие денежные средства, учитываемые по счетам 55, 56, 57 — в рублях.

Краткосрочные финансовые вложения, представляющие собой финансовые активы ( ценные бумаги), приобретенные на срок менее 12 месяцев, могут также расцениваться как платежное средство.

Краткосрочные финансовые вложения отражают стоимость финансовых вложений предприятия со сроком использования не более одного года в ценные бумаги других предприятий, процентные облигации государственных и местных займов, а также займы, предоставленные другим предприятиям.

Что нельзя отнести к финансовым вложениям

К финансовым вложениям относятся различные займы, но нужно четко понимать, какие бумаги могут ввести в заблуждение бухгалтера и посчитаться инвестициями, хотя они таковыми не являются. В законодательстве четко прописано, что не может считаться финансовыми вложениями:

- Акции, выпущенные предприятием для перепродажи или аннулирования.

- Расчет за товары или услуги с партнером векселем.

- Любые вложение в развитие собственного предприятия. Например, выделение денег на обновление оборудования или нематериальные активы, выступающие предметом займа.

- Любые драгоценные изделия, антикварные предметы, не являющиеся предметом основной деятельности.

Что включается в состав финансовых инвестиций

ПБУ 19/02 четко определяется перечень инвестиций, которые составляют базу финансовых вложений. Финансовые инвестиции составляют вложения в такие активы:

- ценные бумаги муниципального или государственного значения;

- ценные активы сторонних компаний, где определяется стоимость и срок их возмещения (вексель, облигация), в том числе это долговые обязательства;

- вложения в уставные фонды сторонних предприятий;

- выдача иным юридическим лицам кредитов, формирование дебиторской задолженности по уступке прав требований, депозиты в банковских компаниях и др., за исключением беспроцентных займов.

Кроме вышеперечисленного состава к финансовым инвестициям также можно отнести вклады предприятия-товарища, оформленного по соглашению товарищества.

Финансовые инвестиции — что это такое и в чем особенности

Отметим, что финансовые инвестиции — это вложения денежных ресурсов для получения краткосрочной или долгосрочной прибыли.

Как правило, основными объектами финансовых инвестиций являются:

- фондовая биржа. Порог вхождения минимален, но необходимы специальные знания и понимание принципов работы;

- кредитный (депозитный) рынок. Здесь капитал тратится на покупку государственных облигаций, корпоративных долговых расписок, а также на открытие депозитов в банках;

- рынок электронных денег (Форекс). Объектом инвестирования здесь выступает валюта, которой можно торговать на специальных электронных площадках, играя котировками и курсами обмена.

Главная особенность финансовых инвестиций — доступность каждому желающему. Причем делать это могут даже люди с небольшим капиталом, не обладающие специальными знаниями и опытом.

Для большинства инвесторов финансовые инвестиции — единственный доступный вид вложения, а для новичков — наиболее выгодный.

Инвестиции в драгоценные металлы

Самые популярные для инвестирования драгоценные (благородные) металлы – золото, серебро, а также платина и палладий. Эти металлы выделяются в «элитные» благодаря химической сверхстойкости, чистоте, а также изысканному виду в изделиях из них.

Инвестиции в драгоценные металлы

Вкладывать можно, покупая и накапливая на счетах непосредственно металл в чистом виде или же вкладываться в коллекционные изделия из драгоценных металлов.

Инвестор может выгодно диверсифицировать портфель финансовых инвестиций посредством вложения в драгоценные металлы, ведь год от года металл не обесценивается, не устаревает, не изнашивается, это вечный актив.

Вложив сегодня денежные средства в металл, через некоторое время инвестор сможет продать его за более выгодную цену, получив прибыль. Как правило, в этот актив инвесторами вкладываются только свободные материальные средства, так как отдача в виде прибыли будет возможна лишь в долгосрочной перспективе.

Определение

Под финансовыми инвестициями принято понимать вложения денежного капитала в различные финансовые инструменты — акции, облигации, товарные фьючерсы и т.п. По сути, это покупка спекулятивных активов с целью их дальнейшей перепродажи по более выгодной цене. А какие инвестиции называются реальными?

Реальными инвестициями называют вложения в реальный сектор экономики, то есть в производство и сферу услуг, в создание материальных и нематериальных ценностей. Если смотреть на инвестиции с точки зрения макроэкономики, то это вложения в общее улучшение материального благосостояния общества.

Таким образом, реальные инвестиции — это вложения в поддержание хозяйственного комплекса, а также в его модернизацию и расширение. В данном случае инвестиции могут быть направлены на приобретение или создание как материальных, так и нематериальных ценностей (объектов интеллектуальной собственности — производственных лицензий, художественных произведений, программного обеспечения и т. д.).

Реальное инвестирование — это, в большинстве случаев, финансирование крупных дорогостоящих проектов. Если при осуществлении финансовых инвестиций можно покупать ценные бумаги малыми партиями буквально за несколько тысяч или даже несколько сотен долларов, в реальном секторе любые вложения почти всегда представляют собой довольно крупные суммы.

По этой причине реальные инвесторы — это либо богатые частные лица, либо юридические лица, обладающие крупным капиталом. Только они являются достаточно состоятельными, чтобы обеспечить финансирование проектов по строительству, модернизации и расширению производственных комплексов различного масштаба.

Стоимость финансовых активов

Российскими организациями финансовые вложения принимаются к бухгалтерскому учету по первоначальной стоимости.

В составе затрат учитываются:

- уплаченные суммы по контрактам;

- стоимость различных услуг, связанных соответствующими инвестиционными вложениями;

- вознаграждения для посредников;

- иные затраты на финансовые вложения.

Чтобы правильно установить стоимость финансовых вложений для целей бухучета, применяются все доступные источники.

Один вид активов обращается на рынке. Такие инвестиционные вложения подлежат учету и отчетности по завершении соответствующего года по текущей рыночной стоимости. Она определяется путем корректировки стоимости, определенной на предыдущую отчетную дату. Такая корректировка производится на выбор организации:

- либо раз в месяц;

- либо раз в квартал.

Другие активы на РЦБ не обращаются. Они учитываются на отчетную дату согласно первоначальной стоимости. По ним предусмотрена необходимость:

- вести контроль обесценивания;

- вводить резерв под обесценение.

При обесценении финансовых вложений следует провести анализ причин, послуживших основанием для соответствующего результата. С этой целью нужен контроль над всеми финансовыми инвестициями, по которым не учитывается текущая рыночная стоимость, если по ним есть признаки обесценения.

К счету 59 создается аналитический учет. Стоимость вложений, в отношении которых создан такой резерв, соответствует балансовой за минусом соответствующих резервов.

Согласно разд. IV ПБУ 19/02 учет выбытия финансовых вложений осуществляется при:

- погашении;

- продаже;

- безвозмездной передаче и т.п.

Выбытие соответствующего актива, по которому не определяется текущая рыночная стоимость, учитывается:

- либо по первоначальной стоимости;

- либо по средней первоначальной стоимости;

- либо способом ФИФО.

При выбытии финансовых вложений в учете делаются проводки: Дт 76 — Кт 91 (учтен доход от реализации), Дт 91 — Кт 58 (списана первоначальная стоимость), Дт 51 — Кт 76 (поступление денежных средств).

- Назначение статьи: отображение средств долгосрочного финансовогоинвестирования (приобретенные ценные бумаги, вложение финансов в уставный капитал сторонних компаний и т.д.) на срок более 12 месяцев.

- Номер строки в балансе: 1170.

- Номер счета согласно плану счетов: Дебетовый остаток сч.58 + дебетовый остаток сч.55 – кредитовое сальдо сч.59 + дебетовый остаток сч.76 (по долгосрочным процентным займам сотрудникам).

Под финансовыми вложениямикомпании понимается инвестирование, т.е. активпредприятия, не владеющий материально-вещественной формой, но способный приносить доход:

- ценные бумаги: государственные, муниципальные, стороннихкомпаний и учреждений;

Примечание! К этому типу активов относят и долговые ценные бумаги с заранее оговоренной ценой и датой погашения, например векселя.

- инвестирование средств компании в уставный капитал сторонних фирм (в т.ч. и дочерних организаций);

- займы, предоставленные компанией сторонним контрагентам и сотрудникам (с получением дохода в виде процентов);

- дебиторская задолженность, сформированная при переуступке права требования и т.д.

Примечание от автора! При заполнении бухгалтерской отчетности необходимо учитывать то, что в строку 1170 включаются исключительно долгосрочные финансовые вложения, т.е. инвестирование срокамиболее года. Иные финансовые инвестиции регистрируются в составе оборотных средств.

Согласно правилам бухгалтерского учета, для признания инвестированных финансов в качестве активов организации необходимо выполнение следующих условий:

- документальное подтверждение прав компании на финансовое вложение и на получение активов от использования данного права – договор купли-продажи, выписка по лицевому счету и т.д.;

- принятие организацией возможных рисков от осуществленных финансовых вложений (неплатежеспособность, колебания цен, неликвидность активов и т.д.);

- возможность для компании получать выгоду от осуществленных вложений в будущем (например, разница между ценой реализации и покупной стоимостью по операциям с ценными бумагами, дивиденды от участия в деятельности иной компании и т.д.).

Строка 1170 – актив бухгалтерского баланса: здесь отображаются долгосрочные финансовые активы на срок более года, целью которых является извлечение дополнительного дохода компанией.

Характеристика

Реальные инвестиции – это вложения средств в реальные активы предприятия, которые можно разделить на две подгруппы: материальные и нематериальные. В пособиях, посвящённых изучению экономики, реальные инвестиции могут именоваться капитальными вложениями, так как они способны преувеличивать сумму капитала в будущем.

Реальные инвестиции – это вложения средств в реальные активы предприятия, которые можно разделить на две подгруппы: материальные и нематериальные. В пособиях, посвящённых изучению экономики, реальные инвестиции могут именоваться капитальными вложениями, так как они способны преувеличивать сумму капитала в будущем.

Финансовые инвестиции – это совокупность денежных вложений в ценные бумаги, депозитов и долевых участий. Финансовые вложения – это инвестиции в долгосрочные финансовые инструменты, которые в будущем смогут генерировать дополнительный доход. Также целью таких вложений средств может стать их защита от различных финансовых рисков: инфляция, кризис, воровство. На самом деле денежные инвестиции, считаются довольно сложной категорией, которую необходимо детально рассмотреть.

Читайте так же про долгосрочные инвестиции.

Типы инвестирования

Типы инвестирования

Существуют разные классификации инвестиций.

- По объекту инвестирования выделяют

Реальные инвестиции (прямая покупка реального капитала в различных формах):

- в форме материальных активов (основных фондов, земли), оплата строительства или реконструкции;

- капитальный ремонт основных фондов;

- вложения в нематериальные активы: патенты, лицензии, права пользования, авторские права, товарные знаки, ноу-хау и т. д.;

- вложения в человеческий капитал (воспитание, образование, наука);

- приобретение готового бизнеса.

Финансовые инвестиции (косвенная покупка капитала через финансовые активы):

- ценные бумаги, в том числе через ПИФы;

- предоставленные кредиты;

- лизинг (для лизингодателя).

Спекулятивные инвестиции (покупка активов исключительно ради возможного изменения цены):

- валюты;

- драгоценные и редкоземельные металлы (в виде обезличенных металлических счетов);

- ценные бумаги (акции, облигации, сертификаты институтов совместного инвестирования и т. п.).

- По основным целям инвестирования

- Прямые инвестиции.

- Портфельные инвестиции.

- Реальные инвестиции.

- Нефинансовые инвестиции.

- Интеллектуальные инвестиции (связаны с обучением специалистов, проведением курсов и многим другим).

- По срокам вложения

- краткосрочные (до одного года);

- среднесрочные (1-3 года);

- долгосрочные (свыше 3-5 лет).

- По форме собственности на инвестиционные ресурсы

- частные;

- государственные;

- иностранные;

- смешанные.

- По способу учёта средств

- валовые инвестиции — общий объём вкладываемых средств в новое строительство, приобретение средств и предметов труда, прирост товарно-материальных запасов и интеллектуальных ценностей;

- чистые инвестиции — вся сумма валовых инвестиций за вычетом амортизационных отчислений.

Акции

Акции являются долевыми ценными бумагами. Приобретая акцию, инвестор вкладывает средства в уставный капитал акционерного общества – эмитента и автоматически становится совладельцем АО, приобретая право на получение части прибыли – дивидендов.

Акция

Существует три способа получения прибыли посредством вложения инвестиций в акции:

- получение прибыли на основе повышения курса, например, инвестор покупает акцию по более дешевой цене, а продает по более дорогой цене;

- получение прибыли на основе понижения курса, например, инвестор может взять акции у финансового посредника – брокера, продать их за высокую цену, а когда курс понизится, может выкупить акции по более низкой цене, после чего возвращает акции брокеру, а прибыль, полученная от разницы курса покупки–продажи, достается инвестору;

- получение дивидендов, обычно, раз в год или раз в квартал.

Акции бывают двух видов:

- обыкновенные – их владельцы имеют право на непосредственное управление акционерной компанией, на разработку дивидендной политики, их ликвидность на фондовом рынке выше, чем у привилегированных, а доходность напрямую зависит от темпа инфляции в государстве.

-

привилегированные – их владельцы имеют право на первоочередную выплату установленных процентов с прибыли акционерного общества, выплата осуществляется в строго обозначенный срок, независимо от финансовых результатов акционерного общества.

Плюсами вложений инвестиций в акции являются: высокая прибыльность активов, минимальные стартовые вложения (можно приобрести малую долю акций акционерного общества, а в дальнейшем, по мере эмиссии, расширять свой пакет). Есть и обратная сторона – минусы, среди которых: высокие риски, комиссионные взносы, если инвестор приобретает акции через брокера.

Бюджетное финансирование инвестиций

Долгое время доля инвестиций бюджетных средств в отечественной экономике неуклонно снижалась. При этом следует понимать, что этот источник финансирования является ключевым для некоммерческих отраслей социальной сферы, ВПК и инфраструктуры. С 2006 года у бизнеса появилась возможность привлекать государственное финансирование из специального инвестиционного фонда. В результате Федеральные власти сегодня поддерживают капиталоемкие проекты с большим сроком окупаемости, которые являются малопривлекательными для частных инвесторов.

Бюджетная поддержка играет для бизнеса особую роль, поскольку доля иностранных инвестиций зависит от отраслевой принадлежности. Чаще всего прямые вложения поступают в торговлю, обрабатывающие производства и сырьевые отрасли. Наиболее привлекательными остаются производства металлургии, нефтепродуктов и кокса. Остальные сферы нуждаются в дополнительных вложениях и льготах.

Бюджетные займы

Собственникам бизнеса важно понимать, что, как правило, бюджетное финансирование инвестиционных проектов осуществляется в рамках вложений на возмездной и возвратной основе. С этой целью ежегодно принимаются пакеты законодательных актов, пополняются резервы Российского банка развития

Именно он выполняет ключевую роль в выборе направлений для инвестирования в определенную сферу производства. В результате реализуется политика избирательного финансирования выбранных объектов.

Бюджетные ассигнации

Ассигнования — бюджетные субсидиарные средства, которые предоставляются на безвозмездной основе. Осуществляются они в недостаточно рентабельные предприятия общегосударственного значения. Такие производства отмечены повышенной материало- и капиталоемкостью, а потому частные инвесторы видят в них только высокие риски вложений.

На таких условиях финансируются в основном новые развивающиеся отрасли, объекты производственной и социальной инфраструктуры, что позволяет развивать отечественную экономику в различных направлениях, реализуя социальную и финансово-экономическую политику государства.

Инвестиционные налоговые кредиты

Налоговый кодекс РФ позволяет предприятиям пользоваться отсрочкой уплаты налога на условиях платности и возвратности. Предоставляют его на местные налоги или налог на прибыль. Срок действия такого кредита — 1-5 лет, а процентная ставка составляет от 50 до 75 % ставки рефинансирования Банка России.

Что нужно, чтобы начать инвестировать

Чтобы начать инвестировать, нужно выбрать брокера, открыть счёт, пополнить его и выбрать бумаги, которые хотите купить. Расскажем подробнее о каждом этапе.

Выбор брокера. Брокер — посредник, который даёт инвестору доступ к бирже. Без него торговать не получится.

Перечень брокеров есть в реестре ЦБ. Можно, например, открыть счёт у брокеров «Газпромбанк Инвестиции», «Финам», «Тинькофф Инвестиции».

Открытие счёта. Для торговли нужен брокерский счёт. На нём ведут учёт активов инвестора.

Брокерский счёт можно открыть на сайте брокера или в его мобильном приложении. Для этого нужно указать Ф. И. О., номер телефона и ИНН. Процедура открытия может занять несколько дней, а если открываете счёт у брокера банка, в котором у вас оформлена карта, — несколько минут.

За свою работу брокер будет взимать комиссию. Размер комиссии у всех разный — он зависит от тарифного плана, количества сделок и многого другого.

Пополнить счёт. Начинать инвестировать можно с любой суммы. Чаще всего советуют пополнять счёт регулярно на небольшую сумму — например, на 1000 рублей ежемесячно.

Этих денег хватит, чтобы купить некоторые активы. Например, одна акция ВТБ в мае 2023 года стоила всего 0,022495 рубля.

Выбрать бумаги. В приложении и на сайте брокера будут видны все доступные ценные бумаги. Подробнее о том, как выбрать между ними, мы расскажем ниже.

Купить бумаги. Для этого нужно нажать кнопку «Купить» в приложении или на сайте брокера. Когда захотите продать — нажмите кнопку «продать».

Всё время, пока вы владеете бумагами, брокер будет показывать их финансовый результат — на сколько процентных пунктов выросла или снизилась их стоимость.

Инвестиции в драгоценные металлы

Самые популярные для инвестирования драгоценные (благородные) металлы – золото, серебро, а также платина и палладий. Эти металлы выделяются в «элитные» благодаря химической сверхстойкости, чистоте, а также изысканному виду в изделиях из них.

Инвестиции в драгоценные металлы

Вкладывать можно, покупая и накапливая на счетах непосредственно металл в чистом виде или же вкладываться в коллекционные изделия из драгоценных металлов.

Инвестор может выгодно диверсифицировать портфель финансовых инвестиций посредством вложения в драгоценные металлы, ведь год от года металл не обесценивается, не устаревает, не изнашивается, это вечный актив.

Вложив сегодня денежные средства в металл, через некоторое время инвестор сможет продать его за более выгодную цену, получив прибыль. Как правило, в этот актив инвесторами вкладываются только свободные материальные средства, так как отдача в виде прибыли будет возможна лишь в долгосрочной перспективе.

Внутренние источники финансирования: плюсы и минусы

Внутреннее самофинансирование предполагает капитальные вложения исключительно из собственных ресурсов. Формируются они от чистой прибыли, внутрихозяйственных резервов и амортизационных отчислений. Привлечение внутренних источников финансирования инвестиционного проекта — один из путей использования средств, которые предназначены для формирования инвестиционного портфеля или изъятия прибыли.

Собственники бизнеса могут реинвестировать прибыль в полном объеме. изымать ее для потребления или вложения в другие проекты, объединять оба подхода. Так предприниматели могут наращивать объемы производства, находить баланс между отложенным и текущим потреблением и увеличивать собственные доходы. Преимущества этого источника:

- решение о привлечении средств принимают менеджеры компании и ее собственники, необходимости в получении согласия других лиц или организаций нет;

- ввиду отсутствия ссудного процента, прибыль с таких инвестиций генерируется в больших объемах;

- риски банкротства снижаются за счет обеспечения платежеспособности предприятия и его финансовой устойчивости.

Самофинансирование ограничено в объемах, не позволяет делать надежные прогнозы в долгосрочной перспективе, хотя и является самым надежным путем финансирования инвестиционных проектов. Компании редко используют собственные средства в качестве основного источника. Это связано с тем, что у молодого бизнеса не хватает для этого ресурсов. Чаще всего ее применяют на начальных этапах жизни предприятия, когда бизнес не может в полной мере воспользоваться кредитными продуктами, либо же для реализации небольших инвестпроектов. Для осуществления стратегических расширений без привлечение других источников не обойтись. К недостаткам самофинансирования относят:

- ограниченный объем средств, что создает ограниченность возможностей для инвестиционной и операционной деятельности;

- высокую стоимость в отличие от заемных источников;

- коэффициент рентабельности собственного капитала остается без изменений за счет отказа от привлечения заемных средств.

Следовательно, используя только собственные ресурсы, предприятие ограничивает темпы развития и не задействует механизмы прироста прибыли на вложенный капитал, хотя и сохраняет финансовую устойчивость.

Чистая прибыль

Начальный капитал составляет совокупность чистой годовой прибыли вместе с нераспределенной прибылью прошлых лет, но даже его недостаточно для покрытия инвестиционных потребностей. Чистая прибыль предприятия — один из внутренних источников финансирования. Величина ее вычисляется как разница между себестоимостью и выручкой от реализации товаров или услуг. Чистая прибыль остается после уплаты налогов и других отчислений. Акционеры и собственники бизнеса могут принять решение о распределении ее на покрытие убытков прошлых лет, выплату дивидендов и формирование различных фондов. Если направлять ее на инвестирование, она может реинвестироваться в активы или аккумулироваться в фонде накопления.

Амортизационные отчисления

Амортизация предназначена обеспечивать воспроизводство нематериальных активов и главных производственных фондов. Амортизационные отчисление, которые выделяются для замены изношенных узлов и производственных мощностей, даже при условии грамотного распределения не составят интерес для предпринимателей. Они являются устойчивым источником финансирования, но не способны покрыть инвестиционные потребности.

В России они начисляются равномерным методом на себестоимость издержки обращения и себестоимость продукции. В этом случае они поступают по единым нормам, которые были установлены в процентном соотношении к стоимости основных средств.

Продажа имущества

Реализация собственного имущества редко приносит достаточно финансирования, поскольку лишь немногие компании могут отказаться от активов без ущерба для производственного процесса. В этом случае речь идет именно об имуществе, предназначенном для собственных нужд. Если перепродажа активов является основной деятельностью компании, это является основным источником дохода и чистой прибыли предприятия.

В чем разница между реальными и финансовыми инвестициями?

Ниже приведены некоторые ключевые различия между финансовыми и реальными инвестициями, указанные в таблице:

| Критерий сравнения | Реальные капиталовложения | Финансовые вливания |

| Минимальный размер | От нескольких миллионов рублей | От 1 000 рублей |

| Риски | Небольшие | Высокие |

| Простота инвестирования | Сложно. Для капиталовложений необходимо произвести предварительный поиск компании | Легко. Для инвестирования достаточно обратиться в банковские организации или на фондовую биржу |

| Прибыльность | До 150% годовых | До 20% годовых |

| Основная целевая аудитория | Крупные компании и организации | Физические лица, начинающие инвесторы. |