Какие периоды учитываются при расчете

Средний заработок рассчитывают за расчетный период. Это 12 календарных месяцев, предшествующих периоду, за который должен быть выплачен средний заработок.

Но из этих 12 месяцев следует исключить:

- периоды, в течение которых за работником сохранялся средний заработок — командировки и т.д.;

- периоды получения пособия по временной нетрудоспособности, пособия по беременности и родам;

- периоды простоя по вине работодателя, а также по причинам, не зависящим от работодателя и работника;

- периоды забастовок, в которых работник не участвовал, однако из-за них не мог выполнять свои трудовые обязанности;

- выходные дни, предоставляемые для ухода за детьми-инвалидами (дополнительные и оплачиваемые);

- другие периоды освобождения работника от работы в соответствии с трудовым законодательством, в том числе неоплачиваемые.

Если за какой-то из указанных выше периодов работник получал выплаты, то они также не учитываются при расчете среднего заработка.

Оплата командировки: законодательная база

Выплаты, положенные труженикам, находящимся в командировке, состоят из нескольких элементов. Первый элемент именуется «целевой» выплатой. К этому понятию можно отнести все издержки, взаимосвязанные с отбытием в командировку. Руководство фирмы обязано покрыть все расходы на оформление различных актов, сам переезд и аренду жилья. Вторая часть является нецелевой выплатой, которая получила название «суточные». Данные финансовые ресурсы используются в качестве компенсации за работу вдали от дома. Третьей частью командировочных являются выплаты, согласно окладу или тарифной ставке, установленной для конкретного работника.

Сто шестьдесят седьмая статья Трудового Кодекса является регламентом, регулирующим все вопросы, касаемо составления расчетов величины выплат сотрудникам, пребывающим в служебной поездке. В этом документе можно найти подробную информацию о порядке расчета вознаграждений и денежных компенсаций. Согласно данному нормативу, работодатель обязан оплачивать командировку на основе среднего заработка труженика.

Семьсот сорок девятое Постановление Правительства от тринадцатого октября две тысячи восьмого года содержит в себе подробный перечень правил оплаты служебных поездок. Из этого акта можно узнать, как оплачивается трудовая деятельность в выходные дни, дни временной нетрудоспособности и другие нюансы, связанные с отправлением в служебную поездку.

Двадцать четвертого декабря две тысячи седьмого года, Правительство РФ подготовило Постановление под номером девятьсот двадцать два. В этом документе приводятся подробные правила составления вычислений объема среднего заработка тружеников

Важно отметить, что персонал, направленный в служебную командировку, должен получить гарантию сохранения своей должности. Как показывает практика, сама оплата служебной поездки осуществляется в день выдачи денежных средств остальным работникам

К этому дню бухгалтер компании должен провести все необходимые расчеты для того, чтобы компенсировать все затраты работника.

Для расчета командировочных учитываются только рабочие дни, а не календарные, как для расчета отпускных

Для расчета командировочных учитываются только рабочие дни, а не календарные, как для расчета отпускных

Доплата командировочных до среднего заработка

Изредка наблюдаются ситуации, в которых результат расчетов, составленных по вышеописанной формуле, значительно ниже размера заработной плате, что мог получить труженик, направленный в командировку. Действующее законодательство запрещает администрации компании ухудшать финансовые условия трудовой деятельности. Данные правила закреплены в восьмой и девятой статьях Трудового Кодекса.

В такой ситуации, работодатель обязан выдать компенсацию. Ее величина равняется разнице между заработной платой и средним заработком. Эти правила должны быть зафиксированы во внутреннем уставе. Это может быть как Положение об оплате трудовой деятельности, так и коллективный договор. При составлении расчетов, бухгалтеру компании необходимо провести сравнение заработной платы с величиной среднедневного заработка труженика.

Работодатель, отправляющий сотрудника на работу за пределы организации, обязан оплатить работнику связанные с этим расходы

Работодатель, отправляющий сотрудника на работу за пределы организации, обязан оплатить работнику связанные с этим расходы

Шаг 5. Умножьте средний дневной заработок на дни командировки

В качестве оплаты за рабочий день принимаются только рабочие дни, включая день отъезда и приезда. В выходные и праздничные дни работникам не нужно платить, если они находятся в командировке, но не работают.

Если работник работает в командировке в день или дни приезда или отъезда, ему должна быть выплачена заработная плата, но не средняя, по обычным правилам хранилища. То есть, предоставив двойную сумму или другой день (п. 5 Правил, утвержденных постановлением правительства РФ в 921 году).

Если вы не уверены в том, что ваша платежная ведомость безопасна, свяжитесь с нами. Мы пересчитаем вашу зарплату от вашего имени, и вы сможете принять решение о передаче определенной информации и данных на руки, а также быстро исправить ситуацию.

Сохранение за работником среднего заработка

Оплата командировочных расходов — это далеко не все выплаты, которые работодатель обязан сделать.

Фактически сотрудник не будет присутствовать на своем рабочем месте в течение указанного в приказе срока, соответственно он не будет и исполнять свои обязанности. Но, несмотря на это за ним не просто сохраняется его место труда, но и оплачиваются дни фактической неявки. Но оплата производится не в обычном объеме, а производится расчет среднего заработка для командировочных.

Расчет среднего заработка для командировки производится в соответствии с установленной схемой. Чтобы высчитать средний заработок за один день нужно высчитать два базовых показателя:

- Количество фактически отработанных дней за последние 12 месяцев.

- Общую сумму полученной зарплаты за предшествующий поездке год.

Обратите внимание на тот факт, что считать следует не календарные, а рабочие дни. К учету принимаются только фактически отработанные, то есть рабочие смены, когда человек болел, был в отпуске или уезжал по служебным нуждам, следует исключать из общего списка

Правило касается и полученных доходов, все суммы, начисленные по среднему, к расчету не принимаются.

Полученный средний заработок умножается на количество рабочих дней в командировке. Фактически они могут полностью совпадать с рабочими сменами по основному месту работы, но практически, находясь в служебной поездке, человек может привлекаться к труду и в выходные. Если работник будет исполнять служебные обязанности в выходные, то оплата по правилам удваивается. Хотя может быть выплачена в одинарном размере с обязательным предоставлением отгула взамен.

Как оплачивается командировка

Согласно статье 167 Трудового Кодекса, за работником сохраняется рабочее место на период командировке, а так же средний заработок. Фактически, сотрудник ничего не теряет от того, что отсутствует по основному месту работы. При этом оплата за командировку по среднему заработку производится обычно в тот же месяц, что и основная заработная плата. Бухгалтерия рассчитывает среднюю сумму, которую сотрудник мог бы получить на своем трудовом месте, а затем выплачивает ее вместе с авансом или расчетом за месяц.

Что такое средний заработок

Под средним заработком понимается средняя сумма, которую сотрудник обычно получает за свою трудовую деятельность, без учета премий или стимулирующих выплат, согласно трудовому договору. Командировка является частью рабочего времени, поэтому и оплачивается точно так же, как и основная работа. Осуществляется расчет средней зарплаты для командировки, исходя из простой формулы: средняя дневная заработная плата умножается на количество дней работы вне основного места.

Пример расчета

Например, сотрудник ежемесячно получает 15 тысяч рублей, годовой доход составляет 200 тысяч рублей при пятидневной рабочей неделе. Среднее количество рабочих дней составляет 191 день в год, командировка составляла 10 рабочих дней. Средний дневной доход в этом случае составляет: 200 000 / 191 = 1047 рублей. За командировку сотрудник получит 1047*10=10470 рублей, фактически ничего не потеряв в доходе, поскольку все дни были рабочими.

Согласно трудовому законодательству, дополнительно работодатель обязан оплатить не только время работы, но и расходы, которые работнику пришлось понести на проезд до места командировки, проживание, питание. Оплата производится только в том случае, если у сотрудника имеются все чеки, подтверждающие расходы по месту командирования.

После возвращения работник обязан предоставить работодателю заполненный авансовый отчет. Подробнее читайте на нашем сайте здесь https://otdelkadrov.online/8360-pishem-avansovyi-otchet-o-komandirovke-osobennosti-zapolneniya-sroki-podachi-obraztsy

Расчетный период

В общем случае расчетный период состоит из 12 месяцев, предшествующих месяцу сохранения среднего заработка (п. 4 Постановления № 922).

В соответствии со статьей 139 ТК РФ работодатель может установить иной расчетный период, если это не ухудшает положение работников.

В программе «1С:Зарплата и управление персоналом 8» редакции 3 в документах, регистрирующих дни оплаты по среднему заработку (к примеру, Отпуск, Командировка), есть иконка в виде карандаша — Изменить данные расчета среднего заработка (рис. 1).

Рис. 1. Изменение расчетного периода

При нажатии на нее открывается окно Ввод данных для расчета среднего заработка. Переключатель Расчетный период среднего заработка предоставляет возможность выбора периода: Стандартный, определяется автоматически и Задается вручную.

Если локальные нормативные документы предусматривают отличный от 12 месяцев расчетный период, то при работе с такими документами в программе пользователю следует самостоятельно контролировать, чтобы Средний заработок, исчисленный по установленному вручную расчетному периоду, был не меньше, чем по стандартному. Контроль удобно произвести в форме Ввода данных для расчета среднего заработка, переставляя переключатель.

В расчетный период включается время фактической работы. Если, к примеру, с сотрудником трудовой договор был заключен менее чем за 12 месяцев до расчета среднего заработка, то в стандартном расчетном периоде (12 предыдущих месяцев) время до приема на работу будет исключаемым.

То есть расчетный период не меняется, но в нем выделяется неотработанное время. Перечень исключаемых периодов определен в пункте 5 Постановления № 922.

Так, из расчетного периода исключается время, когда работник:

- получал средний заработок (за исключением перерывов для кормления ребенка);

- находился в отпуске по беременности и родам, на больничном;

- не работал в связи с простоем по вине работодателя или по независящим от сторон обстоятельствам;

- не мог работать из-за забастовки, в которой сам не участвовал;

- использовал дополнительные оплачиваемые дни ухода за ребенком-инвалидом;

- в других случаях освобождался от работы с полным или частичным сохранением заработка или без такового.

В программе «1С:Зарплата и управление персоналом 8» редакции 3 предусмотрено исключение таких периодов.

Настройка исключаемых периодов осуществляется в карточке вида расчета (меню Настройка — Начисления) на закладке Средний заработок.

Если флаг Включать в базу начислений при расчете среднего заработка не установлен, то период и заработок за этот период исключается из расчета среднего.

Когда отработанные дни в расчетном периоде отсутствуют, расчет производится по текущему месяцу.

Например, командировка или отпуск наступают в том месяце, когда с сотрудником был заключен трудовой договор. В форме Ввода данных для расчета среднего заработка кнопка Дополнить по данным ФОТ заполняет данные для расчета среднего заработка информацией текущего месяца.

Как рассчитать средний заработок

Чаще всего средний заработок рассчитывают по формуле:

Но для каждого вида выплат действуют свои нюансы.

Кликните таблицу, чтобы увеличить

При расчете пособий по временной нетрудоспособности заработок за два года всегда делится на 730 дней, независимо от того, попадает ли в расчет високосный год.

При расчете пособий по БиР и уходу за ребенком до 1,5 лет заработок за два года делится на количество календарных дней, за минусом исключаемых периодов. То есть, если в расчетный период попадает високосный год, и не было исключаемых периодов, то может получиться цифра 731 или даже 732 — если для расчета взяты два високосных года.

Но в двух случаях все-таки используется цифра 730 для этих пособий:

- при расчете пособия по МРОТ;

- при расчете ограничения максимального среднего дневного заработка.

Пошаговая инструкция

Шаги — например, инструкции по шагам.PDF

| Дата. | Зарядка | Кредит | Сумма cu | Сумма ВУ | Название акта | 1c документация (отчет) | |

| dt | KT | ||||||

| Сбор заработной платы и страховых взносов | |||||||

| 30 сент. | 26 | 70 | 30 000 | 30 000 | 30 000 | Претензии по заработной плате | Претензии по заработной плате |

| 26 | 70 | 6 000 | 6 000 | 6 000 | Получение прибыли во время командировок | ||

| 70 | 68. 01 | 4 860 | 4 680 | Подоходный налог, удерживаемый с физических лиц | |||

| 26 | 69. 01 | 1 044 | 1 044 | Сбор взносов в фонды социального страхования | |||

| 26 | 69.

03. 1 |

1 836 | 1 836 | Сбор взносов в фонды социального страхования | |||

| 26 | 69. 02.

7 |

7 920 | 7 920 | Сбор взносов в пенсионные фонды | |||

| 26 | 69. 11 | 72 | 72 | Сбор взносов на страхование от несчастных случаев на производстве и профессиональных заболеваний |

Расчет средней заработной платы в 2019 году

В случае если у вас потребовали справку о СЗП. Для такой справки используется показатель среднемесячной заработной платы. Расчет такого показателя происходит следующим образом, суммируется реально начисленная заработная плата за три или шесть месяцев и делится на количество месяцев.

Пример: работник-совместитель Иванов И.И. потребовал у бухгалтера справку для органов социальной защиты, на оформление субсидий по коммунальным расчетам. Период для справки составляет шесть месяцев. Образец расчета СЗП для справки:

Период с 01.11.2018 г по 30.04.2019 г.

| Месяц | Зарплата, руб. |

| Ноябрь | 6300 |

| Декабрь | 6500 |

| Январь | 6000 |

| Февраль | 6150 |

| Март | 6000 |

| Апрель | 6000 |

| ИТОГО: | 36950 |

Размер СЗП составит:

36 950 руб./6 мес. = 6 158 руб.

В данном примере, мы видим, что работник в среднем получает 6158 руб. за месяц.

Доход для оформления справки включает в себя абсолютно все выплаты сотруднику за необходимый для расчета период.

Такие результаты учитываются центром занятости при расчете пособия по безработице.

Банком СЗП учитывается при оформлении кредита. Работник банка видит, хватит ли человеку денежных средств осуществить платеж по кредиту в зависимости от размера месячной зарплаты.

СЗП за месяц можно рассчитать по справке 2-НДФЛ.

Правила и порядок оплаты командировки

Для оплаты труда за период командировки бухгалтеру требуется рассчитать:

- количество дней командировки;

- средний заработок или средний часовой заработок (когда сотрудник находится на суммированном учете рабочего времени).

Основные правила расчета среднего заработка, сохраняемого за сотрудником на период командировки:

Для исчисления среднего заработка берется двенадцать предшествующих месяцев.

Все участвующие в расчете выплаты должны быть предусмотрены системой оплаты труда.

Есть выплаты, учитываемые в расчетном периоде и не учитываемые в нем.

Если, к примеру, в это время работница находилась в декрете, во внимание берутся двенадцать месяцев до ухода в декрет.

Средний заработок можно получить путем деления суммы начислений за последние двенадцать календарных месяцев, поделенные на 12.

Календарным месяцем считается полный месяц с 1 по 30(31) число.

Если работник трудится на суммированному учете времени, разрешается средний заработок исчислять с использованием часов, а не дней. Тогда рассчитывается доход за час и потом умножается на количество рабочих часов в командировке.. Все правила по оплате в обязательном порядке на предприятиях утверждаются специальными положениями

Все правила по оплате в обязательном порядке на предприятиях утверждаются специальными положениями.

Они содержат принципы и формулы для расчетов.

Работники должны ознакомиться с нормативной документацией под подпись.

Что учитывается при исчислении?

Как уже было сказано выше, расчетным периодом является 12 последних месяцев. При этом участвуют в расчете не все начисления сотруднику.

Исключить требуется:

- периоды болезни;

- время пребывания в отпуске по беременности и родам;

- период простоя по вине работодателя или причинам, не зависящим от воли сторон.

Полный список исключаемых периодов можно найти в п. 4 Правил.

Исключаемые из расчетного периода начисления:

- выплаты социального характера;

- выплаты за перечисленные выше исключаемые периоды;

- командировочные выплаты;

- пособия и материальная помощь;

- компенсация за сотовую связь и транспортные расходы;

- иные выплаты, не относящиеся к плате за труд. К примеру, материальная помощь или возмещение стоимости питания.

Премии учитываются в исчислениях в особом порядке.

Премии учитываются в исчислениях в особом порядке.

Не входят премии, выплаченные к празднику.

В расчет можно взять только премии, выплачиваемые за фактический труд сотрудника.

Все выплаты, включаемые в расчет среднего заработка, должны быть прописаны в положении о командировках на предприятии.

Входят ли премии?

Постановление Правительства РФ гласит, что при определении среднего заработка учитываются все разновидности начисленных сотруднику премий, выплачиваемые за труд.

Однако, если в нормативной документации отсутствует пункт об учете годовых премий, их в расчет включать не нужно.

Важно! Разовые премии, выплаченные к юбилею или другие памятные даты, в расчетах не участвуют. Они не относятся к оплате труда

Расчет среднедневного заработка для начисления отпускных

При расчете компенсации за отпуск, мы должны воспользоваться следующей формулой:

СДЗ = ФЗП(12 мес)/РП/29,3;

Где:

- СДЗ – среднедневной заработок;

- ФЗП – фактически начисленная заработная плата за 12 месяцев, предшествующих начислению отпускных;

- РП – расчетный период, количество отработанных за этот год месяцев;

- 29,3 – усредненное число дней в месяце.

Расчетный период обычно составляет двенадцать месяцев, используется он при расчете командировочных, учебного отпуска, ежегодного оплачиваемого отпуска. Но в случае увольнения, он может составить менее 12, то есть сотрудник не полностью отработал условный рабочий год.

Например, работник принят на работу 11 марта 2018 г. Период для расчета ежегодного отпуска считается 12 месяцев (с 11 марта 2018 г. по 10 марта 2019 г.). Если работник увольняется 2 февраля 2019 г., то расчетный период будет считаться 10 месяцев (с 11 марта 2018 г. по 10 января 2019 г.)

Работник Иванов И.И. пошел в отпуск по приказу с 15 февраля 2019 г. До наступления отпуска Иванов И.И. не болел, не ездил в служебную командировку, не брал отпуск за свой счет. Его заработная плата за 12 месяцев составила 45 600 руб.

Рассчитываем среднедневной заработок: 45 600 руб./351,6 дн. = 129,69 руб.

Размер выплаты за отпуск составит: 129,69 руб * 28 дн. = 3 631,32 руб.

351,6 дн. – это среднее количество дней за 12 месяцев. (29,3*12).

При увольнении сотрудника, бухгалтер обязан выдать справку 182н, 2-НДФЛ. С их помощью бухгалтер на следующем месте работы сможет рассчитать СЗП.

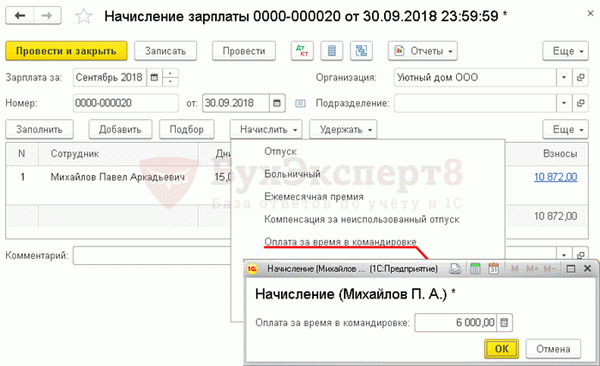

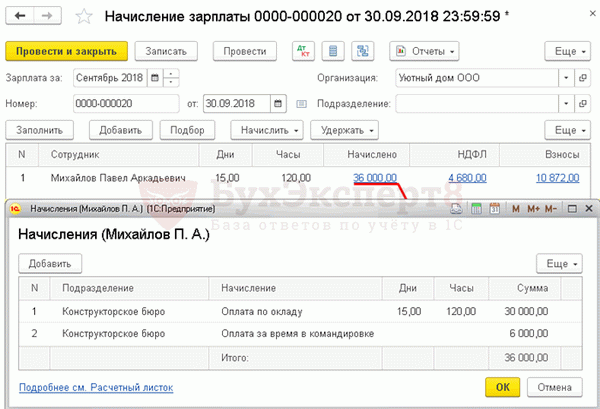

Начисление оплаты за время в командировке

Расчет заработной платы за время, потраченное на командировки, производится с помощью кнопки Payroll and HR — Payroll — All Billing — Create — Payroll Vouchers.

В документе указано следующее.

- Фонд оплаты труда за месяц, используемый для начисления заработной платы, и

- от — Последний день месяца.

[Нажмите кнопку Добавить, чтобы выбрать сотрудников, которым будет оплачиваться время, проведенное в командировке. [Кнопка Добавить должна быть использована для выбора сотрудников, которым будет начислено вознаграждение за период командировки.

- Зарплата — введите количество отработанных дней минус количество дней в командировке (рассчитывается вручную). Программа автоматически рассчитает сумму.

- Надбавка за время в пути — введите количество дней, отработанных на работе, минус количество дней, отработанных в командировках (рассчитывается вручную). Заработок (средний заработок) должен быть рассчитан вручную — на листе Excel.

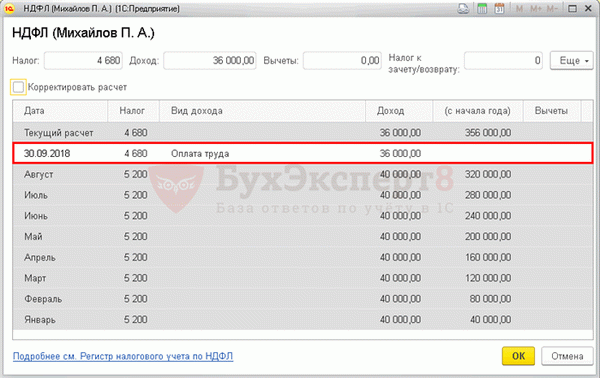

Ссылка Налог на доходы физических лиц на форме Налог на доходы физических лиц показывает сумму совокупного налога за текущий налоговый период.

Если в расчетном периоде повышали зарплату

В этом случае необходимо будет скорректировать средний заработок (16 Положения). Однако это необходимо сделать только в том случае, если увеличилась общая заработная плата, а не для отдельных сотрудников. Не имеет значения, одинаково или по-разному увеличивается заработная плата.

Для корректировки необходимо рассчитать коэффициент. Для этого старая зарплата делится на новую.

Пример.

Старая ставка составляет 30 000 рублей, а новая — 36 000 рублей. Коэффициент корректировки составляет 36, 000:30, 000 = 1. 2.

Если льготы и дополнительные расходы определены в местной документации как процентный диапазон или как конкретная сумма, они не корректируются.

Процесс корректировки зависит от того, когда происходит повышение.

Статус 1. Заработная плата увеличилась между началом и концом оплачиваемого периода

Прибыль затем корректируется с начала периода, предшествующего увеличению.

Пример.

Работник отправляется в командировку 15 марта 2019 года. Заработная плата начисляется с 1 марта 2018 года по 28 февраля 2019 года. Заработная плата увеличилась с 1 января 2019 года. При расчете средней заработной платы необходимо умножить ее на коэффициент роста, затем сложить все выплаты и рассчитать средний дневной заработок.

Статус 2. зарплата увеличена до окончания оплачиваемого периода, но до начала командировки

В этом случае общая сумма заработной платы умножается на коэффициент роста.

Пример.

Работник отправляется в командировку 20 апреля 2019 года. Период оплаты труда длится с 1 апреля 2018 года по 31 марта 2019 года.Зарплата увеличилась с 1 апреля 2019 года. Фактор роста.

Статус 3. Повышение зарплаты во время командировки.

В этом случае необходимо скорректировать только средний дневной заработок за дни после повышения.

Пример.

Работник отправился в командировку с 25 марта по 4 апреля 2019 года. В течение 11 дней ему выплачивалась средняя зарплата в размере 1 250 рублей в день; 1 апреля агентство увеличило его зарплату на 20%. Коэффициент роста равен 1,2; корректировке подлежит только зарплата за период с 1 апреля по 4 апреля; вместо 1, 250 рублей в день работнику полагается 1, 250 * 1, 2 = 1, 500 рублей.

Это означает, что необходимо заплатить дополнительно 1 000 рублей (250 реб * 4).

Как видите, существует множество оттенков серого. И каждая ошибка приводит к недозанятости или перезанятости работников, неправильному расчету налогов и взносов, а также к неправильной отчетности. В 85% случаев проблема выявляется при проверке платежных ведомостей.

Как учитывать премии

Пункт 15 Положения устанавливает конкретные процедуры для таких случаев. И с ними связан целый ряд вопросов и трудностей.

Эти льготы должны быть предусмотрены в системе вознаграждения и разъяснены в местной документации.

Противоречивое состояние с юбилейными и праздничными премиями

Роструд считает, что они не связаны с заработной платой и нет оснований для их включения в расчет (письмо Роструда 4319-6-1 от 23 октября 2007 года). Минфин указывает, что эти выплаты могут быть включены в расчет, если они предусмотрены в локальной документации по зарплатным комиссиям (письмо Минфина России от 22 марта 2012 г. № 03-03-06/1/ 1/150).

Это также подтверждается письмом Министерства здравоохранения и социального развития от 13 октября 2011 года № 22-2/377012-772.

Ежемесячные, ежеквартальные и полугодовые премии не превышают одной премии за индексный сезон. Это означает, что ежемесячная премия не будет превышать 12, а ежеквартальная — 4.

Годовая премия начисляется, если она накоплена в календарном году, предшествующем командировке. Другими словами, если работник направлен в командировку в 2019 году, то годовая премия за 2018 год будет учтена, независимо от того, выплачена она в 2019 году или в 2019 году; премия за 2017 год уже не начисляется; годовая премия за 2018 год будет учтена, если работник направлен в командировку в 2019 году, независимо от того, выплачена она в 2019 году или в 2019 году; годовая премия за 2018 год будет учтена, если работник направлен в командировку в 2019 году. Возможны ситуации, когда сотрудник уже уехал в командировку, но тогда премия за предыдущий год уже рассчитана.

Работодатель должен пересчитать средний заработок и выплатить разницу.

Если премия выплачивается за период, выходящий за рамки расчетного периода, учитывается только ее часть, в зависимости от расчетного периода. Это касается случаев, когда у вашей компании собственный расчетный период составляет менее одного года или когда премия выплачивается более чем за один год.

Пример.

В январе 2019 года ему начисляется премия в размере 100, 000 за успешную работу в 2017-2018 годах. Период выплаты заработной платы составлял 12 месяцев, а пособия выплачивались в течение 24 месяцев. Поэтому, чтобы рассчитать зарплату за командировочные дни, нужно 100, 000 рублей: 24 * 12 = 50, 000.

То же самое относится и к случаю, если организация имела зарплату за шесть месяцев и выплатила премии за один год. Следует взять только половину этой суммы.

Ситуация еще более усложняется, если работник работает не каждый платежный день. В этом случае все зависит от того, выплачивает ли орган премию в зависимости от отработанных часов или от фиксированной суммы. В первом случае рассчитываются все пособия, во втором — они выплачиваются в соответствии с рабочим временем.

Пример.

В четвертом квартале 65 рабочих дней. Из них работник находился на больничном пять дней, но получил премию в размере 25 000 рублей.

При расчете средней зарплаты эта сумма получается только для участка, соответствующего 25 000 рабочих часов: 65 * 60 = 23. 076. 92 руб.

Если политика компании заключается в пропорциональной выплате премий, то в четвертом квартале сотрудник получает меньше, а при расчете пособия на проезд учитывается вся сумма премии.