Как подобрать коды для ИП онлайн

Мы постарались подробно рассказать вам о классификаторе ОКВЭД. Однако, при регистрации ИП могут возникнуть трудности подбора подходящего кода. Особенно это касается ИП, планирующих оказывать услуги, где легко потеряться в кодах.

В качестве помощи мы можем посоветовать воспользоваться нашим подборщиком ОКВЭД в самом начале статьи. Все коды в нем разбиты по разделам и имеют расшифровку. Останется только выбрать нужный. Все коды будут с описанием, поэтому сделать неправильный выбор ОКВЭД маловероятно.

Чтобы правильно проставить ОКВЭД в заявлении на регистрацию ИП, пользуйтесь нашим сервисом.

Перейти в сервис

Что нужно знать и как безошибочно выбирать коды ОКВЭД

При изучении и внесении цифровых шифров ОКВЭД в заявку на регистрацию, многие начинающие предприниматели по незнанию совершают ряд ошибок. Для того, чтобы помочь их избежать, подробно поговорим о том, на что опираться и в каком порядке действовать, выбирая коды из общероссийского классификатора.

- Не все коды равнозначны при внесении их в учредительные документы предприятия или индивидуального предпринимателя. Основным считается первый выбранный код, поскольку он обязан соответствовать тому виду деятельности, который ставится на предприятии во главу угла. Все остальные коды играют дополнительную роль и носят второстепенный характер. Как минимум один код из ОКВЭД должна иметь каждая организация, без него постановка на государственный учет просто напросто невозможна;

- Все фактически и формально возможные виды экономической деятельности, осуществляемые на территории России, имеют свое особенное цифровое обозначение, которое занесено в ОКВЭД. В свою очередь ОКВЭД состоит из разделов и подразделов, групп и подгрупп. При выборе цифровых шифров следует идти от большого к малому. То есть начинать нужно с определения сферы деятельности, и постепенно через разделы и группы доходить до какого-либо конкретного рода деятельности. При этом нужно стараться так подбирать коды, чтобы они максимально соответствовали и отражали суть фактически производимых работ и осуществляемых услуг;

- Разрешенный к регистрации цифровой код из ОКВЭД должен состоять минимум из 3 символов. 3 цифры подразумевают под собой подкласс раздела и, как правило, их выбирают те предприниматели, которые не хотят как-либо ограничивать свои действий в рамках данного раздела. Тем не менее, предпочтительно все же указывать более узкие в плане практического применения четырехзначные шифры;

- Если вдруг вновь создаваемая организация планирует заниматься теми работами или услугами, которые в рамках российского закона подпадают под обязательное лицензирование или же требует особого допуска, лучше всего не действовать наобум, а проконсультироваться со специалистами. Они помогут более точно обозначить наименование того или иного вида деятельности и подобрать правильный цифровой код, что в дальнейшем оградит от всевозможных неурядиц.

Внимание! Если появляются проблемы по подбору кодов ОКВЭД, достаточно изучить Приложение «А» к классификатору. Оно является отличным помощником и содержит в себе довольно подробные разъяснение ко всем видам деятельности

Зависит ли сумма налога от выбора ОКВЭД

Если ИП планирует применять ЕНВД или патентную систему налогообложения, его основной налог будет зависеть от выбранного ОКВЭД. В этом случае в качестве налоговой базы берется вмененный (потенциальный) доход, который предположительно можно получить, работая на том или ином коде. На ОСНО, УСН и ЕСХН выбор по ОКВЭД не влияет на сумму будущего основного налога. Исключение составляют лишь выплаты на травматизм с зарплат сотрудников. Процентная ставка по ним для ИП зависит от заявленного кода деятельности.

Выбор ОКВЭД для ИП на УСН

Закон об упрощенке не содержит конкретный перечень видов деятельности. Однако, выбирая УСН при открытии, ИП должен знать, что есть перечень ОКВЭД, которые он не может применять на данной налоговой системе. Среди них:

- 64.91, 64.92, 64.99 — банковская и финансовая деятельность;

- 65.11, 65.12 — страховая деятельность;

- 65.30 — участие в Пенсионных фондах;

- 64.30 — инвест.деятельность;

- 66.11, 66.12 — участие на рынке ценных бумаг;

- 69.1 — оказание нотариальных, адвокатских услуг;

- 64.92.6 — услуги ломбардов;

- 92.1 — организация азартных игр;

- производство подакцизных товаров, к примеру, код 12.0 (табачные изделия);

- добыча и торговля полезных ископаемых.

В остальных случаях ИП может выбрать нужный ОКВЭД по принципам, которые были рассмотрены выше.

Какой ОКВЭД выбрать для ИП на патенте

На патенте ИП имеет право выбрать любой из 63-ех разрешенных законодательством видов деятельности. Посмотреть их можете на сайте налоговой, т.к. их список периодически изменяется. Каждому из них соответствует свой ОКВЭД.

В чем суть ОКВЭД и зачем он необходим для интернет-магазина

Аббревиатура ОКВЭД расшифровывается как общероссийский классификатор видов экономической деятельности. Данный классификатор содержит набор кодов, каждый из которых применим к определенному виду деятельности.

По сути, ОКВЭД представляет собой список различных видов предпринимательской деятельности, каждому из которых присваивается уникальный цифровой код, содержащий от 2 до 6 знаков (Приказ Росстандарта № 14-ст).

Целью присвоения бизнесменам кодов для каждого вида предпринимательской деятельности по справочнику ОКВЭД является обособление различных направлений бизнеса друг от друга. Об этом и заявляется непосредственно во введении к классификатору кодов.

Согласно законодательству России, каждый бизнесмен должен сообщить в ФНС основной ОКВЭД, соответствующий его предпринимательской деятельности. Дополнительные коды сообщаются по желанию. В случае, когда будет выявлен факт ведения бизнеса вне зарегистрированных ОКВЭД, то ФНС вправе наложить штрафные санкции в отношении конкретного предпринимателя.

Важно, что маркетплейсы не осуществляют деятельность с физическими лицами, поэтому для работы с ними нужно зарегистрировать ИП или ООО. При этом в ходе регистрации необходимо указать хотя бы один ОКВЭД, который является основным, для того, чтобы получить разрешение от налоговой службы на ведение бизнеса.

ОКВЭД и страховые взносы

Основной вид деятельности ИП оказывает влияние на тариф страховых взносов на травматизм. Так кратко называют взносы на страхование сотрудников от несчастных случаев на производстве и профессиональных заболеваний, которые обязаны уплачивать все работодатели.

Для определения страхового тарифа вся деятельность поделена на классы в зависимости от риска, который она несет для работников (приказ Минтруда России от 30 декабря 2016 № 851н). Например, розничная торговля включена в группу самой безопасной деятельности, а добыча угля и руды имеет наиболее высокий риск. Чем выше класс профессионального риска, тем выше тариф страховых взносов на травматизм. А значит, тем большие суммы ИП придется платить в ФСС. Для определения тарифа необходимо своевременно подтверждать класс профессионального риска основной деятельности.

В заключение несколько слов о нарушениях правил, связанных с кодами деятельности. Если ИП будет проводить операции, которые не вписываются в его коды ОКВЭД, ему может грозить штраф по статье 14.25 КоАП в сумме 5 тыс. рублей. Но могут быть и иные последствия — споры с Налоговой службой. Например, ИФНС может начислить предпринимателю на льготном режиме НДФЛ по ставке 13% с дохода от операций, которые он провел без соответствующего кода ОКВЭД. Инспекторы считают, что раз нет кодов, значит гражданин получил доход за рамками предпринимательской деятельности. Чтобы не было подобных неприятностей, рекомендуем ответственно подходить к выбору кодов и при необходимости своевременно их добавлять.

Сколько кодов ОКВЭД можно указывать в заявлении

Сколько угодно, можно вписать в заявление хоть весь Классификатор (вопрос только в том – насколько это вам нужно). В лист, где указывают коды ОКВЭД, можно вписать 68 кодов, но таких листов может быть и несколько, в этом случае основной вид деятельности вписывают только один раз, на первом листе.

Обратите внимание, что если выбранный вами код ОКВЭД относится к сфере образования, воспитания и развития детей, медицинского обеспечения, соцзащиты и соцобслуживания, детско-юношеского спорта, а также культуры и искусства с участием несовершеннолетних, то к для регистрации ИП нужна справка об отсутствии судимости (п. 1(к) ст

22.1 закона № 129-ФЗ). Документ представляется по межведомственному запросу, но чтобы не затягивать процесс регистрации, можно, предварительно уточнив в регистрирующей инспекции такую возможность, справку запросить заранее.

В законе это требование оговаривается только для физических лиц, то есть, ИП, а при регистрации ООО такой справки не требуется.

Сколько можно выбрать кодов?

Без хотя бы одного кода регистрация ИП или ООО не будет проведена. Но по закону есть возможность выбрать несколько вариантов, что, казалось бы, задачу облегчает. Законом разрешается иметь неограниченное число кодов. Но даже в этом случае первый обязательно должен быть основным, главным, а все остальные – дополнительными. К тому же очень большое количество в будущем может быть чревато проблемами с налоговой. Более 20-30 выбирать не рекомендуется.

Получается, что даже наличие нескольких десятков кодов не избавляет от необходимости выбора одного, самого важного. Поэтому первоначальную работу всё же придётся проделать, а попутно можно отмечать те виды деятельности, которые, предположительно, тоже подходят.

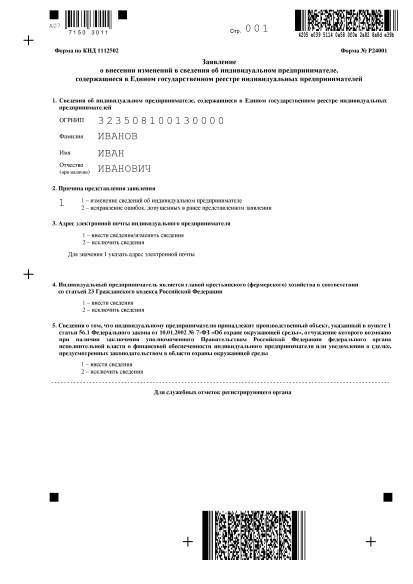

Как уведомить налоговую о новом ОКВЭД

ИП может заявлять об открытии нового ОКВЭД, дополняя или исключая старые сведения. Для этого нужно заполнить стр. 1 листа Е формы Р24001. Ее бланк утвержден прик. ФНС России №ММВ-7-6-25@ от 25.01.2012.

Если по новому ОКВЭД ИП планирует получать больше прибыли, чем ранее, он вносит его в п. 1.1, тем самым делая код основным. Если для ИП выбранный код будет дополнительным, он записывает его в п. 1.2.

Заполненный бланк отправляется в налоговую. Сделать это нужно не позднее 3-х дней со дня начала ведения новой деятельности. Заявление можно послать заказным письмом по почте, отправить через личный кабинет ФНС, отнести лично или направить через представителя.

Особенности смены ОКВЭД в ООО

Изменения в учредительные документы ООО потребуется внести, когда в уставе:

- перечислены конкретные ОКВЭД;

- нет фразы, что общество может заниматься «иными видами деятельности, не противоречащими закону».

В этом случае нужно провести общее собрание участников ООО и проголосовать за изменение устава в части кодов ОКВЭД. Нужно не менее 2/3 голосов «ЗА». Решение оформляют протоколом. В нём нужно прописать:

- информацию о том, что устав корректируется в связи с изменением видов деятельности;

- коды ОКВЭД, которые вы добавляете, убираете или меняете местами (основной на дополнительный и наоборот);

- должность и ФИО сотрудника, ответственного за госрегистрацию изменений устава и ЕГРЮЛ.

Собрание и голосование не проводят, если в ООО только один участник. Нужно просто оформить решение единственного участника в свободной форме.

В регистрирующую налоговую инспекцию подают:

- Заявление по форме № Р14001 (до 24.11.2020) или № Р13014 (начиная с 25.11.2020).

- Протокол или решение о внесении изменений в учредительные документы.

- Обновлённый устав (2 экземпляра, если документы вы будете подавать в бумажном виде).

- Документ об уплате госпошлины в размере 800 руб. Её не нужно уплачивать, если у вас есть электронная подпись (УКЭП) и документы вы отправляете в электронном виде. При подаче через нотариуса госпошлины тоже не будет. Если же вы хотите отправить документы через МФЦ, нужно заранее уточнить, налажен ли у них электронный обмен с регистрирующей налоговой. Если нет, нужно уплатить госпошлину.

Сформировать платёжное поручение на уплату можно на сайте ФНС

При заполнении обратите внимание, что КБК при подаче документов в налоговую и через МФЦ будут разные:

- 182 108 07010 01 1000 110 — для ИФНС;

- 182 108 07010 01 8000 110 — для МФЦ.

Документы надо сдать в ИФНС не позже трёх рабочих дней, считая с даты протокола и решения. Изменения в ЕГРЮЛ налоговики внесут в течение пяти рабочих дней с даты подачи документов.

Как выбрать коды ОКВЭД для ИП и ООО?

Аббревиатура ОКВЭД расшифровывается как Общероссийский Классификатор Видов Экономической Деятельности. В РФ есть 2 ОКВЭДа: ОКВЭД ОК 029-2001, принятый в 2001 году, и ОКВЭД ОК 029-2007, принятый в 2007 году. Как вы думаете, по какому классификатору нужно указывать виды экономической деятельности при регистрации своего дела? По более раннему. К сожалению, не все предприниматели владеют этой информацией. На практике бывают случаи, когда в заявлении на регистрацию ИП или ООО коды ОКВЭД указываются по ОК 029-2007. В результате заявители получают отказ в регистрации (а значит в пустую потраченные время и средства).

Обратите внимание! С 11 июля 2016 года для государственной регистрации применяется 3 классификатор — ОКВЭД2 (ОК 029-2014). Случай из практики:

Случай из практики:

Налоговый орган отказал в регистрации ООО в связи с тем, что заявление на регистрацию ООО содержало недостоверные сведения о видах предпринимательской деятельности. В заявлении по форме Р11001 виды деятельности были указаны по ОК 029-2007, а не по ОК 029-2001. Арбитражный суд признал отказ налогового органа в регистрации законным (Определение ВАС РФ от 05.09.2012 № ВАС-11024/12).

Случай из практики:

В заявлении на регистрацию коды ОКВЭД для ООО были указаны частично по ОК 029-2001 и по ОК 029-2007. Налоговый орган отказал в регистрации, посчитав заявление (в котором бы содержались достоверные сведения) не представленным. Арбитражный суд признал отказ в регистрации законным (Постановление ФАС Уральского округа от 08.08.2011 № Ф09-4717/11).

Вывод: виды деятельности при регистрации ООО или ИП указываем по ОК 029-2014.

Ответственность за ведение деятельности не по ОКВЭД

Как таковой, ответственности за деятельность не по ОКВЭД не предусмотрено. И судебная практика, и письма Минфина подтверждают, что предприниматель не подлежит ответственности за осуществление видов деятельности, не указанных в ЕГРИП или ЕГРЮЛ.

В то же время, если вы ведете деятельность по не прописанному либо не внесенному позднее коду ОКВЭД, то можете быть привлечены к административной ответственности в сумме до 5 000 рублей по ст. 14.25 КоАП РФ за «…непредставление, или несвоевременное представление, или представление недостоверных сведений о юридическом лице или об индивидуальном предпринимателе». Коды ОКВЭД к перечню таких обязательных сведений относит ст. 5 (5) закона № 129-ФЗ от 08.08.01 года, так что надо будет поторопиться внести изменения в трехдневный срок после начала деятельности по новому коду.

Зачем добавлять новые ОКВЭД

При регистрации ИП бизнесмен подает заявление, где помимо прочего указаны виды деятельности, которыми предприниматель собирается заниматься. Один вид указывается как основной, остальные — как дополнительные.

Количество дополнительных видов деятельности законодательно не ограничено, но добавлять весь существующий список неразумно. Как правило, выбираются потенциально возможные виды деятельности или сопряженные с основным.

Наличие в ЕГРИП ОКВЭД, по которым деятельность не ведется, ничем не грозит предпринимателю. А вот ведение деятельности по ОКВЭД, который не указан в ЕГРИП, может закончиться для бизнесмена штрафом.

При этом речь идет о постоянной деятельности, а не о разовых операциях. Так что, например, при разовой продаже транспортного средства, которое предприниматель использовал в своей деятельности по грузоперевозкам, добавлять ОКВЭД по продажам не стоит.

Если же новая деятельность приняла постоянный характер и стала приносить основной доход, то сведения в ЕГРИП — указанный там основной вид ОКВЭД — стали недостоверными. В этом случае п. 5 ст. 5 закона от 08.08.2001 № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» предписывает в течение 7 дней внести изменения в ЕГРИП. В противном случае может быть наложен штраф по ст. 14.25 КоАП в размере 5 000 рублей.

Достаточно распространен вопрос, можно ли добавлять ОКВЭД после регистрации ИП?

Да, конечно, можно. Бизнес — это гибкая, быстро меняющаяся система, в которую не только можно, но и нужно вносить изменения для продуктивной работы.

Тонкости выбора шифров из ОКВЭД

Об основных моментах, на которые стоит обратить внимание при выборе кодов из ОКВЭД, мы рассказали. Теперь о некоторых нюансах выбора видов деятельности по цифровым шифрам из классификатора

Выбирая коды ОКВЭД, будущим бизнесменам, в частности учредителям ООО, стоит помнить о том, что должно быть стопроцентное совпадение прописанных в заявлении и обозначенных в уставе видов деятельности, иначе работники налоговой могут запросто отказать в постановке на учет. Но даже если первоначальный этап регистрации в налоговой службе будет пройден успешно, проблемы вполне могут возникнуть при открытии счета в банке, поскольку банковские служащие проверяют документы не менее тщательно;

Закон никак не ограничивает количество кодов ОКВЭД, вносимых в заявление на регистрацию предприятия. Поэтому часто коммерсанты вписывают не только те конкретные виды деятельности, которыми фактически планируют заниматься, но и те, которые предполагаются ими только в теории. Нагромождение кодов из классификатора, внесенных в правоустанавливающие документы влечет за собой ряд опасностей. Приведем лишь один довольно распространенный пример: некоторые виды деятельности могут подпадать под действие специального налогового режима ЕНВД и в таких случаях Налоговики могут потребовать от предпринимателя или организации сдачу по ним отдельной отчетности

Таким образом, специалисты советуют сдерживаться и не вносить в учредительные документы больше двух десятков кодов ОКВЭД и при их выборе тщательно изучать особенности каждого вида деятельности, в том числе с точки зрения налогового законодательства;

Крайне важно правильно понимать и истолковывать наименование видов деятельности, перечисленных в ОКВЭД. В противном случае может возникнуть инцидент, при котором наиболее нужный и актуальный род деятельноcти, не будет внесен в государственный реестр по данной организации или ИП

Последствия такого казуса неприятны. Во-первых, в случае необходимости невозможно станет получение лицензии, во-вторых, возникнет невозможность перехода на ЕНВД, который действует по строго определенным на местном и муниципальном уровне, видам деятельности.

Важно! Внесение правильных кодов из ОКВЭД в регистрирующие документы на этапе постановки предприятия на государственный учет имеет огромное значение. В случае если налоговые специалисты обнаружат ошибку, они непременно вынесут автоматический отказ в регистрации

При этом, неточность можно исправить, но это повлечет за собой новые финансовые и временные затраты.

Как изменить коды ОКВЭД в 2023 году

В процессе ведения деятельности компании могут понадобиться новые коды, или предприниматель посчитает, что для бизнеса выгоднее убрать некоторые из них. Информация об ОКВЭД содержится в реестрах ЕГРЮЛ (ЕГРИП). Поэтому изменения этих данных необходимо отразить в документах через ФНС. Организациям также следует учитывать, указаны ли конкретные виды ОКВЭД в уставе ООО.

В 2023 году для внесения изменений в учредительные документы юрлица надо подготовить протокол общего собрания или решение его единственного участника. Далее новую редакцию устава или приложения к нему необходимо зарегистрировать в ФНС России. Заявление на изменение документов подается по специальной форме: Р24001 — для ИП, Р13014 — для ООО.

Что такое коды ОКВЭД

ОКВЭД – это общероссийский классификатор видов экономической деятельности. Предприниматель должен выбрать код из справочника и сообщить налоговой, каким бизнесом он планирует заниматься. ИП может указать основной вид деятельности и сколько угодно дополнительных кодов.

За выбор большого количества дополнительных кодов, по которым ИП не будет работать, ответственности не предусмотрено. Но к выбору видов деятельности стоит подходить внимательно: некоторые из них требуют лицензирования или применения особых условий налогообложения.

Код ОКВЭД состоит из 2-6 символов. Структура кода показывает:

- хх. ─ класс

- хх.х ─ подкласс

- хх.хх ─ группа

- хх.хх.х ─ подгруппа

- хх.хх.хх ─ вид

В 2024 году следует учитывать такие рекомендации по подбору и указанию кодов ОКВЭД:

- Указывайте коды группами, а не отдельными видами. Так ваш бизнес будет более мобильным. Например, вместо кода 01.13.31 «Выращивание картофеля», укажите группу 01.13 «Выращивание овощей, бахчевых, грибов».

- Не указывайте коды лицензированной деятельности, если не планируете ей заниматься.

- Выбирать можно только коды, содержащие не менее 4-х знаков.

- Учитывайте особенности ведения деятельности, которую выбираете в качестве дополнительной. Например, может потребоваться дополнительная отчетность.

- Следите, чтобы выбранные коды деятельности подходили под ваш режим налогообложения. Для некоторых видов деятельности есть ограничения в применении спецрежимов.

Внесение изменений для ИП — Создать заявление

Сформировать документ автоматически

Укажите свои данные в форме, скачайте уже заполненное заявление Р24001 и все нужные

документы для внесения изменений в ИП

Скачать бланк для распечатки и заполнения от руки

PDF, 633 KB

Скачать бланк для заполнения вручную на компьютере

XLS, 175 KB

Создать документ

Как ИП уведомить ФНС о добавлении видов деятельности

Новые коды деятельности необходимо указать в заявлении по форме № Р24001, заполнив в ней только листы 001, Д, Е.

Обязательная информация в заявлении:

- Личные данные предпринимателя

- ОГРНИП

- Новые коды по справочнику ОКВЭД-2

- Контактные данные предпринимателя

- Подпись ИП или доверенного лица

Заполняя заявление по форме Р24001 в 2024 году, индивидуальному предпринимателю следует учитывать следующие требования:

- Заполните и пронумеруйте только те листы заявления, которые необходимы. Для добавления кодов ОКВЭД это листы 001, Д, Е

- От руки заполните заявление печатными заглавными буквами, используйте ручку с черной, синей или фиолетовой пастой

- На компьютере используйте шрифт Courier New, размер 18, заглавные буквы

- В каждой клетке указывайте один символ (букву, знак препинания, пробел)

- Сокращения используйте такие же, как в документах, из которых вы их переносите

- Все поля заявления начинайте заполнять с левого края

- Можно использовать двустороннюю печать

- На листе Е укажите только телефон и почту, остальные поля нужно заполнить в присутствии сотрудника инспекции, МФЦ или нотариуса

- Не сшивайте готовое заявление

- При указании контактного телефона не нужно писать скобки, пробелы, прочерки. Но если вносите российский номер, он должен начинаться с +7, даже стационарный.

Способы подачи формы № Р24001 в налоговую

Подать заявление на изменение видов деятельности индивидуальный предприниматель может:

- Непосредственно в налоговую инспекцию

- Онлайн на сайте ФНС, с использованием своей электронной цифровой подписи

- Через МФЦ

- По почте ценным письмом с описью вложений

- Через нотариуса с помощью его ЭЦП

Вы должны подать заявление в течение 3-х дней с начала ведения деятельности по новым кодам. Налоговая отразит новые коды в ЕГРИП в течение 5 дней и вышлет . Также, вы сможете проверить внесенные правки в реестре предпринимателей на сайте ФНС.

Сформировать документ автоматически

Укажите свои данные в форме, скачайте уже заполненное заявление Р24001 и все нужные документы для внесения изменения в ИП

Внести изменения ИП

Часто задаваемые вопросы

Можно ли выбрать несколько кодов ОКВЭД?

Максимальное число кодов ОКВЭД, которые можно указать при регистрации бизнеса, законом не ограничено. Теоретически можно указать хоть весь справочник, но нужно учитывать, что перебор может привести к нежелательным последствиям. Какие-то коды деятельности требуют наличия лицензий, а какие-то — увеличенного тарифа страховых взносов на травматизм

Кроме того, слишком большое число ОКВЭД точно привлечёт внимание налоговой

Юристы советуют указывать не более 15–20 кодов при регистрации бизнеса, но чаще всего компании и предприниматели выбирают от пяти до семи ОКВЭД.

Как поменять ОКВЭД?

Чтобы добавить новый или исключить прошлый код, нужно заполнить и подать в налоговую заявление по форме Р24001. Проще всего это сделать онлайн с помощью на сайте ведомства.

Что будет, если неправильно указать код?

Когда налоговая обнаружит несоответствие, то сначала потребует внести в ЕГРЮЛ (единый государственный реестр юридических лиц) корректные данные в течение трёх дней. Если ошибку не исправят, ведомство выставит компании или ИП — 5 000 рублей.

Находить новых клиентов — не менее важная задача, чем соблюдать все налоговые правила. Делимся лайфхаком: любые рекламные активности будут приносить лучший результат, если адресовать сообщение сразу той аудитории, которой оно может быть наиболее интересно. Например, через платформу МТС Маркетолог удобно формировать сегменты для различных рассылок с помощью технологий Big Data и запускать кампании любого масштаба.

Сообщаем о новом коде ОКВЭД или исключаем прежний код

ИП сообщают об изменении, а также добавлении или исключении кодов ОКВЭД на основании регистрационной формы Р24001.

Для организаций порядок информирования об изменении кодов ОКВЭД обусловлен тем, указаны ли в

Уставе соответствующие виды деятельности. Вносить изменения в Устав не стоит, если в перечне

видов деятельности есть указание на «…иные виды деятельности, не запрещенные законом» (или

что-то подобное). О корректировке кодов ОКВЭД без внесения изменений в Устав информируют по

форме Р14001.

Если новые коды нельзя отнести к тем, которые имеются в Уставе и отсутствует формулировка об

иных видах деятельности, которые не идут в резонанс с законом, то следует использовать бланк

Р13001. При этом потребуется заплатить госпошлину в размере 800 руб.

Все документы для регистрации ИП или ООО за 15 минут

Подготовка документов — рутинная задача. Доверьте её нашему сервису.

Это сэкономит время и защитит от возможных ошибок.

- Укажите свои данные в форме, следуя подсказкам.

- Программа сформирует верные документы.

- Скачайте и распечатайте готовый пакет документов

- Это бесплатно и займёт не более 15 минут.

Ответы на частые вопросы

Теперь разберём частые вопросы, которые задают по этой теме.

По закону нет ограничений на количество кодов. Но если их окажется много и они будут разнородные, налоговая или банк могут заподозрить, что это фирма-однодневка.

Например, в кодах — продажа домашней еды, кожаных чехлов для автомобиля и производство бетонных изделий. Сомнительно, что бизнес может заниматься всем этим одновременно. Вот и у налоговой могут возникнуть сомнения, настоящий ли это бизнес или он просто маскируется, чтобы делать что-то противозаконное. Даже если бизнес настоящий, на вопросы придётся ответить.

Юристы рекомендуют указывать не больше 20 кодов. Обычно компании используют 5—7 кодов в смежных видах деятельности. Например, редактор может одновременно вести рекламу, рисовать несложные баннеры и консультировать.

Коды используются, чтобы уменьшить число компаний-однодневок. Это компании, которые не ведут реальную деятельность, а нужны для того, чтобы помогать другим компаниям уходить от уплаты налогов и отмывать деньги. Всё это, конечно, незаконно. Задача отслеживать такие компании лежит на налоговой, бухгалтерах, банках, юристах, адвокатах, страховых и самих предпринимателях.

Если работаете по другим кодам, у вас могут быть проблемы с контрагентами или налоговая устроит проверку.

- Проверка налоговой. Если в кодах ОКВЭД указано одно, а компания занимается другой деятельностью или виды деятельности часто меняются, налоговая может устроить проверку.

- Проблемы с контрагентами. Перед заключением крупных договоров контрагенты могут проверить ваши коды ОКВЭД. Это нужно, чтобы понять, настоящая ли компания или фирма-однодневка. Если коды не совпадут, партнёр может отказаться от крупной сделки. Чтобы себя обезопасить, лучше указать правильные коды и менять их при необходимости.

- Вопросы от банка. По закону 115-ФЗ банк может приостановить операцию и запросить документы для проверки сделки и контрагента, если коды в договоре отличаются от кодов компании.

Выбрать несколько смежных и указать любой из них в качестве основного.

Если вы не можете выбрать из нескольких похожих кодов, проверьте их на льготы или налоговые каникулы. Возможно, какой-то из них будет выгоднее, чем остальные.

Запомнить:

- Коды ОКВЭД нужны, чтобы государство понимало, чем занимается бизнес. Все коды ОКВЭД можно найти в справочнике.

- Перед регистрацией надо выбрать один основной код ОКВЭД и несколько дополнительных. Обычно предприниматели выбирают 5-7 кодов.

- По основному коду ОКВЭД государство решает, давать льготы бизнесу или нет, поэтому перед регистрацией проверьте, есть ли льготы в вашей сфере.

- Вам нужно выбрать те коды видов деятельности, по которым вы действительно будете работать. Иначе вам грозят вопросы от налоговой и банка.

Деятельности и налоги

Выбор ОКВЭД оказывает влияние и на то, какие налоги и по каким ставкам придется платить предпринимателю. В российской налоговой системе есть 5 режимов налогообложения, 4 из которых являются льготными и предназначены для малого бизнеса. Для применения каждого из них введены разные условия, например, максимальная численность работников, предельный годовой размер дохода. Напрямую зависит этот выбор и от вида деятельности. Вот эти налоговые режимы:

- Основная система (ОСНО). Применять ее предприниматель может при любой деятельности. Придется платить налог с дохода за вычетом расходов по ставке 13%, а также НДС по ставке до 20%, что часто бывает невыгодно.

- Упрощенная система (УСН). Можно выбрать один из двух вариантов — уплачивать 6% со всего дохода либо 15% с разницы между доходом и расходом. Виды деятельности ИП по упрощенной системе налогообложения могут быть практически любыми, хотя незначительные ограничения все же есть (пункт 3 статьи 346.12 НК РФ). Нельзя применять УСН при производстве подакцизных товаров, добыче и реализации полезных ископаемых, за исключением общераспространенных. Также не применяют эту систему при финансовой деятельности — банковской, страховой, инвестиционной, ломбардной, микрокредитной. Но мы уже сказали о том, что для ИП вся эта деятельность в любом случае запрещена.

- Патентная система (ПСН). Налог не зависит от размера дохода, а от вида деятельности. Стоимость патента рассчитывается по ставке 6% от потенциально возможного дохода ИП в выбранной сфере. ПСН вводится муниципальными властями субъекта РФ, поэтому нужно учитывать особенности регионального законодательства. Начиная с 2021 года власти субъектов также утверждают список видов деятельности, при которой подходит патентная система. Их ориентировочный перечень, а также список запрещенной на ПСН деятельности, приведены в статье 346.43 НК РФ.

- Единый сельскохозяйственный налог (ЕСХН). Применяется только для сельхозпроизводителей. Это организации и ИП, которые занимаются животноводством, растениеводством, а также промышленной переработкой сельскохозяйственной продукции. Подробно деятельность, при осуществлении которой можно применять ЕСХН, приведена в статье 346.2 НК РФ. Ставка налога — 6% от разницы между доходом и расходом, но помимо него с 2019 года нужно платить НДС.

- Налог на профессиональный доход (НПД). Самый новый режим, применять который наравне с самозанятыми лицами могут ИП. Запрещено заниматься оптовой и розничной торговлей (кроме продажи товаров, изготовленных самостоятельно), в том числе продавать подакцизные и маркируемые товары, добывать и реализовать полезные ископаемые, осуществлять посредническую деятельность по договорам поручения, комиссии или агентскому договору.

Итак, возможность применения льготных налоговых режимов и стоимость патента напрямую зависят от видов деятельности. Кроме того, для ИП на УСН и ПСН власти регионов могут вводить «налоговые каникулы» — снижать ставку налога до нуля. Опять же, возможность воспользоваться льготой зависит от видов деятельности. Каникулы разрешено вводить только для предпринимателей производственной, научной и социальной сфер, а также сферы бытового обслуживания населения.

Справочник кодов ОКВЭД для ИП на 2023 год с расшифровкой

В своем онлайн-подборщике мы используем актуальный на 2023 год список кодов ОКВЭД 2 для ИП. Все коды структурированы, разбиты на разделы и имеют подробную расшифровку.

Чтобы выбрать коды ОКВЭД, проставьте галочки и эти коды появятся в таблице под списком. Напротив будет расшифровка ОКВЭД.

В нашем сервисе подготовки документов к регистрации ИП интегрирован этот подборщик кодов ОКВЭД и вы можете автоматически вставить их в заявление Р21001 на регистрацию ИП.

Умный сервис

За 15 минут формирует документы для регистрации ИП, но подаете вы их самостоятельно.

Подробнее

Перейти в сервис

- Вы сами вносите все данные, а сервис формирует пакет документов для регистрации ИП.

- Вы самостоятельно подаете документы в налоговую или МФЦ.

- Вы оплачиваете госпошлину 800 р. перед подачей документов, но можно не платить,

если подавать через МФЦ. - В сервисе есть подсказки по налогам, подбору ОКВЭД и другим этапам.

- Сервис все заполняет без ошибок, результаты проверены ФНС.

- Сервис также бесплатен.

Схема работы

За 15 минут вы в сервисе формируете документы: заявление по форме Р21001, уведомление о переходе на УСН (если нужно) и файл с инструкцией по дальнейшим действиям.

Далее распечатываете их, оплачиваете госпошлину, подаете документы в ФНС или МФЦ.

Через 3 рабочих дня после подачи вы получите статус ИП.

Свернуть

Перейти в сервис