Как сократить налогообложение с продажи акций

Каждый инвестор обязан уплатить налог с прибыли по акциям. Есть способы, которые позволят уменьшить налогооблагаемую базу. Рассмотрим их.

Получить налоговый вычет

Самый популярный среди российских инвесторов способ уменьшить размер налогооблагаемой базы – открыть индивидуальный инвестиционный счет (ИИС) и торговать акциями на бирже через него.

ИИС – это брокерский счет с налоговыми льготами. Льготы бывают двух типов:

- Тип А. С каждого финансового взноса на ИИС можно получить налоговый вычет в размере 13% от суммы пополнения, но не более 52 тысяч в год. Таким образом, максимальная сумма в год, с которой можно получить вычет, – 400 000 руб.

- Тип Б. Данная налоговая льгота освобождает инвестора от уплаты налога на прибыль по ценным бумагам.

При открытии ИИС можно выбрать только один тип налоговых льгот. Впоследствии изменить его будет нельзя.

Ключевая особенность индивидуального инвестиционного счета – потеря всех налоговых льгот при закрытии счета в течение первых трех лет. В противном случае необходимо будет вернуть государству все полученные вами налоговые льготы. Но если вы не получали налоговые льготы, то при закрытии ИИС дополнительно платить в пользу государства не нужно.

Важно! У каждого инвестора может быть в наличии только один действующий ИИС. При смене брокера и открытии нового ИИС старый счет необходимо закрыть в течение 30 календарных дней.

Льгота на долгосрочное владение активом

Льгота на долгосрочное владение ценными бумагами от трех лет появилась в России в 2015 году и действует в отношении биржевых активов, приобретенных не ранее 1 января 2014 года.

Право на данную льготу распространяется не только на ИИС, но и на обычный брокерский счет.

По каким акциям можно получить налоговые льготы:

- Акции российских и иностранных компаний. Срок владения – более 5 лет при условии, что акции составляют уставной капитал такой организации, не более 50% активов которых формируются из недвижимого имущества, находящегося на территории РФ.

- Ценные бумаги российских и иностранных компаний. Срок владения – минимум 3 года.

Расчет налогового вычета в таком случае происходит следующим образом: количество лет владения ценной бумагой умножается на 3 млн. Выходит, что через 3 года инвестор может максимально освободить при продаже акций от налогообложения до 9 млн руб., через 4 года – 12 млн руб. и т. д.

Зафиксировать убытки

Если в течение календарного года у инвестора был ряд успешных сделок с акциями, то уменьшить размер налога по ним можно за счет продажи убыточных ценных бумаг. Убыток уменьшит сумму общего финансового результата по всем акциям и снизит сумму налога.

Пример финансовой операции

Есть акции компаний А и Б.

По акциям компании А прибыль с продажи составила 10 000 руб. Налог для уплаты – 1300 руб. (13%, так как инвестор – налоговый резидент РФ).

Что касается акций компании Б, то они подешевели на 20 000 руб.

Таким образом, налогооблагаемую базу можно снизить до нуля, если мы продадим и тут же купим половину акции компании Б. Убыток по акции Б составит 10 000 руб., но при этом на бумаге общий финансовый результат по акциям за календарный год составит ноль. Сэкономленный размер налога и будет фактической прибылью по акциям компании А.

Если вы совершаете финансовые операции через индивидуальный инвестиционный счет, то фиксировать убыток в конце года не следует. Налог по нему рассчитывается только в момент вывода денег со счета и при последующем закрытии ИИС.

Приобрести бумаги высокотехнологичных (инновационных) компаний России

В российском законодательстве существует еще одна налоговая льгота для инвестора. Покупка ценных бумаг компаний высокотехнологичного сектора. Срок владения акциями для получения льготы – 1 год. Ставка НДФЛ при этом составит 0%.

Ключевое преимущество данной налоговой льготы – отсутствие максимальных лимитов по сумме дохода, подлежащего освобождению от уплаты налога.

Ознакомиться с полным перечнем акций, к которым применима эта льгота, можно на сайте Московской биржи в разделе «Рынок инноваций и инвестиций».

Данную льготу можно применять и на ИИС. Благодаря этому есть возможность оптимизировать налогообложение для физических лиц. Например, получать вычет на взносы по ИИС и инвестировать в данные льготные ценные бумаги, при продаже которых доход будет также освобожден от налога на акции.

Льготы по налогообложению инвестиций

За счет использования налоговых льгот инвестор может существенно повысить доходность своего инвестиционного портфеля.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Льгота на долгосрочное владение ценными бумагами (ЛДВ)

От НДФЛ освобождается прибыль от операций с ценными бумагами (акции, облигации, паи открытых ПИФов) в размере от 9 млн руб. Условия для получения льготы:

- бумаги должны обращаться на биржах;

- быть приобретены после 1.01.2014;

- быть во владении от 3 лет;

- были куплены и проданы с брокерского счета, а не ИИС.

ЛДВ не распространяется на доход, полученный в виде купонов и дивидендов. Только на:

- продажу на вторичном рынке;

- погашение, амортизацию облигаций;

- продажу по добровольной оферте;

- продажу по принудительному выкупу.

Максимальный размер необлагаемого дохода рассчитывается так:

Пример. 1 февраля 2017 г. инвестор купил 1 000 лотов Газпрома (10 акций в одном лоте) по 134 ₽ за акцию. Всего на 1 340 000 ₽. Через 3 года продал по 232,28 ₽ за акцию (2 322 800 ₽). Максимальный доход, который не подпадает под налогообложение, равен: 3 года * 3 000 000 ₽ = 9 000 000 ₽. Поэтому инвестору не надо платить НДФЛ.

Эта льгота не распространяется на бумаги, купленные и погашенные с ИИС. Но есть способ, когда можно использовать ЛДВ и налоговую льготу по ИИС типа Б. Для этого надо узнать у брокера, позволяет ли он после закрытия ИИС переводить активы на простой брокерский счет. Если да, то сначала инвестор воспользуется налоговыми льготами по ИИС типа Б, а после перевода – еще и ЛДВ.

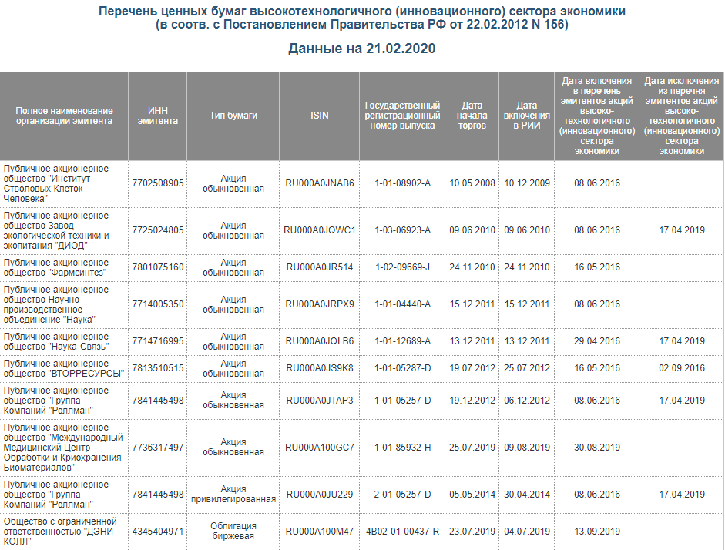

ЛДВ на бумаги инновационного сектора

Освобождается от НДФЛ прибыль по операциям с ценными бумагами, которые относятся к высокотехнологичному сектору экономики. Список таких активов есть на сайте МосБиржи.

Обратите внимание, что в таблице есть дата включения в перечень и дата исключения из него. Для освобождения от НДФЛ бумага должна быть куплена не ранее первой даты и продана не позднее последней

Условия получения:

- бумаги должны входить в перечень;

- должны быть куплены после 1.01.2015;

- необходимо владеть ими не менее 1 полного года.

С 1.01.2023 срок владения для освобождения от НДФЛ будет увеличен до 5 лет.

Купоны облигаций

Освобождаются от уплаты НДФЛ:

- ОФЗ, еврооблигации и муниципальные облигации;

- корпоративные облигации, выпущенные с 1.01.2017, купонная доходность которых не превышает величину “ключевая ставка ЦБ + 5 %”, т. е. по состоянию на февраль 2020 года не выше 11 %.

По облигациям, купонная доходность которых превысит отметку в 11 %, придется заплатить налог по ставке 35 %.

Пример. Инвестор приобрел облигацию “ГрузовичкоФ-Центр” номиналом 1 000 ₽ и с купоном 15 % годовых. Превышение составит 4 %.

Налогооблагаемая база = 1 000 * 15 % – 1 000 * 11 % = 40 ₽.

НДФЛ = 40 * 35 % = 14 ₽.

Курсовая разница еврооблигаций

Освобождаются от уплаты НДФЛ доходы, которые получил инвестор в виде курсовой разницы при продаже или погашении еврооблигаций Минфина. Условия для получения льготы:

- евробонды должны обращаться на организованном рынке;

- должны быть номинированы в иностранной валюте;

- покупка и продажа проводились в иностранной валюте.

Льгота относительно новая, действует с 2019 года.

| Расчет налогооблагаемой базы до 2019 г. | Расчет налогооблагаемой базы после 2019 г. |

| Условия:

Покупка евробонда за 1 100 $ 22.02.2018, курс $ к рублю – 56,6537 Продажа евробонда за 1 110 $ 27.12.2018, курс $ к рублю – 68,8865 Налогооблагаемая база = 1 110 * 68,8865 – 1 100 * 56,6537 = 14 144,95 ₽ |

Условия:

Покупка евробонда за 1 100 $ 22.02.2018, курс $ к рублю – 56,6537 Продажа евробонда за 1 110 $ 27.12.2019, курс $ к рублю – 61,7676 Налогооблагаемая база = 1 110 * 61,7676 – 1 100 * 61,7676 = 617,68 ₽ |

ИИС

ИИС – брокерский счет с особым налоговым режимом. Можно воспользоваться одним из вариантов налоговых льгот.

Тип А. Инвестировать деньги и ежегодно получать налоговый вычет от государства в сумме 52 000 ₽. Это максимально возможная сумма. Рассчитывается, как 13 % от 400 000 ₽. На счет можно завести до 1 млн ₽, но возместить получится только с 400 000 ₽.

Ограничение: нельзя снимать деньги ранее, чем через 3 года. Конечно, никто не запретит этого делать. Но в таком случае инвестор лишается налоговых льгот. А полученные ранее вычеты придется вернуть государству и заплатить пени за пользование чужими деньгами.

Тип Б. Инвестировать деньги и не платить НДФЛ при закрытии счета. Этот вариант можно рассматривать как альтернативу ЛДВ. Ограничение в 3 года действует и здесь.

Как платить налоги с акций самостоятельно

Если инвестор желает сам оплачивать налоги по своим доходам от продажи акций или пользуется услугами иностранного брокера, то налоговым агентом является он сам. В таком случае ему самостоятельно необходимо подсчитывать свои доходы, расходы и формировать декларацию 3-НДФЛ для уплаты налога. Узнаем, как платятся налоги с акций.

Рассчитать доход

При расчете дохода по акциям необходимо придерживаться принципов ФИФО. Расчет должен производится по всем совершенным на бирже сделкам (прибыльным и убыточным) за один календарный год. Сумма всех финансовых результатов определит ваш общий доход для того, чтобы понять, есть ли прибыль от торговли акциями. И если да, то какой размер налога необходимо уплатить в пользу государства.

ФИФО – метод учета финансовых активов, согласно которому первым продают то, что было куплено ранее остального.

Рассмотрим расчет дохода на примере.

За 2021 год инвестор совершил следующие финансовые операции с ценными бумагами на бирже:

- Июнь. Покупка 100 акций компании А по 50 рублей.

- Октябрь. Покупка 50 акций компании Б по 200 руб.

- Ноябрь. Продажа 100 акций компании А по 70 руб.

Рассчитаем совокупный размер дохода:

100 х 70 руб.= 7000 руб.

Доход с акций в 2021 году составил 7000 руб.

В расчетах не учитывались акции компании Б, так как инвестор их не продал в этом календарном году. В совокупный размер дохода включены только те бумаги, которые были проданы.

Учесть расходы

Налогооблагаемая база состоит не только из одних доходов. Чтобы правильно определить сумму, с которой необходимо заплатить налог, от полученных доходов необходимо отнять сумму понесенных расходов.

В нашем примере мы должны из совокупного дохода по акциям компании А вычесть сумму общих инвестиций в данные ценные бумаги.

100 х 70 руб. – 100 х 50 руб. = 2000 руб.

Таким образом, чистая прибыль по ценным бумагам составила 2000 руб. Именно с этой суммы нам необходимо уплатить налог.

Уменьшить размер налогооблагаемой базы можно путем включения следующих финансовых затрат:

- Размер средств, уплаченных при покупке акции.

- Оплата услуг посредников.

- Проценты по займу, если акции приобретались за счет заемных средств брокера.

- Иные расходы, связанные с хранением и учетом акции. Например, расходы на ведение брокерского счета.

Для простоты примера не были приняты в расчет размеры комиссий фондовой биржи и брокера за совершение финансовых операций с ценными бумагами.

Расчет налога на акции на примере

Если инвестор – налоговый резидент РФ, то его ставка налогообложения равна 13%. Размер налога составит 260 руб. (13% х 2000 руб. / 100). В противном случае – 30%. Сумма налога при этом будет 600 руб. (30% х 2000 руб. / 100).

Чтобы рассчитать сумму налога, которую необходимо заплатить при продаже акций, следует сначала определить свой финансовый результат. Если он будет положительным, тогда необходимо умножить прибыль на размер налогооблагаемой базы. Полученная в результате расчетов величина и будет являться суммой, которую необходимо заплатить.

Подача налоговой декларации

Чтобы уплатить налог, необходимо в налоговую службу России подать заполненную декларацию в форме 3-НДФЛ при продаже акций. Ее можно заполнить как на сайте ФНС в личном кабинете, так и в бумажном варианте.

Для правильного заполнения 3-НДФЛ с акций в документе необходимо указать:

- Ваши паспортные данные.

- Код статуса налогоплательщика (1 – для резидента и 2 – для нерезидента).

- Код вида документа (21 – для паспорта гражданина РФ).

- Код налогового органа.

- Номер корректировки (000 – если декларация подается в первый раз).

- Наименование компании, по которой был получен доход.

- Страна регистрации компании.

- Источник выплаты (в нашем случае – продажа акций).

- Код вида дохода.

- Сумму дохода.

- Наименование валюты (рубли).

Заполнить декларацию можно при помощи бесплатного сервиса на официальном сайте ФНС России. Там же содержатся подробные инструкции по правильному заполнению документа.

По законодательству Российской Федерации налоговая декларация предоставляется не позднее 30 апреля года, следующего за истекшим налоговым периодом. Инвестор, получив доход по бумагам в 2021 году, должен подать налоговую декларацию до 30 апреля 2022 года.

В соответствии с налоговым законодательством, при подаче налоговой декларации 3-НДФЛ позже 30 апреля на инвестора накладывается штраф, а также пени за каждый день просрочки.

При подаче декларации 3-НДФЛ доходы и расходы по финансовым операциям с ценными бумагами должны быть подтверждены документально. Для этого подойдут чеки, квитанции, брокерские отчеты по счету и другие документы, подтверждающие финансовые операции с акциями.

Резюмируя

В большинстве случаев, использование ИИС второго типа дает бОльшую выгоду для инвестора. Единственный серьезный минус ИИС (даже два) — это заморозка активов минимум на 3 года без возможности частичного изъятия средств.

Хотя если подумать, проблему можно решить (или уменьшить последствия) несколькими способами:

- Держать часть денег на обычном брокерском счете.

- Выводить купоны и облигации на отдельный счет (здесь нужно заранее выбрать правильного брокера).

- Если очень хочется, можно воспользоваться серыми схемами вывода денег с ИИС без закрытия счета.

Когда выгоден ЛДВ? Если вы долгосрочный инвестор, у вас идет формирование капитала, вы только покупаете ценные бумаги, в первую очередь биржевые фонды, которые не планируете продавать ближайшие … цать лет, то никакой дополнительной выгоды от ИИС вы не получите.

Но в любом случае, каждый должен выбирать льготу исходя их своих возможностей, целей и сроков инвестирования.

Удачных инвестиций и нулевых налогов!

Налоговые льготы на индивидуальный инвестиционный счет

Физические лица при инвестициях могут осуществить возврат подоходного налога с индивидуального инвестиционного счета. ИИС позволяет вести учет денежных средств и ценных бумаг клиента (физического лица), а также обязательств по договорам, заключенным от имени этого инвестора. Ведется счет брокером на основании отдельного договора. В зависимости от вида счета клиент получает возможность вернуть НДФЛ или получить освобождение от налогообложения всего дохода.

Разновидности ИИС

Различают два вида инвестиционных счетов.

| Тип А | Тип Б |

| Подойдет инвесторам-налогоплательщикам, желающим получать инвестиционный налоговый вычет ежегодно, пенсионерам, чья пенсия выплачивается негосударственными пенсионными фондами, и госслужащим (с оговорками). | Подойдет всем желающим, можно открыть без ограничений. |

| Не подойдет лицам, которые не являются налоговыми резидентами страны или не обладают декларируемым доходом, ИП со специальными налоговыми режимами, пенсионерам с государственной пенсией, детям до 18 лет без источника дохода, матерям, получающим только пособие по уходу за ребенком. | Инвестор получит льготы только через 3 года после закрытия ИИС, когда с него не будет удерживаться НДФЛ. |

Ограничения

Следует также учитывать, что вычеты с инвестиционного счета обладают несколькими ограничениями. Инвестор может открыть лишь один ИИС, который должен существовать не менее 3 лет. При закрытии счета раньше этого срока налогоплательщик не сможет получить возврат по счету типа Б и будет вынужден выплачивать штраф – по счету типа А. Максимальная сумма ежегодного пополнения счета ‒ 1 миллион рублей.

Процесс получения вычета с внесенных на счет средств

Ежегодный возврат подоходного налога с ИИС типа А не может превышать размер в 400 000 рублей, получить его можно за налоговый период 2015 года и позднее

Для этого важно предоставить в ФНС:

- заполненную налоговую декларацию (3-НДФЛ);

- справку 2-НДФЛ из бухгалтерии по месту работы;

- копии документов, подтверждающих право на вычет и зачисление денежных средств.

Порядок оформления вычета с операций, производимых с ИИС

Вернуть подоходный налог с операций можно только один раз по истечении договора. Если за три года налогоплательщик уже получал налоговый вычет такого типа, то он не может сделать это еще раз. Чтобы оформить возврат самостоятельно, стоит отнести в ФНС по месту жительства:

- копии документов, подтверждающих право на вычет налога;

- заполненную декларацию 3-НДФЛ.

Если налог исчислялся агентом:

- нужно получить в налоговой справку, подтверждающую, что ранее плательщик не пользовался правом на налоговый вычет и не имел других договоров на ведение ИИС (делается 30 дней);

- предоставить эту справку участнику рынка ценных бумаг.

Характерные особенности и черты

Обращение ценной бумаги и осуществление различных сделок с ней вовсе не предполагает физической передачи – достаточно обратиться к юридическому лицу, выступающему владельцем реестра и выполняющему записи прав официально.

Именно это юридическое лицо ответственно за выполнение сделок, касающихся бездокументарных ценных бумаг. При этом, юридическое лицо указывается в решении про эмиссию бумаги, ином официальном документе выпускающего.

Положения касательно бездокументарных бумаг регулируются законом «О рынке ценных бумаг», сводом нормативных актов и Гражданским кодексом. Владельца бездокументарных бумаг устанавливают путем обращения к реестру и проверки записи в системе. Также это возможно сделать при депонировании по счету.

Система реестра существует в электронном формате, дает возможность отыскать всю информацию про ценный актив.

База данных ведется в электронном формате и позволяет оперативнее находить информацию про владельцев эмиссионных ценных бумаг.

Бездокументарный вид бумаг предполагает такие признаки:

- Право (все его виды) на совершение разных манипуляций с бумагами подтверждается по требованию правообладателя.

- Распространение эмиссией.

- Акции одного выпуска имеют одинаковые сроки исполнения, объемы, которые не зависят от момента приобретения.

- Бумажная (физическая) форма не нужна для подтверждения всех прав.

- Все права про владение бумагами включены и указаны в официальном документе, который является подтверждением выпуска.

Стоит отметить, что право быть реализованными в бездокументарной форме есть лишь у именных эмиссионных ценных бумаг. Если речь идет о бумагах на предъявителя, они никак не могут быть реализованы в бездокументарной форме.

Ввиду того, что бездокументарные бумаги вещественной реализации не имеют, их нельзя предъявить эмитенту или передать держателю.

Облигации и акции, таким образом, выпускаются обязательно в виде материальных документов. Без физического носителя могут существовать лишь ордерные и именные финансовые инструменты.

Виды бездокументарных ценных бумаг:

- Именные акции – проданные лицу/компании неделимые части капитала, с указанием имени владельца на акции и в регистрах, с передачей прав собственности по индоссаменту. Иногда даже торговля активами бывает запрещена и осуществляется только после получения разрешения от эмитента.

- Именные облигации – представляют собой долговые обязательства эмитента перед лицом (его имя указывается в самом документе, вносится в реестр).

- Инвестиционные паи – ценная бумага, содержащая указание на имеющееся право собственности касательно части имущества ПИФа, на бланке сертификата и в реестре указывается сумма, передача возможна лишь путем индоссамента.

- Векселя – долговые расписки с обязательным внесением в реестр владельца и запретом на передачу другим лицам (кроме запуска процедуры уступки прав).

- Опционы эмитента.

- Сертификаты об ипотеке.

Не все ордерные и именные активы могут быть реализованы в электронной форме – чеки, коносаменты, именные депозиты не могут свободно торговаться, поэтому в электронном формате их не продают. Являются именными документами и закладные, но они могут быть созданы лишь в бумажной форме, хотя, в скором времени такая возможность может быть предоставлена. Активами также считаются деривативы, они допущены наравне с другими к реализации, но в такой ситуации объектом прав выступают сами акции. Во всем мире производными финансовыми инструментами торгуют в электронном формате – так целесообразнее и быстрее.

Ценные бумаги второго порядка (такие производные инструменты, как варранты, депозитарные расписки) используются с целью передачи прав, которые появились из первичных облигаций и акций. Электронная форма торгов обычно применяется для высокой скорости совершения сделок, безопасности и простоты.

Выпуск бездокументарных бумаг доступен только коммерческому предприятию, у которого есть на то лицензия. После того, как фиксация прав осуществлена, лицу выдается документ для подтверждения владения.

Льготы по индивидуальному инвестиционному счету, ИИС

Открыть ИИС — самый простой способ получать налоговые льготы по НДФЛ. Торговать можно почти всеми инвестиционными инструментами, при этом покупать ценные бумаги не обязательно: чтобы оформить вычет, можно просто копить деньги на счете ИИС с вычетом на взнос.

Срок инвестирования:от 3-х лет.

Распространяется на: акции, облигации, ETF, ПИФы и другие инструменты, допущенные к торгам в России.

Исключения:льгота не действует при инвестировании в «народные» облигации ОФЗ-н. Такжезапрещено переводить деньги с ИИС на счета форекс-дилеров — посредников на валютном рынке Forex.

Детали

Инвестор может иметь только один ИИС и выбирает один из двух типов счета:

—ИИС с вычетом на взнос подразумевает возврат НДФЛ с внесенной на счет суммы, но не более 400 тыс.₽в год.Максимально по итогам года можно вернуть 52 тыс. ₽, но не больше НДФЛ, уплаченного в предыдущем году. ИИС с вычетом на взнос могут выбрать инвесторы, которые до открытия счета имели облагаемый НДФЛ доход, например зарплату. ИИС с вычетом на взнос недоступен неработающим пенсионерам, а также индивидуальным предпринимателям на специальных налоговых режимах, напримерУСН.

Вычет по ИИС с вычетом на взнос можно получить уже после первого года использования ИИС, но если закрыть ИИС до истечения 3-х лет после открытия, полученные вычеты придется вернуть государству и заплатить пени.

—ИИС с вычетом на доход полностью освобождает инвестора от налога на прибыль с торговли активами через ИИС.Льготу применяют в конце 3-летнего срока действия ИИС: налог с дохода платить не придется.

Максимальная сумма, которую можно перевести на ИИС в течение года, — 1 млн ₽, однако скоро еемогут увеличитьдо 3 млн ₽. Кроме того, может появиться новый тип ИИС, рассчитанный на инвестиции со сроком от 10 лет и без ограничения взносов.

Как выбрать льготу по ИИС, если подходят обе

Тот, кто инвестирует только в консервативные инструменты с фиксированной доходностью, например облигации, может обратиться за вычетом уже в следующем налоговом году после открытия ИИС.

Если в портфеле будут инструменты с высоким риском, например акции компаний, спешить с получением ежегодного вычета не стоит. Через 3 года доходность может быть выше и льгота ИИС с вычетом на доход в таком случае окажется выгодней: она полностью освободит от уплаты НДФЛ.

Какие доходы можно не декларировать?

От представления декларации за 2021 год освобождаются физические лица в отношении полученных от нескольких налоговых агентов доходов, превышающих в совокупности 5 000 000 руб. Налоговый орган самостоятельно произведет исчисление НДФЛ с таких доходов по прогрессивной ставке налога.

Налогоплательщики вправе не указывать в налоговой декларации доходы, не подлежащие налогообложению (освобождаемые от налогообложения) в соответствии со статьей 217 настоящего Кодекса (за исключением доходов, указанных в пунктах 60 и 66 статьи 217 настоящего Кодекса), а также доходы, указанные в статье 214.2 настоящего Кодекса, доходы, сведения о которых представлены в налоговые органы в порядке, установленном пунктом 5 статьи 226 и пунктом.