Преимущества и недостатки открытия нескольких счетов

Открытие организацией или предпринимателем нескольких счетов неизбежно ведет к дополнительным расходам на РКО и усложнению управления финансами. Но на этом список недостатков для бизнеса заканчивается. Преимуществ при наличии нескольких расчетных счетов значительно больше:

- Снижение рисков утраты всех средств из-за финансовых проблем конкретного банка. Особенно этот момент актуален для организаций, т. к. их средства не страхуются.

- Повышение оперативности при расчетах. При необходимости всегда можно провести срочную оплату с другого счета, даже при возникновении технических проблем у одного из банков.

- Повышение уровня информационной безопасности бизнеса. Рейдерам и недобросовестным конкурентам будет сложнее получить сведения об оборотах и другую информацию из нескольких банков.

- Доступ к дополнительным кредитным ресурсам в разных банках.

Как открыть расчетный счет в банке

Теперь о самом интересном и вкусном.

Стратегия и хитрости при открытии расчетных счетов

Сравнение может показаться слишком вульгарным, но по сути процесс выбора и открытия расчетного счета сродни вступлению в брак. И там и там это можно проделывать практически неограниченное количество раз (разве что счетов одновременно можно иметь тоже большое число), но и там и там важен выбор именно первого счета. Причина — сейчас объясню.

Дело в том, что если вы уже обслуживались где-то в другой кредитной организации, то у вас, как у клиента, с точки зрения банка есть история. И это не всегда хорошо. Причина — возможно в другом банке отказались от вас в связи с рисками. Рисками проведения различных сомнительных операций, рисками вывода со счета значительных сумм наличными, платежей в адрес физических лиц и т.п. Одним словом поработавший уже клиент — для банка — темная лошадка. И поэтому запрошены будут ворохи документов и условия, скорее всего, будут не такими хорошими. По крайней мере в голове ответственного сотрудника.

Имеет смысл поискать акции для тех, кто только открылся. Многие банки при открытии счета в первые дни, недели, месяцы, предлагают бесплатный период обслуживания. Или какие-то другие бонусы. Имеет смысл сравнить предложения сразу многих кредитных организаций, актуальные на тот момент.

Не менее важно — представлять какими услугами банка вы в дальнейшем можете воспользоваться. Если у банка хорошие кредиты для бизнеса, но пока они вам не нужны, не значит, что они потом не понадобятся

Наличие вашего расчетного счета в этом банке будет для вас большим плюсом. Так как с точки зрения банка вы прозрачны и у вас, если что, есть обороты. Кредит и ссуду дадут более охотно. И на лучших условиях.

Почему расчетный счет с бесплатным ведением может быть невыгодным

Следует помнить главное: банки хотят на вас заработать. И на бизнесменах они хотят заработать больше, чем на простом физике

Поэтому очень важно тщательно изучить все условия. Досконально, до последнего пункта

Даже если ведение счета бесплатно, могут быть другие важные особенности, на которых придется потратиться.

- Вывод денежных средств со счета;

- Плата за безналичные переводы;

- Плата за интернет-банк;

- Комиссии за валютный контроль. И ведение валютных счетов;

- Плата за зачисление денег на счет (!);

- Дорогой эквайринг и т.п.

Иногда лучше выбрать счет с платным ведением (например, у Тинькофф — от 4900 в год, при оплате всей суммы сразу), но зато сэкономить. Например на валютном контроле. Хотя для кого-то эта опция может показаться не значимой. И тогда на самом деле бесплатный счет будет лучше. Но смотреть надо все равно во все глаза.

Какие документы нужны для открытия расчетного счета

Не буду вас утомлять списком, тем более, что в 70% случаев он все равно окажется неточным. Причина — банк скорее всего запросит у вас что-то дополнительное. Поэтому в простейшем случае весь список документов можно будет разделить на две части:

- Обязательные: Паспорт (если вы физлицо и ИП), документы на фирму (если вы фирма), данные о вашей регистрации в налоговой;

- Дополнительные: Будут запрошены, если вы уже работали. Тут большое поле для деятельности банкиров. Налоговые декларации за прошлые периоды, справки, пояснения, договора. Масштаб может быть очень широким. Главное для банка — идентифицировать вас как клиента и получить полное представление о том, чем вы будете заниматься. И чего от вас ждать.

Как увеличить чистый операционный доход: стратегии и рекомендации

Операционный доход является важным показателем для оценки финансовой стабильности и прибыльности организации. Увеличение чистого операционного дохода может помочь существенно улучшить финансовое состояние организации и повысить ее конкурентоспособность.

Одной из эффективных стратегий увеличения операционного дохода является повышение стоимости продуктов или услуг, предлагаемых компанией. Это может быть достигнуто путем улучшения качества продукции, добавления новых функций или введения премиальных тарифов за дополнительные услуги.

Также важным элементом для увеличения операционного дохода является оптимизация расходов. Это может быть достигнуто через автоматизацию процессов, сокращение затрат на производство или уменьшение издержек на административные расходы.

Кроме того, рекомендуется внимательно изучить финансовые показатели компании и выявить возможности для улучшения доходности. Для этого могут быть использованы методы анализа чистого операционного дохода, такие как дисконтирование будущих денежных потоков и определение стоимости объекта.

Важно помнить, что увеличение операционного дохода может потребовать времени и ресурсов. Поэтому необходимо разработать долгосрочную стратегию и поэтапный план действий для достижения поставленных целей

В итоге, увеличение чистого операционного дохода требует комплексного подхода и использования различных стратегий. Это поможет повысить конкурентоспособность и финансовую устойчивость организации.

Плюсы и минусы

Перед открытием нового р/с организации и предпринимателю стоит внимательно изучить плюсы и минусы содержания большого числа аккаунтов.

Преимущества:

- Быстрое управление финансами. Если в одном банке возникли технические проблемы с переводом, можно воспользоваться услугами другого финансового учреждения, где также открыт р/с.

- Снижение риска потери денег. Наличие большого количества расчетных счетов для организации не запрещено законодательством, поэтому компания вправе воспользоваться услугами разных банков и снизить риск потери средств при банкротстве учреждения.

- Конфиденциальность. Получить информацию о фирме труднее.

Минусы:

- Увеличение статьи расходов. Не секрет, что открытие и ведение р/с стоит денег, а вероятность получения льгот снижается.

- Возможны трудности в управлении финансами, которые распределены между группой банков. Кроме того, сложнее рассчитывать расходы.

Преимущества и недостатки подхода директ костинг

Система direct costing позволяет выявлять наиболее рентабельный товар, определять ценовую и ассортиментную политику предприятия.

А также:

- рассчитывать пропорции между объемом производства и расходами;

- находить соотношение цены и количества выпускаемой продукции;

- оценивать рентабельность по каждой позиции товара и прогнозировать объем продаж;

- проводить маржинальный анализ и определять точку безубыточности;

- сочетать принципы нескольких видов учета;

- менять ценовую политику, снижать цены на определенный товар;

- вести гибкий учет и планирование производства.

Есть у директ костинга и свои минусы:

- бывает сложно разделить расходы на переменные и постоянные;

- уходит много времени на сбор информации по полной себестоимости;

- трудно рассчитать конечную стоимость продукции.

Несмотря на недостатки метода, многие компании успешно его применяют в управленческом и финансовом учете.

Как применять операционный рычаг в бизнесе

Вот мы посчитали операционный рычаг, а что с ним делать дальше? Давайте разберемся на примере компании «Лондон Париж Голуби Вверх Блики Крыш», которая занимается экскурсиями по Европе.

| Выручка | 5 000 000 ₽ |

| Экскурсоводов в штате | 20 |

| Зарплата 1 экскурсовода (оклад) | 125 000 ₽ |

| Постоянные расходы | 2 500 000 ₽ |

| Переменные расходы | 0 ₽ |

| Операционная прибыль | 2 500 000 ₽ |

| Операционный рычаг | 2 |

У компании был грандиозный план: увеличить выручку в два раза в следующем месяце. ФОТ должен был остаться прежним, так как сотрудников хватало для такого количества экскурсий. Собственник просчитал свой операционный рычаг и рассчитывал, что вслед за ростом выручки в два раза увеличится и прибыль.

Но забыл про обратный эффект — пришел коронавирус, экскурсии стали не нужны.

В итоге, вместо стремительного роста по прибыли, «Лондон Париж Голуби Вверх Блики Крыш» получила ежемесячный убыток 2,5 млн. А вот если бы владелец не поставил все на зеро, и сделал бы привязку менеджеров хотя бы 25% от выручки за экскурсию + оставшаяся часть оклад, то убыток удалось бы сократить в два раза.

Если вы посчитали свой рычаг и он оказался большим, задумайтесь: не слишком ли это рискованно? Уверены ли вы, что выручка именно увеличится, а не упадет?

Что означают цифры в расчетном счете

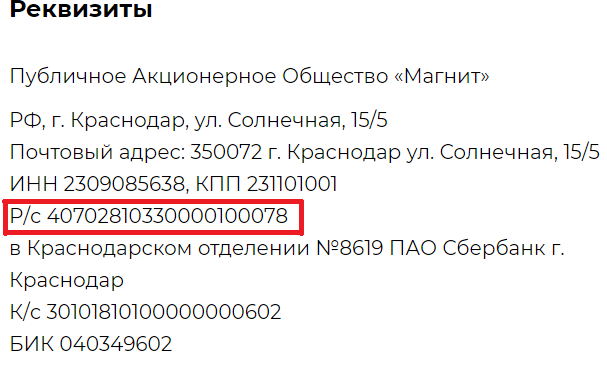

Номер расчетного счета состоит из 20 специально подобранных цифр. Цифры подразделяются на группы, и каждая группа имеет своё значение. Посмотрим на примере номера счета сети магазинов Магнит:

-

407 — номер балансового счета первого порядка. Он показывает, кто открыл счет. С 408 обычно начинается расчетный счет физического лица или ИП. С 407 начинаются счета негосударственных организаций.

-

02 — номер балансового счета второго порядка, который уточняет вид деятельности. Комбинация 40702 означает, что счет открыла коммерческая организация. 40802: счет принадлежит ИП.

-

810 — валюта. В нашем примере — это рубли. 840 означает доллары.

-

3 — контрольный ключ. Он нужен, чтобы проверить правильность счета в целом.

-

3000 — код подразделения банка, в котором открыт счет.

-

0100078 — внутренний номер клиента в банке.

Полный порядок расшифровки счетов закреплен в Приложении к Положению Банка России от 27.02.2017 № 579-П. Лучше знать основные правила расшифровки счетов. Так вы сможете в очередной раз убедиться, что контрагент предоставил достоверные сведения о себе.

1.1. Источники и формы доходов коммерческого банка

Доходы, расходы и прибыль коммерческого банка есть финансовые результаты его деятельности. При этом конечный результат — прибыль — определяется как разница между доходами и расходами. Правильное отображение в бухгалтерском учете всех статей данных показателей связано с формированием налогооблагаемой базы и расчетом налогов.

В состав доходов банка включаются1:

– начисленные и полученные проценты по кредитным ресурсам, размещенным банком в краткосрочных, среднесрочных и долгосрочных кредитах предприятиям и организациям в рублях и иностранной валюте, а также другим кредитным организациям;

– комиссионная и иная плата за услуги, оказываемые банком клиентам по открытию и ведению их расчетных, текущих, валютных и иных счетов, в том числе за переводные, инкассовые, аккредитивные операции, за услуги по корреспондентским отношениям с другими банками;

– плата за выдачу (получение) наличных денег, за инкассацию, за перевозку денежных средств, ценных бумаг и других ценностей;

– доходы, полученные от проведения банком факторинговых, форфейтинговых, лизинговых операций;

– доходы по гарантийным и акцептным операциям банка;

– доходы, полученные в результате оказания консультационных, информационных, экспертных услуг;

– доходы от проведения трастовых операций;

– доходы от операций с наличной и безналичной иностранной валютой как от собственного имени, так и по поручению клиентов;

– доходы за выполнение банком функций агента валютного контроля;

– доходы от операций с ценными бумагами;

– доходы от проведения операций с драгоценными металлами;

– доходы, связанные с долевым участием в деятельности других предприятий, дивиденды и проценты по акциям, облигациям и иным ценным бумагам банка.

Как организации или ИП закрыть расчетный счет

Клиент может закрыть счет по собственной инициативе. Для этого необходимо:

-

Погасить задолженности за банковское обслуживание.

-

Подать заявление на закрытие счета по форме банка. В заявлении должны быть указаны реквизиты для перевода остатка денег, либо отметка о выдаче остатка наличными. Если клиент при открытии счета получал чековую книжку и корпоративную карту, их нужно приложить к заявлению. Дополнительно банк может запросить какие-то документы, например выписку из ЕГРЮЛ.

-

Получить выписку о закрытии счета.

Процедура закрытия счета займёт около семи дней. Пенсионный фонд и налоговиков о закрытии счета уведомит банк.

В некоторых случаях банк может закрыть или заблокировать счет по своей инициативе. Подробнее об этом читайте в следующем разделе.

Анализа доходов

Всего можно выделить три основных источника доходов:

- доходы от вашей текущей деятельности;

- доходы от активов;

- социальные доходы (поступления от государства).

К первой категории относятся все поступления благодаря использованию, пожалуй, самого ценного ресурса — труда. Это может быть:

- заработная плата по основному месту работы;

- дополнительный заработок;

- оплата за сверхурочные, премии, бонусы и т. д.

В большинстве случаев именно эта категория составляет львиную долю дохода семьи.

К доходам от активов относится пассивный доход, который человек получает фактически без каких-либо действий со своей стороны. Это:

- доход от сдачи в аренду недвижимости;

- доход от бизнеса;

- доход от инвестиций на фондовом рынке;

- доход от депозитов и т. д.

Доход от активов снижает риск потери работы и в целом трудоспособности, ведь эти средства поступают в ваш бюджет независимо от вашей способности к труду и наличия постоянного места работы. В популярной литературе именно доходы от активов связываются с обретением финансовой независимости, поэтому каждый должен стремиться к росту этой доли доходов в своих поступлениях.

Третья часть — социальные доходы — обычно представляет собой незначительную долю в совокупном доходе семьи. Сюда входят:

- стипендии;

- пособия;

- льготы;

- государственная пенсия;

- налоговые вычеты и т. д.

Эта категория доходов тоже не связана с трудоспособностью, но ее вес в общем финансовом потоке обычно слишком незначителен, чтобы стать основой для нормальной жизни.

После того как источники доходов определены, составьте таблицу, где напротив каждой категории укажите ее средний темп роста в год, а также период, в течение которого эти средства будут поступать, — это необходимо для грамотного планирования доходов по годам.

Пример:

| Вид дохода | Размер дохода, руб. в год | Ожидаемый темп роста, % в год | Ожидаемый период получения |

| Зарплата | 600 000 | 5% | До 60 лет |

| Аренда квартиры | 240 000 | 4% | До 18-летия ребёнка |

| Гос. пенсия | 180 000 | 4% | С 60 лет пожизненно |

Нюансы открытия нескольких счетов

Руководителю не рекомендуется открывать счета в одном банковском учреждении. Этот вариант, в сущности, является бессмысленным, так как платежи не будут защищены от технических сбоев. Если банк решит изменить политику, руководитель также не сможет уберечься от последствий этого.

Не стоит также выбирать множество банковских учреждений. Этот вариант характеризуется данными недостатками:

- Увеличение постоянных расходов на банковское обслуживание.

- Уменьшение эффективности управления денежными потоками.

- Часть средств будет просто лежать на счетах, что невыгодно компании (отсутствует доход).

- Фирме сложнее договориться об индивидуальных условиях обслуживания.

Оптимальным вариантом является открытие счетов в 2-3 банках. В этом случае финансовые учреждения будут конкурировать между собой, что позволит фирме добиться наиболее выгодных условий.

ВАЖНО! Некоторые фирмы открывают второй счет для проведения незаконных операций. Это распространенный вариант

В год проводится множество разбирательств, касающихся открытия «левых» счетов, поэтому не стоит рисковать. В обратном случае придется как минимум оплачивать огромные штрафы.

Как открыть расчётный счёт?

В настоящем процедура открытия расчётного счёта для бизнесмена заметно упростилась (после 2016). Раньше обязательно нужно было предоставлять документы о регистрации, причём или оригинал, или копию, но заверенную нотариусом. Сейчас же банковские работники получают такие данные из единого реестра. Теперь же ИП достаточно предъявить паспорт и лицензию для соответствующих видов деятельности.

Кроме того, личное посещение банка перестало быть обязательным в некоторых случаях. Чтобы открыть расчётный счёт, можно отправить заявку онлайн, если у вас уже заведён счёт (личный, например) или же есть карточка в этом банке. В таком случае решение принимается, как правило, довольно быстро.

Для спокойного проведения всех операций нужно заполнить карточку клиента. Туда вносятся данные об ИП, образцы подписи самого предпринимателя и доверенного лица, если то присутствует. В карточке также закрепляется оттиск печати. Если вы планируете рассчитываться исключительно онлайн, этот пункт можно будет пропустить.

При открытии счёта стороны обязательно заключают договор

Обратите внимание на то, что банк должен предоставить вам актуальные тарифы

При подписании соглашения особое внимание нужно уделить пункту, касающемуся порядка внесения изменений. Как именно будут расти тарифы? Должен ли банк вас об этом предварительно уведомлять? Такие моменты очень важны

Подведём итоги: несмотря на то, что в законе нет прямого указания на обязанность ИП заводить расчётный счёт, полноценно функционировать без него предпринимателю будет очень сложно. Безусловно, в этом решении есть и определённый недостаток: за обслуживание нужно будет платить банку. Однако возможность спокойно распоряжаться средствами и не волноваться о том, что счёт могут заблокировать или что у ФНС возникнут вопросы, перекрывает все минусы.

Кратко порядок действий для юридических лиц

Чтобы открыть в кредитном учреждении счет (аккаунт) для безналичных транзакций, юридическому лицу потребуется осуществить следующий алгоритм:

- Выбрать подходящий банк, предоставляющий расчетно-кассовое обслуживание в необходимом объеме. Рекомендуется отдавать предпочтение популярным кредитно-финансовым структурам, обладающим лицензиями ЦБ РФ и широкой сетью филиалов. Такие банки считаются надежными, заслуживающими доверие, часто обеспечивающими максимальный и качественный сервис.

- Определиться с тем, кто непосредственно будет заниматься открытием счета и оформлением всех необходимых документов. Как уже говорилось ранее, это может быть либо сам руководитель организации, либо его доверенный субъект, обладающий нотариальной доверенностью, составляемой заранее.

- Подготовка необходимой документации. В разных финансовых учреждениях могут отличаться требования к составу пакета обязательных документов. Кроме того, банки часто запрашивают у заявителей дополнительные бумаги. Организационно-правовая форма юрлица ощутимо влияет на список документов. Для ООО, например, существует особый перечень.

- Визит уполномоченного субъекта организации в отделение (офис) избранного учреждения. Примечательно, что некоторые банки готовы направлять своих менеджеров в офис клиента для обсуждения деталей и оформления документов, если имеется предварительная договоренность об этом.

- Подобрать подходящий тарифный план для открытия и дальнейшего обслуживания расчетного счета. Как правило, банки предлагают своим клиентам выбор из нескольких пакетов услуг. Рекомендуется заранее ознакомиться с предложениями разных банков, чтобы получить максимальное представление о сервисных пакетах и тарифах. Обычно такой сервис предусматривает ежемесячную абонентскую плату.

- Подписывается комплексное соглашение об открытии и обслуживании расчетного счета, которое всегда составляется в двух равнозначных экземплярах. Перед подписанием необходимо убедиться, что все документы заполнены корректно, поскольку ошибки/неточности в подобных бумагах не допускаются.

- Рассмотреть возможность подключения дополнительных опций/сервисов (клиент-банк, мобильные приложения, SMS-уведомления, прочие услуги). Если есть смысл, стоит воспользоваться этими предложениями.

- На протяжении последующих одного-двух дней менеджер банка связывается с представителем юр лица и сообщает ему о принятом решении. Если выносится положительный вердикт, клиенту открывается счет (аккаунт), на который следует сразу же зачислить активационную сумму, нередко соответствующую годовой стоимости сервисного пакета. В определенных случаях, однако, банк может отказать заявителю в оказании данной услуги.

- Организации предоставляются реквизиты расчетного банковского счета. Можно совершать безналичные транзакции.

- Обслуживающий банк самостоятельно направляет налоговой службе и пенсионному ведомству соответствующие уведомления в сроки, четко определенные актуальным законодательством. Юр лицо – владелец счета – освобождается от этой обязанности с мая 2014 года.

Какие нужны документы?

Как правило, стандартный набор документов, которые организация предъявляет в банк для открытия счета, выглядит следующим образом:

- поименный перечень учредителей;

- паспорт руководителя или, как вариант, уполномоченного субъекта;

- карточка, содержащая образцы подписей директора/бухгалтера и оттиска печати (если печать у юрлица имеется);

- разрешения/лицензии (если деятельность компании лицензируется);

- документальное удостоверение юридического адреса хозяйствующего субъекта и его фактического местонахождения (договор аренды или свидетельство о собственности на помещение);

- распорядительный акт (решение), которым регламентируются назначение и полномочия руководителя;

- устав ООО (документ заверяется налоговой службой);

- свидетельство о назначении юрлицу кода ИНН;

- справка о зачислении юрлица на учет ФНС (документ выдается налоговой службой);

- регистрационное свидетельство юрлица (ЕГРЮЛ-выписка);

- прочие бумаги (по необходимости).

Сроки процедуры

Конкретные сроки, на протяжении которых ООО открывается банковский счет, могут варьироваться в разных обслуживающих банках.

Зачастую все вопросы решаются непосредственно в день обращения.

Иногда процесс затягивается на 1-2 дня с момента подачи пакета документов. Бывает и так, что реквизиты аккаунта предоставляются клиенту в течение более длительных сроков. Ускорению процедуры может способствовать оформление онлайн-заявки.

Состав операционных расходов

Действующий план бухгалтерского учета 10/99 в п.11 гл.3 приводит полный перечень расходов предприятия, относимых к операционным. К таковым относятся:

- активы, предоставляемые в аренду или другую форму временного пользования или владения за плату;

- сдаваемые во временное пользование интеллектуальные права собственности;

- вклады в уставный капитал других ООО;

- все формы отчуждения своей собственности, в том числе и продукции (продажа, аренда, списание);

- создаваемые денежные резервные фонды;

- комиссии и проценты, уплачиваемые в банковские организации.

ОБРАТИТЕ ВНИМАНИЕ! Данные расходы будут признаны операционными, только если они не относятся к основной деятельности организации, в этом случае они должны быть сочтены обычными

Операционные расходы, относимые к прочим

К ним относятся траты, не входящие в предыдущий перечень:

- выплата штрафов за нарушение условий, прописанных в договоре;

- компенсация убытков, причиненных по вине фирмы;

- убытки от финансовых обязательств, которые уже невозможно взыскать;

- размеры разницы в курсах валют;

- суммы от списания уцененных активов.

Плата за выполнение банками функций агентов валютного контроля

В соответствии с положениями Федерального закона № 173-ФЗ, а также с учетом ст. 421 ГК РФ уполномоченные банки вправе взимать плату за выполнение ими функций агентов валютного контроля с организаций-клиентов, оформивших в этих банках паспорта сделок по внешнеторговым контрактам. При этом банки самостоятельно определяют размер и порядок взимания указанной платы (п. 3 Информационного письма Банка России от 31.03.2005 № 31).

Минфин считает, что плату за осуществление функций агентов валютного контроля налогоплательщик может учесть в составе прочих расходов, связанных с производством и реализацией, на основании пп. 25 п. 1 ст. 264 НК РФ (письма от 03.02.2012 № 03-03-06/1/58, от 12.08.2011 № 03-03-06/1/477).