Как ФНС проверяет чеки

После оформления фискального документа данные через оператора ОФД отправляются в ФНС. Чек проходит через форматно-логический контроль (ФЛК), после которого определяется статус чека.

Виды проверок ФЛК:

По результатам контроля фискальному документу присваивается статус.

Существует четыре статуса фискальных документов:

- Принят, т. е. при ФЛК ошибок выявлено не было, чек получен и принят ФНС.

- Принят с предупреждением, т. е. во время проверки были выявлены ошибки. ФД с таким статусом принят в ФНС и учитывается в системе, но исправить его все же нужно.

- Прием в карантин. Такой статус свидетельствует о том, что чек принят ФНС, но проблема с регистрацией чека все же есть. Вероятнее всего, не завершена регистрация ККТ или касса снята с учета. Такой чек не учитывается в системе, т. е. потенциально могут возникнуть расхождения.

- Отказ в приеме, т. е. чек отправлен и принят ФНС, но при ФЛК выявлены критические ошибки. Он не отражается в системе, соответственно покупатель не может проверить его на сайте налоговой службы.

Этот статус имеет приоритет над статусом «Прием в карантин», т. е. даже если регистрация кассы не завершена, но при проверке чека будут выявлены критические ошибки, то ФД получит статус «Отказ в приеме». Такие чеки требуют пристального внимания немедленно – статус чека поменяться самостоятельно не может.

Самые популярные ошибки в чеках, которые получают статус «Отказ в приеме»:

- Неверное указание формы расчета в чеке: «наличными» вместо «электронными» или наоборот.

- Неверно пробитая стоимость товара.

- Неверное количество товара.

Есть еще один промежуточный статус «В обработке», т. е. чек еще проходит проверку и скоро получит один из четырех вышеперечисленных статусов.

Чек коррекции

При неприменении ККТ или ее применении с нарушением законных правил ИП и организации обязаны оформлять чеки коррекции (абз. 2 п. 4 ст. 43 Закона № 54-ФЗ). Данные чеки позволяют учесть ранее неучтенные операции, исправить допущенные ошибки, а также избежать ответственности за неприменение ККТ.

Реквизиты чеков коррекции установлены приказом ФНС России от 21.03.2017 № ММВ-7-20/229@. Сформировать чек коррекции можно в любое время. Но в целях освобождения от ответственности чек нужно успеть сформировать до того момента, когда налоговики узнали о нарушении. Чек разрешено формировать на любой ККТ, а не только на той, которая не была применена в момент расчета.

В чеке коррекции указывают такие признаки расчета, как «приход» (в случае неприменения ККТ при приеме денег) и «расход» (в случае неприменения кассы при выплате денег из кассы). Признаки «возврат прихода» и «возврат расхода» в чеке коррекции не указываются.

Чек коррекции, помимо собственных реквизитов, должен содержать еще и реквизиты расчета, который был произведен без применения ККТ. Для этого в чеке коррекции следует указать дату совершения операции, наименование проданного товара, работы, услуги, адрес расчета и т.д.

Каждая корректируемая сумма расчета должна отражаться в кассовом чеке коррекции отдельной строкой. При этом в чеке нужно указать дату совершения нарушения, а также основание корректировки. Если пользователь самостоятельно выявил нарушение, то в качестве основания указывается «самостоятельная операция», если нарушение выявила ИФНС – «по предписанию».

Данная схема применения кассового чека коррекции допустима при использовании онлайн-кассы с форматом фискальных данных версии 1.1.

Если используется касса с форматом фискальных данных версии 1.05 и 1.0, то порядок корректировки будет иным. От пользователя требуется формирование не только чека коррекции, но и акта, в котором описывается каждый конкретный случай неприменения ККТ.

В акте проставляют даты расчетов без касс, наименование товаров и их стоимость.

Также в акте нужно указать причину неприменения ККТ. Специальной формы для акта не предусмотрено, он составляется в произвольной форме.

В чеке коррекции нужно указать признак расчета «приход» или «расход», а также основание для корректировки.

В качестве дополнительного условия для освобождения от ответственности в ст. 14.5 КоАП РФ указывается направление в инспекцию сообщения о неприменении кассы и формировании чека коррекции.

Но данное сообщение требуется отправлять в инспекцию далеко не во всех случаях.

Что называют чеком коррекции

Фискальный документ с таким названием необходимо пробивать, если выходит, что при закрытии смены количестве наличных денег в кассе не совпадает с теми цифрами, которые должны были быть, в сторону увеличения. Хотя в таком случае одним чеком коррекции не обойтись. Кассиру придется написать акт и приложить к нему объяснительную. Эта документация понадобится для объяснения специалистам налоговой, почему потребовалось проводить корректировку. Они должны подтвердить случайность образования кассовых излишков. Такая ситуация не предполагает пробивания чека возврата.

В каких случаях можно пробить

Уважительными причинами для пробивания коррекционного документа считаются только две. Это может быть:

- если произошел сбой кассы;

- если ошибся кассир.

Человеческий фактор серьезно влияет на количество ошибок. К наиболее частым случаям, которые приводят к необходимости коррекции, относятся следующие действия кассира:

- Он нечаянно пробивает большую сумму, чем заплатил покупатель. К примеру, была совершена покупка на сумму 90 рублей, а в чеке появился лишний ноль, и то, что это уже не 90, а 900 рублей, стало понятно только в конце смены.

- Покупатель заплатил за товар, а продавец забыл пробить и выдать ему чек.

- Кассир перепутал алгоритмы действий и подменил чек коррекции чеком возврата прихода.

Однако это далеко не единственные причины возможных неполадок в учете. Свою негативную лепту вносят сбои в нормальном функционировании онлайн-ККМ. Кассовые неполадки могут произойти из-за неисправности оборудования, при перепадах напряжения в сети, отключении электроэнергии, других неполадках технического плана. Бывают поломки контрольно-кассовых машин – они перегреваются и выключаются.

Порою происходят массовые сбои в работе оборудования онлайн касс. Показательный декабрьский пример 2017 года: проблемная прошивка спровоцировала выход из строя оборудования формы «ШТРИХ-М». Предпринимателям приходилось брать оплату без пробивания. Все эти суммы затем указывались в коррекционных чеках.

Что указывается в чеке коррекции

По своим реквизитам корректировочные чеки практически ничем не отличаются от обычных чеков, пробиваемых непосредственно при покупке. В них обязательно указываются:

- ИНН предпринимателя или юридического лица.

- Персональный номер контрольно-кассовой техники.

- Используемая система налогообложения.

- Адрес, где происходил расчет.

- Фискальный признак.

Однако это не полная идентичность, определенная разница все-таки есть. Чек коррекции не содержит указания на номенклатуру товара, его объем, цену. Этого не нужно делать, потому что покупателям их не предоставляют. Они требуются только для того, чтобы ОФД и ФНС могли проводить свои проверки. Отсутствует и QR-код, ведь в этом случае клиентам нет необходимости проверять, является ли документ подлинным.

Оформить чек коррекции по онлайн кассе необходимо не только для внутреннего использования, но и для мероприятий проверяющих и контролирующих структур. Поэтому достаточно указать в нем одну общую сумму корректировки. Разбивать по различным категориям товаров не требуется.

Зарплата в денежной и неденежной форме

Работодатель должен оплачивать труд работника (ст. 129 ТК РФ). Статья 131 ТК РФ указывает, что выплата заработной платы производится в денежной форме в валюте Российской Федерации (в рублях) и в отдельных случаях – в иностранной валюте и в неденежной форме.

Оплатить труд в неденежной форме можно в соответствии с коллективным договором или трудовым договором по письменному заявлению работника. При этом натуральная оплата труда не может превышать 20% от начисленной месячной заработной платы.

При разрешении споров, возникших в связи с выплатой работнику заработной платы в неденежной форме, следует учитывать статью 4 Конвенции МОТ от 01.07.1949 № 95 об охране заработной платы, ратифицированной Указом Президиума Верховного Совета СССР от 31.01.1961 № 31.

В ней указано, что выплата заработной платы в такой форме может быть признана обоснованной при доказанности следующих юридически значимых обстоятельств:

- работник добровольно пожелал и подтвердил письменным заявлением получение заработной платы в неденежной форме;

- выплачиваемая заработная плата в неденежной форме не превышает 20% от начисленного месячного заработка;

- выплата заработной платы в натуральной форме обычна или желательна в данной отрасли промышленности или профессии (например, сельскохозяйственном секторе экономики);

- подобного рода выплаты подходят для личного потребления работника и его семьи или приносят ему известного рода пользу;

- при выплате работнику заработной платы в натуральной форме соблюдены требования разумности и справедливости в отношении стоимости товаров, передаваемых ему в качестве оплаты труда, т. е. их стоимость во всяком случае не должна превышать уровень рыночных цен, сложившихся для этих товаров в данной местности в период начисления выплат.

Может случиться, что получаемые работником товары и услуги столь выгодны ему, что он изъявляет желание приобрести их в счет заработной платы в большем объеме, нежели 20%. Работодатель вправе пойти навстречу такому пожеланию, но только не в качестве оплаты труда, а в счет заработной платы, по сути продавая эти товары или услуги своему работнику как контрагенту.

Если сотрудник получает от работодателя товары или услуги не в качестве оплаты труда (и не нарушает требования статьи 131 ТК РФ и статьи 4 Конвенции МОТ № 95), то передача товаров и предоставление услуг с удержанием их стоимости из зарплаты для работодателя оказываются обычной реализацией. Контрагентом в этой сделке выступает сотрудник.

Уплата приобретенных им товаров и услуг подлежит подтверждению кассовым чеком даже в тех случаях, когда стоимость товаров и услуг удерживается из зарплаты. Такое удержание не является «удержанием» в смысле статьи 138 ТК РФ и не подлежит ограничению.

Зарплата в денежной и неденежной форме

Работодатель должен оплачивать труд работника (ст. 129 ТК РФ). Статья 131 ТК РФ указывает, что выплата заработной платы производится в денежной форме в валюте Российской Федерации (в рублях) и в отдельных случаях – в иностранной валюте и в неденежной форме.

Оплатить труд в неденежной форме можно в соответствии с коллективным договором или трудовым договором по письменному заявлению работника. При этом натуральная оплата труда не может превышать 20% от начисленной месячной заработной платы.

При разрешении споров, возникших в связи с выплатой работнику заработной платы в неденежной форме, следует учитывать статью 4 Конвенции МОТ от 01.07.1949 № 95 об охране заработной платы, ратифицированной Указом Президиума Верховного Совета СССР от 31.01.1961 № 31.

В ней указано, что выплата заработной платы в такой форме может быть признана обоснованной при доказанности следующих юридически значимых обстоятельств:

- работник добровольно пожелал и подтвердил письменным заявлением получение заработной платы в неденежной форме;

- выплачиваемая заработная плата в неденежной форме не превышает 20% от начисленного месячного заработка;

- выплата заработной платы в натуральной форме обычна или желательна в данной отрасли промышленности или профессии (например, сельскохозяйственном секторе экономики);

- подобного рода выплаты подходят для личного потребления работника и его семьи или приносят ему известного рода пользу;

- при выплате работнику заработной платы в натуральной форме соблюдены требования разумности и справедливости в отношении стоимости товаров, передаваемых ему в качестве оплаты труда, т. е. их стоимость во всяком случае не должна превышать уровень рыночных цен, сложившихся для этих товаров в данной местности в период начисления выплат.

Может случиться, что получаемые работником товары и услуги столь выгодны ему, что он изъявляет желание приобрести их в счет заработной платы в большем объеме, нежели 20%. Работодатель вправе пойти навстречу такому пожеланию, но только не в качестве оплаты труда, а в счет заработной платы, по сути продавая эти товары или услуги своему работнику как контрагенту.

Если сотрудник получает от работодателя товары или услуги не в качестве оплаты труда (и не нарушает требования статьи 131 ТК РФ и статьи 4 Конвенции МОТ № 95), то передача товаров и предоставление услуг с удержанием их стоимости из зарплаты для работодателя оказываются обычной реализацией. Контрагентом в этой сделке выступает сотрудник.

Уплата приобретенных им товаров и услуг подлежит подтверждению кассовым чеком даже в тех случаях, когда стоимость товаров и услуг удерживается из зарплаты. Такое удержание не является «удержанием» в смысле статьи 138 ТК РФ и не подлежит ограничению.

Кассовый чек при удержании из зарплаты в «1С:Бухгалтерии 8» (ред. 3)

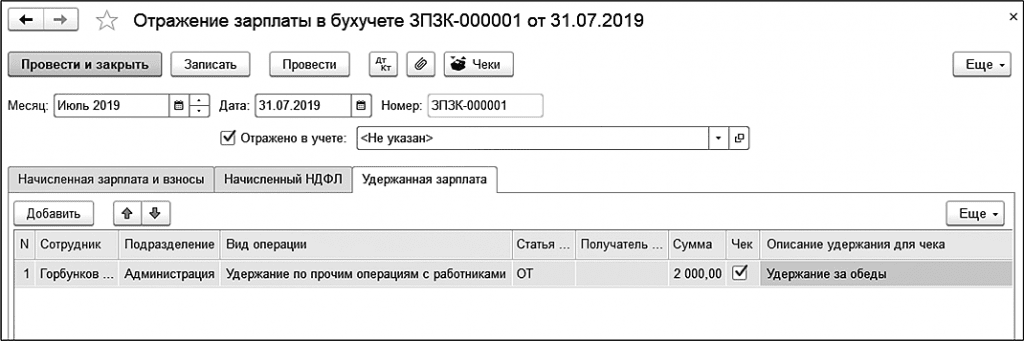

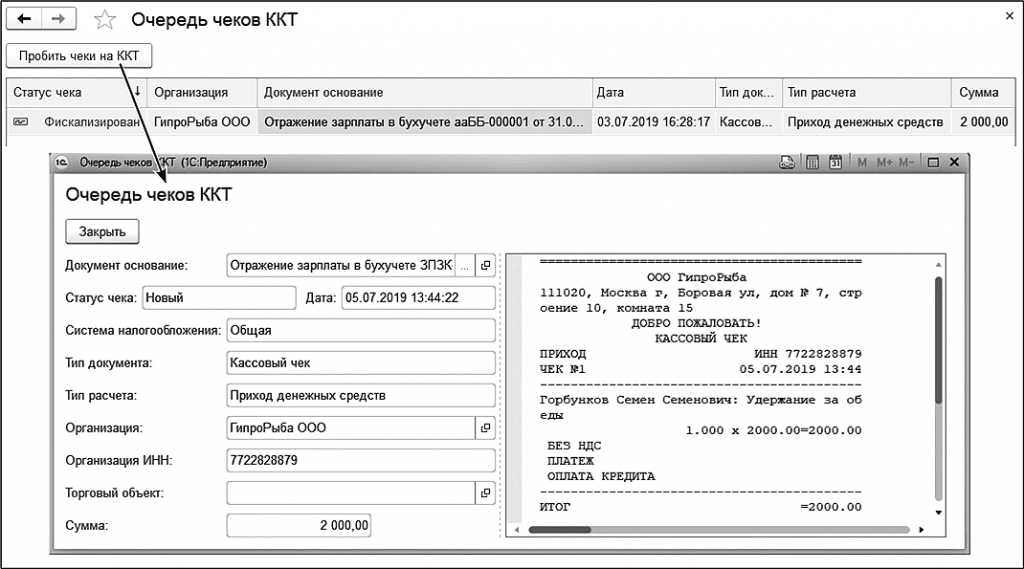

В программе «1С:Бухгалтерия 8» (ред. 3.0), если учет расчетов по заработной плате и кадровых данных ведется во внешней программе («1С:Зарплате и управлении персоналом 8» редакции 3), поступивший документ Отражение зарплаты в бухучете содержит кнопку Чеки (рис. 4).

Рис. 4. Документ «Отражение зарплаты в бухучете» в «1С:Бухгалтерии 8» (ред. 3.0)

По нажатии кнопки Чек открывается окно Очередь чеков ККТ, где по кнопке Пробить чеки на ККТ фискализируется Приход денежных средств (рис. 5).

Рис. 5. Чек, подтверждающий приход денежных средств путем удержания из заработной платы

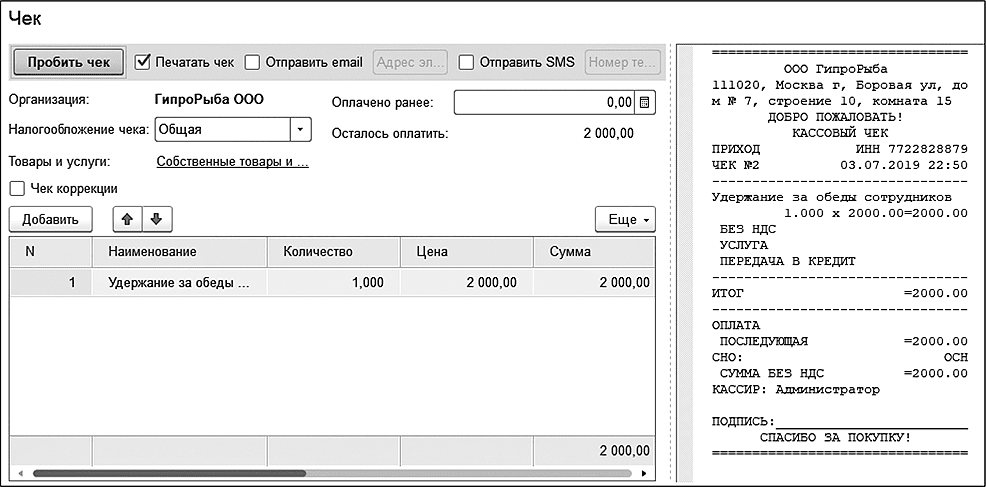

В рассмотренном выше примере услуга предоставления обеда была оказана не одновременно с расчетом заработной платы, регистрируется в программе «1С:Бухгалтерия 8» (ред. 3.0) документом Реализация услуг и подтверждается чеком (рис. 6).

Рис. 6. Чек, подтверждающий реализацию услуги сотруднику

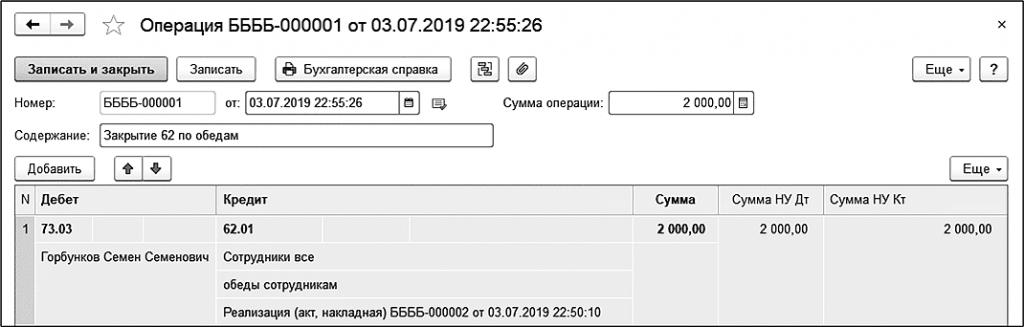

Взаиморасчеты (счет 62 «Расчеты с покупателями и заказчиками» и 73 «Расчеты с персоналом по прочим операциям») закрываются Операцией, введенной вручную (рис. 7).

Рис. 7. «Операция, введенная вручную», закрывающая взаиморасчет

Для удобства на счет 62 можно ввести «обобщенное» физическое лицо, например «Сотрудники все», чтобы не переносить всех сотрудников в справочник Контрагенты.

Обратите внимание, не следует пробивать чеки на всякий случай при любом удержании из зарплаты, так как это приведет к искажению фискальных операций. Чеки нельзя пробивать и при удержании в пользу третьих лиц

Как правильно оформить

Оформление коррекционного чека идет по четко прописанным правилам. Коротко их можно представить в виде трехшагового алгоритма. В конечном итоге инспекция ФНС должна получить пакет из трех документов:

- самого чека коррекции;

- специального акта, в котором будет отражено, что обнаружены лишние средства;

- объяснительной записки об ошибке – она пишется кассиром, который ее обнаружил.

В случае возникновения ошибки, необходимо действовать так:

- Выявив в ККТ излишки денежных средств, одновременно с проведением чека коррекции, нужно обязать кассира подробно изложить в объяснительной, каковы причины такого явления. Это могут быть нарушение или ошибка. Такой документ должен быть прикреплен к акту.

- Затем снять копии со всех трех документов (к ним относятся чек, акт и объяснительная) и передать их в налоговую, оставив оригиналы на месте. Сообщать в ФНС о том, что проведен чек коррекции, необходимо в письменном виде и раньше, чем специалисты налоговой самостоятельно заметят нарушение. Допускается это сделать и посредством электронной почты. В таком случае штрафные санкции не последуют.

Важно! Компания, допустившая нарушение, не избежит штрафа. В соответствии с российским Кодексом об административных правонарушениях (п

2 ст. 14.5) он может достигать суммы 30000 рублей.

Применение онлайн-касс при удержаниях из зарплаты

ККТ применяется на территории РФ всеми организациями и ИП при осуществлении ими расчетов, за исключением случаев, установленных законом (п. 1 ст. 1.2 Федерального закона от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении расчетов в Российской Федерации»).

Расчетами в соответствии со статьей 1.1 Закона № 54-ФЗ считается прием (получение) и выплата денежных средств наличными деньгами и (или) в безналичном порядке за товары, работы, услуги, в том числе и в виде предварительной оплаты и зачета стоимости товаров, работ, услуг, либо предоставление или получение иного встречного предоставления за товары, работы, услуги.

Исходя из пункта 4 статьи 4 Федерального закона от 03.07.2018 № 192-ФЗ организации и индивидуальные предприниматели при осуществлении расчетов с физлицами при предоставлении или получении иного встречного предоставления за товары, работы, услуги должны с 01.07.2019 применять ККТ.

Таким образом, работодатель обязан применять онлайн-кассу, если из заработной платы работника удерживается стоимость:

- реализуемых ему товаров (см. понятие «расчет», приведенное в ст. 1.1 Закона № 54-ФЗ, разъяснения в письме Минфина России от 30.11.2018 № 03-01-15/86884);

- оказанных ему услуг (см. п. 4 ст. 4 Закона № 192-ФЗ, письмо Минфина России от 25.01.2019 № 03-01-15/4355);

- выданной форменной одежды (письмо Минфина России от 12.12.2018 № 03-01-15/90372).

Пробивать чеки не нужно, когда работнику компенсируется стоимость товаров или услуг, а затем удерживается из заработной платы. Например, в случаях, если организация:

- оплачивает работникам мобильную связь и удерживает расходы на нее из зарплаты (письмо Минфина России от 25.01.2019 № 03-01-15/4355);

- приобретает бланк трудовой книжки (вкладыш в трудовую книжку), и затем работник возмещает эти расходы (письмо Минфина России от 25.01.2019 № 03-01-15/4355);

- оплачивает места для парковки личных автомобилей работников и удерживает из зарплаты возмещение указанных расходов (письмо Минфина России от 04.12.2018 № 03-01-15/87763).

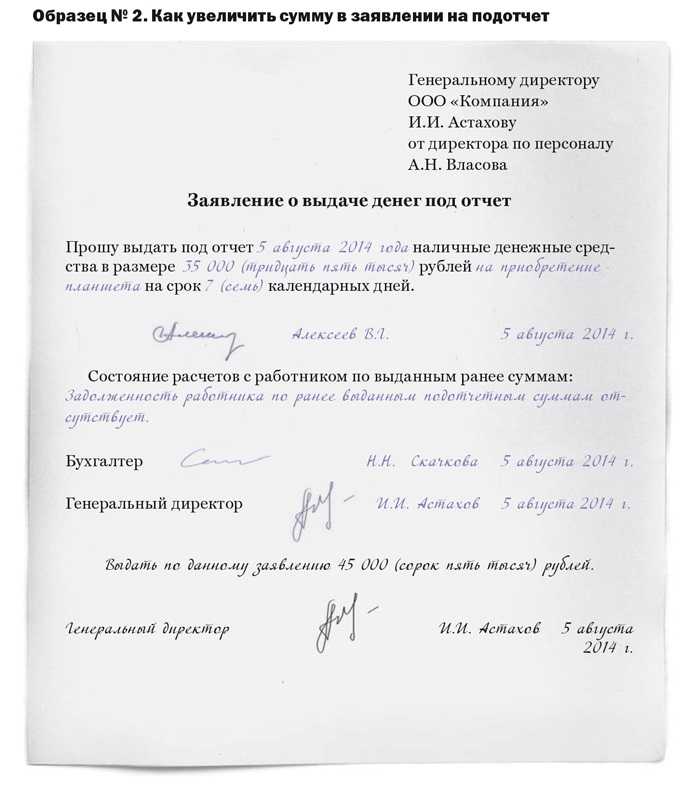

Не следует использовать ККТ и во многих других случаях, в том числе при выдаче денежных средств под отчет. Неизрасходованные подотчетные денежные средства работники возвращают в кассу организации. В письмах Минфина России от 11.09.2018 № 03-01-15/65050 и от 08.02.2019 № 03-01-15/7892 указано, что такие операции также не являются расчетом в целях применения Закона № 54-ФЗ.

Нововведение, связанное с применением ККТ при удержании из зарплаты, не привносит никаких изменений с точки зрения учета.

Реализация товара или услуг не меняется. Применение ККТ лишь обеспечивает оперативность учета торговой операции, произошедшей в момент выплаты зарплаты. Обязанность регистрировать удержания из зарплаты оплаты товаров и услуг чеком ККТ не отменяет обязанности выдачи чека при передаче товара или услуги. Таким образом, чек пробивается дважды, если передача товара или услуги не совпадает с моментом удержания стоимости из зарплаты.

Ошибочное неприменение ККТ и штрафы

Как исправить ошибку в чеке

Иногда при оформлении покупки кассир может допустить ошибку. Ошибки нужно исправлять, и для этого существуют полезные образцы.

Для исправления ошибки в распечатанном фискальном чеке необходимо пробить кассовый чек коррекции или возвратный документ. Все бухгалтеры и продавцы должны знать, как это сделать.

Ошибки, которые может допустить кассир при оформлении покупки:

- Неверное указание формы расчета в чеке: «наличными» вместо «электронными» или наоборот.

- Неверно пробитая стоимость товара.

- Неверное количество товара.

Налоговики считают, что исправлять такие ошибки обязательно сразу же после их обнаружения. Для исправления ошибки в чеке предназначен чек коррекции. Этот документ позволяет корректно отразить внесенные изменения в фискальных данных.

Примеры ситуаций, в которых пробивается чек коррекции на онлайн-кассе:

- В случае неверного указания формы расчета в чеке. Например, если кассир указал «наличными» вместо «электронными» или наоборот.

- В случае неверно пробитой стоимости товара.

- В случае неверного указания количества товара.

Для исправления ошибки в чеке необходимо пробить чек коррекции следующим образом:

- Открыть смену на онлайн-кассе.

- Выбрать функцию «Продажи» или «Возврат» в зависимости от характера ошибки.

- Указать правильные данные, исправляющие ошибку.

- Пробить чек коррекции.

После пробития чека коррекции данные будут отправлены в ФНС и отразятся в системе контроля.

Важно помнить, что исправление ошибок в чеке должно производиться немедленно после их обнаружения. Необходимо следовать правилам и рекомендациям налоговой службы для корректного исправления фискальных данных

Таким образом, знание полезных образцов для исправления ошибок по кассе является необходимым для бухгалтеров и продавцов. Правильное исправление ошибок позволяет соблюдать требования законодательства и избежать возможных проблем с налоговой службой.

См. также

Кассовая дисциплина, ККТ, БСО

10.01.2024, 10:43 30Как правильно сшивать кассовые документы?

Кассовая дисциплина, ККТ, БСО

10.01.2024, 10:37 21Какие ИП могут работать без кассы в 2023 году?

Кассовая дисциплина, ККТ, БСО

12.02.2024, 10:44Можно ли ИП на УСН работать без кассового аппарата?

Кассовый чек при удержании из зарплаты в «1С:ЗУП 8» (ред. 3)

В программе «1С:Зарплата и управление персоналом» редакции 3 в соответствии с требованиями законодательства начиная с версии 3.1.10.78 добавлена возможность отмечать удержания, которые могут являться основанием для оформления кассовых чеков, и передавать эту информацию в бухгалтерскую программу.

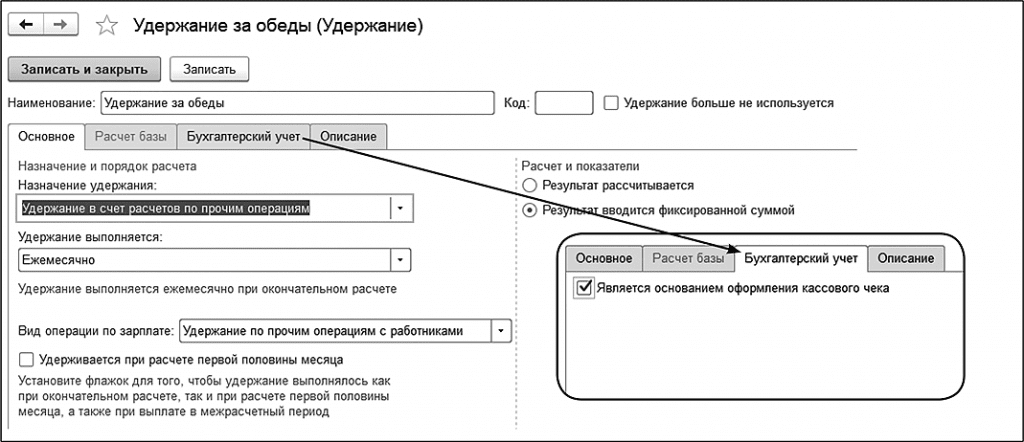

Для удержаний с назначением Прочее удержание в пользу третьих лиц, Удержание в счет расчетов по прочим операциям и видом операции по зарплате Удержание по прочим операциям с работниками на закладке Бухгалтерский учет добавлен флаг Является основанием оформления кассового чека (рис. 1).

Рис. 1. Настройка удержания

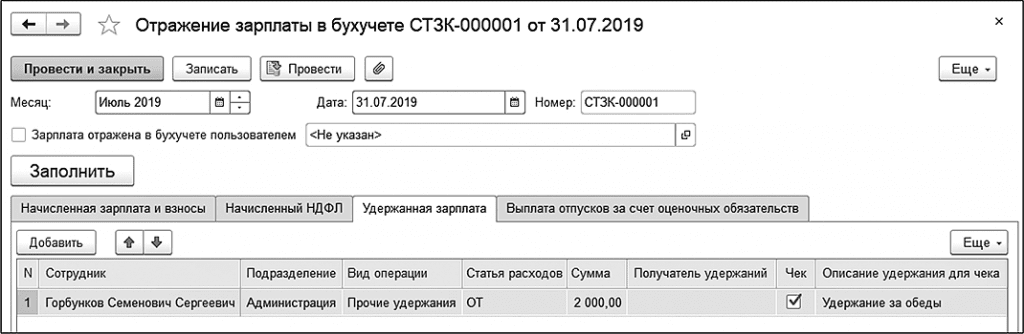

Когда хотя бы одно удержание предусматривает оформление кассового чека и в настройках установлен соответствующий флаг, в документе Отражение зарплаты в бухучете на закладке Удержанная зарплата дополнительно появляются колонки: Чек, Описание удержания для чека. Колонки заполняются автоматически из документа Удержание по прочим операциям, регистрирующего удержание сотрудника.

Пример

Работодатель (столовая) вне рамок трудовых отношений оказывает услугу: предоставляет своим сотрудникам обеды и удерживает их стоимость из зарплаты работников.

В программе «1С:Зарплата и управление персоналом 8» редакции 3 настроено «Удержание за обеды» с установленным флагом Является основанием оформления кассового чека (рис. 1).

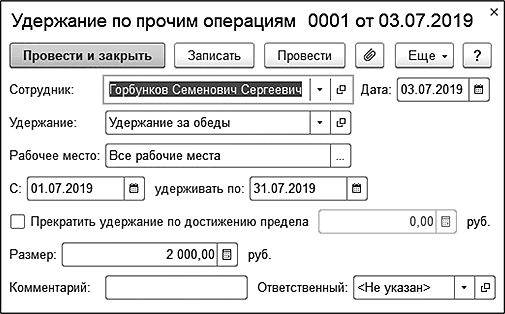

Для сотрудника С.С. Горбункова зарегистрирован документ Удержание по прочим операциям в поле Удержание – «Удержание за обеды» (рис. 2). Поле Удержание доступно, когда в программе настроено несколько различных видов удержания. Если настроен один вид удержания, то он подразумевается по умолчанию.

Рис. 2. Документ «Удержание по прочим операциям»

После расчета зарплаты сформирован документ Отражение зарплаты в бухучете (рис. 3).

Поля Чек и Описание удержания для чека заполняются в документе автоматически.

Рис. 3. Документ «Отражение зарплаты в бухучете» в «1С:Зарплате и управлении персоналом 8» (ред. 3).

В процессе синхронизации «1С:Зарплаты и управления персоналом 8» (ред. 3) с программой «1С:Бухгалтерия 8» (ред. 3.0) документ Отражение зарплаты в бухучете передается в «1С:Бухгалтерию 8» (ред. 3.0).

Общий порядок действий

Примеры работы с чеком коррекции

Не всегда получается сразу понять, для чего нужен чек коррекции онлайн кассы. Как его, так и чек возврата прихода пробивают по разным основаниям. В зависимости от этого и следует поступать при обнаружении ошибки:

- Во время покупки может быть пробит неправильный, ошибочный кассовый чек. Покупатель заплатил 13 тыс. руб., а кассир пробил 14 тысяч. Свою ошибку он заметил сразу же, пока покупатель не ушел. В этом случае следует скорректировать ситуацию таким образом: вначале пробить чек «Возврат прихода», а вслед за этим – чек с той суммой, которая должна быть. Те же самые действия следует предпринять в случае возврата приобретения.

- То, что произошла ошибка, стало заметно при закрытии смены. Вместо необходимых 13000 рублей кассир пробил 12000, хотя покупатель заплатил именно столько, сколько стоил купленный товар. Правильным решением станет пробить чек коррекции. Признак «Приход» должен относиться к сумме неучтенной выручки – одной тысяче рублей.

- Ошибка кассира привела к недостаче. Товар стоил 13 тыс. руб., кассир пробил 12 тысяч, столько же заплатил и покупатель. Чек коррекции не пробивается, так как он оформляется только тогда, когда денег в кассе больше, чем должно быть.

Инструкция на случай возникновения подобных ситуаций говорит, что в случае проведения корректирующего чека необходимо как можно раньше известить об этом налоговую инспекцию. Однако если это сделать не удалось, и со стороны ФНС был выставлен штраф, необходимо помнить, что само по себе финансовое наказание не отменяет корректировки и не оправдывает ее отсутствие.

Чек коррекции формируется вне зависимости от обстоятельств, которые к нему привели. В реквизитах нужно будет прописать следующее: в разделе «Основание» – реквизиты предписания, тип манипуляции будет определен как «Операция по предписанию». 1С бухгалтерия предусматривает отражение подобных проводок.

Синхронизация «1С:ЗУП 8» (ред. 3) с «1С:Бухгалтерией 8» (ред. 3)

Синхронизация программ должна быть предварительно настроена.

Настройка может быть произведена в любой из программ: «1С:Зарплата и управление персоналом 8» (ред. 3) или «1С:Бухгалтерия 8» (ред. 3.0).

При этом во второй из программ симметричные настройки происходят автоматически.

При выполнении синхронизации программ синхронизируются данные справочников и документов. При этом синхронизируются только те элементы справочников, которые используются в синхронизируемых документах: Отражение зарплаты в бухучете и документах о выплате и перечислении зарплаты.

Синхронизация может происходить по расписанию или по нажатии кнопки Синхронизировать.