Инструкция по госрегистрации обособленного подразделения

Создать и зарегистрировать обособленное подразделение, если это не представительство или филиал, не сложно. Не обязательно даже ездить в налоговую. Сообщение можно направить письмом или через интернет с использованием электронно-цифровой подписи руководителя.

Для регистрации обособленного подразделения в 2015 году следуйте нашей пошаговой инструкции:

- Оформите приказ за подписью гендиректора о создании ОП.

- Заключите договор аренды (купли-продажи) помещения, где будет располагаться новое отделение.

- Оборудуйте в данном помещении стационарные рабочие места, пригодные для осуществления деятельности, указанной в ЕГРЮЛ. Имущество, находящееся в ОП, по бумагам должно числиться на центральной организации.

-

Наймите персонал в ОП. Сотрудники могут быть приняты специально для работы в подразделении на срок не менее 1 месяца либо переведены из «головы».

- Управляющего в удаленное подразделение назначать не обязательно. Если предполагается должность руководителя, право подписи договоров с контрагентами ему не предоставляется.

- Определитесь, будет ли удаленное отделение иметь собственный баланс, счет в банке, начислять и выплачивать денежные средства физлицам. От этого зависит, нужно ли ставить ОП на учет во внебюджетных фондах по месту его нахождения или достаточно уведомить контролирующие органы по юридическому адресу фирмы.

- Подготовьте заявление для постановки подразделения на налоговый учет по форме С-09-3-1.

- В месячный срок с момента открытия отделения передайте сообщение в ИФНС по месту нахождения организации. При личной подаче документов понадобится предъявить паспорт. Если заявителем будет выступать не генеральный директор, а другой представитель компании, ему необходимо иметь при себе доверенность.

- Отправка заявление через телекоммуникационные каналы связи возможна, если гендиректор предварительно сформировал в налоговой инспекции ЭЦП.

- Письмо с заявлением С-09-3-1, посылаемое через Почту России, должно быть с уведомлением о вручении.

- Через 5 дней получите извещение о регистрации ОП.

- В месячный срок подайте сведения об открытии ОП в отделение ПФР по месту регистрации фирмы. Необходимые документы: заявление в произвольной форме, нотариально заверенные копии свидетельства о госрегистрации юрлица и его постановке на учет во внебюджетные фонды, приказ о создании удаленного подразделения.

- Если для отделения открывается собственный счет, зарегистрируйте ОП в местном пенсионном фонде. К указанному списку документов приложите письмо об открытии счета.

- Повторите те же действия относительно фонда социального страхования. В перечень документов для ФСС также входят извещение о регистрации компании в качестве страхователя и уведомление о постановке подразделения на налоговый учет.

- Через 5 дней с момента подачи заявления в ПФР по месту нахождения ОП заберите уведомление о постановке на учет, один из экземпляров которого в 10-дневный срок отвезите в пенсионный, где «числится» сама организация.

На этом вопрос создания удаленного отделения можно считать закрытым.

ОП должно применять ту же систему налогообложения, что и основная организация. Как правило, все расчеты с бюджетом по подразделениям осуществляются централизованно из «головы» фирмы. Но если на отделение выделен свой баланс, уплачивать взносы во внебюджетные фонды и перечислять налоги (на прибыль, на имущество, транспортный, НДФЛ) оно может за себя самостоятельно, подавая необходимую отчетность в местные органы ФНС, ПФР и ФСС.

Напомним, что описанный порядок регистрации относится только к простым ОП, не имеющим представительских функций. Во избежание обвинений в незаконном открытии филиала или представительства юридическим лицам следует избегать наделения удаленных подразделений широкими полномочиями.

Регистрация иного ОП

Открыть обособленное подразделение иного типа еще проще, ведь сведения о нем в ЕГРЮЛ не подаются. Алгоритм таков:

- Принятие решения о создании. Тут все так же, как при организации филиала или представительства.

- Утверждение Положения об ОП. Закон такого не требует, однако все же рекомендуется это сделать для внутреннего пользования. Документ должен отражать основные моменты работы нового подразделения.

- Издание приказа о создании. Аналогично тому, как издается приказ о создании филиала или представительства, нужно выпустить его и при открытии иного ОП.

- Определение ИФНС для постановки на учет. Каждое подразделение, которое не является филиалом или представительством, нужно регистрировать в налоговой инспекции. Сведения направляются в ИФНС по месту нахождения подразделения, а не головной компании. Если в одном муниципальном образовании создается несколько ОП, относящихся к разным налоговым, то заявитель вправе выбрать один орган для постановки на учет всех подразделений.

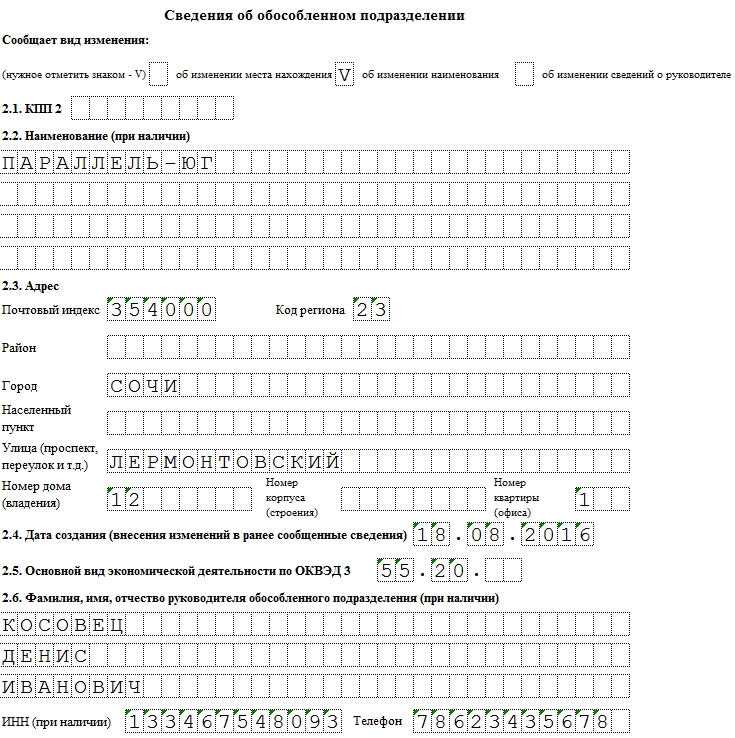

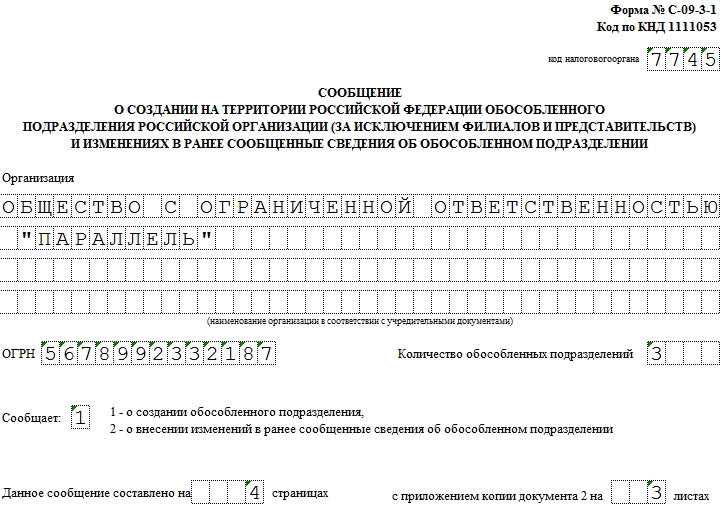

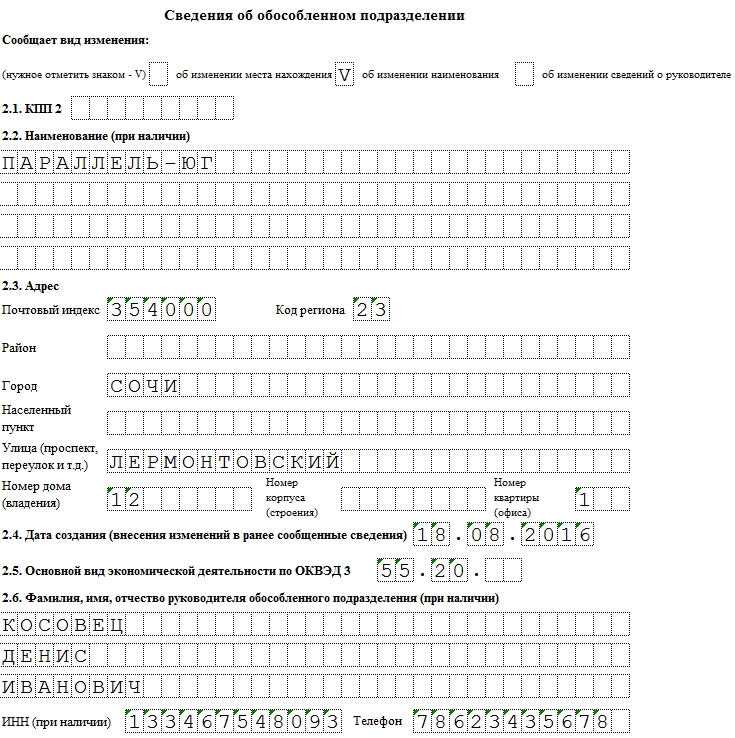

- Регистрация обособленного подразделения в ИФНС происходит не позднее месяца с даты его создания. Для этого заполняется сообщение об открытии обособленного подразделения 2023 года по форме С-09-3-1 из приказа ФНС от 09.06.2011 № ММВ-7-6/362@. Скачать бланк этого документа и посмотреть образец его заполнения можно ниже.

- Постановка ОП на учет. Срок, который дается ФНС на регистрацию обособленного подразделения — 5 рабочих дней с даты, когда она получит документы.

Итак, мы рассказали о регистрации обособленного подразделения в налоговой инспекции. Когда оно будет создано, останется лишь назначить его руководителя. Это делает организация в лице своего директора. Если специалист принят на работу специально для руководства подразделением, с ним заключается трудовой договор. Кроме того, для наделения нужными полномочиями на него оформляется доверенность от имени головной компании.

Как создается обособленное подразделение

Порядок по созданию обособки подразумевает следующие действия:

| Порядок действий | Что в себя включает |

| Внесение изменений в Устав компании | Для создания ОП, компании необходимо это прописать в Уставе. Если в Уставе данный пункт не предусмотрен, то данные изменения необходимо внести. |

| Проведение собрания учредителей | Для принятия решения о создании обособки учредители проводят собрание, по результатам которого составляется специальный протокол. |

| Издание приказа | Единой формы для приказа нет, поэтому составить его можно в свободной форме. |

| Подача заявления в ИФНС | Помимо подачи заявления в ИНФС, также потребуется уведомить ФСС. |

Для создания ОП, необходимо оформить положение о нем. Специально разработанной формы для данного положения нет. Поэтому компании разрабатывают ее самостоятельно и указывают следующую информацию:

- ридический и фактический адреса;

- наименование;

- цели создания;

- права подразделения;

- руководящий состав.

Приказ о создании ОП применяется не только для внутренних потребностей организации, но и для подачи в налоговый орган, как подтверждение создания подразделения. В приказе следует указать следующую информацию:

- дата создания документа, номер и место его создания;

- факт создания обособки;

- статус подразделения (филиал или представительство);

- юридические или фактические адреса;

- функции обособки;

- порядок ведения деятельности;

- лиц, ответственных за исполнение приказа.

Форма с-09-3-1. регистрация обособленного подразделения. образец заполнения.

-

Указываем деятельность по ОКВЭД.

- Как изменить название ОП в С-09-3-1 Хотя в сносках эта информация не выведена, нужно знать, что номер телефона не является обязательным к заполнению полем. Сроки и особенности подачи С-09-3-1 подается по месту регистрации подразделения не позднее, чем через 30 дней после открытия представительств (а).

Однако, в целом, позволительно сдавать форму по месту регистрации основного юрлица. На момент подачи заявления за новым образованием должен быть закреплен адрес, а в штате — числиться не менее 1 сотрудника.

Как правило, день оформление первого нанятого лица и считают днем регистрации ОП. Когда форма С-09-3-1 не нужна Хотя С-09-3-1 фиксирует большинство изменений, касающихся обособленных подразделений предприятия, ее не заполняют для представительств, в которых нет сотрудников.

Порядок заполнения

Документ можно заполнить как рукописно (разборчиво, печатными буквами, с применением синей или черной ручкой), так и напечатать с применением компьютерной техники. Для сохранения аккуратного внешнего вида рекомендуется задействовать 16 кегль шрифта Courier New.

При этом важно соблюдать такие требования к заполнению формы С-09-3-1:

- Поля с реквизитами ИНН организации и КПП заполняются на каждой странице без исключения, иначе документ будет признан недействительным.

- Нумеруется каждый лист, в хронологическом порядке.

- Никаких поправок, исправлений, помарок допускать нельзя – в таких случаях оформляется другой бланк, а старый удаляется.

Порядок и образец заполнения формы № 1-КСР (нюансы)

1-КСР сдают юрлица и индивидуальные предприниматели, занятые в гостиничном бизнесе или оказывающие иные услуги по коллективному размещению физлиц. Информацию о порядке заполнения и сдачи данного отчета вы найдете в нашей статье.

Когда сдается краткая 1-КСР

Кем и как заполняется годовая форма 1-КСР

Где найти образец формы 1-КСР

Итоги

Когда сдается краткая 1-КСР

Краткая форма 1-КСР сдается ежеквартально лицами, которые предоставляют места для размещения на регулярной основе. Бизнесмены же, оказывающие сезонные гостиничные и иные КСР-услуги, сдают отчет по окончании сезона только за фактически отработанный период.

ВАЖНО! При наличии у предпринимателя обособленных подразделений 1-КСР представляется по каждому из них. Обязательство по сдаче данного отчета возложено и на представительства функционирующих в России иностранных компаний

Что касается годичной формы 1-КСР, то предельный срок ее сдачи — до 1 апреля года, следующего за отчетным. Если же бизнесмен в этой сфере деятельности занят сезонно, то отчет сдается по завершении сезонной работы, до 20-го числа месяца, идущего за отчетным.

Отчетность 1-КСР, как годичная, так и краткая, направляется в отделение Росстата по месту нахождения бизнеса. В один отчет можно включить данные о деятельности нескольких однотипных объектов, работающих на территории одного субъекта РФ. Если же они расположены в разных регионах и/или не являются однотипными, то отчет заполняется по каждому объекту.

Кем и как заполняется годовая форма 1-КСР

При заполнении формы для разных обособленных подразделений следует учитывать, что отчитываться необходимо не только по каждому из них, но и по предприятию в целом по месту нахождения.

Предприятие может делегировать полномочия по представлению данного отчета обособленному подразделению. При этом в кодовой части отчета указываются регистрационные данные именно подразделения.

ОБРАТИТЕ ВНИМАНИЕ! Если объект КСР был полностью сдан в аренду, то отчетность представляет арендатор, а если частично, то арендодатель. При этом он запрашивает необходимые сведения у арендатора

О налоговых льготах для столичных объектов КСР вы узнаете из нашей статьи «Московские гостиницы получат льготу по налогу на имущество».

В том случае, если объект гостиничной и иной деятельности, связанной с размещением постояльцев, весь отчетный период находился на ремонте и не работал, респондент должен заполнить только адресную часть отчета и данные, которые характеризовали его деятельность до начала ремонта. Если предприятие проработало за отчетный год лишь какое-то время, заполняются данные о деятельности респондента за период работы.

Построчный порядок заполнения годового отчета 1-КСР приведен в приказе Росстата от 02.07.2015 № 295. При этом следует иметь в виду, что на данном бланке сдается отчетность за 2015-й и последующие годы (до принятия новой формы)

Вот уже несколько лет подряд бланк отчетности ежегодно обновляется и изменяется, поэтому важно использовать его актуальную форму

В отчете, состоящем из нескольких разделов, указывается подробная информация о самих объектах КСР, номерном фонде, отдыхающих и постояльцах, сведения о персонале и финансово-хозяйственной деятельности компании, на балансе которой находятся КСР, или арендатора.

Где найти образец формы 1-КСР

В связи с частым изменением формы, а также большой структурированностью отчета многие предприниматели при заполнении 1-КРС могут испытывать трудности. Подготовить отчет без ошибок поможет заполненный образец, доступный для скачивания на нашем сайте.

Скачать образец

Итоги

Информация о каждом объекте гостиничного бизнеса, а также данные о деятельности компаний, занятых предоставлением услуг по КСР, должны регулярно представляться в Росстат. Для этого респондент обязан регулярно сдавать отчетность по форме 1-КСР (годичной и краткой). Краткая форма заполняется юрлицами, занятыми в гостиничном бизнесе, за исключением представителей микробизнеса.

Годовую отчетность сдают как юрлица, так и ИП (за исключением микропредприятий), занятые в сфере услуг по размещению постояльцев. При этом респонденты могут осуществлять деятельность самостоятельно либо находиться на балансе головных компаний и функционировать в качестве обособленных подразделений. Отчетность по КСР сдается независимо от того, ведется бизнес сезонно или круглогодично, работало предприятие или временно простаивало из-за ремонта.

Информацию о том, какие налоги предлагается дополнительно ввести для гостиничного бизнеса, вы почерпнете из нашей статьи «Госдума рассмотрит возможность введения дополнительных местных налогов».

Налог на прибыль обособленного подразделения

Налог на прибыль в федеральный бюджет организации уплачивают по месту своего нахождения без распределения суммы налога по обособленным подразделениям (п. 1 ст. 288 НК РФ). Налог, зачисляемый в региональный бюджет, необходимо распределить между головным подразделением и всеми обособленными подразделениями пропорционально долям прибыли, которые на них приходятся. Эти суммы нужно перечислить в бюджеты субъектов РФ по месту нахождения головной организации и каждого обособленного подразделения (п. 2 ст. 288 НК РФ).

Если на территории одного субъекта РФ находится несколько обособленных подразделений организации, то она может выбрать одно из них и сделать его ответственным подразделением. Через него будет уплачиваться налог в бюджет этого субъекта РФ. Об этом нужно уведомить налоговые органы (письмо ФНС РФ от 26.12.2019 № СД-4-3/26867@).

Долю прибыли обособленного подразделения рассчитывают по формуле: удельный вес трудового показателя (среднесписочная численность сотрудников или расходы на оплату труда) удельный вес стоимости амортизируемого имущества / 2.

Если у организации и обособленного подразделения нет амортизируемого имущества, расчет по формуле нужно произвести, взяв только среднесписочную численность работников или расходы на оплату труда (письмо Минфина РФ от 20.02.2021 № 03-03-06/1/12084).

Удельный вес среднесписочной численности работников следует считать по формуле: среднесписочную численность работников обособленного подразделения / среднесписочную численность работников в целом по организации х 100 процентов.

Удельный вес расходов на оплату труда рассчитывают по формуле: расходы на оплату труда подразделения / расходы на оплату труда в целом по организации х 100 процентов.

Удельный вес остаточной стоимости амортизируемого имущества следует считать по формуле: среднюю остаточную стоимость амортизируемых основных средств подразделения / среднюю остаточную стоимость амортизируемых основных средств в целом по организации х 100 процентов.

Декларация по налогу на прибыль должна быть подана по организации в целом и по каждому обособленному подразделению либо группе подразделений, если налог в региональный бюджет уплачивает ответственное подразделение.

Налог на прибыль по закрытому обособленному подразделению в отчетном периоде, в котором оно было ликвидировано, считается в общем порядке. В последующих отчетных и текущем налоговом периодах налог рассчитывается с учетом следующих особенностей:

- прибыль организации в случае ее увеличения распределяют между головной организацией и оставшимися подразделениями за вычетом прибыли ликвидированного подразделения, рассчитанной за отчетный период, предшествующий кварталу, в котором оно было закрыто;

- доля прибыли по другим обособленным подразделениям и головной организации за последующие после закрытия отчетные периоды и за текущий налоговый период определяется без учета показателей закрытого обособленного подразделения.

Если же прибыль организации в следующем отчетном периоде или в текущем налоговом периоде уменьшилась либо получен убыток, то ранее исчисленные авансовые платежи по налогу как в целом по организации, так и по обособленным подразделениям, включая закрытое, уменьшаются (п. 10.12 порядка). Для этого необходимо произвести перерасчет налоговой базы исходя из зафиксированной доли прибыли ликвидированного подразделения (письмо Минфина РФ от 10.08.2006 № 03-03-04/1/624, письмо ФНС РФ от 01.10.2009 № 3-2-10/23).

Если после уменьшения исчисленного по закрытому обособленному подразделению налога произошло увеличение налоговой базы в целом по организации, перерасчет авансовых платежей по налогу ликвидированного подразделения не производят (письмо ФНС РФ от 28.05.2019 № СД-4-3/10244@).

Ежемесячные авансовые платежи за последующие после закрытия отчетные периоды по обособленному подразделению не рассчитывают и не уплачивают (п. 10.12 порядка).

Заполнение полей

На 1-ой странице бланка должна присутствовать следующая информация:

- ИНН, КПП, ОГРН, название хозсубъекта, формирующего ОП;

- код фискального органа, расположенного в населенном пункте, где находится юрлицо;

- число открываемых ОП;

- число страниц бланка № С-09-3-1 (при создании 1-го ОП сообщение состоит из 2 страниц);

- лицо, подписывающее сообщение (руководитель юрлица либо доверенный представитель);

- ФИО, ИНН, адрес электронного ящика подписывающего документ, сведения о нотариально заверенной доверенности, если право подписи у представителя.

На оборотную сторону вписываются следующие данные:

- ИНН, КПП, ОГРН, название хозяйствующего субъекта, открывающего ОП;

- название подразделения, которое планируется открыть;

- адресные данные по месторасположению ОП;

- дата создания ОП.

Отличия филиала от обособленного подразделения

Филиал – обособленное подразделение юридического лица, находящееся на другой территории и выполняющее какие-либо обязанности головного предпрития. Решение о необходимости создания филиала принимается собственниками юрлица. Информация о наличии филиалов, их адресах и прочих показателях, обязательно отражается в ЕГРЮЛ, дополнительно сообщать о них в ФНС не требуется.

Филиалу позволено осуществлять коммерческую деятельность через собственный банковский счет, а также играть роль представительства. Работа филиала фиксируется в собственном бухучете, но отчетность, где показана работа всех филиалов, в ФНС предоставляется головным предприятием.

Инструкция по заполнению

Конкретные требования по заполнению также едины для всех случаев. Далее приводится подробное описание действующих правил.

Титульная страница

Здесь правила заполнения достаточно простые – нужно напечатать (или вписать разборчивым почерком) следующие сведения о компании:

- Реквизиты ИНН, КПП – в точности те, которые были получены от налоговой инспекции.

- Номер ОГРН.

- Код налоговой инспекции – той, которая непосредственно контролирует фирму (туда же и отсылается это сообщение).

- Название компании в С-09-3-1 необходимо указывать полностью, точно так же, как оно прописано в официальных документах.

- По количеству открываемых подразделений нужно прописать цифру – причем предполагается, что все они регистрируются в один и тот же день. Если открывается, например, одна структура, необходимо прописать: «1—».

- По виду сообщения применяется маркировка цифрами – поскольку речь идет об открытии подразделения, ставится цифра 1. Если же нужно просто внести изменения в сообщение, которое было подано в инспекцию до этого, ставится цифра 2.

- Строка «сообщение составлено на» – здесь нужно указать точное количество страниц документа в формате, например: «5—».

- Аналогично указывается количество страниц, из которых составлены копии документов, подтверждающих полномочия соответствующего лица.

- Представитель компании должен вписать «подтверждаю» в доказательство подтверждения достоверности информации и проставить код «3», если он занимает должность директора или «4», если он представляет компанию, но занимает иную должность.

- Фамилия, имя и отчество руководителя прописываются прописными печатными буквами на 3 строках – под каждый инициал своя строка.

- Далее нужно прописать ИНН руководителя (личный, как частного лица).

- Среди контактных данных приводятся телефон и е-мэйл, после чего ставится подпись (в рукописном виде) и дата оформления.

- Наконец, нужно указать также название документа, который подтверждает полномочия соответствующего лица.

Сведения об обособленном подразделении

При заполнении этой части нужно особенно внимательно отнестись к тем случаям, когда подаются сведения об открытии одновременно нескольких обособленных подразделений. Правила оформления следующие:

- По реквизитам ИНН и КПП следует привести соответствующие данные, дублируя их на каждой странице (если таких страниц будет несколько).

- С помощью кода в форме нужно обозначить цель уведомления: цифрой 1 помечается случай изменения адреса, цифрой 2 – изменение названия, цифрой 3 – одновременно изменение адреса и названия.

- Информация о месте расположения – здесь нужно указать полный почтовый адрес, включая индекс, код, которым обозначается регион, населенный пункт и его район (при наличии), полное обозначение дома (включая корпуса, литеры).

Форма С-09-3-1. Регистрация обособленного подразделения. Образец

Любые действия с обособленными подразделениями, т.е. представительствами с узкими полномочиями, на территории Российской Федерации должны быть отражены в форме С-09-3-1. Этот документ позволяет уведомить налоговые органы об открытии нового подразделения, закрытии существующего, смене адреса или названия.

Образец заполнения и пустой бланк формы С-09-3-1

ФАЙЛЫСкачать бланк формы С-09-3-1 .xlsСкачать образец заполнения формы С-09-3-1 .xlsСкачать бланк и образец формы С-09-3-1 в архиве .zip

Заполнение полей

С-09-3-1 заполняется черной ручкой или, все чаще, в электронном виде. Как и в других бухгалтерских документах, информация вносится прописными (печатными) буквами — по 1 символу в ячейке.

Невзирая на то, что в базовом документе всего 2 страницы, вы можете распечатать столько копий второй страницы с описанием изменений, сколько понадобится.

Допустим, если предприятие переносит (меняет адреса) трех ОПов, то документ увеличится до 4 страниц. И это должно быть отмечено в соответствующей ячейке:

Важно то, от чьего лица подается форма. Если это — директор предприятия (код — 3), то в графе “Наименование документа, подтверждающего полномочия” указываем “Паспорт” и в нижеследующей строке — серию и номер паспорта

Если заявителем выступает представитель организации (код — 4), то наименование — доверенность. Эти документы обязательно должны присутствовать при личной подаче в ФНС.

Следует разграничивать КПП. На титульной странице указывается код основного юрлица, в приложении — подразделений. Поскольку по закону код причины постановки на учет имеет не каждое предприятие, это поле может оставаться незаполненным. После подачи С-09-3-1 ОП может быть присвоен КПП, о чем есть отметка в нижней части формы (см. приложение).

Добавление нового подразделения:

- На странице 0001 ставим 1 в поле “Сообщает”.

- На странице 0002 оставляем пустыми поля “Сообщает вид изменения” и КПП.

- Вписываем название представительства.

- Указываем адрес и деятельность по ОКВЭД.

- ФИО и контактные данные руководства не являются обязательными.

Изменение наименования

- На странице 0001 ставим 2 в поле “Сообщает”.

- На странице 0002 ставим галочку в пункте 1.2.

- Указываем КПП существующего отделения.

- Указываем новое наименование.

- Заполняем существующие поля адреса.

- Указываем дату переименования в п. 2.4.

- Указываем деятельность по ОКВЭД.

Как изменить название ОП в С-09-3-1

Хотя в сносках эта информация не выведена, нужно знать, что номер телефона не является обязательным к заполнению полем.

Сроки и особенности подачи

С-09-3-1 подается по месту регистрации подразделения не позднее, чем через 30 дней после открытия представительств (а). Однако, в целом, позволительно сдавать форму по месту регистрации основного юрлица. На момент подачи заявления за новым образованием должен быть закреплен адрес, а в штате — числиться не менее 1 сотрудника. Как правило, день оформление первого нанятого лица и считают днем регистрации ОП.

Когда форма С-09-3-1 не нужна

Хотя С-09-3-1 фиксирует большинство изменений, касающихся обособленных подразделений предприятия, ее не заполняют для представительств, в которых нет сотрудников. Документ не следует подавать для подразделений, открытых и после — закрытых за срок до 30 дней.

Извещение из налоговой придет в течение 5 дней. Теперь ваше ОП считается зарегистрированным.

Форма с-09-3-1. регистрация обособленного подразделения

К заявлению может прилагаться копия документа, подтверждающего полномочия представителя (доверенность, либо приказ о назначении руководителя обособленного подразделения)

Кем предоставляется заявление:

- руководитель организации- ставится «3»

- представитель организации — ставится «4», если это представитель организации по доверенности то потребуется представить доверенность на лицо, подающее уведомление.

- Фамилия, имя, отчество представляющего документы.

- ИНН физического лица — представляющего документы — 12 цифр.

- Номер контактного телефона на усмотрение подающего заявление

- Заполняются паспортные данные подающего заявление в формате: серия, номер. Либо номер и дата доверенности, если это не генеральный директор.

- Вид изменения, вносимого в уже созданное обособленное подразделение.

Как вписать новое ОП в форме С-09-3-1

На первой странице нужно найти поле «Сообщает». Здесь, в специально отведенной клетке, нужно поставить цифру «1». На второй странице графы КПП и «Сообщает об изменении» нужно пропустить, оставив их незаполненными. Ниже указывается название филиала, прописывается адрес и код деятельности ОКВЭД.

Изменение наименования

Если в документе нужно отобразить изменение наименования, понадобится выполнить следующие действия:

- на странице 0001 в графе «Сообщает» указываем число «2»;

- на странице 0002 прописывается КПП имеющегося отделения;

- вписывается новое название;

- отмечается дата внесения изменений;

- заполняются поля с указанием адреса;

- проставляется код деятельности по ОКВЭД.

Нормативная база

Основным законодательным актом, регулирующем деятельность ОП, является НК РФ. Статья 11 разъясняет понятие ОП и условия открытия. Статьей 83 ФЗ разъясняется обязательность регистрации ОП в налоговых органах. Для этого в ФНС потребуется передать оповещение об открытии подразделения.

Согласно ст. 116 ФЗ за несоблюдение порядка регистрации к руководству применяются штрафные санкции:

- при несоблюдении сроков регистрации – 1 000 руб.;

- при ведении деятельности без регистрации – 10% от выручки либо 40 000 руб.

Дополнительно порядок ответственности руководства определяется статьей 15.3 КоАП и ст. 17 ФЗ РФ № 129.

Как снять с учета ОП

В соответствии со ст. 23 ФЗ руководство юрлица обязано на протяжении 3-х дней после закрытия ОП известить об этом ФНС. Процедуры открытия и закрытия ОП схожи. Для закрытия потребуется подготовить следующую документацию:

- заверенную копию приказа о закрытии ОП;

- заявку по форме Р13002;

- выписку из ЕГРЮЛ;

- дополнения в уставной документации.

Формы заявок для открытия и закрытия ОП схожи. Они состоят из 2-х листов. Различаются бланки только наименованием. Оба документа подаются в орган в 2-х экземплярах. На одном из них работник ФНС проставит отметку о принятии.

Следовательно, для регистрации ОП руководству юрлица дается месяц со дня формирования приказа об открытии подразделения. Для проведения регистрационной процедуры требуется подготовить минимальный пакет документации. При несоблюдении требований к руководству хозяйствующего субъекта применяются штрафные санкции.

Напишите свой вопрос в форму ниже